自4月底开始,A股走出一波超跌修复行情。近日,沪指运行中枢抬升,围绕3400点窄幅振荡,两市成交金额则稳定在万亿元水平上方,市场活跃度整体较高。

上述背景下,私募排排网最新发布的国内证券私募行业最新业绩监测数据显示,5月以来,A股显著回暖,股票策略私募基金的业绩出现显著反弹。

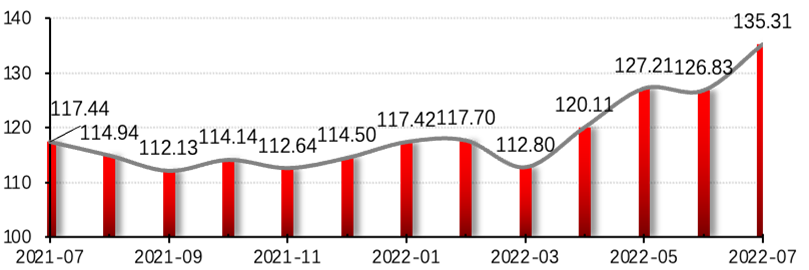

此外,股票私募机构的整体平均仓位水平和投资信心也在同步回升。最新发布的2022年7月融智·中国对冲基金经理A股信心指数为135.31,相较2022年6月环比大幅上升6.68%,创近一年新高。

事实上,根据中国证券投资基金业协会最新数据,截至5月末,全市场存续私募基金数量为13.27万只,存续基金规模为19.96万亿元,距离20万亿元关口也仅一步之遥。

整体而言,针对后市,不少私募机构表示,从长周期配置的角度,目前权益市场的估值水平仍具有性价比。但也有私募机构认为,前期累积的浮赢需要一定的消化过程,短期可能以震荡为主,底部低估值板块可能存在补涨机会。

仓位水平创近一年新高

私募排排网最新发布的国内证券私募行业最新业绩监测数据显示,5月以来,A股显著回暖,股票策略私募基金的业绩出现显著反弹。其中,近期业绩排名靠前的少部分股票私募产品,更出现净值大幅回升。

具体来看,私募排排网将6月20日后有净值更新、管理人规模5亿元以上、业绩披露标识为A、累计净值大于等于1的所有股票策略产品进行了统计,统计显示,近一个月业绩排名前二十产品的平均收益率高达47.56%。

上述背景下,股票私募机构的整体平均仓位水平和投资信心,也在同步回升。最新发布的2022年7月融智·中国对冲基金经理A股信心指数为135.31,相较2022年6月环比大幅上升6.68%,创近一年新高。

(融智·中国对冲基金经理A股信心指数)

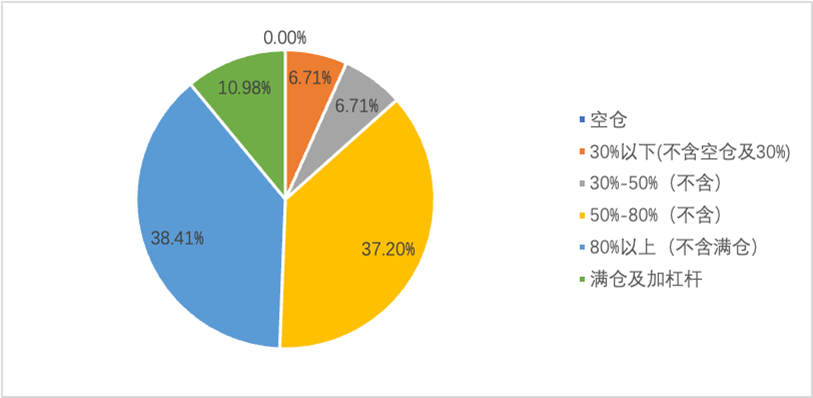

进一步而言,从私募的仓位看,截至6月底,股票主观多头策略型私募基金的平均仓位为72%,相较于5月底上升3个百分点。

调查结果显示,具体仓位结构分布方面,仓位在5成及5成仓以上的私募基金占比86.6%,环比上涨6.7%。其中11%的私募目前处于满仓及加杠杆状态,环比持平;仓位在80%以上(不含满仓)区间的私募占比38.4%,环比上涨6.7%;50%至80%(不含)仓位区间的私募占比37.2%,环比持平。

5成仓位以下的管理人约占13.4%,环比下降6.7%。其中,仍然没有管理人空仓;仓位在30%以下不含空仓的管理人占比6.7%,环比下降1.8%;仓位在30%-50%区间的管理人占比6.7%,环比下降11.6%。

不难发现,截至6月底, 80%仓位以上的管理人增多,50%仓位以下的管理人减少。私募管理人加仓明显。

私募信心强化

中国证券投资基金业协会最新数据显示,截至5月末,全市场存续私募基金数量为13.27万只,存续基金规模为19.96万亿元,距离20万亿元关口仅一步之遥。其中,存续私募证券投资基金8.3万只,存续规模5.79万亿元;存续私募股权投资基金3.16万只,存续规模10.84万亿元;存续创业投资基金1.64万只,存续规模2.56万亿元。

此外,数据显示,今年以来,私募新备案基金数量达到1.49万只,其中,证券类基金数量为10904只,占比为73.3%;股权类基金数量为3972只,占比为26.7%。从年内私募新备案产品情况来看,业内对于A股也抱持偏乐观态度。

(来源:融智评级研究中心)

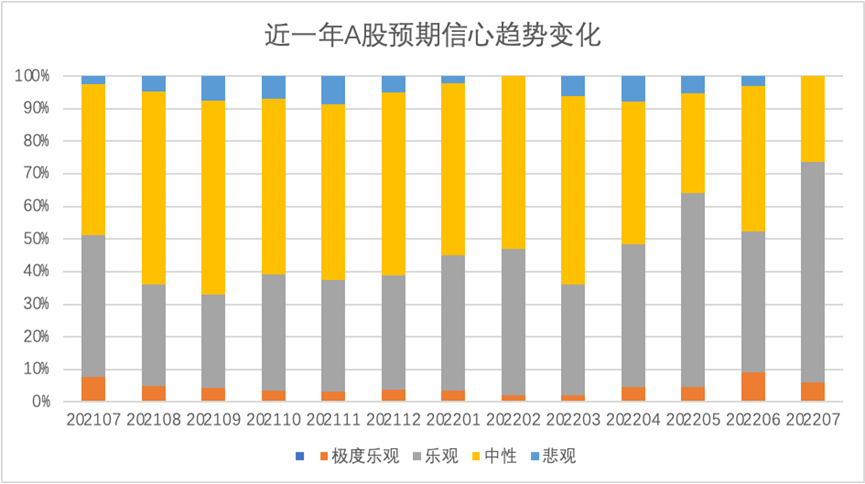

而对于7月A股行情,从趋势预期信心指标上看,基金经理持乐观态度的占比也出现大幅提升,持中性态度的占比大幅降低。这表明,此部分人数已加入乐观队列。从增减仓指标来看,未来有增仓预期的占比大幅提高,管理人对后市乐观。

具体数值来看,2022年7月A股市场趋势预期信心指标值为139.94,环比上涨8.25%。其中6.1%的基金经理持极度乐观态度,较上月下降3%;67.7%的基金经理持乐观态度,环比上涨24.4%;26.2%的基金经理持中性观点,环比下降18.3%;无基金经理持悲观态度,环比下降3.1%;依然没有基金经理持极度悲观态度。

仓位的增减计划上,A股市场7月仓位增减投资计划指标值为128.36,环比增长4.2%。其中2.4%的基金经理选择大幅增仓,较上月下降4.3%;51.2%的基金经理选择增仓,环比上涨15.9%;45.7%的基金经理维持仓位不变,环比下降8.5%;无基金经理打算减仓,环比下降3.1%;依然没有基金经理选择大幅减仓。

估值水平仍有性价比

建泓时代投资总监赵媛媛预计,第三季度主要内外部影响因素均支持A股市场保持偏强运行格局。一方面,国内经济基本面还将持续修复,货币政策环境也将较为有利;另一方面,近期全球投资者对欧美经济衰退的担忧依然在加重,这将导致国际避险资金流入复苏确定的中国。因此该机构考虑在7月-8月维持对A股的高仓位。

针对后市,华辉创富投资表示,随着疫情冲击边际减弱和稳增长政策逐步发挥效能,中国经济三季度企稳反弹的机会很大,加之前期市场调整不论从时间还是空间较为充分,叠加流动性宽松和持续的稳增长政策利好,A股市场下行空间有限,上行动能和机会更大一些,投资者心态可以适度积极。

该机构认为,短期看投资者情绪改善和流动性宽松的市场环境对成长品种相对有利一些。但是考虑到近期价值品种相较于成长品种涨幅相对滞后,正在展开的半年报行情还有可能提升基本面因子的关注度,基本面良好或者是景气度存在改善机会的价值品种或许值得更多关注。

具体到行业上,明泽投资表示,后市将紧扣“高溢价和高安全性”来梳理产业逻辑,下半年重点挖掘六大行业的投资机会。

一是资管市场加速增长趋势下的券商行业;

二是碳中和宏观背景下的能源更新赛道,如电网改造、环保、稀有金属、氢能等;

三是新能源产业链设备以及新能源车配件;

四是农业、食品;

五是智能家电、本土服饰、猪企龙头;

六是数字化经济推进进程中的信息安全基础硬件。

整体而言,于翼资产表示,从长周期配置的角度,目前权益市场的估值水平仍具有性价比,但前期累积的浮赢需要一定的消化过程,短期可能以震荡为主,底部低估值板块可能存在补涨机会。从宏观经济看,因疫情缓解,6月很可能是经济数据的分水岭,经济正逐步走出底部。尤其地产销售同比自3月以来首次转正,拿地降幅收窄;专项债发行再提速;发电耗煤续升;汽车产需两旺;出口运价延续偏强。短期震荡消化后,股市仍然可期。更多股票资讯,关注财经365!