我们已经在《可转债新框架系列之一:转债赎回新变化及其背后的强势有效市场》报告(2022-4-18)中讨论了转债赎回条款的新变化。除了赎回条款,下修条款是影响转债价格的第二大重要内生条款。2022年年初以来伴随着权益市场持续下跌,下修事件不断增加,引起市场广泛关注。许多投资者希望博弈下修事件从而获得收益,但下修博弈是否是性价比高的事件驱动投资,下修背后的动力和阻力又有哪些新变化,这些都值得进一步挖掘。在本篇报告中我们给出关于下修博弈的新思考。

虽然近期下修个案增加,但下修始终是低频事件

下修条款设定方式与流程回顾。可转债的向下修正条款一般分为两部分:(1)第一部分是触发条件,通常表述为“在可转债存续期间,当公司股票在任意y个连续交易日中至少x个交易日收盘价格低于当期转股价格的z%时,公司董事会有权提出转股价格向下修正方案并提交公司股东大会审议表决”。触发条件简记为(x / y,z)。x,y越小,z越大,则下修条款越容易触发。(2)第二部分是关于下修底价的说明,《上市公司证券发行管理办法》规定下修后的转股价不得低于股东大会召开前一日正股交易均价和前二十日均价高者。部分个券还会加上“同时不得低于最近一期经审计的每股净资产以及股票面值”的条件。后文我们将因触发下修条款上市公司向下修正其发行可转债的转股价的行为统一简述为“下修”。

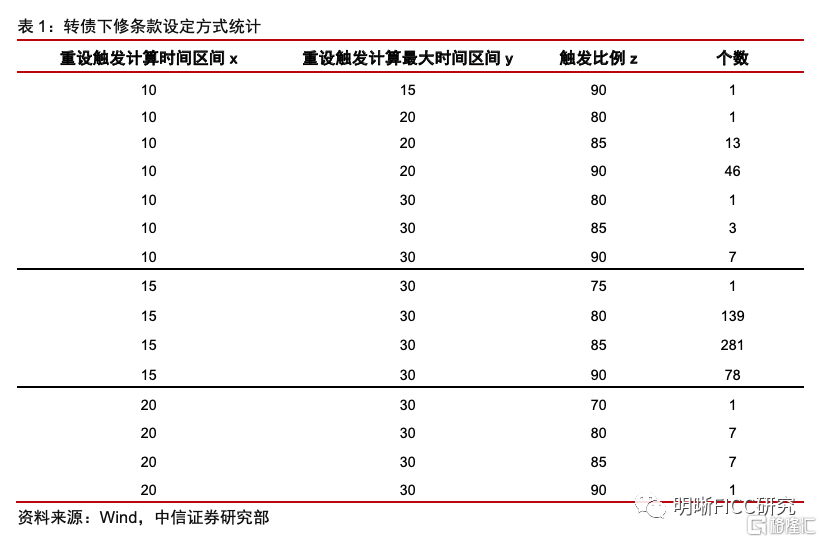

我们统计了2017年1月1日至2022年6月10日发行的587只转债的下修条款设置,最常见的触发条件是(15/30,85),(15/30,80)和(15/30,90)。其中,348只个券(占比约60%)有“下修后的转股价不得低于最近一期经审计的每股净资产以及股票面值”的约束。

下修的流程一般为:条款触发——董事会提议——股东大会表决——公告是否下修以及实施时间。董事会提议会明确下修转股价确定规则。股东大会表决则存在不确定性,下修方案须经出席股东大会股东所持表决权的三分之二以上通过才可实施。股东大会表决时,持有本次发行可转债的股东需要回避。

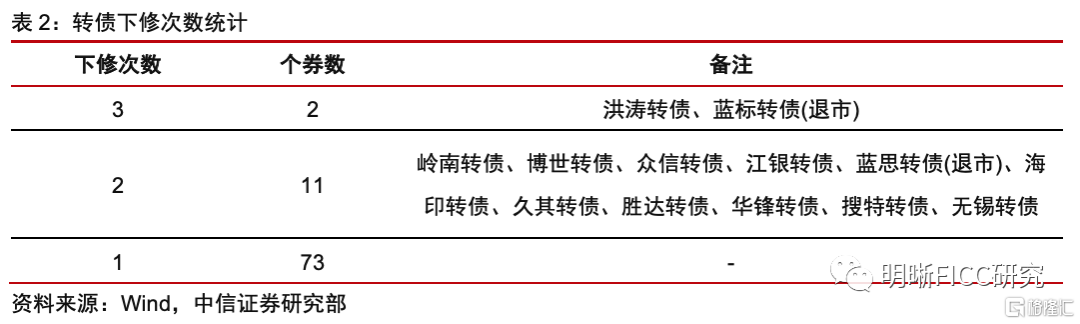

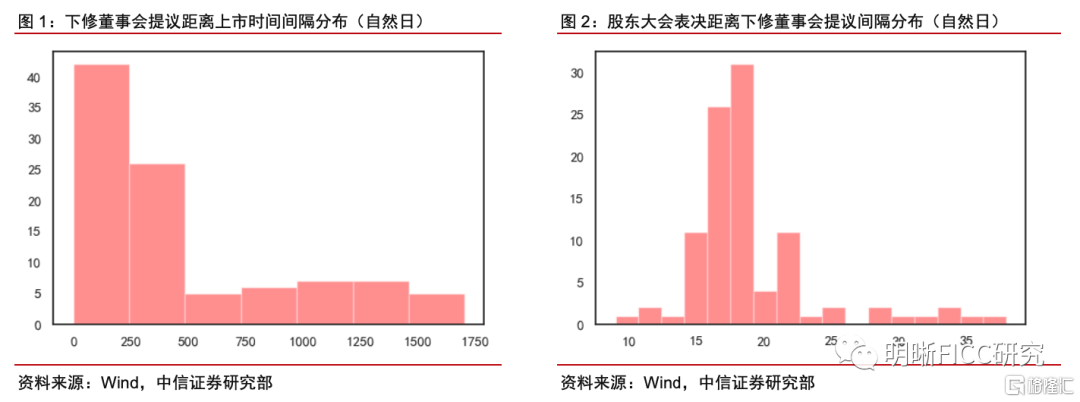

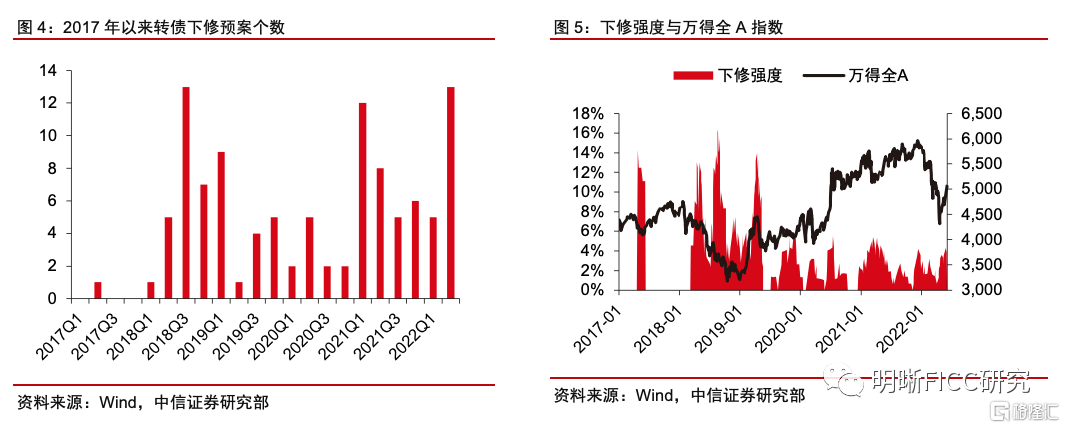

2017年1月1日至2022年6月10日,共91只个券公告了107个下修预案,其中4个预案被否,101个预案通过股东大会,2个预案还未进行股东大会。截至2022年6月10日,已有86只个券成功下修。其中晶科转债和海兰转债在上市前就公告了下修董事会提案。从下修次数上来看,2只个券下修了3次,11只个券下修了2次,其余个券下修1次。从下修时间点来看,约75%的个券在上市后2年内下修。从下修流程来看,首先需要董事会提议,然后股东大会投票表决,期间间隔大约20天。下修过程中的不确定性主要来自于股东大会表决,下修有被否的风险。2017年以来已出现4次下修被否的案例(众兴转债、蓝思转债、上22转债和天路转债)。

近期上22转债和天路转债下修预案在股东大会被否出乎投资者预料,前两次下修被否事件还是2018年的众兴转债和蓝思转债。上22转债由于正股价格在董事会提议公告后一路走高,下修被否对转债价格的影响较小;天路转债下修被否后一交易日下跌4.75%,对冲了之前的预期。从投票情况来看,上22转债下修预案同意比例63.83%;天路转债下修预案同意比例为63.53%,都较为接近2/3。从转股稀释率角度看,董事会公告日上22转债稀释率为5.80%,天路转债稀释率为9.80%,并不算高。本次2个下修被否案例或与控股股东持有转债无法参加投票且事前与中小股东的沟通不到位有关。

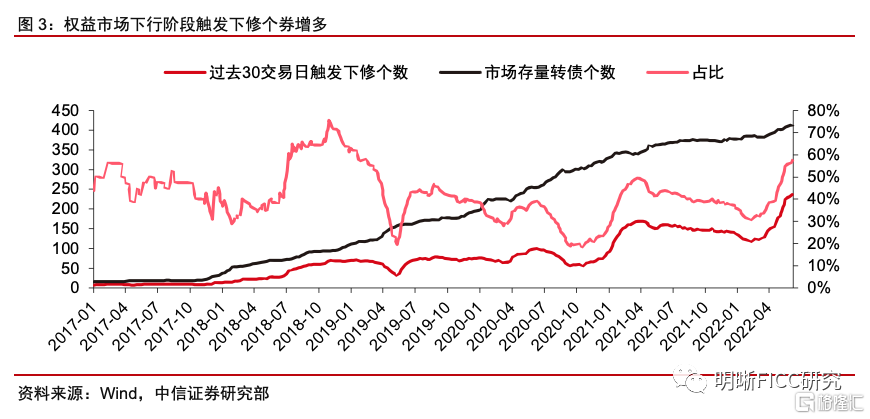

2022年年初以来伴随着权益市场持续下跌,下修事件不断增加,但从比例来看下修始终是低频事件。权益市场下行阶段,转债的平价容易跌破下修触发阈值,触发下修和执行下修的个案也会相应增加。今年年初以来权益市场下行,截止6月10日已有214只转债触发下修。类比我们构造赎回强度指标的思路,我们也构造了下修强度来衡量市场在不同时间点下修事件的发生频次:

下修强度 = 过去30交易日下修预案个数 / 过去30交易日触发下修个数。

2018年权益市场下行时,下修强度较大,达到了10%左右。但是纵向对比来看,随着转债市场个券不断增加,下修强度逐渐下降。截至6月10日,今年虽然有200多只个券触发了下修,但仅有18只个券进行了下修董事会提议,实际下修占比并不高。2020年至今下修强度最高也仅4%左右。由此可见下修并不算是高频的事件,下修事件的增加主要应该归因于分母增加。

短期博弈空间有限难度较高,长期博弈是新思路

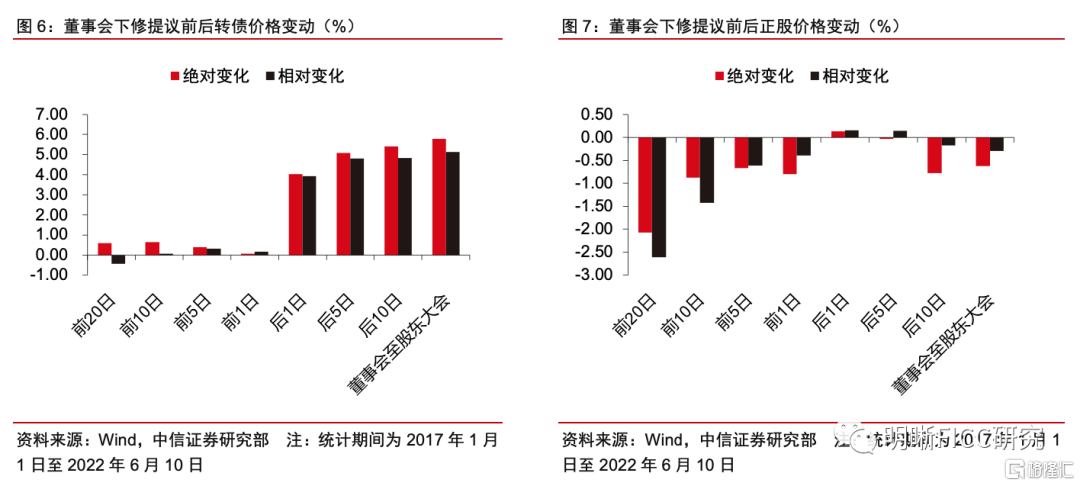

下修转股价可以使转债平价迅速上升,如果下修到底则转债平价接近100元,迅速进入股性区间定价方式,叠加转股溢价率转债价格会大幅提升。实践中在董事会公告后转债价格往往会基于预期平价定价立即出现上涨。我们统计了2017年1月1日至2022年6月10日的下修转债在董事会公告日前后和股东大会公告日前后转债价格和正股价格的变化。两个指标都提供绝对变化与相对变化的计算结果进行对比,计算方式如下:

(1)相对转债价格变动 = 转债价格变动幅度 – 中证转债变动幅度

(2)相对正股价格变动 = 正股价格变动幅度 – 所属中信一级行业指数变动幅度

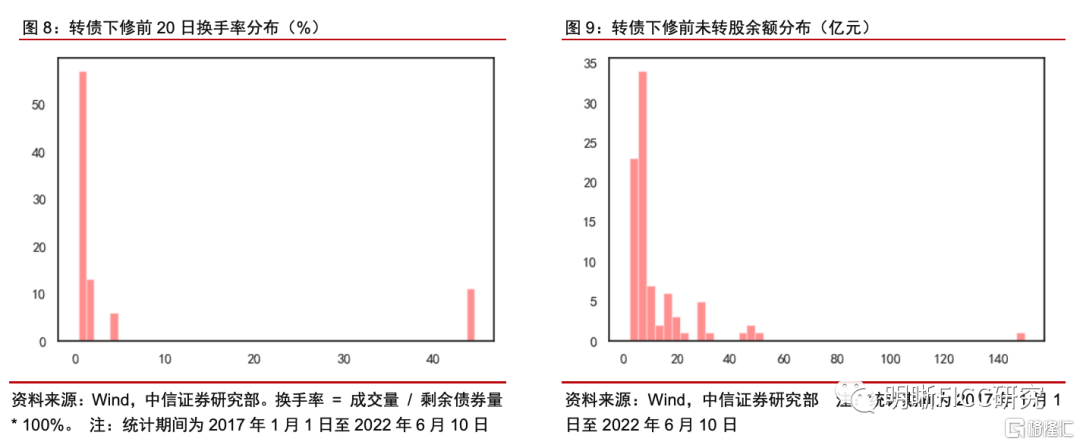

短期博弈收益空间有限,提前埋伏难度较高。统计期间,董事会下修公告前20日,正股处于下跌通道,平均下跌约2%,转债价格则波动很小,主要受到债底支撑。传统的下修博弈主要关注下修所带来的短期收益。董事会公告日当天往往转债价格高开,一次调整到位,收盘价相较于当天开盘价涨幅均值为0.01%,较前一日收盘价涨幅大约4.03%。董事会后5日转债涨幅均值为5.08%,后10日为5.41%,至股东大会涨幅均值为5.79%。短期博弈的关键在于提前埋伏,赚取董事会公告当天的收益。董事会日到股东大会期间的收益空间则较为有限,大约2%左右。但上文提及下修本身并不是高频事件,提前埋伏对于投资者而言难度较高,并不具有性价比。此外,即使选择提前埋伏策略,潜在下修标的大多数在债性区间,流动性相对一般(样本个券下修前20日换手率中位数为0.82%,未转股余额中位数为7.00亿元),对于机构投资者而言交易成本更高。若下修博弈成功则通常有放量之日,可以兑现博弈的收益;若未能博弈成功在清淡成交下如何退出又成为新的难题。

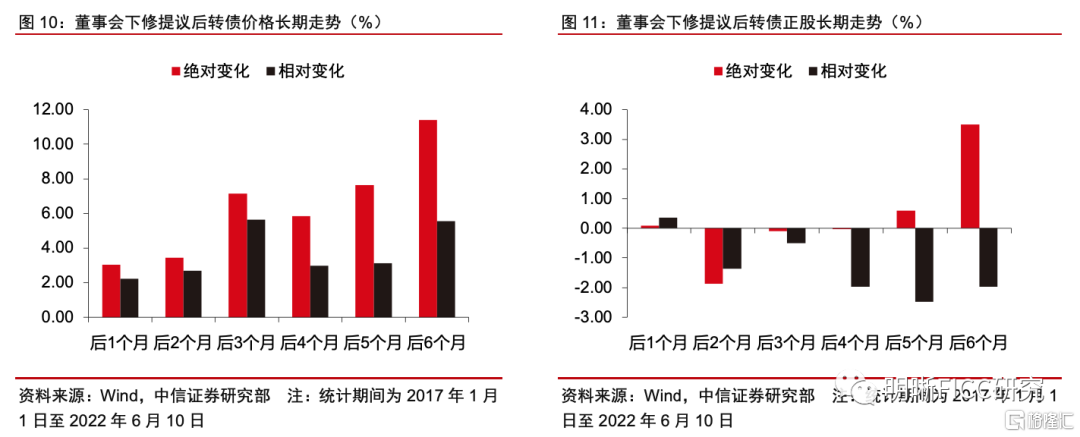

转债下修后6个月内往往表现亮眼强于正股,长期持有是下修博弈新思路。我们进一步计算了转债价格和正股价格在董事会议案后的长期收益(剔除公告日涨跌)。统计期内,董事会公告后4个月转债绝对变化5.83%(相对变化2.99%);后5个月转债绝对变化7.64%(相对变化3.11%);后6个月转债绝对变化11.40%(相对变化5.54%)。而董事会公告后4个月正股绝对变化-0.03%(相对变化-1.96%);后5个月正股绝对变化0.59%(相对变化-2.47%);后6个月正股绝对变化3.49%(相对变化-1.98%)。以上统计结果显示转债在下修后价格走高,并且涨幅明显高于正股。

下修个券长期收益较好,其背后逻辑可能在于:(1)下修往往发生在权益市场下行企稳阶段。此外,股东往往对自己公司更加了解,更容易选择一个正股相对底部的位置。因此,下修后正股企稳概率更高。(2)下修进一步提振了投资者的信心,投资者会在之后给予转债较高的转股溢价率博弈正股在市场企稳后的弹性。综上,与其在潜在标的池里费尽心思挑选提前埋伏,不如在个券公告下修后再介入,赚取相对来说较为确定的收益。

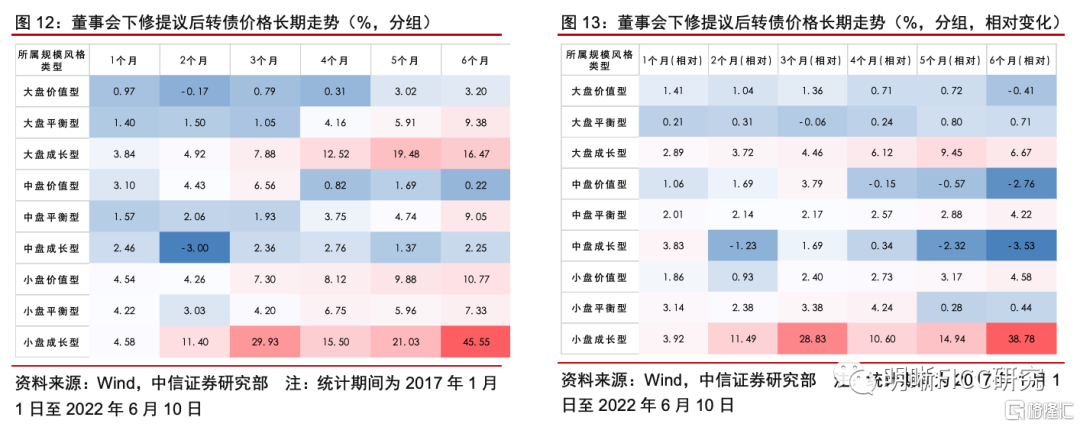

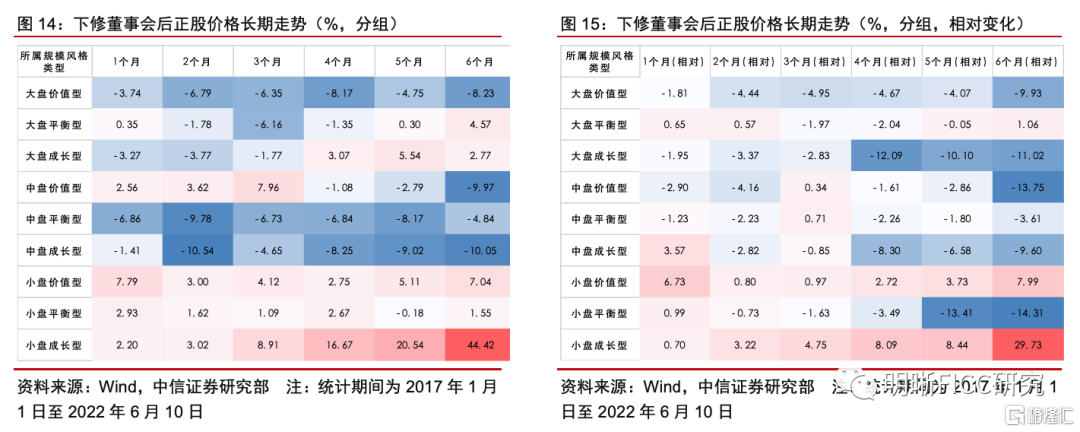

正股为小盘成长型的转债下修后长期收益最佳。我们将下修转债按照对应正股的规模(小盘,中盘和大盘)与风格(价值、平衡和成长)划分为9组,计算每一组下修后转债和正股的收益(剔除董事会公告日),结果如图12至图15所示。统计期间,小盘成长型在下修6个月后转债价格变化45.55%(相对价格变化38.78%),正股价格变化44.42%(相对变化29.73%),远高于其他组别。这也进一步印证了上文我们提到的下修多发正在权益市场和正股下行企稳阶段,之后小盘成长型的正股反弹力度更大驱动转债价格大幅上涨。而其他组别转债涨幅较低并且主要由估值驱动。因此我们建议下修长期博弈在择券方面可进一步考虑正股为小盘成长型的转债。

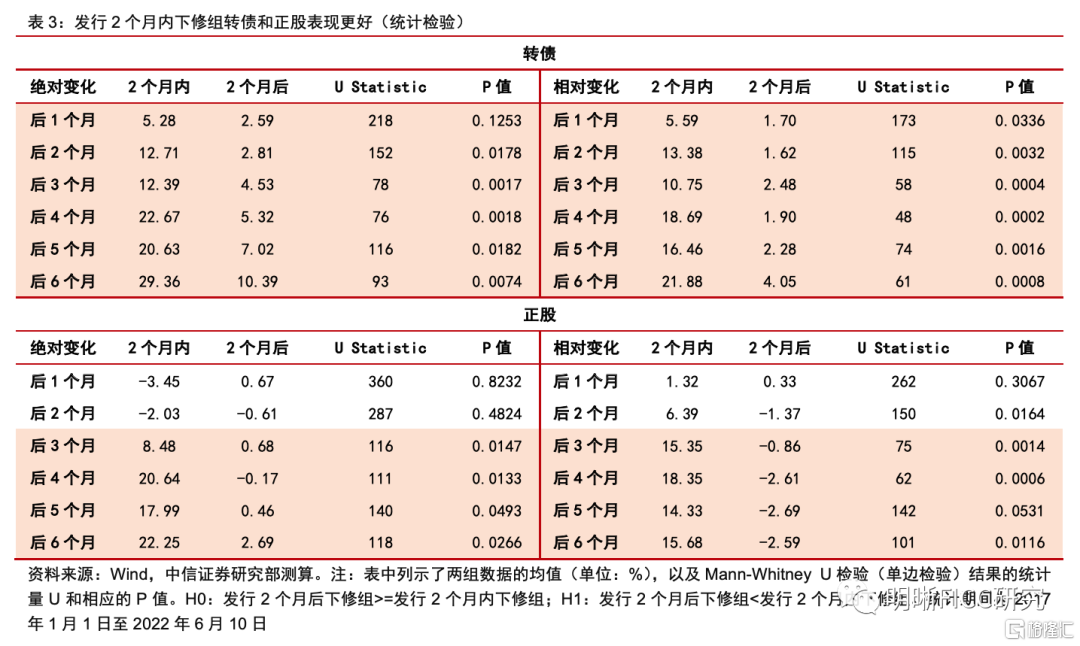

发行2个月内下修的转债之后表现更好。2017年1月1日至2022年6月10日,发行2个月内进行下修预案的有7只个券,分别是晶科转债、海兰转债、卡倍转债、明电转债、北陆转债、同和转债和三力转债,扣除公告首日涨跌,董事会后6个月转债绝对变化29.36%(相对变化21.88%);正股绝对变化22.25%(相对变化15.68%),明显高于发行2个月后下修组的转债(转债绝对变化10.39%,相对变化4.05%;正股绝对变化2.69%,相对变化-2.59%)。转债发行不久上市公司便进行下修或进一步提升了投资者信心,同时也外溢到权益市场,致使股债齐涨。

在董事会公告后、股东大会审议前主要是预期影响,股东大会是第二个关键时间节点。有两条路径会对转债价格产生影响,一是股东大会审议是否能够通过,二是通过的议案转股价下修的程度。下修预案被否属于小概率事件,因此转股价下修的程度是后续下修落地影响转债价格的又一个重要因素,下修不到底的转债可能会补跌。根据上文对于下修底价的介绍,我们进一步计算一个衡量转债下修幅度的指标:

下修底价 = max(股东大会召开前一日正股交易均价, 股东大会召开前前二十日均价),部分个券下修底价进一步加入不能低于最近一期经审计的每股净资产和股票面值。

下修幅度 =(下修前转股价-下修后转股价)/(下修前转股价-下修底价)*100%

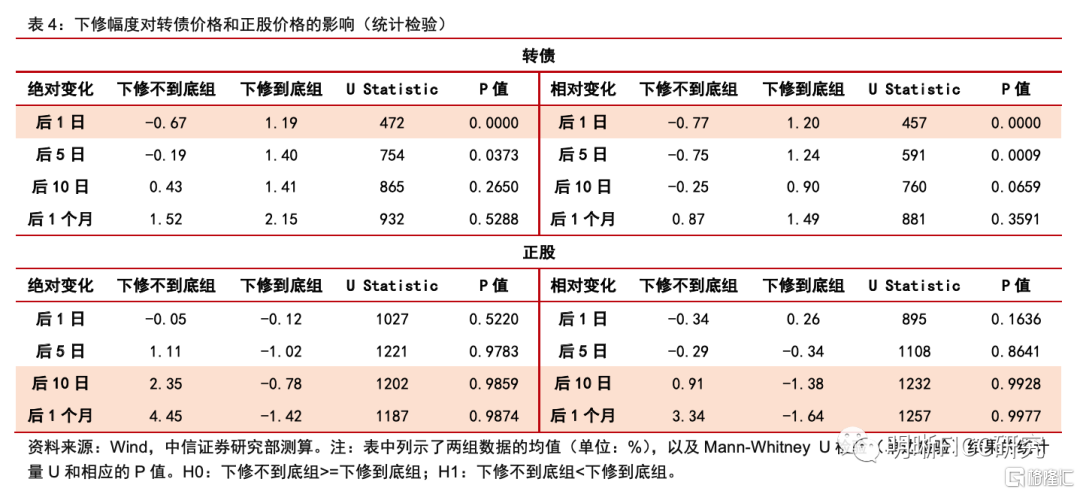

下修不到底转债补跌,正股反而上涨。我们将2017年1月1日至2022年6月10日的下修事件分为“下修到底组”和“下修不到底组”。其中“下修到底组”个券的下修幅度大于95%,共涉及61只个券;“下修不到底组”个券的下修幅度小于95%,共涉及34只个券。对比两组样本在股东大会决议公告后转债价格和正股价格的变动情况,结果如表4所示。“下修不到底组”转债在股东大会公告日绝对价格变化-0.67%,相对价格变化-0.77%,均显著低于下修到底组(1.91%,1.20%),之后差异逐渐缩小。

而从正股价格看,“下修不到底组”转债正股在下修后1个月绝对价格变化4.45%,相对价格变化3.34%,均显著高于“下修到底组”(-1.42%,-1.64%)。下修不到底正股价格反而会“补涨”,我们认为可能是因为此时转债转股对正股的稀释率比预期降低,因此余额转股对正股的冲击更小,对正股而言是一种利好。

下修背后的动力与阻力

上文提到下修董事会公告日转债价格往往会高开,基本一步调整到位,而董事会至股东大会期间转债价格的涨幅有限,因此短期博弈需要提前埋伏。而在时序上看下修并不是高频事件,今年以来下修个券虽增多但下修数占触发数比例也仅4%左右,加大了短期下修博弈的难度。想要提前埋伏具有下修可能的个券,就需要进一步了解下修的动力和阻力,提高下修博弈择券的胜率。

下修的动力:避免回售、强赎促转股?

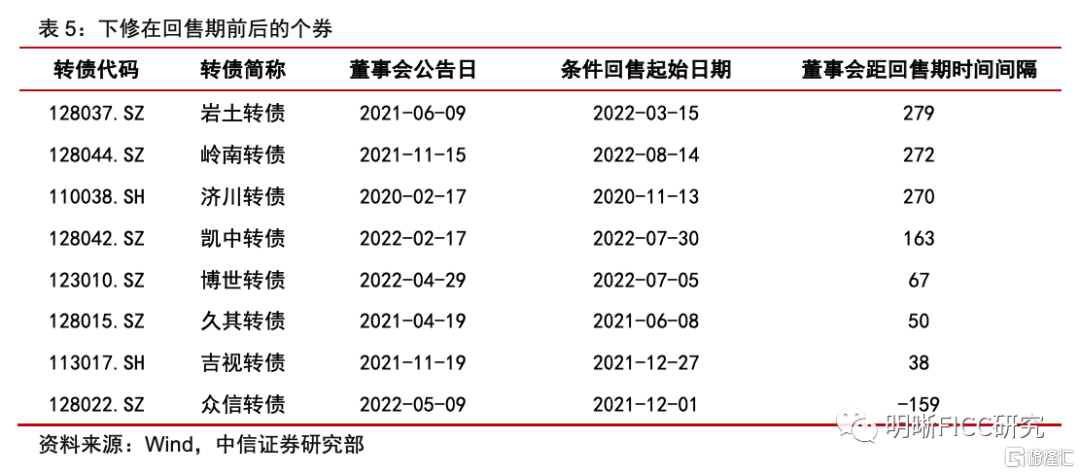

样本观测虽少,避免回售作为下修动力未来仍值得关注。2017年1月1日至今(2022年6月10日)发行的转债中,有85只个券在条件回售期前1年仍未赎回,其中53只个券在此时间点后触发了下修,有8只个券选择了下修,占比约15%。从目前的统计结果看,由于观测样本较少,回售并不是过去几年下修的核心动力。背后原因有二:(1)根据我们的统计[1],大部分转债会在上市后2年内强赎,生命周期不到2年。2019年之后转债市场才大幅扩容,个券增多,至今也才3年多,因此存续至回售期前后的个券本身较少。但是单独看这部分临近回售期的个券,在触发下修时下修的比例其实更高。(2)过去3年转债市场整体表现较好,转债价格很少跌破回售价格,实质性发生回售的概率低。避免回售成为下修的重要动力具有两个条件:一是进入回售期个券数的增加;二是叠加市场环境的影响,当债券市场违约风险高、转债价格破面比例增加时,上市公司更有可能选择下修避免转债发生实质性回售。

强赎促转股作为下修动力影响有限。理论上看,强赎促转股作为下修的动力背后逻辑有二:(1)一是减轻财务费用压力。可转债的利息计提方式会导致其财务费用在前期远高于实际支付的利息,从而侵蚀净利润。(2)二是减轻支付利息造成的流动性压力。

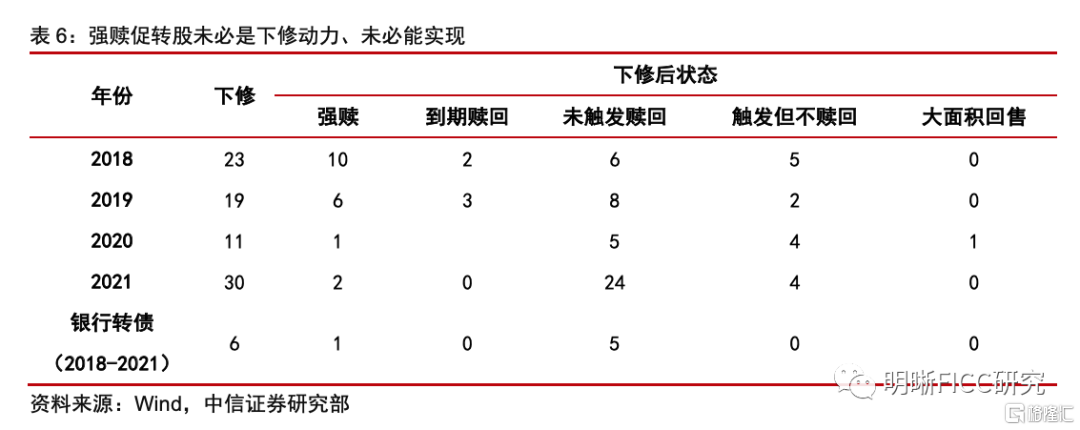

首先我们回顾2018-2021年个券在下修后的赎回情况:(1)18年下修23个,有10个强赎,2个到期赎回(电气,海印),6个至今仍未触发赎回,5个触发赎回但未赎回。(2)19年下修19个,有6个强赎,3个到期赎回(格力,航信,海印),8个至今仍未触发赎回,2个触发赎回但未赎回。(3)20年下修11个,有1个强赎,1个大面积回售(辉丰),5个至今仍未触发赎回,4个触发赎回但未赎回。(4)21年下修30个,有2个强赎,0个到期赎回,24个至今仍未触发赎回,4个触发赎回但未赎回。由此可见下修后仍有大约60%的个券还未触发赎回或触发了但未执行赎回。

进一步,我们用“净利润TTM/转债余额”衡量财务费用压力,该值越低财务费用压力越大;用“现金净流量TTM/转债余额”衡量流动性压力,该值越低流动性压力越大。对比赎回组与不赎回组这两个指标的差异。从财务费用压力看,赎回组均值为40.09%,不赎回组均值为41.07%,差异不大。从流动性压力看,赎回组均值为22.79%,不赎回组均值为28.99%,赎回组流动性压力更大。

综上,虽然可转债的利息计提方式会导致其财务费用在前期远高于实际支付的利息从而侵蚀净利润,但只要转债以强赎促转股退市,最后的补偿利息往往并不会实质性支付。可转债利息计提造成的侵蚀利润在前期仅为会计操作原因,并不过分影响公司的实际现金流,不会对公司基本面产生本质影响。而转债实质的利息支付才会对公司现金流立刻产生影响,对具有流动性约束公司而言,更有可能通过下修促进强赎转股。但总得来看,赎回作为下修的动力影响有限。即使赎回是下修动力,下修后未必就能立刻顺利触发赎回,下修对加速赎回促转股的作用或许没有预期那么大。

值得一提的是银行转债。银行转债没有回售条款,其使命就是转股补充银行核心一级资本,因此银行转债天然具有强赎促转股的动机。2017年1月1日以来(至2022年6月10日)共发行20只银行转债,12只触发过下修,6只转债执行了下修(占比50%),其中无锡转债和江银转债分别下修了2次。其他6只触发下修时PB小于1,不存在下修空间。下修的个券中只有常熟转债之后触发并且执行了强赎,其他5只个券至今仍未触发强赎。由此可见银行转债虽然下修动力更强,但首先很多银行的PB<1,没有下修空间。其次即使存在下修空间,也可能会因为下修底价受到每股净资产的约束下修幅度有限,因此其下修后强赎促转股也并非一帆风顺。

下修与大股东减持转债可能存在关联性,为投资者提前埋伏提供一个新的思路。

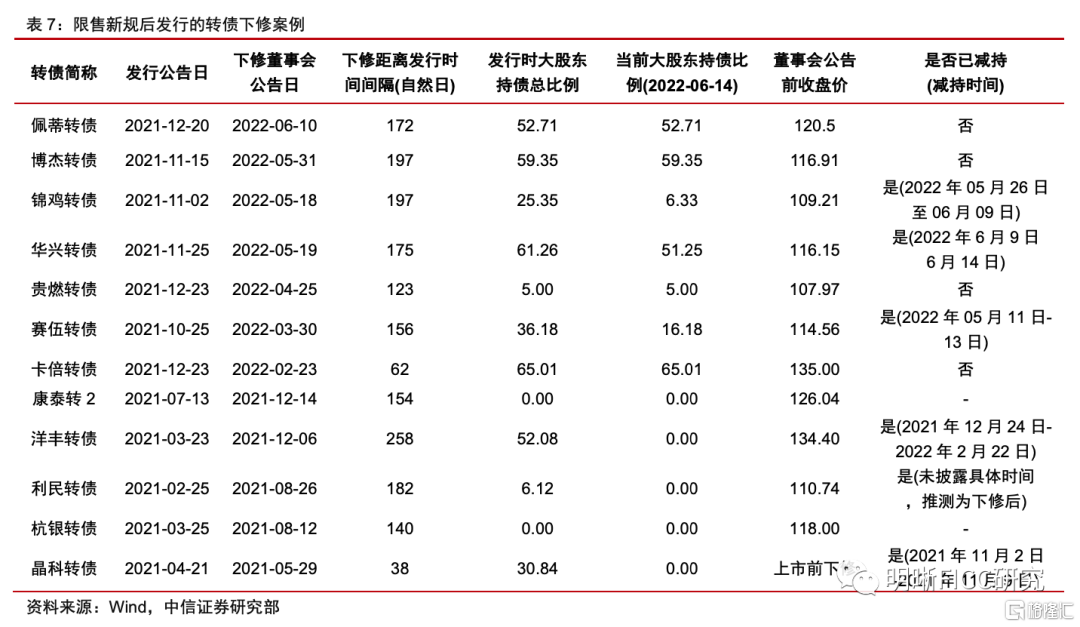

视角一:2017年1月1日至2022年6月10日共86只个券成功下修,其中24只个券控股股东在董事会下修公告后进行了减持(占比27.91%),15只个券在董事会下修公告后3个月内控股股东进行了减持(占比17.44%)。限售新规后发行的转债共12只个券下修,已有6只个券在董事会下修公告日后控股股东进行了减持。

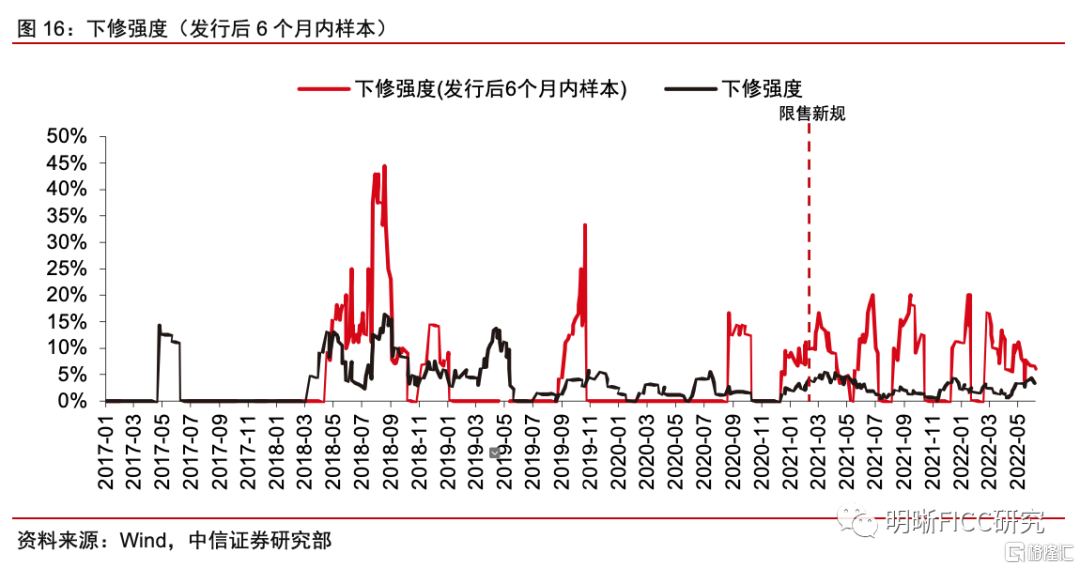

视角二:我们将上文提到的下修强度指标限制在发行后6个月内的样本(如图16所示),发现近期下修强度大约为15%,高于全样本计算的下修强度。

综上,我们发现较高比例的转债在下修后大股东进行了减持,大股东减持与下修之间可能存在的关联性也为投资者提前埋伏具有下修潜力的转债提供一个新的思路。(注:此处计算我们暂未考虑大股东(即持股占比第一的股东)没有持仓可转债的情况,可能会影响到测算的准确性。但考虑到大部分大股东全额配售可转债[2],此处测算偏差预计较低。)

近期下修个券中民企低评级转债居多。从全样本来看,公司属性和债券评级差异似乎并不明显,剔除银行转债后,民营企业转债中下修占触发比例为20.51%,国有企业转债中下修占触发比例为23.26%;AA及以下个券中下修占触发比例为18.75%,AA以上个券中下修占触发比例为16.44%。从限售新规后的样本来看,除了杭银转债,其他均为民营企业并且债券评级在AA及以下。我们认为在选择提前埋伏的标的时,正股的公司属性或可成为一个参考依据。

下修的阻力:稀释股权?

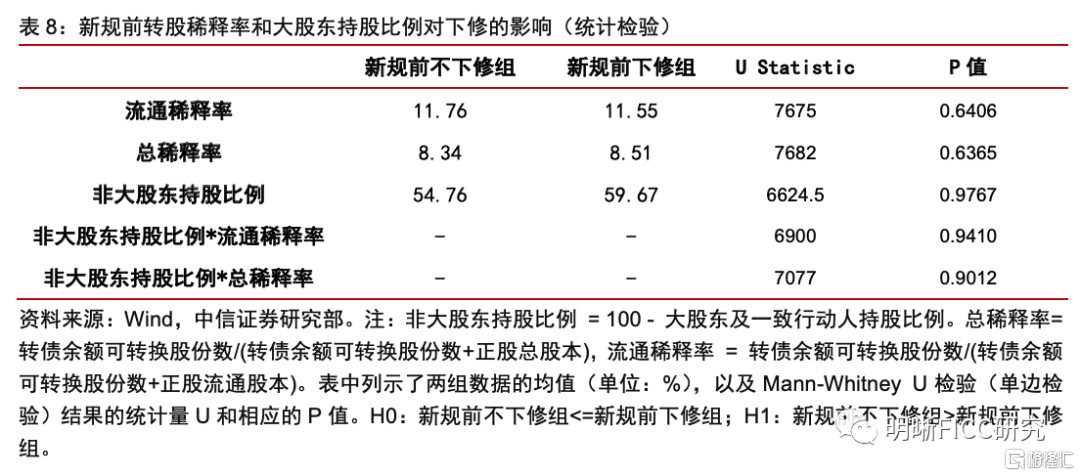

限售新规前转股稀释率和非控股股东影响力并非下修的显著阻力,但新规后需引起重视。在《可转债新框架系列之二:限售转债解禁与减持是“洪水猛兽”吗?》(2022-5-21)中,我们统计发现限售新规前大部分控股股东上市1个月内就抛售了转债,因此理论上新规前的下修案例中大股东可以参加股东大会投票。我们将2017年1月1日至2021年1月31日期间发行的转债分为两组,分别为新规前下修组和新规前不下修组,以此检验转股稀释率和非控股股东影响力在两个组别是否存在差异。样本中也进一步剔除了上文提到的下修后大股东减持的小部分个券以排除干扰。检验结果如表8所示,新规前不下修组的总稀释率和非大股东持有比例分别为8.34%和54.6%,与新规前下修组(8.51%和59.67%)并不存在显著的差异。新规前大股东不持有转债能参加下修股东大会,其同样面临股权稀释的问题,与中小股东利益一致,因此稀释率和非控股股东影响力在两个组别的差异并不明显。

虽然过去的数据结果表明稀释率对下修没有影响,但考虑最近在限售期内提出下修预案的个券数越来越多,我们提示未来可能会存在新的逻辑:限售新规后持股5%以上股东配售的转债具有6个月的限售期[3],而持有转债的股东无法参加股东大会下修预案投票[4]。根据我们的统计[5],持股5%以上股东往往高额参与转债配售。因此,在限售期内提出下修预案的个券,参加股东大会下修预案投票的往往是不持有转债的中小股东,他们可能不希望下修影响自己的持股比例。特别是转股稀释率较高的个券下修时面临中小股东的阻力可能更大,提出下修预案概率更低。

投资策略:短期博弈量力而行,长期博弈是最优解。总的来看,虽然权益市场下行阶段下修触发个券增多,但是实质下修的个券占比并不高。短期下修博弈的关键在于提前埋伏,需要我们做大量的案头工作去挖掘转债下修的动力与阻力进行预判,收益空间也有限,并非性价比高的事件驱动投资。根据本报告的结论,建议重点在已触发下修的个券中挖掘当前大股东及一致行动人持有比例高、转股稀释低、绝对价格低、临近解禁期或回售期的个券,这部分转债下修的可能性较高。

另一方面,复盘历史数据我们发现转债下修后长期收益普遍表现亮眼且强于正股,长期持有是下修博弈的新思路。背后逻辑可能在于:(1)下修往往发生在权益市场下行企稳阶段。此外,股东往往对自己公司更加了解,更容易选择一个正股相对底部的位置。因此,下修后正股企稳概率更高。(2)下修进一步提振了投资者的信心,容易在之后给予较高的转股溢价率,博弈正股在市场企稳后的弹性。投资者虽然较难提前埋伏获得下修的短期收益,但是如果在下修公告后长期持有,仍有望获得不俗的收益。建议重点关注下修个券中正股为小盘成长型的转债以及发行后2个月内下修的转债。

风险因素

样本数据有限带来的统计偏差风险,交易规则变化。更多股票资讯,关注财经365!

参考文献及注释: