安信证券首席经济学家高善文,在今天(6月28日)的中期线上策略会上以《吹尽狂沙始到金》为题分享了他对当前A股市场的基本判断;

以及对市场所担忧的中国中长期经济前景、迈向中等发达国家的困难挑战的研究分析和结论。

高善文认为,4月底,无论是从哪个估值指标来看,市场已跌至一个极致水平;同时从交易层面来观察,A股对于一系列的利空,已经完全钝化。

站在现在的角度来看,高善文倾向于相信,从交易面、从基本面等等的情况来看,反弹还会继续维持较长的一段时间。

但不容忽视的是,市场对于中国长期的经济增长前景的确定性,产生的忧虑。对此,高善文博士通过细致缜密的研究,得出了他的结论。

投资报对高博的报告内容进行了精心整理和提炼,凝成了这篇精华版。

先来看小编整理提炼的要点金句:

1、(市场)第二个特征,就是在4月底到5月10号这一段时间,从交易层面上来观察A股,对于一系列的利空,已经完全钝化。

市场对于超预期的一些明显的利空因素,已经完全没有再继续做出反应。

第三个,就是我们把这一轮市场的下跌,放在历史上市场同样大幅下跌的背景下来看,

这轮下跌最显著的特点是,没有出现在流动性层面上广泛的很明显的紧缩。

2、站在现在的角度来看,我们倾向于相信,市场仍然处在一个比较正常的,由估值修复和基本面因素改善所推动的正常的反弹进程之中。

这样的反弹,从交易面、从基本面等等的情况来看,我们相信,还会继续维持一段时间,较长的一段时间。

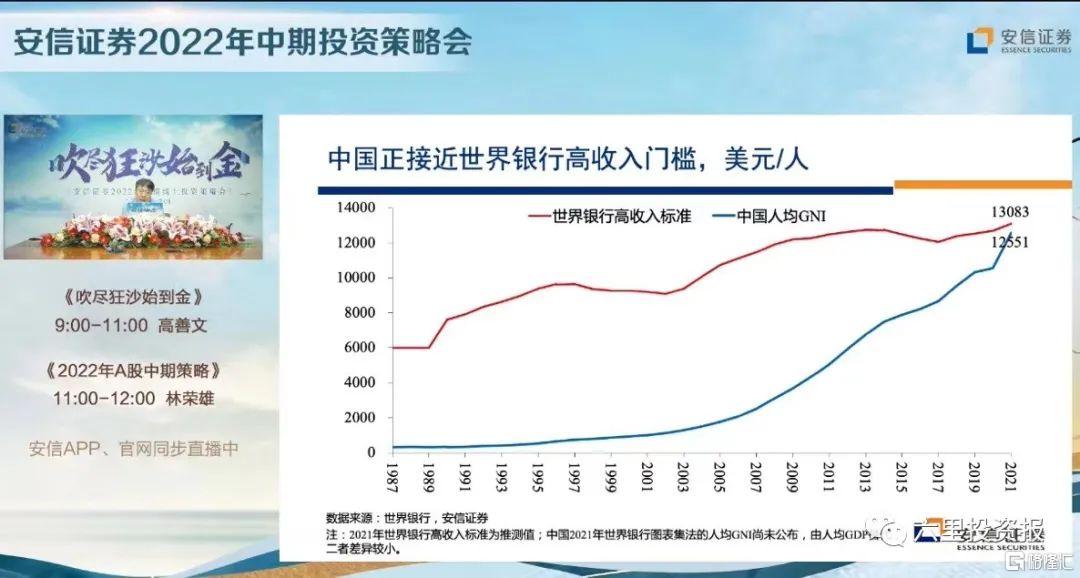

3、去年的时候,中国的人均收入以美元计算,已经达到12550美金的水平。

世界银行还没有公布2021年高收入国家门槛的修正值,但是,我们使用相同的标准和方法,我们的估计结果是2021年的门槛应该是13083美金。

换句话来讲,在2021年的时候,中国的人均收入水平与世界银行的门槛值,只差4%。

我们可以完全有把握说,在不太远的将来,在未来两三年之内,中国正式跨过这一门槛应该是没有悬念的。

4、从1987年以来,相对较大经济体的样本上来看,即使跨过了高收入门槛,也只有1/3的经济体能够继续维持一定的增长。

而更多的经济体实际上跨过高收入门槛以后,他的经济,就陷入了较长期的停滞状态……

中国从现在到2035年要继续维持较高的经济增长,成功地跨过中等发达国家的门槛。

那么,在制度支撑和价值取向层面上,毫无疑问,我们还有更多的工作要做。

换句话来讲就是……需要一个高水平的制度支撑,

只要我们长期坚持以经济建设为中心,不断增强在法治建设层面上的差距和短板,

那么从长期来看,中国完全有可能像东亚其他国家一样,在跨过高收入国家门槛以后,继续实现较好的经济增长。

5、长期的股市繁荣,取决于经济体制中,不断产生新的伟大的公司,

这些新的伟大的公司,它的成长通过上市与投资者分享。

这些伟大的公司,在长期之内,能够不断增长,不断创造价值。

我们在去年年底对中国市场过去十几年的历史的梳理之中,也显示这一点。

就是,在长期之内,只有不断增长的上市公司,相对来讲才能实现更高的收益……

一个长期之内继续维持较高的经济增长的宏观环境,对不断地涌现很多新的公司,对这些公司长期的增长,毫无疑问,是非常重要的。

而后者,是奠定股票市场长期繁荣和长期走牛最最重要的基石。

也是在这样的一个逻辑链条下,市场前期对于长期经济增长的忧虑,需要得到认真的回答。

4月底,市场已跌至一个极致水平对于一系列利空,已经完全钝化

就像众所周知的那样,今年年初以来,一直到四月底,由于一系列内外因素的影响。A股市场出现了超预期的、单边的、幅度非常大的下跌。

这样的下跌,站在今年年初的角度,大部分机构和投资人,都无法充分地预期。

回头来看,不管是房地产市场的调控,还是疫情再次出现变数,还是俄乌战争,以及其他一些深层次的因素,可能都影响和牵动了今年头四个月市场的巨幅下跌。

但是,到今年四月底的时候,在今年四月底和五月初的时候,从很多情况来看,A股市场已经下跌到一个极致的水平。

所谓极致的水平,可以从三个方面来理解。

第一个方面,是从广泛的估值指标来看,A股市场的估值已经下跌到在历史上极其低的水平。

如果用市盈率来估值,

A股市场的绝大部分的指数,都已经跌到了最后一个象限,就是最低的25%的分位附近,甚至要更低。

如果用市净率来估值,

那么在绝大多数的板块上,市净率的估值的历史分位,都在10%以内,绝大部分的估值都在10%以内。

所以,在大多数的指标上来看,A股市场,已经跌到了一个极其罕见的非常低的水平。

那么,它的第二个特征,

就是在4月底到5月10号这一段时间,从交易层面上来观察A股市场,对于一系列的利空,已经完全钝化。

市场对于超预期的一些明显的利空因素,已经完全没有再继续做出反应。

第三个,就是我们把这一轮市场的下跌,放在历史上市场同样大幅下跌的背景下来看,

这轮下跌最显著的特点是,没有出现在流动性层面上广泛的很明显的紧缩。

实际上,我们甚至可以说,年初以来,流动性环境基本稳定,可能还有一些小幅的放松。

我们知道,所有的市场大幅度下跌的背后,都有投资者对未来的增长前景、对于盈利等等相对比较悲观的预期。

它在大多数时候,都是悲观的预期与非常紧的流动性环境的交互作用的结果。

但是,在今年头四个月的下跌之中,流动性的紧缩的因素,是可以排除的。

那么换个角度来讲,如果我们把由流动性紧缩所带来的影响在理论上剔除掉,

那么可以说,这种市场下跌所反映的投资者对于未来基本面因素的悲观预期,放在历史上来看,是非常罕见的,

放在估值的角度来看,是非常罕见的。

因为,如果把流动性的因素剔除掉,那么我们现在的估值水平放在历史上,就一定处在最为极端的水平。

如此低的估值水平,已经完全吸收了在基本面上已经发生的,和可以预期的一系列的利空因素。

甚至,对于这些利空因素,有一些过度的消化。

在这样的条件下,市场开始出现了明显的反弹。

实际上,我们在五月中旬的时候,已经可以比较明确地做出这样的结论。

今天我们策略会的题目,也是立足在这样的背景下。

估值修复和基本面改善推动反弹,这种反弹将继续维持较长一段时间

在市场反弹的过程之中,我们也看到一些基本面的因素逐步出现了进一步的好转。

一方面,市场完全吸收和过度吸收了前期的负面因素和对未来一些负面因素的预期。

另外一方面,在市场自身由交易量所推动的反弹的过程之中,一些基本面的因素,开始逐步的好转。

比如说,疫情的形势,开始逐步得到控制。

再比如说,五月份以来,从很多的微观指标上来看,银行的放贷非常积极,流动性环境进一步得到改善。

同时,政府稳增长政策在进一步有条不紊地发力,对前期一些政策的调整和修正也都处在一个正常的路径上。

在这样的条件下,市场出现了一个比较明显的反弹。

站在现在的角度来看,我们倾向于相信,市场仍然处在一个比较正常的,由估值修复和基本面因素改善所推动的正常的反弹进程之中。

这样的反弹,从交易面、从基本面等等的情况来看,我们相信,还会继续维持一段时间,较长的一段时间。

但是,同样毋庸讳言的一个重要问题,就是要反思今年1月份到4月份市场的大幅度下跌。

除了众所周知的很多短期因素的影响之外,

一个不可忽视的因素是,市场对于长期的经济增长前景,对于长期的增长前景的确定性,产生了一定的忧虑。

在这样的背景下,我们也有必要对于中国经济的长期的增长前景,做一个进一步的评估。全球217个经济体之中,只有80个经济体,被划入了高收入组

这样的评估,我们从中国很快跨过高等收入的门槛这一起点,来开始讨论。

我们知道,世界银行在1987年的时候设定了一个门槛,并且认为跨过门槛以后,国家就被定义为高收入国家。

在门槛以下,分别定义了中等收入国家和低收入国家。

在1987年的时候,这一门槛被设定为设定在6000美金的水平。

从那以后,这一门槛的水平,在很长的时间里边,基本上都每年在调整,但是调整的基本原则,是去剔除通货膨胀因素的影响。

具体来讲,主要是剔除世界上一些大的经济体以GDP平减指数为基准加权出来的通货膨胀的水平。

但是我们也知道,在现代的条件下,在大多数国家来讲,特别是对低收入国家来讲,经济总是能够取得一定的成长。

所以,只要一个国家能够不断地增长,那么,它迟早能够跨过高收入国家的门槛,从表面上来看,似乎是这样的。

但是,实际情况,并不是这样。

以到2020年的数据为基准来看,在全球217个经济体之中,只有80个经济体,被划入了高收入组。

应该说,大多数经济体的收入,仍然处在中等收入或者更低的水平。

全球217个经济体中,有80个经济体已经处在高收入组,所以看起来,高收入经济体似乎也没有那么少见。它占经济体数量的差不多40%。

但是,如果我们进一步去看一些细分数据,实际上要更惊人一些。

在世界银行的80个经济体之中,至少有27个经济体,人口不足100万。

如果我们计算80个经济体的人口占全球人口的比重,则只有15.7%。

处在高收入经济体分组之中的人口的数量只占全球人口数量的15.7%,但是,他们所生产的GDP却占到全球GDP的63.1%。

换句话来讲,现在全球差不多有85%的人口还生活在中等收入,或者,比中等收入更低的水平。

绝大部分的全球人口,到现在为止,仍然没法跨过这一门槛。

中国在2022年能否跨过高收入国家门槛,出现了一些变数

那么,在过去这几十年的时间里,也许对于全球经济格局来讲,最引人瞩目的变化,是中国经济极其高速的增长和人均收入水平的大幅度上升。

同样,我们把数据修正到去年,去年的时候,中国的人均收入以美元计算,已经达到12550美金的水平。

世界银行还没有公布2021年高收入国家门槛的修正值,

但是,我们使用相同的标准和方法,我们的估计结果是2021年的世界银行的门槛应该是13083美金。

换句话来讲,在2021年的时候,中国的人均收入水平与世界银行的门槛值,只差4%。

如果用2020年的标准,中国的收入水平与世界银行的门槛值,相差应该不到1%。

我们可以完全有把握说,在不太远的将来,中国跨过世界银行的高收入门槛,正式成为高收入国家,应该没有什么悬念。

我们在两年以前,曾经认为中国最晚在2022年,就是在今年,有可能跨过门槛。

因为站在去年的时候,差值只有4%,以美元的意义上来讲,中国只要能够实现超过4%的增长,就能够跨过这一门槛。

但是,应该说,在2022年,内外经济环境出现了一些我们无法预期的冲击.

对中国来讲,有疫情对短期经济增长的影响。

从全球的角度来讲,由于美联储加息,美元汇率大幅度的升值,美元指数从90多的水平上升到现在差不多104,有接近15%的升值。

此外,除了中国之外,在全球的主要经济体范围之内都出现了幅度非常大的通货膨胀。

而中国的通货膨胀水平,相对来讲非常稳定。

这意味着2022年的这一门槛值,向上修正的幅度会比较大。

这些使得中国能否在2022年正式跨过这一门槛,出现了一些变数。

但是尽管如此,我们完全可以有把握相信,在不太远的将来,在未来两三年之内,中国正式跨过这一门槛应该是没有悬念的。

我们也知道,在这样的条件下,我们政府已经正式把长期经济增长的展望放到了,在2035年,中国要成为中等发达国家。

那么对于长期的经济增长而言,另外一个非常重要的基准,就是在2035年,要跨入中等发达国家的行列。

从跨过高收入门槛的样本来看只有1/3经济体能够继续增长

而从数据来看,即使跨过了高收入门槛,你并没有把握经济能够继续长期维持增长。

从1987年以来,相对较大经济体的样本上来看,即使跨过了高收入门槛,也只有1/3的经济体能够继续维持一定的增长。

而更多的经济体实际上跨过高收入门槛以后,他的经济,就陷入了较长期的停滞状态。

从我们的考虑和我们对一些定量处理的结果来看,我们认为,

它很可能反映了这些经济体社会主流的价值取向变化和制度的支撑性。

那么进一步回到我们一开始提出的问题,很多人认为,把中国放在东亚经济体的背景下来比较,在很多层面上,我们会有一些特别重要的差异。

包括中国的制度,也包括中国作为一个巨型国家,它对国际政治体系所带来的冲击。

以及在这种冲击的背景下,它对经济增长,可能有一些影响。

那么,使用同样的一个标准,我们在东亚经济体的背景下,对这些问题进行进一步的讨论。

从这些讨论的结果来看,应该说,中国在一些领域的得分,是非常高的。

比如说,中国在研发与教育层面上的得分是非常高的。

这既反映了在我们的经济体制中,中国对于文化、对于人力资本、对教育的重视,也反映了长期以来,政府贯彻科教兴国的政策在执行层面的结果。

比如说,在对外开放层面上,在很多层面上,中国的得分也都是非常高的。

比如说中国的关税税率,是非常低的。

再比如说,中国的对外直接投资处在非常高的水平。

这些方面的变化,都有利于支撑长期的经济增长。

但是,如果我们刚才的研究多少有一些价值,也许他最重要的启示在于,

中国从现在到2035年要继续维持较高的经济增长,能够成功地跨过中等发达国家的门槛。

那么,在制度支撑和价值取向层面上,毫无疑问,我们还有更多的工作要做。

换句话来讲就是,如果我们的经济增长正在转向高质量发展,那么高质量发展,需要一个高水平的制度支撑,

也需要整个社会有一个更宽松的以经济建设为核心的价值取向。

只要我们长期坚持以经济建设为中心,不断增强在法治建设层面上的差距和短板,

那么从长期来看,中国完全有可能像东亚其他国家一样,在跨过高收入国家门槛以后,继续实现较好的经济增长。

但是,从历史的经验来看,这一结果,不是说你跨过高收入门槛以后就一定能实现的,也不是说你站在现在,不做任何工作就一定能实现的。

它需要我们,在长期之内,继续以经济建设为中心,继续不断去加强社会主义法制建设,在很多的制度层面上,不断去补齐制度的短板。

长期的股市繁荣,取决于能否不断产生新的伟大的公司

做完讨论以后,我把我今天的讨论,做几个方面的总结。

第一个方面的总结,是我们认为,今年前期1月份到4月份的市场大幅度下跌,反映了很多超预期的内外因素的影响。

在今年4月底的时候,市场的估值已经跌到非常极端的水平。

特别是考虑到市场的下跌没有流动性紧缩的背景,那么市场的下跌,它的估值水平一定是处在非常极端的水平。

这样的一个估值水平,已经完全吸收和过度吸收了一系列利空因素的冲击。

从交易层面上来看,也毫无疑问是这样。

在这样的条件下,市场开始进入了一个估值修正的过程。

在估值修正的过程之中,一些短期的不利因素,在逐步地消除和缓解。

从疫情,到稳增长,到房地产出现进一步修正,

很多利空因素不再恶化,或者出现明显好转。特别是流动性环境,有明显的改善。

这些因素,进一步助推和刺激了市场的估值修复。

而这样的一个估值修复,现在毫无疑问,还在继续进展的过程之中。

即使市场已经经历了比较明显的上涨,现在的估值水平放在历史上来看,应该说仍然并不是很高。

但是,前期市场的下跌,同时也反映了一些对长期经济增长的可维持性的忧虑。

那么由于这样的原因,我们试图对于长期的经济增长做一个进一步的讨论。

这样的讨论建立在我们几年以前讨论的基础上。

在今年以前,我们把中国的经济增长放在东亚经济体的背景下来讨论。

基本的预测结论,是中国在长期之内可能能够实现4.5%左右的增速。

进一步考虑到汇率的升值,那么以美元计算的经济增速,可能就在5.5%以上。是完全有可能跨过2.5万美金的这一中等发达国家的门槛的。

但是,考虑到国际经济环境的变化以及其他一些方面的差异,我们以1987年以后的新的高收入国家为样本,对这一结果做了一个进一步的研究。

1987年以后的高收入国家为样本,

我们观察到,只有1/3的国家能够继续维持增长,2/3的国家,总体上增长就陷入长期的停滞状态。

我们倾向于认为,这种差别来源于这些国家经济制度对长期增长的支撑性,以及社会主流的价值取向方面变化的影响。

从这样的一个观察的维度出发,我们基本的看法,中国需要并且只要继续坚持以经济建设为中心,不断增强社会主义法制建设,去补齐很多制度方面的短板,

那么在长期之内,我们继续维持相对较高的经济增长,跨过高收入国家的门槛,跨过中等发达国家的门槛,也是完全能够实现的。

我们知道,长期的股市繁荣,取决于经济体制中,不断产生新的伟大的公司,

这些新的伟大的公司,它的成长通过上市与投资者分享。

这些伟大的公司,在长期之内,能够不断增长,不断创造价值。

我们在去年年底对中国市场过去十几年的历史的梳理之中,也显示这一点。

就是,在长期之内,只有不断增长的上市公司,相对来讲才能实现更高的收益。

而相对来讲,长期内不断实现增长的新的公司,在整个市场之中的占比,总体上是越来越高的。

在这样的条件下,从现在去展望到更长期的将来,

一个长期之内继续维持较高的经济增长的宏观环境,对不断地涌现很多新的公司,对这些公司长期的增长,毫无疑问,是非常重要的。

而后者,是奠定股票市场长期繁荣和长期走牛最最重要的基石。

也是在这样的一个逻辑链条下,市场前期对于长期经济增长的忧虑,需要得到认真的回答。

从我们刚才的情况和结论来看,长期的经济增长不是从天上掉下来的。

但是,对中国来而言,继续以坚持以经济建设为中心,不断补齐制度短板,不断去增强社会主义法制建设,

那么,中国完全有可能去继续实现、我们在历史经验之中所看到的相对比较高的增长。更多股票资讯,关注财经365!