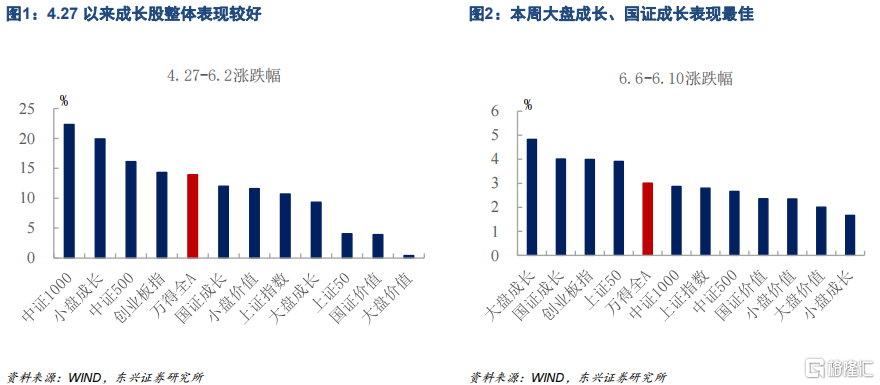

427以来市场呈现以估值修复为主要逻辑的反弹,当前出现风格切换的迹象。427以来市场持续反弹,期间小盘股明显占优,中证1000和小盘成长涨幅均超过20%,上证50、大盘价值等涨幅有限。上周市场结构开始出现分化,大盘成长表现最优,上证50也明显跑赢万得全A。我们认为,小盘股系统性拔估值、跑赢大盘股的行情告一段落,当下建议关注大盘股以业绩驱动为逻辑的行情。

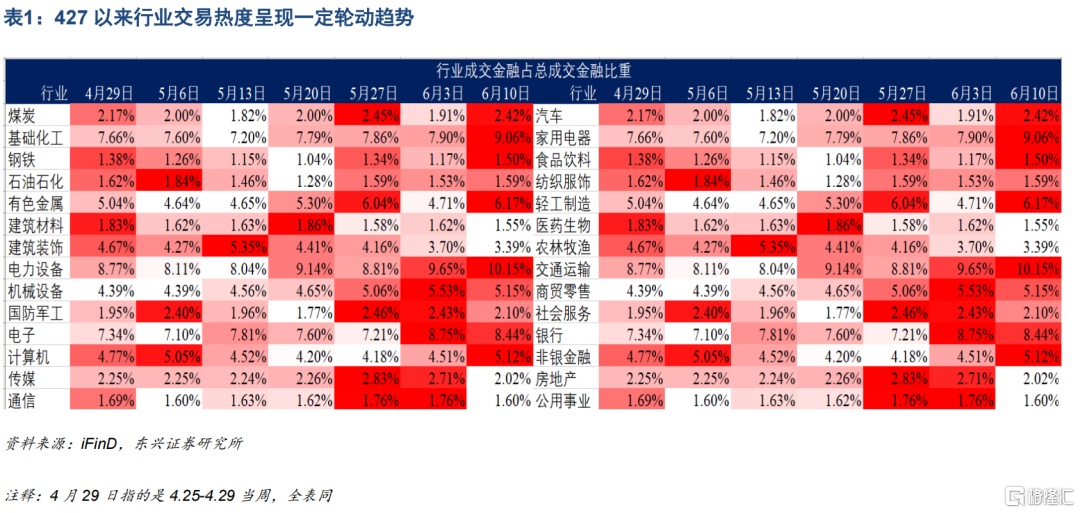

情绪指标显示交易热度已经从前期的聚焦走向分化。成交金额、资金流向等指标显示,427以来的反弹行业轮动次序为“金融地产(4月底)——消费+制造(5月上旬)——制造+成长(五月下旬)——风格分化(6月开始)”。6月以来,前期的共识板块成长和制造在交易热度均明显分化,资金也开始在成长板块外部寻找机会。此外,上周公布的出口数据和社融数据大幅超市场预期,但持续性不强,对市场整体风险偏好的提振作用相对有限。

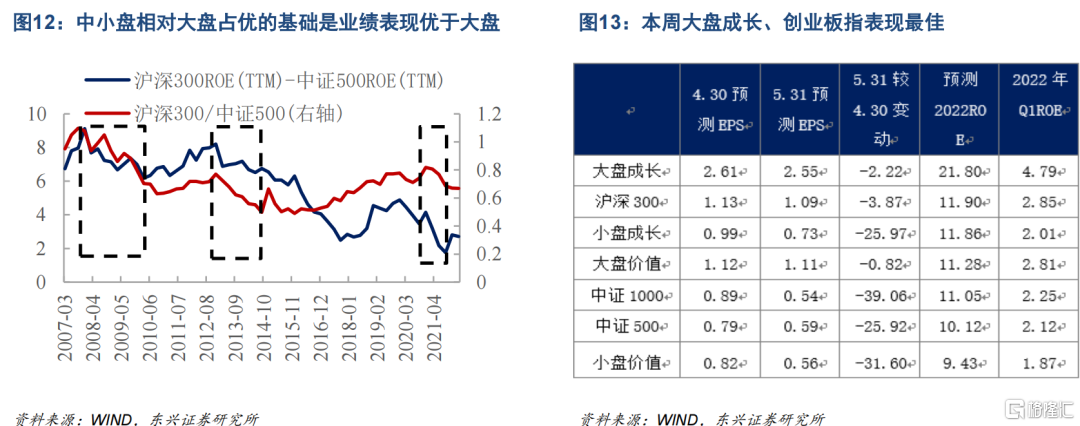

小盘从系统性拔估值转向分化。中小盘持续占优的基础是中小盘业绩全面优于大盘股,历史上三次小盘明显占优的行情均是如此(2007.12-2010.3、2012.12-2014.6、2020.12-2021.9),期间中证500与沪深300ROE差值在上行。当前大盘股业绩整体明显优于小盘,对比沪深300和中证500的2022Q1、2022E的ROE水平,前者明显优于后者。现下并不具备小盘股持续占优的业绩基础。

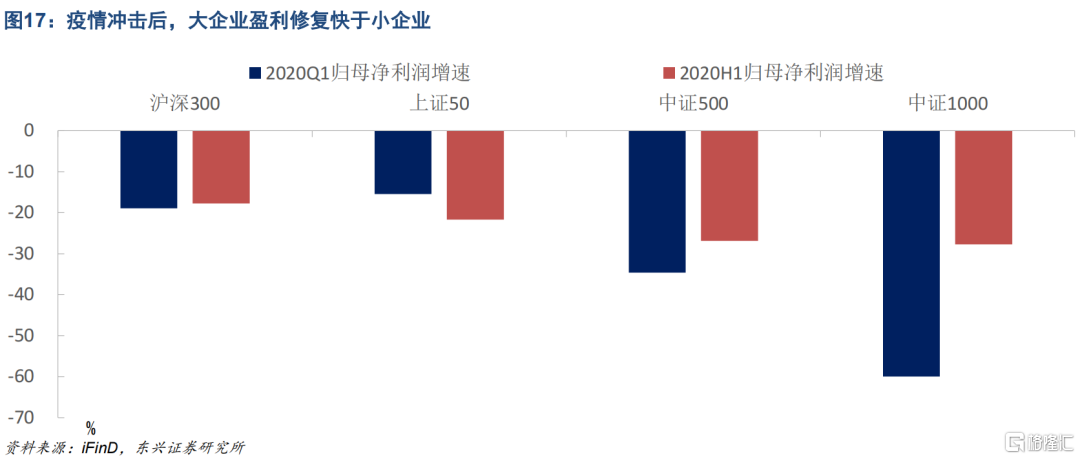

当下大盘风格重新占优的三个理由。一、年初以来的超跌反弹逻辑:大盘洼地最大且尚未填平。427以来市场基本延续“跌的越多,反弹越大”的特征。小盘成长股前期跌幅最大,427以来反弹也最明显,在估值修复之后仅对比年初低6.1%。而大盘股(大盘成长、上证50)等估值较之年初的位置还有较大的差距;二、金融数据也指向大盘相对占优。尽管依靠政府债拉动的金融数据的回暖难以形成风险偏好的全面回升,但结构上均指向期间会更加利好大盘风格;三、业绩驱动是大盘股超跌反弹继续的基础。2022年Q1沪深300/上证50的ROE为2.85%/3.19%,优于中证500/中证1000的2.12%/2.25%。当前宏观环境已经从疫情冲击走向正常修复,大企业的抗冲击能力和修复速度也往往优于小企业,具备业绩持续占优的基础。

正文

01 市场行情:小盘暂歇,大盘转暖

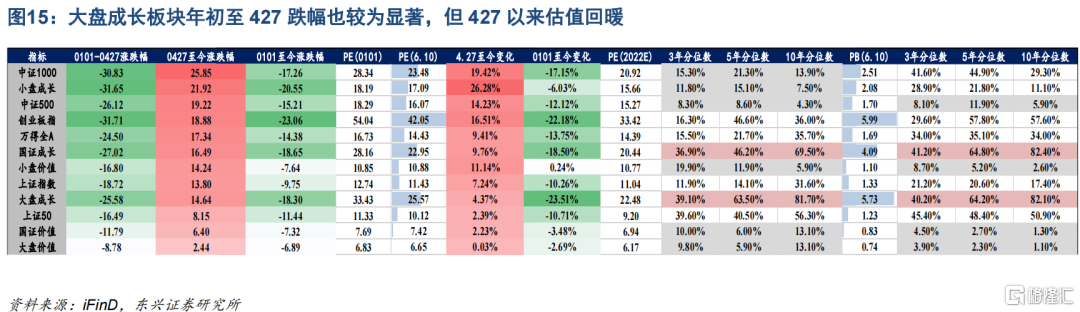

市场行情从小盘成长转向大盘回暖。427以来市场持续反弹,上周A股延续上涨趋势,上证指数、创业板指分别上涨1.36%、1.70%。反弹结构上出现一定变化,此前(4.27-6.2),小盘风格明显占优,中证1000、小盘成长涨幅分别为22.34%和19.93%,优于万得全A的13.91%。但上周大盘股显著回暖,在各类风格和主要指数中,大盘成长上涨4.82%,表现最优,上证50也跑赢万得全A。

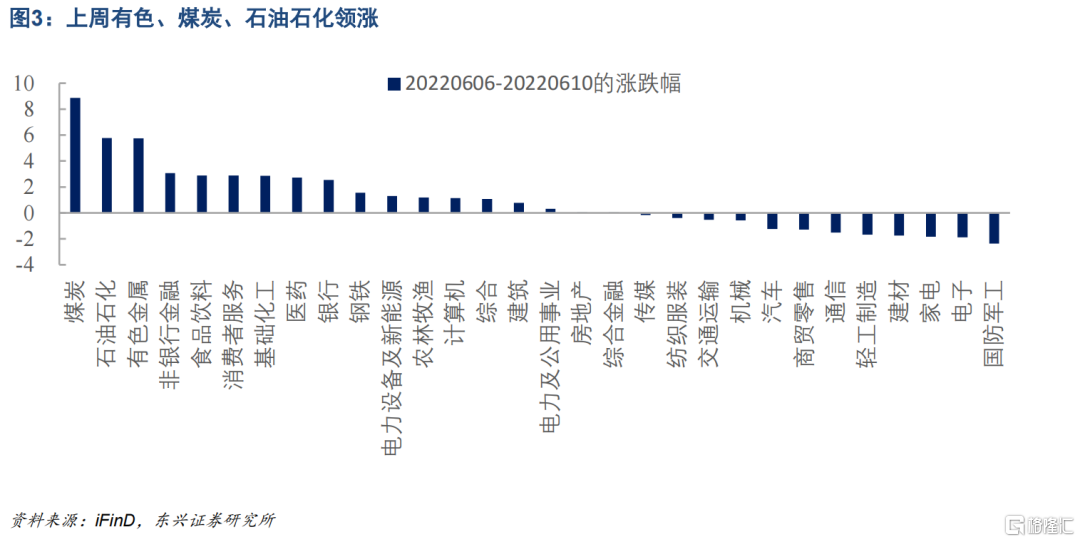

行业结构上,资源品行业再度领涨,成长显著回调。乌克兰表示为保国内供应将暂停出口天然气和煤炭,在此催化下,有色、煤炭、化工等资源品行业再度领涨,其中煤炭本周涨幅高达8.87%,石油石化、有色涨幅均超过5%;此外食品饮料、医药、消费者服务等消费板块也有不错表现。但前期涨幅巨大的汽车、国防军工、电子等成长行业上周回落明显。

02 市场情绪:交易热度从集中走向分化

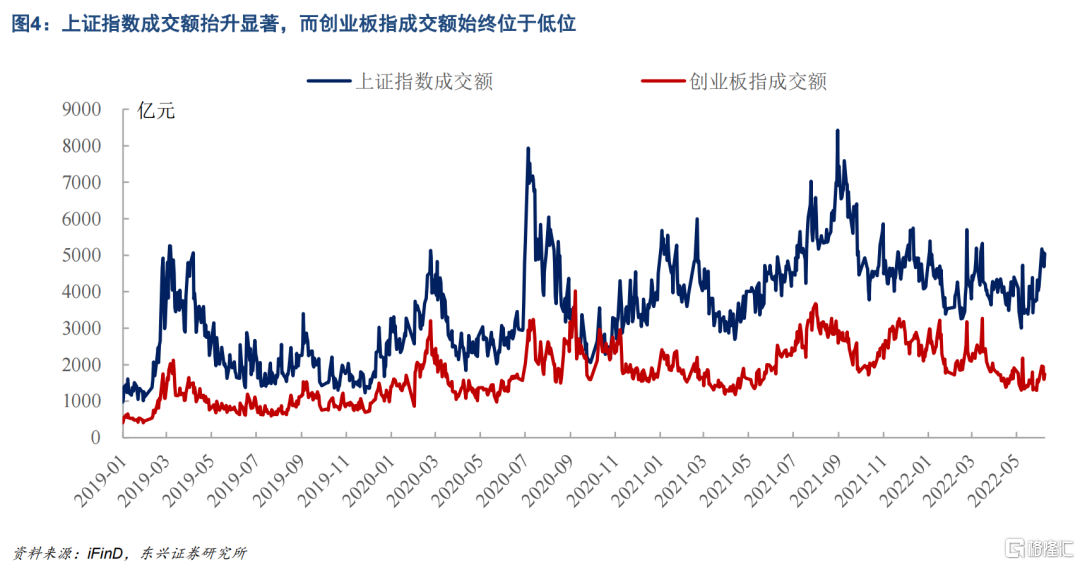

6月以来,交易热度分化,上证指数成交额抬升显著,而创业板指成交额则始终处于相对低位。

427以来交易热度呈现“轮动-分化”趋势,节奏遵循金融地产——消费+制造——制造+成长——成长+制造分化。4月底,各类资金共识于银行板块。5月上旬,市场开始集中交易疫后复苏,消费板块如汽车、医药、纺织服装、食品饮料、商贸零售等交易热度开始回暖,资金流向食品饮料、机械、家电、纺服、汽车等。5月下旬成长及制造板块热度开始显著提升,机械、军工、电子、电新、计算机、通信、传媒等交易热度均有不同程度抬升,除制造板块外,资金加大对成长板块配置,其中两融对于电新、电子流入规模居前,北向配置盘对电新、通信、军工流入规模居前。

6月以来,成长及制造板块热度出现分化。电新、计算机延续强势,而机械、电子、军工、通信、传媒则有所回落,资金层面,6月初至今成长板块中仅电新流入规模仍居前。

03 出口和金融数据亮眼,但持续性不强

6月9日、10日分别发布5月出口、社融数据,出口同比增速为16.9%,较4月环比抬升13个百分点;社融同比上行10.5%,较4月抬升0.3个百分点。两者均出现大幅回暖,但考虑到海外供需缺口收窄、贷款需求尚未恢复,出口与社融增速回升持续性不强。

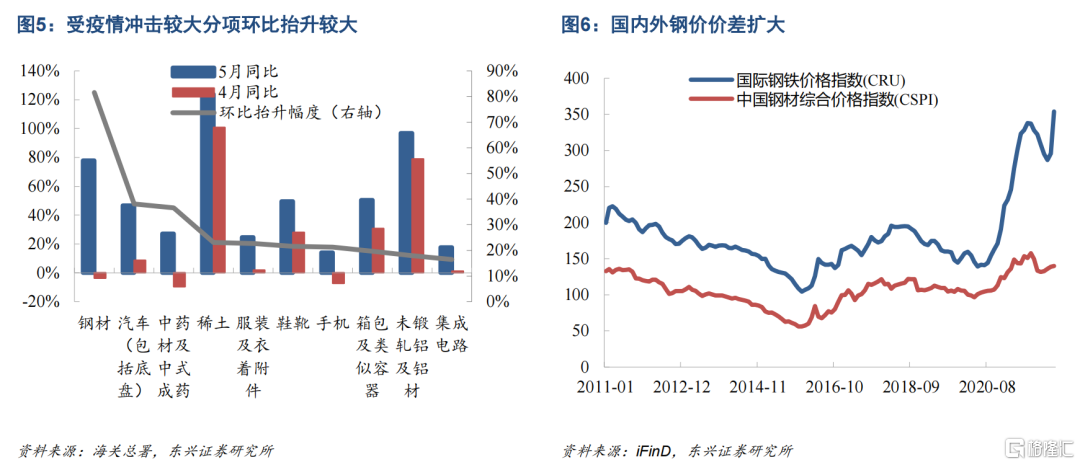

5月出口增速抬升,国内从疫情冲击走向正常复工复产是主要驱动力。5月出口同比增速为16.9%,较4月环比大幅抬升13个百分点。其中同比增速环比抬升幅度最大的是钢材、汽车(包括底盘)、中药材、稀土、服装,同比增速分别抬升81.55、38.09、36.64、23.07、22.73个百分点。其中汽车产业是本次疫情冲击最大上海市重点产业,复工复产后反弹幅度也较大;钢材则是由于国内外价差扩大带来出口订单增长,4月国际、国内钢价指数分别上涨19.72%、0.84%,物流阻滞、封控结束后钢材出口迅速抬升。

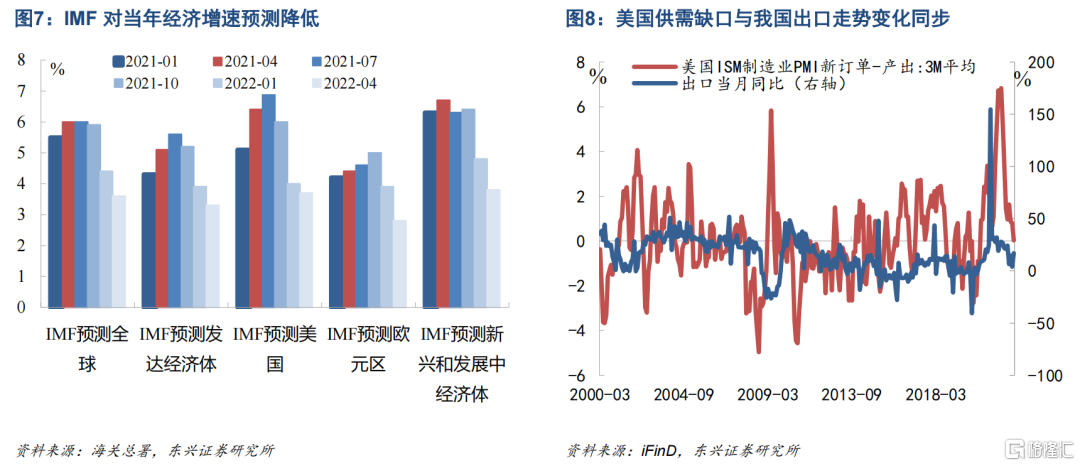

考虑到海外的需求回落,供需缺口正在缩小,出口回升的持续性不强。当前全球经济增速逐渐放缓,IMF对全球增速预期已较年初下调0.8个百分点;且海外供需缺口持续缩小,5月美国PMI需求和生产分项差值几乎收窄至0,历史来看供需缺口对我国出口增速影响较为显著,全球需求放缓叠加生产恢复趋势持续背景下,未来出口仍然承压。

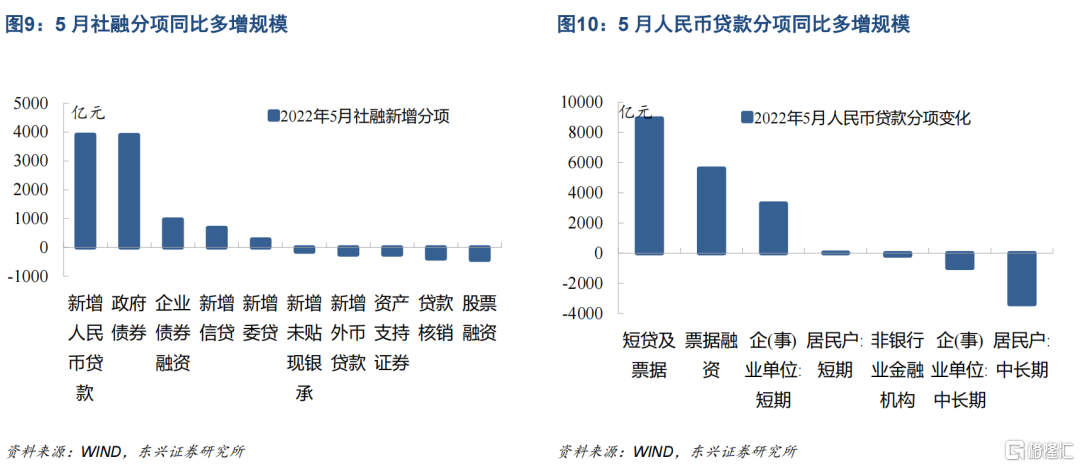

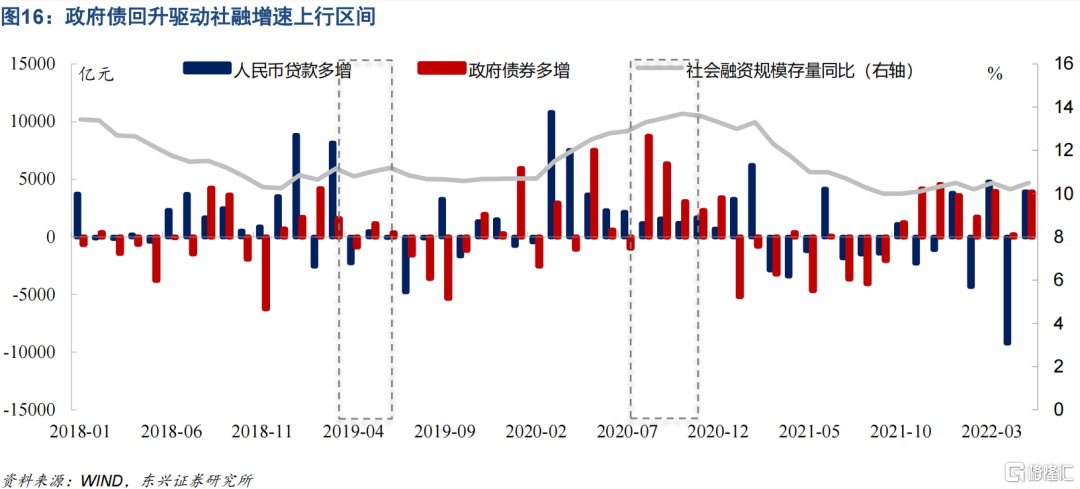

5月社融总量多增、结构较差。5月社融同比多增达8378亿元、同比上行10.5%,增速较4月抬升0.3个百分点,且超出WIND一致预期约4000亿元。结构上主要受政府债、短贷票据拉动,分别多增3899、8911亿元,反映实际需求的居民、企业中长期贷款分别少增977、3379亿元。

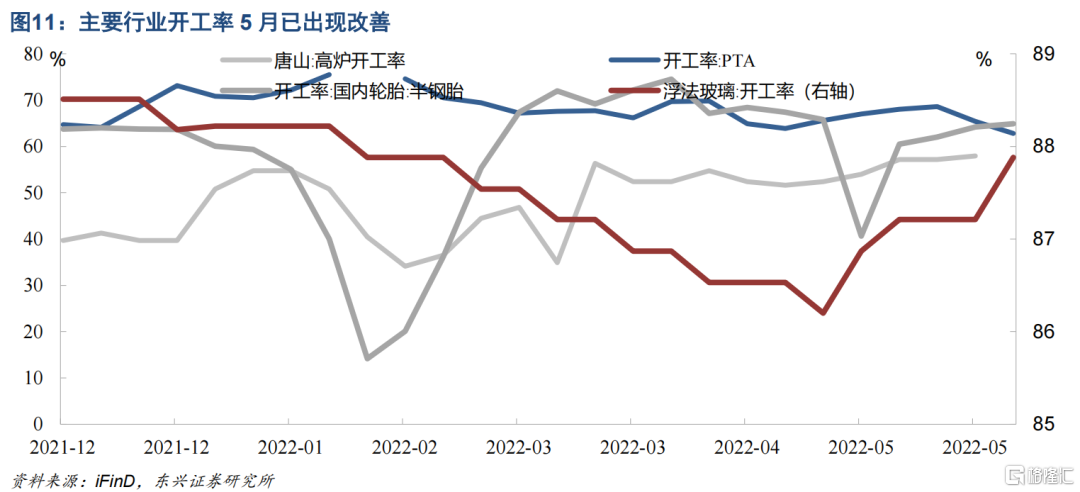

6月社融延续当前特征,但空间已经不大。6月专项债放量预计将继续拉动社融增速上行,信贷需求回升仍乏力。“确保今年新增专项债券在6月底前基本发行完毕”要求下,测算6月剩余1.62万亿元专项债券,6月新增专项债发行规模或达万亿。居民信贷来看,4、5月成交面积与前期持平;企业信贷来看,主要行业开工率5月已出现改善,5月末唐山高炉、PTA、浮法玻璃、半钢胎开工率相对年初分别已经恢复至114.1%、92.4%、98.9%、106.9%。疫情对生产端的冲击已经过去。

04 小盘从系统性拔估值转向分化加大

本轮反弹以来中小票持续占优,市场关注后续小盘股机会的持续性。我们认为小盘股或从系统性的整体拔估值转向分化。

历史经验来看,中小盘相对大盘全面占优的基础是中小盘业绩全面优于大盘股。如2007.12-2010.3、2012.12-2014.6、2020.12-2021.9,三个区间内中小盘股涨幅分别为15.36%、39.35%、12.38%,而大盘股的涨跌幅分别为-29.38%、1.19%、-1.89%,期间沪深300与中证500的ROE差值分别下降了32.27%、20.66%、57.81%。

当下,并不具备小盘股全面占优的业绩基础。从2022年Q1ROE及2022年预测ROE来看,大盘股业绩整体均优于中小盘股:沪深300指数2022年Q1ROE和2022年预测ROE分别为2.85%、11.90%;相比之下,中证500指数2022年Q1ROE和2022年预测ROE仅分别为2.12%、10.12%。从当下大小盘的业绩来看,并不具备小盘股持续占优的基础。

但值得注意的是,中小盘成长风格在业绩表现上相对优异。2022年预测ROE达到11.86%。其中业绩表现处于前20%的小盘成长企业在近期的市场表现也更加亮眼。4月27日至6月2日,2022年Q1归母净利润增速最高的20%小盘成长企业涨幅中位数达到了24.16%,显著高于小盘成长股整体在此期间的涨幅中位数17.96%与万得全A的13.91%,市场对业绩良好的小盘成长企业已经有所反应,电新、电子、机械等小盘成长股分布较多的行业也均有不错表现,分布上涨30.4%、22.1%、24.8%。

历史上大盘业绩占优区间,大盘和中小盘估值显著分化时(大盘估值明显高于中小盘),中小盘股可能会出现一定的反弹,但这种反弹持续的时间和幅度均较为有限。如2010.10-2010.11、2012.2-2012.3、2018.2-2018.4,持续时间均较短,分别为48天、26天、39天,中小盘股涨幅也仅分别为10.32%、7.76%、5.20%。当下来看,中小盘本轮反弹已经持续44天,反弹幅度达到了19.22%,整体幅度已高于之前的反弹区间。

05 当下大盘风格重新占优的三个理由

一、年初以来的超跌反弹逻辑:大盘洼地最大且尚未填平

427至今的表现基本延续“跌的越多,反弹越大”的特征。小盘成长股最为明显,前期跌幅最大,达到31.65%,近期修复也最明显,涨幅达21.92%,估值修复之后仅较年初低6.1%。而大盘股(大盘成长、上证50)等虽然年初到427的跌幅小于小盘股,但是反弹幅度也比较小,其跌幅分别为25.58%、16.49%,近期反弹幅度分别为14.64%、8.15%,估值较之年初的位置还有较大的修复空间,分别达23.5%、10.7%。

二、金融数据也指向大盘相对占优

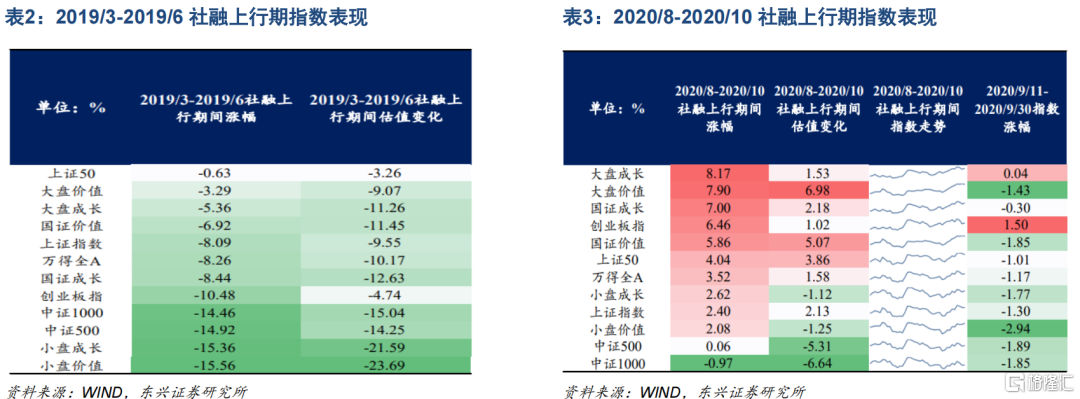

6月10日公布的金融数据亮眼但主要由于政府债券拉动。统计历史数据发现,自2017年以来,依靠政府债券拉动社融回升一共出现过两次,分别是2019/3-2019/6、2020/8-2020/10,期间贷款多增幅度呈波动态势,且幅度低于政府债券。两段期间社融增速上行仅持续3个月,2019/6、2020/10后社融增速转为下行,仅依靠政府债拉动的社融上行持续性不高。

单纯依靠政府债券拉动的社融暴增,难以形成市场的全面的回暖,期间结构上均指向大盘占优。2019/3-2019/6、2020/8-2020/10社融上行期间市场主要指数有涨有跌,且即便是2020年社融回升期间,在2020/8社融发布后1个月,指数整体反而下跌,仅依靠政府债拉动的社融上行对股市提振效果不明显。但市场结构性特征明显,两段区间中大盘风格明显优于小盘。

三、大盘股业绩占优,且宏观环境也有利于大盘

2022年Q1,沪深300、上证50指数ROE分别为2.85%,3.19%,优于中证500、中证1000的2.12%、2.25%。疫情冲击后,大企业修复也往往优于小企业,如2020年初的疫情中,大企业所受冲击就小于小企业,Q2企业盈利的修复中,大企业盈利也优于小企业,H1归母净利润增速来看,沪深300、上证50归母净利润增速分别为-17.7%、-21.7%,均高于中证500、中证1000的-26.8%、-27.7%。

风险提示

美联储收紧超预期,经济不及预期,市场波动超出预期,疫情演变超预期。更多股票资讯,关注财经365!