四、沪深300与中证1000指数ROE回升

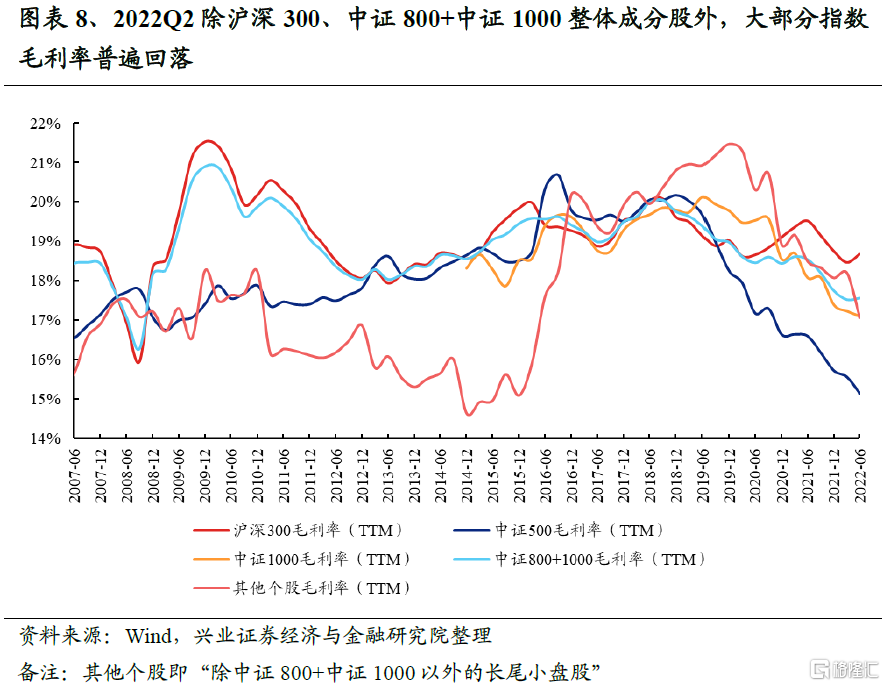

从大类指数毛利率的角度来看:沪深300指数2022Q2毛利率(TTM)为18.7%,较2022Q1提升0.2个百分点。中证500指数2022Q2毛利率(TTM)为15.1%,较2022Q1回落0.4个百分点。中证1000 指数2022Q2毛利率(TTM)为17.1%,较2022Q1回落0.1个百分点。中证800+中证1000整体成分股2022Q2毛利率(TTM)为17.6%,较2022Q1上行0.04个百分点。除中证800+中证1000以外的长尾小盘股2022Q2毛利率(TTM)为17.1%,较2022Q1回落1.1个百分点。

从毛利率的变化来看,除沪深300、中证800+中证1000整体成分股外,大部分指数毛利率在2021Q2普遍回落。一方面,受GDP下行影响,大部分指数净利润增速下滑,另一方面,疫情扰动下供应链压力仍存,大宗原材料价格在二季度虽有回落但仍然处于高位,也使得企业成本继续承压,毛利率继续走弱。

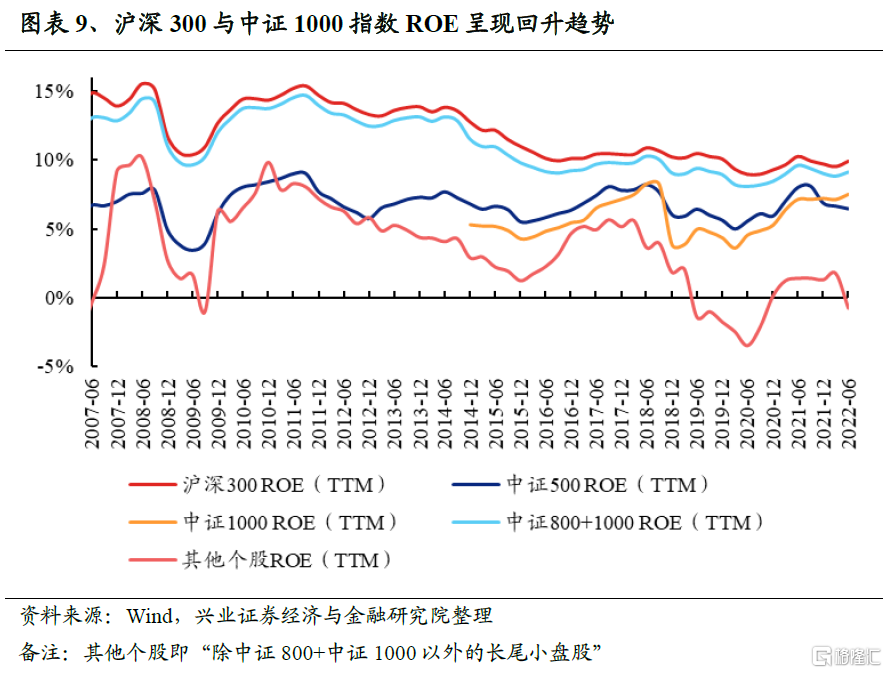

从大类指数ROE的角度来看:沪深300指数2022Q2的ROE(TTM)为9.9%,较2022Q1提高0.4个百分点。中证500指数2022Q2的ROE(TTM)为6.4%,较2022Q1回落0.2个百分点。中证1000指数2022Q2的ROE(TTM)为7.5%,较2022Q1回升0.4个百分点。中证800+中证1000整体成分股2022Q2的ROE(TTM)为9.1%,较2022Q1升高0.3个百分点。除中证800+中证1000以外的长尾小盘股2022Q2的ROE(TTM)为-0.8%,较2022Q1回落2.5个百分点。

从ROE的变动来看,沪深300与中证1000指数ROE呈现回升趋势。结合前文对各大类指数的累计净利润增速分析可知,在各大类指数中,仅有沪深300与中证1000在2022Q2的累计净利润仍然维持正增长, 进而带动ROE回升。

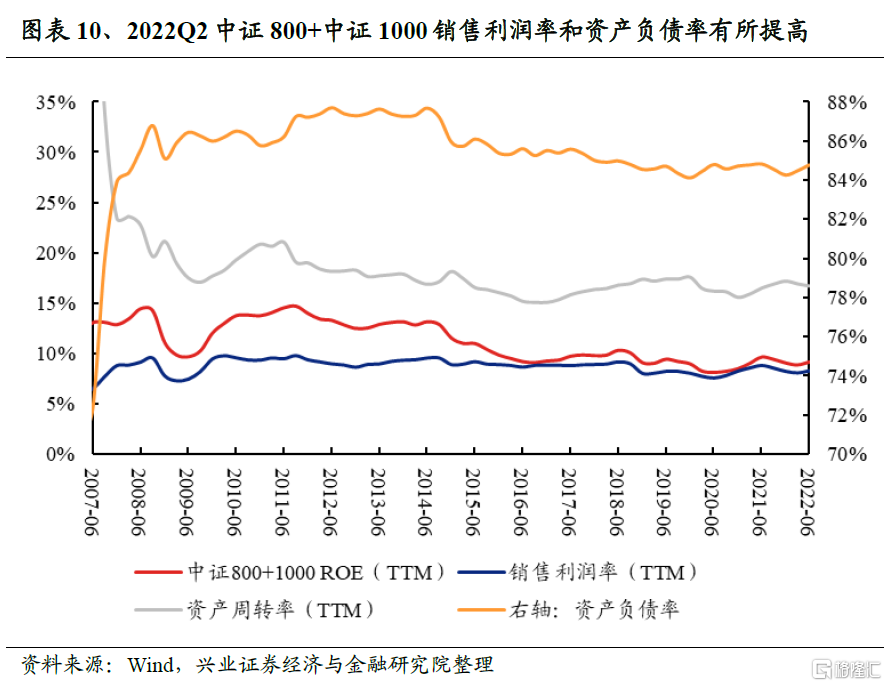

拆解中证800+中证1000整体成分股的ROE(TTM)可知,尽管总资产周转率有所下滑,但销售利润率(TTM)和资产负债率共同助推ROE上行。总资产周转率方面,2022Q2,中证800+中证1000整体成分股的资产周转率有所下滑。中证800+中证1000整体成分股的总资产周转率(TTM)为16.7%,较2022Q1回落0.2个百分点。销售利润率方面,2022Q2,中证800+中证1000整体成分股的销售利润率(TTM)为8.3%,较2022Q1提高0.2个百分点。资产负债率方面,中证800+中证1000整体成分股的资产负债率(TTM)为84.8%,较2022Q1回升0.3个百分点,上市公司呈现“加杠杆”现象。

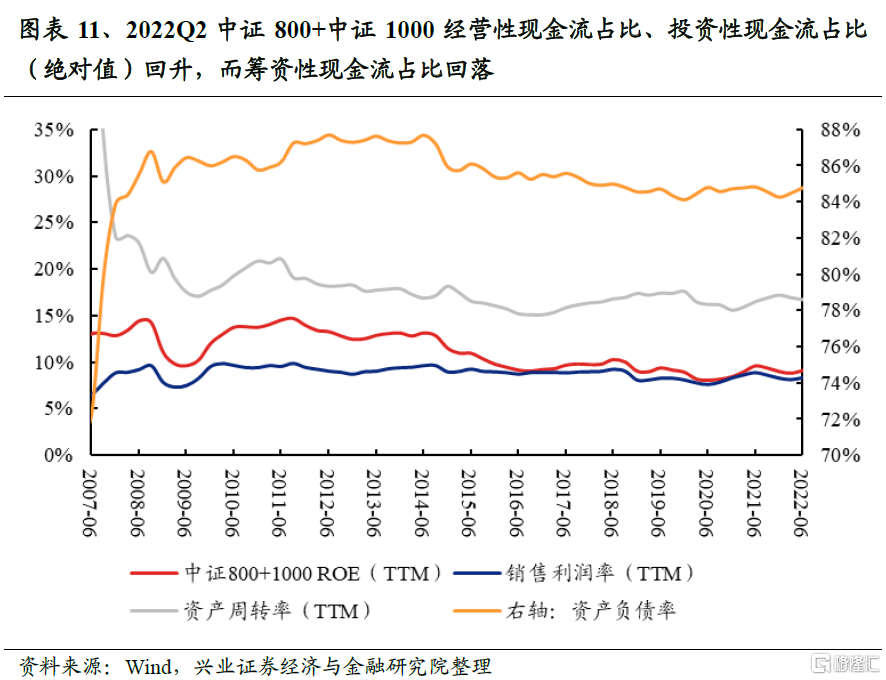

从中证800+中证1000整体成分股的现金流状况来看:2022Q2经营性现金流占营收比为17.5%,较2022Q1回升4.8个百分点;投资性现金流占营收比(绝对值)为16.4%,较2022Q1提高3.0个百分点;筹资性现金流占营收比为1.6%,较2022Q1下滑1.1个百分点。

现金流的变化显示,尽管有疫情扰动与经济下行影响,但企业经营现金流质量仍有所改善,经营现金流占比回升,而随着疫情形势总体改善及管控政策出现边际放松,企业对经济未来的预期也有所改善,进而使企业投资现金流占比回升。

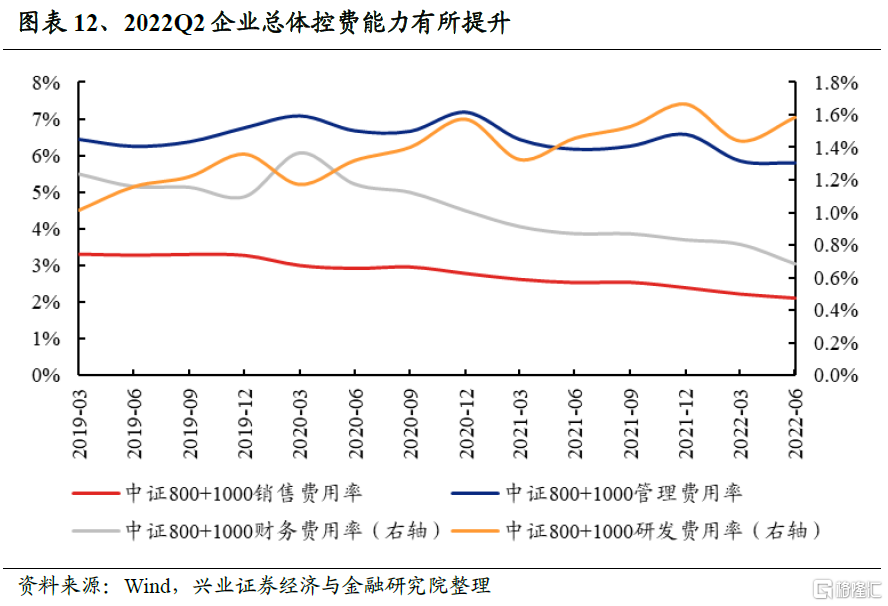

从中证800+中证1000整体成分股的费用率状况来看:2022Q2销售费用率为2.1%,较2022Q1下滑0.1个百分点;管理费用率为5.8%,较2022Q1下滑0.1个百分点。财务费用率为0.7%,较2022Q1下滑0.1个百分点;研发费用率为1.6%,较2022Q1提高0.1个百分点。费用率的变化显示,企业在营收及利润增速回落的压力下,企业加强了对各项费用的管控,但是加大了研发支出。

五、非金融企业固定资产增速与在建工程同比增速均回升

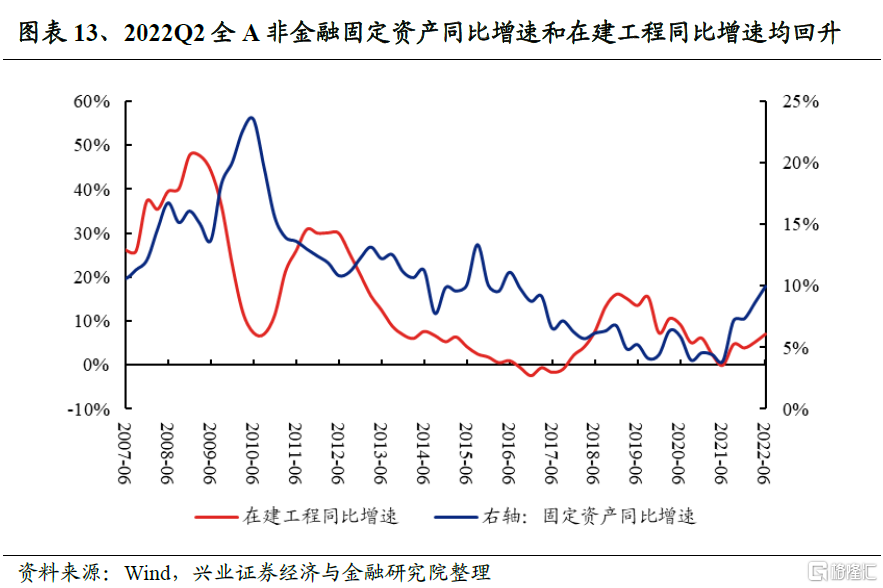

从固定资产同比增速和在建工程同比增速来看,基于全A非金融企业口径,计算固定资产同比增速和在建工程同比增速,可知2022Q2固定资产同比增速为10.0%,较2022Q1回升1.3个百分点。2022Q2在建工程同比增速为7.1%,较2022Q1回升1.8个百分点。

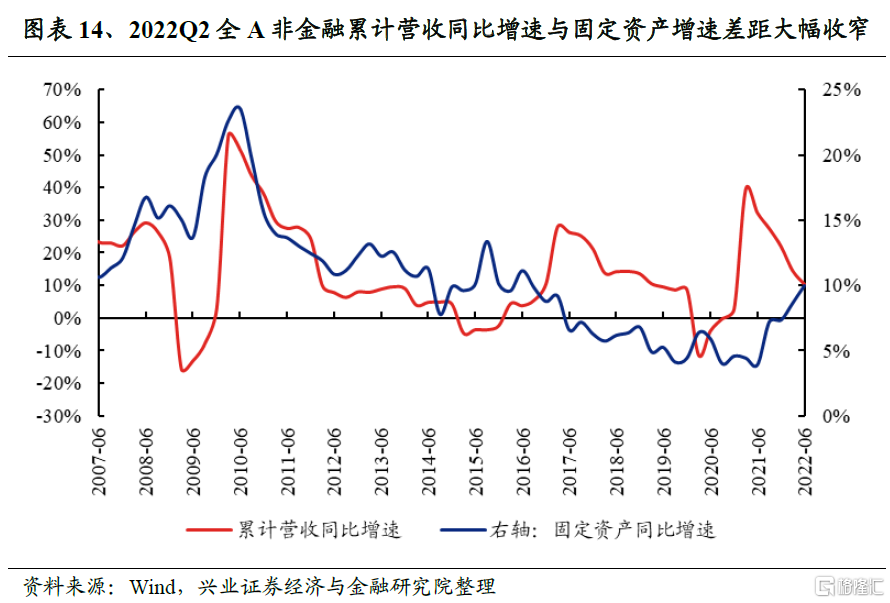

累计营收同比增速与固定资产增速差距收窄,显示需求大幅走弱的同时,供给还在回暖,供需缺口收窄。2022Q2全A非金融企业累计营收同比增速与固定资产同比增速之间的差距由2022Q1的5.9%缩小到0.4%,较上期变动了-5.5个百分点。

六、行业配置:哪些行业中报有亮点?

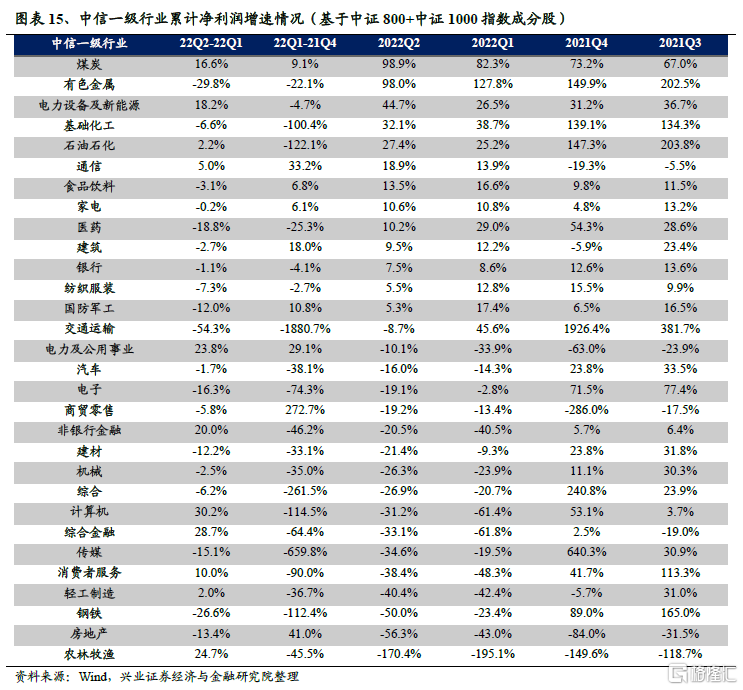

按照中信一级行业分类,我们求得2022Q2的各行业累计净利润增速。从基于中证800+中证1000指数成分股的视角来看,2022Q2累计净利润增速排名前五的行业包括煤炭、有色金属、电力设备及新能源、基础化工和石油石化;净利润增速上行的行业包括计算机、综合金融、农林牧渔、电力及公用事业、非银行金融、电力设备及新能源、煤炭、消费者服务、通信、石油石化和轻工制造,其中连续两期累计净利润增速上行的行业包括煤炭、通信和电力及公用事业。

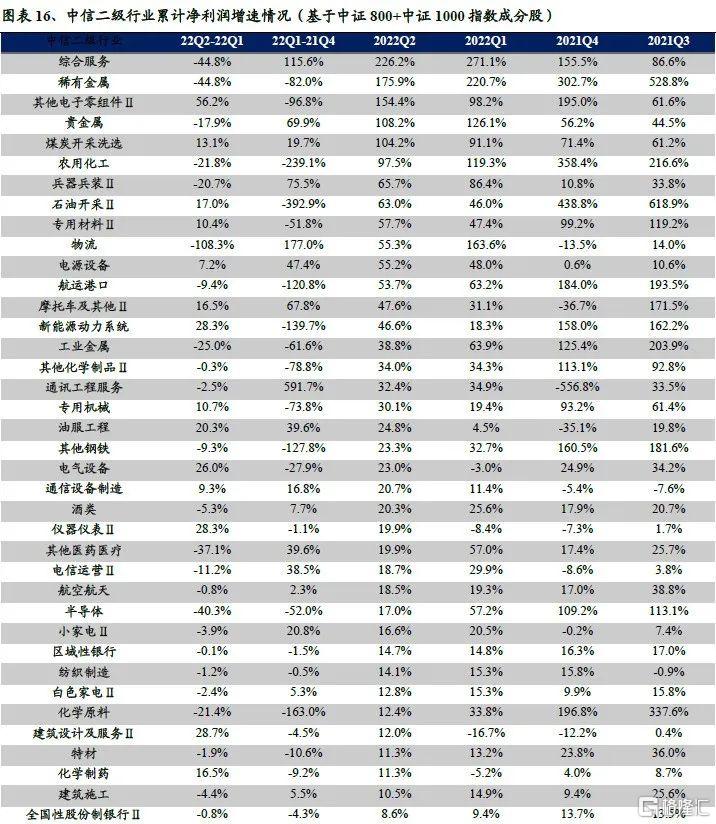

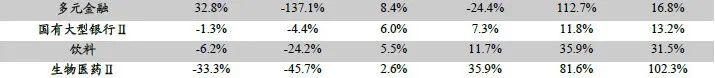

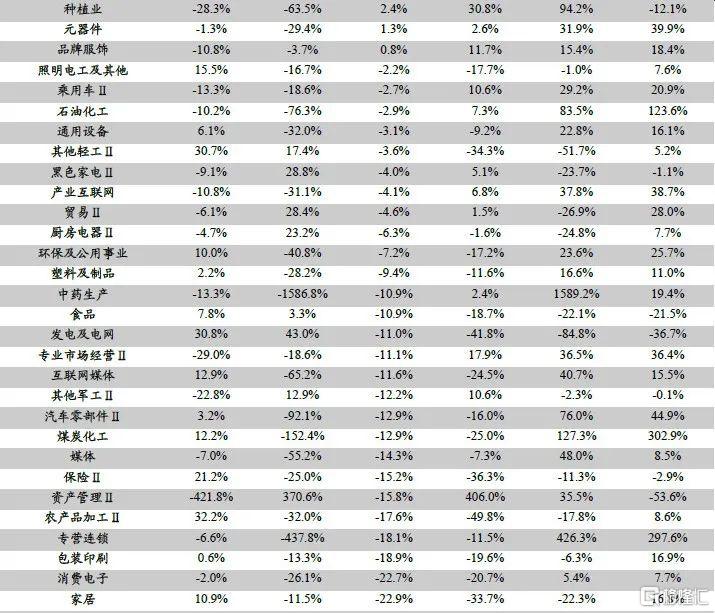

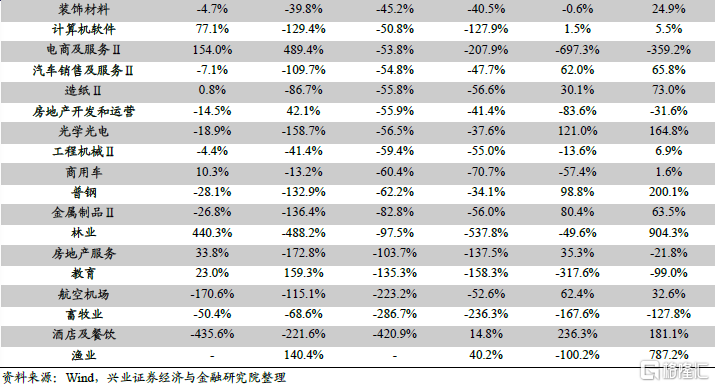

按照中信二级行业分类,我们求得2022Q2的各行业累计净利润增速。从基于中证800+中证1000指数成分股的视角来看,2022Q2累计净利润增速前10的中信二级行业包括综合服务、稀有金属、其他电子零组件Ⅱ、贵金属、煤炭开采洗选、农用化工、兵器兵装Ⅱ、石油开采Ⅱ、专用材料Ⅱ和物流;累计净利润增速上行且上行幅度居于前10的行业包括计算机设备、林业、电商及服务Ⅱ、多领域控股Ⅱ、计算机软件、其他电子零组件Ⅱ、云服务、房地产服务、建筑装修Ⅱ、多元金融。连续两期累计净利润增速上行的行业包括电商及服务Ⅱ、建筑装修Ⅱ、发电及电网、其他轻工Ⅱ、教育、油服工程、摩托车及其他Ⅱ、煤炭开采洗选、通信设备制造、食品、电源设备和文娱轻工Ⅱ。

风险提示

本报告为历史数据分析报告,不构成对行业和个股的推荐或建议,使用前请仔细阅读报告末页“相关声明”。更多股票资讯,关注财经365!