7月13日晚间,融捷股份公告称,预计上半年实现净利5.3亿元-6.3亿元,同比增长4080.57%-4869.36%。二季度月均净利润跑赢去年全年,且二季度净利润超去年4倍。

相比雅化集团、盛新锂能、天华超净、西藏矿业半年报业绩预告,融捷股份净利润增速暂时领跑锂矿板块。

13日,锂价风向标澳锂矿商Pilbara(皮尔巴拉)拍卖价首降,新能源汽车行业预期依旧向好。

单月净利润跑赢去年全年

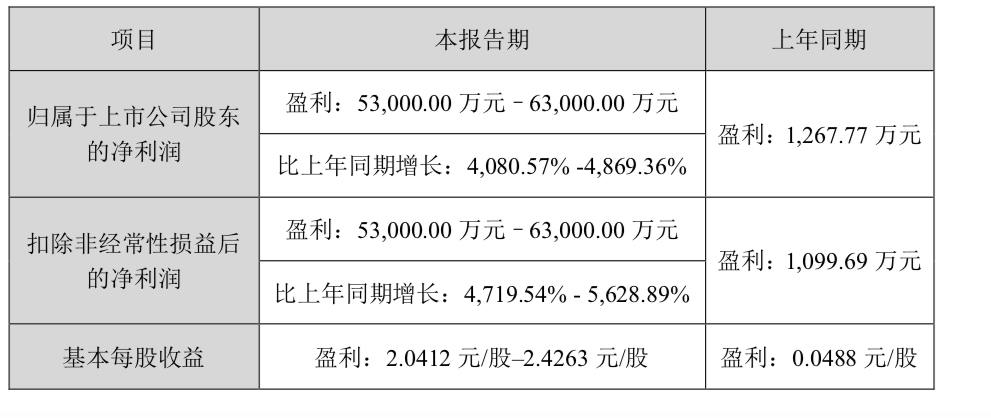

融捷股份公告称,2022年上半年公司预计实现净利润5.3亿元-6.3亿元,同比增长4080.57%-4869.36%。

来源:公司公告

在一季度净赚2.54亿元的基础上,融捷股份二季度环比增速进一步提升,预计二季度实现净利润达2.76亿元-3.76亿元,环比增速达9%-48%,月均净赚0.92亿元-1.25亿元。

而2021年融捷股份全年净利润为0.68亿元,这意味着二季度月均净利润已跑赢去年全年。

对于二季度业绩大幅增长,公司表示,受宏观政策和市场需求增加的影响,新能源行业景气度持续提高,锂电池行业上游材料产品价格持续大幅上涨,锂电材料和锂电设备的需求持续增加,公司锂精矿、锂盐、锂电设备的营业收入和利润均大幅增加。

根据Wind数据一致预测,2022年融捷股份全年净利润预计为18.67亿元。

业绩有望进一步增长

融捷股份预计上半年净利润同比增超40倍,相比雅化集团、盛新锂能、天华超净、藏格矿业等,融捷股份净利润增速暂领跑锂矿板块。

在业绩加速上涨的同时,公司产能正大踏步向前。融捷股份6月8日公告称,公司参股企业成都融捷锂业一期2万吨/年锂盐项目,已取得《安全生产许可证》,有效期为2022年6月7日至2025年6月6日。按照计划,成都融捷锂业将在6月份结束试生产,7月份进入正式生产阶段。公司表示,该项目投产后,有利于公司进一步提高市场综合竞争力和盈利能力。

此外,公司拥有康定甲基卡锂辉石矿区134号矿脉的整体采矿权,证载储量2899.50万吨。华安证券指出,甲基卡134号脉资源储量大品位高、区位优势明显、开采条件优成本低,公司现有年105万吨采矿+45万吨选矿产能,精矿产能约7-8万吨。此外,公司鸳鸯坝250万吨选矿项目积极推进,正式投产后该项目年产锂精矿约47万吨,折合碳酸锂当量约6万吨。届时,公司锂精矿产能将扩至19万吨/年。

皮尔巴拉拍卖价首降

锂电池行业上游材料产品价格持续上涨,是目前锂矿公司上半年业绩预喜的关键因素。

7月13日,锂价风向标澳锂矿商Pilbara(皮尔巴拉)举行了第七次锂精矿拍卖,成交价6188美元/吨,较6月23日成交价跌2.55%,是其拍卖史上首次下跌。按照90美元/吨的运费测算,折合电池级碳酸锂成本约44万元/吨。

皮尔巴拉历次锂精矿拍卖

制图:李嫒嫒 黄炫 数据来源:皮尔巴拉官网

Pilbara在2021年7月29日进行首次锂精矿拍卖,成交价为1250美元/吨,其后续成交价格分别为2240美元/吨、2350美元/吨、5650美元/吨、5955美元/吨、6350美元/吨。其中6月23日第六次拍卖报价折算后突破7000美元。

业内人士表示,从前六次拍卖价格和随后锂精矿价格走势来看,Pilbara锂精矿拍卖价格,对后续锂精矿价格上涨起到了推波助澜的作用。

根据中汽协最新数据,我国新能源汽车行业依旧处于高景气度。6月,我国新能源汽车产销分别完成59万辆和59.6万辆,同比均增长1.3倍。1-6月,新能源汽车产销分别完成266.1万辆和260万辆,同比均增长1.2倍,市场占有率达到21.6%。而且,从销售规律来看,下半年才是新能源汽车真正的销量旺季,叠加今年各地鼓励汽车消费政策,以及新能源汽车下乡活动等,购买新能源汽车需求将进一步被释放。中汽协也将新能源汽车全年销量预测提高至550万辆。更多股票资讯,关注财经365!