上周,美国股市的反弹达到又一个里程碑,纳指较6月中旬触及的低点上涨超过20%,从而结束了自2008年以来持续时间最长的一轮熊市。

这波反弹激起了一场熟悉的辩论:涨势会继续下去吗?

通胀降温 市场是长期向好还是“昙花一现”?

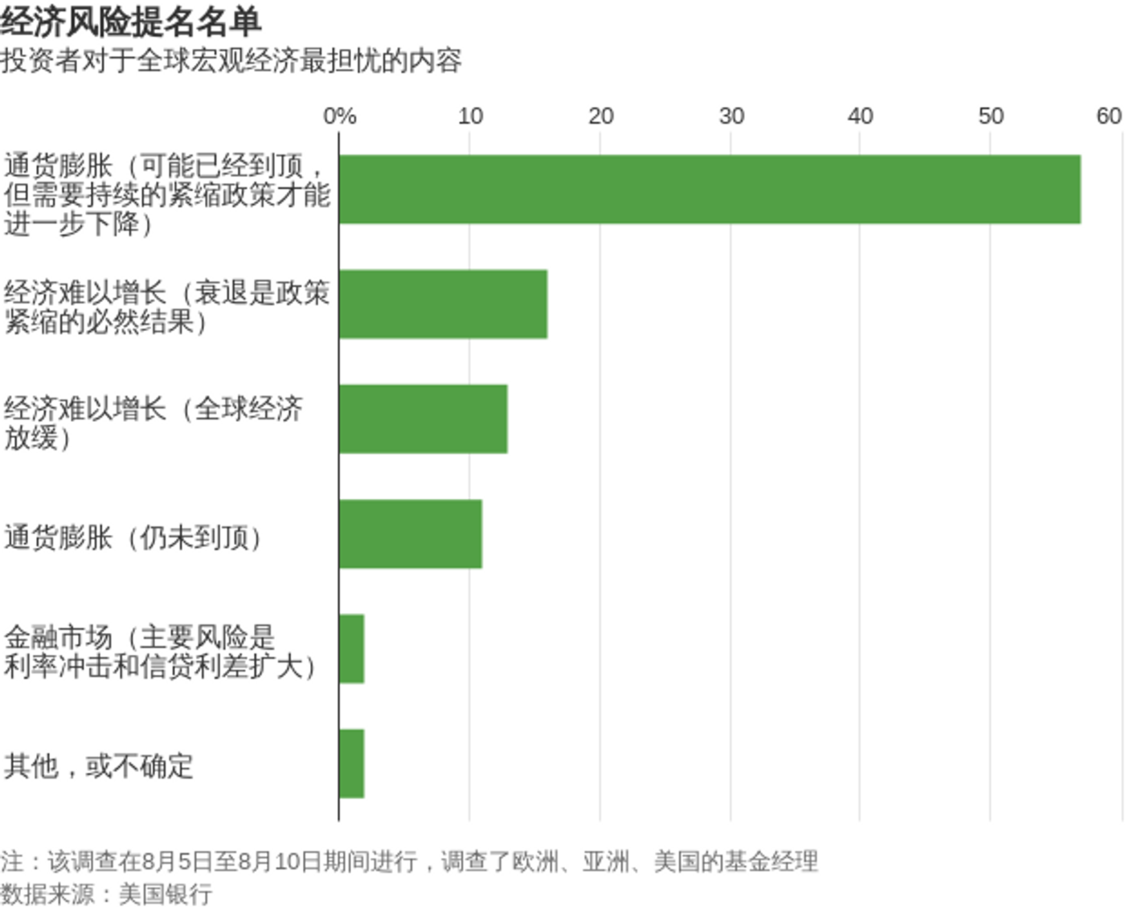

据《华尔街日报》8月15日报道,一些投资者相信今年最糟糕的下跌走势可能已经过去。上周公布的数据显示,美国7月份消费者价格指数(CPI)和生产者价格指数(PPI)涨幅都有所回落,这给人们带来了一些通胀可能触及峰值的希望。

美国劳动力市场也依然强劲。7月份新增了50多万个工作岗位,而失业率降至接近半个世纪以来的最低水平,如果经济真的是处于衰退边缘的话,投资者很难期望看到这样的就业表现。

另一方面,美联储还没有完成加息周期,这意味着估值较高的股票容易受到冲击。

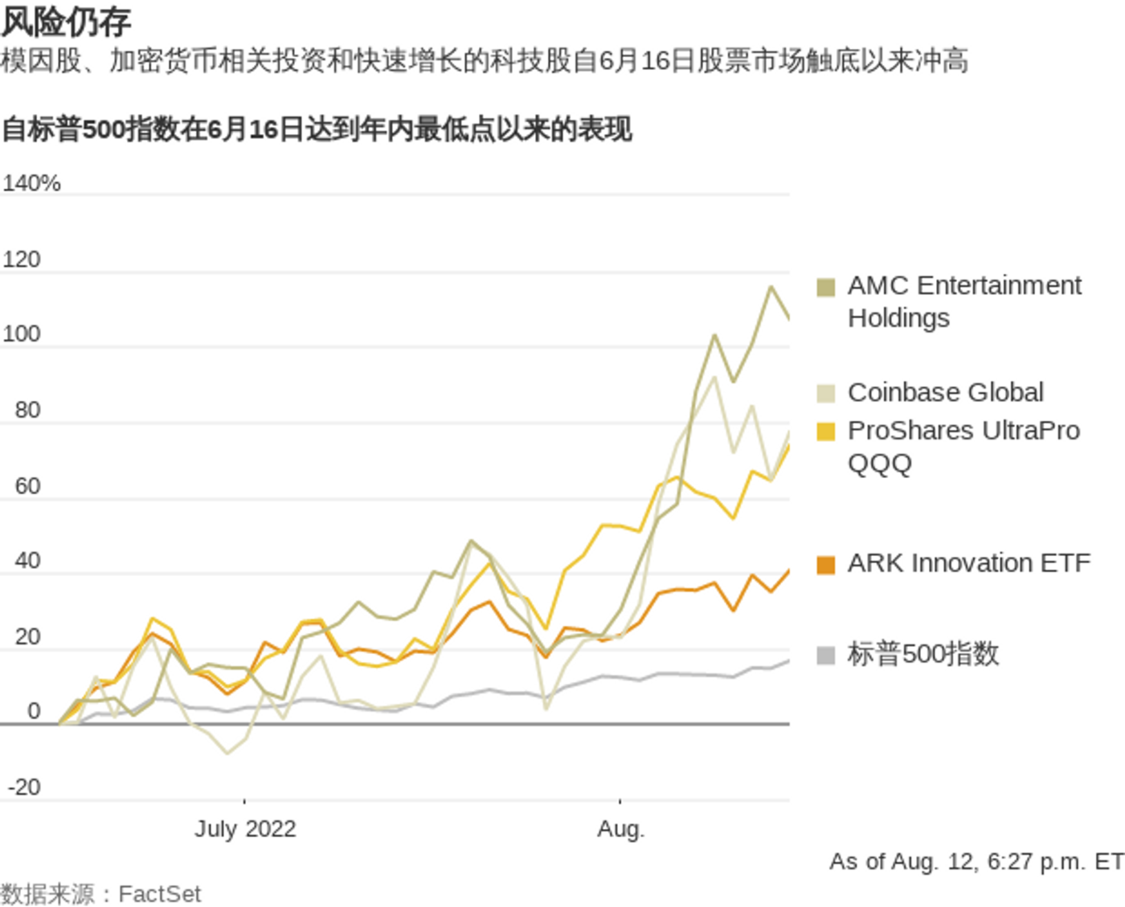

过去几周飙升的股票中,很大一部分正是在今年上半年领跌的股票。自6月16日市场触底以来,诸如AMC娱乐控股公司和Bed Bath & Beyond Inc.此类模因股分别上涨107%和111%。Coinbase Global Inc.等加密货币类股票,以及追踪科技股为主的纳指的三倍杠杆ETF也出现飙升。标普500指数同期上涨17%,但今年以来仍下跌10%。

而由于通胀率仍接近多年高点,一些投资者担心市场中的部分领域将面临新一轮大跌,特别是美联储的加息周期长于预期。利率此前在很长一段时间里处于历史低位,投资者大举买入高估值、尚未盈利的公司股票获得了丰厚回报。那时债券收益率非常低,即使是风险极高的股票以及加密货币投资对许多投资者来说也颇具吸引力。最终,利率上升逆转了这一趋势。

“我无法预知市场的上涨趋势会持续下去。”Laffer Tengler Investments的首席投资官Nancy Tengler说。“无论我们是现在处于经济衰退之中,还是将在第三或第四季度陷入衰退,你要知道,经济增长终将放缓。”

美联储的加息路径

此外,还有一个因素给投资前景蒙上了阴影,即美联储究竟要加息到什么时候?

自美联储7月份政策会议以来,一些投资者押注,为再次提振经济活动,美联储将在明年由加息改为降息。这不仅推动了美国股市的反弹,也推动了债券价格的反弹。10年期美国国债收益率上周五跌至2.848%,已大幅低于6月中旬的最高点3.482%。债券价格上涨时,债券收益率下跌。

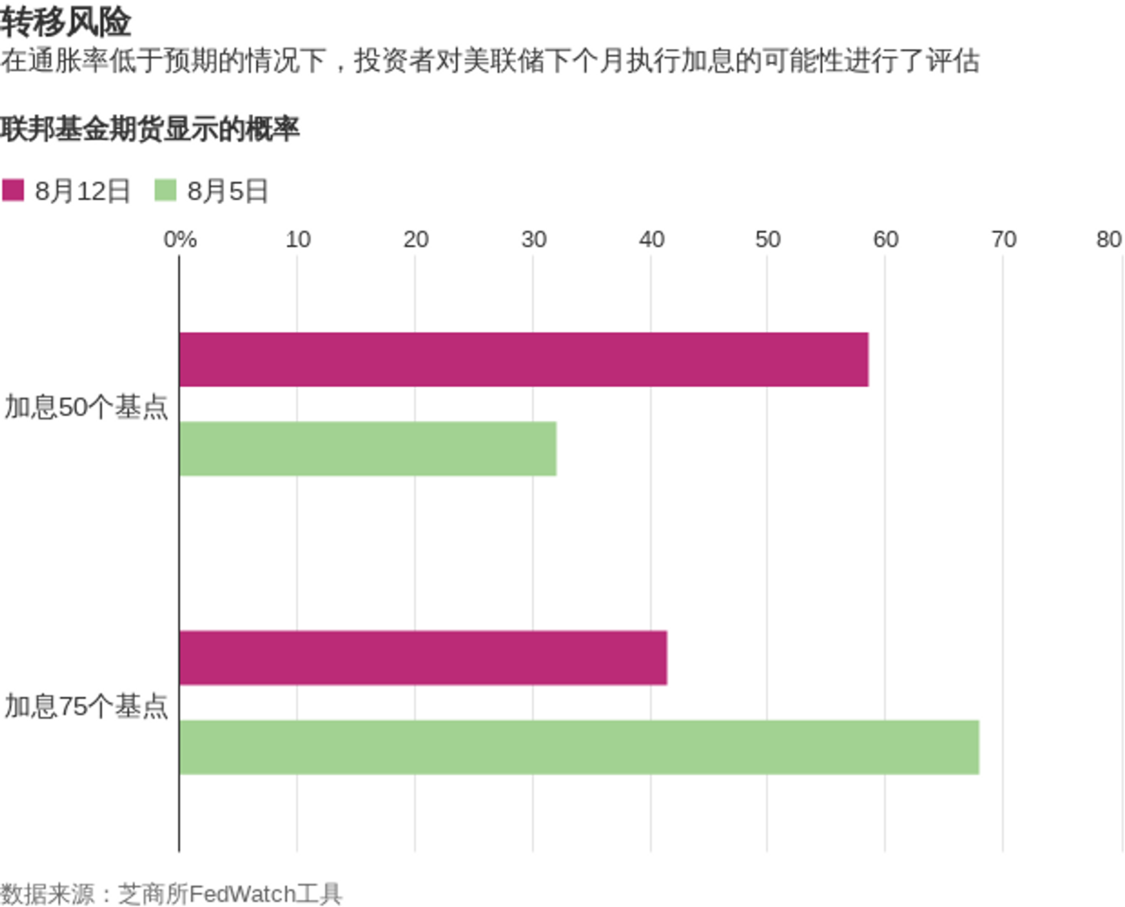

不过持怀疑态度的人警告说,现在就认为美联储将在2023年改变策略可能还为时过早。美国7月份的CPI和PPI数据对市场来说是利好消息。对于美联储将在9月会议上加息50个基点、而不是最初预期的75个基点,这两项数据起到了推波助澜的作用。

但DataTrek Research的联合创始人Nicholas Colas说,仅仅一两份显示通胀放缓的数据并不足以让美联储认为通胀正在消退。

推动通胀率上升的一些因素也还没有缓和。上周出炉的CPI报告显示,7月份的食品杂货价格同比上涨13.1%,是1979年以来的最快增速。住房价格也走高。

Colas表示,鉴于美联储通常倾向于看到多项经济数据连续反映出情况变化才会改变政策方向,市场的走势可能超前了。

对于最近更多的投机性投资出现反弹是否会产生不同的结果,许多投资者表示怀疑。

Lear Investment Management的首席投资官Rick Lear表示,当某样资产下跌了80%,然后又回升了20%,这不会有什么大的影响。他指出,这只是从低点反弹而已。

Lear没有争论所谓的定义表述,即标普500指数是即将进入牛市还是仍处于熊市反弹,或者说经济现在已经陷入衰退还是稍后将步入衰退,他把精力放在挑选那些能够抗住艰难经济环境的公司。

更多股票资讯,关注财经365!