核心观点

近年来,随着市场的不断发展成熟,对城投板块的研究方式也日益多样化。本文将从地区分布横向视角切入,通过对比区域经济、财力、债务水平、净融资情况、收益率分布、到期压力以及利差走势等多维度指标,旨在更全面的分析现阶段各地区城投债现状,以供市场参考。

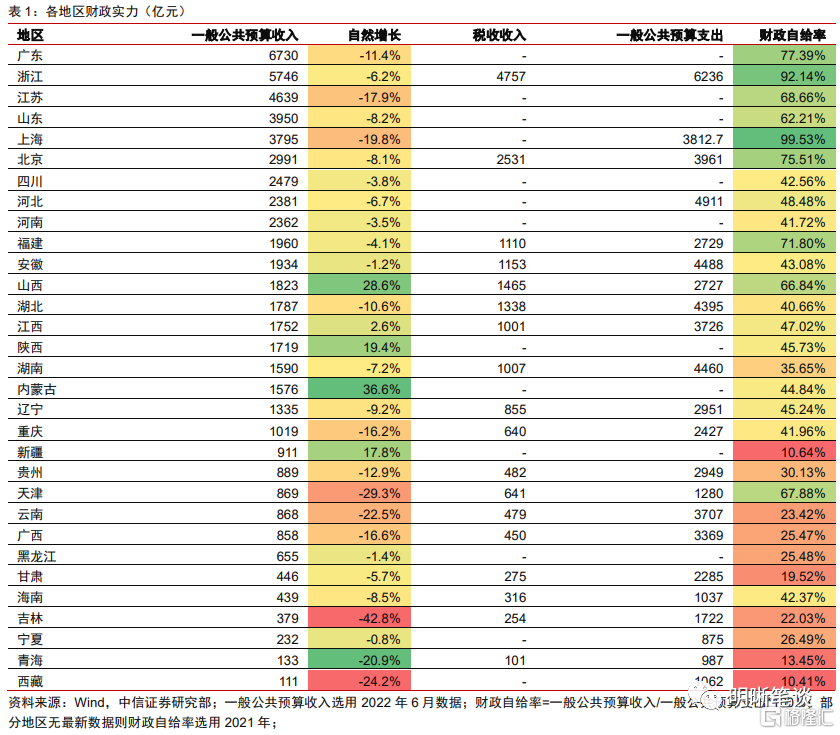

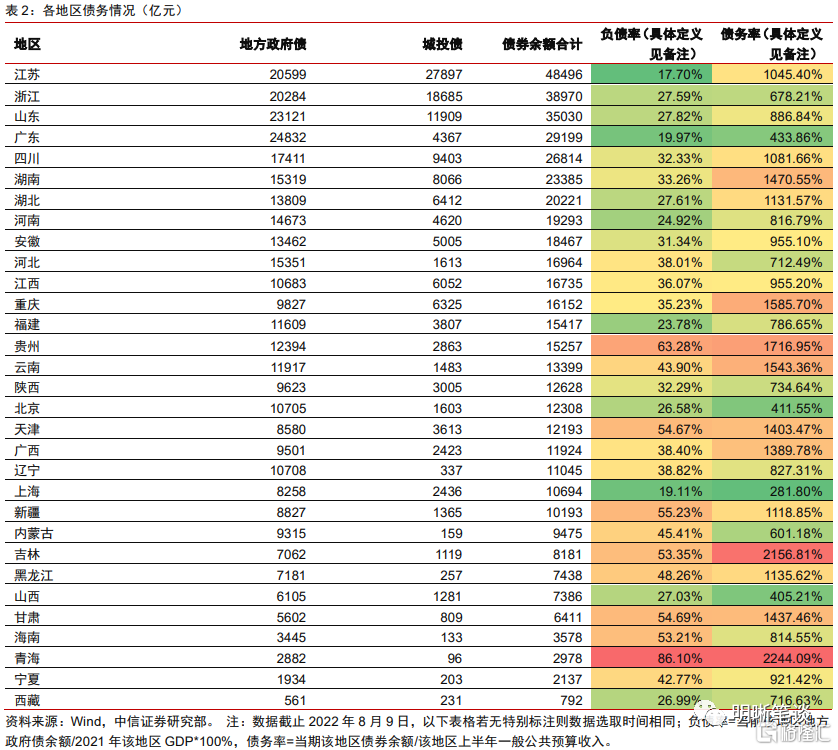

地方政府的整体实力为区域城投债提供信用保障。对地方政府实力的考察在城投债研究中十分重要,地方政府自身实力较强时,当地融资平台发行城投债价格也会相应较低,城投债资质较好,反之亦然。从地方财力的角度看,截至上半年,广东、浙江和江苏一般公共预算收入排在前三,财政自给率也相对较高,拥有充实的财政实力,从而市场认可度也更高。从债务的角度看,青海、吉林、贵州三地的债务率位居前三,债务压力较大,相应的融资价格也更高,因此各地方政府实力差异也导致区域内城投平台资质分化。

不同地区城投债净融资表现与地区信用资质关系密切。2022年以来,城投债供给被牢牢把控,除了政策收紧外,也有市场抱团因素影响。大部分地区净融资均有所下降。具体来看,天津、辽宁、甘肃等地区城投债持续流出,而江浙等地区则保持净流入。从融资变化角度,净融资的变动跟区域综合实力相关性并不强。以浙江为例,7月城投债净融资降幅逾60%,而天津与辽宁,上半年城投债净融资缺口有所收窄。

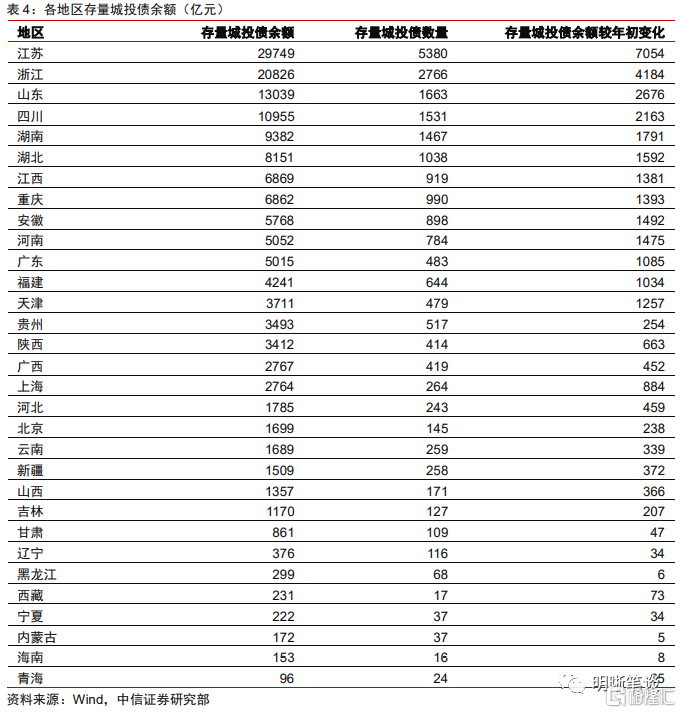

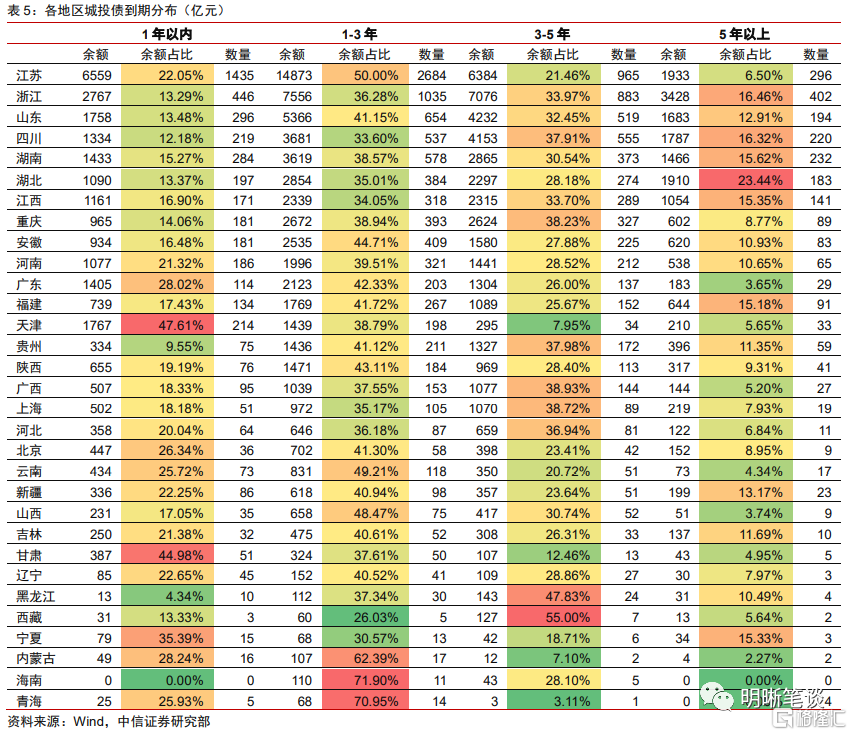

现阶段城投债到期规模与市场认可度水平互为因果。随着债券发行期限的缩短,短期债券占比也越来越高,存量1-3年期的城投债占比最高。在所统计的31个地区中,仅有4个地区1-3年内城投债到期占比不足35%。1年期以内债券主要集中在经济实力中下区域,这是因为这些地区市场认可度相对较低,从而导致长期限品种难以被市场接受,只能采取缩短期限的方式来促进城投债滚续。但是也会导致集中偿债压力激增,反过来又会降低市场对自身的认可度,进入负面循环。

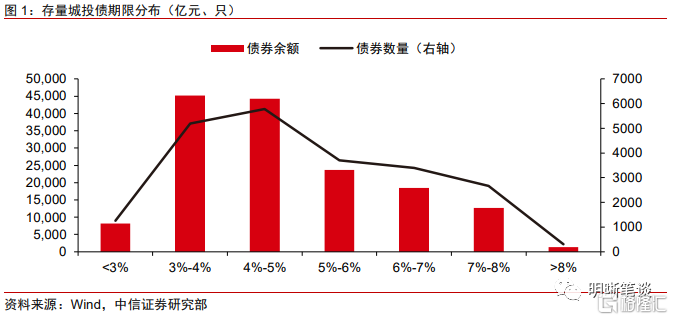

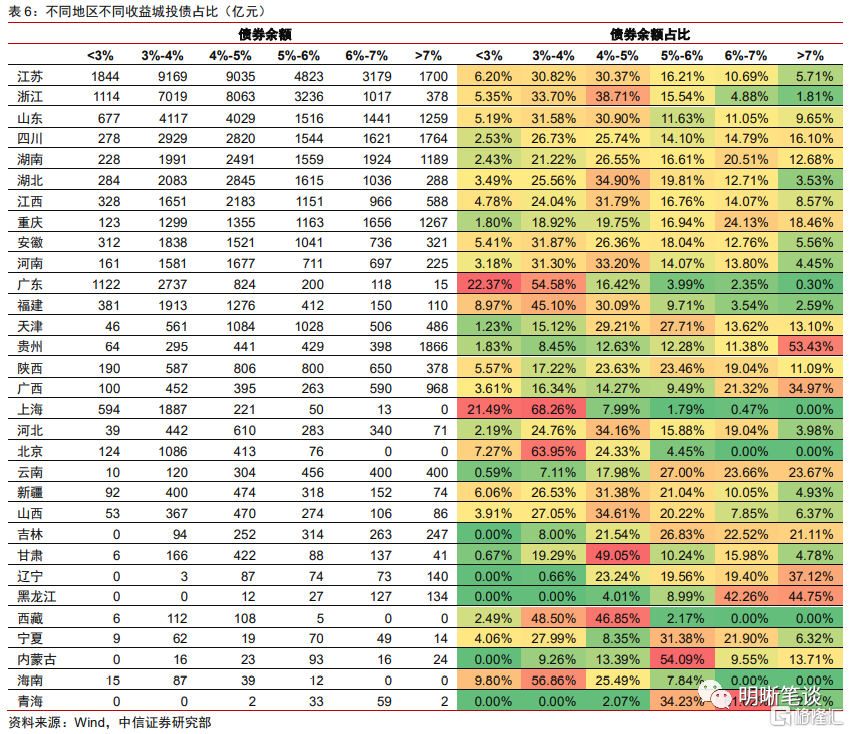

不同地区城投债收益率分布各有特色。整体来看,存量城投债收益率主要集中在3%-5%的区间,合计8.94万亿元,占比接近60%。从主体评级的角度看,AA级城投主体发债数量最多,占比达42.31%,AA+级城投主体存续债券规模最大,占比达36.61%,而AAA级城投主体所发行的单只债券规模相对较大。从地区分布的角度看,以北上广为代表的高信用资质地区存量城投债收益率普遍较低,主要集中在4%以内;以江浙为代表的发债大省城投债收益率就主要集中在3%-5%的区间;而以黔黑辽为代表的低资质区域城投债收益率集中在7%以上。

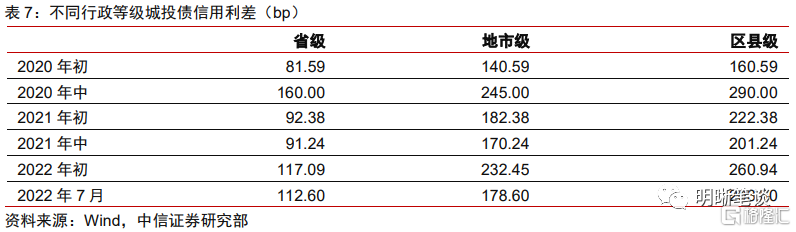

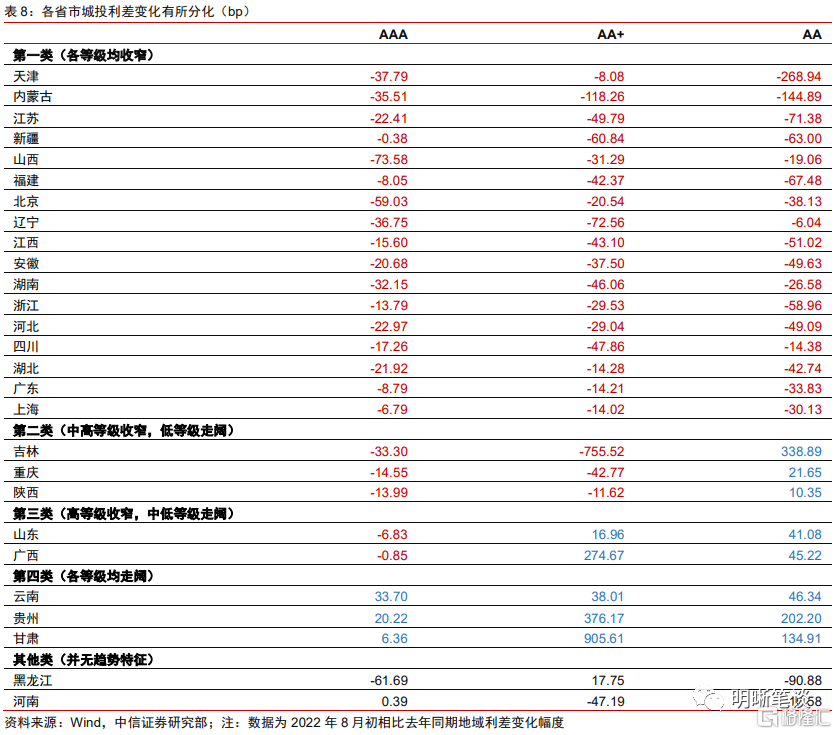

县市级平台利差收缩明显,地区利差变化存在抱团现象。省级平台由于信用资质高,利差变化幅度也相对平缓,而县市级城投平台年初至今利差降幅较大,且借着县域基建的东风,区县级城投或有更大的收益可挖掘。不同地区的城投债利差变化抱团现象明显,以江浙为代表的区域各等级城投债利差均下降;以重庆、陕西为主的第二类区域呈现中高等级收敛,低等级走阔趋势;而以山东为代表的第三类区域受市场舆情影响,机构投资者通常倾向只选最优主体;以云贵为主的第四类区域既有历史因素,也受近期事件影响,各等级利差仍在反弹。

风险因素:城投政策出现超预期变化;疫情反复对实体经济持续造成影响。

正文

地方基本情况概述

城投债的分析十分注重对地方政府实力的观察。城投债作为地方投融资平台发行的融资债券,一般债券偿还受到地方政府信用的隐性担保。地方政府自身实力较为强劲时,当地融资平台发行的城投债资质也相对较好,城投债市场认可率较高,反之亦然。因此对地方政府实力的观察在城投债分析中显得尤其重要。

经济实力强的地区,财政自给率也较高。截止2022年6月,广东、浙江和江苏的一般公共预算收入位居前三位,分别为为6730亿元、5746亿元和4639亿元,作为经济实力较强的区域,其财政自给率也相对较高,整体信用水平高。而西藏、青海和宁夏的一般公共预算收入排在最后三位,分别为111亿元、133亿元和232亿元,其中排在最后的西藏上半年的一般公共预算收入仅为排在第一的广东的1.65%,各地区间差距十分明显。作为经济实力较差的地区,财政自给率也相应的较差,西藏的财政自给率就仅为10.41%,远低于浙江的92.14%。

市场上认可度较低的区域债务压力普遍较大。具体来看,江苏、浙江和山东经济实力较强,且为发债大省,因此债券余额也相对较高,位居前三位。由于债券余额偏高的省份自身财力也较高,因此债务压力相对并不很高。然而,贵州、吉林、青海等地的债券余额绝对规模其实并不高,分别位居第14位、第24位和第29位,然而因其自身财政实力较低,所以债务压力相对较大,债务率处于前三位,偏高的债务压力也导致这些地区自身融资平台所发行的城投债资质受到影响。

地方政府实力的分化导致各地区城投平台资质也有所分化。我国不同地区的经济实力分化较大,江苏、浙江、广东等沿海发达地区的自身经济实力较好,债务水平也相对更可控,信用资质也更高,因此这些地区的城投平台往往更受市场的青睐。然而,贵州、吉林、云南等地的政府实力相对偏弱,债务压力也相应的更高一些,从而导致市场对这些地区的城投平台“心生戒备”。

不同地区城投债净融资简览

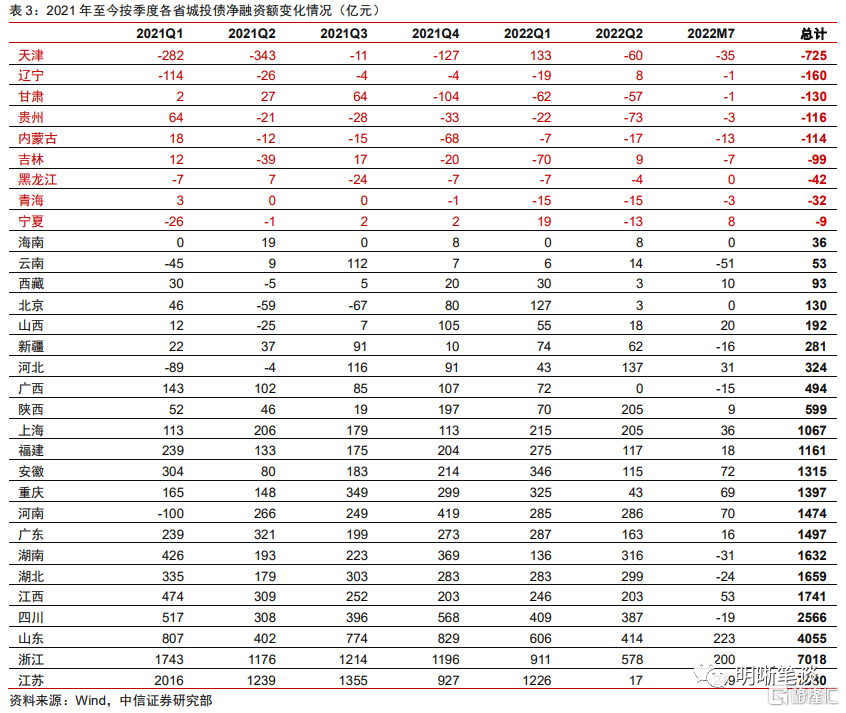

各地区城投债净融资表现有一定分化。具体来看,2021年以来,所统计的31个地区中,有9个地区城投债净融资额为负,其中天津市城投债表现最差,净融资额合计为-725亿元,辽宁和甘肃排在倒数二三位,净融资额分别为-160亿元和-130亿元。而作为信用资质较好的江浙地区,城投债净融资额均超7000亿元,分别为7030亿元和7018亿元,不同地区城投债表现分化明显。

2022年以来大部分地区城投债净融资额有所下滑。2022年以来,城投债的表现有一定下滑,以城投债净融资表现较好的江苏和浙江为例,2022年7月两个地区城投债净融资分别为249亿元和200亿元,较去年同期分别下降30.00%和60.16%。

存量城投债全知晓

城投债到期分布

存量城投债分布具有抱团效应。具体来看,江浙等经济发达地区城投债存量规模也相对较高,尤其是江苏的存量城投债数量很大,接近排在第二的浙江的两倍。但是,以黑吉辽为代表的东北地区,亦或是以青海、宁夏为代表的西北地区,存量城投债余额就相对较少,均排在较后位置,存量城投债分布抱团效应明显。

城投债到期分布主要集中在1-3年。随着债券发行期限的缩短,短期债券占比也越来越高,但目前1-3年期的城投债仍占比最高。在所统计的31个地区中,仅有4个地区1-3年内城投债到期占比不足35%。排除存量城投债不足1千亿元的地区会干扰结果,其余地区中,江苏省城投债1-3年内到期占比高达50%,云南和山西的1-3年内到期占比也接近50%。

低资质区域1年内城投债到期占比较高。部分区域由于自身整体实力欠佳,城投债发行难度较高,从而发行策略只能以短期限为主,进而导致自身债务压力也相对偏高。具体来看,天津、甘肃和宁夏三个地区自身市场认可度一般,一年以内的城投债到期占比较高,分别为48%、45%和35%,短期内偿债压力较大。而存量城投债余额排在前三位的江苏、浙江和山东,城投债期限结构就相对更为合理,1年内城投债占比分别为22%、13%和13%,短期内偿债压力不大。

短期内城投债到期压力大小与地区自身市场认可度水平互为因果。以1年内到期占比最高的地区天津为例,天津受自身舆论影响,市场认可度相对较差,信用资质较低,从而导致城投债发行难度上升。从而天津只能采取以缩短期限的方式来促进城投债的发行,进而造成1年内城投债到期占比上升,短期内偿债压力激增,反过来又会降低市场对自身的认可度,进入一个负面循环。

城投债收益率分布

存量城投债收益率主要集中在3%-5%的区间。具体来看,收益率在3%-4%区间的城投债规模最大,合计45141亿元,占比为29.36%,共5185只;收益率在4%-5%区间的城投债存量债券只数最多,共5779只,占存量债券只数的25.92%,合计44299亿元。因此收益率在3%-5%区间的城投债合计8.94万亿,占比接近60%。

AA级城投主体发债数量最多,而AA+级城投主体存续债券规模最大。从债券数量来看,AA级城投平台发债数量最多,共有存续债券9432只,占比达42.31%。从债券规模来看,AA+级城投平台存续城投债余额最多,共56296亿元,占比达36.61%。AAA级城投主体存续债券数量较少,仅占18.39%,但存续债券规模却占了29.69%,可见高等级城投主体发债虽相对较少,但所发行的单只债券规模相对较大。

不同地区城投债收益率分布各有特色。信用资质高的地区存量城投债收益率普遍较低,尤其是北上广地区,主要集中在4%以内。具体来看,广东和上海存量城投债收益率小于3%的占比均高于20%,分别为22.37%和21.49%,而像吉林、甘肃等实力相对较差的地区收益率小于3%的城投债占比均不足1%。江浙以及山东等发债大省城投债收益率就主要集中在3%-5%的区间,主导了整体城投债的收益率走势。而收益率7%以上的城投债则主要集中在贵州、黑龙江、辽宁等区域。具体来看,贵州省内收益率7%以上的城投债占比超五成,黑龙江省内收益率超6%的城投债占比逾85%。

城投债利差分布

省级平台城投债信用利差明显更低,县市差距不明显。省级平台信用资质高,从而利差相较于县市级平台明显更低,但正因如此,利差变化幅度也相对平缓。截止2022年7月末,省级平台城投债利差较年初下降4.49bp,降幅不明显。而县市级城投平台利差降幅较大,其中地市级平台利差下降53.58bp,区县级平台利差下降57.34bp。且借着县域基建的东风,区县级城投或有更大的收益可挖掘。

整体来看,大部分地区城投债利差呈下降趋势。但不同地区利差走势稍有分化,高资质地区利差普遍降低,而低资质区域利差下行存压,甚至还有走扩趋势。具体可分为五类不同区域进行讨论:

第一类区域不同等级利差均有所收敛,代表区域有北上广、江浙等,这些区域的信用资质较好,市场认可度普遍较高,因此各等级城投债利差均由收窄趋势。

第二类区域则是中高等级利差收敛而低等级信用利差走扩,此类区域主要包含吉林、重庆和陕西。这类地区信用资质较第一类略有不足,因此市场对其低等级城投债仍有顾忌,但对此类地区中高等级城投债仍抱有挖掘收益的心态,因此导致高等级利差收窄,而低等级利差走阔的现象。

第三类利好则集中于高等级主体,包括山东和广西两个地区。通常来说,此类地区市场认可度相较更低,自身实力不强,市场虽有挖掘动机但不免担心舆论冲击,在内部投研的一致性中折中选择最优主体。然而,此类地区中山东省略有特殊,山东省自身经济实力强硬,且债券市场较活跃,但由于存在市场舆情影响,机构投资者往往选择最优主体。所以造成当前的利差走势。

第四类则是不同等级城投债利差均有所反弹,代表为云南、贵州和甘肃等信用资质一般的地区。此类地区因自身实力较弱,市场存在一定担忧,因此利差悉数走高。

其他类则呈现不均衡表现,利差表现并不线性。主要包括黑龙江、河南两地,以河南为例,其特点为中低等级收敛,高等级无较大变化。河南省在经历了永煤事件后,信用利差快速走高。随着时间的推移,违约事件影响也逐渐消退,其中AAA级高等级城投债利差恢复最为快速,因此也最先恢复至永煤事件前的水平,因此当前变化不明显。而中低等级城投债仍在经历利差恢复的过程,因此当前利差处于下降趋势,且AA+级城投债收敛幅度大于AA级城投债。

风险因素

城投政策出现超预期变化;疫情反复对实体经济持续造成影响。更多股票资讯,关注财经365!