核心观点

由于美国国内面临高通胀和低失业率的情况,尽管技术性衰退已至,但实质性衰退尚未真正到来。回溯1980年以来美国实质性衰退背景下的海外大类资产表现后,结合当前宏观经济的实际情况,我们认为:(1)盈利端的压力或将使得美股继续承压,见底信号可能需待明年美联储货币政策转向;(2)美债见顶时点将在美联储停止加息前夕,随后由于经济恶化美债利率将面临较大的下行压力;(3)经济衰退对于美元指数构成的下行压力有限,欧洲地区疲软的经济基本面或将使得美元指数在年内保持高位运行。

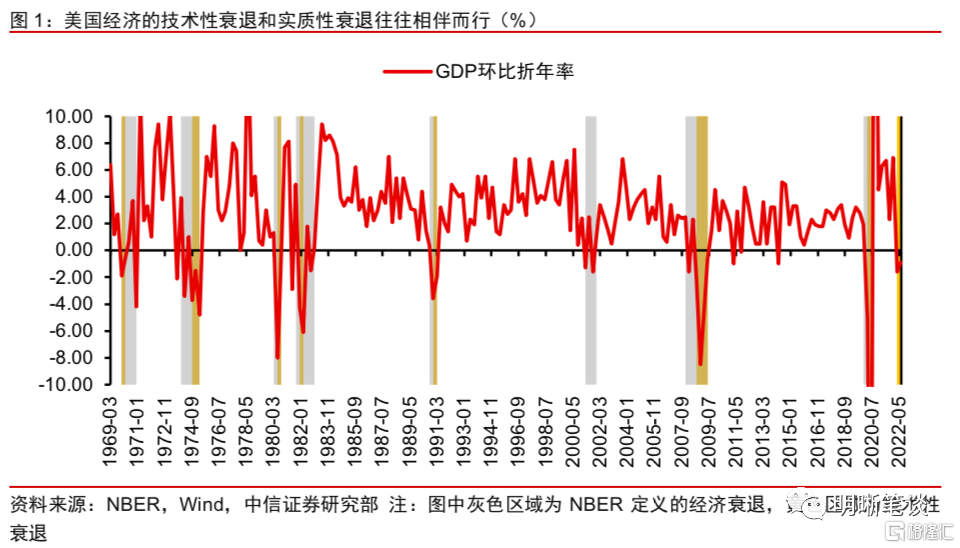

技术性衰退后,实质性衰退何时到来? 历史上看,美国经济的技术性衰退和实质性衰退往往相伴而行,经济出现技术性衰退信号的时期最终都被NBER定义为了经济衰退。且大部分情况下,技术性衰退的信号要滞后于实质性经济衰退,即技术性衰退往往出现在整个经济衰退周期的末段。2022年一、二季度美国经济进入技术性衰退,但美国通胀体现出了较大的粘性,绝对水平居高不下、以及美国劳动力市场表现强劲,失业率较低等因素,美国经济的实质性衰退尚未到来,但多项指标都预示着美国经济或于明年步入实质性衰退的风险很高,并且也存在今年年底步入衰退的可能性。此次实质性衰退的时点或滞后于技术性衰退。

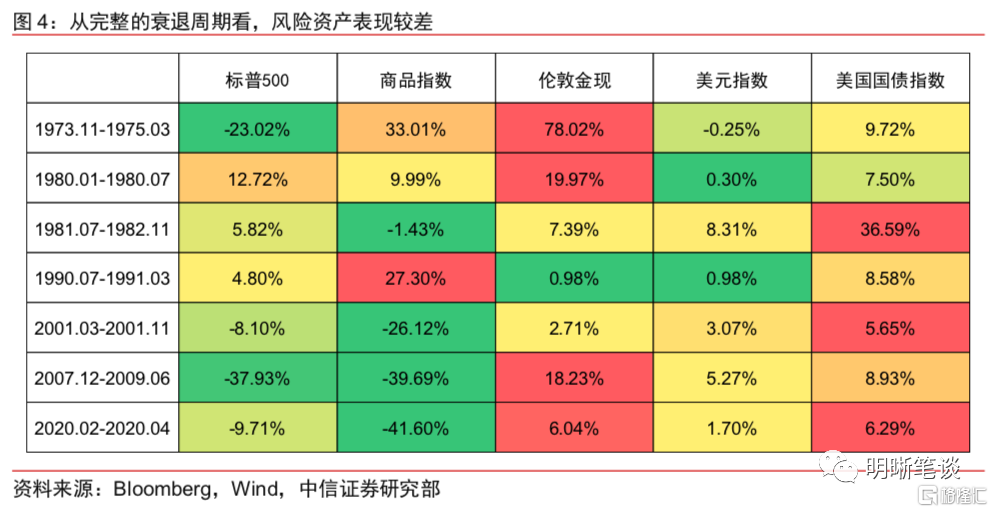

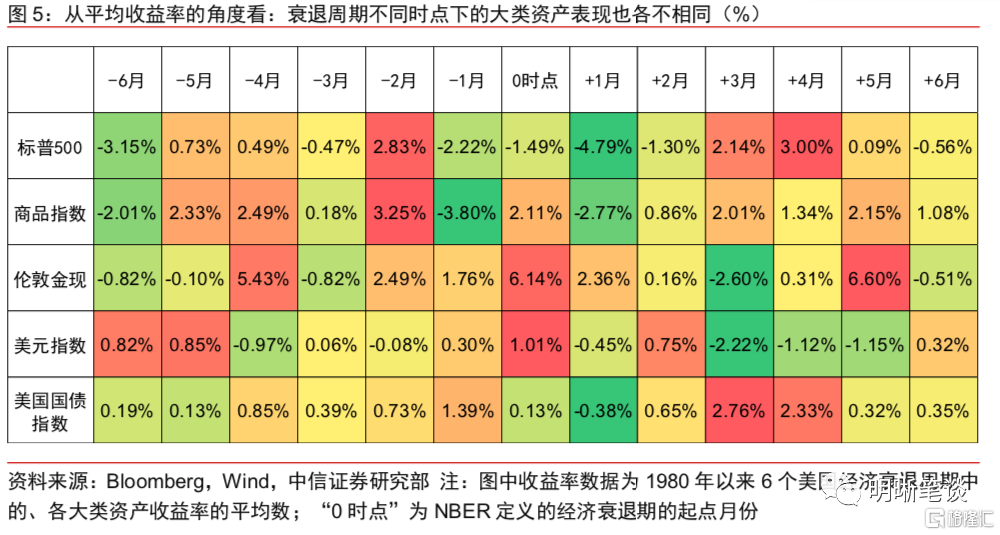

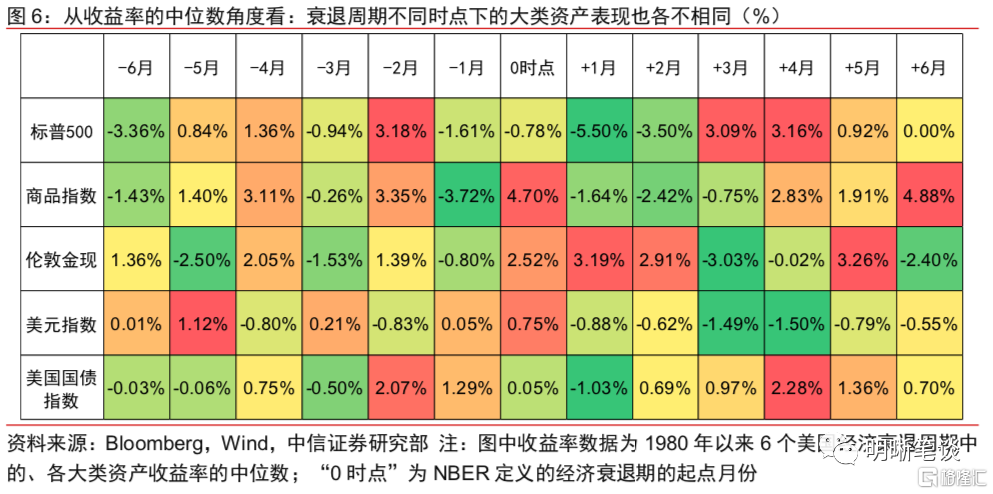

衰退周期的大类资产表现如何演绎? 从完整的衰退周期看,由于宏观经济疲软对于需求以及企业盈利等方面的冲击明显,以股票和大宗商品为代表的风险资产表现较差;黄金和美债在经济衰退周期中取得了良好表现;美元指数的表现则相对平稳。从衰退周期不同时点来看:股票资产或在衰退开始前便提前反应,而大宗商品在衰退周期的下跌时间更为持久;衰退周期开启初期黄金涨幅明显,美债在实质性衰退到来前便就显现出较高的配置价值,随着衰退的逐步深入其或也能够带来持续收益。

海外大类资产的拐点或将何时到来?(1)美股——近期的美股反弹或主要由估值驱动,美联储紧缩力度不减的情况下,美股波动性有所加剧。下半年随着经济向着实质性衰退迈进,盈利端的压力或将使得美股继续承压,见底信号可能需待明年美联储货币政策转向;(2)美债——对于美联储货币政策的紧缩预期和通胀预期或仍为美债利率形成支撑,预计见顶时点将在美联储停止加息前夕,随后由于经济恶化美债利率将面临较大的下行压力;(3)美元指数——美国和欧元区之间在经济周期和货币政策周期的分化,为美元指数的强势提供支撑。冬季临近,欧元区经济或仍将面临能源危机带来的巨大挑战,尽管美国经济逐步走向衰退是美元指数的下行风险,但欧洲经济的疲软或将使得美元指数在年内继续保持高位运行。

风险因素:美国通胀超预期变动导致美国货币政策超预期;美国经济下行节奏超预期。

正文

由于美国国内面临高通胀和低失业率的情况,尽管技术性衰退已至,但实质性衰退尚未真正到来。回溯1980年以来美国实质性衰退背景下的海外大类资产表现后,结合当前宏观经济的实际情况,我们认为:(1)盈利端的压力或将使得美股继续承压,见底信号可能需待明年美联储货币政策转向;(2)美债见顶时点将在美联储停止加息前夕,随后由于经济恶化美债利率将面临较大的下行压力;(3)经济衰退对于美元指数构成的下行压力有限,欧洲地区疲软的经济基本面或将使得美元指数在年内保持高位运行。

技术性衰退后,实质性衰退何时到来?

历史上看,美国经济的技术性衰退和实质性衰退往往相伴而行,即经济出现技术性衰退信号的时期最终都被NBER定义为了经济衰退。以“美国实际GDP环比折年率连续两个季度录得负增长”作为“技术性衰退”的判断依据,结合美国商务部经济分析局(NBER)所定义的经济衰退时期,回顾1970年-2021年的美国经济衰退周期。在此期间,美国一共经历了8次经济衰退,其中7个时期均出现了技术性衰退信号。且大部分情况下,技术性衰退的信号要滞后于实质性经济衰退,即技术性衰退往往出现在整个经济衰退周期的末段。

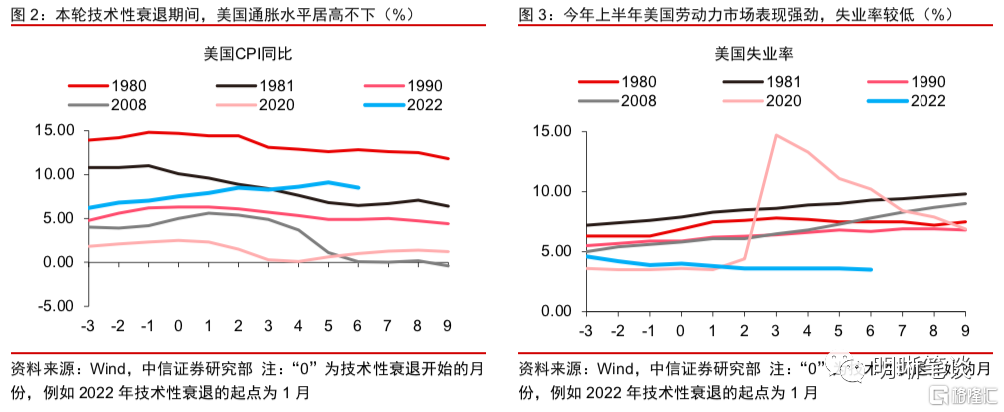

今非昔比的宏观经济环境或导致美国此轮的经济衰退滞后于技术性衰退信号。2022年一、二季度美国经济进入技术性衰退,但在通胀、失业率以及美联储货币政策等方面与以往各次衰退差异较大。一是本轮技术性衰退期间,美国通胀体现出了较大的粘性,绝对水平居高不下。8月26日,美联储主席鲍威尔在Jackson Hole全球央行年会上关于抗击通胀的演讲,也再次彰显了美联储在通胀方面的鹰派立场;二是今年上半年美国劳动力市场表现强劲,较低的失业率反映出当前美国尚未进入实质性衰退。结合我们在《债市启明系列20220826—不容忽视的美国经济衰退信号》对于各项美国经济衰退领先指标的分析,美国经济或于明年步入实质性衰退的风险很高,并且也存在今年年底步入衰退的可能性。此次实质性衰退的时点或滞后于技术性衰退。

衰退周期的大类资产表现如何演绎?

从完整的衰退周期看,风险资产表现较差。在1980年以来的6个美国经济衰退周期中:(1)由于宏观经济疲软对于需求以及企业盈利等方面的冲击明显,以标普500为代表的股票指数和以标普高盛商品全收益指数为代表的大宗商品指数表现都较差,其中大宗商品指数的平均收益率更低,读数为-11.9%;(2)黄金和美债在经济衰退周期中取得了良好表现,伦敦金现的平均收益率高达9.2%,彭博美国国债指数平均上涨7.4%(未考虑1981-1982年的极端值);(3)美元指数的表现则相对平稳,因为除了与美国本身的经济基本面挂钩,加权指数的特征也使得其变动还需考虑欧元区、英国、日本等其他经济体的强弱。

衰退周期不同时点下的大类资产表现也各不相同,衰退周期开启初期黄金涨幅明显,美债在实质性衰退到来前便就显现出较高的配置价值。从1980年-2021年以来的6次美国经济衰退周期来看(考虑到经济衰退周期的数据相对有限,因此对于收益率的表现也需结合平均值、中位数等多个维度):(1)股票——在衰退周期开启前的一个月到开启后的两个月内,标普500指数跌幅明显,而随着经济持续衰退,货币政策宽松预期等因素或带动美股市场企稳反弹;(2)大宗商品——相较于股票资产,经济活动的萧条对于大宗商品需求的冲击更为明显,其下跌的持续时间也相对更长;(3)黄金——衰退周期开启初期,黄金实现了较大的涨幅,其配置价值在大类资产中也相对较高;(4)美元——美国经济基本面的下行导致美元指数在衰退开始初期持续回调;(5)美国国债——由于经济衰退、央行采取宽松操作的预期等因素,美国国债在实质性衰退到来前便就显现出较高的配置价值,随着衰退的逐步深入其或也能够带来持续收益。

海外大类资产的拐点或将何时到来?

美股——近期的美股反弹或主要由估值驱动,美联储紧缩力度不减的情况下,美股波动性有所加剧。下半年随着经济向着实质性衰退迈进,盈利端的压力或将使得美股继续承压,见底信号可能需待明年美联储货币政策转向。今年6月中旬以来,估值驱动带动标普500指数和纳斯达克综合指数出现反弹行情,6月16日-8月25日两大股指涨幅分别录得14.5%和18.7%。而随着8月26日鲍威尔在Jackson Hole全球央行年会上发表鹰派演讲,当日两大股指应声下跌,跌幅均在3%以上。考虑到短期内美国经济还未滑落至全面衰退,市场对于美联储货币政策的预期变动或导致美股波动性加剧。随着三季度经济数据的陆续披露,美国经济料将向着实质性衰退迈进,结合以往的历史经验,在经济陷入实质性衰退的初期,盈利端的压力或将使得美股继承压明显,见底信号或需待明年美联储货币政策转向。

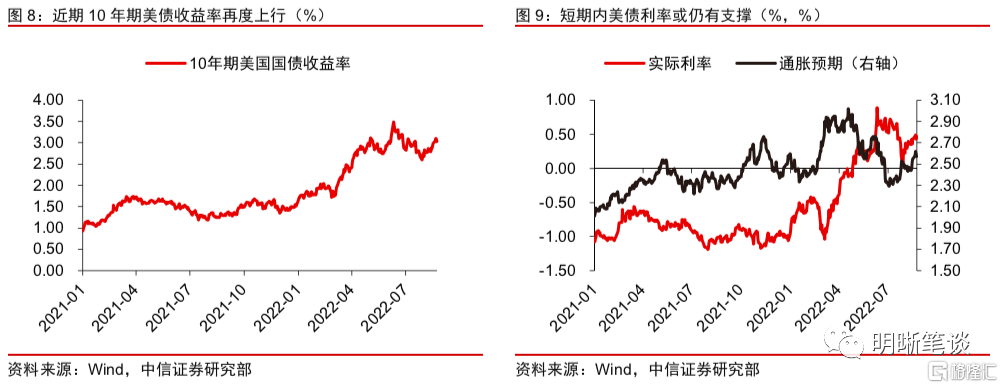

美债——对于美联储货币政策的紧缩预期和通胀预期或仍为美债利率形成支撑,预计见顶时点将在美联储停止加息前夕,随后由于经济恶化美债利率将面临较大的下行风险。短期来看,强通胀粘性和低失业率使得美联储继续收紧货币政策,尚未企稳的通胀预期和仍然偏高的实际利率为短期内的美债收益率构成支撑,或需等到此轮美联储停止加息确定性较高时才能触顶。从经济基本面来看,随着今年年底或明年美国经济衰退风险日渐走高,并带动美联储政策出现转向信号,那么即使届时降息操作可能还未开始,通胀预期和实际利率的回落或带动美债收益率调头向下,美债或能成为经济衰退期中相对增值的资产。

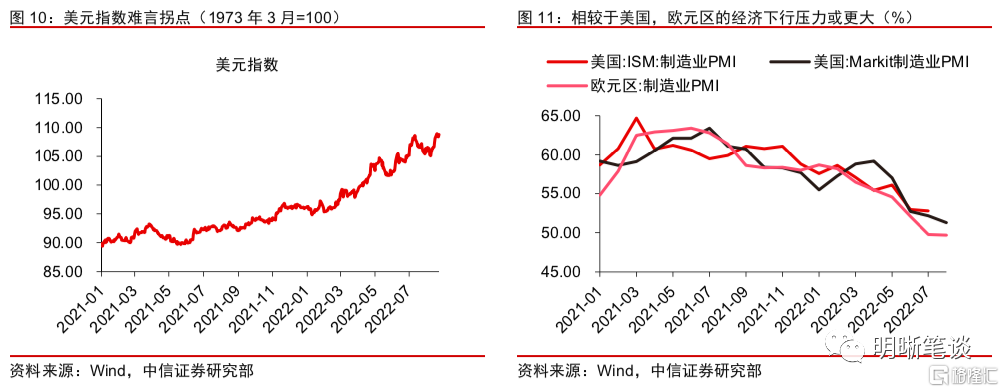

美元指数——美国和欧元区之间在经济周期和货币政策周期的分化,为美元指数的强势提供支撑。冬季临近,欧元区经济或仍将面临能源危机带来的巨大挑战,尽管美国经济逐步走向衰退是美元指数的下行风险,但欧洲经济的疲软或将使得美元指数在年内继续保持高位运行。经济方面,从制造业PMI来看,虽然美国和欧元区的制造业PMI都呈现下行趋势,但欧元区已经率先回落至荣枯线以下。随着冬天的来临,欧洲各国能源压力增大,加息对经济的压力逐步体现,能源价格的上涨将在推升欧洲各国进口金额的同时增加企业成本使出口承压,导致各国贸易顺差减小或逆差增大,对货币造成一定的压力,进而为美元维持高位提供一定的支撑;货币政策方面,美国继续大幅收紧货币政策,欧元区虽也在向紧缩转变,但加息力度或不会超出美联储。综上来看,结合前几轮衰退周期的历史经验,美国经济逐步走向衰退对使得美元指数的强势或将有所缓和,但考虑到此轮周期下欧洲经济也面临较大的下行压力,预计美元指数在年内或仍难言拐点,整体将保持高位运行。

风险因素

美国通胀超预期变动导致美国货币政策超预期;美国经济下行节奏超预期。更多股票资讯,关注财经365!