【摘要】

2022年可能是能源行业的一个分水岭,供给冲击成为主导逻辑。

此前的十年可成为“页岩时代”,美国的页岩油和页岩气主导全球能源市场。此后的一些年内,能源市场的主导逻辑正在发生变化,ESG以及俄乌带来的地缘问题,供给冲击可能成为市场新的主导因素。

主线一:俄乌战争引发的俄欧能源脱钩是一个长期问题。贸易重塑难度绝对影响程度:天然气>成品油>原油。

主线二:能源转型和ESG带来长周期投资不足。新能源资本开支增加远不能抵补化石能源投资下降。全球能源基尼系数(能源支出/GDP)大幅攀升,欧洲甚至已经非常接近1980年石油危机时候的水平。

平衡表分析及主要品种展望:

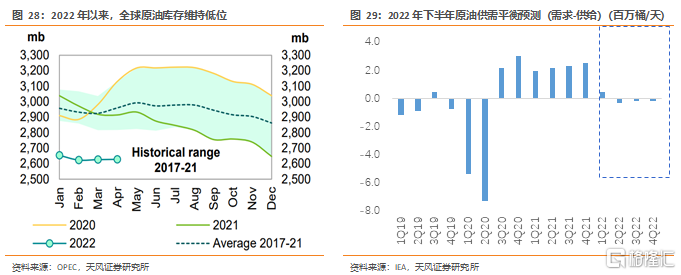

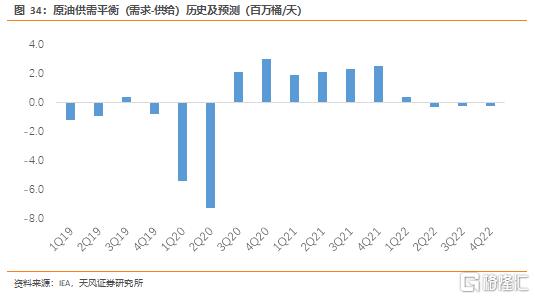

1)原油:2022H2预计有20万桶/天的微幅累库,库存历史低位状态难以有效累积,下半年油价有望保持相对高位,我们预测下半年油价在100-120美金/桶区间运行。

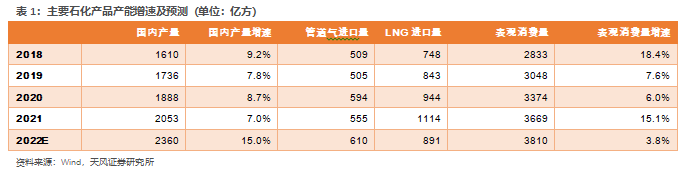

2)天然气:今年国际LNG市场会维持非常紧张,导致中国的进口LNG资源被转口到国际市场上去。国内天然气将是一个“供给制约需求”的市场环境,全年需求增速预计仅4%。

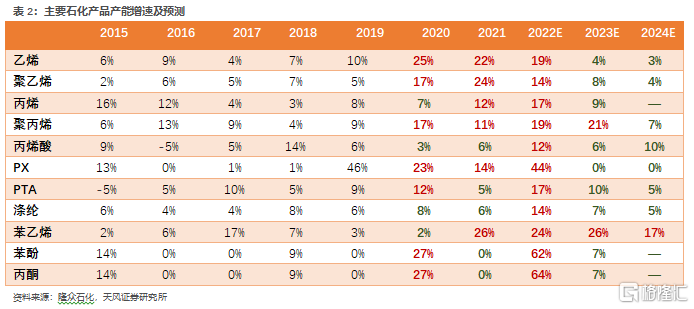

3)石化产品:2022年是中国主要石化产品产能扩张周期的最后一年,2023-2024年进入低速期,行业景气有望出现拐点向上。

投资观点:我们可能需要破除关于能源品投资逻辑的一点执念——新老能源当下并不矛盾;上游和下游也并不矛盾。重点推荐:1)大炼化盈利修复,以及第二成长曲线开启,推荐荣盛石化、恒力石化、东方盛虹、恒逸石化、桐昆股份。2)上游公司继续受益能源品价格维持高位,看好中国海油、中国神华、广汇能源、中曼石油。

风险提示:需求负反馈强度大,或者俄乌战争结束、相关制裁结束,或者OPEC快速释放剩余产能,导致油价和国际LNG价格快速回落的风险;俄罗斯制裁强度进一步升级,导致国际原油、成品油、天然气价格进一步攀升,影响终端需求的风险;石化行业景气低迷时间较预期更长的风险;大炼化公司新材料项目等推进速度慢于预期的风险;测算具有一定主观性,仅供参考。

【正文】

1. 2022年——能源行业分水岭

2022年可能是能源行业的一个分水岭,供给冲击成为主导逻辑。此前的十年可成为“页岩时代”,美国的页岩油和页岩气主导全球能源市场。此后的一些年内,能源市场的主导逻辑正在发生变化,ESG以及俄乌带来的地缘问题,供给冲击可能成为市场新的主导因素。

1) 俄乌战争带来的地缘影响不是短期影响,俄欧能源脱钩是一个长期问题。

2) ESG带来的投资不足问题开始暴露。

3) 疫情影响在2022年也是重要转折点,2020年需求“挖坑”,2021年“修复”,2022年需求则是回到疫情前水平。

1.1. 供给冲击(而非需求冲击)主导市场

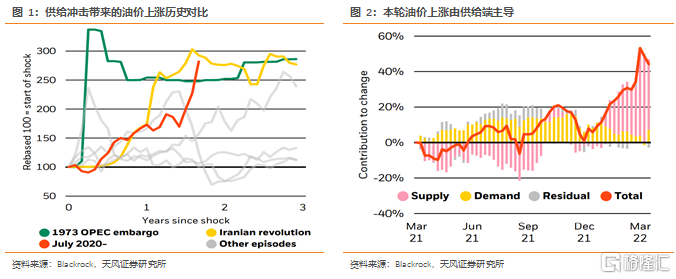

几方面的供给冲击正在同时发生并主导市场——俄乌战争对能源市场的冲击、疫情带来的供应链问题、以及更长周期的能源转型。2020年7月以来的原油价格涨幅,已经基本达到了1973年OPEC对西方实施禁运之后的油价涨幅。

Blackrock认为,不像需求冲击情形下、货币政策可以在通胀和增长之间寻求平衡,供给冲击主导市场的情形下、货币政策必须得在二者中选择一边、而很难两全。如果美联储想要维持2%的通胀目标,可能需要付出失业率超过10%的代价。

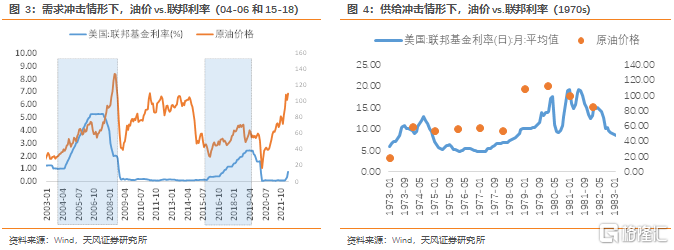

回顾过去几轮加息周期的油价表现,供给冲击情形下,油价更不易受加息的负反馈。1)在2004-2006以及2015-2018年两次需求冲击的加息周期中,联邦利率和油价几乎是同步向上的。从加息开始到油价高位回落都经历了2-3年事件。2)在1970s供给冲击情形下,加息对油价的影响更为滞后。在1978年底联邦利率就已经加到10%以上,而油价一路攀升到1980年的112美金/桶(通胀调整)。1981年联邦利率加到近20%,油价才开始小幅回落。

1.2. 材料属性让位能源属性

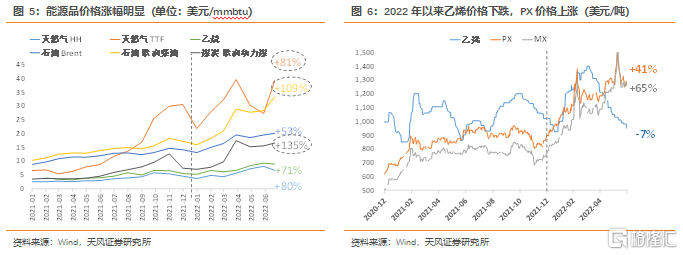

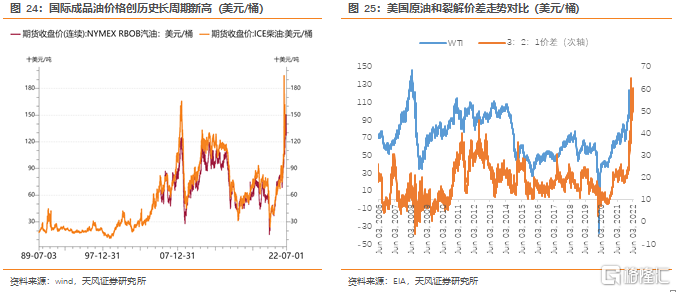

石油、天然气、煤炭都兼具能源属性和材料属性。在历史长周期里,通常材料属性的附加值高于能源属性,石油因其具有一定材料属性、以及能源方面的高能量密度,热值价格通常高于天然气和煤炭。2022年以来,这一规律被打破了。

2022年初以来,主要能源品价格绝对涨幅Top3分别是国际天然气、国际柴油、国际煤炭(均为欧洲定价指标)。值得注意的是,欧洲天然气的热值价格已经显著超出原油,已经接近原油的2倍。甚至煤炭的热值价格跟原油在逐渐接近。

化工材料方面,烯烃作为油气煤下游的材料品种的代表,乙烯价格2022年初以来居然还跌了7%。相反,PX价格年初以来上涨41%,并非因为其下游聚酯行业景气,实际因为其上游MX作为汽油组分价格大幅上涨65%。

本文将分为以下几个部分:首先,我们探讨俄乌战争对能源品市场的影响幅度,按照贸易链条重塑的难度排序,影响最大的是天然气,其次是成品油,再次是原油,对国际煤炭市场的影响主要体现在天然气的次生影响。第二,探讨ESG或者能源转型的影响。从今年能源品市场表现来看,显然我们进入了一个不平衡的转型状态,也就是说传统化石能源多年的资本开支不足,没有得到来自可再生能源资本开支增长的有效弥补,造成了一个整体性能源投资的缺口。第三,具体落地到主要产品的平衡表,我们预测了全球原油、中国天然气、中国主要石化产品的平衡表,并列示背后的主要假设。最后,股票投资方面,我们回顾过去近两年(2021~2022),国际和国内市场对传统能源公司投资逻辑的变化。

2. 主线一:俄乌战争

2.1. 贸易重塑难度绝对影响程度:天然气>成品油>原油

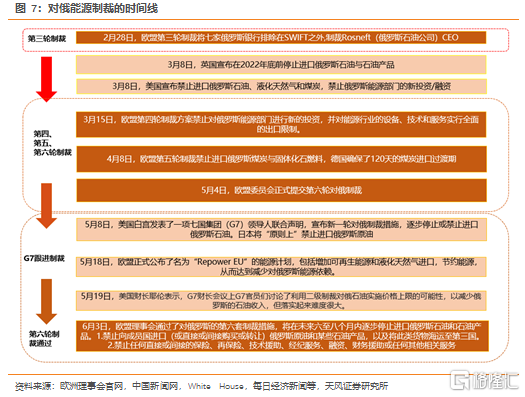

2022年2月底俄乌战争爆发以来,西方国家对俄罗斯能源制裁逐步加深。

截止到第六轮制裁,西方国家对俄罗斯的制裁并未涉及二级制裁(Secondary Sanction,又称次级制裁,是指制裁发起方在对目标方进行制裁的同时,限制第三国的公司或个人与目标方进行金融和贸易往来,并对违反规定的第三国公司或个人施加处罚的制裁行为)。理论上,只要贸易路线可以调整重塑,俄罗斯的能源产品出口就可以转道他国,最终实现贸易的再平衡,而不影响全球总的供需平衡。

但是以上假设只能停留在理论上,贸易路线的重塑不可能是完全的。具体品种的影响幅度,主要就取决于贸易路线实际调整的难度。

2.2. 原油vs.成品油:禁运对前者影响小,后者影响大

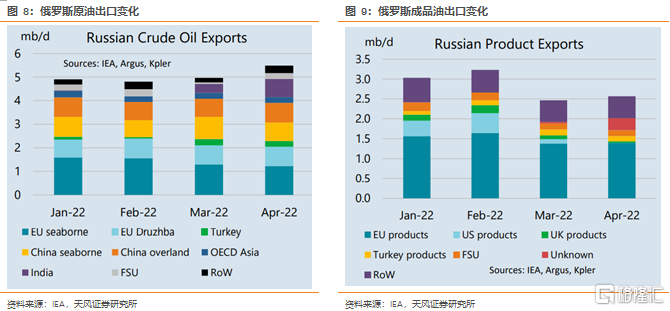

俄罗斯原油出口贸易路线得到了充分调整。俄罗斯4月原油出口环比增加了52万桶/天,相比1-2月份水平增加了63万桶/天。出口到欧洲的量下降了6.5万桶,出口到欧洲的比例从49%下降到了37%。但是出口到印度的量明显增加,份额从0上升到了14%。

制裁对于俄罗斯的成品油受影响较为明显。4月,俄罗斯成品油出口到美国、欧盟、英国的量分别下降了45、21、14万桶/天。

第六轮制裁将加剧对成品油的影响。6月3日,第六轮制裁落地,欧盟将在6个月内停止购买俄罗斯海运原油,并在8个月内停止购买俄石油产品。预计未来8个月内欧盟国家从俄罗斯进口成品油量将进一步下降。欧盟4月份尚有接近150万桶/天成品油从俄罗斯进口面临风险。

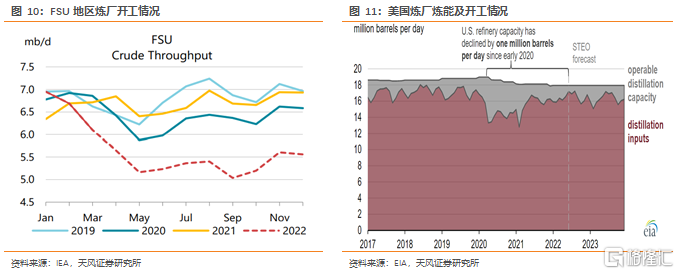

俄罗斯炼厂加工量下降100万桶/天,后续预计影响继续扩大。受制裁影响,欧盟、美国、英国减少从俄罗斯进口成品油,欧盟第六轮制裁后影响或继续扩大。俄罗斯成品油出口受阻,甚至未来面临完全停滞的风险。根据IEA,俄罗斯炼厂加工量4月份下降了31万桶/天,从1月份以来累计下降幅度大约100万桶/天,是自从2011年以来最低水平。

美国炼厂也面临缺原料的问题。美国的炼厂和调油厂,不在采购俄罗斯的石油,主要影响的是一些炼厂进料。如美国炼厂PBF公司在其电话会议中指出“俄罗斯制裁之后,我们面临一些原料的短缺,如VGO和燃料油,导致我们的一套催化裂化无法开车”。根据EIA预测,美国炼厂在6-8月开工率将维持在94-96%的高位水平。

欧洲面临原油和天然气双重问题,供给短缺,以及价格大涨。欧洲天然气涨幅很大,而天然气又是炼厂加氢裂化的原料。根据Valero,“如果按照欧洲天然气价格30美金/mmbtu,美国天然气价格5美金/mmbtu,英国彭布罗克炼厂要比美国美国墨西哥湾炼厂成本高出8美金/桶”。

2.3. 天然气:俄乌冲突的风暴眼

俄欧能源脱钩的焦点在于天然气。根据欧盟的REPowerEU计划,欧盟将在年内减少从俄罗斯进口天然气依赖度的66%。另外一个目标——11月之前将欧洲天然气库存充满80%,两个目标放在一起来看实现难度很大。

2021年欧洲从俄罗斯进口的天然气达到1550亿方,占欧盟总天然气供给量的31%。强行要求降低对俄罗斯的依赖,是非常困难的,给欧洲的人民、经济带来很大影响,也会给天然气在能源转型中扮演的角色带来影响。同时这将会改变国际LNG市场,拉动欧洲的能源安全保供需求。

Rystad Energy的分析师称“LNG短缺,会使得欧洲今年冬天很难过。对于生产商来讲,意味着LNG将迎来大发展。然而这一阶段注定将看到供给不足、价格大涨、高度波动、以及LNG相关的地缘变化”。

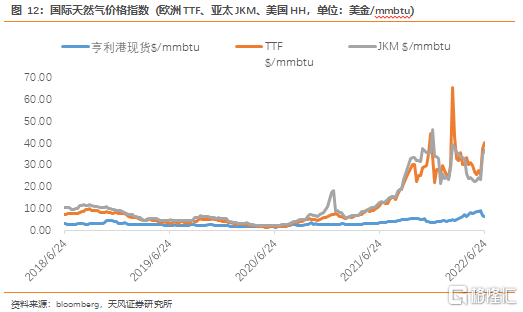

三大天然气价格指数均处在历史高位水平。2022年以来俄欧天然气脱钩背景下,欧洲天然气从俄罗斯进口量受限,欧洲天然气价格维持高位,并拉动亚太JKM价格大涨。美国LNG出口终端投产,又拉动美国天然气HH出现大涨。

近期美国出口终端Freeport爆炸,以及北溪-1线天然气短供。欧洲对天然气供给的担忧,使欧洲进一步提升,以确保更多的LNG资源流向欧洲。

2.4. 煤炭:俄欧天然气脱钩,利好“煤代气”需求

俄罗斯在全球煤炭市场占据重要地位。俄罗斯煤炭可开采储量高达1622亿吨,煤炭储量排名全球第二,仅次于美国;2021年煤炭产量4.37亿吨,出口量2.12亿吨。由于中国和印度的煤炭生产主要国内自用,基本不出口,美国生产煤炭也大部分自用,因此俄罗斯是全球第三大煤炭出口国,占全球煤炭出口贸易量的15.5%。

根据BP数据显示,2020年俄罗斯煤炭出口结构中,欧洲占比高达35%,那么这说明在2021年有大约7400万吨的煤炭流向欧洲。按照欧盟公告将从8月份开始完全禁止进口俄罗斯煤炭,市场预期俄罗斯2022年出口减量至少4000万吨,因为国际干散货物流船只一般会在禁运前较长时间停止靠泊俄罗斯港口,且由于冲突问题,波罗的海航线及黑海航线货运受到影响。如果后期禁令持续,2023年的减量高达7000万吨。

需求端,国际发电领域“煤代气”反向替代。2021年以来美国煤炭在电力领域消费保持增长。气和煤的比价关系,一直是电厂选择的核心经济性驱动因素。页岩气革命时代,带来以气代煤。近两年过高的气价,可能是导致“煤代气”反向替代的主要因素。

根据IEA数据,2021年北美天然气需求仅增长0.3%,主要原因就是受到高气价影响,美国出现了“煤代气”反向替代。IEA预测2022年欧洲天然气需求将下降6%,主要原因除了俄乌战争导致的气价过高,使得气电的经济性不如煤电。在亚太,巴基斯坦和孟加拉也出现了燃料切换、削减天然气使用的情况。

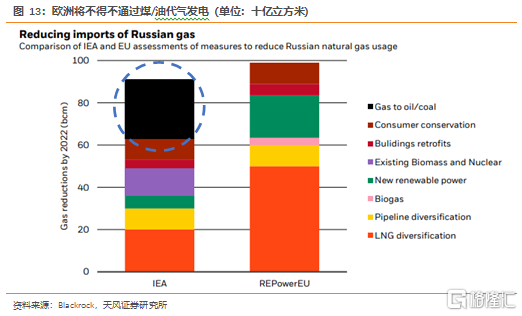

根据IEA提出的欧盟应对天然气脱俄方案,共需要减少近1000亿方来自俄罗斯的天然气进口。1000亿方的缺口如何替代?其中,非俄罗斯的气源增加可以解决300亿方;新的可再生能源项目可以解决60亿方;核能延迟退出等可以解决130亿方;使用热泵可以解决20亿方;取暖空调调低1°C可以解决100亿方。以上方式加总共解决610亿方缺口,剩余的部分可能只能求助于燃煤或者油发电。

“煤/油代气“将是不得不采用的解决方式。从燃气发电切换至燃煤/油发电,将解决掉280亿方缺口。具体来看,燃煤发电可增加120Twh,可以解决220亿方气的缺口。另外,欧洲油接近1/4的燃气电厂能够使用替代燃料(主要是燃油),这部分预计可以解决60亿方气的缺口。对应欧洲的煤炭消费增加约4800万吨,原油消费增加约40万桶/天。

3. 主线二:能源转型和ESG

3.1. 投资不足能源行业的整体性问题

我们目前所面临的投资不足,是一个整体性问题,不只是针对新能源或老能源,也不只针对上游或者下游。

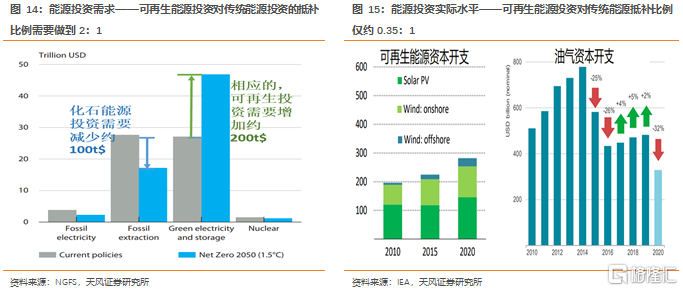

尽管可再生能源的成本已经和燃煤/气发电接近,但是成本接近不等于资本开支可以1:1抵补。可再生能源发电的资本开支高度前置,资本开支较大、而运营成本较低。相反,传统化石能源的成本,以页岩油为例,现金成本只占总成本的一半略多。而煤炭开采对资本开支要求更低,以国内某煤炭龙头企业为例,其2021年现金成本占总成本的大部分,而与资本开支相关的DDA成本只占总成本不到10%。因此,用可再生能源去替代同等热值的化石能源,需要的资本开支要大得多。

根据NGFS(Network for Greening the Financial System)的估计,如果在2050年达到净零目标,要求在化石能源开采环节资本(累计额)开支下降约10 trillion$的同时,绿电及相关投资需要增加约20 trillion$。即,可再生投资对化石能源的投资抵补,需要做到大约2:1的投资抵补比例,我们才有可能做到平稳的能源转型。

然而实际抵补比例只有约0.35:1。2015-2020年,全球光伏和风电资本开支增加了约60 billion$,而同期全球石油和天然气资本开支降幅超过200 billion$。

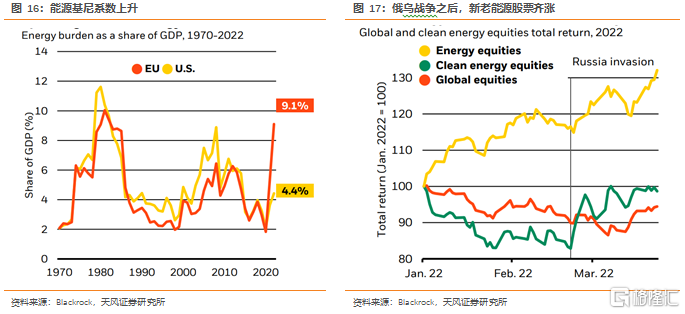

这一长周期资本开支不足的问题,叠加俄乌战争,导致能源短缺危机。根据Blackrock的分析,全球能源基尼系数(能源支出/GDP)大幅攀升,欧洲、美国分别达到9.1%和4.4%,欧洲甚至已经非常接近1980年石油危机时候的水平。

3.2. 原油:页岩油弹性削弱,长周期价格中枢抬升

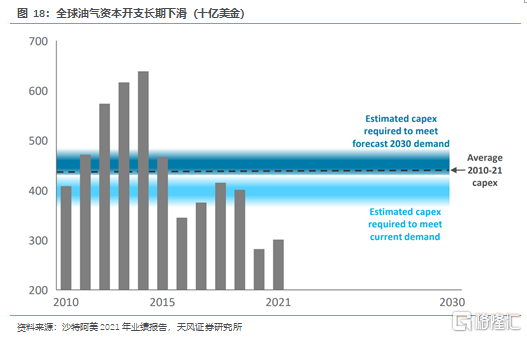

油气领域的长期资本开支不足问题已经存在多年。“长期资本开支”指的是常规陆上或者海上的资本开支,相对页岩油气的短期资本开支而言。

2014年油价见顶回落后,2015-2016国际资本开支连续环比下降两年累计降幅达45%。经过2017-2019年微弱回升后,2020年疫情导致资本开支再度大幅-32%。2021年尽管油价修复明显,而国际资本开支预估仅有个位数增长(根据IEA)。

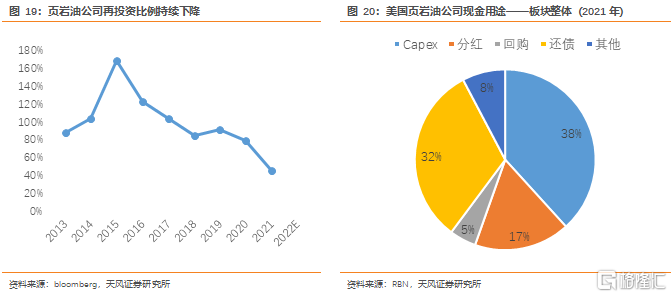

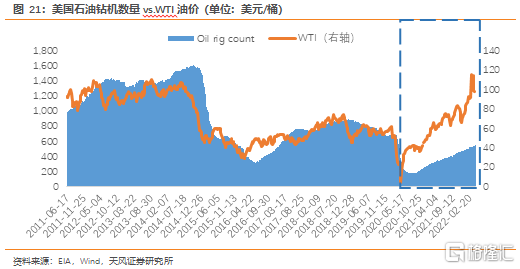

页岩油受ESG等因素影响,使得美国原油产量预计未来几年将仅呈现温和增长。尽管页岩区块成本比较低,但是融资的可得性不如页岩革命早年时期。行业主要参与者大型化,相比早期的小型页岩油公司而言,大型公司采取更为保守的投资策略,更为注重ESG,以及拜登政府上台之后的政策压力。

ESG要求导致上市的页岩油公司必须花更多钱,用于控制甲烷排放、减少甲烷燃烧、碳捕集等方面。联邦土地停止对页岩油开发新增租赁,尽管对中短期影响不大,但如果永久性冻结新的钻井许可证一旦获批,可能会使得2024年以后的页岩油产量下降。

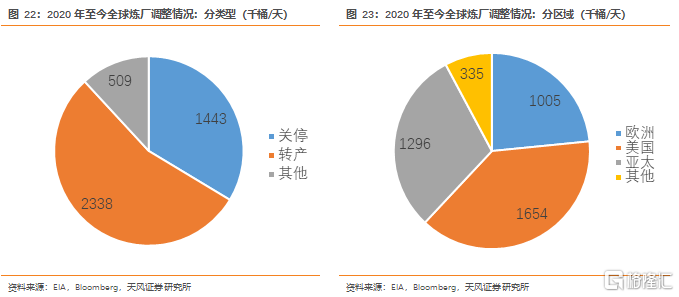

3.3. 炼油:疫情和ESG的影响下,全球炼厂关停潮出现

我们正在经历历史上第三轮炼厂关停潮。

第一轮也是最大的一轮出现在1980年代,那个阶段全球有1200万桶炼能关闭,约一半发生在欧洲。在1979到1983年期间,由于高油价冲击导致了燃料油向天然气和核能切换,使得全球是有需求下降了630万桶/天。关停潮叠加后续1980年代中期的的需求回升,炼厂使用率从70%回升到80%。

第二轮关停潮是由于2008年金融危机,由于炼油经济性恶化,在2009-2015年间,700万桶炼能永久性关闭。

第三轮关停潮正在发生。Covid-19是主要的催化剂,2020年全球炼厂开工率下降到73%。根据IEA,宣布在2020-2026年关停的炼厂达到360万桶。

3.4. 天然气:LNG长协和FID需要进一步回归

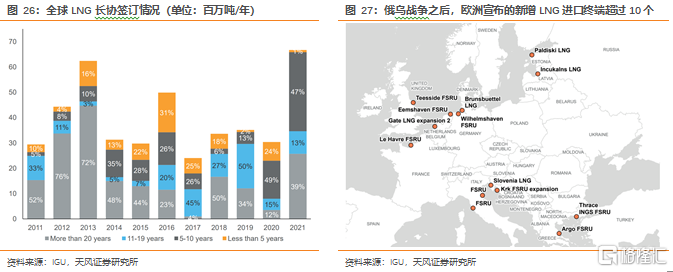

在国际天然气市场上,长协的签订和投资决策的下达通常是高度相关的。LNG国际贸易相关基础设施投资很大,包括液化、气化、船运等环节。提供贷款的机构通常偏好拥有长协保证的项目。

1)长协方面:能源转型预期给长协带来困难。

1996年英国率先完成天然气市场化改革,建立起了国家虚拟平衡点(NBP)并逐步发展为区域基准价格,后来陆续打造了荷兰TTF、德国GPL等十余个天然气交易枢纽。目前TTF是最主流的LNG贸易进入挂靠枢纽气价的气-气竞争时代。2019年,欧洲LNG进口中与油价挂钩占比32%,气-气竞争占比68%。

尽管提供融资的机构偏好拥有长协保证的项目,但是国际天然气买家不愿意签订长协,因为能源转型要求化石能源逐渐退出市场,长期需求具有较高不确定性。

进入2021年,受国际能源市场趋紧影响,LNG长协签订有所回升。中国是最主要的SPA买家,一共签订了2600万吨合同。

2)投资决策(FID)方面:新增进口终端容易,新增出口终端更难

2020年受疫情的影响,一些LNG液化出口终端项目被推迟或取消,包括美国、加拿大、卡塔尔和莫桑比克项目。

到2021年,尽管需求和价格都明显回升,但是受长协覆盖不足的影响,LNG设施投资还是没有明显上升。2021年只有三个项目获批,包括卡塔尔的北地扩建项目、波罗的海LNG项目和Pluto LNG二号项目。然而波罗的海LNG项目受俄罗斯制裁影响有可能取消。

2022自从俄乌战争之后,超过10个LNG进口终端建设计划出台。其中主要是FSRU(浮世天然气储运平台),这种平台的改造时间比较短,通常只需要几个月。

这意味着,欧洲进口终端可以较快增加进口能力,然而出口终端仍面临FID推迟甚至取消的投资不足问题。这可能使得未来2-3年,对于LNG资源的抢夺仍会比较激烈,国际LNG现货价格预计保持高位。

4. 平衡表分析及主要品种展望

4.1. 国际原油供需平衡及价格展望

2022H2原油市场运行关键假设:

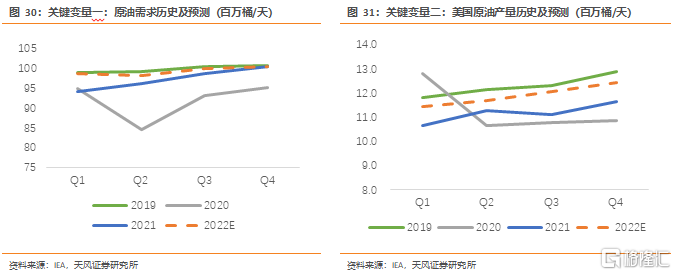

1)需求端,预计2022年修复到接近前高2019年的水平。近期欧美奥秘克戎之后,出现报复性出行。尤其是6-8月份北半球出行旺季,不仅仅汽柴油有明显恢复,航空煤油也在国际航线开通拉动下复苏。我们预计下半年在中国疫情改善预期下,需求端将进一步修复。EIA预计全年需求增长190万桶,2022H2同增50万桶。

2)美国页岩油产量2022年将在2021年基础上有比较明显的增长,但仍未回到前高2019年水平。根据EIA预测,2022年美国原油产量将同比+70万桶,2022H2略有提速同比+90万桶。我们预计2022下半年及2023年,随着页岩油钻井数量增加,并追平完井数量,钻完井二者有望同步提速上行,助力页岩油产量增速提升。

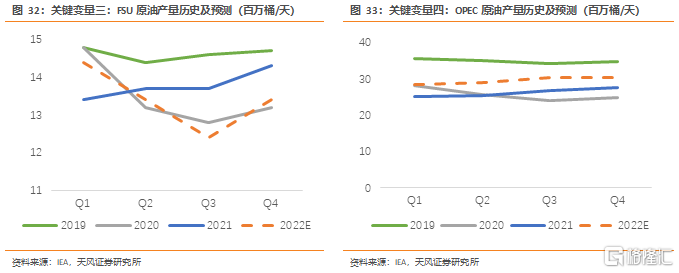

3)俄罗斯受制裁影响,2022Q2/3预计环比下降,Q4预计随着航线调整回升。前五轮制裁落地后,俄罗斯产量有所下降,但是受益贸易路线调整、实际出口量下降并不明显。第六轮制裁落地,此后Q3我们预计仍会影响一定幅度的俄油产量和出口量。但是随着愿意冒风险的买家和船公司出现,预计俄罗斯的产量和出口量在Q4有望恢复一部分。

4)OPEC供给方面,预计按照增产计划完全实施增产。此前在2022年1-5月份,OPEC的实际增产情况不及预期,主要原因是个别小的产油国已经达到产能上限,以及沙特等大产油国比较保守的态度。近期美国拜登政府计划出访沙特,沙特、阿联酋等国不排除提速增产,具体这些大国的意愿如何,实际增产情况落地如何,还有待观察。我们模型中谨慎假设,Q3实际增产完全达到OPEC会议所给定的上限,即64.8*2=130万桶/天。

结论:在以上供需假设下,我们预计2022年全年供需平衡,具体到2022H2有20万桶/天的微幅累库。由于年初以来原油库存一直低位运行,预计下半年库存难以有效累积,下半年油价有望保持相对高位,我们预测下半年油价在100-120美金/桶区间运行。

上述判断的风险点:1)OPEC国家执行增产意愿不强的风险;俄罗斯原油产量在Q4难以回升的风险——上述因素可能使得油价高于我们预测区间;3)需求衰退的风险——上述因素可能导致油价低于我们预测区间。

4.2. 中国天然气:2022年供给制约需求

2022年天然气市场的供需平衡预测逻辑有所变化。

此前是“需求-国产量-进口管道气=进口LNG”。即我们默认国际LNG市场是一个相对宽松的市场,需求缺口可以比价容易得到弥补。

2022年可能是“国产量+进口管道气+进口LNG=需求”。即今年国际LNG市场是一个相当紧张的市场(原因包括天然气供需不匹配,叠加俄欧能源脱钩,前文有阐述),导致中国的进口LNG资源被转口到国际市场上去,使得进口LNG上岸量出现下降。总体来讲是一个“供给制约需求”的市场环境。

关键假设:1)国产气,受益于今年整体气价较高,且政策方面天然气定价市场化推进,国产气上产动力较足,产量增速15%;2)进口管道气方面,受俄气东线爬坡拉动,同增10%;3)进口LNG受转口影响,同比-20%。

得到2022年中国天然气消费增速下降至4%左右,这是2015年以来的最低水平,甚至低于2020年疫情时期的增速。

因此,2022年的天然气市场环境,利好上游,利空下游。

4.3. 国内石化产品:产能投放尾声将过,景气周期值得期待

2022年是主要石化产品产能扩张周期的最后一年,2023-2024年进入低速期,行业景气有望出现拐点向上。

乙烯方面,如果发改委在2022下半年逐步放开乙烯审批,2025年及之后或有新的一轮乙烯产能投放。如果乙烯审批仍然较慢,我们可能会面临一个比较长的产能投放低速期,和景气上行周期。

芳烃PX方面,由于已经没有短流程的芳烃装置规划,意味着只要不新批炼油项目,就不会有增量PX项目投产。因此,预计2023-2025年几乎是一个PX投放的空档期。

5. 投资观点:新老能源不矛盾,上游下游也不矛盾

我们可能需要破除关于能源品投资逻辑的一点执念:

首先,新老能源当下并不矛盾。虽然能源转型是个长期趋势,但是当下我们面临的是整体能源供给的短缺。化石能源资本开支不足已经持续多年,新能源资本开支增加对老能源资本开支下降的不足完全没有有效的抵补。全球能源基尼系数(能源支出/GDP)大幅攀升,欧洲、美国分别达到9.1%和4.4%,欧洲甚至已经非常接近1980年石油危机时候的水平 (前文图16) 。

其次,上游和下游也并不矛盾。虽然通常我们默认,当原油价格大幅上涨时,炼油盈利一定受损。但是目前我们面临的市场环境非常特殊,能源转型和ESG对上游原油和下游炼化同样带来了资本开支不足的影响,俄乌战争对成品油环节的影响还要大于原油环节。从近期油价和裂解价差表现来看,是同步上升(前文图25)。

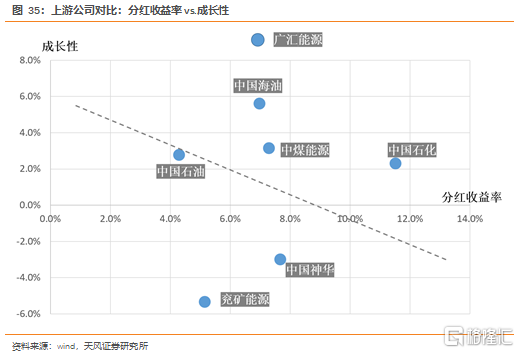

5.1. 上游:中国海油和广汇仍有良好的估值性价比

上游公司的核心看点还是高景气度下的分红持续性。由于分红和成长是一对trade-off关系,将几家公司的分红收益率(2021年)和增长率(2021年报中对2022年指引)放在一张图上。可以看出,中国海油、广汇能源的综合性价比最好。

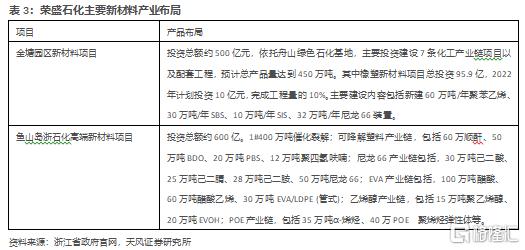

5.2. 下游炼化:第二成长曲线开启值得重视

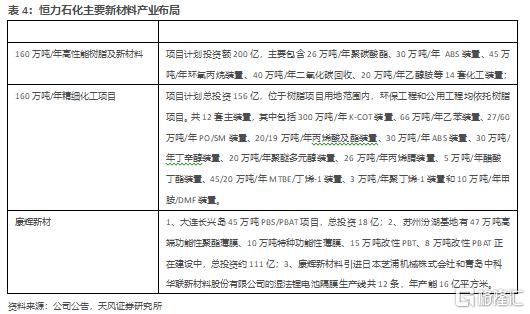

2021年双碳政策以来,大炼化的成长性受到制约。2022年以来两方面变化:一是双碳政策纠偏,原料用能不纳入能耗考核;二是公司自下而上布局新材料项目。

5.3. 重点上市公司盈利及估值跟踪

重点推荐:1.看好大炼化盈利修复,以及第二成长曲线开启,推荐荣盛石化、恒力石化、东方盛虹、恒逸石化、桐昆股份。2.上游公司继续受益能源品价格维持高位,看好中国海油、中国神华、广汇能源、中曼石油。

6. 风险提示

1)需求负反馈强度大,或者俄乌战争结束、相关制裁结束,或者OPEC快速释放剩余产能,导致油价和国际LNG价格快速回落的风险;

2)俄罗斯制裁强度进一步升级,导致国际原油、成品油、天然气价格进一步攀升,影响终端需求的风险;

3)石化行业景气低迷时间较预期更长的风险;

4)大炼化公司新材料项目等推进速度慢于预期的风险;

5)测算具有一定主观性,仅供参考。

报告来源:天风证券股份有限公司

报告发布时间:2022年7月8日

本资料为格隆汇经天风证券股份有限公司授权发布,未经天风证券股份有限公司事先书面许可,任何人不得以任何方式或方法修改、翻版、分发、转载、复制、发表、许可或仿制本资料内容。

免责声明:市场有风险,投资需谨慎。本资料内容和意见仅供参考,不构成对任何人的投资建议(专家、嘉宾或其他天风证券股份有限公司以外的人士的演讲、交流或会议纪要等仅代表其本人或其所在机构之观点),亦不构成任何保证,接收人不应单纯依靠本资料的信息而取代自身的独立判断,应自主做出投资决策并自行承担风险。根据《证券期货投资者适当性管理办法》,若您并非专业投资者,为保证服务质量、控制投资风险,请勿订阅本资料中的信息,本资料难以设置访问权限,若给您造成不便,还请见谅。在任何情况下,作者及作者所在团队、天风证券股份有限公司不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。本资料授权发布旨在沟通研究信息,交流研究经验,本平台不是天风证券股份有限公司研究报告的发布平台,所发布观点不代表天风证券股份有限公司观点。任何完整的研究观点应以天风证券股份有限公司正式发布的报告为准。本资料内容仅反映作者于发出完整报告当日或发布本资料内容当日的判断,可随时更改且不予通告。本资料内容不构成对具体证券在具体价位、具体时点、具体市场表现的判断或投资建议,不能够等同于指导具体投资的操作性意见。