京东方A是否被低估?京东方股票行情业绩的高速增长却无法改变京东方A低迷的股价,面板行业周期性的担忧盖过了公司优异的业绩表现。

01

“全球每四块显示屏便有一块来自京东方。”如此霸气的数据,却难掩京东方A在二级市场上的尴尬。股价连续跌了半年之后,三季报依旧没有提振京东方A的股价。

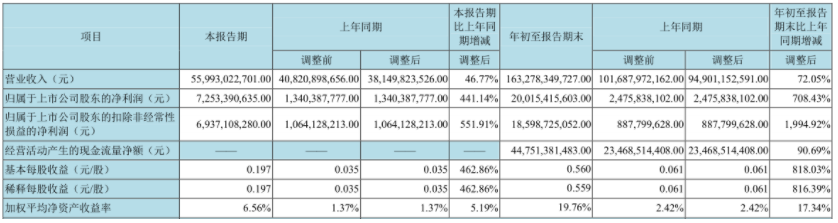

近日,京东方披露了2021年三季度报告。数据显示,京东方前三季度实现营收1632.78亿元,同比增长72.05%;归母净利润200.15亿元,同比增长708.43%。其中,第三季度公司实现营收为559.93亿元,同比增长46.77%,归母净利润为72.53亿元,同比增长441.14%。

财报公布次日,京东方A股价微幅上涨0.82%至4.91元。前三季度大赚200亿之后,京东方A市值仍旧不足2000亿元,动态市盈率仅为8倍左右。

没有比京东方A小股东们更加郁闷的了。

自2019年三季度开始,面板行业触底反弹后经历了一轮接近两年的上涨行情,京东方业绩也水涨船高。尤其是2020年四季度,京东方净利润同比增幅高达3754.85%。2021年上半年,京东方实现净利润127.62亿元,超过历史上业绩最佳的2017年全年数据(75.68亿元),同比增幅达到1023.96%。

但自4月末以来,京东方A股股价持续走低。截至10月28日,京东方A报收4.87元,距离4月高点(7.55元)跌幅超过35%。

显然,无论从市值还是从估值角度上,京东方A目前的股价表现都与其全球第一大面板企业的地位严重不符。

有意思的是,京东方A还是有名的“散户之王”。截至6月末,京东方A股东人数已达到144.84万人。

有分析认为,京东方A之所以业绩暴涨而股价下滑,在于部分投资者对面板价格下滑的担忧。

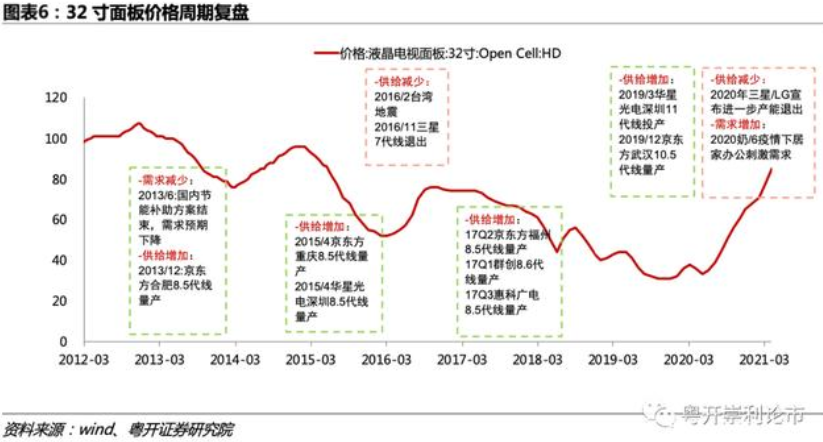

自今年7月份开始,LCD面板价格开始掉头向下,9月份则加速下跌。数据显示,指标产品Open Cell(未安装背照灯等的半成品)的32英寸款价格为每张约55美元,比8月下跌约20美元,跌幅达到27%,同近期高点6月相比下跌接近4成。

从业绩增速上看,市场对京东方业绩的担忧似乎不无道理。相比Q1、Q2对应的814.46%、1232.69%的同比增幅,京东方三季度441.14%的净利润增幅放缓明显。

另外,从环比增速上看,公司营收及净利润均出现了微幅下滑。其中,营收环比下滑4.1%,净利润环比下滑4.4%。

但随着股价的下跌,还是有很多中小股东选择买入。截至9月末,京东方A股东人数达到160.76万人,较6月末增长超15万人,股东数再创历史新高。与之对应的则是,三季度香港中央结算有限公司(深股通)第三季度持股减少7.39亿股,减持比例达到41.78%。

相比面板价格下滑,更多的担忧还是在于行业的周期性见顶。基于对周期性行业的理解,不少机构选择在京东方业绩兑现时卖出。

不过,机构的离场并没有阻止中小股东的热情。不少投资者认为,随着日韩企业的退出,液晶面板行业市场集中度正在加速提升,在中国企业掌握面板话语权的时代,面板行业的周期性问题已经不值得过度担忧。作为全球面板巨头,8倍市盈率的京东方A明显被低估。

广发证券也在最新发布的研究报告中表示,维持京东方A“买入”评级,公司合理价值为7.06元/股。

那么,京东方A是否被低估?160万中小股东的选择又是正确的吗?

02

不可否认的是,过去的面板行业具有典型的周期性,面板企业业绩也随之起伏不定,这或许让不少老股民心有余悸。

作为典型的重资产行业,面板行业对资金需求巨大,建一条新的液晶面板生产线跟建一座核电站一样昂贵。即便拥有技术开创优势的日韩企业,也是在政府及大财阀的重金支持下才取得垄断优势。

面板行业还具有“后发优势”的这一特征,逆周期投资一直是追赶者超越领跑者屡试不爽的法宝。因此,即便行业处于景气度低迷周期,仍会有企业大幅增加资本开支,并以巨大亏损的代价来实现追赶。因此,供给的“非理性”增长很容易打破行业供求平衡,供需永远无法“完美匹配”。

另外,面板产品降价速度很快,技术更新速度也很快,这又需要企业不断投入资金进行高代线工厂建设。这里,京东方前董事长王东升就有一条著名的王氏定律:“标准产品价格每三年下降50%,那么产品的技术保有量必须每三年增加一倍。”

因此,过去十年全球面板价格起伏不定,但整体是以下跌为主。

价格下跌意味着企业毛利率的下滑,只能通过规模效应来摊薄成本“以量补价”,而技术进步则需要持续大量的研发投入,两者均需要资金。因此,面板行业一直带有“烧钱”的标签,京东方更是以“吞金兽”闻名A股。

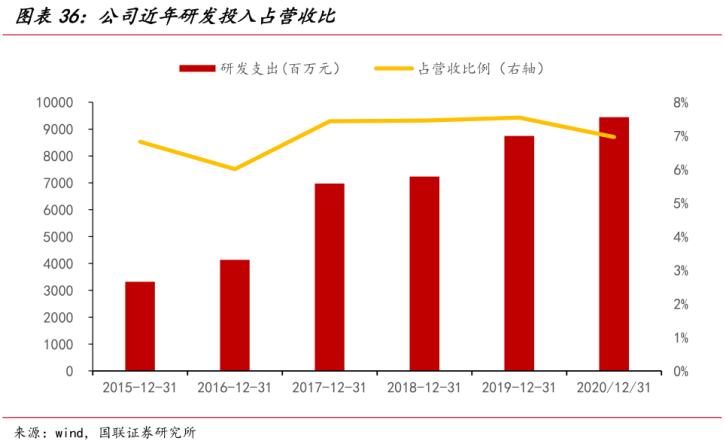

统计数据显示,自2001年上市以来,京东方A融资超2000亿元,用于资产收购与产能建设的总投入近4000亿元。截至2020年末,公司固定资产及在建工程累计达到2674.42亿元。另外,京东方近三年还保持着7%左右研发投入比例,其中2020年一年研发费用高达94.41亿元。

巨额投入让京东方取得了规模上的领先优势,公司业绩却一直随着面板周期性变化而波动。

历年财报数据显示,在上一轮面板景气度高点时,京东方A扣非净利润曾高达66.79亿元,但至2019年,公司扣非净利润则出现11.67亿元的净亏损,业绩波动幅度剧烈。

因此,面板行业的周期性波动对企业利润的影响不可谓不大,这对部分投资者而言也可谓是刻骨之痛。京东方A股价遇业绩利好而不涨,也就不难理解。

对于部分投资者对行业周期性见顶的担忧,京东方在《10月29日投资者关系活动记录表》中表示,公司维持面板“周期弱化”的判断,市场份额将逐渐向公司在内的行业头部企业集中,行业集中度将大幅提升,供需结构持续改善。同时,京东方公司依托良好的产品、客户结构以及技术力、 产品力领先,仍保持良好的盈利水平。

京东方这一说法是否客观?

从销售毛利率上看,京东方三季度毛利率为33.55%,基本与二季度(33.96%)持平。因此,京东方关注自身“保持良好的盈利水平”表述并无不妥。

那么,面板行业周期性问题是否真正弱化,京东方A未来业绩能够真正穿越周期吗?

03

上一轮面板周期的起点是2017年。随着中国大陆几条高世代线的产能开始释放,面板市场供需关系再次失衡,随即进入了长达两年的下行通道,各大面板生产企业均损失惨重。2019年,京东方A扣非净利润由15.18亿元跌至-11.67亿元,TCL科技扣非净利润同比下滑85.19%,多数投资者对面板行业的周期性认识或许就源自于此。

行业持续的亏损让三星、LG等韩企萌生退意,计划退出大尺寸LCD产能后将重心转向OLED技术。随着三星和LG两大韩企部分生产线的关闭和转让,液晶面板价格自2020年下半年开始上涨,中国企业京东方、TCL华星则笑到了最后。

截至2020年末,中国大陆企业占全球LCD面板总产能的比例已经达到67%。其中,京东方和TCL华星在全球市场出货占比合计超过40%,基本掌握了LCD产业中的主导权。

但是,取得阶段性胜利的“面板双雄”并没有停下脚步,反而继续加速扩产。就在今年8月份,京东方宣布完成203.33亿元的巨额定增,其中65亿元是用于收购武汉京东方光电24.06%的股权,进而加码10.5代LCD线的布局。

另一边,TCL科技则在积极推进其T9项目,投资金额高达350亿元。据称,T9项目主要布局IT中尺寸显示市场,被视为是TCL科技主动发起的LCD产业“最后一场战争”。

可以看出,尽管随着日韩产能的退出改善了面板行业的供给格局,但在最后的关头,中国企业仍旧在通过扩产的方式继续挤压海外企业的生存空间,这也是本轮面板行业终结的关键原因。

显然,面板行业的这一轮走弱,或许正是黎明前的黑暗。短期价格压力之下,像2020年TCL科技收购三星苏州工厂的事件或许将再次出现。

对此,京东方在业绩交流会中表示,“行业内的波动可能催生对行业健康发展有利的横整合,行业的横向整合有助于行业集中度提升,公司时刻关注行业变化,对于参与行业整合持开放态度。”

另外,受益于手机、平板电脑、笔记本电脑、电视、车载、VR等消费电子产品的普及,近年来面板的需求一直是增加的。因此,从需求角度来看,面板行业一直处于成长期。伴随着5G、物联网时代的来临,面板需求还会继续增加,这也有利于进一步弱化供需矛盾所带来的冲击。

值得一提的是,京东方也将物联网转型作为公司未来发展的重点。10月12日,BOE(京东方)正式宣布对其品牌定位进行全面升级。据称,京东方此次品牌升级就是基于公司全面向物联网转型的战略背景,意味着京东方迈入物联网转型的全新发展阶段。

京东方现任董事长陈炎顺在《“用心改变生活”开启京东方发展新篇章》内部信中表示,作为半导体显示领域的全球领航者,京东方正朝着全球物联网伟大企业方向破浪前行。为了加速物联网业务的布局,京东方早在2020年就确定了建立向半导体显示产业链和物联网各场景价值链延伸的“1+4+N”航母事业群。

京东方董事长陈炎顺

其中,“1”代为半导体显示事业作为集团业务增长的主航道;“4”主要包含传感器及解决方案事业、MiniLED事业、智慧系统创新事业、智慧医工事业,作为企业布局未来的主营业务;“N”则是指融入物联网场景的具体业务,包括智慧车联、智慧零售、智慧金融、工业互联网、智慧园区及智慧城市公共服务、数字艺术等,是基于“1”、“4”核心能力价值链延伸拓宽的业务层。

04

整体来看,本轮面板行业供给的增长更多是京东方等龙头企业的主动出击,因此面板价格的下降应该不会失控。研究数据表明,预计至2025年,京东方全球LCD产能占比将超30%,京东方和TCL科技“面板双雄”合计产能占比将超过50%。因此,随着行业的进一步出清,京东方等中国企业的定价权将进一步增加,这显然有利于增强它们抵御产业周期的能力。

另一方面,物联网时代的加速到来将会不断丰富液晶面板的应用场景,面板需求也将持续增加。届时,需求的增长也将会有力平缓面板行业供需矛盾所导致的周期性问题。

对于京东方而言,在保持液晶面板技术和规模优势的同时,加速对传感器及解决方案事业、MiniLED、智慧车联等新技术新业务的布局,加快基于物联网场景业务的发展,是其为了对抗面板行业周期、打消投资者顾虑的无奈之举。

但物联网与半导体显示是具有较大区别的领域,京东方是否能在新的战略方向上形成核心能力,获得领先的市场份额,还将面临着长期而艰巨的挑战。更多股票资讯,关注财经365!