核心观点 :通过参考海外的情况和国内的现状,预计国内未来可能的复苏节奏为:旅游=免税>餐饮>酒店;从长期的格局变化来看,免税业、酒店业存在更加长期的格局改善。而从估值来看,免税、酒店板块的定价更加乐观和充分,而旅游、酒店板块的估值中仍未包含复苏的预期。综合而言,免税板块会是最确定的投资机会,长短皆宜;而旅游、餐饮板块存在短期估值修复的投资机会。

正文

● 本期话题讨论:后疫情时代的消费股投资机会

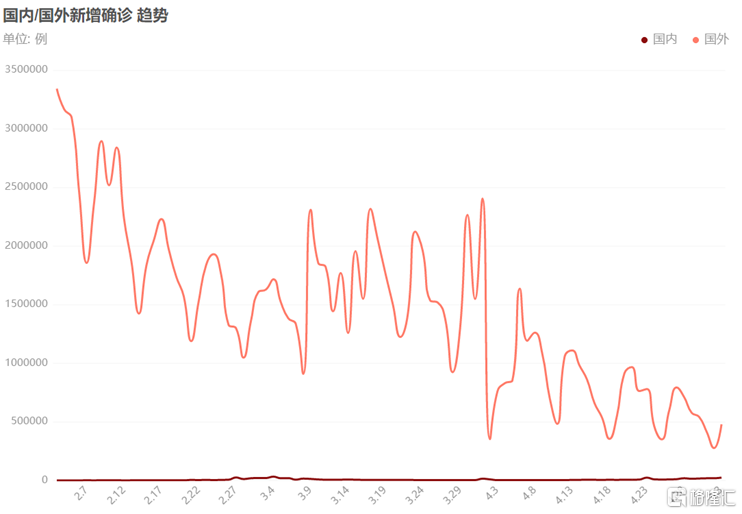

从2020年初至今,世界已经来到对抗新冠疫情的第三年。抗疫的形势依然严峻,但曙光已现:国际方面,截至北京时间5月2日13点,当周(4月25日13点-5月2日13点)全球新增确诊病例420.5万例,已连续6周下降,新增死亡病例1.8万例,创下2年多来新低;国内方面,上海疫情也得到了有效的控制,接近尾声。

资料来源:国家和省市卫健委、权威机构报道、WHO

疫情虽有反复,但终将会过去,线下消费也会迎来复苏。因此,本文借鉴海外视角,综合梳理了旅游/酒店/餐饮/免税多个线下消费行业的投资机会。

1、短期的复苏节奏

·线下消费恢复与抗疫心态紧密相关

由于抗疫政策的不同,海外国家早早“躺平”,更早的实现“全民免疫”,线下消费复苏的节奏更快。然而,海外各地区的“躺平”也存在差异,比如美国“躺平”得更早也更彻底,另外也存在区域经济韧性的影响因素。总体而言,北美的线下消费是强劲复苏,其他境外区域是缓慢复苏。

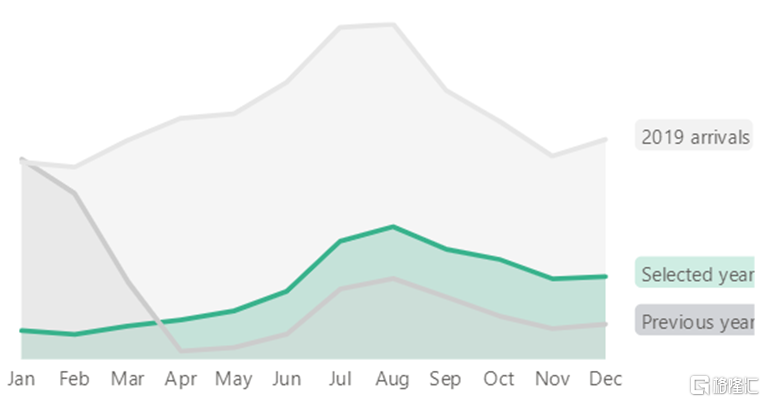

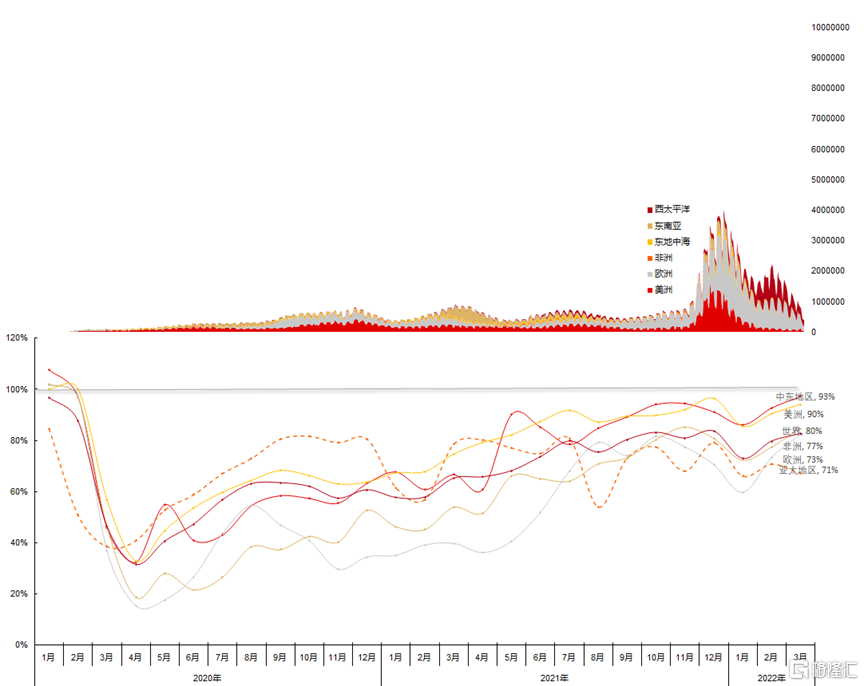

国际旅游缓慢复苏,北美洲表现最好。根据联合国世界旅游组织发布的《世界旅游晴雨表》,2021年全球国际旅游业温和增长4%,国际游客人数比2020年增加1500万,但仍比2019年疫情前的水平低72%。分区域来看,欧洲和美洲地区表现最好,入境人数比2019年的水平低62%和63%,其中,加勒比地区表现最佳,国际游客数量仅比2019年下降37%,一些目的地接近或超过疫情前的水平;而亚洲和太平洋地区的表现最差,游客数量比2020年下降了65%,比疫情之前下降了94%。

2021年国际游客复苏缓慢

数据来源:wind,财信证券整理

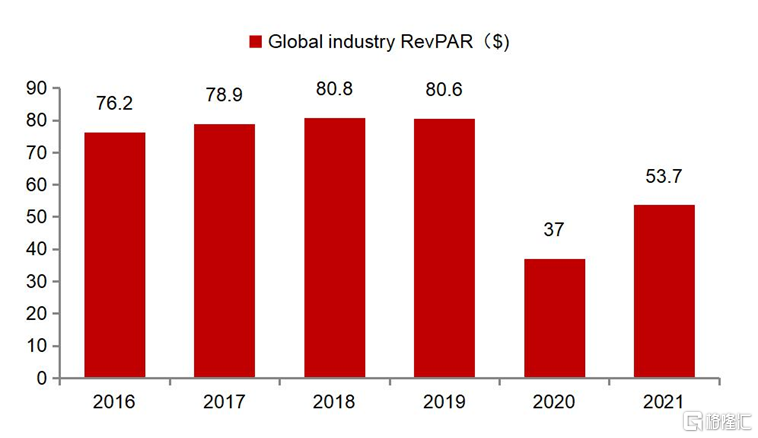

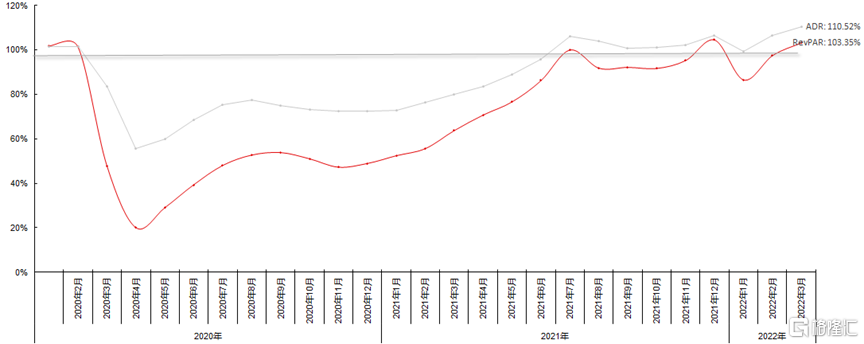

全球酒店业的复苏节奏同样缓慢。根据STR的数据,2021年全球酒店业的每间可出租房间收入RevPAR为53.7美元,相比2020年增长45%,但也仅恢复到2019年的67%。

全球酒店业缓慢复苏

资料来源:STR、浙商证券

从酒店业的数据来看,北美的复苏也是最强劲的。截至2022年3月,全球酒店业的RevPAR恢复到2019年同期的80%水平,但美国已经恢复到2019年同期的103%的水平。

全球酒店业恢复节奏存在差异

资料来源:STR、长江证券

美国酒店业恢复情况

资料来源:STR、长江证券

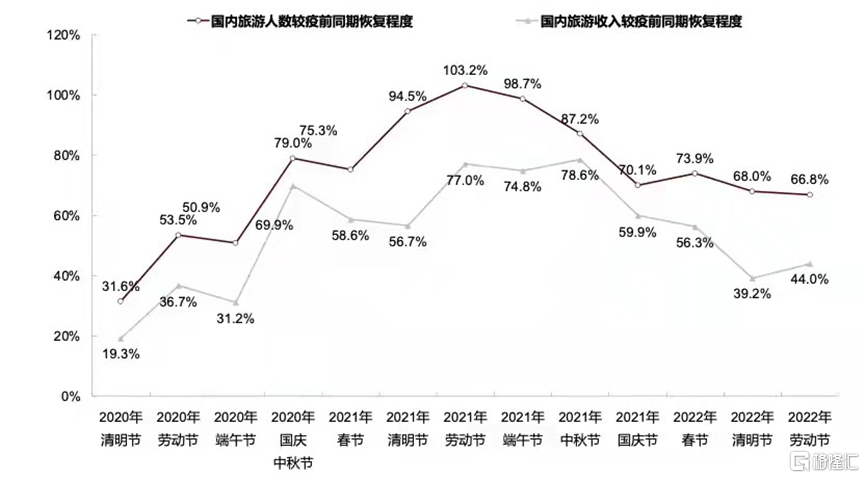

国内的旅游方面,从出行人数看,2021年五一假期国内旅游人数一度超过19年同期,达到103%的水平,但随着多地疫情的零星爆发和经济的下滑,此后旅游恢复一直较为疲软。

国内旅游复苏情况

资料来源:文旅部、中金公司

从海外的数据可以看出,消费复苏一定会出现,但消费恢复节奏与政策管控、消费者心态紧密相关。

·休闲强于商务

考察海外的复苏情况,可以发现休闲需求的复苏比商务需求的复苏更强。

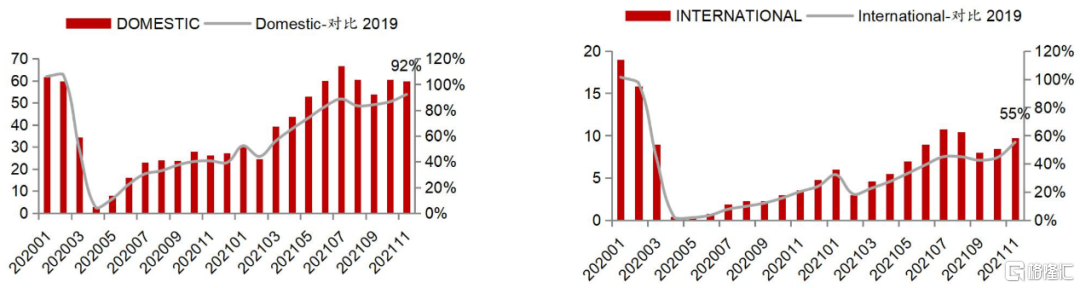

首先,美国的国内航班乘客恢复情况弱于美国的酒店业恢复情况,2021年12月国内航班乘客仅恢复到2019年的92%,而前述酒店业已经恢复到103%。虽然航空业和酒店业都包含商务、休闲需求,但航空业的商务需求占比更高一些。

美国航班乘客恢复情况(百万人/%)

资料来源:BTS、浙商证券

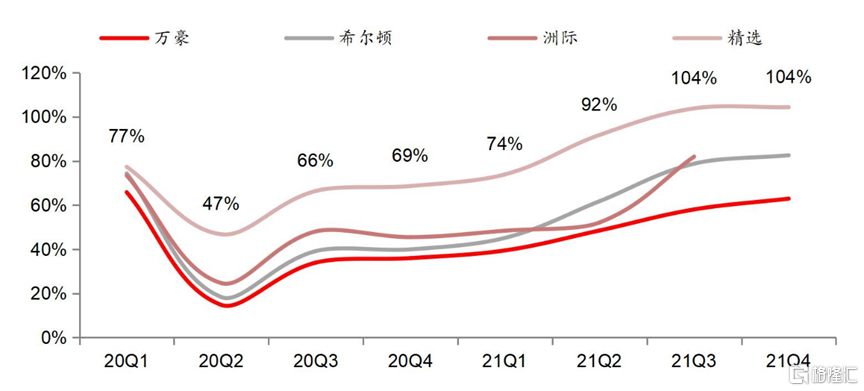

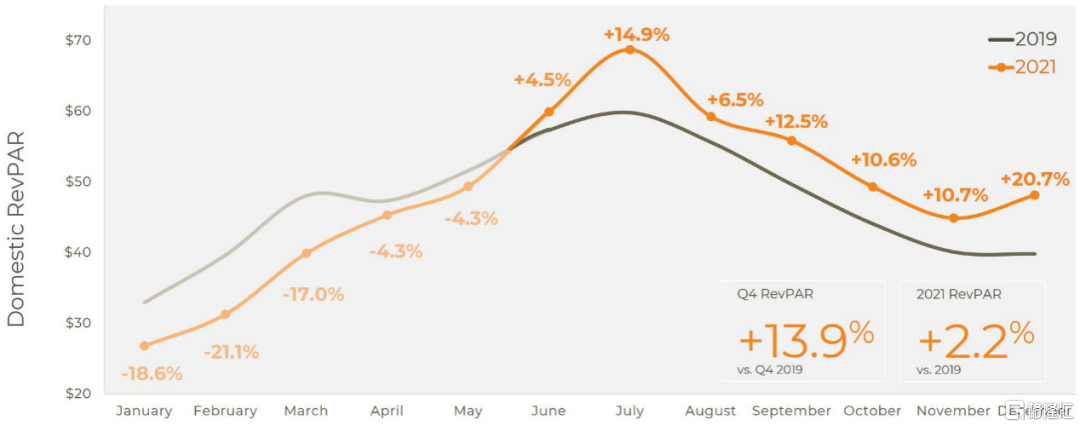

如果拆分酒店业的细分需求来看,休闲需求的复苏也比商务需求更加强劲。对比国际主要酒店集团RevPAR恢复情况,可以发现精选国际酒店恢复最好,主要由于其在2021年的休闲业务占比高达82%,因此恢复得更强劲。精选国际酒店美国国内RevPAR在2021年12月相比19年12月的增长高达20.7%。

国际主要酒店集团RevPAR恢复情况

资料来源:Bloomberg、浙商证券

精选国际酒店美国国内 RevPAR 恢复情况

资料来源:公司公告

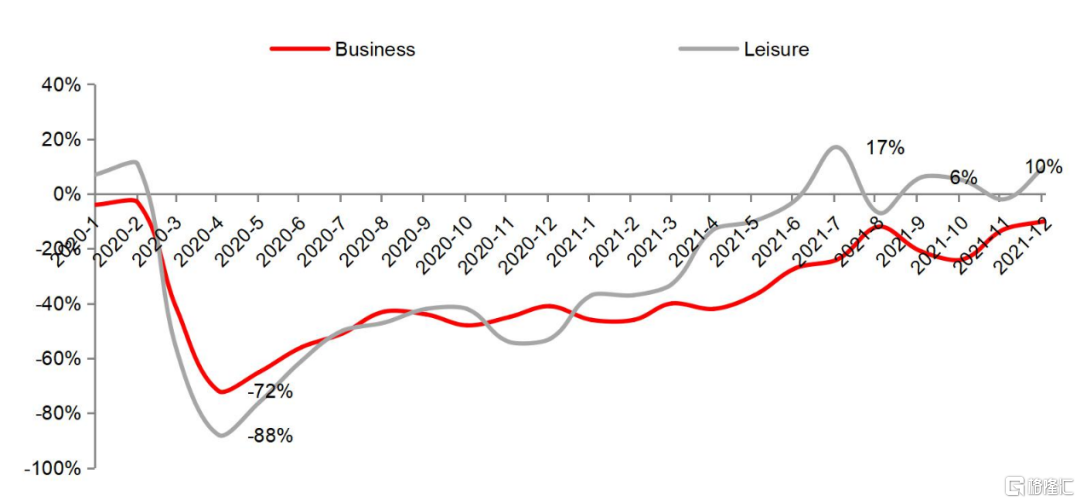

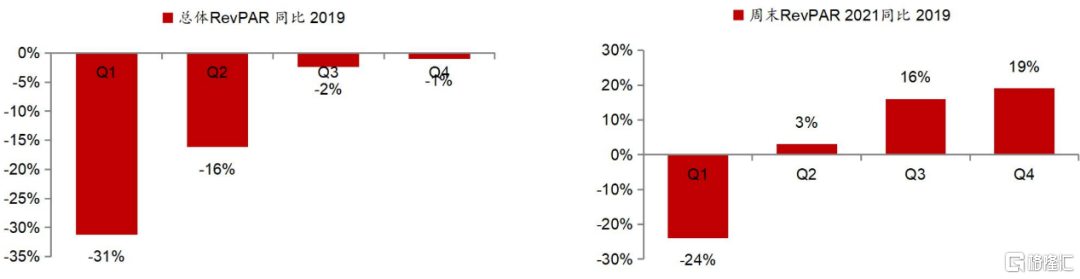

即使是对比同一酒店集团本身的业务,休闲需求的复苏也比商务需求更加强劲。2012年12月,洲际酒店的休闲业务较疫情前增长了10%,而商务需求较疫情前仍然有14%的下降。温德姆酒店在2021年第四季度的RevPAR相比2019年同期下降1%,但周末RevPAR较2019年同期增长高达19%。

洲际酒店的休闲较商务恢复更好

资料来源:公司公告、浙商证券

温德姆酒店周末需求较总体恢复更好

资料来源:公司公告、浙商证券

海外休闲需求最典型的案例是迪士尼。据迪士尼22财年Q1的财报电话会议,其乐园业务营收已经恢复到FY20Q1的98%。而且,美国国内需求尤其旺盛,由于门票、食物定价策略的调整,美国国内公园的人均支出与2019Q1相比增长了40%以上,FY2022Q1收入和营业利润已超过疫情前的水平。而包括巴黎、香港在内的国际公园疫情较为严重,预计第二季度业绩将持续受到影响。

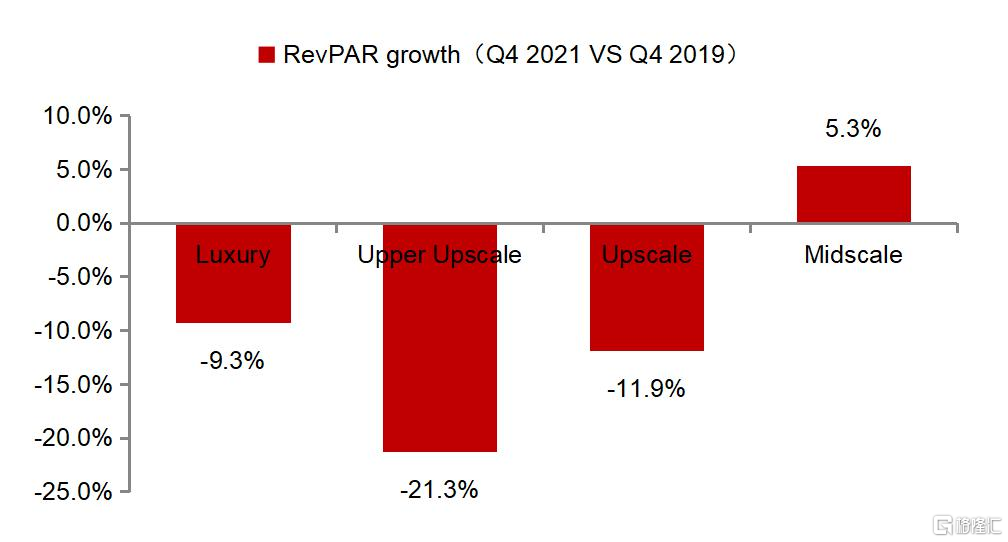

·中低端需求强

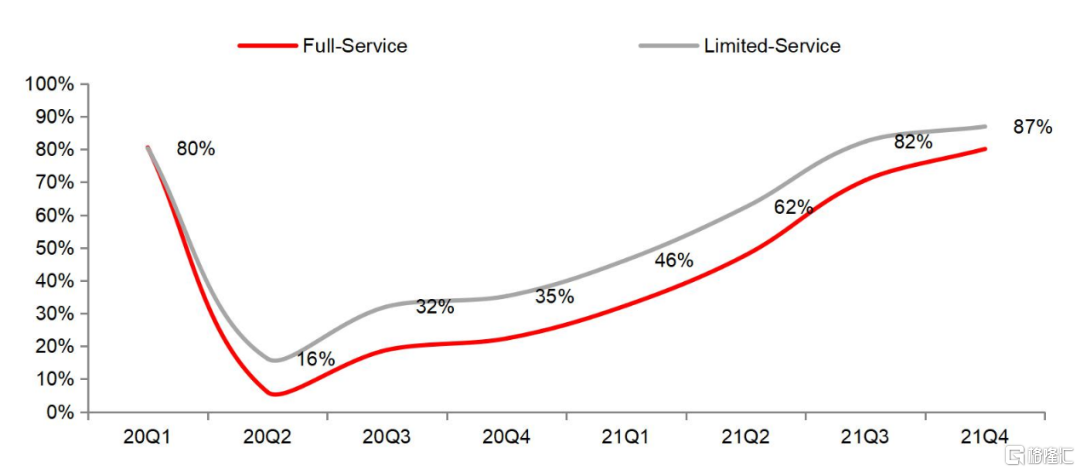

海外线下消复苏的另一个特点是中低端需求复苏比高端需求更强。以美国酒店行业为例,2021年第四季度,中端酒店的RevPAR相比2019年第四季度增长了5.3%,而高端酒店、奢侈酒店的RevPAR依然是负增长。万豪酒店集团旗下,有限服务型酒店的复苏程度也比全服务型酒店更好。

美国酒店行业中端酒店RevPAR增速率先恢复

资料来源:STR、浙商证券

万豪细分类别 RevPAR 恢复程度(对比2019)

资料来源:公司公告、浙商证券

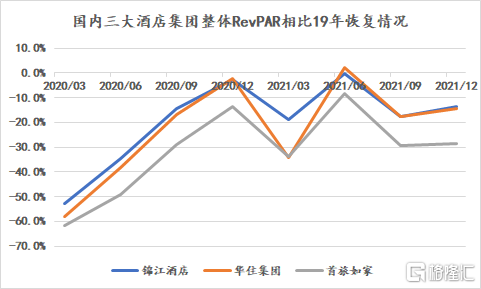

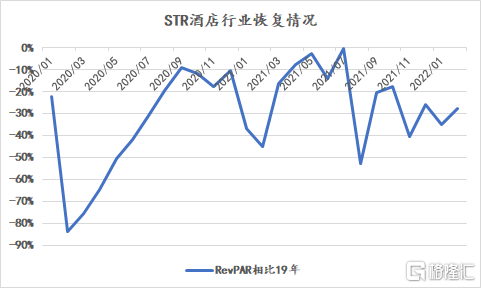

国内的三大酒店集团,产品线主要集中在中端酒店和经济型酒店,目前来看,复苏力度也比STR全行业(包含高星级酒店)更强。考虑到疫情影响了居民的消费偏好和储蓄偏好,展望未来,由于三大酒店集团的产品线属于中低端需求,有望实现更强的复苏。

资料来源:公司公告、敦和资管

资料来源:STR Global、敦和资管

除了酒店业,海外的餐饮业也迎来了强劲的复苏。美股餐饮龙头星巴克和麦当劳同样属于中低端消费。星巴克在2022财年第二季度,美国同店销售增速同比增长10%,相比疫情前增长16%,中国SSS为-23%。但是,13%的营业利润率低于市场预期的13.4%,因为原材料成本、供应链燃料成本、劳动力成本和中国财务杠杆的提高抵消了营收的增长。

资料来源:公司公告、敦和资管

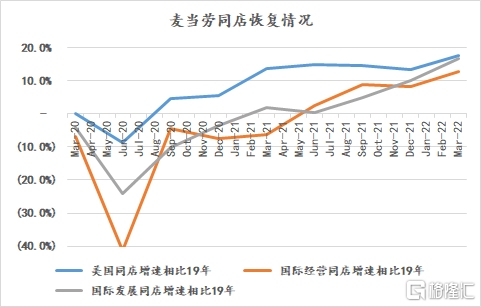

麦当劳2022财年第一季度的核心国际市场(IOM细分市场)的同店增速高达20.4%,与GS/Consensus Metrix相比+440/550bps),德国和法国大部分恢复到疫情之前的水平,此外,加拿大、澳大利亚、英国的增长持续。在麦当劳的IDL市场中,日本和拉丁美洲也继续发布强劲的同店增长结果(1Q同比+9.4%,3年+25%)。

资料来源:公司公告、敦和资管

国内餐饮业上市公司的客单价较高,处于中端以上的价格带,从海外经验来看可能面临一定的压力。但是几家主要公司都已经开始注重性价比的问题,通过加大促销买赠力度等方式提高性价比。其次,餐饮业面临的通胀压力较其他线下消费行业更大一些。

2、长期的格局变化

除了短期的复苏节奏差异以外,长期来看,疫情对各个行业的竞争格局也产生了深远的影响。

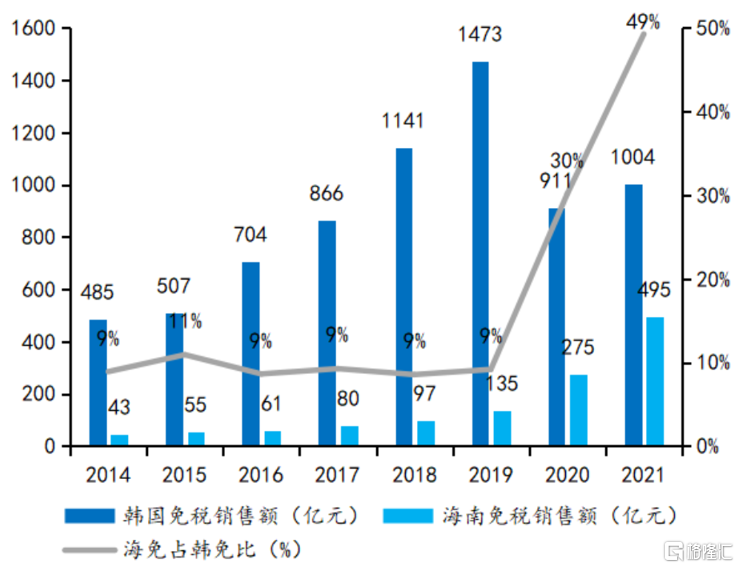

中国的免税行业非常明显。中国免税业最大的竞争者是韩国免税。在疫情爆发之前的2019年,韩国免税业一年的销售额高达1473亿元,而海南离岛免税仅135亿,占韩国免税的9%。而到了2021年,韩国免税销售额989亿元,海南免税则达到495亿元,占比提高到49%。2022年1月,韩国免税店销售61.65亿人民币/同比-22.73%,吸引免税购物65万人/同比+89%。对比海南商务厅披露的1月同期海南 10家离岛免税店总销售额 58.22 亿元/+43.75%, 吸引免税购物 98.29 万人/+40.21%,差距大幅缩小。

资料来源:东北证券

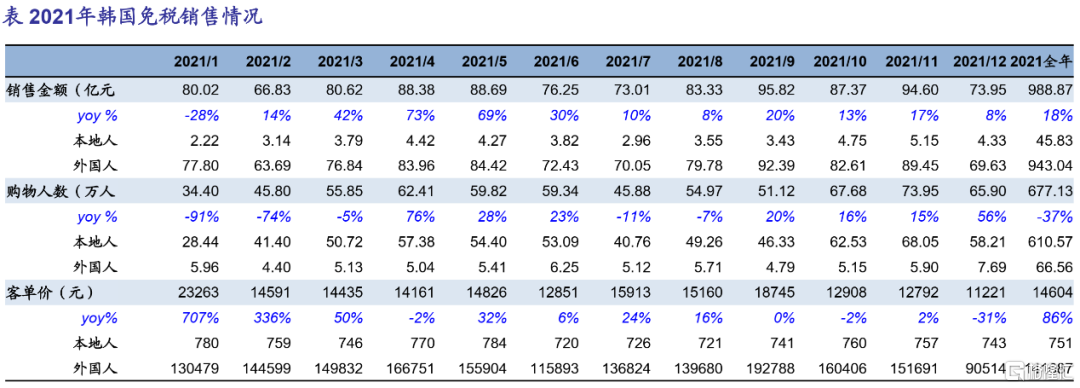

在疫情之前,韩国免税业就高度依赖中国代购,疫情肆虐后,跨境旅游受限,韩免对代购的依赖更加严重。以2021年为例,韩国免税销售额中,外国消费者销售额943亿元,占总销售额95%,外国消费者客单价更高达14.17万元。

资料来源:海通证券

韩国免税业的受众主要是代购,而海南离岛免税是直接面向消费者的。对于品牌方的渠道布局而言,越贴近消费者越好,因为销售数据更加真实、消费者体验更容易把控。韩国免税业依赖代购的顽疾,困扰品牌方已久。品牌方虽然一直希望改变渠道布局,但苦于韩国免税业规模巨大,难以改革。而疫情加速改变了中韩免税业的格局,也帮助品牌方下定决心、加快渠道改革。比如,路易威登(LV)继2021年12月关闭济州乐天免税店的精品业务后,3月再撤出三家韩国门店,其在韩国市中心的免税店只剩下3家。路易威登计划在2022年底前在中国大陆开设五家机场门店,包括在北京首都国际机场的现有门店和上海虹桥机场。多个品牌方都加大了在海南的布局。

国内的酒店业也存在长期格局的变化。根据盈蝶咨询统计的数据,2020年,国内一线城市的酒店数量减少了20%,二线城市减少最多达到30%,三四线城市影响相对较小,减少12%。这些倒闭的酒店大部分是单体酒店。由于疫情冲击,单体酒店缺少品牌背书和总部支持等,抗风险能力较差,大量倒闭。而连锁酒店发展得较好,酒店业的连锁化率在2020年提高接近5个百分点,达到31%。一般而言,一家酒店的投资规模能达到上千万,而规模较小的酒店也需要大几百万的投资,因此,这些倒闭的酒店在未来几年都很难重返市场。在酒店行业整体供给降低的情况下,当需求复苏时,连锁酒店就有望整体受益。

3、股价包含的市场预期

最后需要考虑的问题是市场的price in情况。A股市场对于这几个线下消费行业的估值隐含了怎样的预期呢?不妨对各个行业选取数家龙头公司做比较,取2020年的最低股价以来的涨幅表征市场对短期复苏节奏的定价,取2019年的最高股价以来的涨幅表征市场对长期格局变化的定价。可以发现,A股市场对于免税、酒店板块,不论是复苏节奏的定价还是长期格局的定价,都相对完全;而对于餐饮板块、旅游板块,预期依然很悲观,没有给予复苏的定价。

国内代表公司股价表现(截至2022年5月8日)

再对比美股的表现来看,美股所有板块都已经涨过复苏的一波,但是格局变化的定价存在差异。餐饮、酒店的股价已经超过2019年的高点,但旅游股相比疫情前还是下跌的。

海外代表公司股价表现(截至2022年5月8日)

4、总结

通过参考海外的情况和国内的现状,预计国内未来可能的复苏节奏为:旅游=免税>餐饮>酒店;从长期的格局变化来看,免税业、酒店业存在更加长期的格局改善。而从估值来看,免税、酒店板块的定价更加乐观和充分,而旅游、酒店板块的估值中仍未包含复苏的预期。综合而言,免税板块会是最确定的投资机会,长短皆宜;而旅游、餐饮板块存在短期估值修复的投资机会。更多股票资讯,关注财经365!