时间来到7月底,市场似乎没了头绪,中华区股市经历反弹之后进入盘整,美股虽然有一点起色,但仍然在低位徘徊,上不去,也退不下来。

其实,全世界都在等待两个最重磅的会议,一个是美联储议息会议,另一个则是咱们的ZZ局会议。前者决定美国乃至全球的货币政策走势,后者则涉及全球第二大经济体下半年的政策走势。

很明显,这两个会议所释放出来的信息,对于下半年的投资尤为重要。

01美联储议息会议

首先谈一下美联储的议息会议。

在CPI接连创出40年高位之后,美联储其实已经被逼到墙角,暴力加息已经没有任何余地,6月份加息75个基点之后,这个月市场普遍预计还会继续加75个基点,早前甚至一度预期会加息100个基点,后来因为美联储的官员出来安抚市场,悲观情绪才有所缓解。

现在看来,今次会议加息75个基点基本没有悬念,只等正式的官宣。不管是美国政府的经济政策,还是美联储的货币政策,目标都空前一致:降通胀,即使需要忍受一定程度的经济硬着陆的风险。

从数据上看,CPI最重要的三个影响因素——能源价格、住房价格、食品价格仍在高位运行,要达到真正降通胀的目的,还需要时日,很多经济界人士都倾向于欧美过度依赖货币和债务的经济模式,会以一场经济衰退来出清,现实数据也越来越支持这一点,即将公布的欧美二季度GDP,负增长逃不掉了。

不过,最近的情况对于缓解高通胀有利,首先是油价下滑,另外,俄乌双方达成了促进乌克兰粮食出口的协议,虽然还不能说全球粮食危机会转好,但至少没有继续变坏。

在现在的艰难时刻,没有变坏,实际上等于好转了。

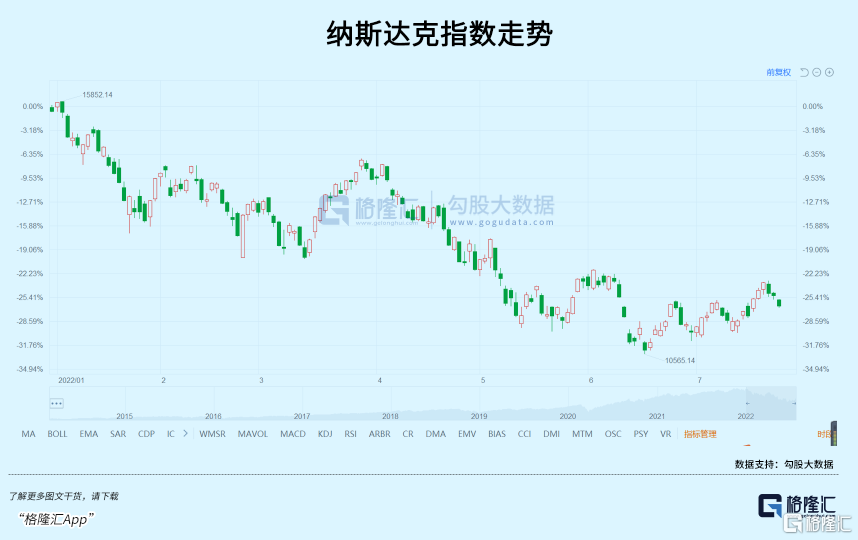

大局势上,我认为是缓和的,美股近期的走势似乎也在说明这一点,被悲观经济预期锤得最重的纳斯达克,最近在持续反弹,即便是公布9.1%的通胀率,也没有像上次8.6%时候大跌,指数即使在过去两个月的低位,都没有跌破10000点,表现出一定的韧性。

未来怎么走,取决于两点,一个是基本面的,如企业的盈利情况,另一个是流动性,主要是货币政策。过去百年西方的经济危机,一定伴随着大量企业倒闭,居民失业,社会动荡,如果没有这些极端的情况出现,那顶多称之为衰退。

往后看美联储的货币政策,很简单的一个逻辑,是CPI降到目标(2%),才会停止收水,连续两个月加息75个基点后,官员们也在密切注视如能源价格、住房价格、食品价格走势,如果出现连续三个月的下降,收水步伐才不至于很激进。

02政治局会议

欧美虽然面临的经济问题不少,但本质都相对简单,无非是货币发多了,债务借多了,中国的情况还要复杂一些。

疫情反复、产业链中断、出口下滑、房地产暴雷、新旧动能转化未完成,是今年上半年面对的困境,这次会议之所以重要,对这些问题都会有一个最高层的总结,以及解答下半年的工作如何做。

从现在的释出的信息看,有几点大概率可以肯定:

第一,烂尾楼问题,会以国家形式去接盘,稳定市场,昨天传出国家正在设立专项基金去处理烂尾楼,就是证明,同时也堵死了一些顽固分子认为的国家再次刺激房地产的幻想。

第二,货币政策,不可能继续上半年的宽松,因为美国强力收水已经是事实,人家收我们放,无异于zuosi的节奏。不过,鉴于目前经济仍然有诸多困难,动用金融工具去输水给一些特别困难的行业,是有可能的,只是这种措施对于整体资本市场的刺激很有限。

第三,经济增长目标,5.5%基本已经放弃,这样做的合理性在于,5.5%的目标的设定本来就没有料到4月份疫情会如此之严重,现在因时制宜做出调整,是可以接受的。更重要的是,现在继续坚持这个目标,必定需要更大规模的财政支出,必定需要大规模发债,放松货币,在现在这样的形势不宜做这些,只要能够保持物价总体稳定,并完成就业目标,就已经算成功。

第四,疫情防控,仍然处于严格状态,但是手法上会是外松内紧,即实际操作上是紧的,但是舆论上会淡化,以免引起社会恐慌,制造对经济的悲观预期。

对于下半年的经济政策,货币宽松和财政刺激都会相对限制,不可能像Q2这么激进,何况现在的经济情况并没有像4月份那样差,也没有必要过度地刺激,造成对未来过度的透支,上周国常会总理也释放出同样的信息。

所以,下半年经济大概率会维持一个偏弱的状态,不要期望会有大的增长,只能期望在某些结构性比较低迷的时候,有政策出来托一托底,就像上个月的电动车,这个月的地产。

真正的复苏,除了做好自己,也取决于全球经济的复苏。

03股市怎么走?

现在中华区股市也好,美股也好,整体都是观望走势。

美股就不用说了,CPI爆表至今,一路回调,摔得鼻青脸肿,而A股和港股,虽然也经历过快速下跌,但在其后的稳经济政策支撑下,出乎意料来了一次反弹,而且力度还不小。既然经济和流动性短期内都难有反转,下半年股市的走势还是盘整为主,全局性的上涨不可能了,但是结构性机会还是可以期待一下。

先说中华区,此前市场对于5.5%的经济增长目标还是很期待的,因为在中国的政策环境下,说出来大概率就会付诸实施,但现在淡化了这个增长目标,对于某些行业来说,是利空,尤其是传统的基建和消费行业,因为这意味着它们很可能会得不到预期中的资源倾斜,投资到这些行业的资金也会减少,穿透到企业盈利上,预期就会大打折扣,估值和股价都承压。

但是对于成长性行业,还是可以高看一眼,因为这些行业有着庞大的增长空间,资源倾斜进去,能够撬动的经济增量也很可观,更重要的是,无需担心过度投资。这也是新能源产业一直被人诟病估值过高,但仍然高烧不退的原因。

另外,资金在现在经济低迷的情况下,会本能地扎堆于有增长业绩保证的行业,这其实也是一种避险的表现。下半年,对于成长性行业,尤其是新能源,大概率还会有一波不错的行情,当然,上涨空间的大小很大程度上取决这次回调有多深。

海外市场方面,除非政府对于高通胀毫无办法,否则再度大幅下滑的概率会逐渐减少,美股现在的走势,更像是磨底。当然,如果宏观上再有黑天鹅出现,如美国CPI破10,纳斯达克跌破10000点,都不是没有可能,但如果没有黑天鹅,仅仅是通胀数据高企,那基本也就这样了,高通胀不会这么快结束,经济周期性反转也不会这么快到来,但是股市在来回磨的过程中,会逐渐把悲观预期消化掉。

总之一句话,没有消息就是好消息,如果持续没有更坏的话,底也就差不多到了。

从投资的角度看,美股的价值会比A股和港股高,原因很简单,港A股已经有过一轮反弹,而且成长板块估值持续被炒作,反倒是美股,3月份之后一路处于下跌状态,估值也是一路被杀,哪怕是红透半边天的科技股,同样如此。

股票市场,杀估值的时候跌幅是很快很剧烈的,反过来,估值修复的时候同样也很快很剧烈。这就是为何一些科技巨头在业绩公布后的原因,上周是特斯拉,昨晚是微软和google,虽然业绩上和预期有距离,但距离相当小,也打消了此前市场过分悲观的预期,当然也有一些股票业绩太差,如snap,股价一夜崩掉40%。

从基本面上看,美国科技股的业绩韧性还是在的,特别是一些大型的头部科技公司,如苹果、微软、亚马逊等,即使增长空间比不上以前,但胜在盈利能力强劲,估值不高,往大的方面讲,这些公司代表着美国的核心竞争力,仍然很容易吸引资金的青睐。这半年的下跌,主要还是受宏观经济和货币收紧的影响,经济如果进入周期性复苏通道,这些股票也会是最先享受市场追捧。

我们一直提倡做有价值的投资,那些已经被验证过的优质资产,就是这类投资。虽然眼下经济不景气,股市下跌,但我们反而认为是好事,毕竟,风险是涨上去,机会是跌下来的,优质的资产也只有经济不景气的时候,才能有低价。

从大的方向看,美国经济还有可能继续探底,股市依然面临下行风险,悲观之余,也是时候多关注下跌过程中的机会了。

更多股票资讯,关注财经365!