报告期各期,公司经营活动产生的现金流净额在2亿元左右,与利润规模较为接近;合并后资产负债率不超过30%,应收账款占比较低,可见公司的现金流状况尚可,具有一定的回款能力,没有较大的负债压力,近三年公司累计现金分红超4亿元。

2022年上半年公司业绩保持稳定的增长,预计营收和归母净利润分别为5.48亿元、1.15亿元,分别同比变动11.89%、14.38%。

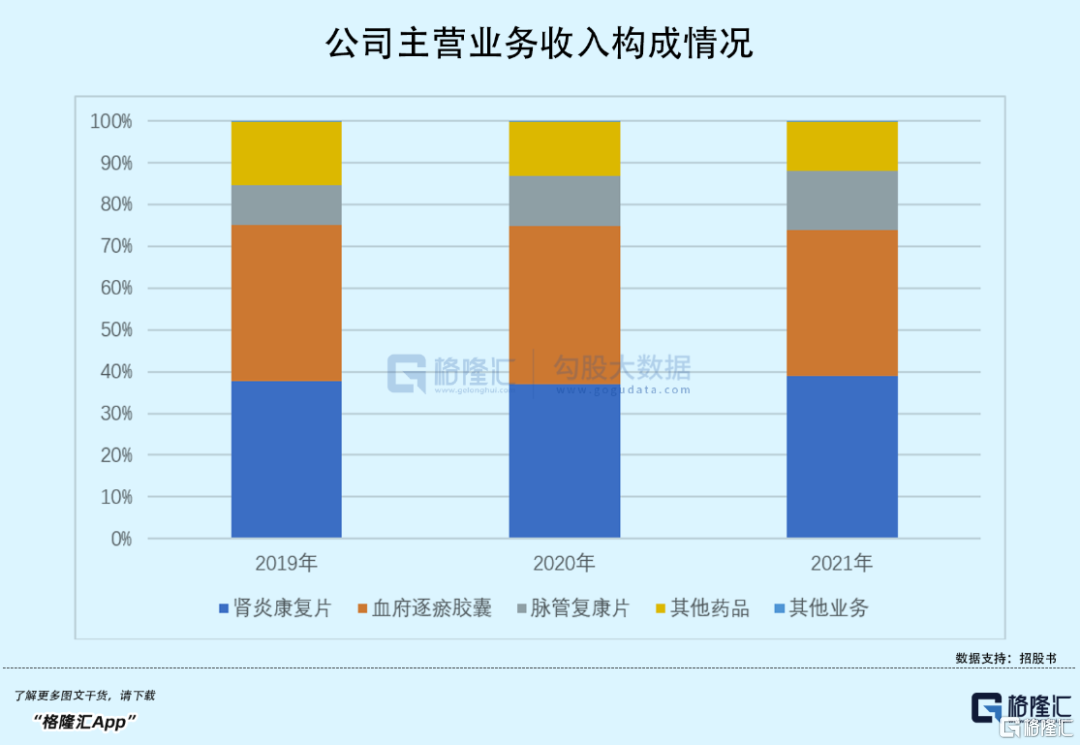

具体来看,公司的主打产品为用于治疗慢性肾脏病的肾炎康复片、用于活血化瘀的血府逐瘀胶囊以及用于抗炎镇痛的脉管复康片等,公司有8成以上的收入均是来自以上三个品种药物。

不难发现,津同仁的药品销售较为集中,缺乏一定的抗风险能力。

而从研发情况来看,公司似乎并没有想改善这一现象,目前处于“啃老本”的状态,近三年公司的研发费用累计仅约8000万元,占总营收的比例约3%,研发费用在同行业中垫底。

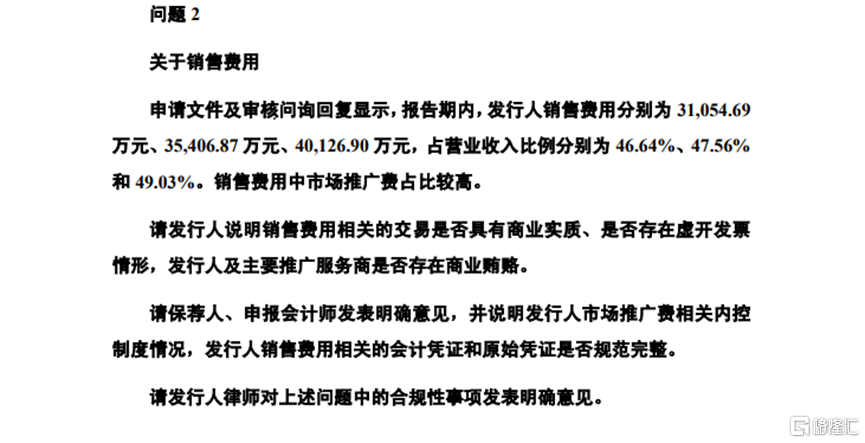

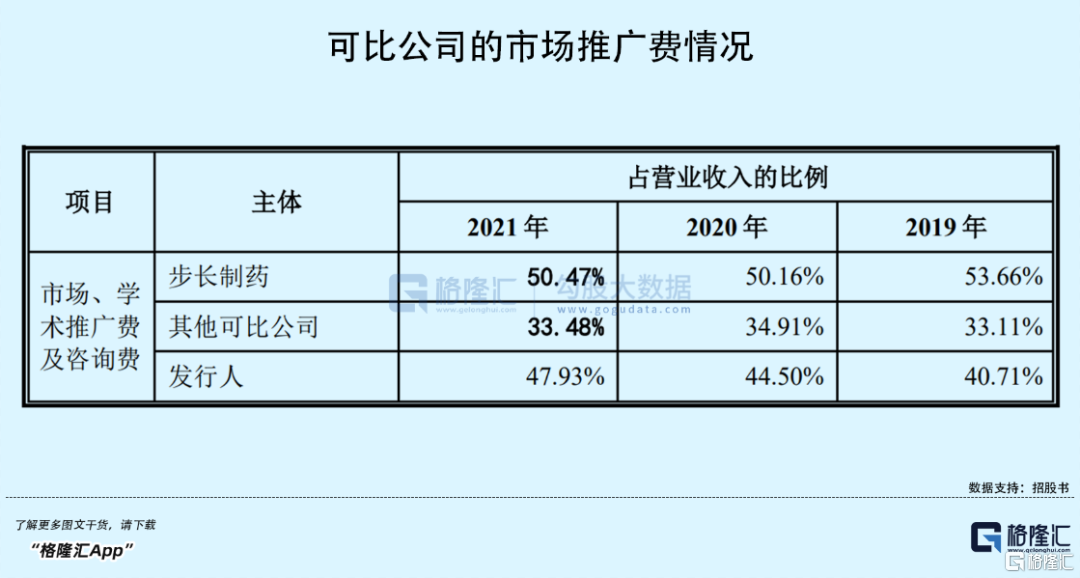

尽管公司的经营业绩保持稳步增长,但其高昂的销售费用却常遭人诟病,更有甚者表示公司的市场推广费疑似涉及商业贿赂,因此也遭到证监会的问询。

来源:证监会官网

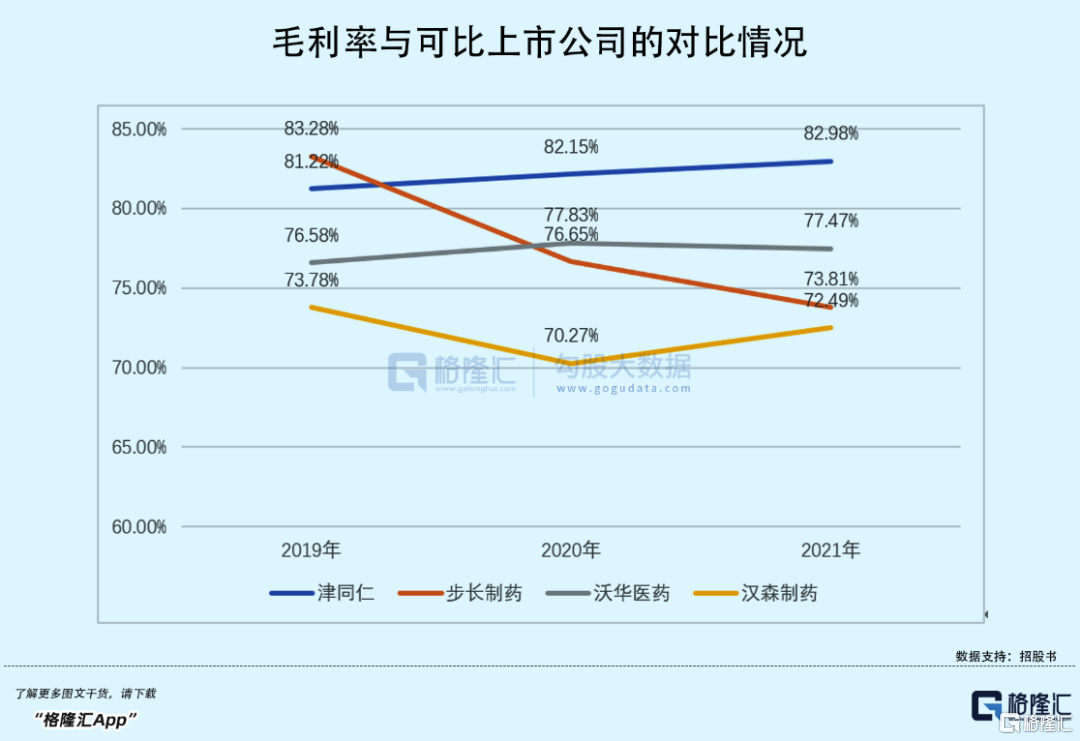

报告期内,公司销售费用分别为3.54亿元、4.01亿元、5.15亿元,金额逐年上升,其中9成以上为市场推广费用,其占营收的比例由40.71%增至47.93%,仅低于步长制药,远高于其他可比公司。

整体来看,津同仁的业绩凭借三款老药保持着一定的增长,但公司产品并没有太大的竞争壁垒,倘若因本次诉讼落败而失去“同仁堂”这个招牌,公司产品的推广或将更加艰难。

03

结语

随着品牌的经济效应愈发明显,企业的商标维权意识也开始加强,尤其是老字号的商标纠纷并不少见,回到津同仁本身,其面临诉讼纠纷、高销售费用、产品单一等系列问题,本次上会前临时取消审议,上市之路尚不明朗。

更多股票资讯,关注财经365!