核心观点

近期伯克希尔哈撒韦的两则交易引发市场的热议:一方面,2月底至今巴菲特持续买入“旧能源”方向的西方石油,且已经呈现全面收购态势;另一方面,巴菲特减仓持有长达14年、“新能源”方向的比亚迪。

巴菲特加仓“旧能源”、减仓“新能源”是否意味“旧能源>新能源”,或者“新能源”存在风险?事实上不是,回顾过去二十年巴菲特交易:

1)巴菲特重仓“新旧能源”,是长期看好能源转型的时代政经主题。

2)巴菲特围绕着“新旧能源”仓位切换,更多反映其个股审美,“不适合”并非“不优秀”。

巴菲特交易逻辑之一:对时代政经主题总有超越常人的预判和押注,不但找准主题和方向,而且下长注、下重注。

1)70年代和2018年下注“滞胀”,抄底原材料和大金融。70年代巴菲特抄底凯撒铝业盈利600%;80年代初押注滞胀加息,重仓保险金融业;2018年特朗普任内,减税通胀飙升、美联储加息,巴菲特大举加仓银行;本轮新冠疫情和俄乌冲突引发mini滞胀,巴菲特进一步加仓各类原油公司。

2)在小布什任内重仓中国石油,享受共和党石油政策和中国红利。小布什政府一是为石油集团利益介入中东地缘政治推高油价,二是推动中国进入全球贸易和金融体系,优质银行石油国企境外上市引入外资战投。02-07年,巴菲特成为中国石油第二大股东获益700%,享受中国城镇化和全球化红利。

3)奥巴马和拜登任内重仓“能源转型”,受益于民主党环保能源政策。西方各国先后加入全球能源转型大潮,能源转型下“新旧能源”都迎来重大投资机会。2009年巴菲特买入全球新能源车、电池龙头比亚迪,长期持有获利超30倍。传统能源在能源转型和能源供需缺口的背景下,也迎来长期投资机会。

巴菲特交易逻辑之二:需要符合其个股审美。

巴菲特的重仓股特征是护城河深(ROE稳定在15%上下)、安全边际足(PE往往在20x左右)。买入比亚迪是巴菲特持仓中较为另类的一项投资,是少有的、对于爆发成长性行业的投资,表明其对于新能源行业的长期看好。此次减持是在公司大幅上涨后的部分盈利兑现,符合其自身投资框架和个股审美。

如何看待巴菲特加仓西方石油?重视传统能源长期机会。

1)巴菲特经历过70年代大滞胀,根据长期投资经验和获得的美国保守派信息,持续看好油价、收购西方石油公司,与曾经重仓中国石油相似。

2)供需缺口难缓和。页岩油是全球原油供给的弹性部分,但扩产依赖信用债市场,近3年是页岩油债务到期时点,而金融条件却在收紧,难以增产。

3)最值得关注的一点:页岩油革命让美国成为全球最大石油生产国之一,从油价受损转向油价受益,全球主要原油生产方乐于维持油价高位。

如何看待巴菲特减仓比亚迪?“不适合”并非“不优秀”。

被巴菲特减持的比亚迪也不用过度悲观,决策可能更多出于巴菲特自身的投资框架和个股审美,“不适合”并非“不优秀”。2016年被巴菲特减仓的沃尔玛(与亚马逊线上竞争而ROE回落)和宝洁公司(此前PB上升幅度过大),后续ROE和股价依然实现大幅上涨。

风险提示:

1)国内疫情反复,影响经济复苏;2)海外加息幅度超预期。

正文

1.巴菲特加仓西方石油,减仓比亚迪

年中以来,伯克希尔哈撒韦的两则交易引发市场的热议:一方面,2月底至今巴菲特持续买入“旧能源”方向的西方石油,且已经呈现全面收购态势;另一方面,巴菲特减仓持有长达14年、“新能源”方向的比亚迪。具体而言:

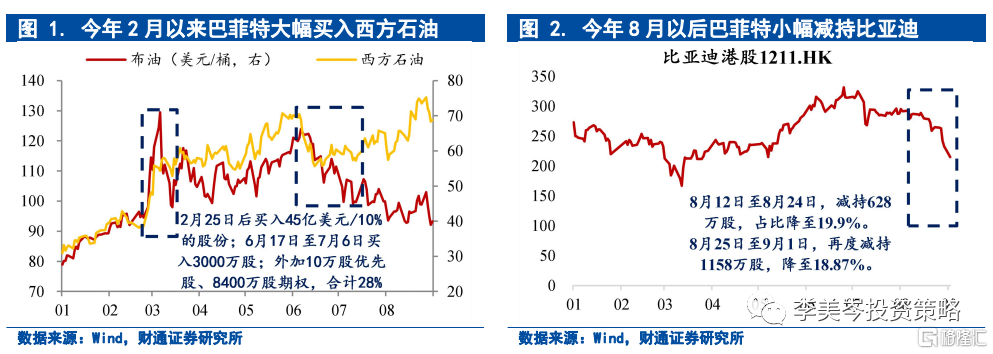

2月底西方石油21Q4财报会后,巴菲特开始大举加仓西方石油。5天内,买入45亿美元、近10%股份;6月17日至7月6日,买入3000万股,外加10万优先股、8400万认股权证,合计约28%。8月19日,伯克希尔哈撒韦获得美国联邦能源管理委员批准,西方石油的可购买股份上限升至50%。

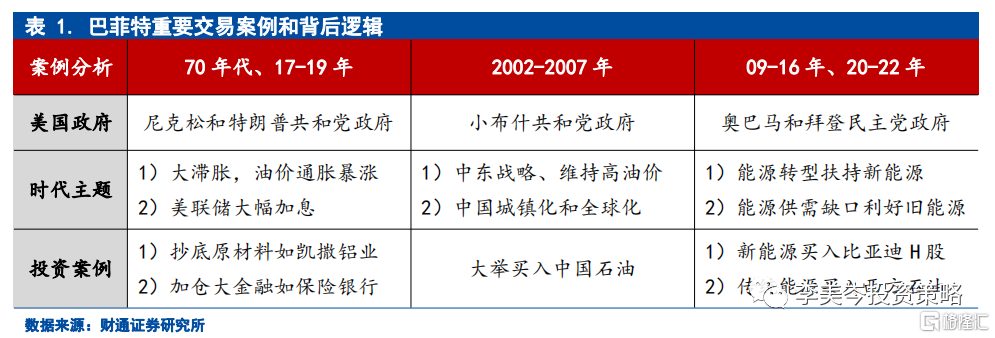

8月比亚迪公布22Q2财报前后,巴菲特小幅减持比亚迪。8月12日至8月24日,巴菲特出售比亚迪H股628万股,占比从20.5%降至19.9%。8月25日至9月1日,减持1158万股,持股降至18.9%。截至9月2日,累计减持1786万股、约48亿港元,股数从2.25亿降至2.07亿股。

巴菲特加仓“旧能源”、减仓“新能源”是否意味“旧能源>新能源”,或者“新能源”存在一定风险?我们认为并不是,回顾巴菲特的交易案例和逻辑:

1)巴菲特关于“新旧能源”交易,是对于时代政经主题的长期下注。2002年买入中国石油享受共和党石油政策和中国城镇化全球化红利;2009年买入比亚迪,契合民主党新能源政策和能源革命;近年来加仓全球能源转型主题并长期看好。

2)巴菲特围绕着“新旧能源”的仓位切换,可能反映其个股审美,“不适合”并非“不优秀”。巴菲特偏好高ROE护城河深、估值相对偏低安全边际充足的公司,当公司ROE变化或者估值涨上去后,不再适合巴菲特审美,但并不代表公司不优秀,例如2016年减持沃尔玛和宝洁,两家公司仍然大幅上涨、再创新高

2.巴菲特交易逻辑之一:长期下注时代政经主题

回顾巴菲特重大投资案例和交易逻辑,我们发现巴菲特对于时代政经主题总有超越常人的预判和押注,不但找准主题和方向,还长期下重注,获取超额收益。

(一)70年代和2018年下注“滞胀”,抄底原材料和大金融。

70年代美股十年不涨,巴菲特却取得近10倍回报,离不开其抄底原材料和大金融(《巴菲特和彼得林奇如何赢在1970s?——70年代的投资巨星》)。

1)第一次石油危机后巴菲特抄底凯撒铝业,盈利超600%。1973年石油危机爆发后,成本激增、工业停滞,凯撒铝业下跌41%,市盈率跌落到4.5倍,巴菲特随后开始布局。1977年美国工业生产进入第二个顶峰时,巴菲特以6%的仓位持有凯撒铝业3%的股权,持有成本78万美元、市值604万美元,累计收益率674%;至1980年,巴菲特从凯撒铝业获利1000万美元。

2)80年代初,美联储大幅抬升利率压制通胀,巴菲特大举配置保险和金融。1980年,美联储为了抑制经济过热,猛踩刹车,把利率提高到了历史最高水平。经济衰退、股市盈利估值双杀,但巴菲特凭借对于大金融的配置不但没有亏损,反而实现高双位数回报。巴菲特在1978年至1979年持有伊利诺斯国民银行,创造了426、503万美元净利润。巴菲特还重仓受益于“婴儿潮”和利率上行的国民保险公司、政府雇员保险公司,实现杠杆抄底。

3)经历过70年代“大滞胀”,让巴菲特敢于在Mini滞胀加仓周期和金融。2018年特朗普任内,美国因为减税和财政刺激通胀急速上行,巴菲特大举加仓美国银行业;本轮新冠疫情和俄乌冲突,推动巴菲特进一步加仓各类原油公司。