主要观点

前言与大基调:

7月以来,经济又经历了若干负面冲击,包括地产销售走弱,疫情反复、罕见高温、四川缺电等;也看到了新变化,包括政策性金融债持续扩增,风光大基地第三批项目开始组织谋划等。基于此,行至年底,我们需看远一点——有必要重新评估经济增速,重新评估经济结构,重新评估投资策略。

1)重塑增长预期——今年弱一些,明年“特殊”一些

我们预计四季度增速与三季度相比读数上接近,无明显方向上的特征(复苏或二次探底)。预计全年增速坐3望4。

这一预期意味着什么?第一,复苏拉平,下半年经济偏弱复苏运行。第二,对明年而言,低基数下,明年增长目标的完成压力较小,类似于2021年。第三,明年全球经济普遍有下行压力下,中国有更明显的相对增长优势。两者结合看,三大增长诉求(目标、就业、增长优势)边际上有两个弱化,明年稳增长政策可能更多从稳就业角度予以托底。

2)重塑结构预期——经济运行进入“高基建+低地产”的结构模式

经济运行的结构模式经历过几次切换:2010-2014“高地产+低基建”、2014-2017“高基建+低地产”、2017-2021“高地产+低基建”、2022年开始进入新的“高基建+低地产”。

特征有何不同?“高地产+低基建”的特征,经济弹性好,扩信用相对有效且容易,货币宽松效果易出效果,碰上出口略强时往往经济容易阶段过热,比如2017、2020;“高基建+低地产”的特征,经济弹性弱,扩信用偏阻,一定效果所需的货币宽松更多,碰上出口略弱时往往经济体感偏冷,比如2015年。

我们判断,当下“高基建+低地产”的模式或已明朗——该模式的成立需看到土地财政以外的基建融资方式创新,否则低地产拖累土地财政,基建难“高”。2015年的创新是PPP,当下的创新是政策性金融债补充基建资本金——我们认为该工具只是一个开始,后续仍有加量、扩围的期待。

3)重塑投资策略——股债从“短久期”策略逐渐走向“长久期”

综上,“高基建+低地产”之下,经济弹性偏弱,还有悬而未决要回落的出口,货币政策易松难紧,宽松或只是开始。这一可能持续1-2年的宏观环境下,利好股债中的“长久期”策略。

如何理解股债“长短”久期的不同?

长久短期不是简单的周期、成长的区分,我们必须客观承认,在能源革命和疫情之下,部分周期也开始有了成长属性,一些成长也不得不面对周期压力。

a)过去两年,股债交易的本质都是短久期的策略,即赚的都是当期可以兑现的钱:比如债的加杠杆,高等级信用债的票息,股票无论买的是煤炭还是碳酸锂,虽然新旧阵营截然不同,但本质还是当期利润的丰厚兑现。

b)未来1-2年的维度,全球宏观大势下,当期利润兑现的钱越来越不确定,不好赚了,需要关注长久期策略:

股的长久期策略——分子可以独立于出口回落和基本面偏弱的短期限制,有自身中长期景气度逻辑,cash flow在远端,同时受益于分母易松难紧。重点细分方向可参考十四五若干专项规划,包括高端制造、能源革命、数字经济、军工等。

债的长久期策略——相比于加杠杆“赚一天算一天”的不稳定性与监管脱实向虚的警惕,相比于降资质在经济基本面偏弱的压制下难突破心理界限,拉久期或是更为稳妥的策略,10y国债利率下行破2.5%只是时间问题,尽量持债不炒。

c)结论:短期内,由于欧洲供暖紧张、俄乌冲突冬季可能二次激烈化等等的发酵,短久期策略或仍有阶段性向上脉冲,但长久期是1-2年更为正确的选择,因此长久期容错率高于短久期。因此没有必要过度悲观,坚定把握转型中的机遇,紧跟政策对于长坡厚雪行业的“拉”坡和“添”雪,请投资者重视股债长久期策略。

8月经济前瞻内容

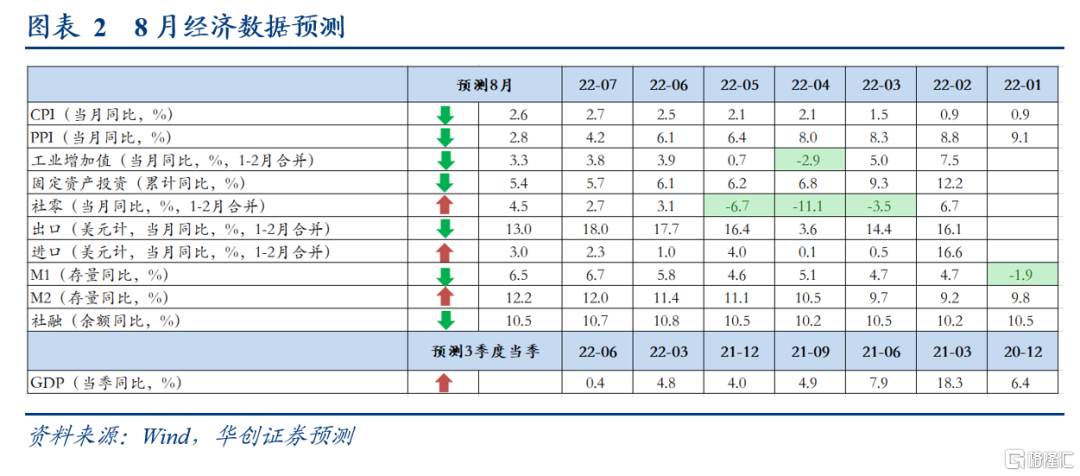

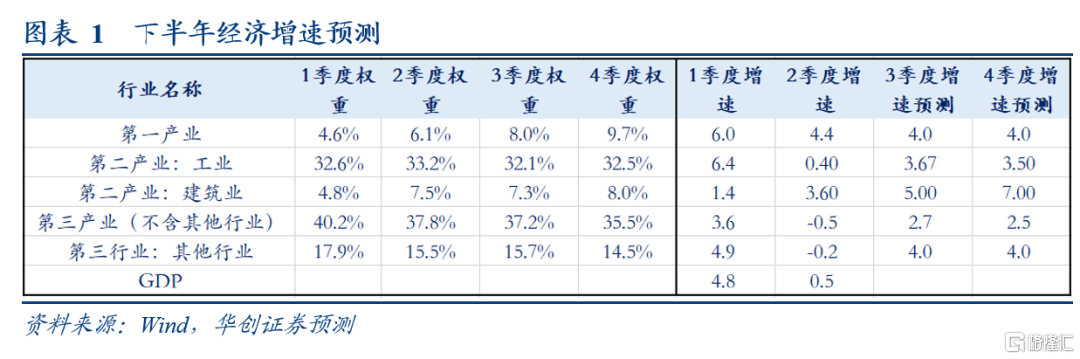

(一)GDP:预计三季度经济运行偏弱复苏

主要预测逻辑包括:1)一产:生猪出栏同比继续回落,一产增速小幅走低。2)工业:8月受四川缺电影响,工增回落,3季度可能低于4%。3)服务业生产指数涉及行业(三产中除教育、医疗、公共管理等行业):为剔除基数影响,参考7月服务业指数的三年平均值推算三季度同比。考虑到8-9月,疫情散发程度有所加剧,按7月增速推算三季度,实际略有高估。4)建筑业:考虑到PPI持续回落,而基建三季度增速有所上行,反映的是实物量有所增加,预计3季度好于2季度。5)三产中不纳入服务业生产指数的行业,预计好于2季度,但低于1季度(1季度财政前倾,疫情不严重)。

(二)工增:关注点在缺电影响

预计8月工业增速为3.3%左右,重点考虑四川的缺电影响。四川工业大概停电6天,按天数算,可能影响四川8月工增19.3%左右。而四川工业占全国之比大概4%左右,这意味,四川停电6天,冲击全国8月工增增速0.8%左右。

(三)社零:基数带动下的回升

预计8月社零增速为4.5%左右。其中餐饮增速为12%、实物商品网购增速为5%、汽车零售增速为12%、石油及制品增速为16%,其他增速为0.4%。

(四)其他数据

固投:高温带来不利影响。预计1-8月,固投累计增速为5.4%。

外贸:预计8月出口同比+13%,进口同比+3%。出口方面,8月部分出口前瞻指标较7月略有走弱,但仍维持偏强,出口尚未见到明确回落趋势。

物价:预计8月PPI环比下降0.7%,翘尾因素拖累约0.7个百分点,同比继续回落至2.8%左右。预计8月CPI环比零增长,同比小幅回落至2.6%左右。

金融:8月新增社融预计约2.3万亿,较去年同期少增约6900亿。社融存量增速预计在10.5%左右,较7月的10.7%进一步回落。贷款层面,我们预计8月贷款或呈现居民弱企业强的特点。提示8月企业中长期贷款或有超预期的可能,预计新增8000亿左右,较去年同期多增3000亿。

风险提示:

疫情反复影响消费和地产销售。美联储货币政策收紧超预期。地缘政治冲突。

正文

一8月经济数据前瞻

(一)GDP:下半年怎么看?明年怎么看?

预计三季度经济增速3%~4%左右。主要预测逻辑包括:1)生猪出栏同比继续回落,一产增速小幅走低。2)工业:8月受四川缺电影响,工增回落,3季度可能低于4%。3)服务业生产指数涉及行业(三产中除教育、医疗、公共管理等行业)。为剔除影响,参考7月服务业指数的三年平均值推算三季度同比。考虑到8-9月,疫情散发程度有所加剧,按7月增速推算三季度,略有高估。4)建筑业,考虑到PPI持续回落,而基建三季度增速有所上行,反映的是实物量有所增加,预计3季度好于2季度。5)三产中不纳入服务业生产指数的行业,预计好于2季度,但低于1季度(1季度财政前倾,疫情不严重)。

预计四季度增速与三季度相比读数上接近,无明显方向上的特征(复苏或二次探底)。四季度与三季度相比,不对疫情做假设的情况下,服务业生产指数涉及行业基数有所走高,会略有回落。叠加出口增速会有所下行(基数影响,外需回落),预计工业增速小幅回落。但考虑到PPI中枢可能会继续下行,基建仍在小幅加码,且地产投资基数走低,预计建筑业四季度继续上行。

预计全年GDP增速坐3望4,不确定性较多。

对明年意味着什么?低基数下,明年增长目标的完成压力较小,类似于2021年。此外,全年经济增长相对优势角度,明年压力也将弱于今年。两者结合看,明年稳增长政策或有退坡,可能更多从稳就业角度予以托底。这意味着,偏弱的经济,偏宽的流动性这一宏观环境,仍将持续。这一宏观环境下,利好股债中的“长久期”策略。

股的长久期策略——分子可以独立于出口回落和基本面偏弱的短期限制,有自身中长期景气度逻辑,同时受益于分母易松难紧。重点细分方向可参考十四五若干专项规划,包括高端制造、能源革命、数字经济等。

债的长久期策略——相比于加杠杆“赚一天算一天”的不稳定性与监管脱实向虚的警惕,相比于降资质在经济基本面偏弱的压制下难突破心理界限,拉久期或是更稳妥的策略。

(二)物价:CPI同比小幅回落,PPI同比继续下行

预计8月PPI环比下降0.7%,翘尾因素拖累约0.7个百分点,同比继续回落至2.8%左右。国内需求偏弱、海外经济放缓担忧仍在继续拖累大宗商品价格。国内来看,据统计局8月PMI数据解读,“反映市场需求不足的企业比重为54.4%,连续5个月上升…新动能需求增速有所放缓…基础原材料市场需求相对疲软。综合来看,市场需求整体持续不足,经济回升动力偏弱”。海外来看,除经济预期较差以外,原油价格调整还受到一些供给侧因素的扰动,如伊朗原油回归的预期。从前瞻性指标看,一是商务部发布的生产资料价格指数8月环比下跌2.9%,连续四个月下降;二是8月PMI出厂价格录得44.5%,虽有较7月有所回升,但仍处于历史低位。上述两个指标对PPI环比均有较好的领先性。

预计8月CPI环比零增长,同比小幅回落至2.6%左右。一方面,猪周期上行背景下,猪肉价格继续上涨但幅度趋缓,高温干旱天气推动蔬菜价格季节性上涨,食品价格会继续带来上拉压力。8月,36个城市猪肉平均零售价环比上涨3.7%,7月上涨了22.7%;蔬菜平均批发价上涨3.8%,7月上涨了12.9%。但另一方面,疫情防控形势趋紧以及经济下行压力(《PMI透露的五个压力》)继续压制着核心通胀上行斜率,国际油价调整带动国内成品油价格明显下跌,两者均拖累了CPI上行速度。成品油价五连降,8月汽油零售价环比下跌了4.8%,降幅较7月进一步扩大。

(三)外贸:基数影响下的回落

预计8月出口同比+13%,进口同比+3%。出口方面,8月部分出口前瞻指标较7月略有走弱,但仍维持偏强,出口尚未见到明确回落趋势。

1、韩国8月出口同比+6.6%,前值+9%,环比-6%;从商品结构来看,石油制品和汽车出口创下历年同月新高,但半导体受需求减弱和价格下降等因素影响,出口同比-7.8%。

2、8月上旬/中旬,中港协监测的沿海重点港口外贸货物吞吐量同比增速分别录得+0.2%/-0.5%,较7月同期的+1.1%/+5.9%有所走弱。

3、越南8月货物出口同比+22.1%,前值+8.9%,从商品结构上来看,箱包、纺织品、鞋类等劳动密集型产品以及交通工具及零配件、机械设备等产品出口较7月进一步走强。

进口方面,环比7月或略有改善。一则,8月大宗商品价格略有反弹,价格因素支撑或走强。二则,PMI进口分项录得47.8,较前值46.9略有改善。

(四)生产:缺电带来小幅回落

预计8月工业增速为3.3%左右。

8月工增的预测不该考虑的是基数的影响。表面上看,2021年8月的工增5.3%,低于7月的6.4%。但实际上,2021年读数需要看两年平均,2021年8月工增两年平均增速为5.4%,与7月的5.6%较为接近。

需要重点评估的是四川缺电带来的影响。根据四川省经济和信息化厅和国网四川省电力公司联合下发文件《关于扩大工业企业让电于民实施范围的紧急通知》“在全省(除攀枝花、凉山)的19个市(州)扩大工业企业让电于民实施范围,对四川电网有序用电方案中所有工业电力用户(含白名单重点保障企业)实施生产全停(保安负荷除外),放高温假,让电于民,时间从2022年8月15日00:00至20日24:00。”这意味着,四川工业大概停电6天,可能影响四川8月工增19.3%左右(8月有31天)。而四川工业占全国之比大概4%左右,这意味,四川停电6天,冲击全国8月工增增速0.8%左右。

(五)社零:基数带动下的回升

预计8月社零增速为4.5%左右。其中餐饮增速为12%、实物商品网购增速为5%、汽车零售增速为12%、石油及制品增速为16%,其他增速为0.4%。

8月社零的五项预测主要逻辑如下:1)对于餐饮,参考地铁出行数据,受基数走低影响,主要城市8月地铁出行同比回升至10%左右。2)对于网购,参考中国电商物流指数(ELI)(同比指数),8月景气有所回落。其中,需求端下降最为明显,电商物流总业务量指数大幅回落5.9个点,降幅较上月扩大2个点,并创今年以来的新低。3)对于汽车,参考乘联会数据,受基数走低影响,8月截止至28日,乘用车零售累计同比为19.2%,好于7月的17.3%。4)对于石油及制品,参考汽油价格,8月同比比7月有所提升。5)对于其他项,参考三年平均增速。

(六)固投:高温带来不利影响

预计1-8月,固投累计增速为5.4%。其中,基建累计增速为9.5%,制造业投资累计增速为9.3%,地产投资累计增速为-7.2%。对应当月增速,固投8月当月增速预计为3%,制造业投资8月当月增速预计为6%,基建投资8月当月增速预计为9%,地产投资8月当月增速预计为-12%。

8月固投可能会受到高温带来的不利影响。从建筑业PMI来看,8月建筑PMI指数低于历史同期区间。从2017年的经验来看,高温影响下,8月固投增速为4.9%,7月为6.8%,6月为8.6%。7-8月有所回落。从高频指标来看,沥青开工率、水泥发运率在8月中下旬有所回落。螺纹表观消费、地产销售8月略好于7月。

预计高温之后,基建增速有所回升。叠加地产新开工增速四季度将好于三季度,预计固投四季度将有所上行。

(七)金融:社融总量回落,结构或有优化

8月新增社融预计约2.3万亿,较去年同期少增约6900亿。社融存量增速预计在10.5%左右,较7月的10.7%进一步回落。

贷款层面,针对实体的贷款预计新增1.5万亿,较去年同期多增2300亿。我们预计8月贷款或呈现居民弱企业强的特点:对于居民而言,高频数据表明8月房地产销售同比仍处于磨底状态,结合我们前期报告《居民“地产情结”减弱的三个信号》,我们预计8月居民贷款同比仍将少增。对于企业而言,第一批3000亿基础设施基金(农发行900亿,国开行2100亿)8月底已经完成投放,资本金到位后金融部门即可发放贷款。根据农发行900亿资本金可拉动项目总投资超万亿元的表述,我们提示8月企业中长期贷款或有超预期的可能。

债券(政府债券,企业债券)层面,债券融资预计回落明显。根据wind数据推断,8月政府债券净融资额2800亿左右,较去年同期少增6900亿。企业债券净融资额1600亿,较去年同期少增3000亿。

非标融资(未贴现银行承兑汇票,信托贷款,委托贷款),我们预计8月减少300亿,较去年同期少减700亿。

其他融资(外币贷款,股票融资,存款类金融机构资产支持证券,贷款核销等),我们预计8月增量为3700亿,与2020和2021年基本持平。

预计8月M2同比进一步抬升至12.2%左右,M1同比预计6.5%左右。财政发力的背景下M2同比预计进一步走高。