去年三季度,美国GDP增速创下两年来最高纪录,但今年一季度GDP增速却大幅下降,近期非农、工资、通胀数据也不断走低。在失业率显示充分就业的背景下,为何美国工资和通胀数据却在走弱呢?美国经济到底怎么样?影响近期经济走势的主要因素是什么?这些因素能否持续?

需求端:消费边际走弱,周期行业发力。油价升汽车降,消费作用减弱。从去年二季度起,美国消费增速连续三个季度在3%以上,是GDP增长的有力支撑。但今年1季度消费增速却大幅下滑到0.6%,为2010年以来的最低点。从各分项来看,油价反弹、利率回升,机动车消费高位回落,1月和3月增速甚至下降到-42.4%和-36.9%;受租房和交通类的影响,服务消费环比增速也有下降,但影响可能主要来自天气和季节因素。随着短期偶然因素的消除,预计二季度总消费增速会有所回升。地产大宗走强,投资整体回升。自去年三季度以来,美国私人部门投资就在迅速回升,环比折年增速连续三个季度超过3%。库存投资在连续发力后,今年一季度有所回落,但固定资产投资大幅攀升。随着房地产和大宗商品市场的缓慢复苏,美国住宅和采掘业固定资产投资触底反弹,支撑了投资的高增长。

生产端:采掘建筑反弹,边际改善最大。去年三、四季度美国私人部门总产出环比折年增速分别达到2.85%和3.34%(今年一季度数据仍未公布)。第二产业中采掘业改善最大,环比折年增速由负转正,直接升至8.2%;其次是建筑业,也增长了3.8%;制造业产出增速相对较低,为2.1%。服务业整体也在增长,去年四季度零售、教育健康、批发、文娱酒店业产出分别增长8.0%、6.9%、6.7%和5.5%。此外,上游行业的产能利用率也大幅提高,去年下半年以来,美国采掘业产能利用率提高7.2%,木制品提高4.7%,石油煤炭制品、非金属矿、金属加工等与大宗商品相关行业提高幅度也位于前列。

就业虽近充分,收入增长乏力。虽然美国5月非农新增就业仅有13.8万人,但失业率降到了4.3%,这说明如果不考虑劳动力的退出状况,美国经济已经接近充分就业状态。但随着油价环比增长乏力、基数攀升,通胀开始走弱,PCE物价同比在4月降至1.7%,核心PCE同比也降至1.5%,为近两年的最低水平。与此同时,如果将通胀因素剔除,劳动者实际工资增速从去年三季度以来反而是下降的。这些现象的背后是美国劳动参与率大幅降低,除了人口老龄化、受教育年限增加等结构性因素外,经济不景气也使得一部分劳动年龄的人口退出了劳动力大军,例如5月失业率的降低主要来自劳动参与率下降。所以表现出美国失业率新低,而工资、消费、通胀数据不够强劲。

未来还是看川普!往前看,有三个因素对美国经济走势的边际影响会比较大。第一是大宗商品走势。近期美国经济复苏中边际上改善最明显的是采掘业、大宗商品相关的制造业领域。但年初以来,全球大宗商品价格增速回落,预计未来对美国经济的带动作用也会减弱。第二是房地产市场。剔除通胀增长后,当前美国房地产实际价格水平并不高,而且房屋空置率、房贷违约率、库存水平均处于历史低位,预计未来房地产对经济仍会有带动作用。第三是川普政策的推行,这也是最重要的。劳动参与率低、生产率增长缓慢是困扰美国经济复苏的长期问题。如果川普的减税、基建政策能够实施,会对经济、就业起到一定的刺激作用。但当前川普政策的推行困难重重,具体落实多少依然存在较大的不确定性。

正文:

去年三季度以来,美国GDP增速上升至3.5%,创下两年来的最高纪录。然而今年一季度GDP增速大幅走弱至1.2%,近期非农、工资、通胀数据也不断走低。在失业率显示充分就业的背景下,为何美国工资和通胀数据却在走弱呢?美国经济到底怎么样?影响近期经济走势的主要因素是什么?这些因素能否持续?我们不妨分别先从需求和生产端细致分析一下。

1、需求端:消费边际走弱,周期行业发力

在需求端,投资对美国经济增长的贡献在上升,而消费有所下降。消费是美国经济增长的主要引擎,去年下半年一直是GDP增长的有力支撑。但是今年一季度美国消费增速却大幅下滑至0.6%。与此同时,去年三季度以来,投资和净出口对经济增长的贡献率开始由负转正,并不断上升。例如去年四季度仅私人库存投资就贡献了1%的GDP增长,今年一季度小幅走弱,但固定资产投资开始“接棒”发力。接下来我们看下具体的情况。

1.1油价升汽车降,消费作用减弱

一季度美国消费增速整体走弱,环比创历年同期最低。其实从去年二季度起,美国消费增速连续三个季度在3%以上,是GDP增长的有力支撑。但今年1季度个人消费支出增速大幅下滑到0.6%,为2010年以来的最低点,也是历年同期的最低点。从各分项来看,商品和服务消费增速均出现了下滑。除了季节性、天气因素的影响外,一些非偶然因素也在发挥作用。

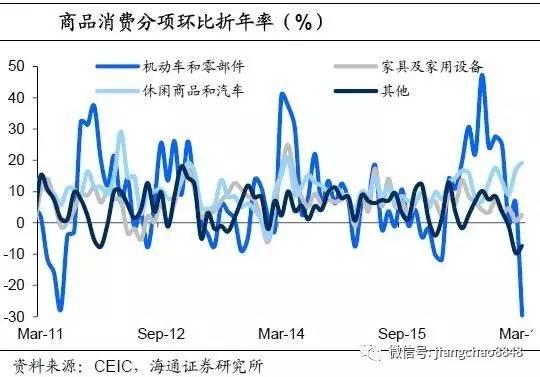

商品消费主要是受到机动车高位回落的拖累。在美国的总消费支出中,商品消费占比1/3,商品消费回落的主因在于耐用品下滑较多,而耐用品消费主要受到机动车及零部件销售疲软的冲击。在2016年的时候,美国汽车消费持续火爆,成为消费增长的有力支撑。但2017年以来,机动车消费支出环比持续负增长,其中1月和3月份的环比折年增速甚至下降到-42.4%和-36.9%。汽车销售的高位回落,一是因为油价反弹抑制了用车需求,二是美联储利率回升带来的紧缩效应。

受租房和交通类的影响,服务消费环比增速也有下降。2017年1、2月服务类消费增速连续回落,导致一季度环比折年率从2.4%下降到0.8%。由于服务类占总消费支出的2/3,其增速下滑也是个人消费支出环比走弱的重要原因。具体来看,服务类走弱主要是受到租房、水电燃煤以及交通类支出下滑的拖累,影响可能主要来自天气和季节性因素。

综合来看,除了季节和天气因素影响外,美国一季度消费受机动车油价回升、消费回落的冲击较大,随着季节和天气因素的消除,预计二季度总消费增速会有回升。

1.2 地产大宗走强,投资整体回升

自去年三季度以来,美国私人部门投资就在迅速回升,环比折年增速连续三个季度超过3%,其中四季度更是达到9.4%。

从结构上来看,库存投资在去年下半年连续发力后,今年一季度有所回落。去年三、四季度美国私人投资的改善主要来自企业的补库存行为,大宗商品涨价、美国经济需求回暖带动企业库存投资增加。私人库存投资从二季度的-95亿美元上升至三季度的71亿,四季度升至496亿。但今年一季度库存投资有所走弱,降至43亿。

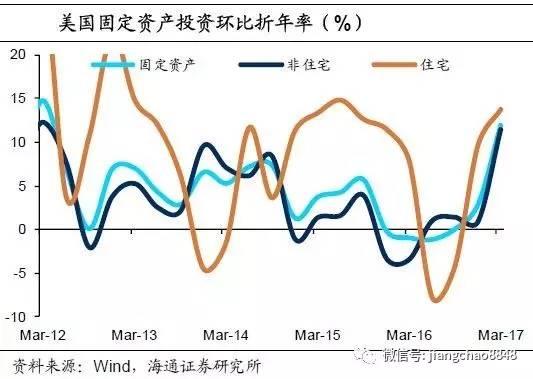

固定资产投资大幅攀升,接力库存成为投资支撑。一方面,随着房地产市场的缓慢复苏,美国住宅类固定资产投资从去年下半年触底反弹,今年一季度增速达到了13.7%。另一方面,非住宅类固定资产投资也在回升,一季度增长了11.4%,其中结构物投资高增28%,增速最快,设备7.2%,知识产权6.7%。从行业角度看,采掘业的固定资产投资增长最快,例如采掘业的结构物投资环比折年增速达到了460%。所以,房地产市场复苏和全球大宗商品价格反弹改善了企业预期,共同推动了美国本轮固定资产投资的回升。

2、生产端:采掘建筑反弹,边际改善最大

从生产端来看,美国采掘业、建筑业回升也较为明显。去年三、四季度美国私人部门总产出环比折年增速分别达到2.85%和3.34%(今年一季度数据仍未公布)。在第二产业中,采掘业改善最大,环比折年增速由负转正,直接升至8.2%;其次是建筑业,也增长了3.8%;制造业产出增速相对较低,为2.1%。服务业整体也在增长,去年四季度零售业产出增长了8.0%,教育健康6.9%,批发6.7%,文娱酒店5.5%,增速处于领先位置。

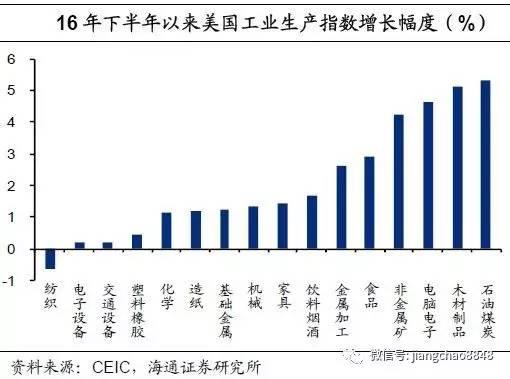

从工业生产指数来看,能源、金属类大宗商品带动美国工业经济回升。去年下半年以来,美国工业生产指数从103以下上升到105以上,石油煤炭、木材制品、非金属矿、金属加工等大宗商品相关行业的生产指数回升最为明显。

此外,上游行业的产能利用率提高得也更多。去年下半年以来,美国采掘业产能利用率提高了7.2%,幅度最大;木制品制造位于其次,也有4.7%;石油煤炭、非金属矿、金属加工等与大宗商品相关行业的产能利用率提高幅度也位于前列。相比之下,下游行业改善幅度较小,塑料橡胶、纺织、交通设备、杂项制品的产能利用率甚至有所下降,电子设备、化学、计算机等行业产能利用率提高幅度有限。

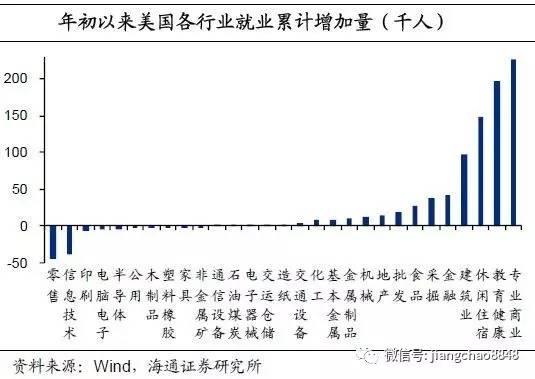

3、就业虽近充分,收入增长乏力

从失业率数据来看的话,美国经济已经接近充分就业状态。虽然美国5月非农新增就业仅有13.8万人,近三月平均水平也只有12.1万,但失业率降到了4.3%,已经低于金融危机之前的水平。这说明如果不考虑劳动力的退出状况,美国经济已经接近充分就业状态。从行业来看,专业和商业服务、教育健康、休闲住宿等服务业仍是吸收劳动力的主要领域。批发、零售业生产增速虽高,但由于受到互联网经济的冲击,就业却在减少。此外从去年底以来,建筑业、采掘业、大宗商品相关制造业的新增就业开始由负转正,对就业从拖累转向带动,边际改善最大,这和上游产业盈利改善、生产回升密不可分。

但美国通胀却开始下降。前期受油价攀升的推动,2月份美国PCE物价指数同比曾上升到2.2%。但随着油价环比增长乏力、基数攀升,对通胀推动作用渐弱,PCE物价同比在3月份回落到1.9%,4月份进一步降至1.7%。

剔除油价因素以后,美国核心通胀也有走弱。剔除食品和能源后,美国核心PCE物价同比从去年底至今年2月均维持在1.8%的水平,但3月份降至1.6%,4月进一步回落至1.5%,为近两年的最低水平。从细项来看,耐用品、租房、娱乐和通信消费价格是核心通胀的主要拖累。

此外,美国劳动者收入增长缓慢,短期或对消费有一定拖累。5月美国非农企业员工平均周薪环比增长0.15%,同比为2.5%,仅比通胀水平高一点。如果将通胀因素剔除,美国劳动者实际工资同比增速从去年三季度的1.3%以上下滑至当前的不到0.6%。而从历史规律来看,美国劳动者收入与消费增长高度相关,且消费稍滞后于收入增长,去年以来的实际收入增长放缓可以部分解释近期的消费和核心通胀走弱。

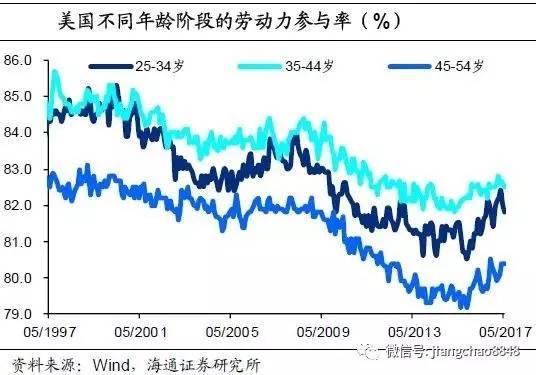

一方面是失业率显示充分就业,另一方面是消费、收入、通胀数据不够强劲,如何来理解美国宏观数据之间的“矛盾”之处呢?我们从劳动参与率的变化可以得到一些答案。进入21世纪以来,美国劳动力参与率就一直在下滑,其中人口老龄化、受教育年限增加在其中扮演了一定角色。但从08年以后,劳动参与率下滑速度加快,而且劳动年龄人口的这一比率也大幅下滑。这说明美国劳动参与率下降不仅有老龄化这种结构性因素推动,也有周期性因素,经济不景气使得一部分劳动年龄的人口退出了劳动力大军。而失业率只是以劳动力人口为基数计算,所以失业率数据并不能全面反映美国的就业市场,例如5月失业率的下降主要来自劳动参与率的降低。由于大量的“闲置”劳动年龄人口的存在,劳动者工资、消费和通胀的增长也会受到拖累。此外,美国劳动生产率增长乏力,也限制了工资收入回升。

从15年开始,随着美国经济的不断复苏,劳动年龄人口的参与率也开始迅速反弹,但当前依然处于低位,有进一步改进的空间。

4、未来还是看川普!

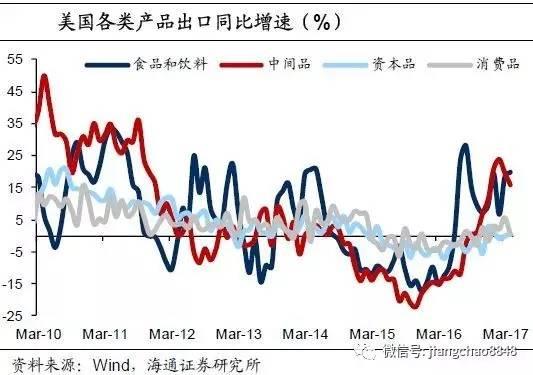

往前看,有三个因素对美国经济走势的边际影响会比较大。第一是大宗商品走势。通过我们前面的分析,近期美国经济复苏中边际上改善最明显的是采掘业、大宗商品相关的制造业领域,尤其是一季度对经济增长的贡献大幅度提升。回顾大宗商品市场,14-15年经历了连续两年的熊市,16年触底反弹,所以美国本轮工业经济回升的部分原因是大宗商品市场的好转。例如油价回升后,美国钻井平台数从去年三季度开始触底反弹,截至今年一季度增幅高达80%。在美国各类产品的出口中,中间品增速回升也最为明显,而中间品出口的主要是大宗商品。但年初以来,全球大宗商品价格增速回落,预计未来对美国经济的带动作用也会减弱。

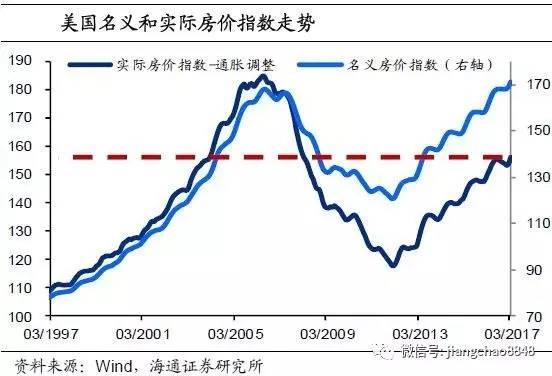

第二是房地产市场。近期美国经济的回升与美国房地产市场的复苏也有较大关系,这不仅仅体现在住宅投资增速的上行,还包括对于大宗商品相关行业的带动作用。尽管当前美国房地产名义价格指数已经达到了经济危机之前的水平,似乎处于高位,但剔除通胀增长后,实际价格水平并不高。而且现在美国的房屋空置率、房贷违约率、库存水平均处于历史低位,而NAHB对建筑商调查的房地产市场景气指数则攀升至高点,所以预计未来房地产对经济仍会有带动作用。不过房地产市场的主要风险来自于美联储货币政策的紧缩,当前按揭贷款利率已经开始攀升,如果紧缩速度加快,也可能会产生冲击。

第三是川普政策的推行,这也是最重要的。房地产、大宗商品生产在美国经济中占比相对较小,带动作用相对有限。正如我们前面的分析,劳动参与率低、生产率增长缓慢是更广泛地困扰美国经济复苏的长期问题,而这些问题的产生有结构性因素,也有周期性的影响。如果川普的减税、基建政策能够实施,也会对经济、就业起到一定的刺激作用。但当前川普政策的推行困难重重,最后能够执行到什么程度,依然存在较大的不确定性。