任泽平最新观点,事件:中央政治局10月31日召开会议,分析研究当前经济形势,部署经济工作。中国10月官方制造业PMI为50.2,预期50.6,前值50.8。非制造业PMI53.9,预期54.6,前值54.9。内外叠加,经济下行压力加大,货币、金融、财税政策开始松动,加强逆周期调节,加大改革开放,振兴资本市场,支持民营和中小企业,但传导时滞、终身追责、金融监管偏严等约束较多。冬天已经来了,春天还会远吗?

1、金融去杠杆、房地产调控等内外叠加,经济下行压力加大

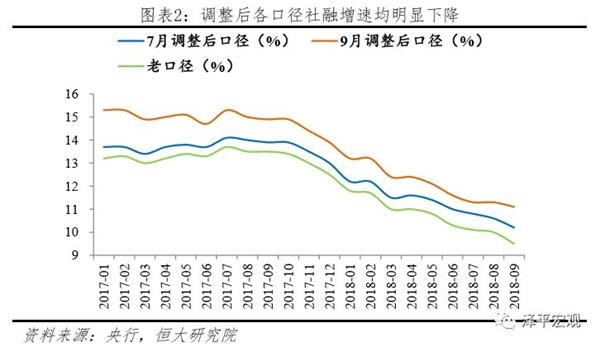

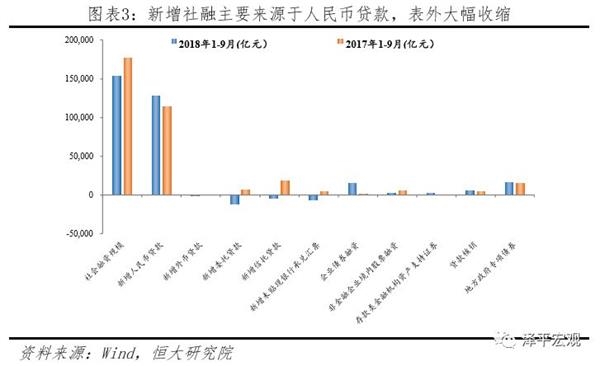

近期主要经济指标创新低,消费、投资、出口三驾马车均疲软。三季度GDP实际增速6.5%,创2009年一季度(6.4%)以来的低点。10月PMI新出口订单指数创33个月新低。1-9月全社会固定资产投资仅增长5.4%,创1998年亚洲金融风暴以来新低。基建投资增速降至3.3%,创2012年以来新低。1-9月全社会消费零售总额增长9.3%,创2004年以来新低。9月广义货币供应M2增速为8.3%,为近20年低点。1-9月社会融资规模新增15.4万亿元,同比减少2.3万亿元,表内贷款多增,委托贷款、信托贷款、票据等大幅减少。

虽然今年4次降准,央行加大基础货币投放,但是信用派生、货币创造和传导机制不畅。从货币供给看,虽然银行表内资金大为改善,但受实体经济不景气和不良率上升影响,“惜贷”现象明显,资金沉淀,同时银行表外业务和影子银行业务受到严监管,货币创造能力大幅下降。从货币需求看,房地产企业、民营企业、中小企业的融资难度增加,而地方政府、国有企业的投资扩张受降负债政策约束。

2、外部不确定性增加,美国经济可能见顶并转入滞涨,美股领衔全球金融市场动荡。

从全球经济基本面看,美国经济周期正从复苏转入滞涨,欧元区复苏放缓,日韩出口转负且GDP同比回落。第一,全球制造业新订单连续5个月下滑。第二,全球贸易的先行指标(BDI)在8月高位见顶回落,日本、韩国出口在9月同时转负,分别为-1.3%和-8.2%。第三,特朗普景气开始终结。2008年以来靠低利率、转移杠杆、资产负债表修复、页岩油气技术革命等推动的美国经济复苏本来在2016-2017年前后筑顶,但特朗普减税进一步拉长了复苏周期。步入2018-2019年,随着特朗普减税红利释放动能边际减弱、承诺的基建投资存不确定性,叠加美联储加息进入下半场、逐步告别低利率环境和美国政府赤字扩大,经济复苏边际上很难再加强,而通胀压力边际上可能逐步显现,加息预期增强,10年期美债收益率升至3.2%以上。我们认为美国经济高位筑顶、即将步入滞涨,但基本面仍健康,杠杆率总体可控。欧元区的经济景气指数和消费者信心指数已连续回落。日本名义GDP连续三个季度下行,实际GDP明显不及去年。韩国三季度GDP增速为9年来首次位于2%以下。

从全球金融市场看,美元强势周期叠加全球贸易摩擦,美股领先全球金融市场动荡,特朗普景气即将终结而非崩溃。美联储加息、美元走强、特朗普减税、全球贸易摩擦导致资本加速回流美国本土,各国尤其新兴市场普现汇率贬值和股市下跌,土耳其、阿根廷汇率先后崩盘、面临的困境类似1998年东南亚:资产价格泡沫、外债偏高、通胀过高等。

3、PMI持续大幅下行,内外部叠加,消费、投资、出口三驾马车放缓

10月中国制造业PMI为50.2%,创两年来新低,新订单尤其是新出口订单指数连续5个月在荣枯线以下,创近三年新低。PMI分项指标显示生产、内外需、预期均下行。从指数构成看,生产、业务活动预期指数为两年来新低,经济动能指标(新订单-库存)连续5个月下降。

新订单尤其是新出口订单为33个月新低,预示外需走弱。今年1-9月出口增速高达12.2%,其中对美、欧、日出口增速分别为13%、11.6%和8.5%,与企业抢出口有关,未来出口形势严峻。第一,上海出口集装箱运价综合指数较为平稳(9月底同比21.6%),但美西、美东航线价格同比大幅攀升至65%和67%,中美间的航运紧张。第二,出口交货值连续三个月大幅上升,其中计算机通讯电子类设备出口交货值同比自6月以来大幅上升(6月1.5%,7月10.4%,8月17.3%)。第三,全球经济边际放缓,中国出口逆势上升,9月当月对美顺差达到历史最高水平341亿美元。

进口指数连续5个月下滑至47.6%,连续4个月在50%以下,反映内需和生产活动低迷。从行业看,汽车拖累较大。在PMI调查的21个行业中,仅13个行业PMI保持荣枯线以上。其中,农副食品加工、食品及酒饮料精制茶、纺织服装服饰、医药等制造业PMI均位于53.0%以上较高运行水平,增速较快;纺织业和汽车制造业等行业PMI位于收缩区间,同比、环比均有所回落。

从价格看,价格指数有所回调,PPI预计将回落,由于购进价回落幅度小于出厂价,中下游和民企利润仍受到挤压。主要原材料购进价格指数和出厂价格指数为58.0%和52.0%,分别比上月回落1.8和2.3个百分点,价格上涨压力有所缓解。但两者差值扩大到6.0个百分点,表明制造业原材料采购价格涨幅继续超过产品出厂价格,在中下游相对集中的民营经济利润增速与上游为主的国企利润增速差继续扩大。从不同规模企业看,大型企业依然是支撑制造业的主体。大型企业PMI为51.6%,比上月回落0.5个百分点,继续保持扩张态势;中、小型企业PMI为47.7%和49.8%,分别比上月回落1.0和0.6个百分点,低于临界点。

非制造业PMI回落,但是建筑业商务活动指数、新订单指数、从业人员和业务活动预期指数上升,与基建补短板有关。非制造业商务活动指数为53.9%,比上月下降1个百分点,仍在扩张区间,但扩张速度放缓。新订单指数为50.1%,比上月下降0.9个百分点。值得关注的是,建筑业继续高位运行,基建在专项债大量发行资金到位、财政支出加快以及国务院明确具体补短板领域的情况下将企稳回升,带动建筑业商务活动指数、新订单指数、从业人员指数和业务活动预期指数上升,分别为63.9%、56.2%、54.1%和66%,较上月提高0.5、0.5、0.2和0.9个百分点。