如何看待中小市值公司的基本面?

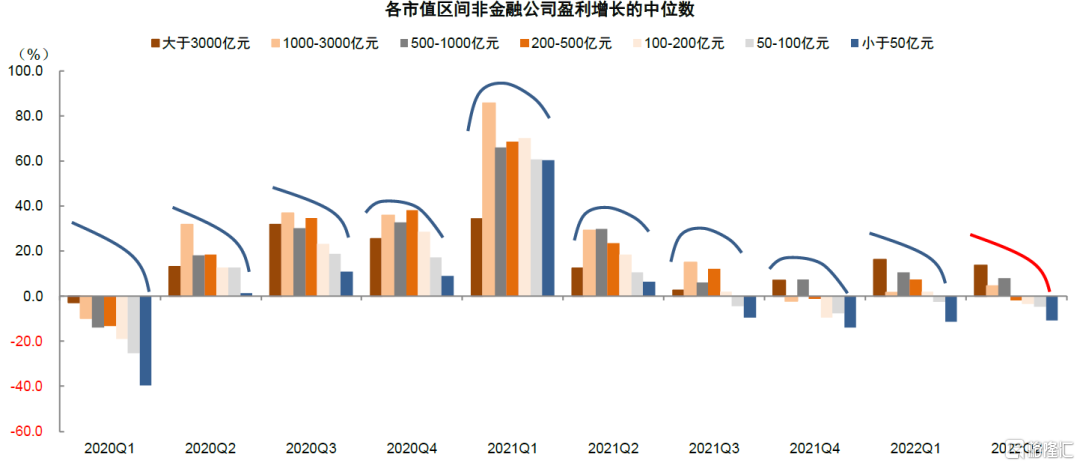

大市值公司的盈利增长相对更有韧性。按市值分组,50亿元以下的微小市值公司上半年盈利同比-34.7%,正增长比例也仅有40%,与一季度较为类似,而中等市值公司盈利下滑较为明显,200-1000亿元区间的公司盈利转为零增长左右,而1000-3000亿元和3000亿元市值以上公司的盈利韧性较强。从盈利增长中位数角度看,2020年疫情冲击之下大市值公司盈利增长明显好于中小市值,而2021年的盈利结构显示中等市值公司盈利增长明显强于大市值公司,成为2021年中小市值表现较好的重要支撑。但2022年以来,在宏观环境转弱和疫情负面影响之下,呈现为大市值公司盈利增速中位数明显高于中小公司,中等市值公司盈利相比一季度下滑较多。

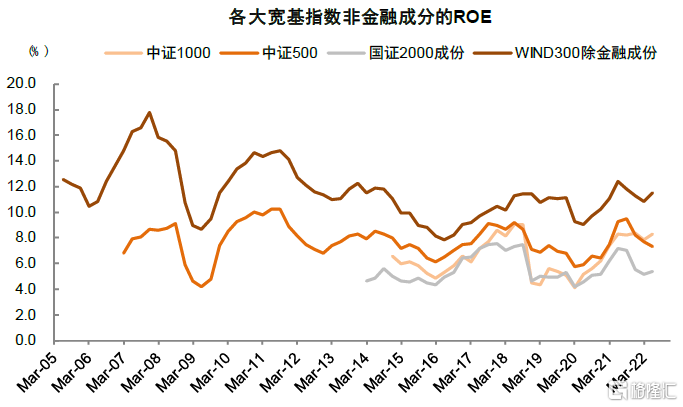

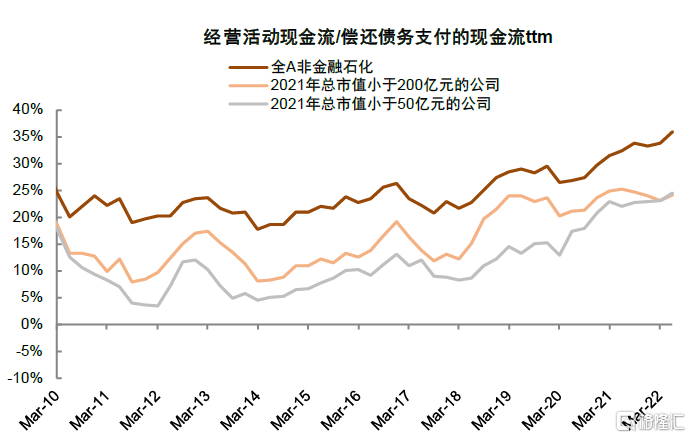

大市值公司收入增速和ROE相比中小市值优势扩大,但中小市值的债务结构和偿债能力仍相对健康。2020年疫情冲击滞后,中小市值相比大市值公司的ROE差距收窄,并且收入增速相比大市值公司取得优势,但是2021年下半年以来随着经济周期转弱,大市值公司ROE回落幅度小于中小市值成分,并且收入增速重新获得明显优势。考虑到经济周期走弱的负面影响,我们进一步观察不同市值区间公司的债务结构和偿债能力,2020年以来中小市值公司虽然经营活动承压,但偿债能力延续改善趋势,业绩的系统性风险可能相对有限。

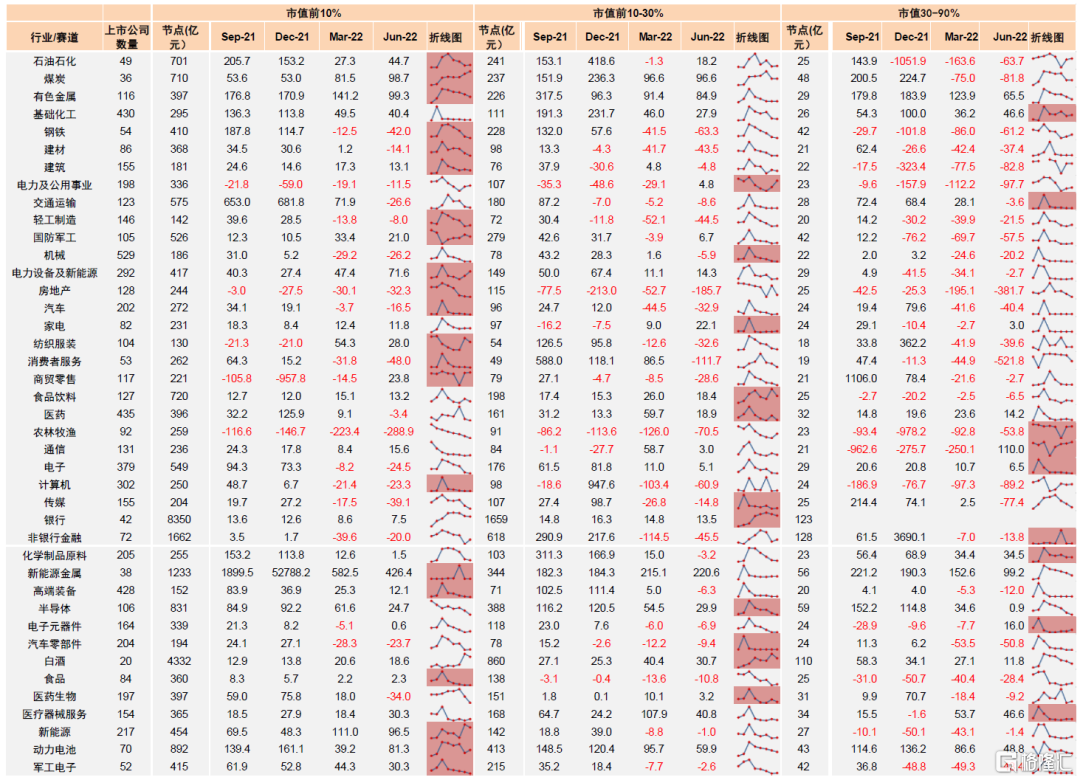

具体行业和赛道层面,不同市值区间的业绩表现也差异较大。我们将各行业或赛道按市值前10%、前10-30%和前30-90%划分为3个层次,对不同市值区间企业的业绩进行观察,其中市值前10%分位点超过500亿元的行业包括石油石化、煤炭、交通运输、国防军工、食品饮料、电子、银行和非银,而建筑、轻工制造、机械和纺织服装前10%分位点低于200亿元,以中小市值为主。其中,行业或赛道中的大市值区间公司业绩增长普遍好于中小市值,其中电力及公用事业、机械家电、传媒、食品饮料和医药等行业中等市值中报增长好于其他区间,而基础化工、交通运输、农林牧渔、通信和电子等行业小市值公司业绩增长相对占优。从赛道层面,半导体、汽车零部件、白酒和医药生物中等市值公司业绩增长占优,化学制品原料、电子元器件和医疗器械服务的小市值企业业绩占优。

图表:2022年二季度以来再次呈现为大市值公司盈利趋势好于中小市值,较为类似2020年疫情影响之下的特征

资料来源:Wind,中金公司研究部;注:市值以2020年12月31日市值为基准

图表:大盘相对中小盘的ROE差距在2Q22再度扩大,市值最小的国证2000 ROE的水平最低

资料来源:Wind,中金公司研究部

图表:中小市值改善的现金流偿债能力保持稳定

资料来源:Wind,中金公司研究部

图表:2022年二季度以来再次呈现为大市值公司盈利趋势好于中小市值,较为类似2020年疫情影响之下的特征

资料来源:Wind,中金公司研究部;注:市值以2021年12月31日市值为基准

出口链的出口趋势和景气度如何变化?

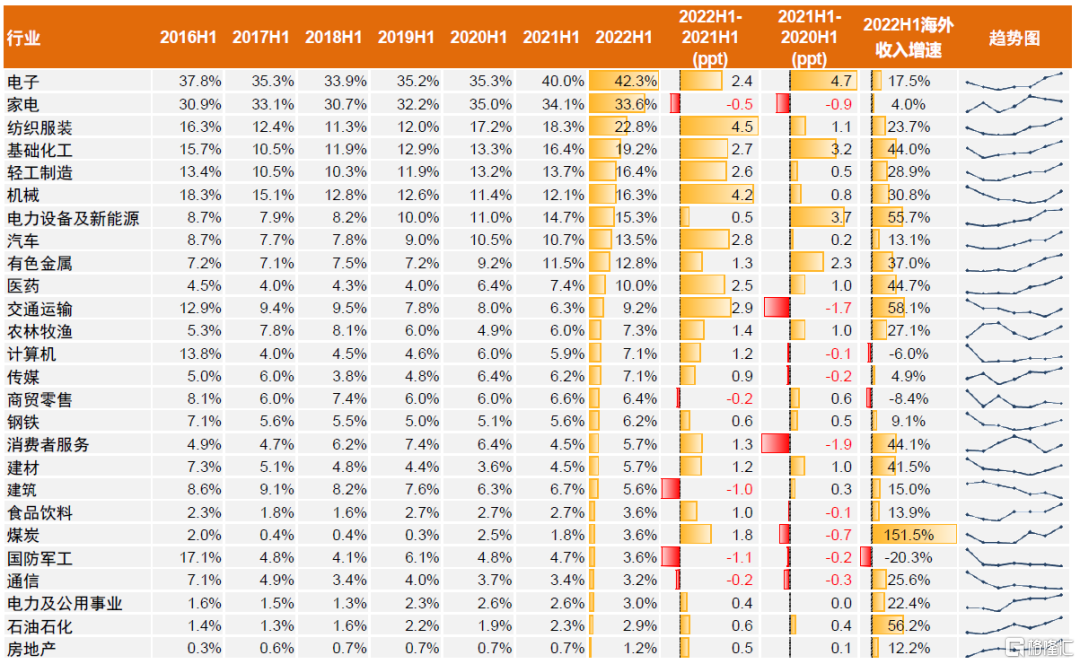

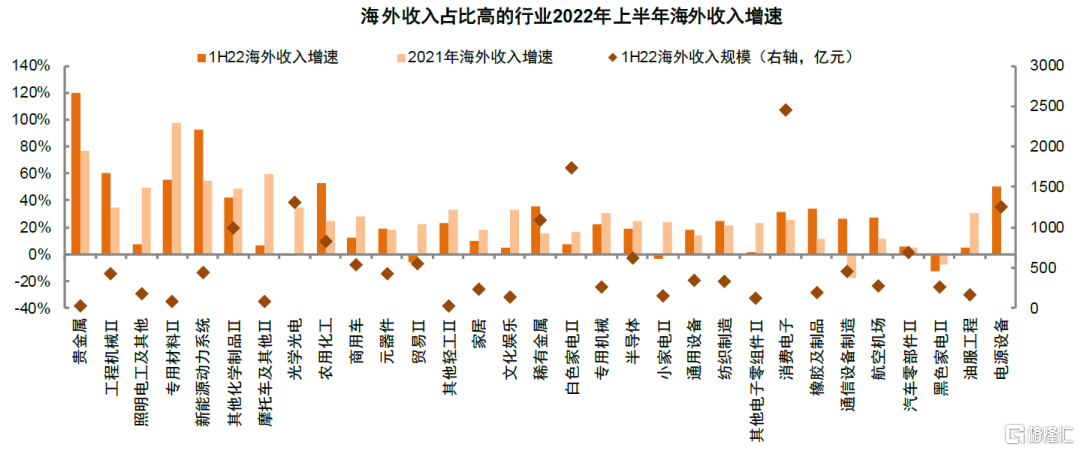

2022年上半年出口行业上市公司海外收入占比普遍提升。2022年上半年中国出口数据连续数月超市场预期,延续2021年的较强韧性,叠加国内需求走弱,其中电子、纺织服装、基础化工、轻工制造等多行业海外收入占比较2021年上半年提升超过2个百分点,但家电行业有所下降。细分行业层面,工程机械海外收入占比提升最多,与国内销量下滑而海外保持强劲有关,消费电子、元器件、纺织制造、商用车和航空机场的海外收入占比提升较多。从海外收入增速层面,新能源动力系统、电源设备和工程机械等高端制造业和其他化学制品、稀有金属等新能源车产业链上游的海外收入增速超过30%,此外贵金属、农用化工和专用材料的海外收入增速也较高,部分家电细分领域海外收入增速下降。

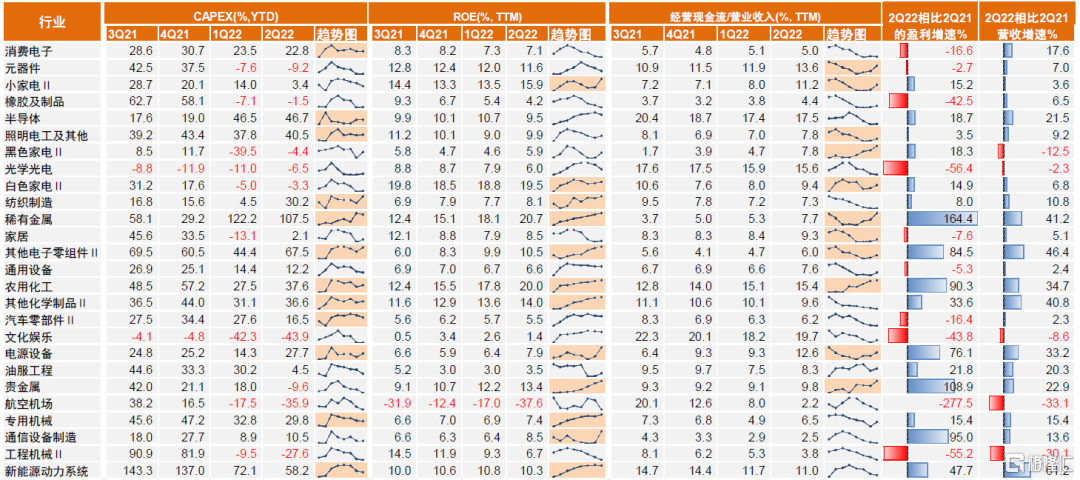

出口链细分行业景气度仍高于A股整体,但可能面临边际走弱。针对2021年海外收入占比超过20%的细分行业,我们进一步分析其景气度,从资本支出角度,已不足半数行业上半年资本开支增速高于15%的高水平,增速普遍维持平稳或小幅下行;出口链行业的ROE好于A股整体,仍有较多行业ROE环比提升或继续保持高位,但ROE提升幅度也放缓;现金流方面,部分行业经营现金流出现连续回落可能表明行业收款难度变大且更愿意用收入偿还经营性负债,叠加海外周期下行对需求潜在的负面影响,出口链行业下半年可能逐渐面临海外收入增长回落的压力。当前各项指标趋势均向好的出口细分行业包括稀有金属、农用化工、电源设备和其他电子零组件。

图表:多数出口占比高的行业今年上半年的海外收入占比继续提升,与出口高景气符合

资料来源:Wind,中金公司研究部

图表:海外收入占比较高的行业在2022H1普遍实现海外收入高增长,新能源动力系统、电源设备、工程机械和新能源车产业链的海外收入增速超过30%

资料来源:Wind,中金公司研究部;收入规模仅包括2020-2021年均披露海外收入的上市公司

图表:2Q22出口链景气度好于A股整体,但资本开支增速和经营现金流质量出现走弱迹象

资料来源:Wind,中金公司研究部;标颜色表示该指标有相对优势或者趋势较好

制造成长领域的景气度和“专精特新”的基本面有何变化?

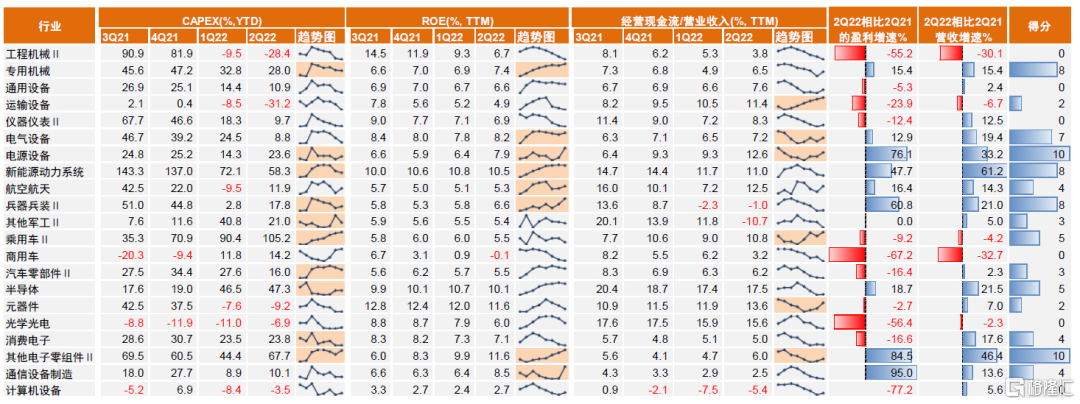

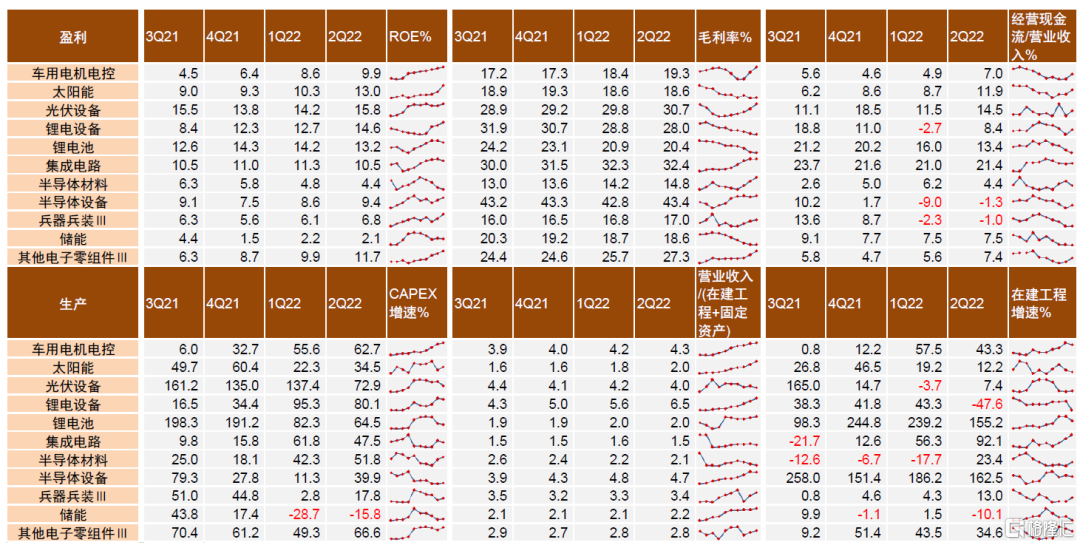

针对制造业升级相关的细分领域,我们结合资本支出增速、ROE水平和回升趋势、经营现金流占比、盈利和营收增长趋势等指标对细分行业景气度进综合评估,其中CAPEX增速(2Q22明显高于非金融增速)、ROE(ttm)变化趋势(保持平稳的高水平或连续提升趋势)、经营现金流/营业收入变化趋势(连续多个季度上升)和2Q22年盈利和收入增长(大于10%/15%)所占得分分别为3/3/2/2。其中前三个指标相对具备一定前瞻作用。

当前制造成长领域的高景气度进一步稀缺。制造成长领域资本开支增速仍然高于A股整体,其中新能源汽车产业链、新能源光伏、部分科技硬件和军工资本开支增速仍较高;但是ROE受需求回落和成本涨价而回落的行业较多,经营现金流质量连续改善的行业也相对较少。其中景气度较高的领域进一步集中于光伏产业链(电源设备和专用机械)、新能源动力系统、兵器兵装和其他电子零组件等(大于7分),而半导体、乘用车等领域较前期得分明显下降。

针对上述景气领域进一步细分,可发现制造成长赛道的盈利端和生产端均发生分化,部分行业资本开支增速,在建工程扩张速度放缓以及固定资产+在建工程周转率等指标反映产能利用效率有所下降,毛利率、ROE、现金流等盈利质量指标也发生分化。综合盈利和生产端,我们认为基本面质量较好的领域包括车用电机电控、太阳能、光伏设备、兵器兵装和其他电子零组件,半导体受疫情影响和全球周期下行景气度回落,但半导体设备好于其他环节。

图表:景气度较高的领域主要集中于光伏产业链、新能源动力系统、其他电子零组件和兵器兵装

资料来源:Wind,中金公司研究部

图表:制造成长赛道的盈利和生产端均分化,较好的是车用电机电控、太阳能、光伏设备、兵器兵装和其他电子零组件

资料来源:Wind,中金公司研究部

消费领域的基本面改善情况如何?

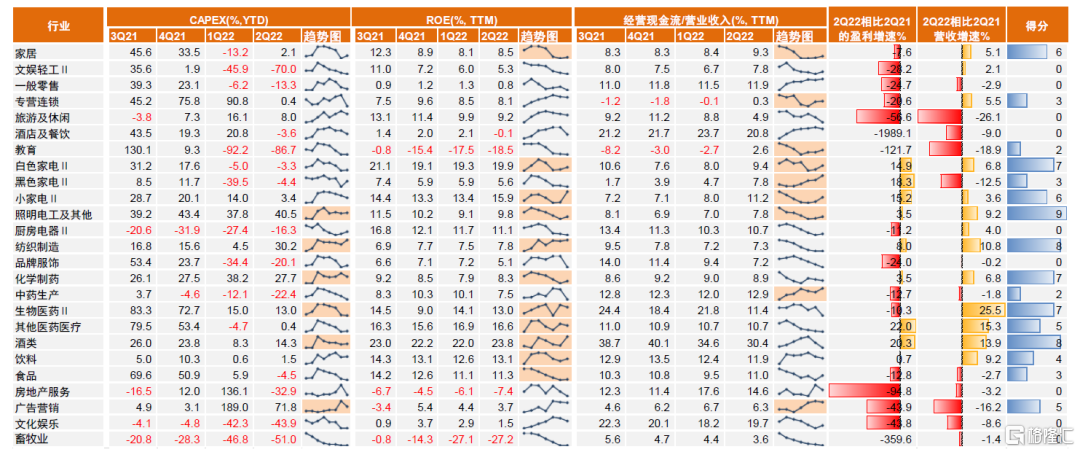

消费领域的景气度指标整体仍然偏弱。2022年以来局部疫情反复影响叠加地产周期下行,消费偏弱成为本轮经济下行的突出特点,叠加上游成本涨价冲击,消费板块盈利质量连续多个季度下滑后当前整体仍然偏弱,尤其是资本开支普遍较为低迷。但是从盈利能力企稳结合上游价格回落,经营现金流连续数个季度改善的行业逐渐增加。综合各方面指标,基本面得分较高领域可能包括照明电工及其他(主要是三花智控)、酒类、纺织制造、白色家电(大于等于7),其中家居、纺织制造行业得分改善较多。

酒类为目前为数不多的ROE维持20%以上高位的消费领域,虽然现金资产积累导致资产周转率放缓和权益乘数下降,但较强的提价能力推升毛利率和净利率持续走高,竞争格局稳定和规模效应也推动费用率下行。

对于前期受需求走弱和成本涨价等多重因素冲击的耐用消费品行业,前期存货增长较快,但2022年以来存货增速大幅回落,反映行业的主动去库,基本面面临的压力有缓解迹象,未来上游价格回落可能传导较为顺畅,但仍需关注地产下行对需求的影响。

图表:消费细分行业普遍资本开支偏弱,但部分行业盈利和现金流情况逐步改善,照明电工及其他、酒类、白色家电、纺织制造、生物医药和化学制药得分较高

资料来源:Wind,中金公司研究部

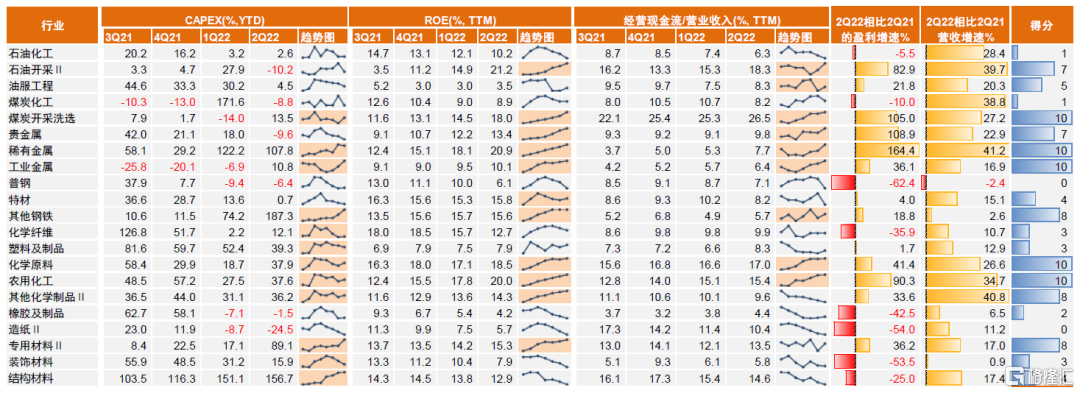

周期行业基本面分化后的趋势如何?

地缘风险冲击下全球定价的大宗商品价格经历一季度大幅上涨和二季度原材料和农产品价格大幅回落,上游行业盈利较为亮眼,但国内定价为主的部分中游行业受上游涨价和需求疲弱双重影响,利润率受到较大的冲击,导致周期行业的不同领域盈利分化较大。

周期行业偏上游资源和部分中游的资本开支、ROE和现金流整体反映趋势较好。结合各项指标,煤炭开采洗选、稀有金属、工业金属、化学原料、农用化工、其他化学制品、专用材料和石油开采的得分相对较高(大于等于7分)。其中工业金属和煤炭的资本开支提升较多导致基本面得分提升,而普钢、其他钢铁、化学纤维的指标明显变差。

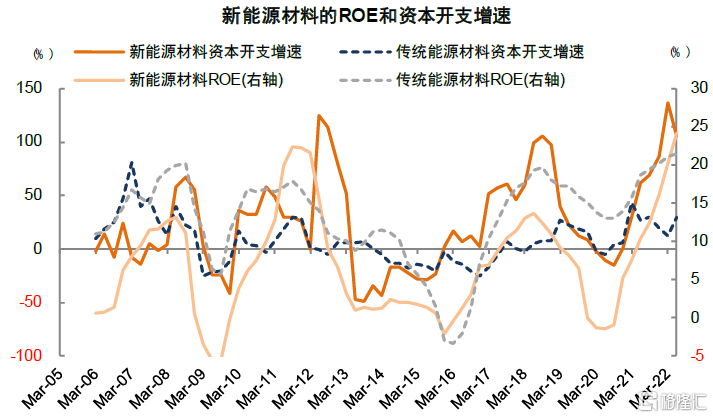

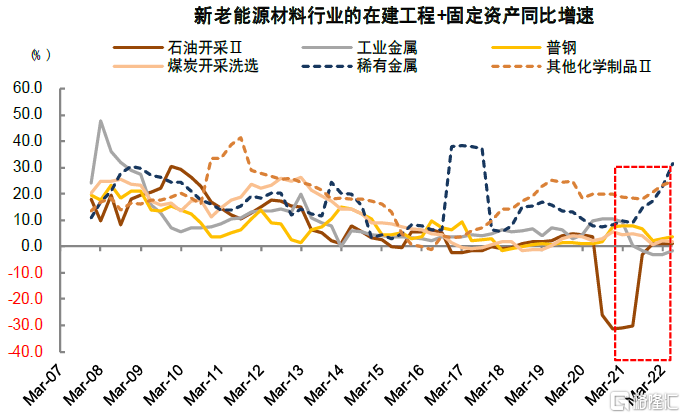

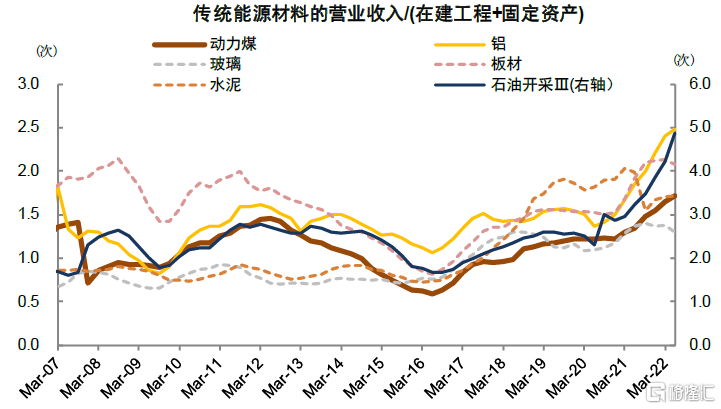

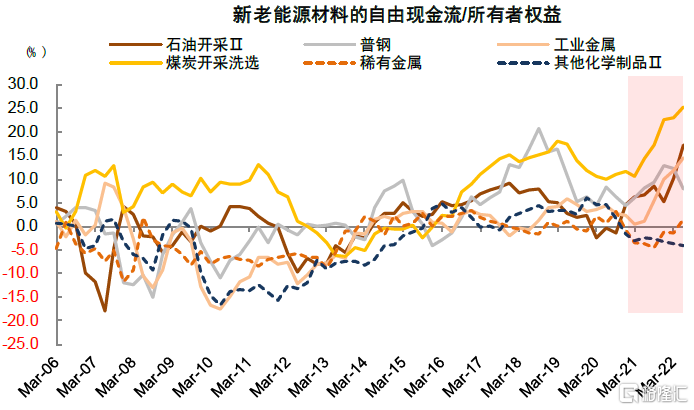

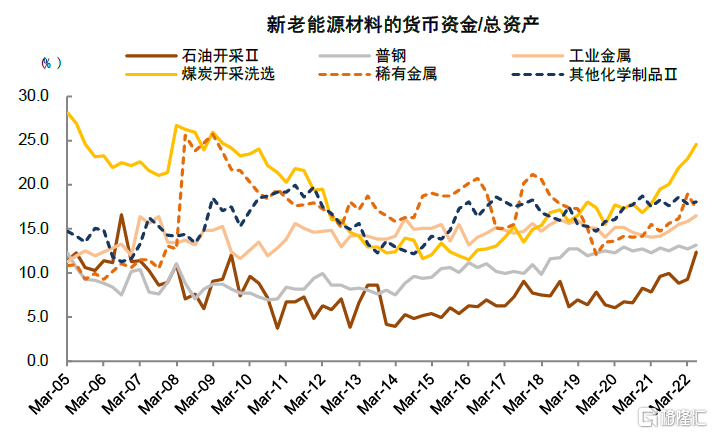

传统能源材料行业资本开支维持低位,自由现金流充裕且积累大量现金,为高分红创造条件。我们将和新能源汽车、新能源和科技硬件材料相关的稀有金属(锂、镍钴锡锑、稀土及磁性材料)和其他化学制品(锂电化学品、氟化工等)归为新能源材料,将国内供给的石油、煤炭、铝、钢铁、水泥和玻璃等归为传统能源材料。新老能源材料的ROE连续上升且2Q22延续趋势,但是新能源材料的资本开支大幅增长并且1H22增长超过100%,而传统能源材料中长期资本开支较弱,从固定资产+在建工程的扩建速度也能发现新老能源材料的差异较大。而且从产能利用效率和资产扩张程度来看,偏上游的石油开采、动力煤和铝的固定资产+在建工程的周转效率仍然较高,并且与以往产能过剩的周期不同,本轮涨价周期中资产规模并未明显扩张,反映企业在高盈利的背景下并未大幅增加供给,对价格中枢或仍有支撑。从现金流角度,上游的石油开采、煤炭开采和工业金属的经营现金流大幅增长使得自由现金流较为充裕,自由现金流/所有者权益均创历史新高,账面现金积累也导致现金的资产结构占比上升,成为近年高比例分红的重要基础。

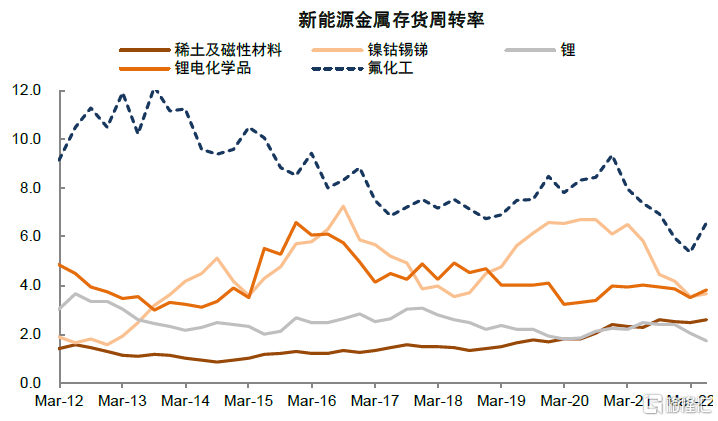

新能源材料需关注需求持续性,部分领域存货周转率有所下降。上述新能源材料领域除了锂以外的1Q22资本开支增速均超过100%且二季度继续保持高位,快速扩产主要受新能源汽车等下游需求旺盛驱动。但是从锂、镍钴锡锑的存货周转率连续下滑,以及其余产品存货变现放缓,仍需关注若未来需求放缓,前期快速扩产可能面临产能利用效率下降或存货积累等问题。

此外橡胶制品、农用化工和化学原料等细分行业,上半年受益出口需求旺盛而业绩和资本开支明显增长,需重点关注下半年海外周期下行对需求的影响可能有所分化。

图表:2Q22周期行业整体景气度较高,煤炭开采、稀有金属、工业金属、化学原料、农用化工等细分领域较突出

资料来源:Wind,中金公司研究部

图表:新老能源和原材料ROE均为历史高位,但资资本开支增长差异较大

资料来源:Wind,中金公司研究部

图表:新能源材料的在建工程+固定资产高速扩张,传统能源材料产能扩张则维持低位

资料来源:Wind,中金公司研究部

图表:传统能源材料的上游细分行业在建工程和固定资产周转率较高,反映当前产能利用可能较为充分

资料来源:Wind,中金公司研究部

图表:上游能源材料自由现金流充裕程度创下历史新高,而新能源材料资本开支高于经营性现金流

资料来源:Wind,中金公司研究部

图表:上游行业的货币资金资产快速积累,在资产中的占比达到近年较高水平

资料来源:Wind,中金公司研究部;注新能源材料和传统能源材料分别对应下面4个图表的细分行业

图表:…但需关注部分新能源材料存货周转速度下降的问题

资料来源:Wind,中金公司研究部

专精特新小巨人中报表现如何?

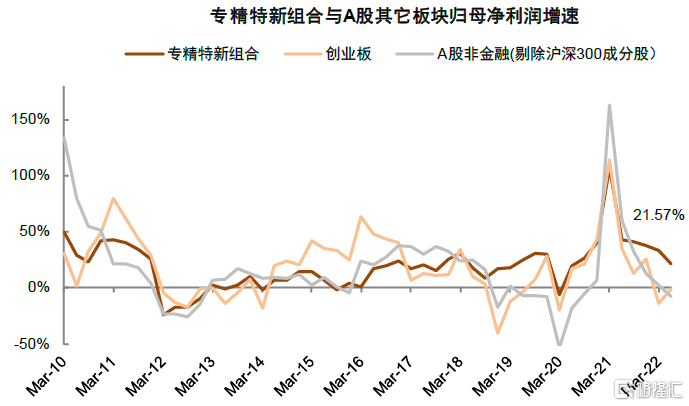

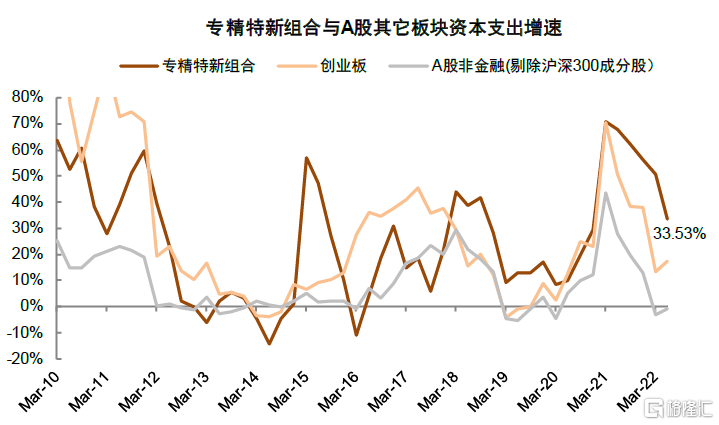

我们在去8月发布的《第四批专精特新“小巨人”或有哪些特征?》,对专精特新“小巨人”上市公司名单进一步补充,综合梳理近600家专精特新小巨人组合的最新财务指标,总结以下几点特征:1)1H22专精特新组合收入和利润增长相对有韧性,在A股业绩增速放缓背景下仍分别实现26%和22%的增速,净利润3年复合增速达28%,明显高于A股其它可比板块;2)专精特新组合盈利能力明显高于A股整体,1H22组合的ROE (ttm)保持稳定的较高水平,并未出现A股其他板块的下滑现象,同时组合公司的毛利率也保持平稳,并未出现创业板大幅下降的现象,可能反映组合公司景气度较高抵消了部分成本涨价压力;3)2018年以来专精特新组合保持较高的资本开支增速,1H22资本开支增速34%,继续明显高于A股其它板块,可能对应未来整体增长趋势仍相对较好,且杜邦拆分指标维持稳定的健康水平。综合来看,受国家政策支持的专精特新企业整体增长趋势和质量明显好于制造业整体。

图表:1H22专精特新组合净利润增速保持22%的高增速,3年复合增速28%,显著高于创业板和其它A股

资料来源:Wind,中金公司研究部

图表:专精特新组合二季度资本开支增速回落,但仍明显高于其他板块

资料来源:Wind,中金公司研究部

总结与展望

业绩趋势展望

关注三张报表折射出的业绩趋势。2Q22 全A/金融/非金融盈利同比增长2.7%/4.9%/1.2%,结合二季度宏观经济环境,A股盈利略好于市场预期,但结构分化明显,上游盈利高增长(64%)而中下游盈利下滑(-9.6%和-13.9%),上游占非金融的利润比重升至2013年以来的高位水平,上下游的ROE和净利润率的分化也达到较高水平。同时,我们也重点分析A股三张报表,建议关注上市公司在局部疫情和后地产时代背景下所面临的机遇与挑战:1)2021年以来A股非金融石化毛利率持续下滑,维持净利润率稳定得益于2020年疫情后销售和财务费用率降至历史低位,一方面意味着继续回落空间有限,另一方面销售费用率大幅下行可能反映经营活跃度有所下降,企业财务收入增多可能也体现投资意愿边际变化,需关注对资产周转速度影响;2)整体资产周转率受上游行业支撑仍在高位,而新经济连续4个季度下滑并低于2020年的水平,固定资产+在建工程的周转率回落可能也反映产能利用效率有所下降,剔除金融地产建筑后,A股资产负债表可能反映货币资金积累加快,存货增长高于资产增速,需关注资产周转率对ROE的后续影响;3)非金融资本开支增速二季度反弹或受筹资现金流连续改善、减税退税带来经营现金流改善支撑,传统消费制造和基础设施资本开支有所下滑,二季度信用环境宽松背景下筹资现金流占比并未明显提升,可能制约资本开支周期复苏弹性。

综合来看,我们认为二季度A股盈利正增长不宜忽视结构性因素,结合当前国内外宏观因素对增长影响仍大,以及当前三张报表所呈现的特征,未来业绩复苏弹性可能受到制约,下半年非金融盈利环比改善可能面临挑战,仍需政策进一步发力。

配置建议

当前我们维持中期展望“稳”而后“进”的观点,内外宏观因素仍面临多重挑战,制约基本面复苏的弹性,但市场估值已逐渐具备吸引力,中期也不宜过度悲观。建议在配置上仍以低估值、与宏观关联度不高或景气程度尚可且有政策支持的领域为主。成长风格性价比在减弱,后续可能仍有波动,战略性风格切换至成长的契机需要关注海外通胀及中国稳增长等方面的进展。结合中报信息,具体各类细分领域我们建议关注:

1、制造成长:高景气领域进一步稀缺,整体性价比有所下降,关注景气度和基本面确定性相对较高的细分领域,如车用电机电控、太阳能、光伏设备、兵器兵装和其他电子零组件等。专精特新小巨人基本面好于制造业整体,可能具备超额收益机会。

2、消费领域:当前基本面仍相对偏弱,但估值低位已较为充分反映市场悲观预期,结合上游涨价对盈利挤压可能边际缓解,关注基本面坚实或业绩有改善预期的领域,如家电、家居、纺织制造和酒类。

3、周期行业:上游资源行业的高景气度开始反映在自由现金流水平大幅提升,为潜在分红提升创造条件,在供给侧因素对价格有支撑的背景下仍有配置价值,如煤炭、石油开采和工业金属。新能源材料需关注需求持续性。

个股筛选

综合前文分析,我们结合2022年半年报,参照多方面客观财务指标筛选部分基本面相对扎实的公司,供投资者参考。基础筛选条件如下(具体个股名单详见报告原文)

1、市值:总市值>50亿元

2、估值:2022预测PE<60X

3、盈利能力:条件是1H22的ROE(ttm)>12%,并排除掉ROE(ttm)连续两个季度回落的公司。

4、盈利增速:1H22归母净利润增长15%以上,营收同比增长20%以上

5、现金流:排除盈利质量和现金流不佳的公司,排除经营现金流/营业收入连续两个季度下降的公司,排除最近四个季度滚动经营性现金流为负的公司。

6、资产负债率结构:排除资产负债率超过70%或净负债率超50%的公司。

7、资本开支:1H22资本开支增速大于20%。