本篇报告对A股中报进行深度分析,二季度A股盈利正增长的背后是不可忽视的上下游盈利分化,而且A股三张报表也深刻反映后疫情和后地产时代的机遇与挑战:1)疫情后上市公司净利润率的稳定得益于销售和财务费用率持续降至历史低位,销售费用率下行可能反映经营活跃度有所下降,财务费用率下降也可能反映投资意愿回落;2)整体资产周转率仍在高位,而新经济连续4个季度下滑并低于2020年的水平,部分指标也反映产能利用效率有所下降,实体行业存货积累较快,需关注对资产周转率和ROE的后续影响;3)二季度信用环境宽松背景下筹资现金流占比并未明显提升,可能制约资本开支周期复苏弹性。结合当前国内外宏观环境,以及三张报表的特征,我们预计未来业绩复苏弹性可能受到制约,下半年非金融盈利环比改善仍面临挑战。同时我们也梳理出中报有价值的十大关注点如下:

1、今年局部疫情对重点行业及相关中小企业影响如何?

2、上游涨价对中下游制造业的影响是否接近拐点?

3、房地产基本面下滑情况及对地产链影响如何?

4、如何看待中国的资本开支周期?

5、如何看待中小市值公司的基本面?

6、出口链的行业趋势和景气度如何变化?

7、制造成长领域景气度有何变化?

8、消费领域基本面改善情况如何?

9、周期行业基本面分化后的趋势如何?

10、“专精特新”的中报表现如何?

摘要

A股中报:二季度盈利实现正增长,仍须关注多重挑战

关注三张报表折射出的业绩趋势。2Q22 全A/金融/非金融盈利同比增长2.7%/4.9%/1.2%,结合二季度宏观经济环境,A股盈利略好于市场预期,但结构分化明显,上游盈利高增长(64%)而中下游盈利下滑(-9.6%和-13.9%),上游占非金融的利润比重升至2013年以来的高位水平,上下游的ROE和净利润率的分化也达到较高水平。同时,我们也重点分析A股三张报表,建议关注上市公司在局部疫情和后地产时代背景下所面临的机遇与挑战:

1)2021年以来A股非金融石化毛利率持续下滑,维持净利润率稳定得益于2020年疫情后销售和财务费用率降至历史低位,一方面意味着继续回落空间有限,另一方面销售费用率大幅下行可能反映经营活跃度有所下降,企业财务收入增多可能也体现投资意愿边际变化,需关注对资产周转速度影响;

2)整体资产周转率受上游行业支撑仍在高位,而新经济连续4个季度下滑并低于2020年的水平,固定资产+在建工程的周转率回落可能也反映产能利用效率有所下降,剔除金融地产建筑后,A股资产负债表可能反映货币资金积累加快,存货增长高于资产增速,需关注资产周转率对ROE的后续影响;

3)非金融资本开支增速二季度反弹或受筹资现金流连续改善、减税退税带来经营现金流改善支撑,传统消费制造和基础设施资本开支有所下滑,二季度信用环境宽松背景下筹资现金流占比并未明显提升,可能制约资本开支周期复苏弹性。综合来看,我们认为二季度A股盈利正增长不宜忽视结构性因素,结合当前国内外宏观因素对增长影响仍大,以及当前三张报表所呈现的特征,未来业绩复苏弹性可能受到制约,下半年非金融盈利环比改善可能面临挑战,仍需政策进一步发力。

业绩报告的十大关注点

今年局部疫情对重点行业及相关中小企业影响如何?部分消费服务和出行行业基本面仍未及疫情前水平,航空机场和旅游及休闲收入为疫情前40%和55%左右,经营现金流走弱,但上市中小市值企业债务和现金流压力或好于实体整体。

上游涨价对中下游制造业的影响是否接近拐点?一季度国际地缘局势引发商品涨价的影响在中报集中体现,原材料占比高的制造业毛利率和净利率均受影响,但值得关注的是二季度家电的毛利率逆势改善,家居、白电、小家电、新能源动力系统、电源设备等前期受影响略大的细分行业也同比改善,电力和部分机械环比4Q21改善。未来重点关注能源价格韧性和中下游自身需求修复,我们预计在下半年上下游的利润率差随着商品价格回落有望进入向上拐点。

房地产基本面下滑情况及对地产链影响如何?房地产行业盈利指标继续走弱,资产端货币资金、短期金融资产有所下降,存货逐步转为负增长,负债端反映房企偿债行为明显,经营和筹资活动现金流下滑带来净现金流连续四季度为负。地产链上游的装饰材料和建筑装修等行业经营和现金流指标走弱,但下游家居、家电有一定韧性且部分指标好转。

如何看待中国的资本开支周期?A股资本开支弱反弹主要来自汽车产业链和高端制造同比增长57%和15%支撑,结合盈利周期、存货、产能利用效率和筹资现金流的相关性,我们预计A股资本开支整体扩张的意愿、需求和条件仍缺乏。

如何看待中小市值公司的基本面?按市值分拆,今年一、二季度均呈现大市值公司盈利韧性、ROE好于中小市值,二季度中等市值公司盈利边际下滑较多,中小市值的债务结构和偿债能力仍相对健康可能意味着系统性风险有限。进一步从行业和成长赛道层面划分,半导体及电子元器件、汽车零部件、白酒和医药医疗等行业中小市值中报业绩占优。

出口链的行业趋势和景气度如何变化?1H22出口链行业海外收入占比普遍提升,新能源动力系统、电源设备和工程机械等高端制造和新能源车产业链上游海外收入增速超过30%;出口行业普遍资本开支增速平稳或小幅下行、ROE提升放缓,下半年可能逐渐面临海外收入增长回落压力,稀有金属、农用化工、电源设备和其他电子零组件指标趋势较好。

制造成长领域景气度有何变化?当前制造成长的高景气领域进一步稀缺,光伏产业链(太阳能、光伏设备)、新能源动力系统、电机电控、兵器兵装和其他电子零组件等基本面质量较高,半导体和乘用车较前期有所下降。

消费领域基本面改善情况如何?消费领域景气度指标整体仍偏弱,耐用消费品存货回落较为有利,综合基本面得分较高领域可能包括照明电工及其他、酒类、纺织制造、白色家电,家居、纺织制造行业得分改善较多。

周期行业基本面分化后的趋势如何?周期上游和部分中游行业指标趋势较好,煤炭开采洗选、稀有金属、工业金属、化学原料、农用化工等景气度较高。关注上游煤炭、石油开采和工业金属等传统能源材料行业资本开支维持低位,自由现金流/所有者权益为历史新高,为高分红创造条件。新能源材料需关注需求持续性,部分领域存货周转率有所下降。

“专精特新”的中报表现如何?我们梳理的600多家专精特新“小巨人”1H22营收、净利润和资本开支增速为26%/22%/34%,毛利率和ROE相对稳定,虽然业绩增速有所放缓,但无论增长趋势和质量均明显好于制造业整体。

正文

概览:整体有挑战,上下游分化

8月31日我们曾发布《整体趋弱,结构分化》的业绩快览,本篇报告进一步对A股三张报表和行业表现进行深入挖掘,并针对关于中报的十大焦点问题进行分析总结。

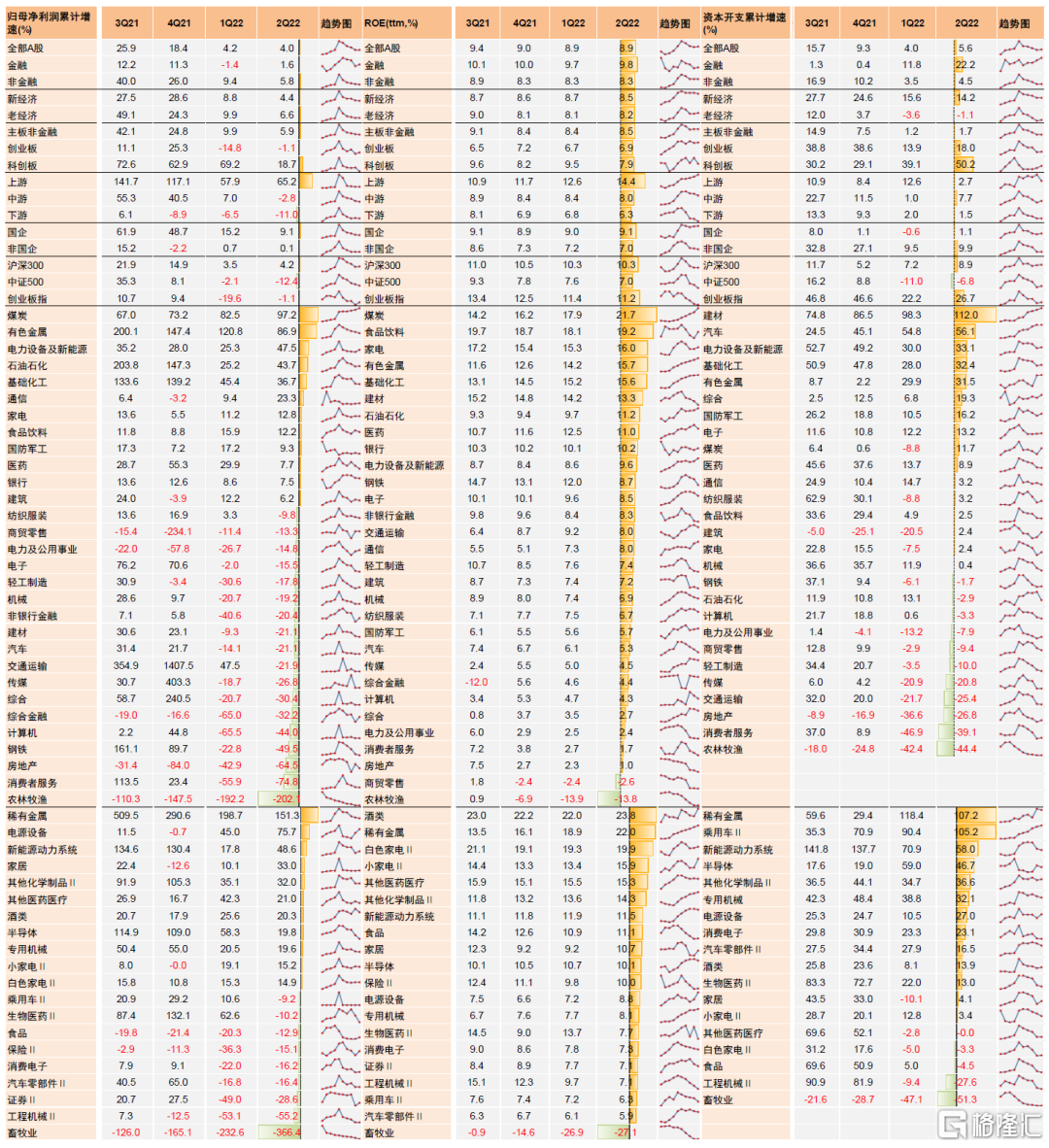

图表:A股基本面分化加大,上游行业和部分中游制造业绩趋势较好

资料来源:Wind,中金公司研究部

A股盈利:整体盈利维持正增长,上游和景气制造表现亮眼

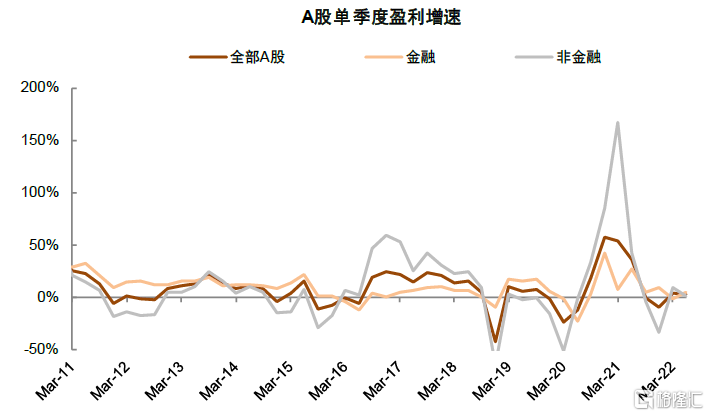

2022年上半年A股盈利同比增长4.0%,其中非金融板块二季度实现正增长。全A/金融/非金融2022年上半年净利润分别同比增长4.0%/1.6%/5.8%,营业收入分别同比增长9.3%/1.2%/10.9%,其中单二季度盈利同比增速为2.7%/4.9%/1.2%,好于工业企业利润二季度-3%左右的下滑。其中,金融板块中证券行业盈利增速下滑收窄而保险转为正增长。非金融板块中的新、老经济盈利增长相比一季度有所下滑,上中下游盈利分化更为明显,其中二季度上游行业盈利整体增长64%一定程度上掩盖了A股业绩趋弱,中游和下游二季度盈利同比为-9.6%和-13.9%,除了局部疫情对中下游业绩有较大影响以外,一季度上游涨价对中下游盈利挤压在二季度报表中体现更为明显,能源和原材料行业在非金融盈利(ttm)占比大幅提升至39%,为十年来的最高水平。宽基指数方面,创业板指盈利增速反弹而中证500盈利明显走弱,创业板指和中证500相比沪深300的盈利增速差分别改善和走弱。

图表:2Q22非金融增速下行但降幅有限

资料来源:Wind,中金公司研究部

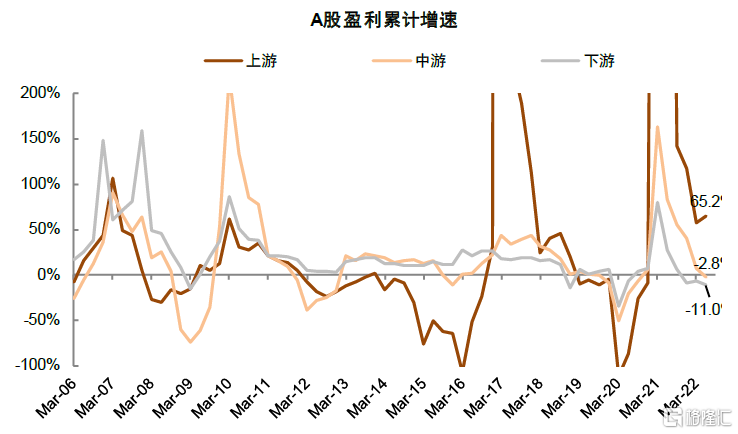

图表:二季度上游盈利的高增长成为掩盖中下游盈利下滑的主要因素

资料来源:Wind,中金公司研究部

A股三张报表及财务指标分析

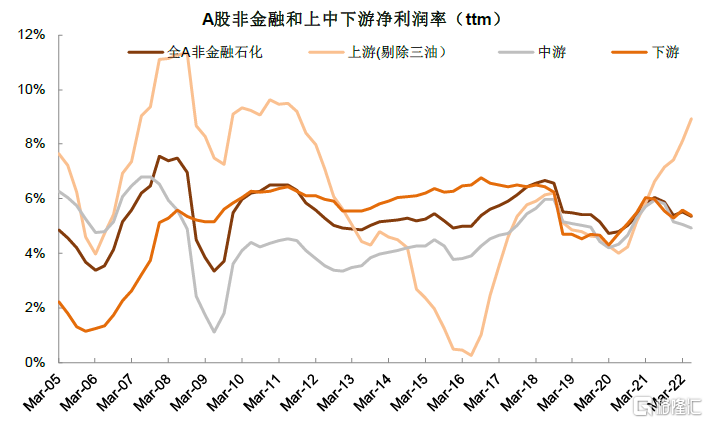

A股利润率:上下游毛利率和净利润率分化加大,A股费用率延续下行

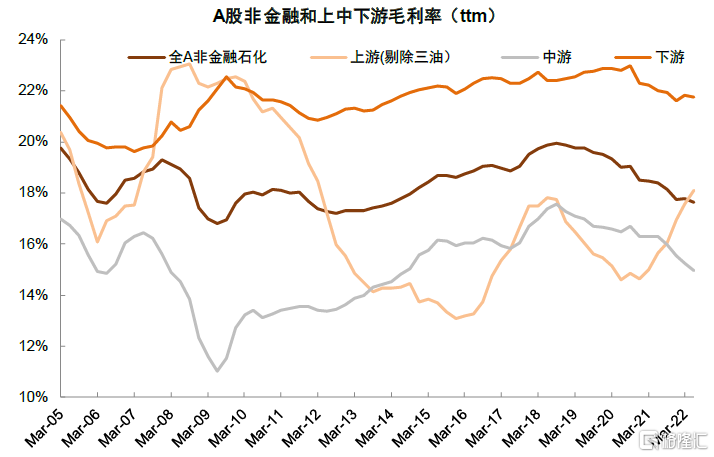

上游利润率大幅上升而中下游延续弱势。A股非金融石化的净利率相比一季度有所走弱,但上中下游利润率分化加剧,上游的净利润率大幅上升并接近十年最高水平,而中下游净利润率小幅下滑延续弱势;A股非金融石化毛利率延续近3年的下行趋势,中游毛利率下滑幅度明显大于下游行业,与上游呈明显反向变动趋势,成为拖累净利率的主要因素。

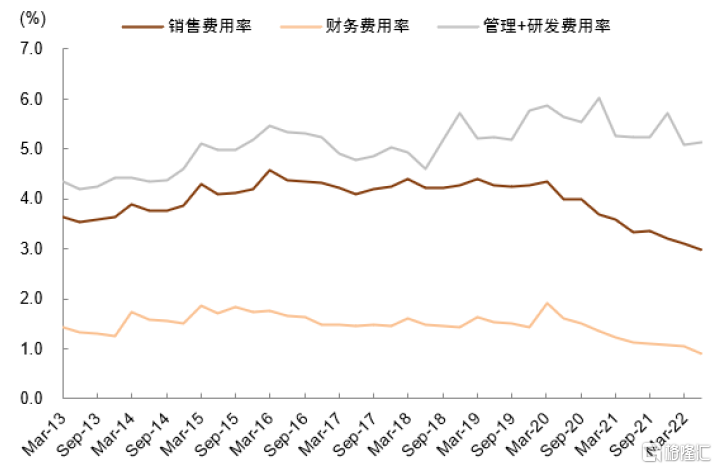

A股费用率继续走弱反映疫情的深远影响。2021年以来上游成本涨价引发A股毛利率整体下滑,但与此同时企业在疫情后节省开支,信用宽松的环境也降低了企业融资成本,A股销售费用率和财务费用率持续下降,减轻了毛利率下滑对净利润率拖累。但销售费用率从疫情前4.3%降至3%以下,虽然反映企业节约支出,但可能也反映企业经营活跃度发生变化,对上市公司的周转速度可能有所影响。另一方面,费用率的连续下滑可能也在逐步接近阈值,未来进一步下滑空间可能相对有限,对净利润率改善的支持作用或相对有限。

图表:上游净利率快速回升至2012年的水平[1],中下游净利率小幅下滑

资料来源:Wind,中金公司研究部

图表:A股非金融石化的毛利率继续下行,上游和中下游变化方向继续分化

资料来源:Wind,中金公司研究部

图表:销售和财务费用率进一步持续下降成为费用节约的主要来源

资料来源:Wind,中金公司研究部

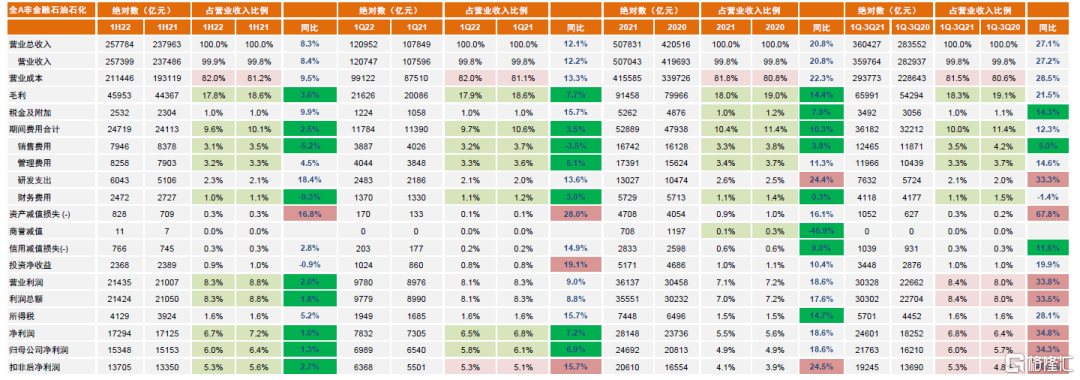

A股利润表分析:各板块表现分化,利润率回落拖累利润增速

2Q22的全A非金融石化的利润表延续前期毛利率同比回落、销售费用和财务费用占比下降的特征,且毛利率降幅大于费用率,销售费用和财务费用出现负增长,并且扣除非经常性损益的净利润增速较一季度下滑较多。

沪深300和创业板成分的业绩表现有一定差别:1)沪深300与A股利润表相比,毛利率和费用率下滑幅度接近,利润率下滑幅度相对较小,盈利韧性更强。2)创业板利润表延续一季度的毛利率大幅下滑的特征,但二季度费用率降幅明显扩大,尤其是财务费用同比下滑59.4%,与部分龙头公司将较多资金用于获取利息收入有关。

图表:A股非金融石油石化利润表体现为毛利率下滑幅度大于费用率,净利润率走弱反映盈利增速慢于净利增速

资料来源:Wind,中金公司研究部,注:占比标粉红表示明显上升,绿色表示下降,同比标红表示增幅明显高于收入增长,绿色表示降幅偏离收入增长;下同

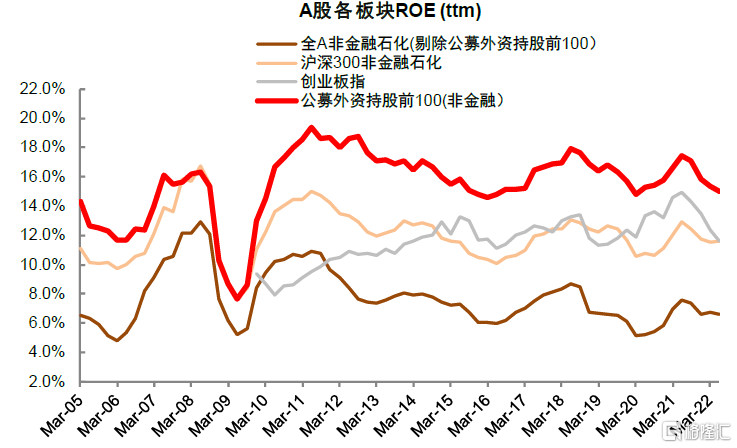

A股ROE拆解分析:上中下游盈利能力分化,资产周转率放缓

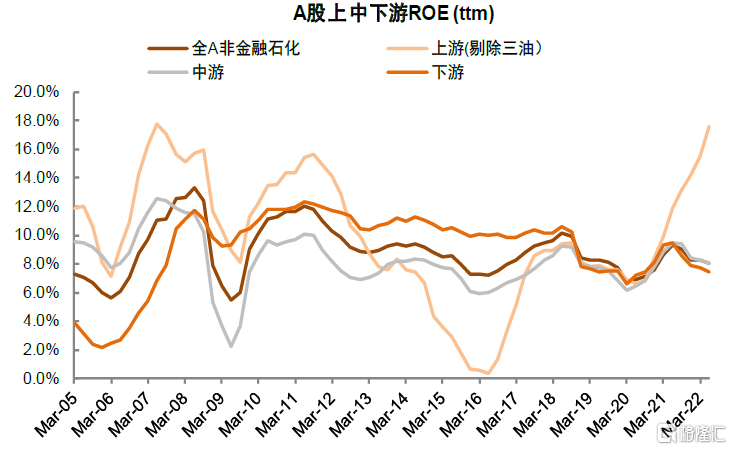

A股ROE平稳略下滑,内部板块明显分化。A股非金融石化的ROE(ttm)在2Q21逐步见顶回落后,近3个季度维持平稳略下滑的状态,但随着利润率承压回落,机构重仓龙头、代表成长蓝筹的创业板指ROE连续下滑,而扣除机构重仓龙头以外的公司ROE回落幅度较小。背后原因可能仍与上中下游盈利能力分化有关,A股上游行业ROE进一步上升至历史高位,而下游行业和中游行业则连续回落。

A股非金融石化ROE面临资产周转率放缓的影响。2021年下半年以来除利润率的回落以外,A股的资产周转率也逐渐见顶回落,营收增速回落快于资产增速的下降,进一步拆分为新老经济,新经济的资产周转率连续4个季度回落并已降至新低水平,老经济的资产周转率在二季度也有见顶回落迹象;上中下游的角度,也反映下游回落幅度大于中上游,与上游涨价带来收入扩张快于资产扩张有关。同时固定资产和在建工程的周转率下降也反映在总需求疲弱的背景下的企业产能利用效率下降,尤其是新经济和下游行业连续4个季度下滑至2015年的低位。而A股财务杠杆率虽然有所回落,但更主要和部分大型IPO回归(如中国电信和移动)有关,其它新经济成分的资产负债率整体相对平稳。综合看,在疫情反复、房地产下行等拖累因素作用下,除上游以外的上市公司资产周转速度的偏弱状态值得关注,政策仍有待进一步发力。

图表:机构重仓板块和创业板指成分股的ROE连续四个季度下滑,非机构重仓股ROE变化相对平稳

资料来源:Wind,中金公司研究部

图表:上中下游行业ROE分化持续加大,上游ROE已在逐渐接近2007年的高点水平

资料来源:Wind,中金公司研究部

图表:新经济资产周转率降至新低,老经济小幅回落