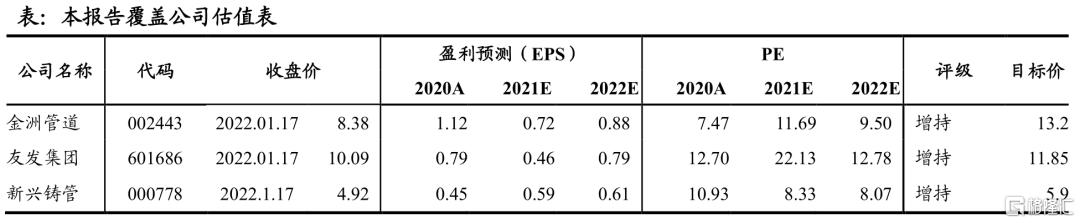

投资要点

首次覆盖钢管行业,给予“增持”评级。在稳增长背景下,钢管需求或迎来快速增长,重点推荐新兴铸管、金洲管道、友发集团。

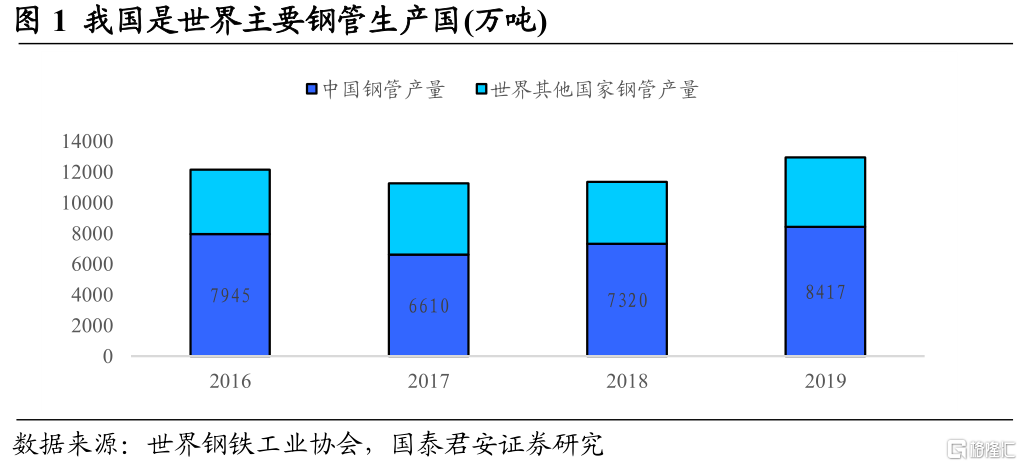

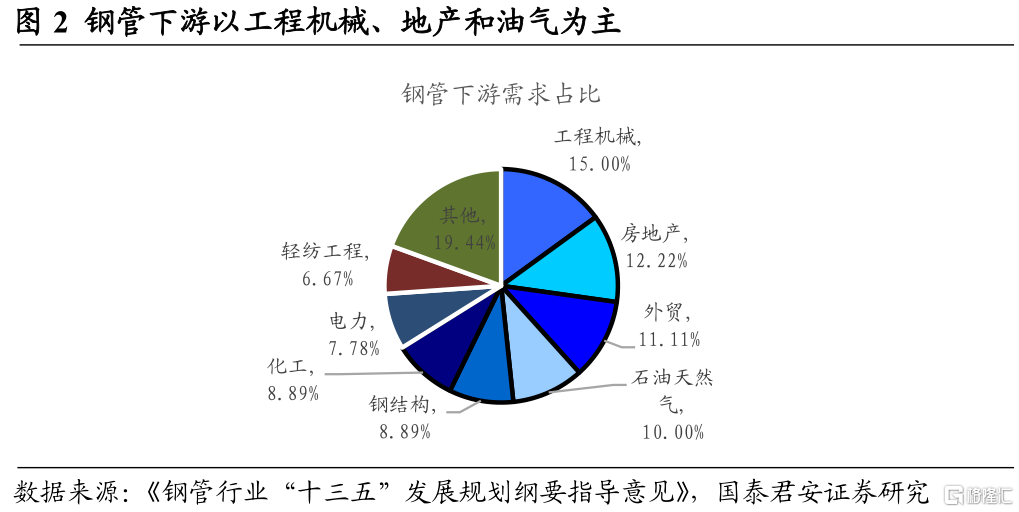

我国是世界钢管的主要生产国,钢管下游以工程机械和地产为主,需求增速较高。2019年我国钢管产量8417万吨,占世界产量的60%左右,是世界主要的钢管生产国。钢管按照品种主要分为无缝管和焊接管,其中焊接管为主要品种,占比67%左右。钢管下游以工程机械和地产为主,占比分别为15%、12.22%,2000-2020年我国供水管道、燃气管道长度复合增速分别为7.12%、17.53%,钢管行业整体需求增长较快。

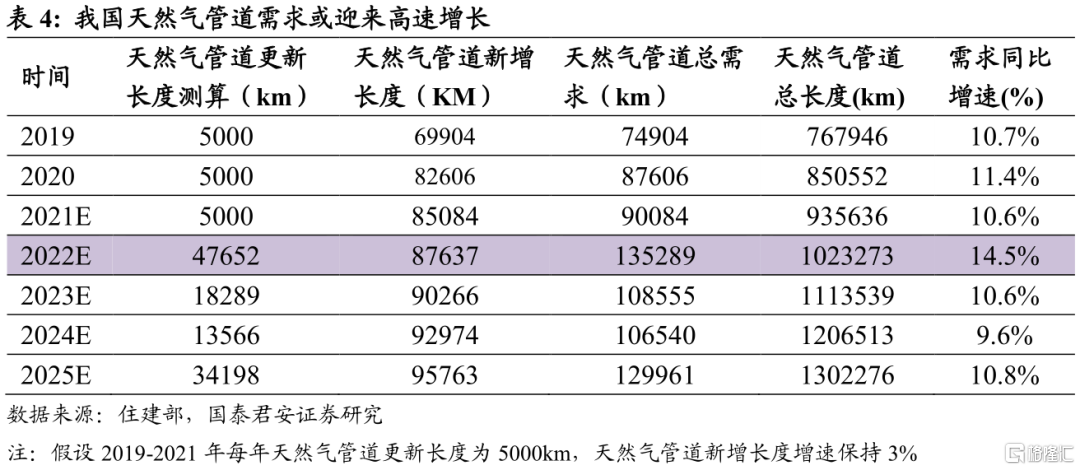

稳增长背景下,钢管需求或将快速增长。2021年中央经济工作会议强调加快城市老化管道的更新改造,且住建部等三部委发布的《关于进一步明确城镇老旧小区改造工作要求的通知》明确将老旧管线作为老旧小区改造的优先项目,我们预期城市老化管道将集中更新改造。假设服役20年以上的燃气管道需要更换,测算2022年我国燃气管道总需求同比21年将上升50%左右。

油气管网和城市管廊建设提速,将带动管道需求上升。根据《中长期油气管网规划》建设目标,我们测算2021-25年原油管道、成品油管道、天然气管网里程数年均增速分别为4.99%、6.64%、13.64%;城市管廊方面,我们观察到2019年我国城市管廊长度同比增速较2018年上升10.08个百分比,我国城市地下管廊建设明显提速。我们预期未来我国油气管网、城市管廊建设将提速,对应管道需求将加速增长。

风险提示:原材料价格大幅上涨风险。

1.钢管:工业的“血管”

1.1 我国是世界主要的钢管生产国

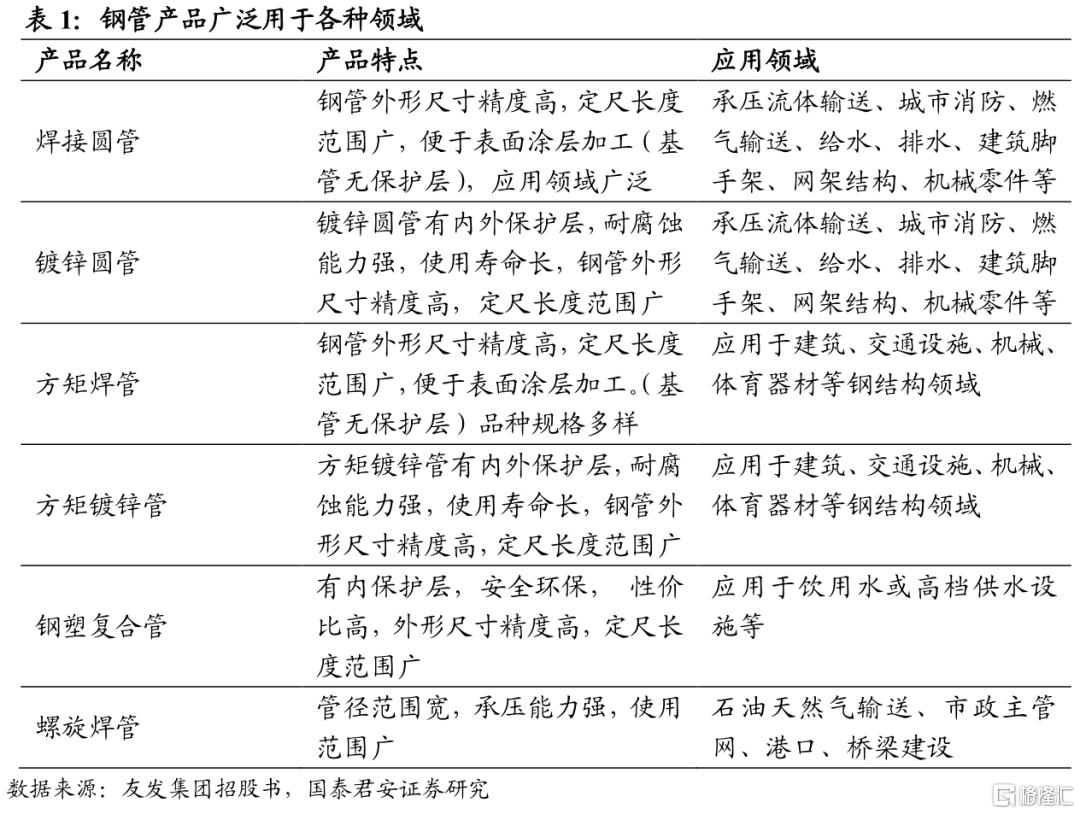

钢管是工业的“血管”。钢管产品主要应用于流体输送、建筑、机械制造等领域,是不可或缺的主要钢材品种。钢管原材料为带钢,成本占比约为85%左右。钢管产品在技术结构上主要分为焊接钢管和无缝钢管,其中焊接管产品占比在67%左右。按照材质分为碳钢钢管、不锈钢钢管、钢塑复合管等。

我国是世界主要的钢管生产国,行业集中度较低。我国是世界钢管的主要生产国,2019年我国钢管产量8417万吨,占世界产量的60%左右。行业供给的周期与基建市政、制造业利润等密切相关。我国钢管行业集中度较低,2019年我国钢管细分品种中镀锌管、钢塑复合管、方矩焊管有一定规模的企业分别为64家、53家、69家,行业整体的分散程度较高。

1.2 钢管行业竞争格局良好

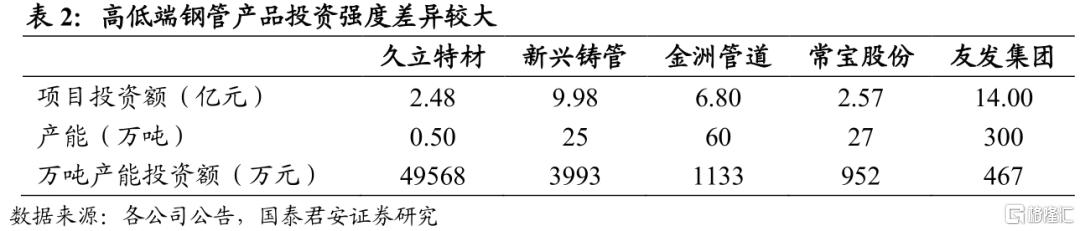

行业高低端产品分化较大,业内公司竞争战略各不相同。钢管行业为充分竞争行业,但产品品类不同,盈利方式差别较大。一般钢管产品的技术壁垒相对不高,毛利率相对较低,企业主要靠赚加工费为主,企业的竞争战略主要为跑量获取规模优势,行业内典型企业为友发集团;高端钢管如特种不锈钢管技术含量较高,Know-How过程较长且下游认证较慢,高端钢管企业更多是市场定价的方式,企业竞争战略为差异化、拓展高端应用,典型公司如久立特材等。

钢管行业竞争格局较好。我们观察到,虽然钢管行业集中度较低,但行业内公司形成了错位竞争的格局。在给排水球墨铸管领域,新兴铸管一家独大;在燃气管道领域,友发集团与金洲管道为竞争关系,但金州管道高端产品占比更高;在不锈钢管领域,常宝股份侧重油管、套管,而久立特材侧重石化管道、军工核电用管道等。

1.3 钢管下游以工程机械、地产等为主

钢管下游主要以工程机械和地产为主。根据《钢管行业“十三五”发展规划纲要指导意见》,工程机械、地产、出口和石油天然气是我国钢管下游的主要组成部分,占比分别为15%、12.22%、11.11%、10%。钢管需求受到经济周期的影响较大,行业整体呈现周期波动;细分行业如高端钢管市场,下游需求相对平稳,波动性较小。

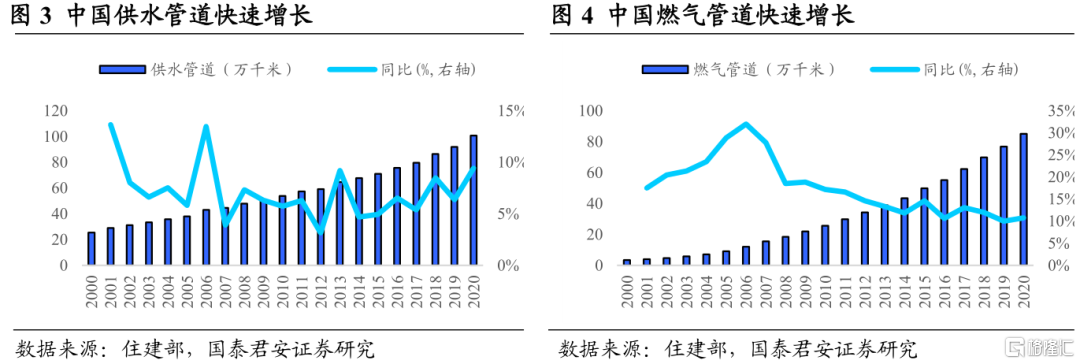

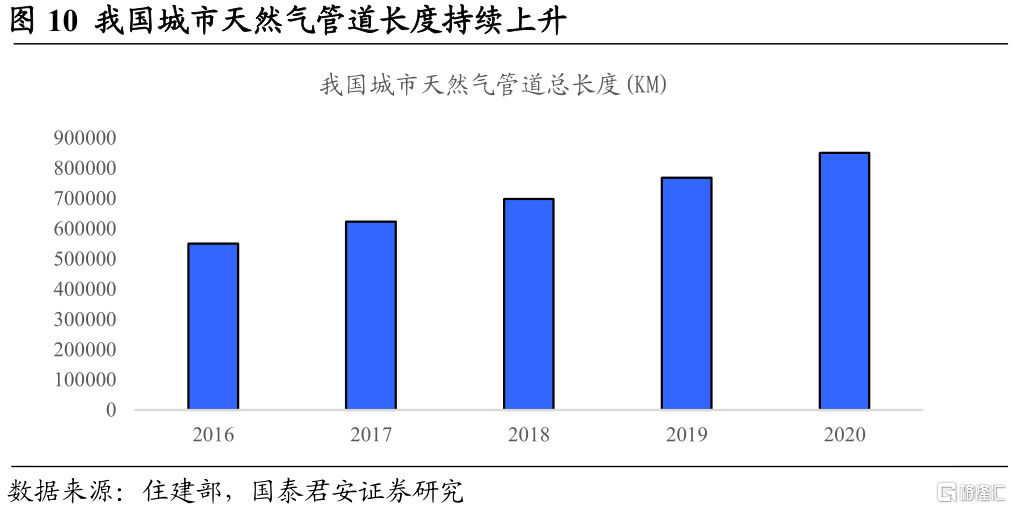

水管、燃气管道需求稳步上升。工程机械和地产的需求主要为水管和燃气管道,根据住建部数据,随着我国城镇化和工业化的进程推进,我国水网、燃气管网和入户燃气管道、水管需求快速上升。2000年到2020年期间,我国供水管道长度从25.46万千米上升至100.69万千米,复合增速7.12%;天然气管道长度由3.37万千米上升至85.06万千米,复合增速17.53%。

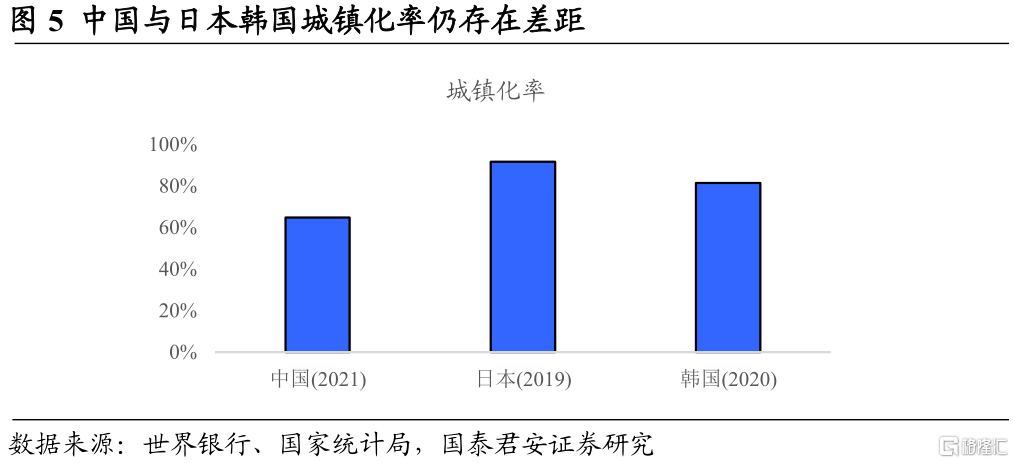

钢管需求仍将持续增长。钢管需求与城镇化息息相关,新城市、城镇的建设的前期与工程机械、钢结构相关,而伴随城市的建设,给排水、供气等对管道的需求逐渐出现。根据国家统计局数据,2021年我国城镇化率为64.72%,距离日本、韩国80%以上的城镇化率仍有距离,我们预期随着城镇化率的上升,我国钢管需求仍将持续增长。

2.老管道更新迫在眉睫,管道需求或超预期增长

2.1 城市燃气市场规模不断扩大,燃气管道需求持续增长

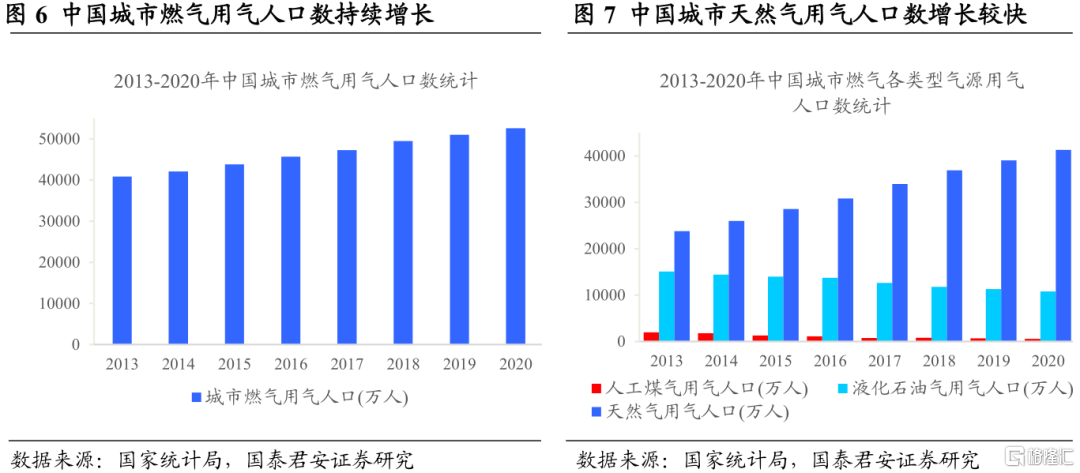

城镇化、“煤改气”助力居民燃气市场稳步增长。我国居民消费能源主要为燃煤、电力和燃气,其中燃气又分为煤气、液化气和天然气,液化气主要通过液化气罐运输,天然气主要通过管道运输,是城市燃气管网的主要需求来源。根据国家统计局数据, 2020年我国城市燃气用气人口数为5.26亿,较2019年增加1620万。其中天然气用气人口稳步增长,而液化气、煤气用气人口逐步下降:2020年城市煤气、液化气、天然气用气人口分别为548.2万、1.08亿、4.13亿,分别较2019年下降127.17万、下降529.63万、增长2277万。当前以燃煤为主要能源的中小城镇替代的空间仍然较大,中小城镇“煤改气”的推进将带动天然气市场规模稳步上升,而我国城镇化仍将持续推进,我国居民燃气市场规模仍将不断上升。

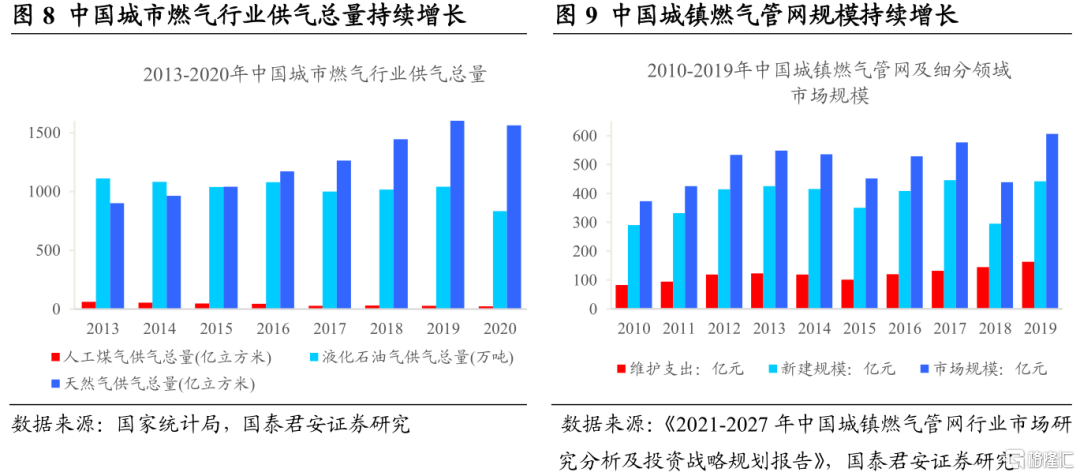

我国城镇燃气管网市场规模不断增长。我国燃气行业消费量快速增长,且燃气消费结构持续调整:燃气中的天然气消费占比快速提升,人工煤气、液化石油气占比逐年下降。分拆来看,液化石油气、人工煤气供应量逐渐下降,而天然气消费贡献行业主要增量:2013-2020年我国城市天然气供气量年复合增长率为8.19%,煤气、液化气均呈下降趋势。2020年我国城市天然气供气总量达1563.7亿立方米,占比达到64.6%,较2013 年上升21.15个百分点,天然气占比快速上升。伴随天然气消费量的上升,我国城镇燃气管网规模持续增长:2019年我国城镇燃气管网市场规模为606.28亿元,较2013年上升57.55亿。我们认为城镇化背景下,我国天然气消费量仍将平稳增长,且天然气消费占比将持续上升,带动燃气管网规模快速增长。

2.2 管道改造迫切性上升,管道需求或超预期增长

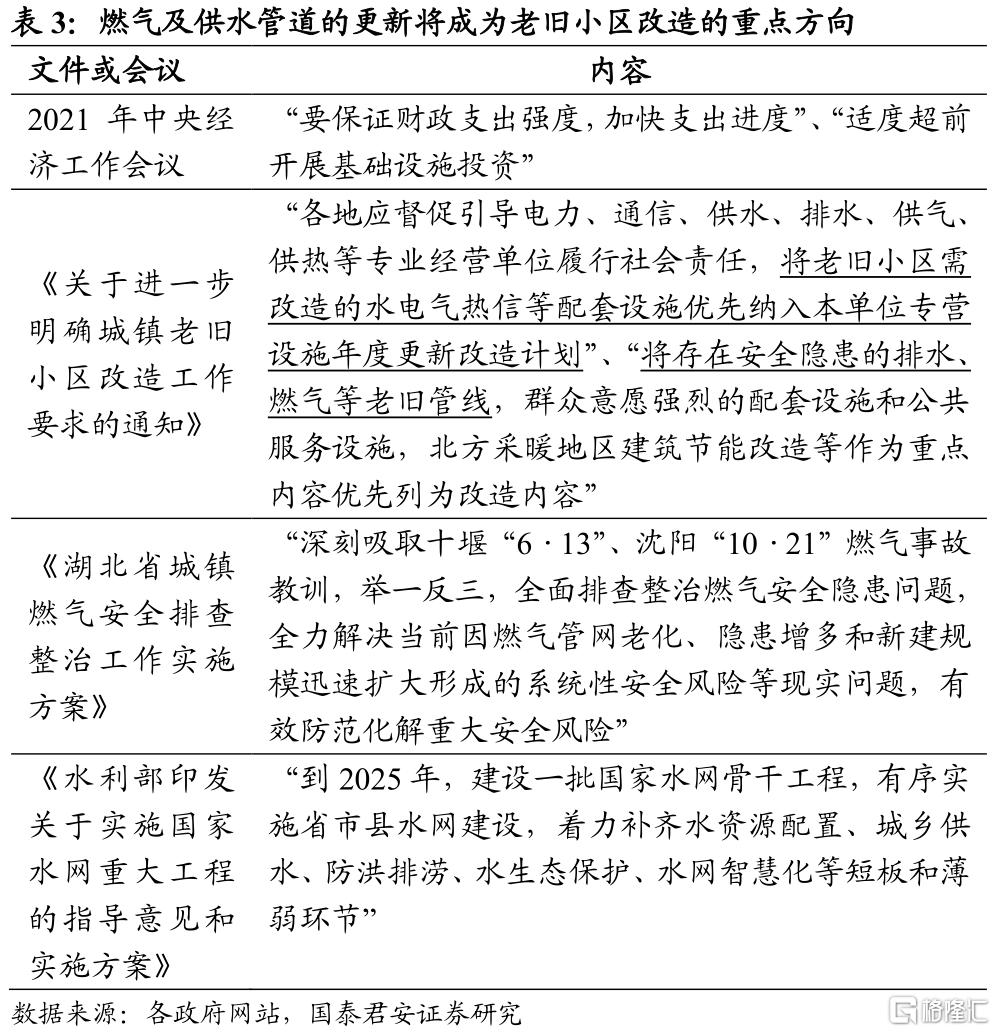

管道改造迫切性上升。近期召开的中央经济工作会议强调,“十四五”期间必须把管道改造和建设作为重要的一项基础设施工程来抓;并将“适度超前开展基础设施投资”写入此次会议文件,会议明确了“加快城市管道老化更新改造”的政策取向。此外,我们观察到2021年我国燃气事故较多、影响较大,燃气安全被重新认知,燃气管道改造升级的迫切性上升。

排水、燃气管道更新成为城镇老旧小区改造的工作重点。根据住建部等三部委2022年1月3日下发的《关于进一步明确城镇老旧小区改造工作要求的通知》,城镇老旧小区改造应“将老旧小区需改造的水电气热信等配套设施优先纳入本单位专营设施年度更新改造计划”,且“将存在安全隐患的排水、燃气等老旧管线……作为重点内容优先列为改造内容”。我们认为文件进一步确认了老旧燃气管道更新的迫切性,在此背景下,我们预期我国将迎来城市老化管道集中更新,燃气、给排水管道需求有望超预期集中爆发。

我国城市燃气管道更新空间巨大。根据住建部数据,2020年我国各城市天然气管道长度为85.055万千米,而2000年我国城市天然气管道长度仅为3.37万千米。根据《湖北省城镇燃气安全排查整治工作实施方案》,湖北省将重点对2000年前建设及运营使用超过设计年限的燃气管道设施进行安全评估,结合我国前期燃气管道的建设情况,我们合理推测铺设20年以上的燃气管道需要进行更换。在政策关注燃气管道安全性背景下,我国燃气管道的更新将快速推进,假设2000年以前的燃气管道均在2022年更新,此后每年更新达到使用期限的管道,我们测算2022年我国燃气管道的更新规模将达到4.77万千米,管道需求增速达14.5%,燃气管道需求将迎来快速增长。金洲管道作为我国管道龙头,将充分受益于行业需求的爆发。

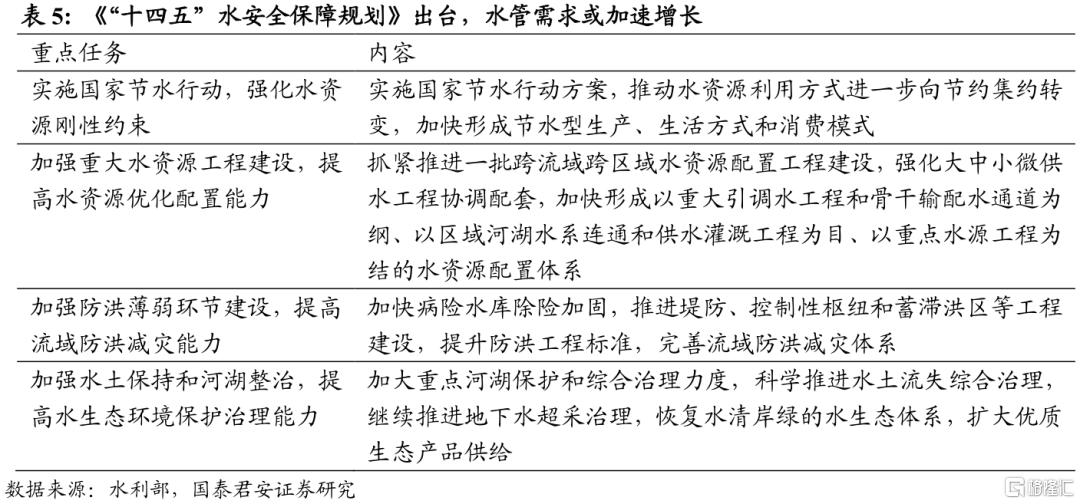

《“十四五”水安全保障规划》出炉,水管需求或加速增长。2022年1月,发改委、水利部印发《“十四五”水安全保障规划》(以下简称《规划》),对“十四五”期间水安全保障提出了总体规划,这也是国家层面首次编制实施的水安全保障五年规划。规划明确“加快构建国家水网,加强水生态环境保护,深化水利改革创新,提高水治理现代化水平”,我们预期“十四五”期间,我国水管需求或加速增长。

3.油气管网建设有望提速,油气管道需求快速增长

3.1 油气管道需求增长空间较大

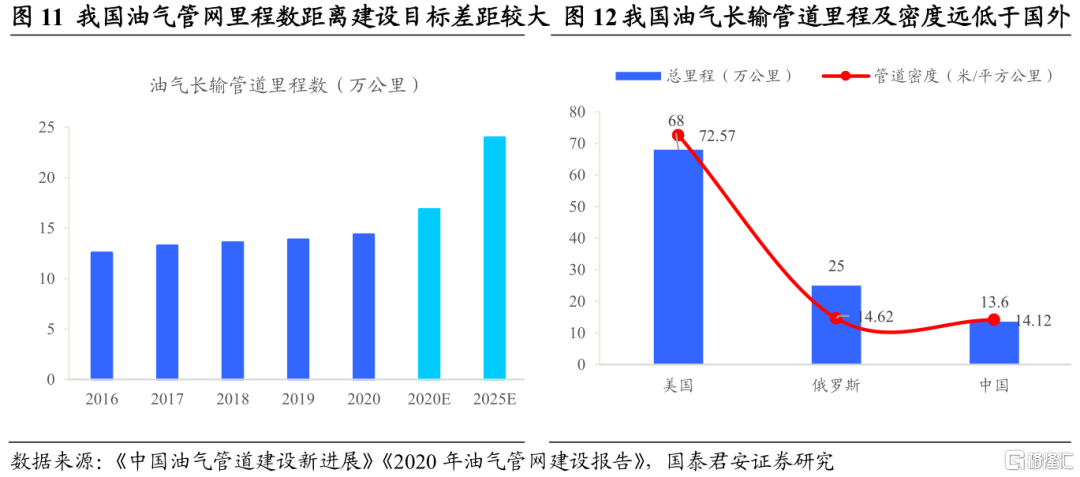

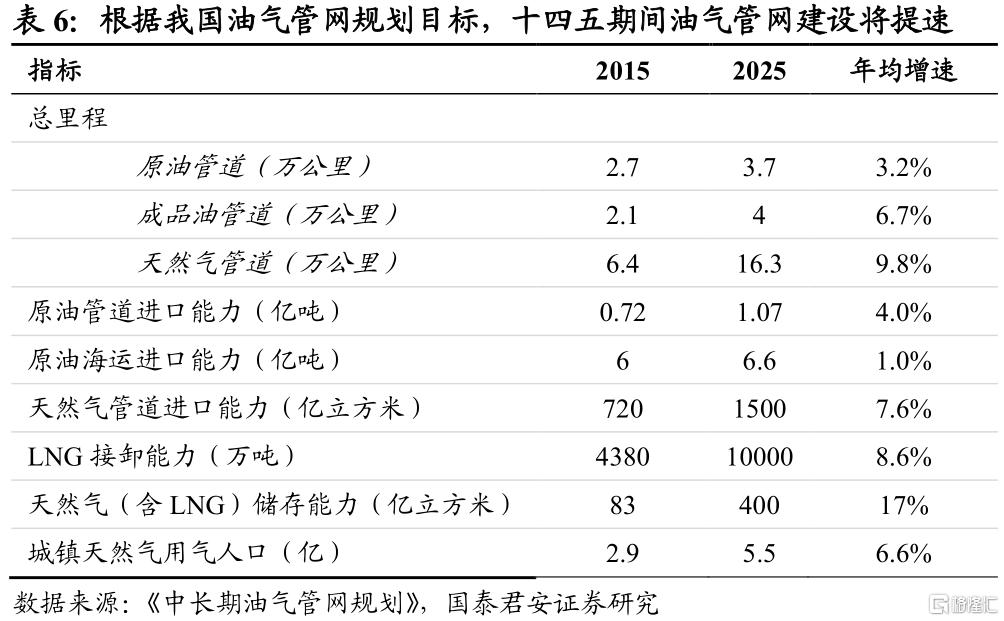

我国油气管网建设空间较大,管道需求增速或维持较高水平。根据《中长期油气管网规划》:2020年末我国油气管道主干道长度将达到16.9万公里,其中天然气管道长度10.3万公里;2025年全国油气管网主干道长度达到24万公里,其中天然气管网里程16.3万公里。而截至2020年底,中国长输油气管网主干道实际总里程为14.4万公里,其中天然气管道约8.6万公里。此外,我国天然气干线管道密度远低于世界平均水平,截至2018年我国天然气干线管道密度为14.12m/km²,约为美国的1/5,且远低于法国、德国等国家。我国油气管网干线建设进度慢于规划,且管网密度远低于世界其他国家,我们认为我国油气管网干线的建设空间仍然较大,油气管道需求将维持快速增长。

3.2 油气管网干线建设有望提速,油气管道需求或快速增长

我国管网干线建设或将提速,油气管道需求或加速增长。“十三五”期间(2016-2020年),我国原油、成品油和天然气管网里程数平均增速分别为2.57%、3.27%、3.72%,2020年底我国原油管道、成品油管道、天然气管网里程数分别为2.9、2.9、8.6万公里。假设《中长期油气管网规划》2025年建设目标如期实现,则我们测算2021-2025年我国原油管道、成品油管道、天然气管网里程数年均增速分别为4.99%、6.64%、13.64%,三类管网建设增速较“十四五”期间均将大幅上升。

4.综合管廊建设加快推进,燃气、给排水管道需求将加速增长

4.1 我国城市地下综合管廊长度加速增长

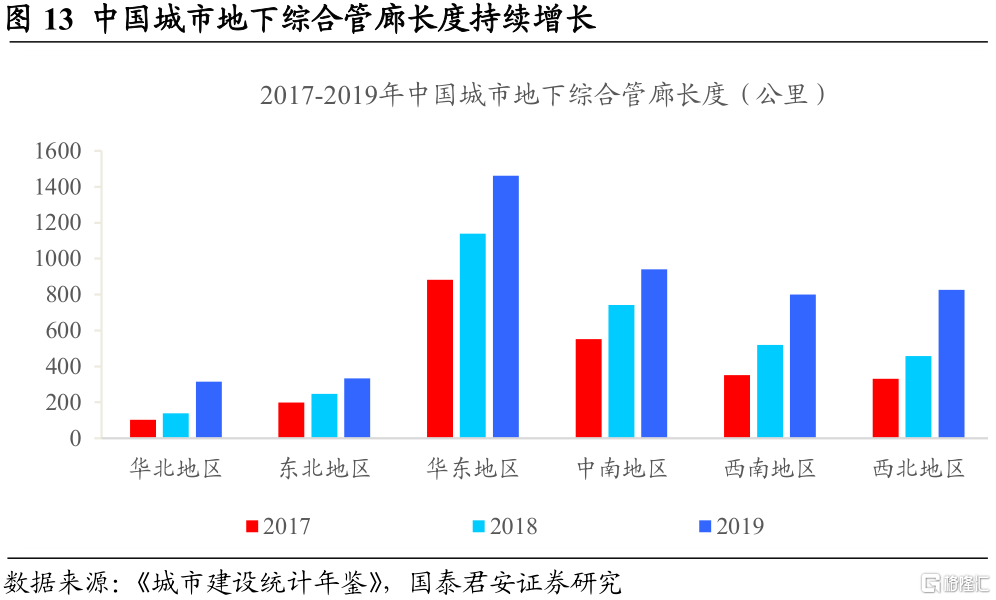

城市地下综合管廊建设加快推进。根据《城市建设统计年鉴》数据,中国城市地下综合管廊长度加速增长,2018、2019年中国城市地下综合管廊长度分别为3244.36、4679.58公里,分别同比增长34.16%、44.24%,在2018年高基数基础上,2019年我国地下管廊增速进一步上升。

十四五期间我国地下管廊建设仍将加速推进。我国城市正在往精细化方向发展,为满足我国城市化建设的需求,我国城市地下空间资源的利用将更加集约,城市地下各种类的市政管网设施将逐渐转变为集中化、统一化的城市地下管道综合走廊。我国《全国城市市政基础设施建设“十三五规划”》计划“十三五”期间建设地下管廊8000公里以上,而2016-2019年我国地下管廊建设长度仅为4200.18千米,我们预期“十四五”期间我国地下管廊长度或将加速推进。

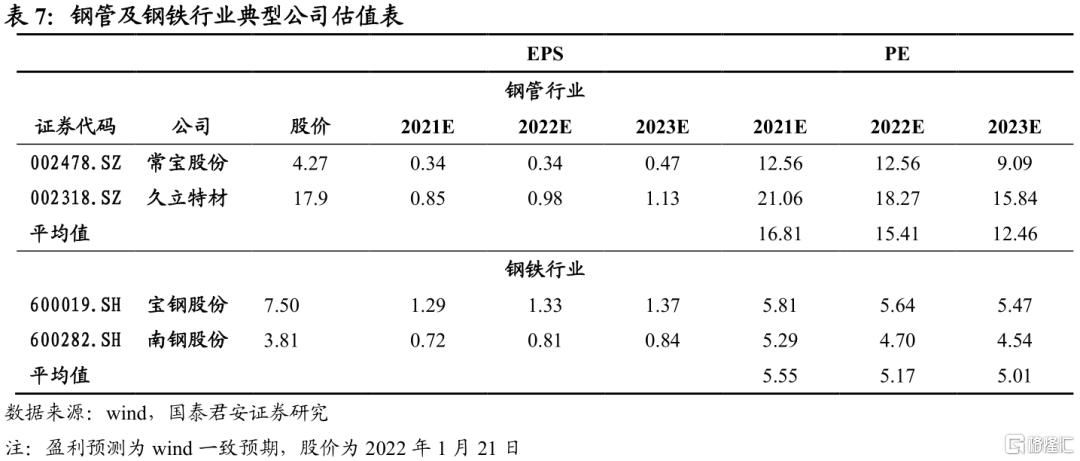

5.钢管行业公司介绍

钢管行业为加工行业,行业集中度较低,但下游需求分散度也较高,行业内公司已形成错位竞争格局。按照wind一致预期,钢管行业公司常宝股份、久立特材2022年PE均值为16.26倍。考虑到久立特材、常宝股份产品以不锈钢钢管为主,而友发集团、金洲管道钢管产品多为碳钢钢管,产品盈利能力相对较弱,我们给予两家公司2022年PE 15倍进行估值。新兴铸管业务包含钢材和铸管两个板块,两个板块营收占比大致相等。按照wind一致预期,钢铁行业典型公司宝钢股份、南钢股份2022年平均PE为5.17倍,结合钢铁、钢管行业估值水平,新兴铸管2022年PE在10倍左右。我们维持新兴铸管目标价5.9元,对应2022年PE为9.67倍。

5.1 金洲管道

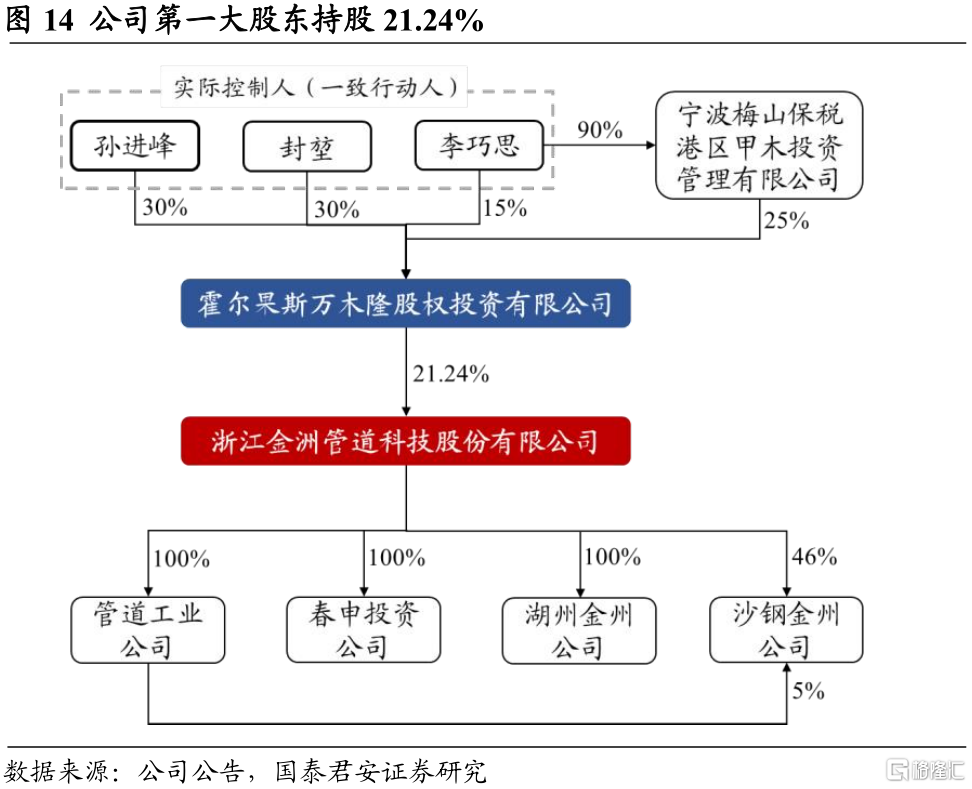

金洲管道前身系湖州金洲管业有限公司,2002年经浙江省人民政府企业上市工作领导小组批准,湖州金洲管业有限公司采取整体变更方式设立浙江金州管道科技股份有限公司。2010年7月6日公司于深交所上市,成为国内第一家以焊接钢管为主业的A股上市公司。截至2021年9月底,公司第一大股东为霍尔果斯万木隆股权投资有限公司,持股21.24%,公司实际控制人为孙进峰、封堃、李巧思三人组成的一致行动人。公司全资子公司包括浙江金洲管道工业有限公司、湖州金州石油天然气管道有限公司等。

5.1.1 公司钢管产量不断上升

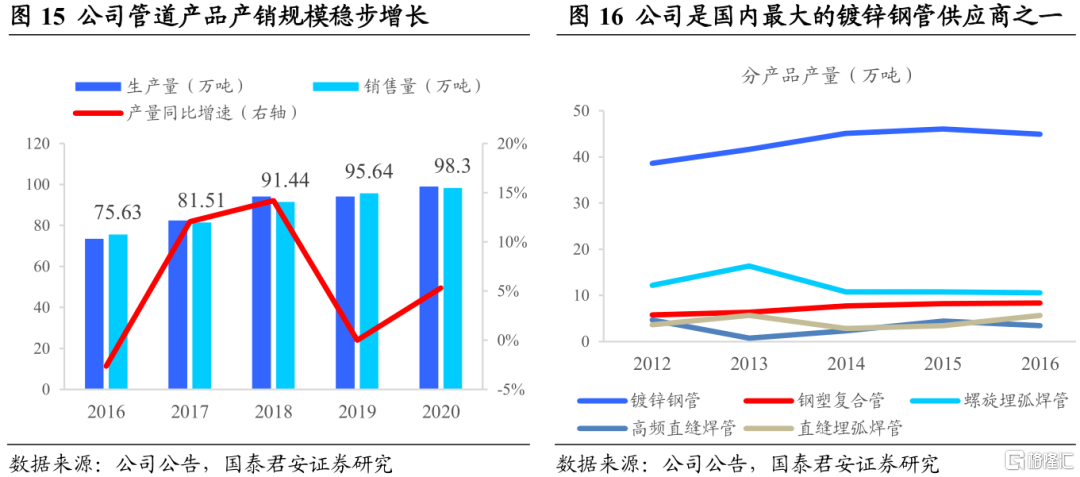

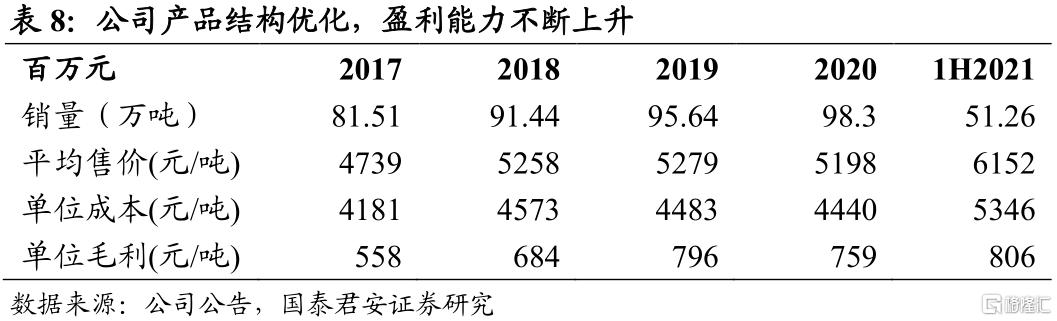

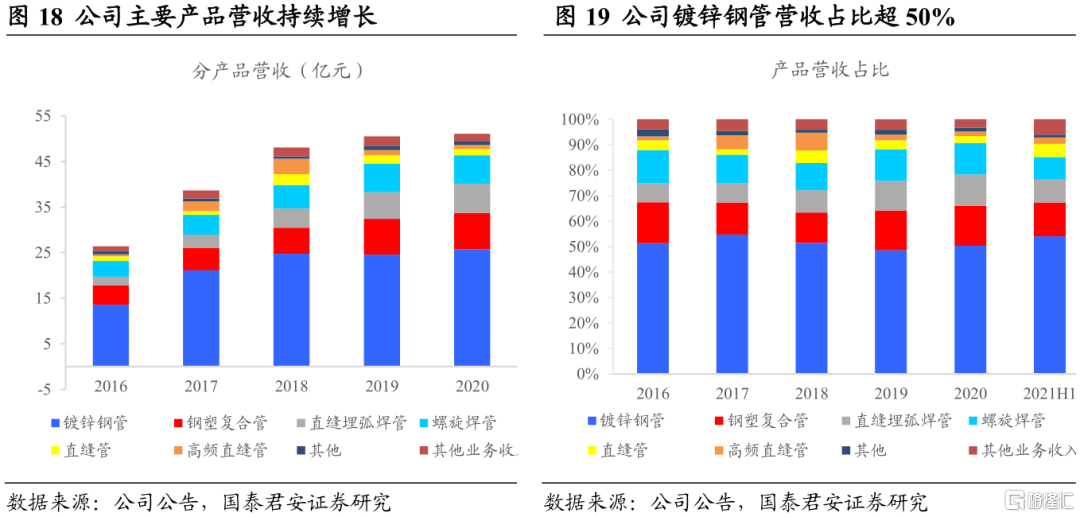

公司管道产品产销规模持续增长。2016-2020年公司管道产销量持续增加,产量复合增长率为7.74%、销量复合增长率为6.77%。2020年公司管道总产量为99.06万吨,同比增长5.3%;总销量为98.3万吨,同比增长2.78%。公司产品中镀锌钢管产量最多,占比超50%,公司是国内最大的镀锌钢管供应商之一。

公司产能仍将继续上升。2019年4月公司审议通过“新建年产3万吨高品质薄壁不锈钢管材管件项目”,项目投资预算3亿元、建设周期3年,截至目前该项目进展已完成80%。2020年11月公司审议通过“投资建设年产60万吨优质焊管和工厂预制深加工管材管件项目”,项目总投资6.8亿元、建设周期3年。两个项目建成后将进一步整合公司管道产业的资源布局,提升公司整体竞争力。

5.1.2 镀锌管是公司营收的主要来源

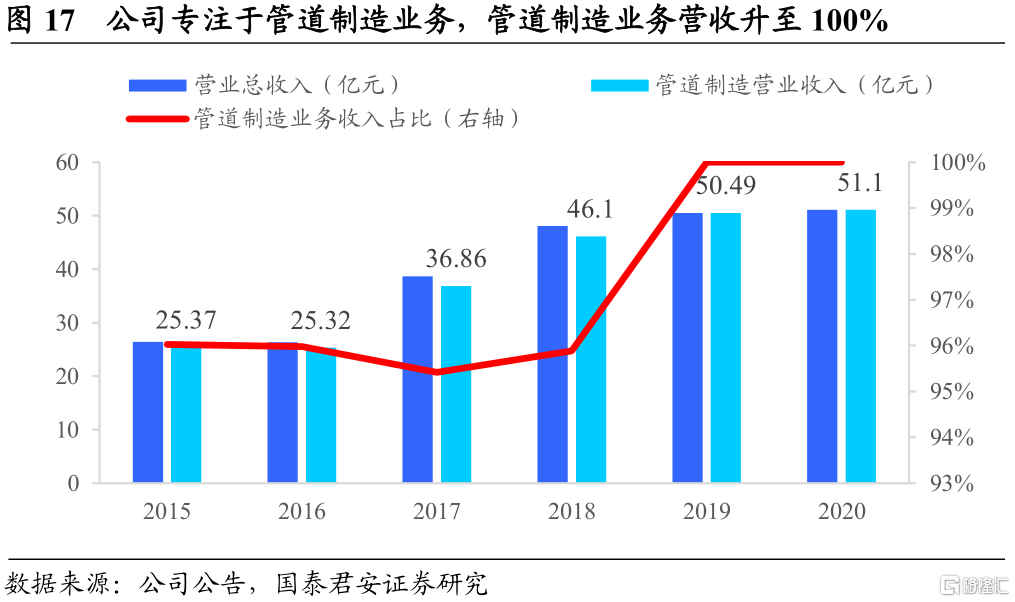

公司专注深耕管道制造主业。2016-2020年公司营业总收入、管道制造营业收入持续增长,复合增长率分别为17.97%、19.19%;2019年开始,公司专注于钢管制造主业,其他业务完全剥离。2020年公司实现营业收入51.1亿元,同比增长1.21%;2021前三季度公司实现营业收入50.56亿元,同比增长45.90%。

热镀锌钢管是公司主要产品,营收占比超50%。镀锌钢管多用作输水管和煤气管,公司生产的镀锌钢管全部为热镀锌钢管,2016-2021H1公司热镀锌钢管营收占比分别为55.87%、54.70%、51.42%、48.59%、50.36%、54.11%。公司产品还包括钢塑复合管、螺旋焊管、直缝埋弧焊管等,2021H1公司镀锌管、钢塑复合管、螺旋焊管、直缝埋弧焊管营收分别为25.73、8.02、6.32、6.30亿元,营收占比分别为54.11%、13.22%、9.06%、8.78%。

5.2 新兴铸管

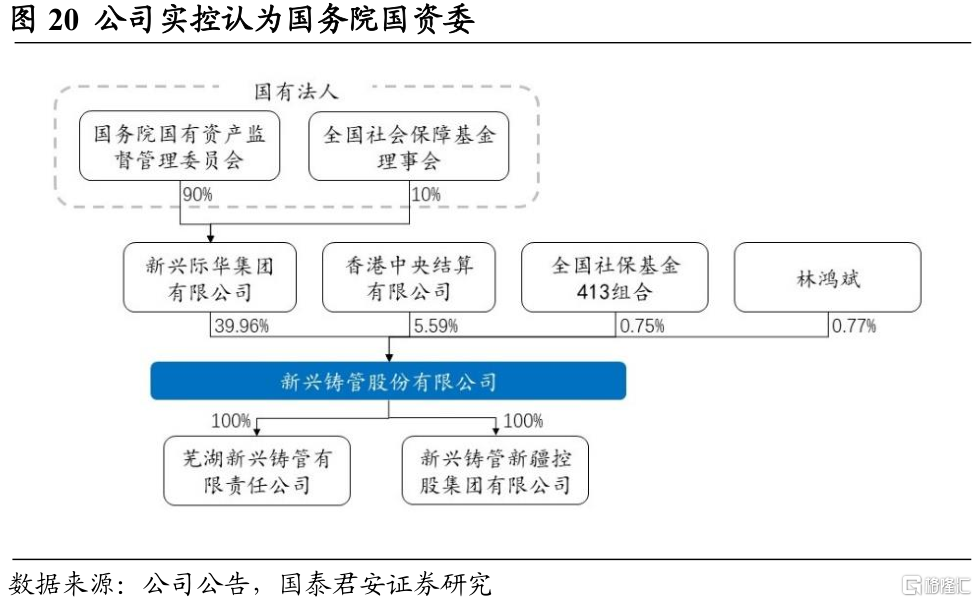

新兴铸管为全球规模最大的球墨铸管生产企业,也是我国最大的钢格板生产基地。公司主营业务为铸管和钢铁冶炼和压延加工等,公司目前铸管产能300万吨,管件产能3万吨,钢格板产能10万吨,钢材产能500万吨。公司控股股东为新兴际华集团,持股占比39.96%,实际控制人为国务院国资委。

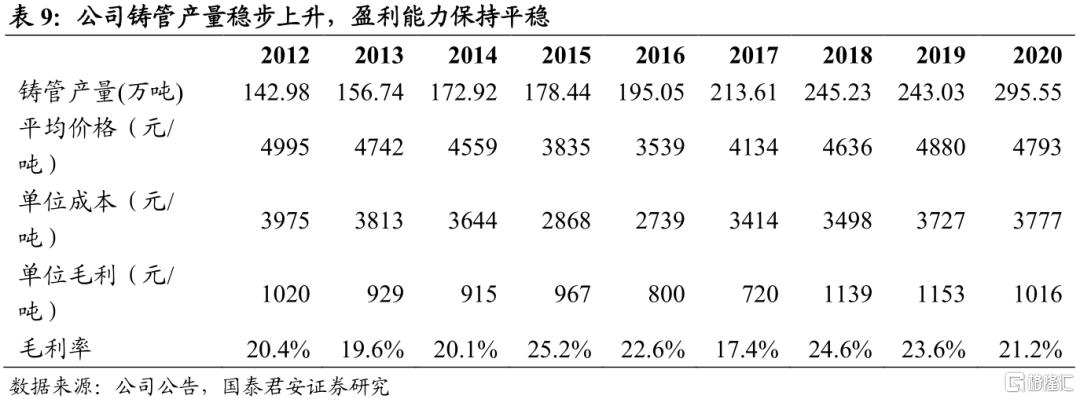

公司铸管产量持续增长,盈利能力保持稳定。2012年到2020年,公司铸管产量稳步上升,产量复合增长率9.5%。公司铸管产品的毛利率保持在20%左右,盈利能力保持稳定。

公司铸管产能继续上升。根据公司战略规划,为满足下游需求,公司在“十四五”期间将继续通过自建或收购的方式增加铸管产能,“十四五”末公司铸管产能或将达到500万吨左右。

5.3 友发集团

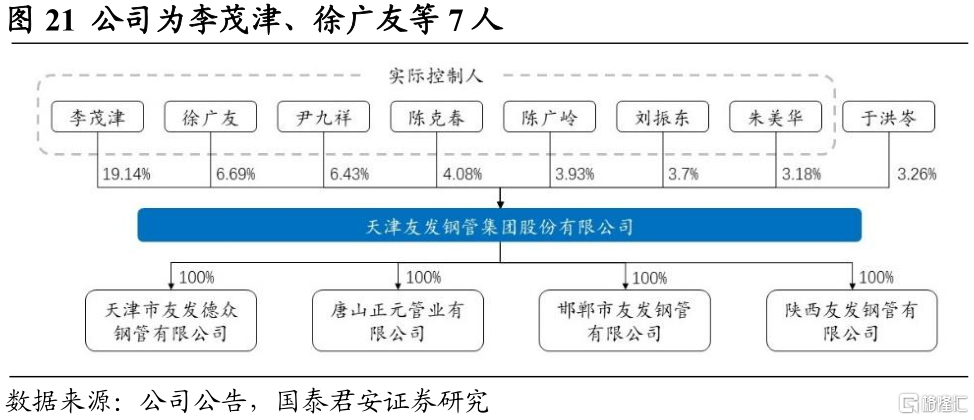

友发集团为国内钢管龙头企业,公司钢管产能1300万吨,产量连续14年位居国内第一,公司在国内焊接管(钢管细分品类)市场占有率在19.37%左右。公司主要产品包含焊接圆管、镀锌圆管、方矩焊管等,产品广泛用于供水、供气、供热等领域。公司控股股东及实控人为李茂津、徐广友等7人组成的一致行动人,合计持股48.5%。

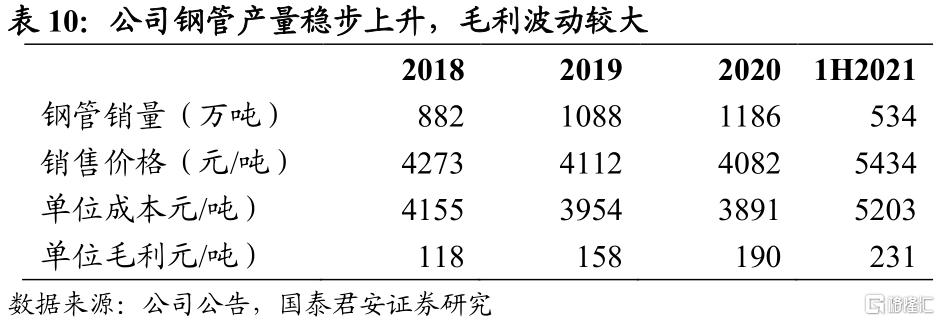

公司钢管产量持续上升,盈利能力波动较大。公司产能分布紧贴下游需求,目前已经形成天津、唐山、邯郸、陕西韩城4各基地,公司正在江苏溧阳建设第5个生产基地。2018-2020年公司钢管销量分别为882、1088、1186万吨,公司钢管产量稳步上升,2021年公司募投项目预期释放产能100万吨。而根据公司转债项目规划,未来2年公司产能将继续增加452万吨,公司产量将持续增长。

6. 风险提示

6.1 原材料价格大幅上行

管道行业为加工行业,其成本主要来自于钢材,而定价模式以成本加成定价为主。钢材价格波动性较大,若钢管原材料钢材价格大幅上涨,成本的上升将带来毛利率的下降,不利于行业内公司的盈利。

6.2 管道改造进程不及预期

目前我国管道改造的迫切性上升,我们预期管道需求增速将快速上升。若管道改造进程不及预期,管道需求增速较小,将不利于行业内公司的盈利。

格隆汇声明:文中观点均来自原作者,不代表格隆汇观点及立场。特别提醒,投资决策需建立在独立思考之上,本文内容仅供参考,不作为实际操作建议,交易风险自担。更多股票资讯,关注财经365!