黎明之前,一切的混乱都有它合理的之处,但不要因为当下的黑暗,就放弃了光将能照耀的地方。

摘要

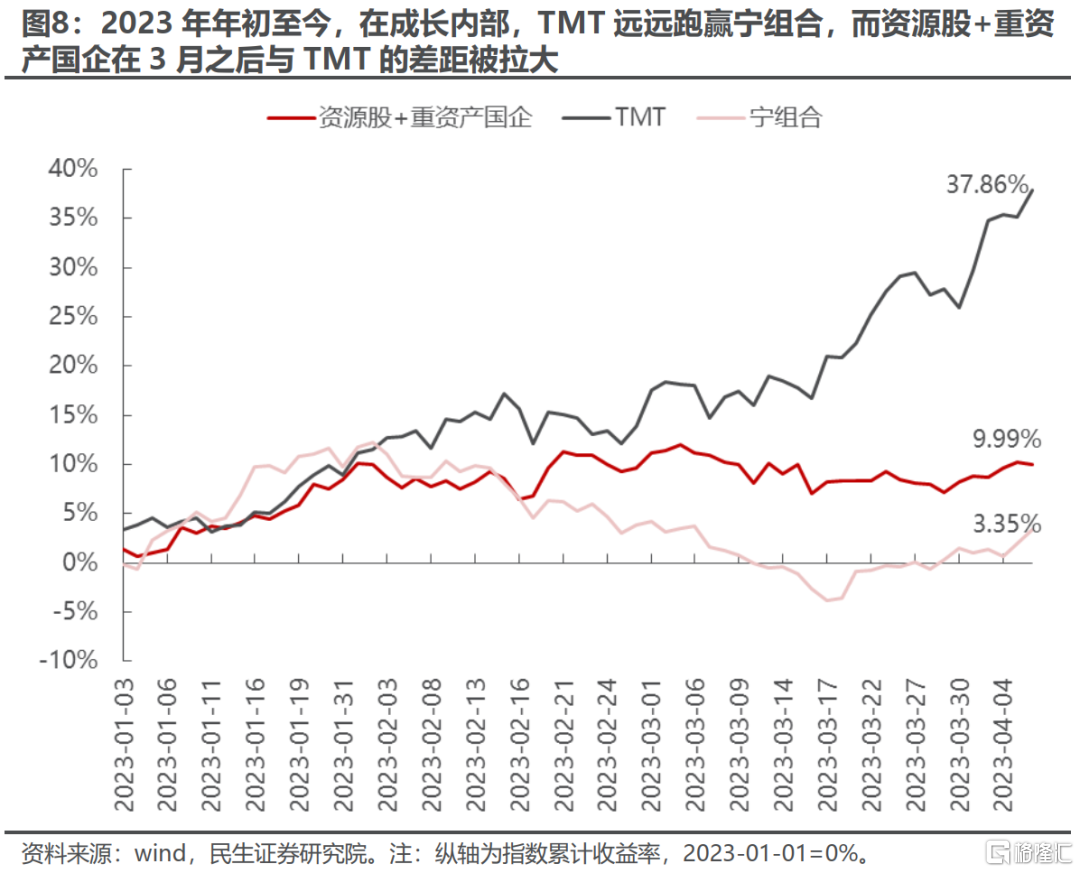

1 TMT领涨市场,成长内部的切换是本质

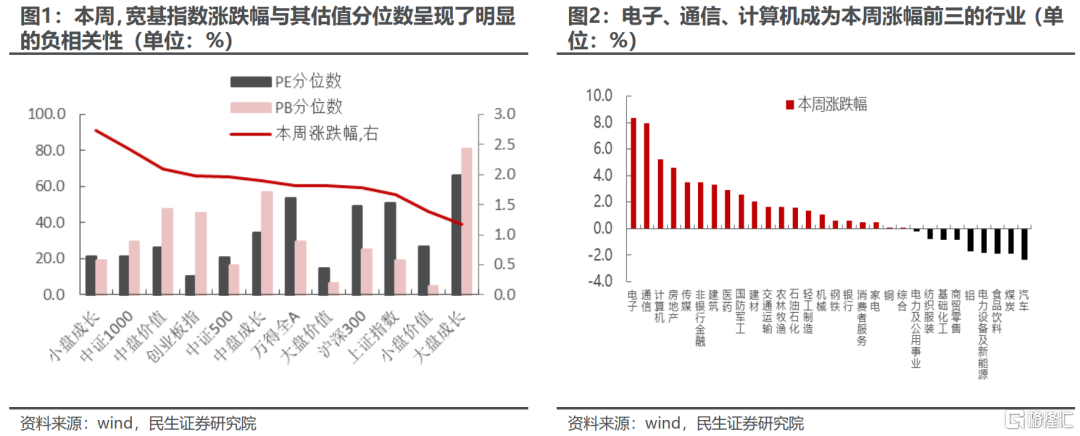

本周(2023年4月3日至7日,下同)主要宽基和风格指数均出现不同程度的上涨,小盘、成长风格表现要好于大盘、价值风格,本周的涨跌幅与指数估值分位数呈现了明显的负相关性,两者共同反映了市场在追求“成长”的时候,也在从估值高位向估值低位切换。

2 国内经济的“低波动”状态造成了成长风格的“内卷”

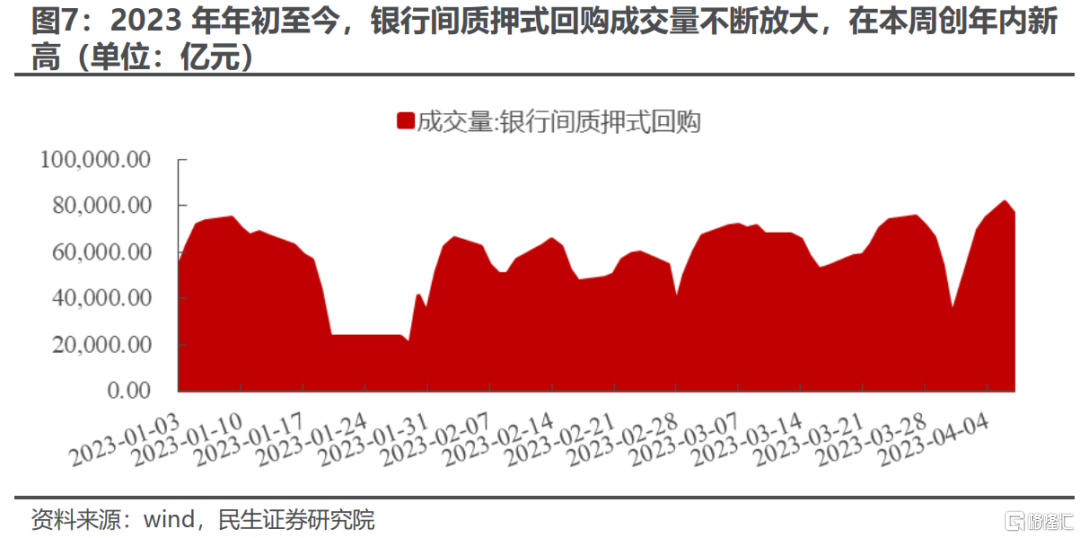

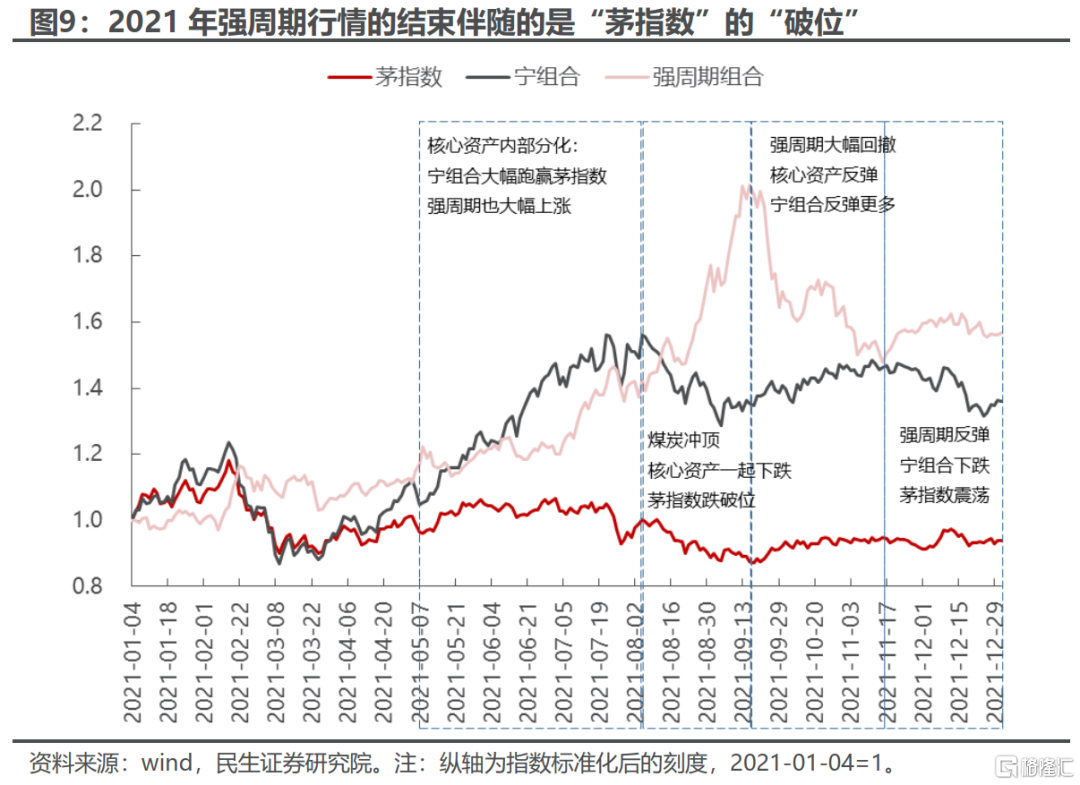

国内经济数据在春节后的环比改善后走向分化,“弱复苏”的现状及预期缺乏打破的力量。在宏观经济总量变化缓慢的背景下,不论是在货币市场还是权益市场,都呈现出做空经济“波动率”的特征。在资金层面,质押式回购成交规模突破 8 万亿,创年内新高,固收资金内部通过杠杆错配卷超额收益;在期权市场,场内期权隐含低波动也指示资金或涌向雪球赚取低波动收益;在权益市场中,低波动的背后则是结构上的内卷,成长风格内部从“宁组合”到当前TMT的转换。“内卷”的尽头需要回看2021年8-9月的周期行情。当下的TMT行情并不类似2013年,从市场特征看真正可比的是2021年8-9月时对应碳中和的周期行情,在2021年,不断上涨的周期品价格成为了“绿色通胀”这一新实物的例证,催化着相应的周期股开启大幅上涨同时虹吸同为与总量经济关系密切的“茅指数”;而在当前,人工智能以chatGPT的技术迭代进步与行业内不断出现的产品发布作为驱动,成为TMT“星辰大海”的重要依据,虹吸同为成长的“宁组合”。对于AI行情,我们认为市场总会从关心“行业出现了什么”到关心“上市公司会发生什么”在长期形成分化,但是短期存量资金的结构下博弈角度的分析对当下行情更有指导意义:2021年在9月份“茅指数”跌破前期低点后上游行情正好见顶。当然,2021年的经验是虹吸资金与资金被虹吸板块都未能成为2021年的最终主线。

3 不一样的“弱复苏”和即将到来的“滞胀”

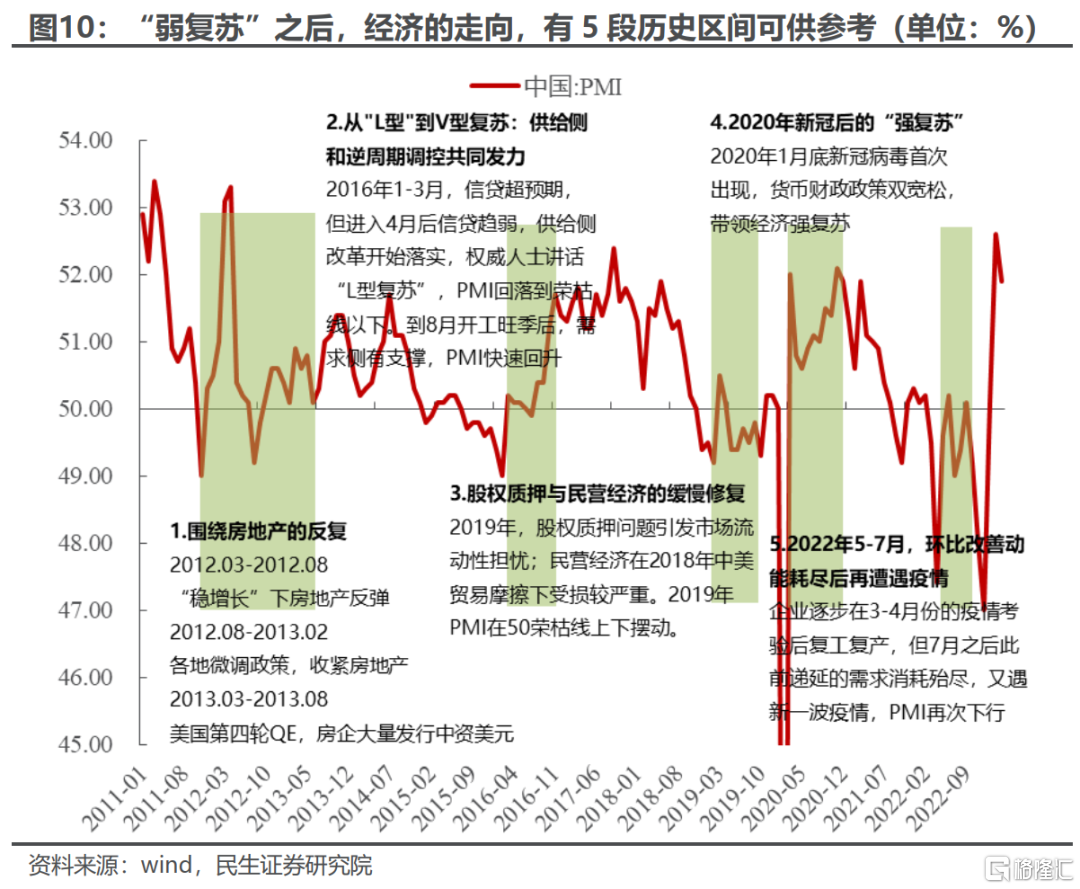

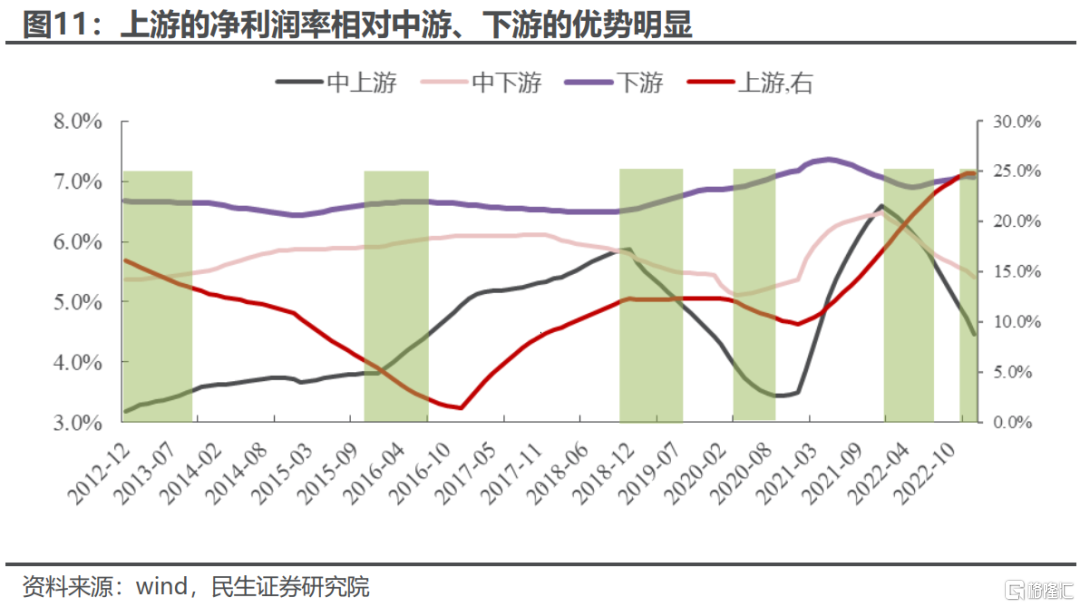

从历史经验上来看,“弱复苏”之后,要么是在外生力量的作用下持续向上进入“强复苏”区间,要么则是重新陷入疲弱当中,表现为PMI回落到荣枯线以下。然而,当前经济的周期性的向上力量尚未真正出现,投资者应该重点关注产业链利润分配逻辑已经发生了改变,在过去的“弱复苏”出现后,总是下游先出现利润改善,而上游则受损;若事后强复苏则中游也能有一定程度的利润率改善。但这一情形已经在2022年的“弱复苏”中得到扭转,在2023年以来的经济修复中,利润分配格局已经开始明显往上游迁移。海外来看,美国的PMI指示衰退或已经发生,但是就业数据指示“通胀”仍未明显降温。当萧条和滞胀二选一的时点正在临近,“滞胀”的概率其实在进一步增加。无论如何,低波动的环境或正走向尾声。

4 人民币国际化的机遇与变化

我国与中东国家、俄罗斯、巴西的合作加深,与法国合作关系开始改善。参考二战后逐步建立了“石油美元”秩序,石油人民币+金融回流仍是以10年度计量的宏大愿景,而它在当下的重要作用是:造成美元货币秩序的不稳定性,提升黄金+大宗商品相对货币的价值;与资源国形成更多产业和市场合作,中国的更多重资产行业将因此在一级市场中获得产业视角的估值,这一水平大概率高于二级市场的景气定价,这将形成一股渐变的力量。

5 享受当下,但请为打破平静做好准备

极致的“低波动”交易来自于传统框架对于国内周期性力量的理解,然而可能促使波动回升的因素不在传统框架中。我们推荐资源+重资产组合作为主线:能源(油、煤炭),有色(铜、金、银、铝);重资产+国企央企(炼厂、建筑、钢铁),运输(油运、干散、化学品运输、港口);数字经济+人工智能的“交易拥挤”仍不是问题。

风险提示:实物投资需求不及预期;流动性大幅宽松;海外通胀超预期回落。

1、成长内部“大乱斗”

1.1TMT再度领涨市场

本周(2023年4月3日至7日,下同)主要宽基和风格指数均出现不同程度的上涨,具体来看,小盘、成长风格表现要好于大盘、价值风格,但同时宽基指数的估值历史分位数与其本周的涨跌幅呈现了明显的负相关性,两者共同反映了市场在追求“成长”的时候,也在从估值高位向估值低位切换,这也与具体的行业表现相一致:电子、通信、计算机成为本周涨幅前三的行业,我们在此前报告中进行了比较,上述三个行业以及传媒行业不论是从估值的位置还是低位股的比例来看,都处于成长内部相对低估的位置。

1.2国内经济的“低波动”状态造成了成长风格的“内卷”

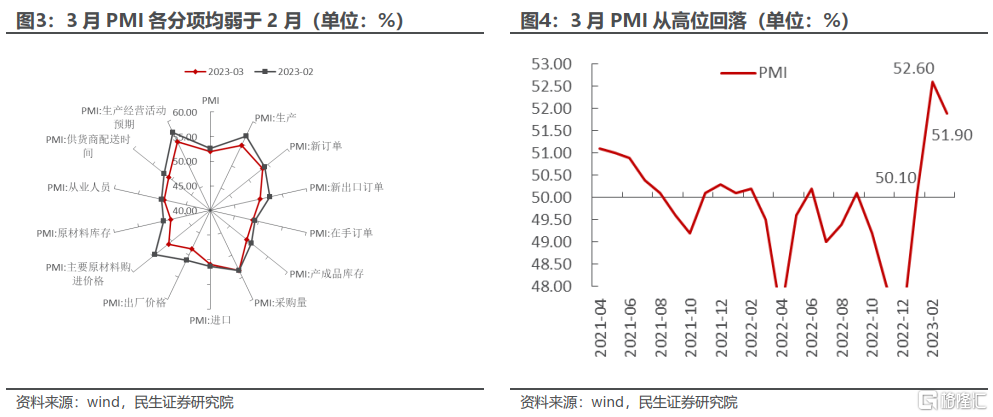

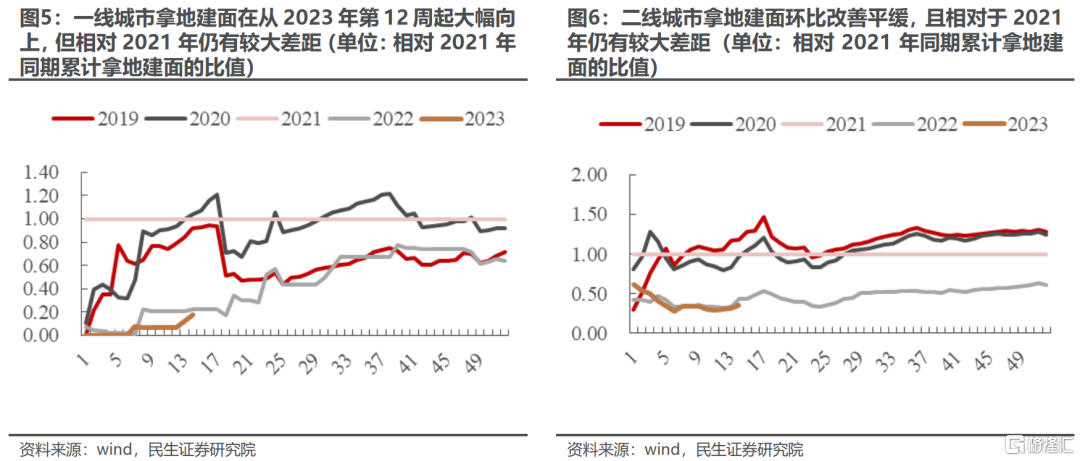

环比改善之后经济数据走向分化,“弱复苏”的现状及预期缺乏“打破”的力量。2023年2月开始,经济复苏显性化,不论是从春节假期中的复工复产还是疫情防控优化后的动能都使得生产、消费端均出现环比的改善,具体而言,生产端PMI快速反弹,消费端服务消费高斜率修复,而地产及后周期消费从低位开始向上,这是经济复苏最“毫无疑问”的时期;但进入3月后,一致性的复苏开始走向分化,生产端的增长动能放缓,PMI开始从高位回落;消费端,服务消费开始分化,航空、酒旅等出行需求仍然修复,但国内免税、观影的热度趋弱;商品消费部分回落,家电、汽车这两大主要的商品消费高频数据,都表现不尽如人意,其中家电消费出现大幅的环比走弱,而汽车则维持相对弱势。

在宏观经济总量变化缓慢的背景下,不论是在货币市场还是权益市场,都呈现出做空经济“波动率”的特征。在资金层面,质押式回购成交规模突破 8 万亿,创年内新高,其中,农商行、证券公司、基金产品的融入资金力度加大。在期权市场,场内期权隐含低波动也指示资金或涌向雪球赚取低波动收益。在权益市场中,低波动的背后则是结构上的内卷,成长风格内部从“宁组合”到当前TMT的转换。当下市场存在三股力量:一个是代表了过去高景气、赛道型投资的电新,一个是代表了未来数字经济和人工智能产业趋势的TMT,还有一个是代表了未来通胀中枢上行的资源股+重资产国企。这三股势力相互交织,交替有所表现,但明显大家对于主线的分歧主要是后两者,而电新似乎已经开始淡出讨论的范围。

1.3“内卷”的尽头:回看2021年8-9月的周期行情

当下关于人工智能的讨论,类似2021年8-9月时对新老能源系统切换的讨论,均存在长期的不可证伪性和短期的不断验证:在2021年,不断上涨的周期品价格成为了“绿色通胀”这一新事物的例证,催化着相应的周期股开启大幅上涨;而在当前,人工智能技术的迭代与行业内不断出现的产品发布类似于当时的“商品价格”,成为TMT行业“星辰大海”的重要依据。然而,市场总会从关心“行业出现了什么”到关心“上市公司会发生什么”,此时上市公司层面能否提供足够强的股价支撑因素就成了行情是否能持续的重要原因。就2021年8-9月而言, “需求破坏”成为了市场担心的问题,不仅是上游原材料价格挤压了下游利润,另一方面 “能耗双控”和“限电”本身也会使下游的开工走弱。因此,即使此时商品价格进入了加速上涨的阶段,但对于具体的周期股而言,市场开始担心起它们 面临“价升量减”的局面,因此周期板块股票反而出现了回调,周期股开始逐步跑不赢商品价格;类比当下,对于人工智能而言,价格、渗透率短期都不是让市场参与者产生怀疑的因素,反而可能在于当资金热度到达一定程度后,不可避免的问题是对于现在TMT板块的上市公司而言人工智能究竟将如何增强其商业模式。

博弈角度的分析对当下行情更有指导意义,回顾2021年8-9月周期行情的终结,除了基本面因素以外,我们发现周期板块呈现了明显过热的特征,且对于其他板块的资金虹吸效应明显:强周期组合的成交额占比与日均换手率均大幅上行,并突破而2020年以来的最高点,相应地,“茅指数”、宁组合的成交额占比持续回落,日均换手率则小幅回升后大幅回落,这种虹吸效应的最终结果是此时的“旧势力”代表“茅指数”在9月份破位,当然,2021年的经验是虹吸资金与资金被虹吸的板块都未能成为2021年的最终主线。

2、“弱复苏”不会一直持续

2.1国内经济需要等待外生力量的打破

“弱复苏”的格局究竟能持续多久?从历史经验上来看,要么是在外生力量的作用下持续向上进入“强复苏”区间,要么则是重新陷入疲弱当中。我们选取了自2012年以来PMI从荣枯线以下回升到荣枯线以上之后的情形,共有5段,其中2012-2013年、2016年、2020年均是由于外生力量(政策因素、外需修复)而从“弱复苏”的状态进入“强复苏”;而2019年、2022年则是在自身的环比改善动能消耗殆尽后,又重新陷入经济低谷,表现为PMI回落到荣枯线以下。

然而,当前能够被预期的外生力量是“缺位”的。从国内的经济政策来看,与总量经济关联度更高的方向:如房地产、汽车板块政策出台强调“稳”字,与市场的高期待相比,支持力度弱于22年四季度,且低于预期。从海外来看,海外的通胀、加息过程中金融系统所暴露出的风险,都很难对国内经济构成积极因素。当前经济的周期性的向上力量尚未真正出现,投资者应该重点关注产业链利润分配逻辑已经发生了改变,在过去的“弱复苏”出现后,总是先由下游出现利润改善,如果能够走向强复苏(如2012-2013年、2016年和2020年),则中下游也能够得到改善,但上游在相对优势不断减弱,如果最后走向经济再次疲弱(2019年),那么中游、上游都会因为需求减弱且远离需求导致利润空间大幅缩窄。但这一情形已经在2022年的“弱复苏”中得到扭转,即使在2022年4-7月的“弱复苏”中,上游的相对盈利优势都在不断上行。这意味着无论进入哪一种“弱复苏”的下一个场景,利润分配格局已经开始明显往上游和中上游迁移。

2.2海外同样没有“弱衰退”,或重返“滞胀”

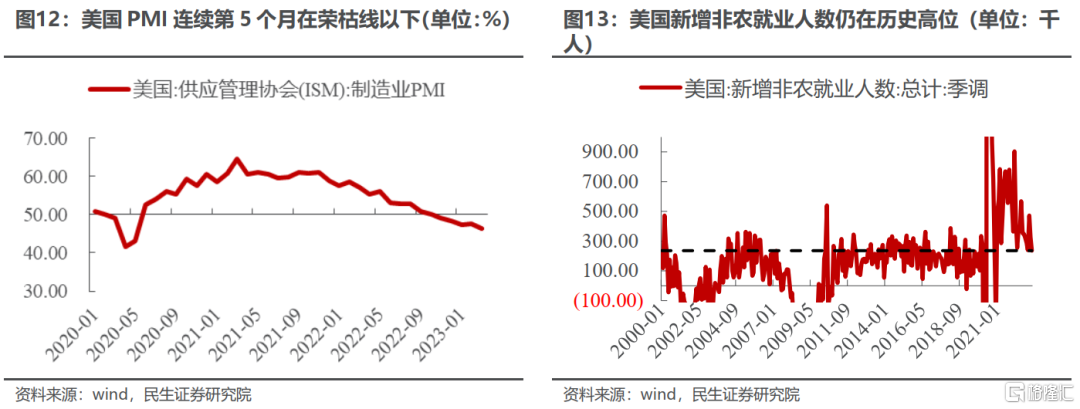

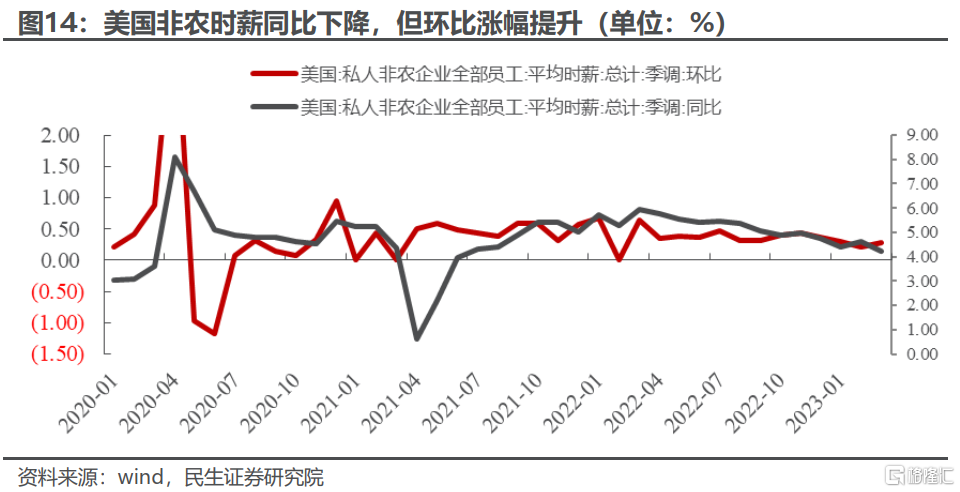

本周公布的美国PMI连续第5个月在荣枯线以下,且数值下降1.4个百分点,创2020年6月以来的新低,经济的降温促使市场对美国“萧条”的预期加剧;但与此同时,新增就业人数仍处于历史高位,平均时薪环比涨幅继续上升,就业市场的强劲仍然未被证伪,劳动力成本的持续抬升成为通胀下行的阻碍。在两股力量相悖的背景下,目前来看,经济的降温在发生,但通胀的下行却可能已经接近尾声,即将公布的3月份美国CPI数据变得尤为关键。考虑到海外以SVB银行为代表的脆弱部门所造成的经济降温还未体现在本轮数据中,意味着经济要么走向“深度衰退”,要么在“衰退”时还伴随着通胀中枢的上移,即重返“滞胀”,两者其实都是对于风险资产较大的一个波动变化。深度衰退可能时系统性风险来源,而滞胀则是风格大切换的重要力量。

3、反“内卷”的另一方向:人民币国际化

近期,中国在外交上达成多项成就:向东看,沙特及伊朗在与中国的三方对话下重新恢复外交关系,此后荣盛石化引入沙特阿美作为战略投资者;向北看,中国与俄罗斯于3月22日发表了《关于深化新时代全面战略协作伙伴的联合声明》,4月4日俄罗斯外长在接受采访时表示中俄之间半数以上的结算使用本国货币;向西边看,中国与巴西本币协议在3月29日达成,宣布不再使用美元作为中间货币。这些外交及人民币国际化的成就均显示出中国作为全球最大的生产国和产成品出口国,与全球主要的资源国之间的合作关系在进一步加深。

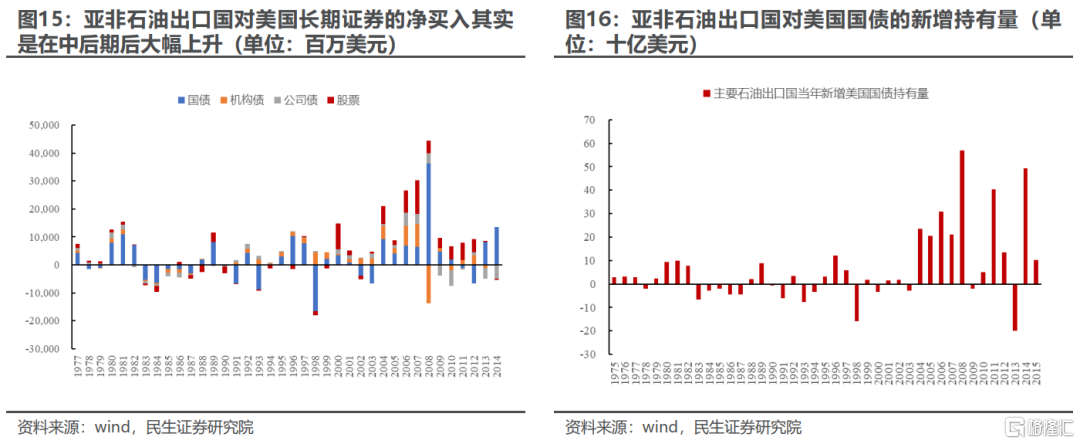

资源国与生产国的“结盟”不是首次,在第二次世界大战期间,作为世界上最大的原油出口国,沙特阿拉伯对制造业为主的美国的经济、政治和战略意义变得格外重要,为了维持住双方之间的紧密关系,在整个二战期间美国政府直接或间接向沙特提供的援助达到9900万美元,其中73%的援助是赠予的。在二战结束之后,双方之间的利益结合点并未断开,反而进一步出现了盘根错节的关系,形成了“以石油换安全和现代化”的关系。这也促使石油-美元形成了持续至今的“捆绑”。

当利益逐渐深度绑定,持有对方金融资产才成为必然的选择,而不是在一开始。自20世纪70年代布雷顿森林体系终结后,“石油美元”体系出现,而同样在此之后,20年代80年代起,亚非主要石油出口国对美元资产的才开始逐步上升,2000年之后才形成长期趋势。石油人民币这一蓝图和畅想可能是以10年维度计量的过程,中短期并不是推升债权和股票市场的力量。但是需要关注的是,以股权投资为载体的产业合作的意义。沙特阿美成为荣盛石化的战略投资者这一事件也标志着,部分行业的重估不再依赖于“景气度”的回升,而是由于其长期价值被新进入的投资者从另一个角度所认可,在资源国来看,中国最有吸引力的并非高科技行业,而是大量与资源可以进行深度合作的重资产行业,大量产业资本和境外的增量资金在一级市场的重定价如果更多发生,或许会对二级市场的估值形成更多潜在影响。

风险提示

1)实物投资需求不及预期。如果国内实物投资需求不及预期,则意味着经济修复预期落空,文中有关实物需求恢复带来的投资机遇判断将不再成立。

2)流动性大幅宽松。如果因为经济持续下行,央行超预期释放流动性,则成长风格可能全面占优,不符合文中基本面假设。

3)海外通胀超预期回落。如果海外通胀不及预期,大幅回落,则会影响市场对于长期通胀的预期,通胀的逻辑可能会被证伪。

注:本文摘自民生证券2023年4月9日发布的证券研究报告《A股策略周报20230409:直到黎明》,报告撰写:牟一凌 SAC编号S0100521120002| 王况炜SAC编号S0100522040002