内容摘要

>> 核心观点

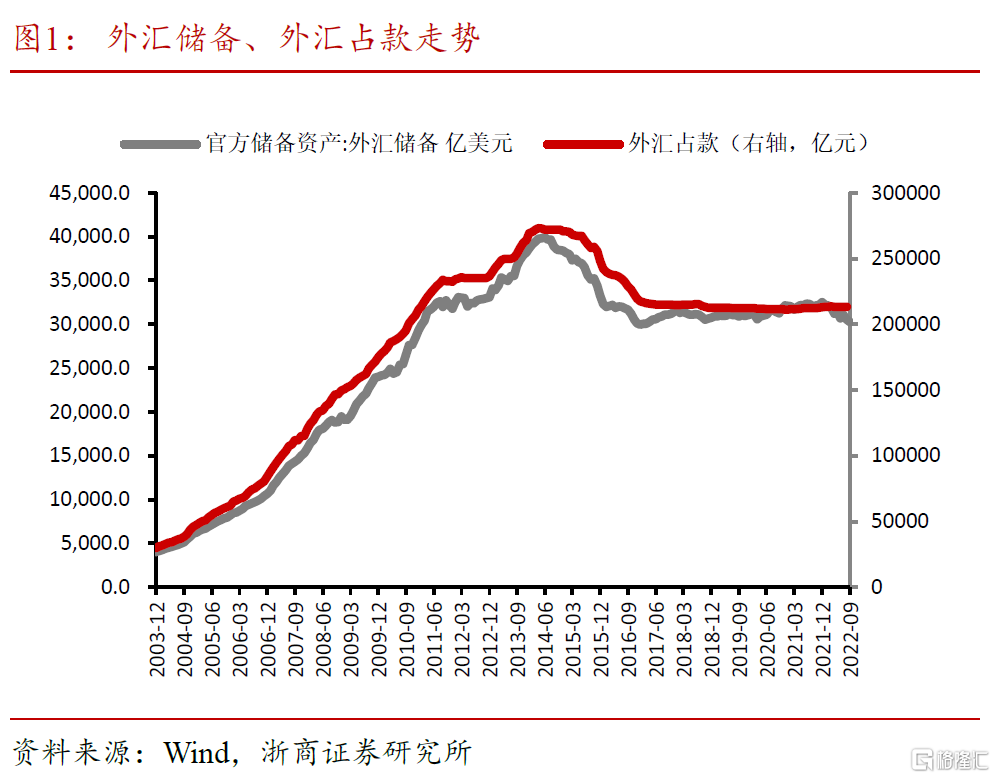

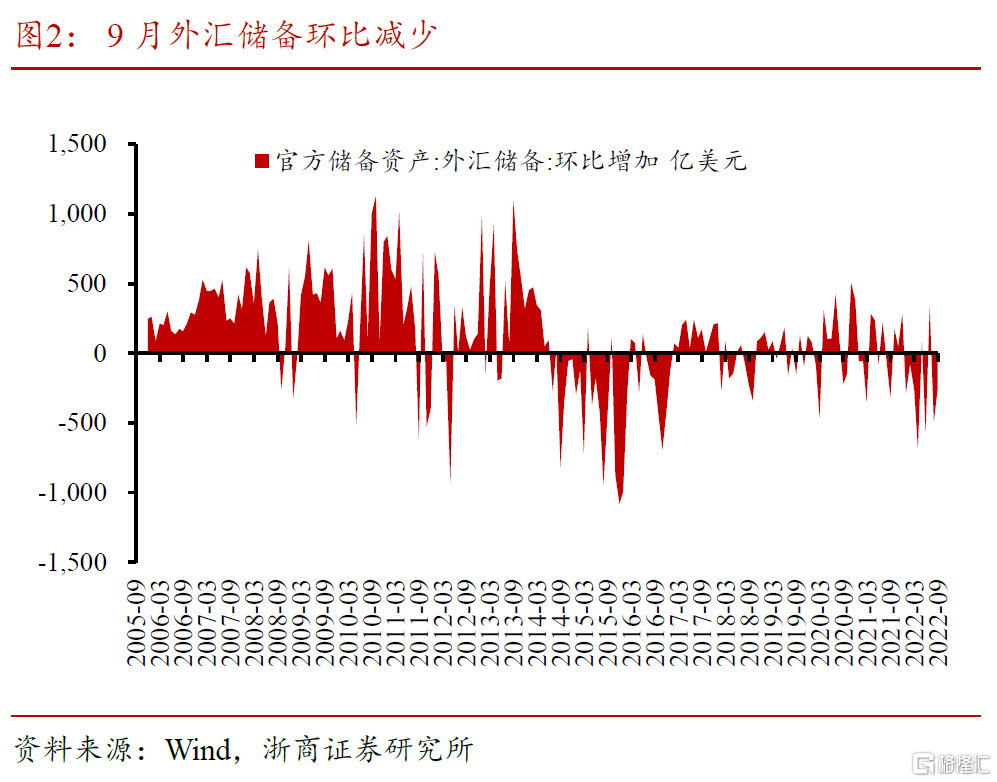

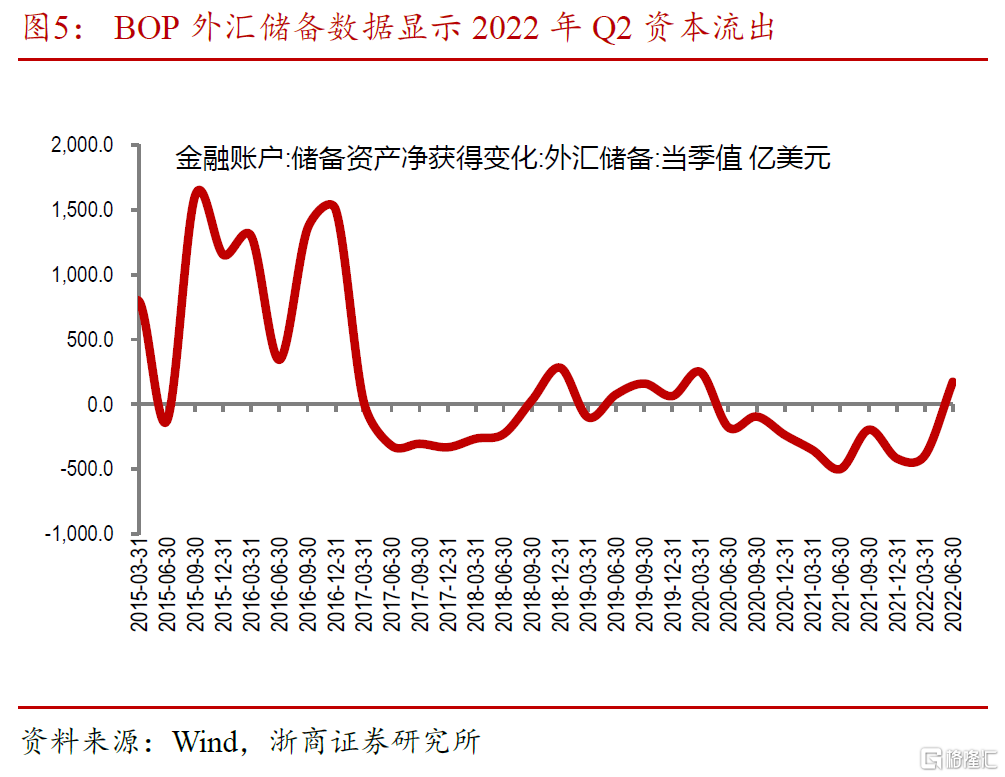

9月我国官方外汇储备30289.55亿美元,环比减少259.3亿美元,美元升值导致非美货币相对美元贬值及主要经济体国债收益率大幅上行这两项估值因素的拖累较大,估算约有-1300亿美元,但近几个月贸易顺差持续强劲,对冲掉了部分估值冲击。

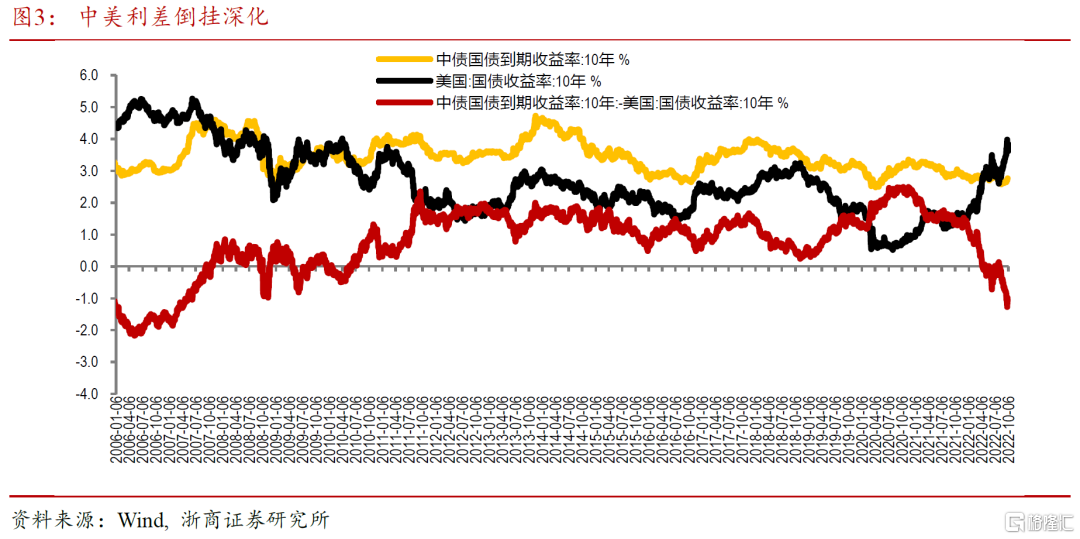

我们认为未来欧洲情况演变仍是美元走势的关键影响因素,短期欧债压力仍有加剧风险,美元走势可能维持高位震荡,但监管部门积极引导汇率稳健、抑制贬值预期的信号较强,预计人民币汇率保持高位震荡、双向波动,虽然近期走升,但也难言进入持续升值区间。预计货币政策当前仍以稳增长保就业为首要目标,短端流动性调控将维持宽松,对于汇率和国际收支,央行更多将通过其本身相关工具进行引导。

>> 外储环比下行,但仍稳在3万亿美元上方

9月我国官方外汇储备30289.55亿美元,环比减少259.3亿美元,继续逼近3万亿美元,我们继续提示密切关注国际收支平衡压力。9月美元升值导致非美货币相对美元贬值及主要经济体国债收益率大幅上行这两项估值因素的拖累较大,我们估算约有-1300亿美元:9月,美元指数由8月底的108.7继续走高至112.2,涨幅3.2%;英镑兑美元由8月底的1.16贬3.9%至1.12,欧元兑美元由8月底的1.01贬2.5%至0.98,我们测算,9月非美货币汇率波动对外储规模影响约-400亿美元。主要经济体债券收益率同步大幅上行,5年期美债收益率较8月末上行76BP至4.1%,5年期英债收益率较8月末上行144BP至4.27%,5年期德债收益率较8月末上行62BP至1.92%,我们测算债券收益率波动对外储约有-900亿美元的估值影响。综合看,单估值因素对外储的影响已有约-1300亿美元,被动拖累较为明显,但近几个月贸易顺差持续强劲,对冲掉了部分估值冲击。

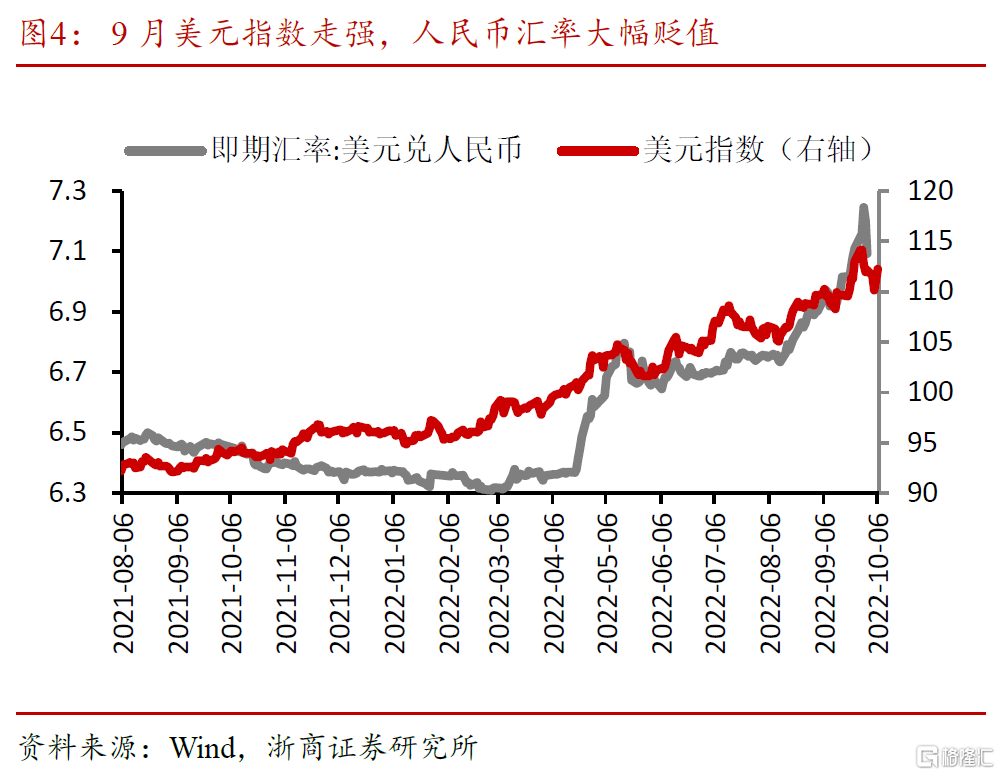

>> 9月美元大幅上行使得人民币汇率承压,但CFETS指数相对稳定

9月美元指数大幅上冲,9月初发布的美国8月非农就业仍强且工资时薪环比上涨带动美元指数小幅上行;当地时间9月21日联储FOMC会议点阵图显示的2023年加息预期小幅高于此前CME期货定价,释放鹰派信息,9月末北溪1号和北溪2号爆炸使得欧洲冬季能源困境雪上加霜,欧债风险的预期继续升温,两项因素使得美元快速走高,9月28日日内最高摸到114.8,此后欧洲的悲观情绪有所缓和,才有所回落,全月涨幅3.2%。

受此影响,人民币汇率明显承压,9月人民币兑美元汇率由8月末的6.89贬至7.09,全月贬2.94%,其中,9月28日日内最低贬至7.25。但9月CFETS人民币汇率指数相对稳定,截至9月23日持平于8月末的101.6,说明人民币对一揽子货币走势稳定,有赖于国内基本面的确定性弱复苏。

近期汇率贬值压力升温,央行也有意引导。首先,9月5日央行宣布自2022年9月15日起,下调金融机构外汇存款准备金率2个百分点,即由现行8%下调至6%,这是今年5月15日(下调1%)后第二次下调。我们认为此次下调一则从情绪层面抑制汇率持续贬值预期,二则直接增加银行间外汇市场上的外汇供给,稳定汇率走势。其次,9月5日的国务院政策例行吹风会上,刘国强副行长也针对汇率问题进行积极沟通,他指出人民币长期的趋势是明确的,短期看双向波动是一种常态,有双向波动,不会出现“单边市”。9月27日,全国外汇市场自律机制电视会议强调,外汇市场事关重大,保持稳定是第一要义,并要求自律机制成员单位自觉维护外汇市场的基本稳定,坚决抑制汇率大起大落。9月28日起,央行将远期售汇业务的外汇风险准备金率从0上调至20%,也意在加大做空人民币成本。监管部门积极引导、维稳汇率,外汇自律机制会议对于稳定汇率也起到了重要作用。除监管部门引导外,近日受欧洲地区风险情绪缓解的影响,美元有所回落,叠加国内经济高频数据环比改善,人民币走势总体趋稳。

我们此前持续强调,央行没有一定要稳的汇率点位,国际收支较汇率更加重要,根据历史数据走势,预计外储警戒线或为3万亿美元,近期美元指数及相关经济体国债收益率继续上行,需密切关注国际收支平衡,一旦外储逼近3万亿美元,央行可能通过稳定汇率走势的方式以实现国际收支平衡的目标,目前该观点已得到验证,且我们继续坚持以上观点,未来需继续紧密跟踪外储走势。

>> 短期欧债压力有加剧风险,美元可能维持高位,预计人民币汇率高位震荡

我们认为未来欧洲情况演变仍是美元走势的关键影响因素,短期欧债压力仍有加剧风险,美元走势可能维持高位震荡,但监管部门积极引导汇率稳健、抑制市场贬值预期的信号较强,预计人民币汇率保持高位震荡、双向波动,虽然近期走升,但也难言进入持续升值区间,美元指数115的位置基本映射人民币兑美元汇率高点在7.2附近。

市场也关注汇率、国际收支走势对货币政策的影响,我们认为货币政策当前仍以稳增长保就业为首要目标,短端流动性调控将维持宽松,对于汇率和国际收支,央行更多将通过其本身相关工具进行引导。未来,随着经济形势趋稳,才可能出现货币政策首要目标的切换,但疫后修复期,经济基本面的各方面不确定因素仍在,货币政策首要目标可能在稳增长保就业和国际收支间进行高频切换。

市场近期形成四季度降准预期,逻辑为MLF到期量大,但我们认为降准概率不大,MLF到期可通过续作缓解流动性压力,且从8、9月的经验看,由于银行同业存单融资成本低于1年期MLF利率,MLF均体现为减量续作,经济运行稳健且已经较为宽松的流动性环境下,央行降准概率不大。

中长期来看,我们坚持认为人民币相对美元是渐进升值的趋势。中长期,人民币兑美元长期走势与美元周期密切相关,美元周期决定于生产要素在美国与新兴市场的对比,我国劳动力要素相对于美国的科技和资本要素略占上风,这决定了中长期人民币相对美元是渐进升值的趋势,预计人民币兑美元后续将是长周期升值的过程。

>> 黄金储备持平,关注年内配置窗口,维持长期看好

9月黄金储备6264万盎司,继续持平前值。受美元、美债收益率走势影响,黄金价格9月总体回落。短期受实际利率上行影响,黄金价格可能阶段性承压,但中期配置价值不改,本轮利率和美元(尤其是实际利率)冲高完毕后黄金依然具有较高配置价值,欧洲潜在的债务风险同样利多黄金。长期来看,利率长期下行以及美元长期趋弱的走势仍将利好金价。

风险提示

欧洲主权债务压力加大,美元继续上行,国内疫情不确定性持续升温,经济基本面大幅承压,叠加中美利差倒挂,人民币汇率形成单边贬值预期,与资本流出相互强化引发国际收支失衡风险。

更多股票资讯,关注财经365!