美联储望二季度暂停加息的预期是否改变?

本报告导读:欧佩克+此次意外减产加剧了市场对美国通胀的担忧,在欧美银行业事件余波尚未完全平息之际,减产造成的意外冲击无疑再度加大了欧美央行平衡抗通胀和稳金融的难度。通过复盘欧佩克过去几轮减产背景,油价上涨可控幅度下,我们认为此次减产对美国通胀回落路径影响相对有限,短期风险偏好或受冲击,中期做多权益窗口仍存。

摘要

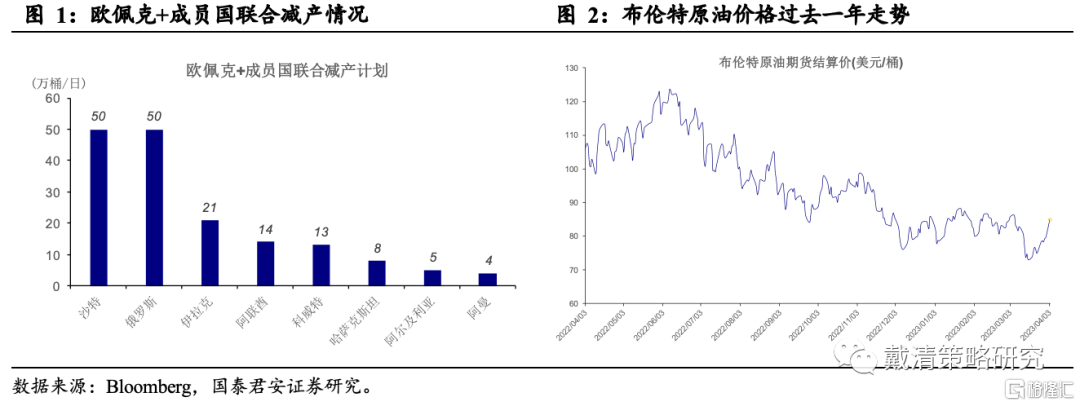

欧佩克+意外减产原因何在?减产保价是主要诉求。具体原因包括:1)持续加息环境下,经济放缓导致需求收缩,原油价格持续走低。2)美国推迟石油战略收储计划,加剧油价下行风险。3)原油供给略有盈余,部分欧佩克+成员国因技术及资金问题,产能持续性受限,以及油价走低或对部分产油国财政预算造成较大压力。

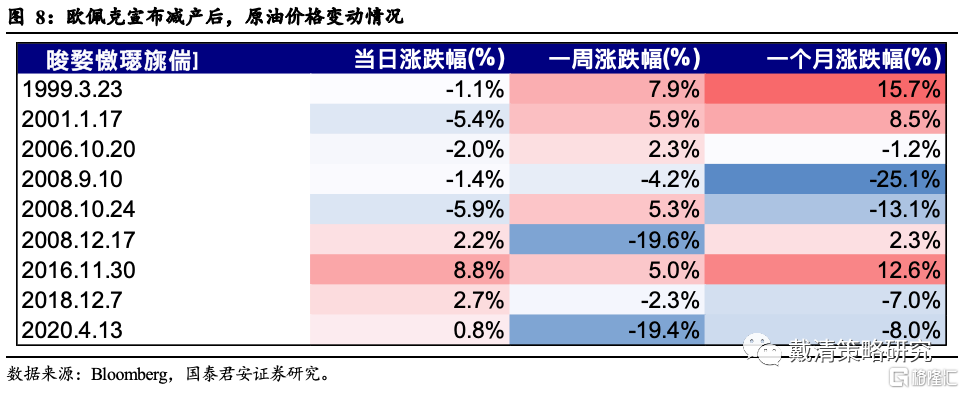

欧佩克减产是否就意味着油价走高?从长期经验来看,减产不一定能推升油价,后续表现仍然受到整体经济环境的影响。欧佩克减产多出现在油价阶段性低点,且通常在经济转弱时期。减产旨在应对经济下行期间的需求转弱,从而削减过剩原油供应,支撑油价稳定。当前美国经济仍在转弱,从而对油价产生下行压力,并削弱减产带来的支撑,因而不一定会抬高通胀水平。

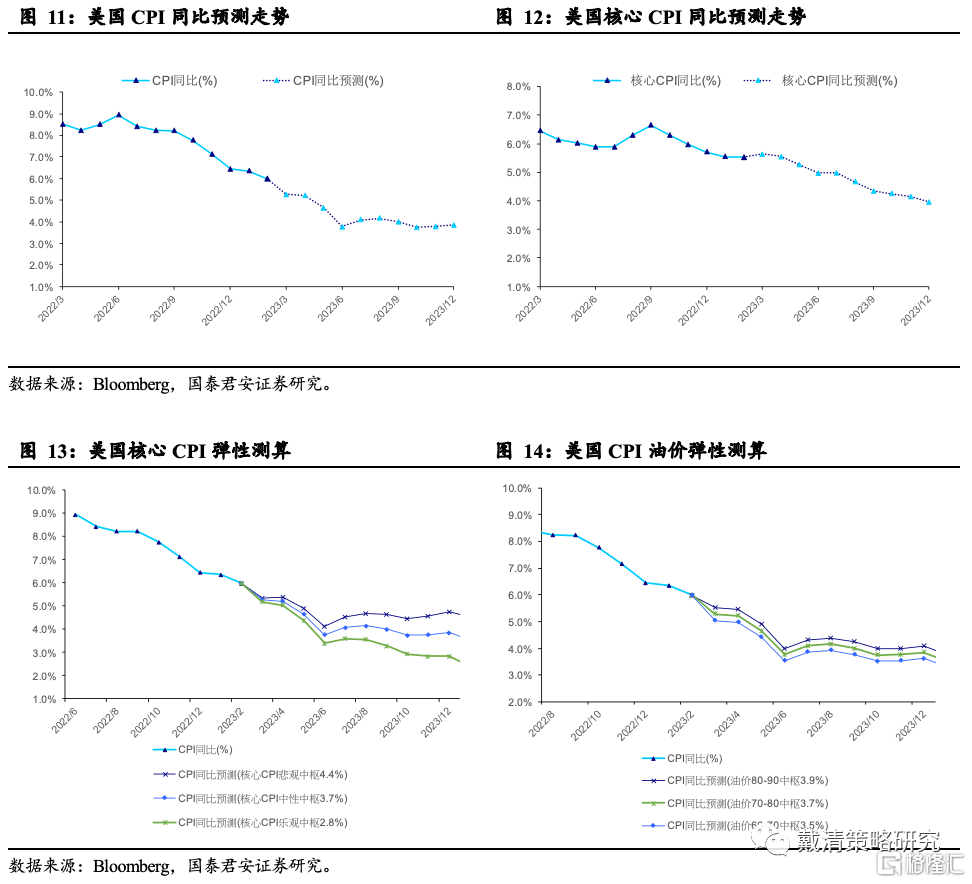

受供给端冲击,若油价中枢上行对CPI的影响有多大?根据我们的美国CPI预测模型来算,美国通胀有望沿着当前路径继续回落。考虑到近期欧佩克+成员国联合减产,国际油价中枢或由当前的80美元升至90美元附近,预计美国CPI全年中枢或上涨约0.2%。预计通胀有望在二季度有望降至5%以下,并低于当前的联邦基金利率上限。

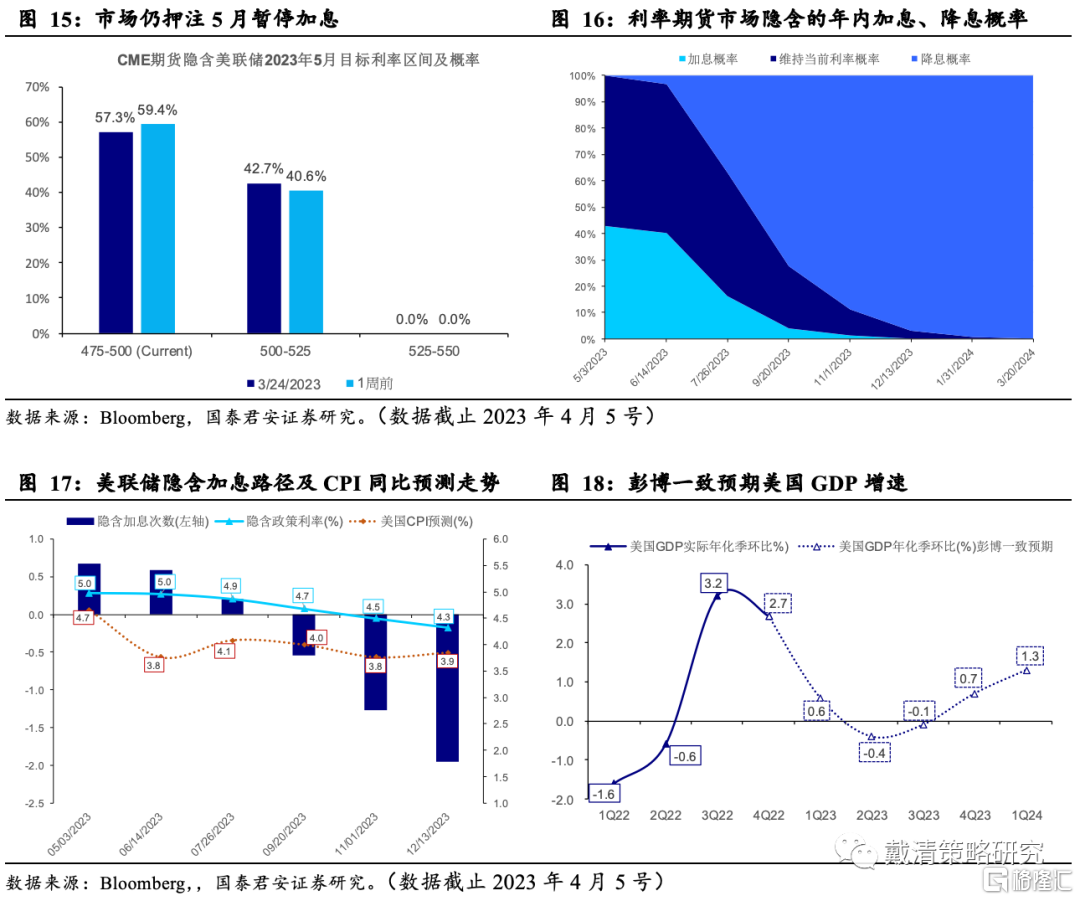

美联储望二季度暂停加息的预期是否改变?减产尚未削弱市场对美联储5月暂停加息的押注。美国3月制造业PMI数据连续第五个月收缩,当前银行流动性风险或加剧信贷紧缩程度,叠加减产带来的油价冲击或加速美国经济动能转弱,并推动通胀回落。此外,当前加息已步入“深水区”,美联储二季度暂停加息亦利于观察更多潜在尾部风险。

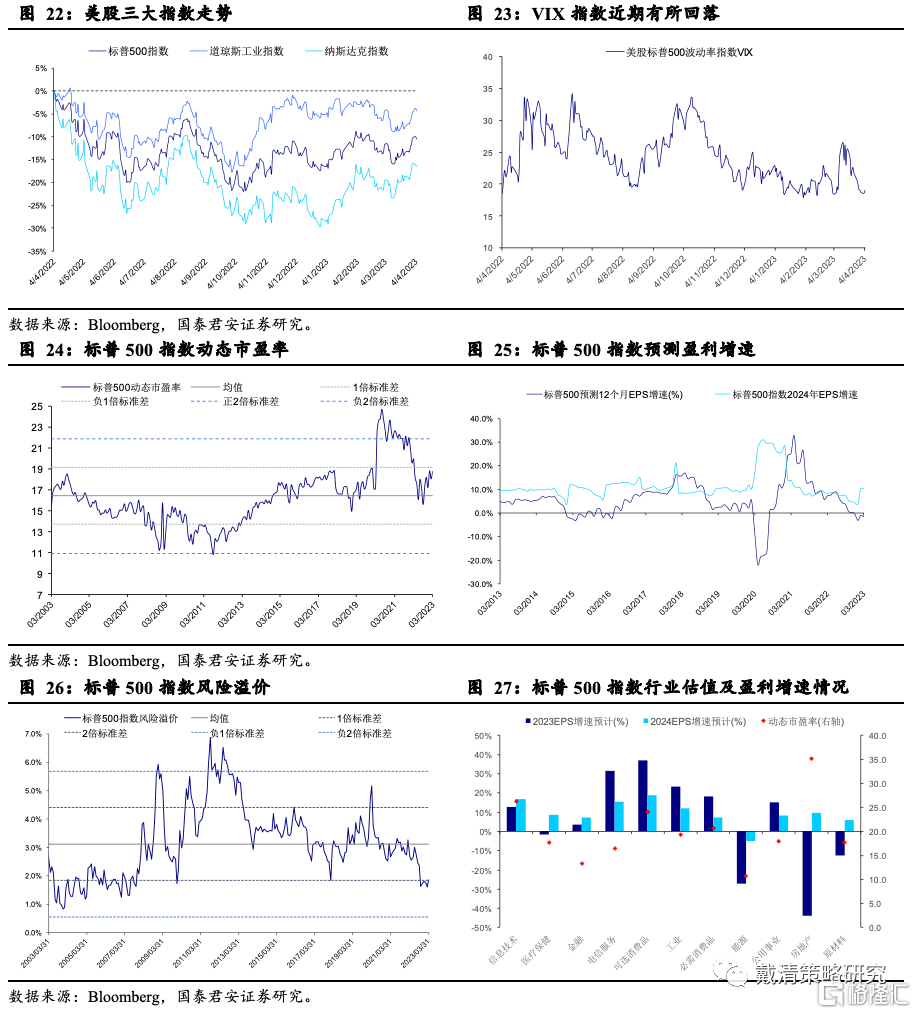

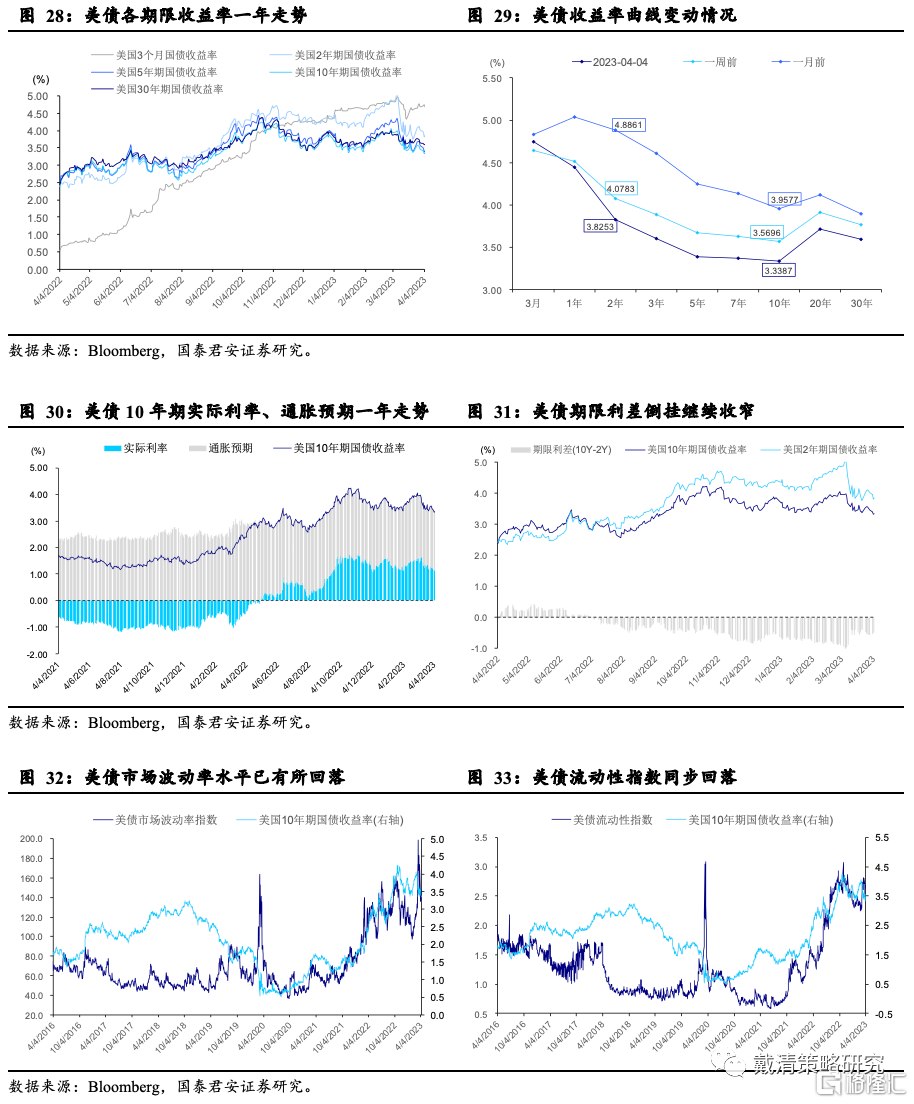

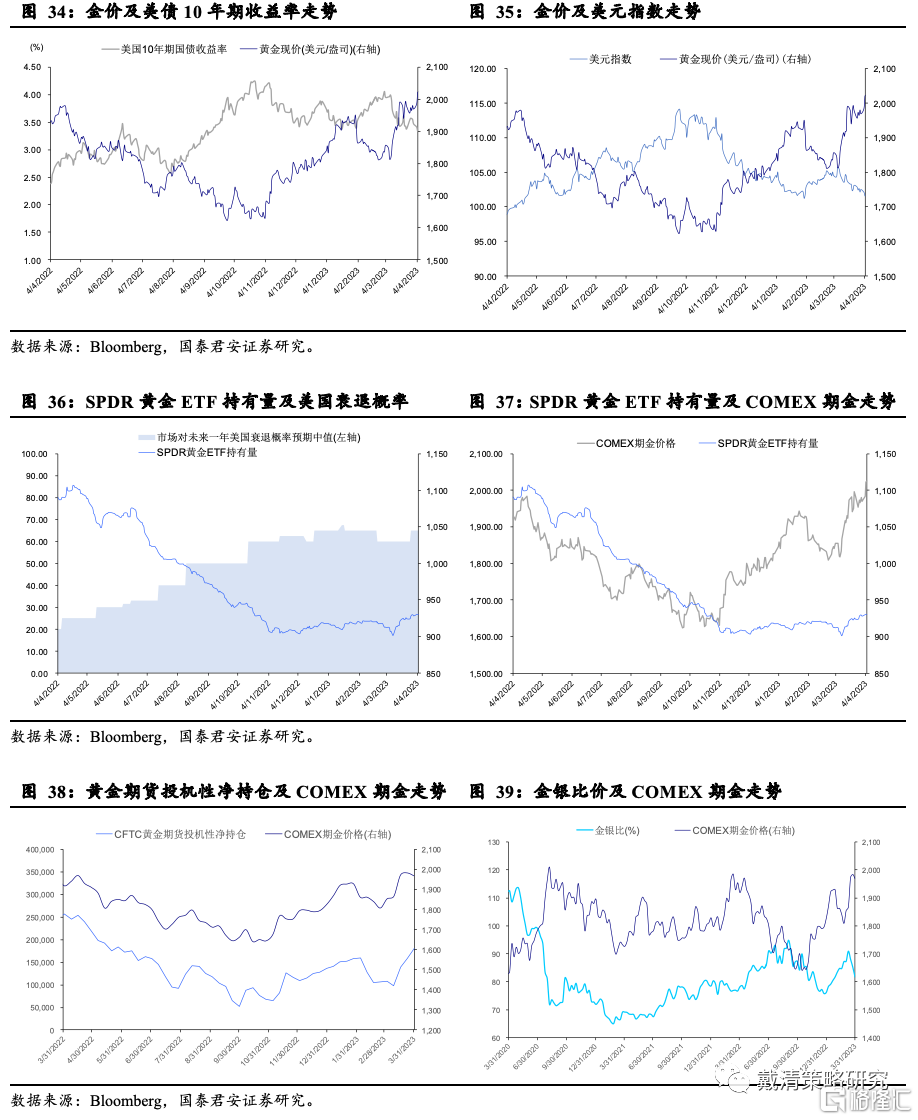

后市资产价格展望:1)美股:欧佩克减产冲击油价,短期风险偏好或受冲击,但对通胀回落影响有限,美联储仍有望二季度暂停加息,但中期经济下行担忧或拖累盈利预期下修,需警惕衰退风险。2)港股:Q2有望受益于海外流动性持续改善以及国内经济延续复苏,存在做多窗口期。3)美债:流动性风险事件,叠加油价震荡冲击,衰退风险上升,美债收益率短期或于3.5%震荡,中期有望回落至3%~3.5%。4)黄金:中期经济衰退担忧和美联储政策转向前移,有望站稳2,000美元/盎司,并突破前高。

风险提示:联储紧缩超预期、全球经济衰退预期、金融市场风险加剧。

正文

引言

欧佩克+多个成员国于4月2日宣布自愿削减原油产量。包括沙特阿拉伯、阿联酋、科威特、伊拉克、阿尔及利亚、哈萨克斯坦以及阿曼宣布将从5月起自愿减产。从减产幅度来看,欧佩克+石油日产量将从原有200万桶/日减产计划基础上再减少约165万桶/日。另外,俄罗斯宣布将原计划自4月开始减产50万桶/日至6月的期限延长至12月。受此提振,WTI原油期货价格突破80美元/桶关口,布伦特原油期货价格交投于85美元/桶附近。

欧佩克+成员国此次意外减产加剧了市场对美国通胀的担忧,在欧美银行业事件余波尚未完全平息之际,无疑再度加大了欧美央行平衡抗通胀和稳金融的难度。本报告主要通过复盘欧佩克过去几轮减产背景,评估此次减产对油价的冲击,以及测算油价波动对当前通胀回落的路径的影响程度。

01

欧佩克+为何意外减产?

1.1. 欧佩克+减产的动机

欧佩克+成员国此次减产主要为预防式减产,应对油价持续走低的潜在风险。具体原因包括:

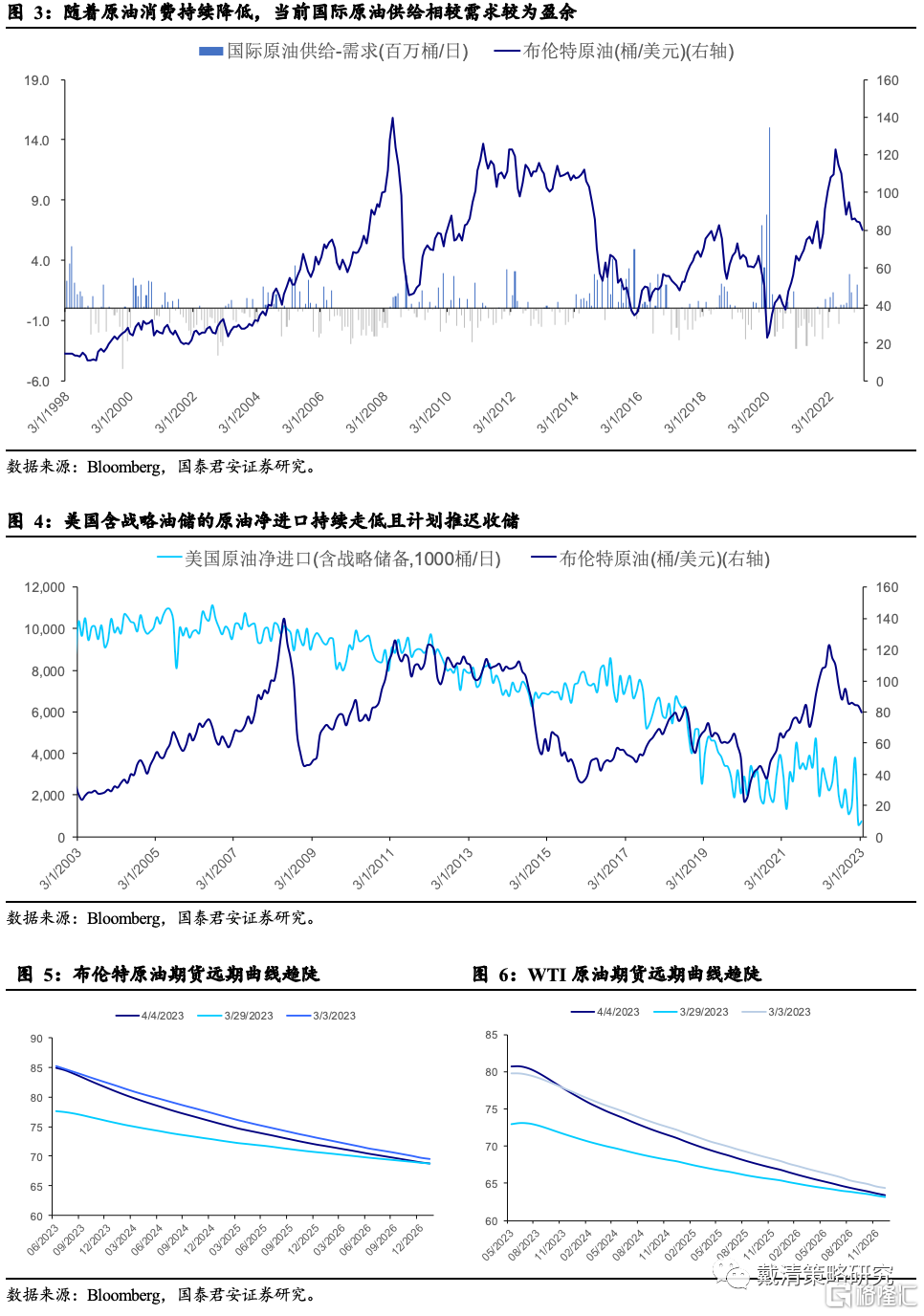

1)持续加息环境下,经济放缓导致需求收缩,原油价格持续走低。随着全球央行开启加息潮,需求持续收缩的环境下,国际油价自2022年6月以来震荡下跌。3月“硅谷银行”事件加剧了市场对经济衰退的担忧,进一步冲击了原油价格。

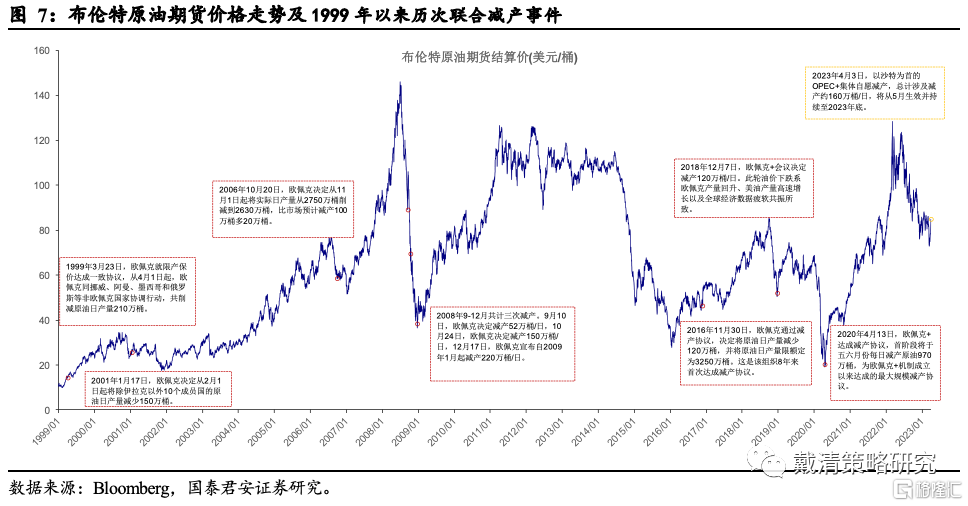

2)美国推迟石油战略收储计划,加剧油价下行风险。美国能源部在3月下旬表示补充战略石油储备将比此前预期所需时间长,且可能需要几年时间才能重新填满。与此同时,美国能源部长明确表示将不会在70美元每桶的价格回补石油储备,或进一步加大油价下行的压力。

3)原油供给略有盈余,部分欧佩克+成员国因技术及资金问题,产能持续性受限。随着原油消费持续降低,当前国际原油供给相较需求较为盈余。部分成员国受限于技术和资金问题,产能释放受限。此外,低油价将冲击部分产油国政府财政预算。因此,本次产油国集体减产行为一定程度上可能是被迫行为,目的主要在于支撑油价。

1.2. 欧佩克联合减产协议多发生在经济下行期

欧佩克减产多出现在油价阶段性低点,且通常对应经济转弱时期。1999年以来,经济周期和市场需求不断变化,欧佩克多次进行联合减产以平衡市场供需。在这些情况下,减产主要是为了应对经济下行期间的需求减弱,以削减过剩的原油供应,从而支撑油价稳定。历史数据显示,欧佩克的减产举措往往出现在原油价格阶段性低点,且多在经济转弱时期。

1.3. 减产不等于原油价格持续上涨

减产不一定能提振油价,后续表现仍然受到整体经济环境的影响。从长期经验来看,欧佩克成员国主要是价格接受者,减产未必能扭转消费国对油价的驱动。因而油价走势仍主要取决于欧美经济体需求状况。在经济尚未陷入衰退的阶段,由于经济仍具有一定的增长动力,原油需求得到一定支撑,此时减产可能会推动油价上涨,并对通胀产生一定压力。相反,在经济衰退阶段,需求减弱的影响可能大于减产对油价的支撑作用,使得油价继续下跌。只有在经济触底反弹时,油价才有可能重拾上涨势头。因此,减产不一定能持续提振油价,后续表现仍然受到整体经济环境的影响。

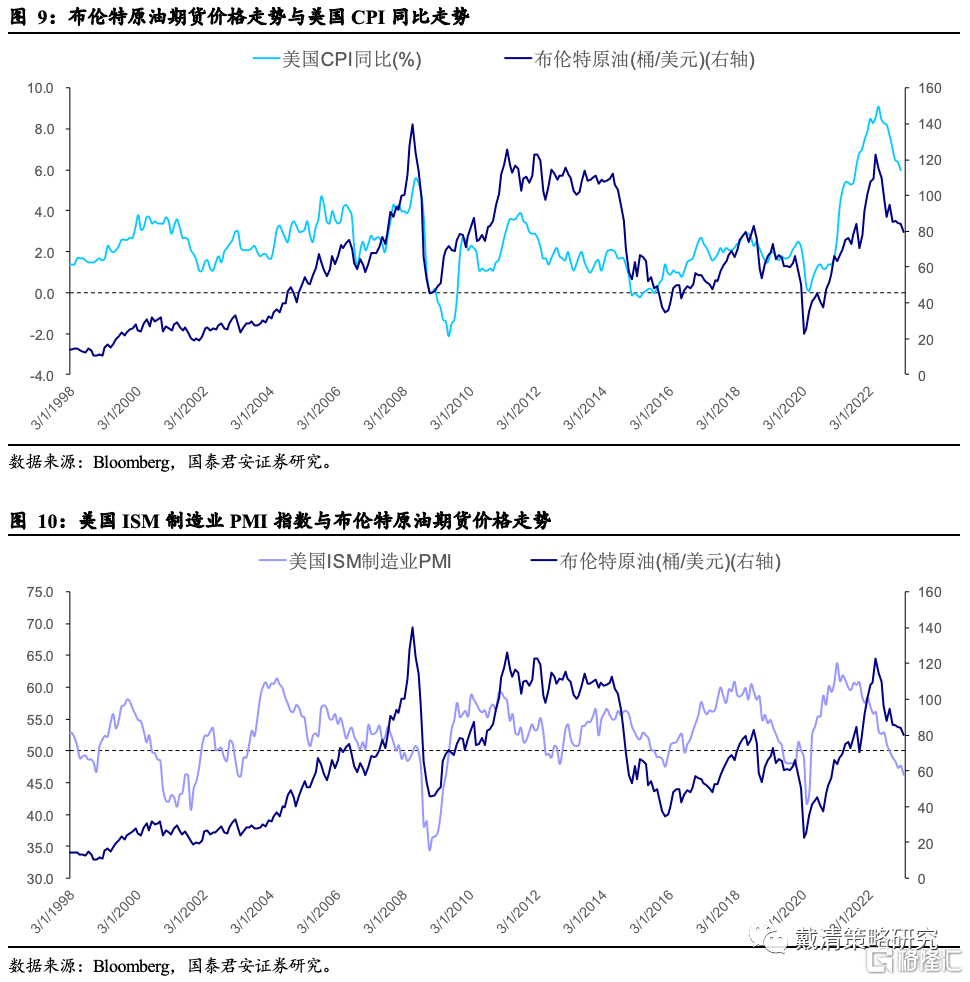

1.4. 经济下行正削弱减产支撑

美国经济转弱加大油价下行压力,并削弱减产带来的支撑,且不一定会抬高通胀水平。尽管国际油价对美国CPI的影响较大,且国际油价上涨或将推高美国通胀水平。但美国经济的强弱对国际油价的影响显著,美国制造业PMI与国际油价趋势基本保持同步,当制造业PMI转弱时,国际油价也可能随之下跌。当前美国加息周期尚未结束,意味着制造业PMI可能会继续走弱,尽管此轮欧佩克减产在短期内可能对油价产生一定支撑作用,但在需求减弱的背景下,这一支撑力可能不足以完全抵消美国经济转弱带来的下行压力,因而不一定会抬高通胀水平。

02

减产是否冲击美联储加息预期?

2.1. 国际油价中枢上行10美元对CPI助推约0.2%

若此次冲击幅度可控,国际油价中枢上行10美元对CPI助推约0.2%。根据我们的美国CPI预测模型来算,美国通胀有望沿着当前路径继续回落,考虑到近期欧佩克+成员国联合减产,国际油价中枢或由当前的80美元升至90美元附近,预计CPI全年中枢或上涨0.2%。

当前银行业流动性风险或进一步促成信贷收缩,从而边际上或有助于通胀回落。美国通胀尽管近期回落速度有所放缓,但在持续的高利率环境下,随着需求持续收缩,以及银行事件或加速信贷条件收紧,预计通胀仍沿着当前的路径回落,且在二季度有望降至5%以下,并低于当前的联邦基金利率上限。

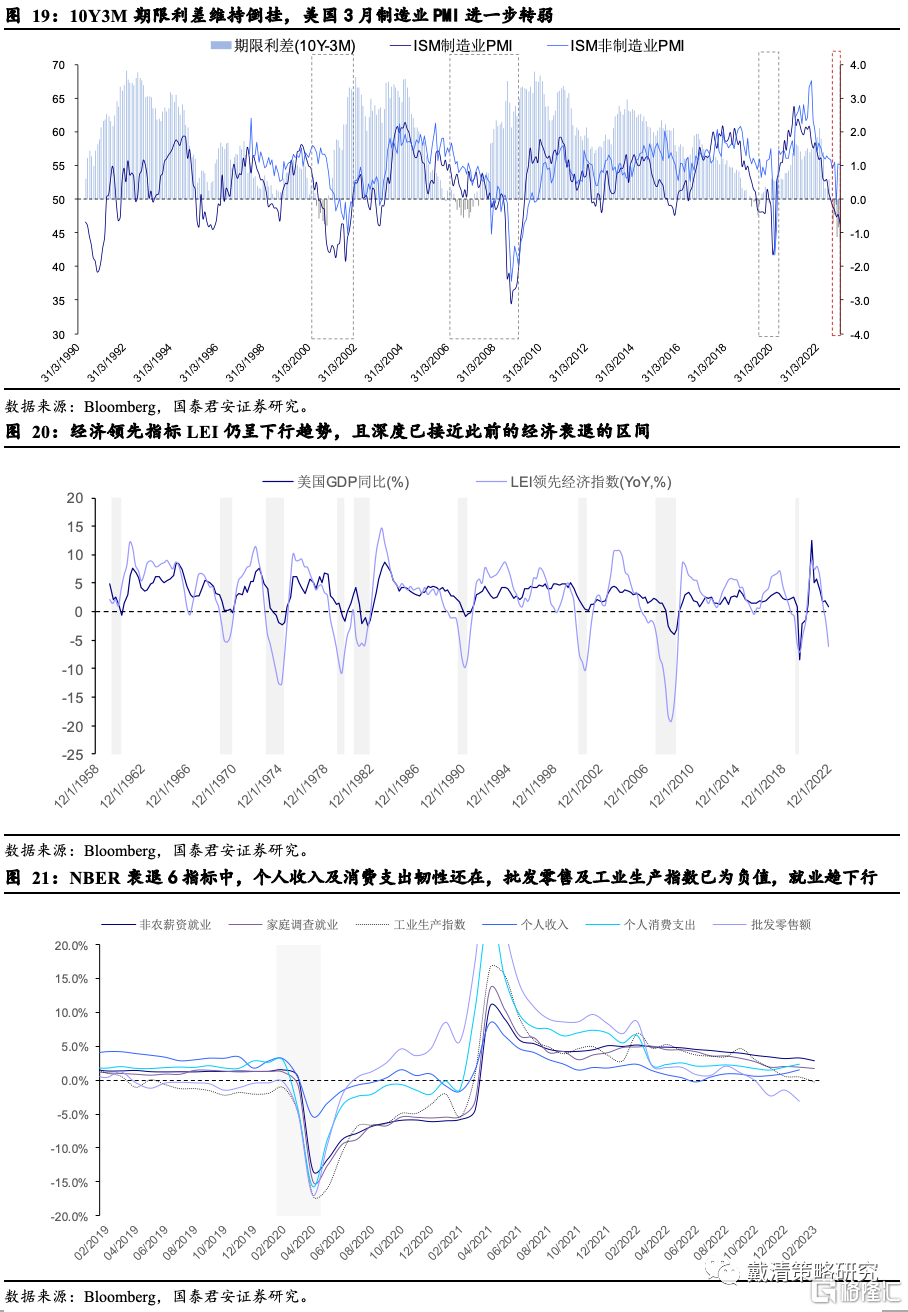

2.2. 美国经济动能仍在转弱

美国经济领先指标仍在回落,部分衰退指示指标已转负,下半年经济仍有步入浅衰退的概率。结合最新的经济形势来看,美国领先指标反映整体经济动能仍在下行,且深度已接近历史衰退区间的水平。NBER六项反映经济衰退的指标中,除个人消费及收入仍有支撑,批发零售、工业产出指标已在负区间,就业指标仍在下行。美国3月ISM制造业PMI不及预期,创下2020年以来新低,并连续第五个月走低。结合当前利率仍在高位,信贷或进一步收紧,或加速美国经济动能的回落,下半年仍存衰退的概率,意味着需求端将继续收缩。

2.3. 美联储有望于二季度暂停加息

经济转弱、通胀回落,美联储有望二季度暂停加息。减产带来的预期冲击被美国经济数据转弱所抵消,市场当前仍押注5月或暂停加息。此次流动性风险或进一步加剧信贷紧缩的程度,叠加油价冲击或加速美国经济动能转弱,从而推动通胀继续回落。根据我们的预测模型,美国通胀有望于二季度进一步回落并降至5%以下,并低于当前的政策利率水平。此外,当前加息已步入“深水区”,尾部风险或进入集中爆发区,美联储亦不得不兼顾更多次生风险。因此,美联储仍有望于二季度暂停加息。

03

后市资产价格如何变动?

3.1. 美股:短期仍维持高位震荡

短期风险偏好或受冲击,预计美股短期或维持高位震荡。近期油价受供给端因素冲击,以及银行事件风波尚未完全平息,短期风险偏好或受影响,美股或维持震荡。中期视角上,此次流动性风险,边际上有望令美联储政策转向的时点提前,流动性改善预期升温。但与此同时,流动性风险及欧佩克联合减产加剧油价动荡,美国经济加速下行的担忧升温,盈利预期面临下修压力,并可能抵消二季度可能出现的流动性改善利好,下半年需注意“衰退交易”风险。

3.2. 美债:波动有所缓和,中枢或进一步下落

波动有所缓和,中枢或进一步回落。流动性风险尚未完全平息,美债市场波动有所缓和,并于3.5%附近震荡。中期视角来看,此次银行事件叠加减产带来的油价冲击,或加速美国经济动能转弱,衰退风险有所上升,美债收益率中枢有望下落至3.0%-3.5%区间。

3.3. 黄金:短期受衰退风险支撑,中期有望突破前高

短期受衰退风险支撑,中期有望突破前高。尽管近期银行时间已有所缓和,但减产带来的油价冲击压力,或进一步加剧市场对美国经济衰退的担忧,金价或受美元转弱、美债收益率回落而有所支撑。中期,流动性风险以及油价冲击或加剧经济衰退风险的担忧,以及边际上美联储政策转向时点的前移,黄金有望站稳2,000美元/盎司,并突破前高。

风险提示:联储紧缩超预期、全球经济衰退预期、金融市场风险加剧。更多股票资讯,关注财经365!

注:本文来自国泰君安发布的《【国君戴清|海外】油价跳涨,加速海外“衰退交易”》

报告分析师:戴清,执业编号:S0880522090007;李少金,执业编号:BRJ336

法律声明:

本公众订阅号(ID: 624692)为国泰君安证券研究所海外策略研究团队依法设立并运营的自媒体公众订阅号。本团队负责人 戴清 具备证券投资咨询(分析师)执业资格,资格证书编号为S0880522090007。

本订阅号不是国泰君安证券研究报告发布平台。本订阅号所载内容均来自于国泰君安证券研究所已正式发布的研究报告,如需了解详细的证券研究信息,请具体参见国泰君安证券研究所发布的完整报告。本订阅号推送的信息仅限完整报告发布当日有效,发布日后推送的信息受限于相关因素的更新而不再准确或者失效的,本订阅号不承担更新推送信息或另行通知义务,后续更新信息以国泰君安证券研究所正式发布的研究报告为准。

本订阅号所载内容仅面向国泰君安证券研究服务签约客户。因本资料暂时无法设置访问限制,根据《证券期货投资者适当性管理办法》的要求,若您并非国泰君安证券研究服务签约客户,为控制投资风险,还请取消关注,请勿订阅、接收或使用本订阅号中的任何信息。如有不便,敬请谅解。

市场有风险,投资需谨慎。在任何情况下,本订阅号中信息或所表述的意见均不构成对任何人的投资建议。在决定投资前,如有需要,投资者务必向专业人士咨询并谨慎决策。国泰君安证券及本订阅号运营团队不对任何人因使用本订阅号所载任何内容所引致的任何损失负任何责任。

本订阅号所载内容版权仅为国泰君安证券所有。任何机构和个人未经书面许可不得以任何形式翻版、复制、转载、刊登、发表、篡改或者引用,如因侵权行为给国泰君安证券研究所造成任何直接或间接的损失,国泰君安证券研究所保留追究一切法律责任的权利。