三季度公募基金成绩单出炉。

三季度业已收官,权益市场震荡调整,板块轮动频繁,个股走势大开大合,公募基金整体表现不佳。

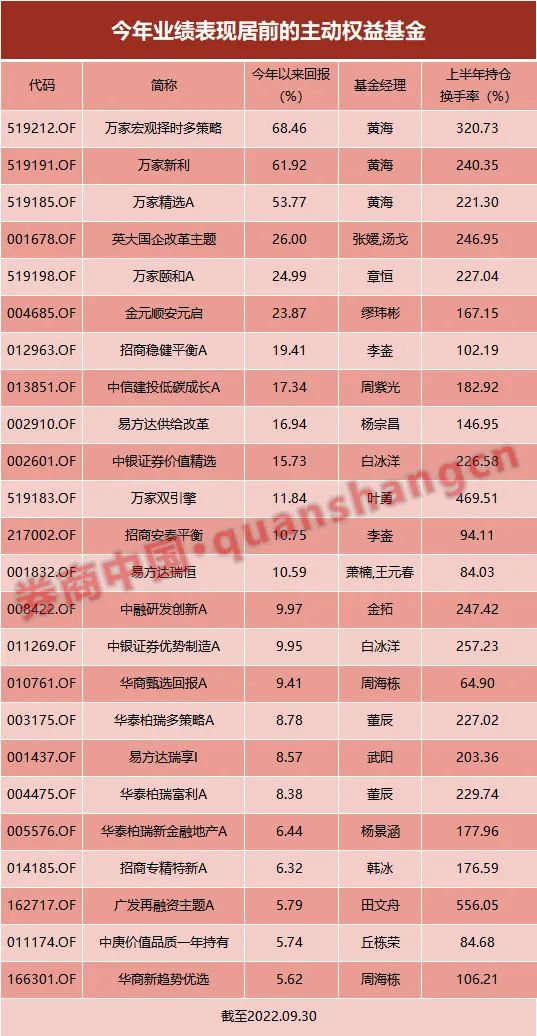

数据显示,国内主动权益基金中仅有99只基金实现正回报,其中三分之二的基金上半年持仓换手率超过了100%,不难发现,市场震荡下,高换手成了这些基金决胜的秘诀。相对而言,低换手的百亿级基金产品今年却损失惨重。

公募基金三季度业绩首尾相差115个百分点

与近年赛道型基金独占鳌头不同,今年以来的基金业绩成绩单变化不小。

整体来看,债券型基金表现最好,其次是货币型基金,表现最差的是QDII偏股型基金,年初至今亏损幅度在20%以上,国内偏股型基金亏损幅度在20%左右。

券商中国记者统计显示,剔除今年成立的基金,2022年前三季度合计有2804只基金实现正回报,占比逾三成,其中多数为债券型基金和货币型基金。

具体来看,年内正回报的债券型基金和货币型基金分别有2197只和331只,股票指数型基金有18只,国内主动权益基金仅有99只。

主动权益基金中股票仓位配置越高,今年实现盈利的概率越低,如普通股票型基金、偏股混合型基金和灵活配置混合型基金(三个基金类型的股票仓位最低配置比例逐次降低)实现正回报的数量分别有5只、16只和76只。

今年表现最高的基金和表现最差的基金均属主动权益基金,分别是万家宏观择时多策略和华宝科技先锋A,年内回报分别为盈利68.46%和亏损46.76%,两者相差115.22个百分点。

国内主动权益基金中,黄海管理的万家宏观择时多策略混合、万家新利混合和万家精选混合A三只基金收益率位居前三,今年以来回报分别为68.46%、61.92%和53.77%。除此之外,英大国企改革主题、万家颐和A和金元顺安元启等10只产品年内回报在10%至30%之间。

不过,大多数基金表现不尽如人意,数据显示,有582只基金今年以来亏损超30%,其中,22只基金亏损幅度超过了40%。

高换手成制胜秘诀

今年实现正收益的主动权益基金中,有三分之二的基金上半年持仓换手率超过了100%,其中年内涨幅前十的基金产品上半年换手率均超过100%。

A股多数板块迎来回调,普涨行情消失,基金经理寻找确定性收益的方式更加困难,难见“常胜将军”,通过高换手追求高回报的基金经理脱颖而出。

A股31个申万行业中,只有煤炭行业年初至今实现上涨,不难发现,大幅震荡的市场行情中,重仓煤炭板块是多数基金获取较高收益的主要原因。与同样重仓煤炭板块的其他主动权益基金和指数型基金相比,万家基金黄海管理的3只基金产品有超过20%以上的超额收益,这得益于基金经理灵活的选股策略,3只产品上半年换手率在221%至320%之间。万家宏观择时多策略混合换手率最高,达到320%,该基金截至6月底的5大重仓股中,前4只为今年首次现身。除了煤炭和地产,黄海还表示在4月底阶段性地参与部分估值合理的风电和军工股。

英大国企改革主题今年以来回报26%,上半年换手率为247%。英大国企改革主题在基金半年报中表示,投资方式为研究驱动的自下而上型,选股主线为“供给侧红利+国企改革红利”。该基金半年报显示,十大重仓股中,8只个股重仓时间不超过1年。

金元顺安元启今年以来回报23.87%。基金经理缪玮彬比较擅长选股,投资较为分散,产品半年报显示,十大重仓股中半数为今年首次重仓,占基金净值比例仅有8%,且多数为较冷门的中小市值公司。该基金上半年换手率为167%。

广发再融资主题A今年上半年的换手率已经超过去年全年,或许正是凭借高换手的操作,该基金抓住4月底以来的反弹,基金净值从最多亏损33%逆袭至现在的5.79%的正回报。

一位基金评价人士指出,今年A股市场相对波动较大,调仓更为频繁的基金相对来说更容易跑赢“按兵不动”的基金。不过,长期来看,换手率和业绩没有太大相关性。能够顺应市场风格的基金经理在短期内有可能获得更高的收益,如何能长期保持高收益对这类基金经理是个挑战。

谁在“按兵不动”?

有基金经理在逆流而上,也有基金经理选择“按兵不动”。

从基金半年报中不难发现,多个顶流基金经理近1年以来,前十大重仓股就一直没变过,仅仅在小部分个股仓位上进行小幅度调整。

券商中国记者统计显示,去年全年换手率超100%的百亿级基金产品中,有12只今年上半年换手率不足30%。显然,这些基金产品的基金经理选择了“按兵不动”。

不过,“按兵不动”的基金产品今年业绩表现却不如人意。数据显示,规模超百亿的主动权益基金产品中,有35只基金上半年持仓换手率低于50%,年内平均下跌23.41%,而换手率在100%以上的百亿级基金产品仅有15只,年内平均下跌16.35%。

一些基金经理在基金季度策略报告中反思错失了一些机会,会对投资策略进行调整,如由长期坚守消费转向成长风格,不过大多数顶流基金经理选择忽略短期扰动,静候行业景气度回归。

一位管理规模超百亿的基金经理近期在采访中表示,目前投资的大背景发生了很大的改变,市场风格也在一定程度发生了变化,对于我们基金经理而言,也面临着空前的压力,过去的一些认知正在发生变化与颠覆,未来的市场将充分挑战我们的选股能力。每隔几年,市场风格都会有翻天覆地的变化,从来就没有躺赢的风格。从长期来看,投资考验的是基金经理对社会发展的洞察力,以及持续寻找机会的能力。

不过,也有基金经理表示,每个基金经理能力圈不同,不停切换赛道博弈短期投资机会很难换来基金的长期业绩表现,与其冒着追高的风险踏入自己不擅长的领域,不如坚守自己能力圈。更多股票资讯,关注财经365!