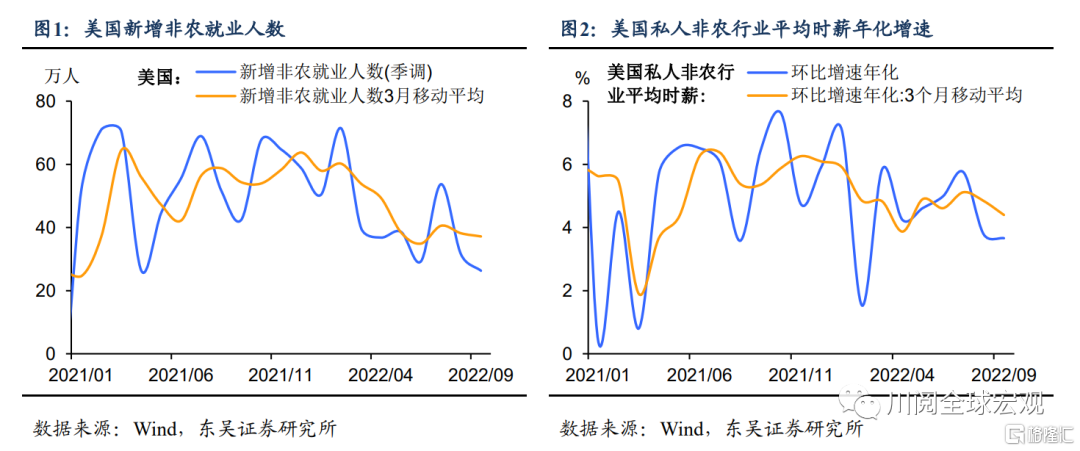

2022年9月美国非农数据全面超预期:新增非农就业26.3万人(彭博一致预期25万人),1至9月月均新增非农就业人数高达42万人,失业率下降0.2%至3.5%(预期3.7%),劳动力参与率仅略降至62.3%。就业市场仍紧俏,薪资同比增速仍居5%的高位下,美联储加息的鹰派态度将更为坚定。数据发布后,联邦基金利率期货预测11月美联储加息75bp的可能性由85.5%升至92%,美股转跌,美元指数直线拉升。

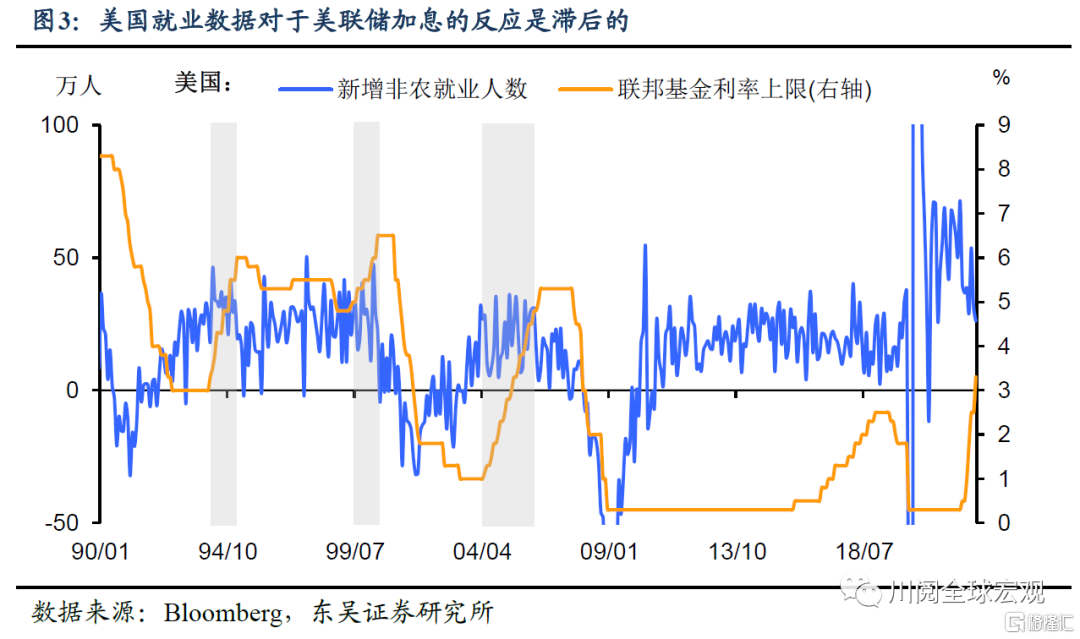

在3-9月短短几个月的时间,美联储已经共计加息300bp,可是劳动力市场的降温却迟迟没有到来,主要原因在于就业数据的滞后性。从历史数据上看,美国新增就业对于美联储加息的反应是“钝化”的,加息可以抑制住新增非农就业数的上行趋势,但该趋势的逆转往往与加息周期的峰值同步(图3)。

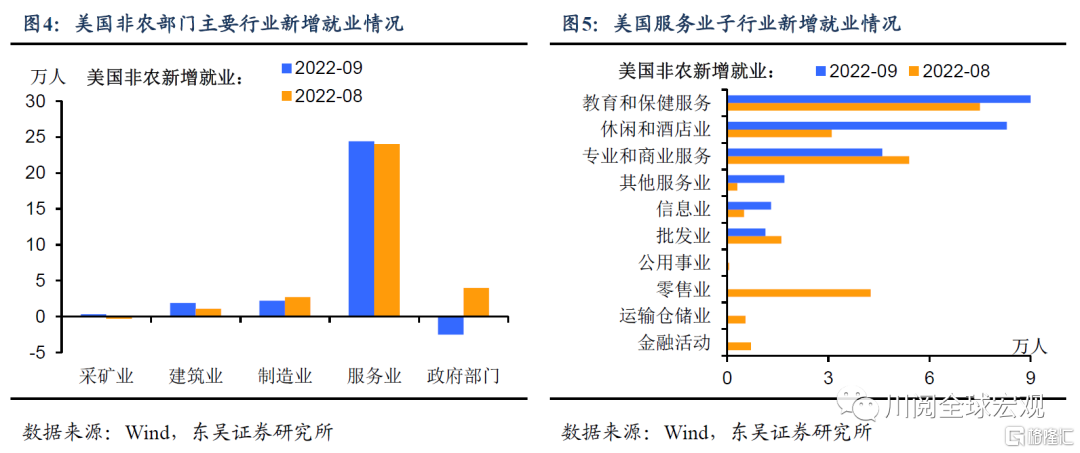

下面我们从行业维度来分析9月就业数据,其中增长最为显著的行业仍为休闲和酒店业以及教育和保健服务业(图5)。休闲和酒店业就业9月增加了8.3万个工作岗位,持平于1-8月的均值,其中仅食品服务和饮酒场所就业便增加6万人。不过鉴于休闲和酒店业就业人数与疫情前水平仍有差距,我们预计年内该行业的就业增长仍将维持强劲的态势。9月医疗保健就业人数增加6万人,已恢复至2020年2月的水平。尽管存在青年劳动力返校的季节性逆风因素,但9月非农新增就业数仅略低于8月,美国劳动力市场仍旧强劲。

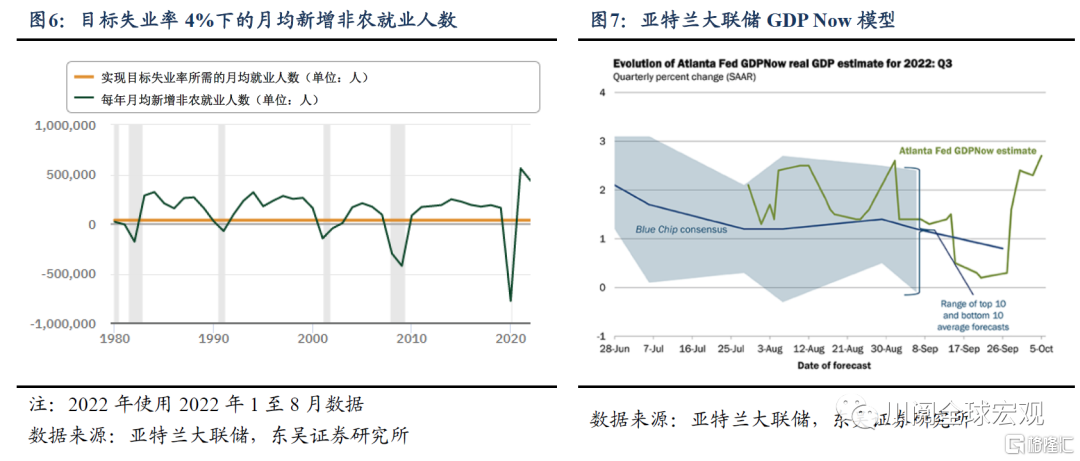

4月以来,新增非农就业持续超预期,尽管职位空缺有所下降,但仍处高位,这意味着就业增长放缓的过程将是渐进的。美国劳动力市场仍具备韧性,亚特兰大联储模型显示,2022年1-8月美国月均新增非农就业人数远高于目标失业率为4%下所需的新增非农就业人数(图6)。种种迹象显示着美国经济也仍旧强劲,亚特兰大联储对三季度美国实际GDP环比增速的预测已上修至2.7%(图7)。

那么,美国紧俏的就业市场何时缓解甚至走弱?可以从四个维度进行观测:

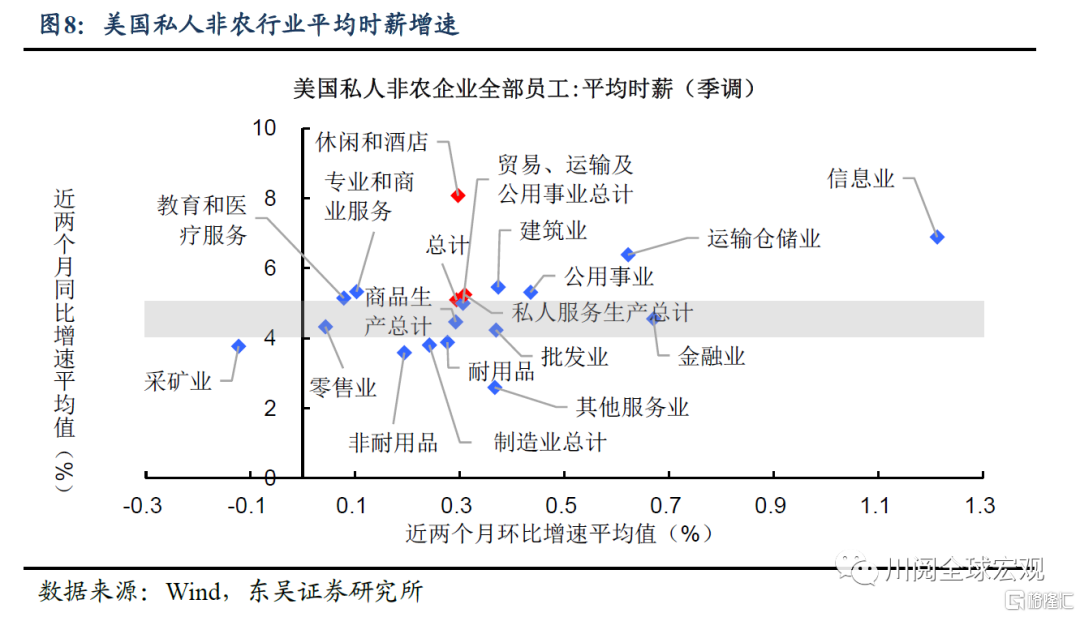

维度一:薪资上涨动能,若持续放缓将对通胀释放积极信号。2022年9月,美国私人行业平均时薪同比增速放缓至5.0%(8月为5.2%),而修匀后的年化环比增速(3个月移动平均)降至4.4%(8月为4.8%)。但服务业薪资增速仍维持高位,如图8所示,增速居首位的休闲和酒店业在8-9月薪资同比增速仍在8%左右,持平于7-8月。

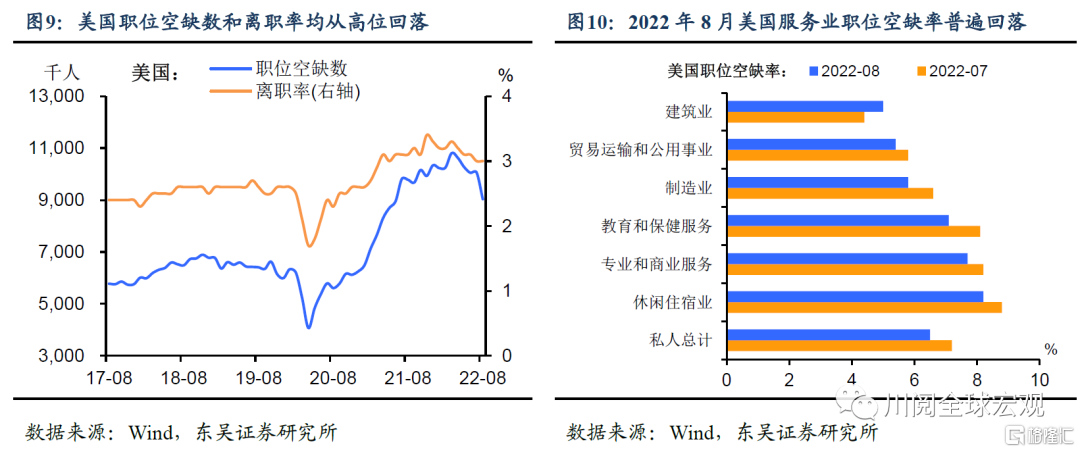

维度二:劳动力供需两侧的缓解状况,重要指标包括职位空缺和离职率。2022年4月以来,美国职位空缺数和离职率持续回落,8月休闲住宿业、教育和保健服务、专业和商业服务的职位空缺率较7月下降0.5至1个百分点(图9-图10)。尽管美国劳动力市场供需情况有所改善,服务业就业需求的缓解有望使得薪资增速从高位回落,但职位空缺和离职率仍远高于疫情前水平。

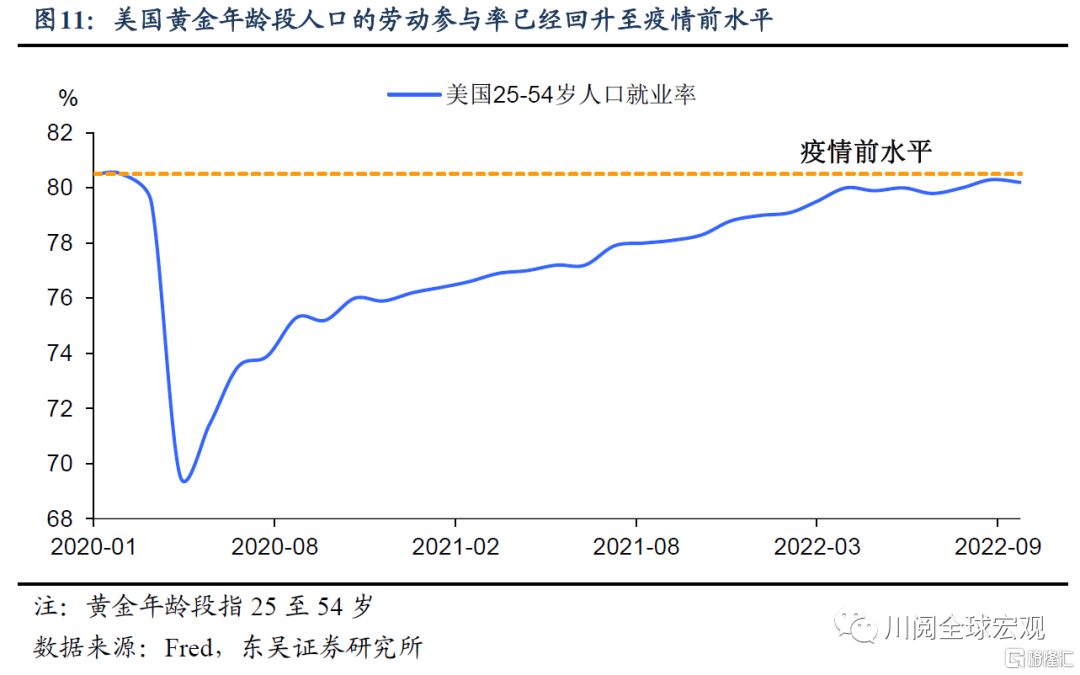

维度三:劳动力参与率改善的停滞。我们认为劳动力参与率的提升已基本见顶,8月劳动力参与率的提升得益于暑期青年人口参与情况的好转,属于季节性因素,鉴于黄金年龄段人口的就业率已恢复至疫情前水平,后续劳动参与率回升空间有限(图11)。

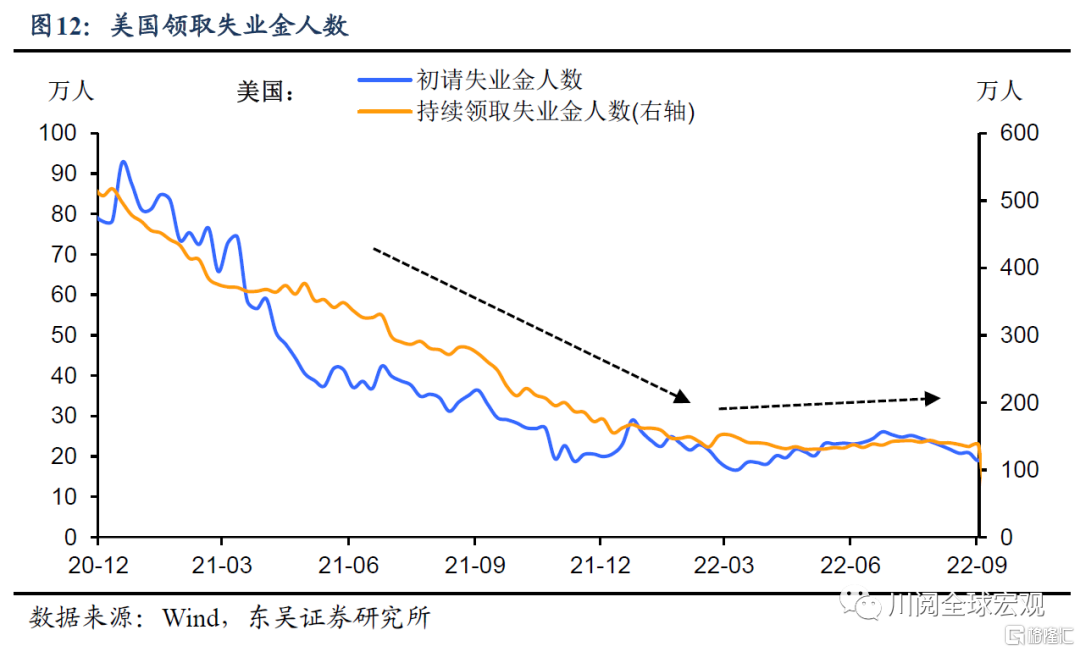

维度四:先行指标初请失业金持续上升,预示着就业市场疲弱。初请失业金人数作为高频数据,在劳动力市场走弱的情况下,该指标的持续上升通常领先于就业人数的稳步下降。尽管初请失业金人数持续大幅下降的趋势已经在2021年结束,但当前(2022年9月)仍然处于低位(图12)。

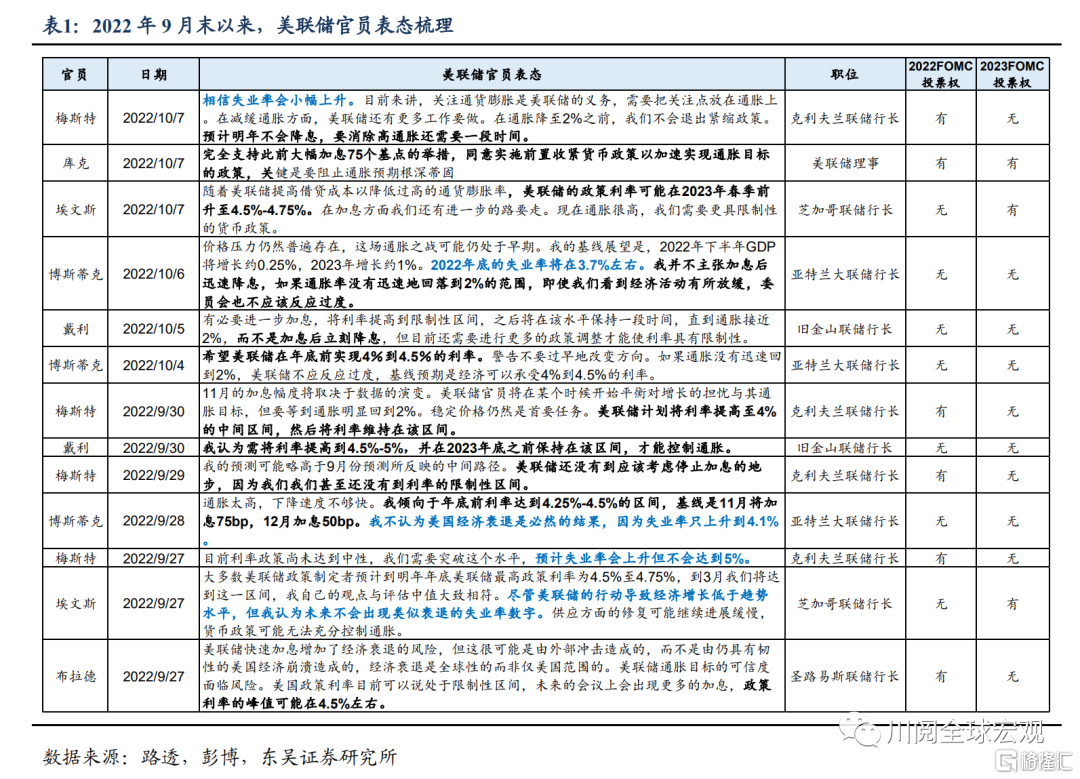

总体来看,上述四个维度中只有一个得到了满足,美国紧俏就业市场的缓解程度不及预期,9月非农数据将进一步坚定美联储的鹰派态度。如表1所示,美联储官员对抗通胀的态度坚决,不认为经济衰退是必然结果,鉴于紧俏的劳动力市场是高通胀背后的一大推手,官员们普遍可以容忍失业率上升至4%或更高。

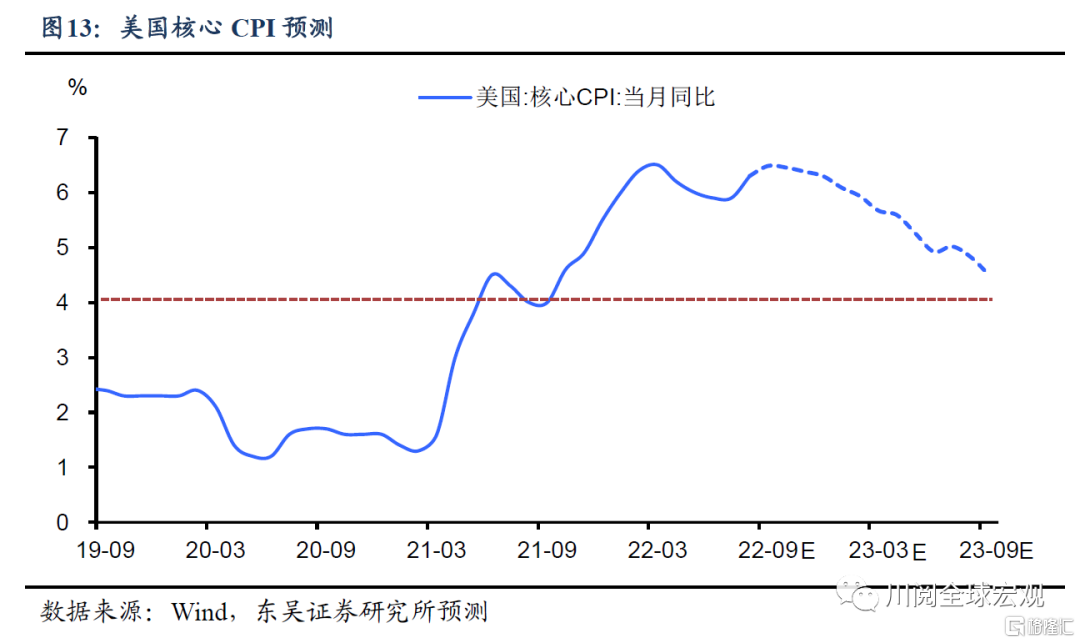

而通胀压力的放缓需要疲弱的经济数据并且疲弱迹象持续一段时间。紧俏劳动力市场的缓解不及预期意味着薪资增速的下降仍是缓慢的,如此来看服务业通胀缓解不及预期的可能性仍较大,11月加息75bp的概率进一步加大。我们在此前的报告中也指出,鉴于通胀出现意外上行的风险仍较大,政策利率的上行风险高于下行风险,因而9月美联储点阵图显示的2023年加息至4.6%的情形,仍可能被进一步上修。

风险提示:新冠病毒变异导致疫苗失效,确诊病例大爆发导致美国经济重回封锁;俄乌局势失控造成大宗商品价格剧烈波动,更多股票资讯,关注财经365!