画风变幻太快了!

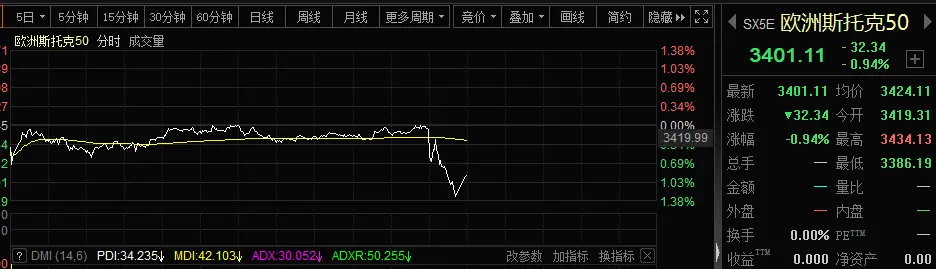

周五晚间,本周上半段表现不错的欧美股市突然跳水。欧洲斯托克50指数从略微上涨直线跳水超过1%,纳斯达克期指亦是从小幅上涨,直线跳水近2%。而这些发生在一个利空之后:即美国非农就业报告。

据美国劳工部数据,该国9月失业率降至3.5%,就业市场保持强劲,就业人数增加26.3万人。在此报告发布之后,联邦基金利率显示,11月美联储加息75个基点的可能性为92%,高于9月非农就业报告公布之前的85.5%。随后,美债、美股和欧股全线杀跌。

值得注意的是,美国芯片巨头和美国金融业也同时遭遇利空。华尔街集体调低7100亿芯片巨头AMD的目标价,该股盘中一度暴跌超9%。另据外媒报道,美国最大的几家大行将于下周五开始陆续公布三季报业绩,市场预计大行的净利润将下滑。

欧美股市集体跳水

周五晚间,欧美股市再度出现跳水行情。首先来看欧洲市场,欧洲斯托克50指数从微涨直落1%以上。

美股盘前期指亦一度上涨,但随后跳水。纳指期货一度跳水近2%。(编者注:截至收盘,道琼斯指数跌2.11%,报29,296.79点;标普500指数跌2.80%,报3,639.66点;纳斯达克指数跌3.80%,报10,652.41点,盘中一度跌超4%。)

国债亦开始杀跌,美国国债收益率走高,10年期国债收益率上涨6.80个基点,报3.892%。英国20年期国债收益率升至9月28日以来的高点4.537%。非美货币普遍走低,欧元兑美元EUR/USD短线走低50点,现报0.9765,英镑兑美元GBP/USD短线走低80点,现报1.1149。美元指数走出3连阳的趋势。那么,究竟发生了什么?

美国非农报告或是市场调整的最直接因素。据劳工部周五报告,本月非农就业人数增加26.3万人,而道琼斯估计为27.5万人。失业率为 3.5%,而预期为3.7%,因为劳动力参与率小幅下降至62.3%,劳动力规模减少5.7万人。9 月份的就业人数数字较8月份的31.5万人有所放缓,并与2021年4月以来的最低月度增幅相当。在备受关注的工资数据中,平均时薪环比增长0.3%,符合预期,同比增长5%,仍远高于新冠肺炎疫情前的正常水平,但低于预期0.1个百分点。

这份报告意味着美国经济形势依然不错。因此,联邦基金利率显示,11月美联储加息75个基点的可能性为92%,这远高于市场预期。据CME“美联储观察”,在上述报告公布之前,美联储11月加息50个基点至3.50%-3.75%区间的概率为22.9%,加息75个基点的概率为77.1%,加息100个基点的概率为0%;到12月累计加息100个基点的概率为18.4%,累计加息125个基点的概率为66.6%,累计加息150个基点的概率为14.9%。

华尔街突然暴击

其实,美股三季报披露也在临近。市值约1000亿美元(折合人民币达7100亿元)的芯片巨头AMD开盘后股价一度大跌超9%。此前,该公司公布的第三季度业绩预报远远低于市场预期,公司警告PC业务需求大幅放缓。而华尔街也对公司做出了反应:集体下调目标价。

高盛将AMD的目标价从88美元下调至84美元,并表示下调对AMD和英特尔的前瞻性估计。虽然AMD的客户部门收入明显萎缩(2022年第三季度环比-53%)可能会促进对PC需求正常化的进一步讨论,但仍然保持对该股的建设性观点。

Susquehanna将AMD的目标价从95美元下调至85美元。他们表示,上周在最新个人计算机行业报告中强调了风险,下调了英特尔、AMD和英伟达的预期/目标价。然而,AMD这份业绩预报可能意味着情况会更糟。接下来,英特尔也可能会交出令人失望的第三季度和/或第四季度成绩单。

瑞穗银行将AMD目标价从125美元下调至102美元。他们认为,AMD预先公布了其9月份的业绩,收入和毛利润率分别为56亿美元和50%,远远低于之前的指引。随着PC/服务器市场走软,AMD甚至比人们担心的还要疲软。

Stifel将AMD的目标价从122美元下调至100美元。他们现在预计第三季度AMD非美国通用会计准则EPS为0.69美元,而之前的估计是1.06美元。但他们预计新产品推出和市场份额持续增长将推动2023年下半年的收入同比增速重新加快。

金融股也遭突袭

值得一提的是,美股三季报披露也即将开启。此前,一些预期也陆续释放出来。

格隆汇引述外媒消息,美国最大的几家银行将于下周五开始陆续公布Q3业绩,市场预计银行业绩将显示净利润下滑,因为市场动荡抑制投行活动,银行拨出更多应急资金,以弥补借款人拖欠还款造成的损失。

Refinitiv数据显示,分析师预计摩根大通利润将下降24%,而花旗集团和富国银行的净利润预计将分别下降32%和17%。另外预计摩根士丹利利润将下降28%,而其竞争对手高盛利润将大幅下降46%,原因是企业对并购和IPO的兴趣减弱;预计美国银行三季报利润将下降近14%,预计其消费者部门的强劲增长将部分抵消咨询费的下降。

从目前全球的整体经济情况来看,数据上并不是一个乐观的趋势。有两个数据可以佐证:

一是根据彭博社统计的数据,全球外汇储备今年以来缩水约1万亿美元至12万亿美元,降幅为7.8%,创下彭博社2003年开始汇编该数据以来的最大降幅;

二是美国财政部最新公布数据显示,截至10月3日,美国未偿联邦政府债务余额约为31.1万亿美元,其中公众持有的债务约24.3万亿美元,政府间债务约6.8万亿美元,已大大超过美国去年全年约23万亿美元的国内生产总值。

在这种背景之下,美联储的缩表导致离岸美元的紧缩可能是一个确定性较高的事件,而且所需时间比较长。而随着缩表和离岸美元紧缩,市场的估值也会继续寻找与之相适应的新的平衡点。更多股票资讯,关注财经365!