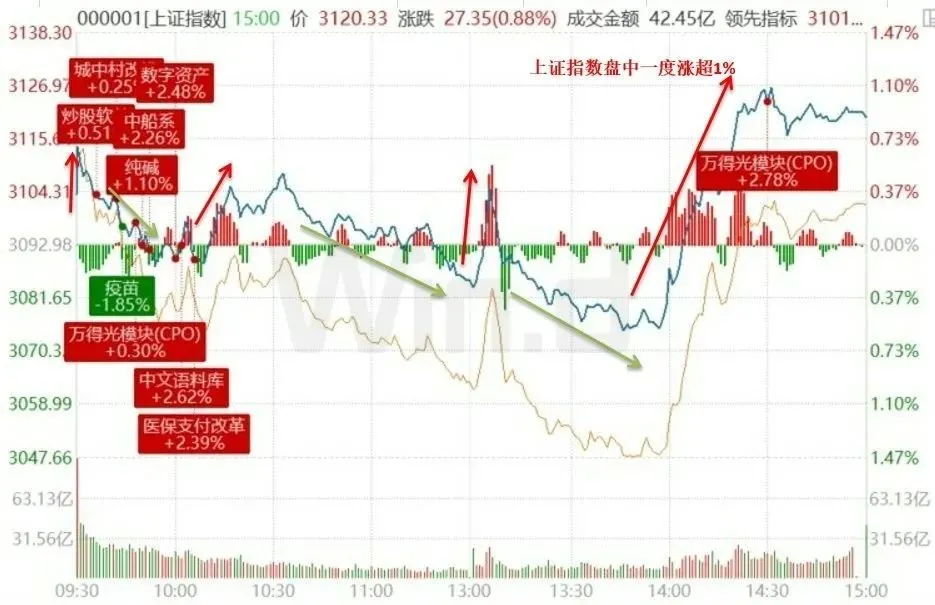

8月22日,A股市场走势极其曲折,多空激烈争夺,三大主要指数都在盘中触及阶段新低。但利好支持政策密集出台,以及底部特征集中出现后,多头终于扳回一城,主要股指收涨,沪深两市成交额显著放大至约8200亿元。

板块方面,数据要素、算力、光模块和券商高开高走,而前期活跃的次新股回调。受到利空消息拖累的疫苗和机场板块依旧颓废,新能源方向全线低迷。

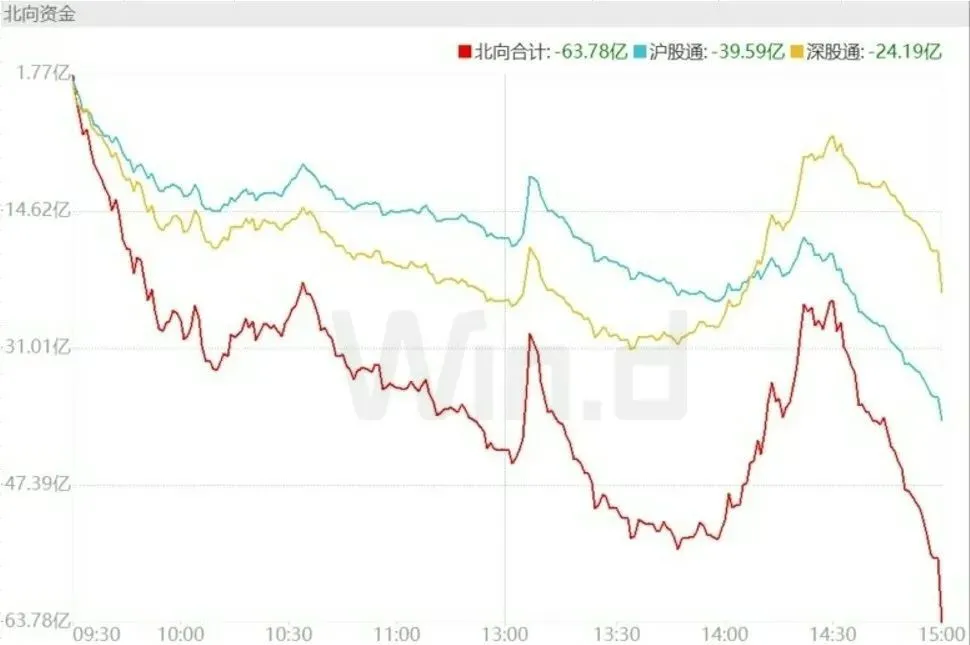

北向资金依旧净卖出。8月22日,Wind数据显示,北向资金全天净卖出63.78亿元,连续12日净卖出;其中沪股通净卖出39.59亿元,深股通净卖出24.19亿元。本月合计净卖出643.66亿元。

个股方面,北向资金加仓方面主要集中在受益于AI产业发展的个股、券商和医药。

中泰证券点评近期行情称,“政策底”可以向“市场底”过渡,但需要有真正能够起逆转趋势作用的刺激政策出台催化。而一旦能够起逆转趋势作用的政策信号出现时,市场更多的将呈现趋势性行情,如去年11月疫情政策调整后股市出现了“V”型回升。并且,这其中的关键在于,市场开始调整后,政策往往也将更加积极,但这当中只有真正“有效”的政策出现才是“政策底”。

广发证券也认为,历史上“政策底”→“市场底”可以分为两种:一是两者几乎同步出现,二是市场底明显滞后于政策底出现。预计本轮介于两者之间,转机在于政策加力。近期强势股和基金重仓股补跌表征市场交易层面悲观情绪正在加速释放,预计本轮后续补跌空间有限,对市场底不必过于悲观。后续政策密度和力度有望提升。

// 产业支持政策密集出台 //

本周,工信部等四部门印发《新产业标准化领航工程实施方案(2023─2035年)》,目标到2025年,支撑新兴产业发展的标准体系逐步完善、引领未来产业创新发展的标准加快形成。

《新产业标准化领航工程实施方案(2023─2035年)》称,共性关键技术和应用类科技计划项目形成标准成果的比例达到60%以上,标准与产业科技创新的联动更加高效。新制定国家标准和行业标准2000项以上,培育先进团体标准300项以上,以标准指导产业高质量发展的作用更加有力。开展标准宣贯和实施推广的企业10000家以上,以标准服务企业转型升级的成效更加凸显。参与制定国际标准300项以上,重点领域国际标准转化率超过90%,支撑和引领新产业国际化发展。

到2030年,满足新产业高质量发展需求的标准体系持续完善、标准化工作体系更加健全。新产业标准的技术水平和国际化程度持续提升,以标准引领新产业高质量发展的效能更加显著。

到2035年,满足新产业高质量发展需求的标准供给更加充分,企业主体、政府引导、开放融合的新产业标准化工作体系全面形成。新产业标准化发展基础更加巩固,以标准引领新产业高质量发展的效能全面显现,为基本实现新型工业化提供有力保障。

财政部于8月21日正式对外发布《企业数据资源相关会计处理暂行规定》,并自2024年1月1日开始施行,数据资产入表正式落地。

财政部相关负责人指出,目前,有关各方积极推动数据要素市场建设,对数据资源是否可以作为资产确认、作为哪类资产确认和计量,以及如何进行相关信息披露等相关会计问题较为关注,制定《暂行规定》将有助于进一步推动和规范数据相关企业执行会计准则,准确反映数据相关业务和经济实质。

为推动《暂行规定》有效贯彻实施,财政部将组织开展对省级财政部门等的师资培训,规范企业数据资源相关会计处理;跟踪关注数据资源实务发展和《暂行规定》执行情况,会同有关各方进一步就实务中关注的重点问题深入研究;持续加强数据资源相关会计问题研究,持续发挥会计在服务数据资源业务和数字经济发展方面的基础性作用。

民生证券点评称,政策指引数据要素入表,行业加速发展可期。此次政策落地有望推动行业加速发展,在会计准则上明确了数据是一种“资产”并存在自身的明确价值。数据对外交易的会计基础不断完善,为打开数据要素交易市场奠定了非常重要的基础。同时,可以看到,数据作为一种资产,计入资产负债表的同时也需要披露大量相关信息,说明数据安全仍是重中之重,数据的合规性将成为发展过程中的重点。

东吴证券直言,数据资产市场潜在总规模数十万亿元,有能力接力土地财政。根据相关测算,全国数据资产市场总规模8.6万亿,带动相关产业数字化潜在受益34.4万亿,叠加数据资产衍生市场,其潜在总规模可能超过60万亿。此外,根据国内机构的观点,其认为数据资产市场最大可能接近百万亿规模。认为数据资产作为10万亿级别市场具备足够资本驱动力接过土地财政(近10万亿市场)的大旗。从长远看,数据要素将为下一个30年的黄金发展期打开一扇战略性的大门。

// 四部门减税降费 //

财政部、税务总局、国家发改委及证监会四部门8月22日联合发布关于延续实施创业投资企业个人合伙人所得税政策的公告。公告称,创投企业选择按单一投资基金核算的,其个人合伙人从该基金应分得的股权转让所得和股息红利所得,按照20%税率计算缴纳个人所得税。

财政部、税务总局、证监会8月22日发布关于延续实施沪港、深港股票市场交易互联互通机制和内地与香港基金互认有关个人所得税政策的公告。就延续实施沪港股票市场交易互联互通机制(以下简称沪港通)、深港股票市场交易互联互通机制(以下简称深港通)以及内地与香港基金互认(以下简称基金互认)有关个人所得税政策公告如下:

一、对内地个人投资者通过沪港通、深港通投资香港联交所上市股票取得的转让差价所得和通过基金互认买卖香港基金份额取得的转让差价所得,继续暂免征收个人所得税。

二、本公告执行至2027年12月31日。

财政部、税务总局及证监会8月22日发布关于继续实施创新企业境内发行存托凭证试点阶段有关税收政策的公告,公告称对个人投资者转让创新企业CDR取得的差价所得,暂免征收个人所得税,暂行时间段为2023年9月21日至2025年12月31日。

8月22日,财政部、税务总局发布关于支持货物期货市场对外开放有关增值税政策的公告。对经国务院批准对外开放的货物期货品种保税交割业务,暂免征收增值税。

上述期货交易中实际交割的货物,如果发生进口或者出口的,统一按照现行货物进出口税收政策执行。非保税货物发生的期货实物交割仍按《国家税务总局关于下发 <货物期货征收增值税具体办法> 的通知》(国税发〔1994〕244号)的规定执行,执行至2027年12月31日。

8月22日,财政部、税务总局发布关于支持货物期货市场对外开放有关增值税政策的公告。对经国务院批准对外开放的货物期货品种保税交割业务,暂免征收增值税。执行至2027年12月31日。

财政部、税务总局8月22日发布《关于延续实施上市公司股权激励有关个人所得税政策的公告》:居民个人取得股票期权、股票增值权、限制性股票、股权奖励等股权激励符合相关条件的,不并入当年综合所得,全额单独适用综合所得税率表,计算纳税。公告执行至2017年12月31日。

财政部、税务总局及证监会8月22日发布关于继续实施创新企业境内发行存托凭证试点阶段有关税收政策的公告:对个人投资者转让创新企业CDR取得的差价所得,暂免征收个人所得税。对公募基金管理人、个人投资者、QFII、RQFII转让创新企业CDR取得的差价收入、暂时免征收增值税。在上海证券交易所、深圳证券交易所转让创新企业CDR,按照实际成交金额,由出让方按1‰的税率缴纳证券交易印花税。

此前,证监会指导上海证券交易所、深圳证券交易所、北京证券交易所自8月28日起进一步降低证券交易经手费。

沪深交易将A股、B股证券交易经手费从按成交金额的0.00487%双向收取下调为按成交金额的0.00341%双向收取,降幅达30%;北交所在2022年12月调降证券交易经手费50%的基础上,再次将证券交易经手费标准降低50%,由按成交金额的0.025%双边收取下调至按成交金额的0.0125%双边收取。

华宝证券点评称,相关部门对于活跃资本市场高度重视,预期在加快推进、强化改革节奏下,投资者信心会逐步修复和提振。其次,降费先行旨在优化资本市场交易环境,后续核心在于投资端、融资端的组合拳,特别是以投资端为核心的系列举措落地,才能真正实现从提升投资者收益方面增厚投资者获利。最后,宏观调控组合拳优势有待跨部门的进一步协同发力,提升政策实施效果。更多股票资讯,关注财经365!