如何活跃资本市场的新任务新要求下,证券交易印花税(下称“印花税”)能否下调甚至取消,成为A股“交易端”制度进一步优化的讨论焦点。

澎湃新闻记者注意到,8月份以来,不止一家券商针对印花税发布了研究报告。其中,德邦证券首席经济学家芦哲在8月16日发布的最新研报明确指出,随着“活跃资本市场”各项政策的不断推进,下调印花税有其合理性,仍是交易端政策工具箱中可以适时推出的一项工具。

“从国际比较来看,美国、日本、德国等都已经先后取消印花税。因此,降低甚至取消证券交易印花税也有助于A股参与全球竞争。”中国银河证券宏观经济分析师、团队负责人高明在8月7日发布的报告中表示。

某金融机构的首席经济学家告诉澎湃新闻记者:“从各方表态来看,后续交易端大概率还会有更多措施陆续出台,对活跃资本市场,监管层应该在统筹考虑一揽子方案。不过,印花税调整等在市场期待范畴内的制度,需要自上而下逐步推进,因此具体落地时间还有待观察。”

券商认为下调有多方面合理性

简单来说,证券交易印花税是从普通印花税发展而来的,专门针对股票交易发生额征收。证券交易印花税可以说是监管部门用来调控市场的一大工具。当前中国股市征收的印花税税率为1‰。

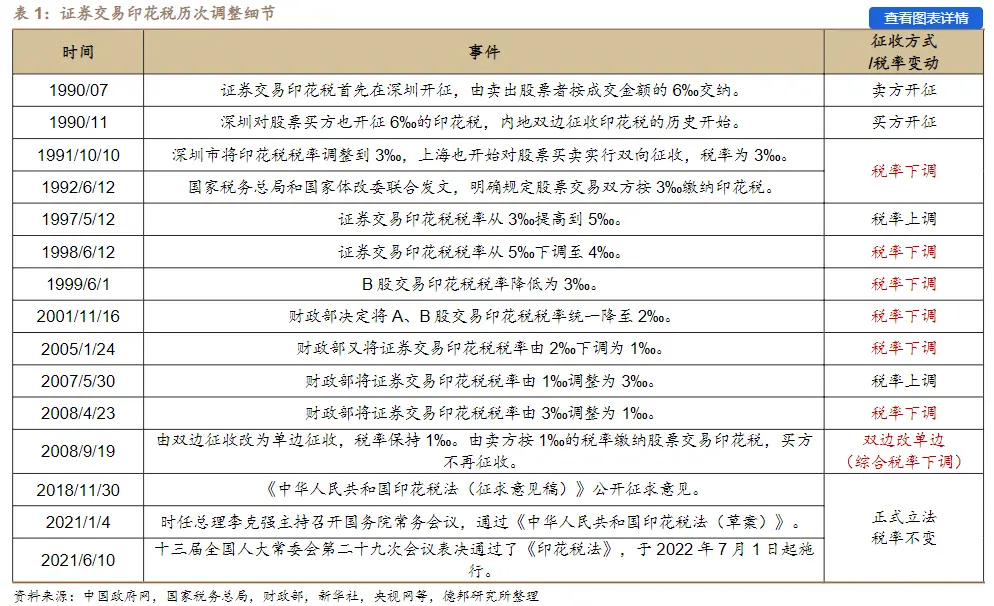

德邦证券研报数据显示,从1990年至今,中国股票交易印花税已历经10余次变化,其中上调2次、下调7次。

我国证券交易印花税的最近一次调整,还是在15年前。

2008年9月18日,财政部、国家税务总局宣布,从9月19日起将证券(股票)交易印花税的征收方式由现行的双边征税调整为单边征税,税率为1‰。中国股市首次单边征收印花税。

综合券商观点,对于印花税,机构认为从财政收入、交易费用、调整方式及国际经验等视角,均有进一步下调的合理性。

财政收入方面,芦哲指出,2002年至今的大部分年度中,证券交易印花税仅占税收收入的1%左右,虽然近三年印花税占比有所上升,但仍然低于2%。因此,适当削减并不会对税收收入造成过大的冲击。

“从调整方式上看,证券交易印花税的纳税人或者税率调整,由国务院决定,并报全国人民代表大会常务委员会备案。这意味着,在人大的授权下,国务院可以适时对证券交易印花税率进行调整,在一定程度上保证了证券交易印花税率调整的灵活性。”芦哲进一步指出。

高明同样留意到了印花税占税收比重这一数据。他表示,2021年证券交易印花税为1800亿元,仅占财政税收总额的1.1%。印花税调整权限已经从全国人大下放至国务院,相比之下,国务院对印花税的调整拥有更高的灵活度,可以根据宏观经济形势做出更快地调整。

交易费用方面,芦哲称,近几年证券交易印花税的规模约占当年IPO规模的一半。今年上半年,证券交易印花税约占IPO的55.22%,达到了1108亿元。

“在今年的存量博弈环境下,这显然是一项不可忽略的市场资金流出项。因此,下调印花税将在边际上改善资金面环境,同时也利好投资成本下行,促进交投活跃。”芦哲称。

国际视角方面,高明表示,从国际比较来看,美国、日本和德国等都先后取消了印花税。证券交易成本的降低对企业、投资者都有刺激作用,对股票市场参与全球竞争也有利好。

“总之,印花税调降将对资本市场起到提振效果,短期提升股票市场的热情和信心。”高明说。

招商证券8月15日研报资料显示,世界上的许多国家(地区)都征收过证券交易税,但最终都趋于取消该税种。例如,1966年美国停止征收证券交易印花税,1991年德国也停征该税,其后数国陆续停征该税。

“调整印花税率实际上将更多体现政策层面对于呵护资本市场、促进市场活跃度的决心与信心,其本身实效的重要性反而次之。相对于前期已出台的各项政策,印花税率的下调或许能够对投资者信心产生更强的修复作用。”芦哲说。

芦哲进一步指出,对比同为交易端改革措施的“T+0”交易改革而言,调整印花税的可操作性更强。“T+0”是一项复杂的系统性工程,涉及底层的资本市场基础制度,虽存在试点可能性,但在短期内或难以全面铺开。

“因此相较而言,随着市场对于降低证券交易印花税的呼声渐高,降低证券交易印花税或比‘T+0’交易改革更早推出。”芦哲判断。

近4次下调对A股提振效果立竿见影

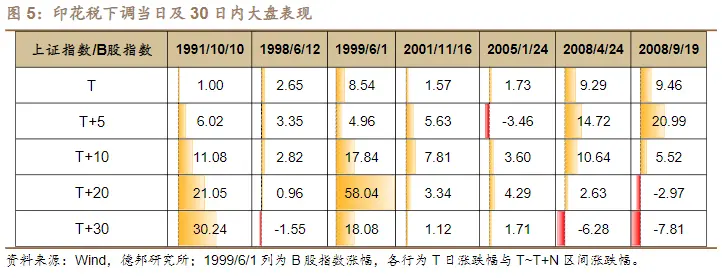

从历史经验来看,下调印花税都在一定程度上刺激了A股市场的活跃度。特别是2000年后的近4次调整,市场提振效果可谓立竿见影。

2000年后,我国印花税共作出4次调整,主要涉及税率高低和征收方式。具体而言,分别为2001年11月6日下调税率4‰至2‰;2005年1月23日下调税率2‰至1‰;2008年4月24日下调税率3‰至1‰;以及2008年9月将印花税从双边征收改为单边征收。

反映到A股市场上,2008年9月19日,中国股市首次单边征收印花税,沪指大涨9.45%,2008年9月20日沪指再涨7.77%,调整后5个交易日的涨幅高达20.99%。

同样是在2008年,4月24日股市同样迅速反应,当日沪指大涨9.29%。调整后5个交易日的涨幅近15%,为14.72%。

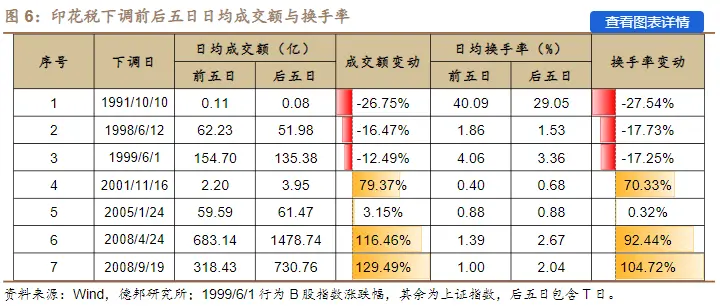

成交额与换手率方面,2000年以来的四次印花税率下调,对市场活跃度的提振同样明显,尤其是2001年的下调和2008年的两次下调。

数据显示,2001年11月16日、2008年的4月24日和2008年9月19日的三次下调后,市场五日日均成交额相对前五日分别上涨79.37%、116.46%、129.49%;下调后5日的日均成交额,分别上涨了79.37%、116.46%、129.49%;日均换手率相对前5日,分别上涨70.33%、92.44%、104.72%。

如果将统计周期前移至1991年,华创证券数据显示,从降低印花税的后市表现来看,7次下调中有3次引发了牛市行情,分别为1991年10月至1992年5月的牛市,1999年6月的牛市,2008年10月至2009年8月的牛市,4次市场行情维持前期下跌结构。

不过,芦哲强调,从长期来看,印花税率下调的情绪提振效应有限。结合时代背景,下调印花税只是辅助,政策支持资本市场发展的大背景才是关键。

“2000年后市场对税率下调反应较为迅速直接,短期内(一般为1-2周)政策具有提振市场信心的刺激效应,但中长期而言有效性并不显著。”东吴国际研报称。

具体到对证券板块的影响,华创证券指出,因为证券指数于2005年1月编制,因此分析2005年1月以后的4次印花税调整对证券板块的影响。4次调整中,1次上调、2次下调、1次征收方式调整(因修改为只对卖方的单边收税,可认为是下调证券交易印花税)。

“3次下调中,只有2008年9月的调整,使得证券指数显著上升。2005年1月的下调,证券指数变化并不显著。2008年4月的下调,虽然短期内证券指数上涨明显,但随后跟随大盘指数下降。”华创证券进一步指出。

东吴国际研报表示,中国股票交易印花税调整主要内容涉及税率高低和征收方式两个层面,调整主要政策目标是维系证券市场宏观稳定。

“一般而言,当市场出现暴涨迹象时,监管层将适度提高印花税率水平,抑制短期过度投机和市场过热;反之则调低印花税率、降低交易成本,以促进市场交易活跃度提升。”东吴国际称。更多股票资讯,关注财经365!