今年全面注册制下,有129只新股上市,24.03%的新股上市首日破发,72.09%的新股上市后5日录得下跌。在打新收益降低,破发频出的背景下,投资者打新策略将从逢新必打逐渐向优选个股转变。

上市后股价表现优秀的个股具备什么样的特征?证券时报·数据宝推出《聚焦全面注册制新生态》系列报道,通过大量历史数据,带投资者一探究竟。本文以2021年以来上市的科创板、创业板、北交所、主板(注册制)共计979只个股为回测对象,从参与者热度、市场定价以及机构关注度三个方面进行分析。

打新热情显著下降

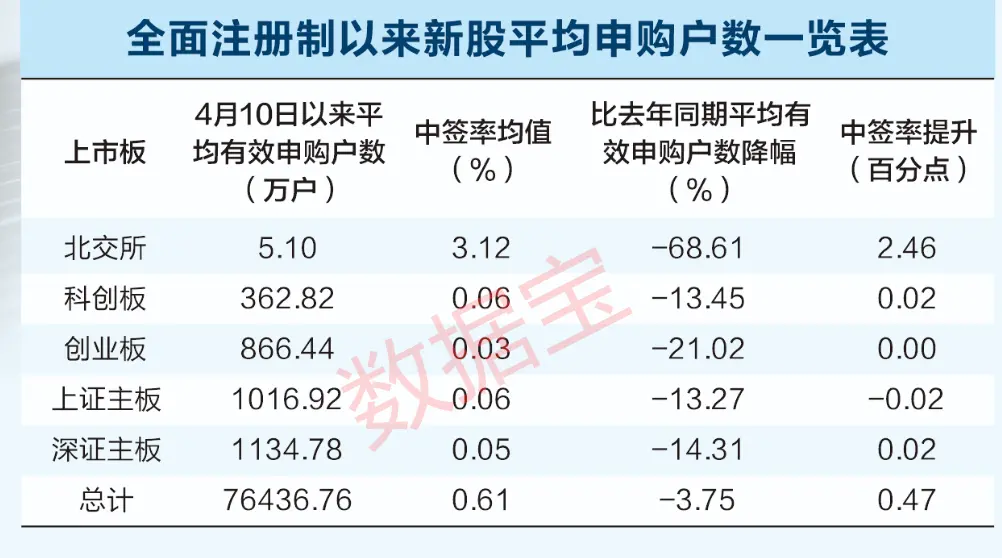

全面注册制以来,参与打新的投资者数量整体下降。主板、科创板、创业板和北交所参与新股网上打新的投资者数量合计为76436.76万户,平均有效申购户数为592.53万户,较去年同期的均值下降19.42%。其中北交所的网上打新投资者数量下降幅度最大,平均有效申购户数为5.1万户,较去年同期下降68.61%;上证主板和深证主板的平均有效申购户数分别下降13.27%和14.31%。

新股中签率有所提升。4月10日以来的129只新股中签率平均为0.61%,同比提升0.47个百分点,其中,北交所新股平均中签率最高,达到3.12%,同比提升2.46个百分点。整体来看,随着全面注册制实施,投资者打新更加理性,不再是闭眼打新,在申购新股时投资者选股谨慎度提升。

低发行价新股更获追捧

数据统计,2021年以来上市979只个股平均发行价为32.27元,平均发行市盈率47.49倍,与所属行业市盈率相比,偏离值均值为39.62。

从上市后的行情表现来,上市首日股价上涨幅度与发行价、发行市盈率整体呈现负相关性,即发行价越低,上市首日上涨幅度平均水平越高。237家公司上市首日破发,这些公司平均发行价为36.26元,显著超过32.27元的平均水平;发行市盈率较行业市盈率偏离程度也更高。相比之下,首日上涨幅度大于50%的个股,平均发行价为24.73元,发行市盈率较行业市盈率偏离程度最低,仅21.08。

上市首日股价上涨超500%的27股中,七成个股发行价不足10元,最低的读客文化发行价仅1.55元,上市首日便获得市场热捧,大涨1942.58%,股价直奔31.21元。这些上市首日表现亮眼的股票,发行市盈率大多显著低于行业平均市盈率,以上市首日大涨920.59%的中金辐照来看,公司发行市盈率仅15.95倍,其行业市盈率为34.23倍。

从背后原因来看,大多数打新者在申购新股时并不会过多分析上市公司的基本面,一般的投资者较关注发行价格和发行市盈率,较低的新股定价能够以合理的获利空间来吸引投资者踊跃申购新股。

在注册制下新股上市首日不限涨跌幅的背景下,新股闪亮登场后股价并未持续录得上涨,不少新股上市次日股价便开始下跌,逐渐抹去首日涨幅。分区间统计发现,发行价为20元以下的新股组合上市后股价最为抗跌,上市后的5个交易日股价较发行价平均涨幅高达187.97%,恢复涨跌幅限制当日,股价整体表现最优。

超募越多股价压力越大

超募对上市企业来说,可以有更大的发挥空间;对券商来说,可以增厚承销收入。随着近年来市场发行机制的不断改革,超募比例增加,新股破发现象也随之增加。

在237只上市首日破发的新股中,募集资金超过计划募资额的股票占55%,其中24股的超募幅度超过100%,华宝新能、万润新能、星辉环材、隆扬电子、中一科技、可孚医疗的超募幅度均超过200%。

2021年以来上市的注册制新股平均超募金额1.84亿元,平均超募幅度为23.36%。按照上市首日涨跌幅的区间统计,破发新股平均超募2.86亿元,平均超募比例为32.87%,显著高于整体水平。而上市首日涨幅大于50%的个股组合,平均超募金额仅0.33亿元,平均超募幅度为6.15%。由此可见,超募在一定程度上会抑制新股上市后的行情表现。

目前A股市场已全面步入注册制时代,没有了23倍的发行市盈率限制,新股发行超募现象频频出现。

事实上,全面注册制下由市场化发行确定的实际募集资金,与公司提前规划并在招股书中披露的募投项目所需资金量的差额,二者很难精确匹配。从历史数据来看,首发超募的个股平均发行价较高,在二级市场行情不佳的情形下,高发行价的新股破发风险加大。

不过从另外一个角度来看,市场化发行能让好公司募集更多的资金。长远而言,全面注册制会让新股定价更加合理。

机构关注度高新股股价表现更好

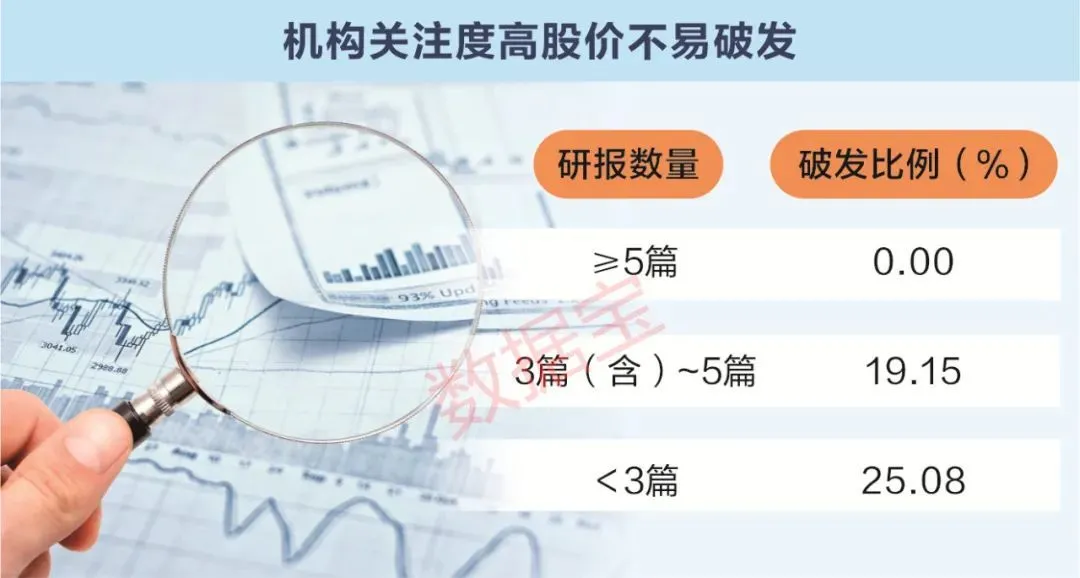

对于很多A股投资者来说,获取上市公司信息的渠道有限,基本上是以上市公司公告为准。券商机构发布的研报能够提供一些新上市公司的深度分析资料,是投资者的重要参考资料。因此,新上市公司在上市前,如果有头部券商或多家券商发布研报,会增加该公司的市场曝光度,同时增加投资者的关注度。

回测数据显示,上市前研报数量达到5篇及以上的新股有23只,上市首日股价全线录得上涨,平均涨幅高达184.66%。

创业板医美概念股贝泰妮上市前的研报数量最高,包含国泰君安、天风证券、方正证券、海通证券等券商机构共发布26篇研报,其中深度研报数量多达25篇。从估值来看,贝泰妮发行市盈率并不低,为51.25倍,高于所属行业市盈率34.49倍,发行价47.33元,不过仍获市场叫好,贝泰妮网上申购投资者弃购率很低,仅0.20%,且上市后股价一路冲至280元左右。

从该股获市场叫好的背后原因来看,贝泰妮是A股市场“药妆第一股”,公司发展势头迅猛,2017年至2020年的四年间,公司营收增长2.37倍,净利润增长2.51倍,其综合毛利率常年超过80%,远高于行业均值。此外,贝泰妮的研发费用不断增长,研发费用占比高于A股同类公司。

弃购率越小上涨概率越大

新股频频破发,使得新股弃购现象越来越普遍。按照以往经验,高发行价、高市盈率会让部分中签投资者打起“退堂鼓”,特别是对于小散居多的网上申购投资者。此外,二级市场行情低迷、部分机构报价不合理、发行人对自身预期过高等因素也会导致投资者弃购情绪升温。

由于北交所规定,参与北交所新股申购,会在账户户里面提前冻结相应的资金,中签后中签者账户里面的资金直接被系统划走,因此,北交所新股不存在弃购情况。本文以创业板、科创板和注册制下主板新股的网上认购数据来看,弃购比例与新股上市后的行情有直接影响。

754只个股的弃购金额平均值为1405.78万元,弃购比例平均为1.79%。上市首日破发的新股来看,弃购金额和弃购比例均大幅度超越整体水平,弃购金额平均值为4197.74万元,弃购比例平均为5.12%。

弃购率超过10%的股票有32只,其中上市首日股价破发的占18只。集高市盈率和高发行价于一体的纳芯微2022年4月22日上市首日上涨12.9%,并未破发,但却是目前弃购率最高的股票(38.76%)。弃购率超10%的股票中,包含纳芯微在内,共9只个股的上市时间为2022年4月,数量占比最大,当月科创50指数和创业板指分别下跌13.19%和12.8%。这也显示新股弃购与二级市场走势的相关性较大。

进一步细分梳理发现,弃购率低于1%的新股上市首日表现最好,95%的股票上涨,平均上涨幅度为164.97%。更多股票资讯,关注财经365!