往后来看,物价演绎路径?供给扰动减弱、需求边际回升,或支撑CPI向上温和修复

事件

物价、作为经济的后验指标,有何结构特征、映射怎样的经济线索,往后或如何演绎?本文梳理,敬请关注。

经济“透视”,来自物价的视角

一问:物价与经济周期的关系?滞后于经济的周期性波动,近年受供给端影响较大

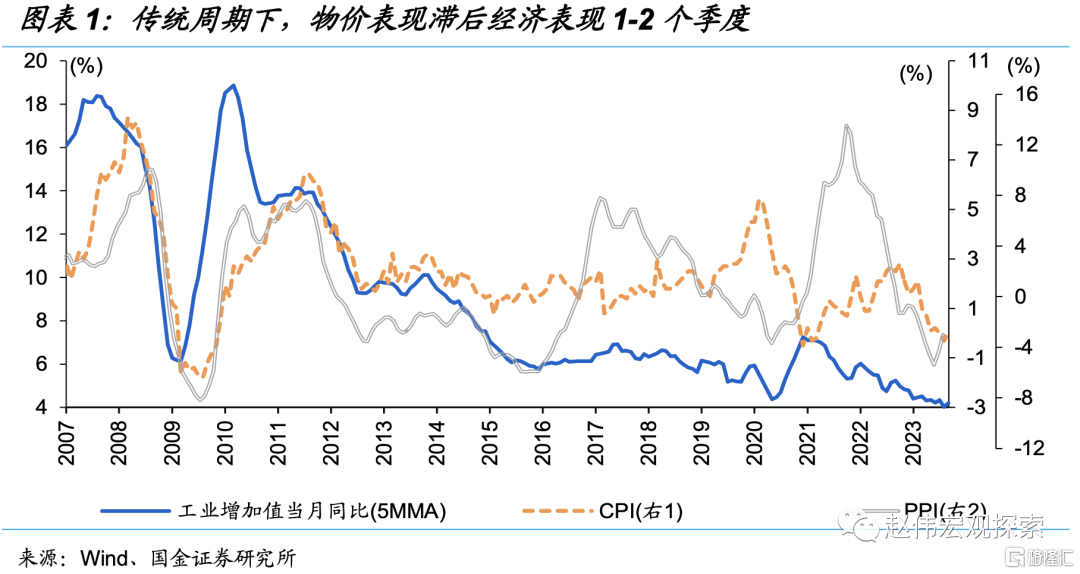

传统周期下,物价的周期性波动是经济周期性变化的滞后表现。过往经验显示,经济的周期性波动,主要由需求端驱动,物价作为经济的滞后指标,表现出明显的周期性变化。PPI、CPI等常用的物价指标,一半滞后经济表现1-2个季度左右;其中,PPI增速略领先于CPI,与政策主导下,地产和基建等传统负债驱动的增长模式等有关。

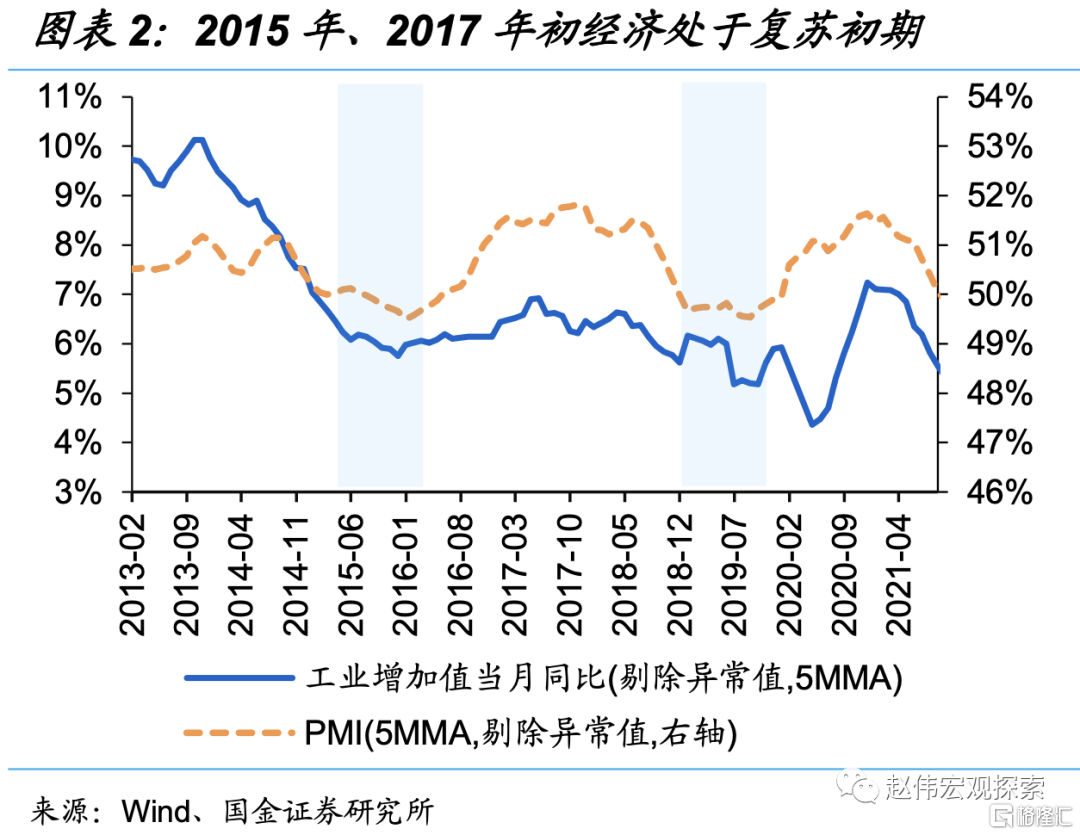

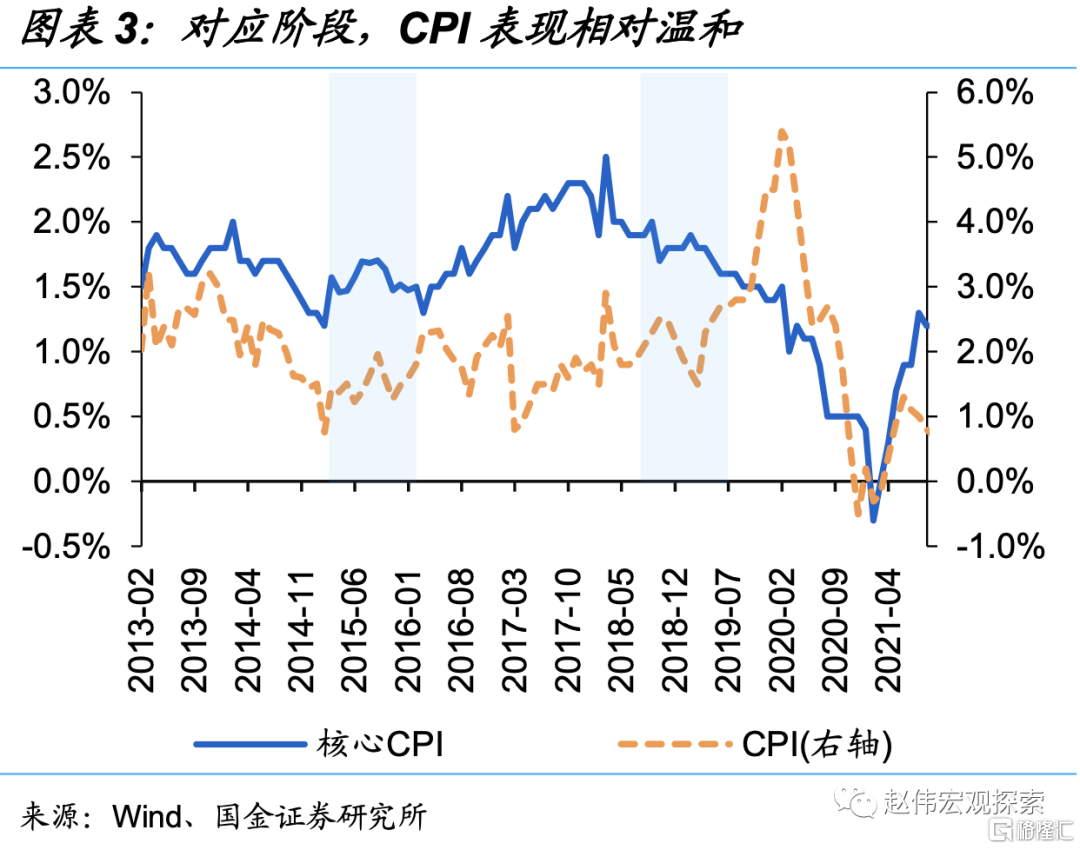

经验显示,经济复苏初期,实体需求刚刚开始修复,对价格的提振尚不明显。经济复苏初期,CPI往往低位徘徊,典型阶段如2015年和2017年。前者,PMI于2015年初站上荣枯线上方,但同期CPI增速掉至0.8%;相似地,2017年初,PMI由1月的51.3%上涨0.5个百分点至3月的51.8%,但同期CPI表现相对温和,2月、3月均在1%以下。

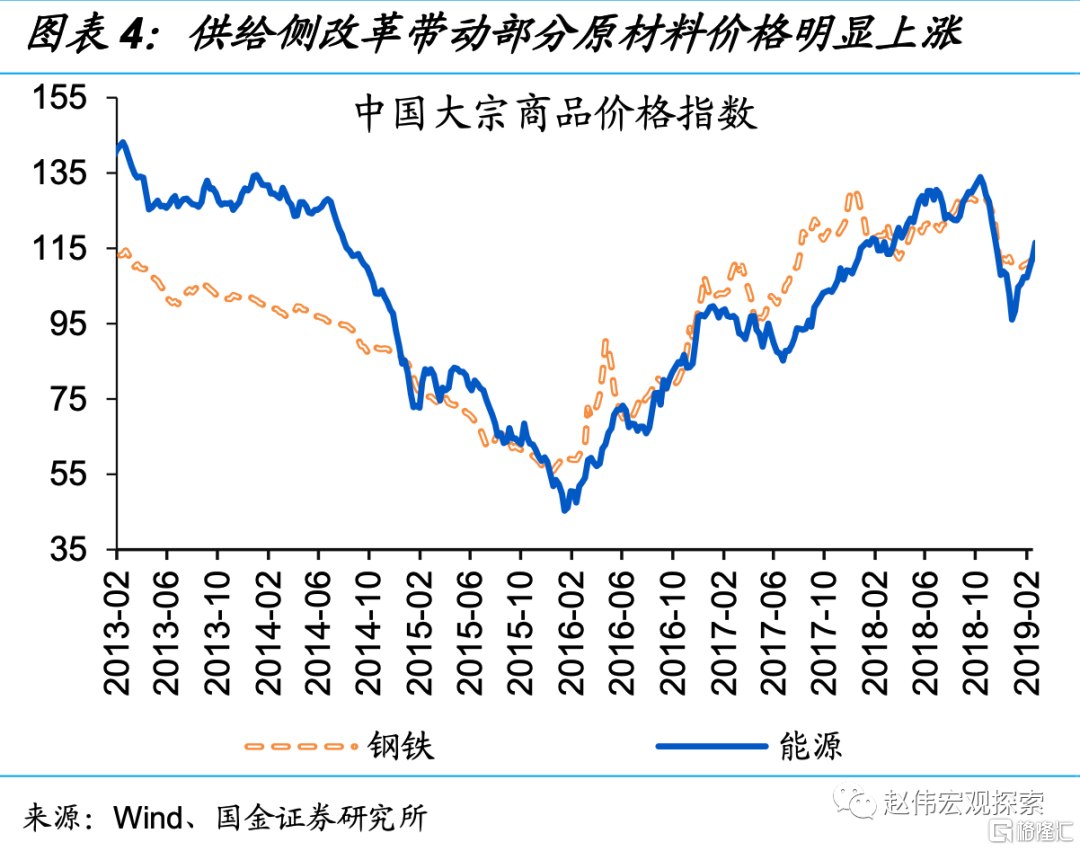

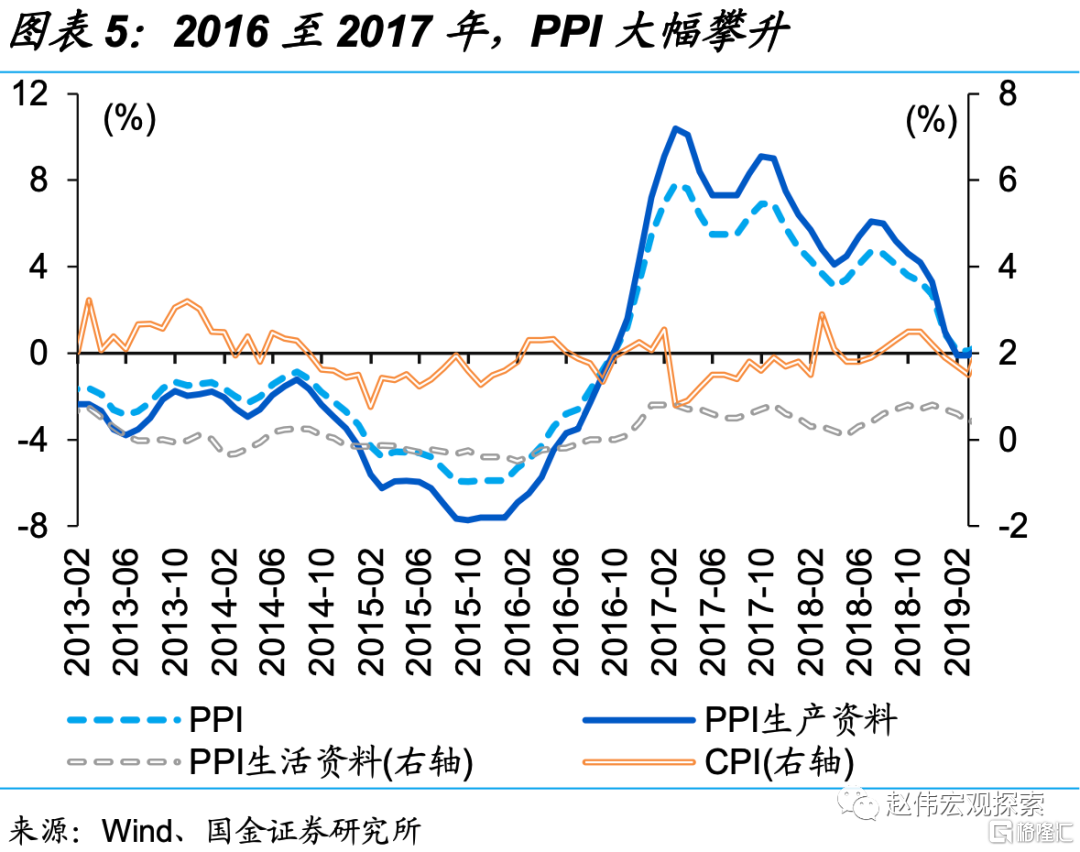

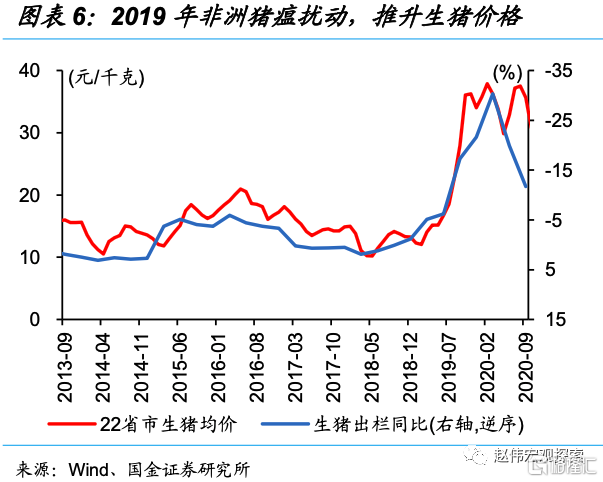

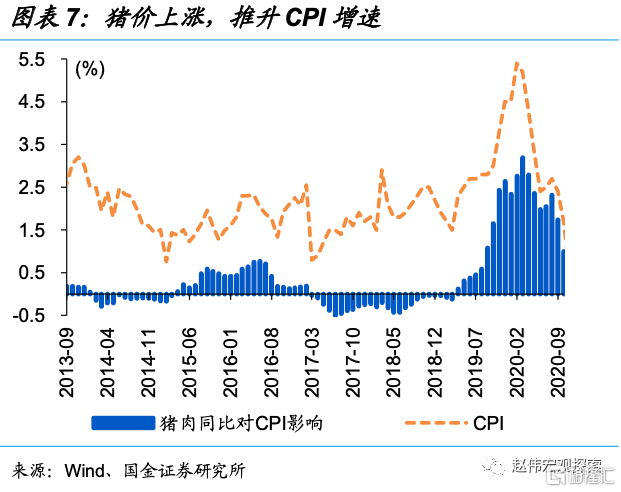

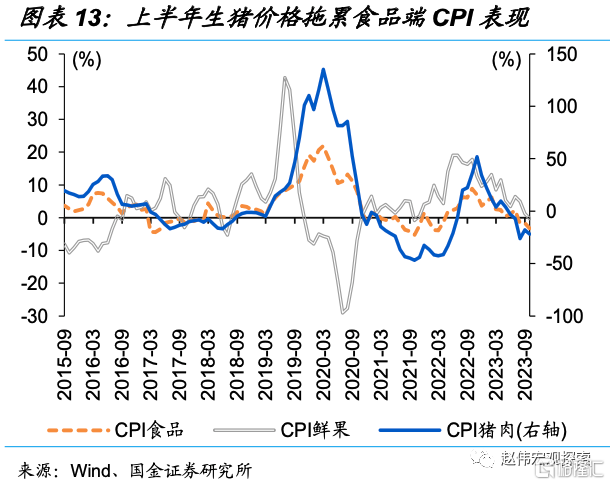

有别于传统周期,近年物价变化受供给端影响较大,供给侧改革、非洲猪瘟阶段即为典型。例如,2016年下半年至2017年上半年,供给侧改革下,煤炭、钢铁等上游原材料价格大幅涨价带动PPI一度上涨至10.4%;2019年至2020年上半年,非洲猪瘟下猪肉供给大幅攀升,带动CPI同比快速突破3%、一度创近年新高至5.4%。

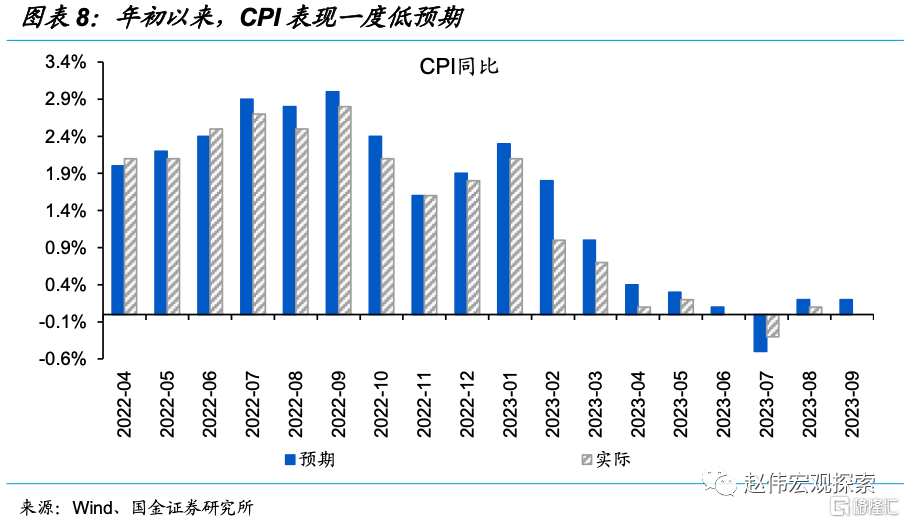

二问:当前物价特征与背后逻辑?CPI回落与部分商品供给扰动等有关,服务等终端需求价格延续回升

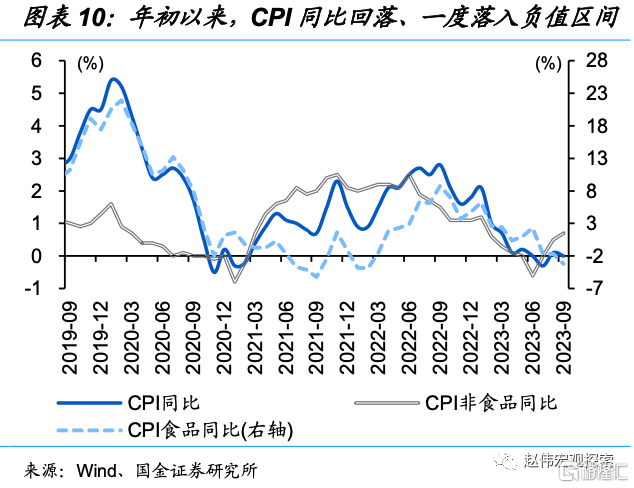

年初以来,以CPI为代表的物价明显回落、一度落入负值区间。2023年来,CPI同比自年初的2.1%回落至7月的-0.3%,9月边际修复至1%。拆分来看,非食品、影响CPI中枢,同比增速自年初的1.2%一度回落至年中的-0.6%,而后边际修复0.7%;食品端、影响CPI波动,同比增速自年初的6.2%回落至9月的-3.2%。

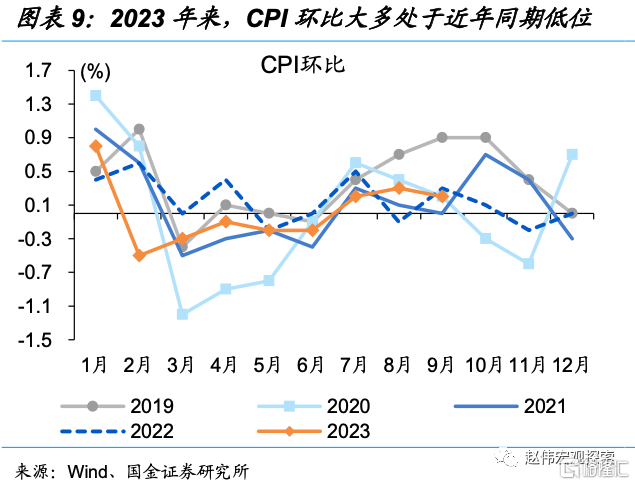

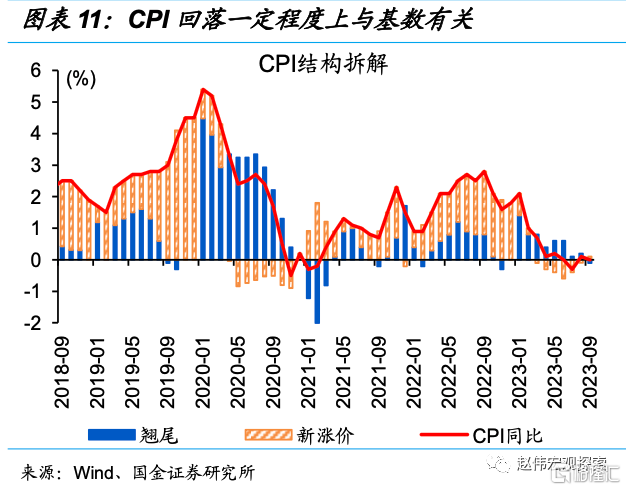

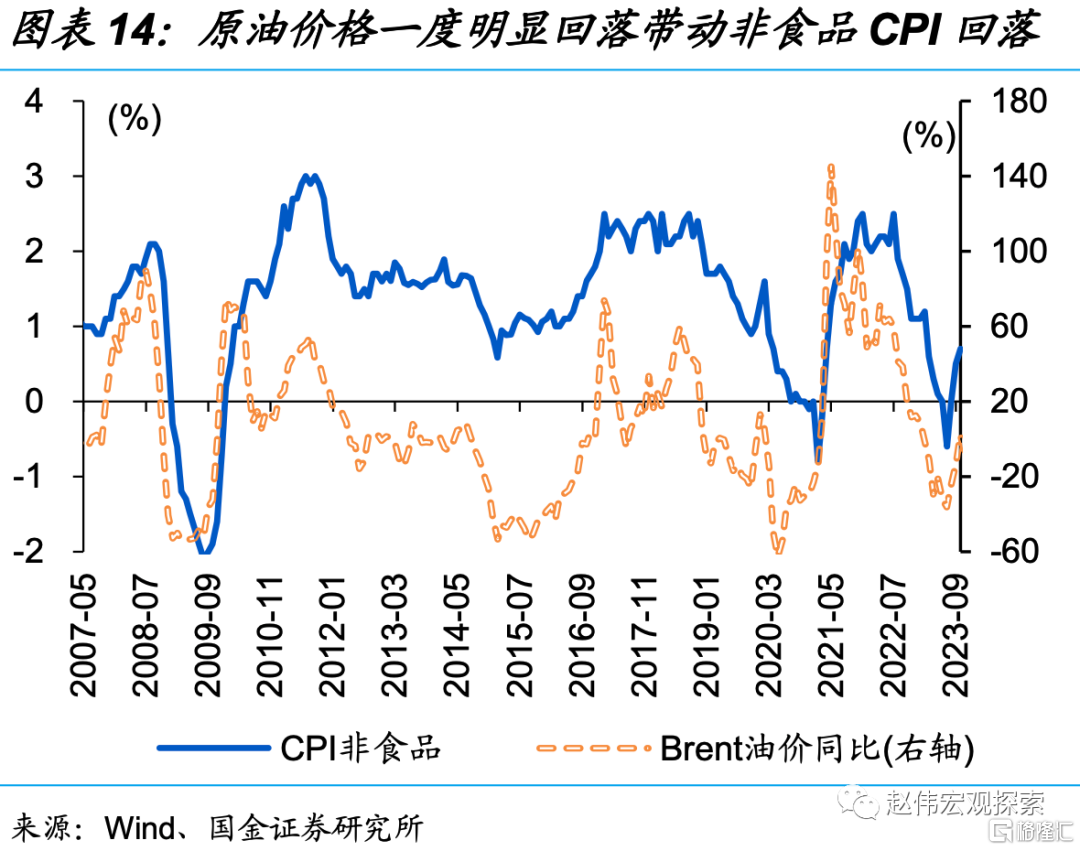

拆分来看,CPI阶段性回落与基数拖累、部分商品的供给端扰动等有关。CPI翘尾自年初的1.4个百分点回落至9月的-0.1个百分点,对CPI支撑边际减弱。除基数影响外,食品端、非食品环比低于往年同期均值,与部分商品供给端阶段性扰动相关,较为典型的是,一季度生猪产能去化节奏相对较慢拖累猪价向上修复、二季度水果大量上市导致价格明显回落等,拖累食品价格;原油等大宗商品价格上半年的低位徘徊、也阶段性压制非食品端的上涨弹性。

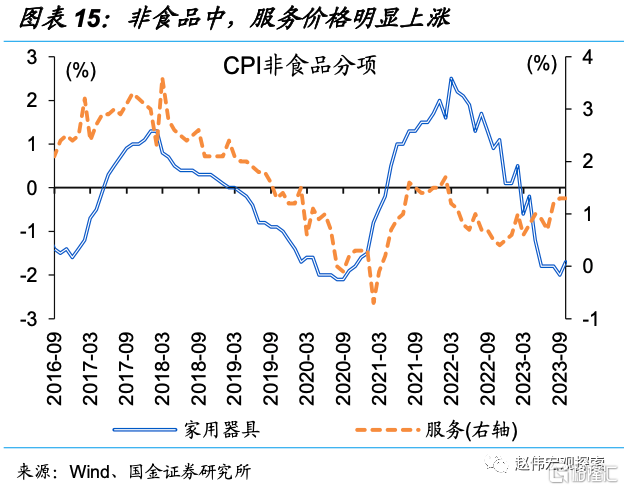

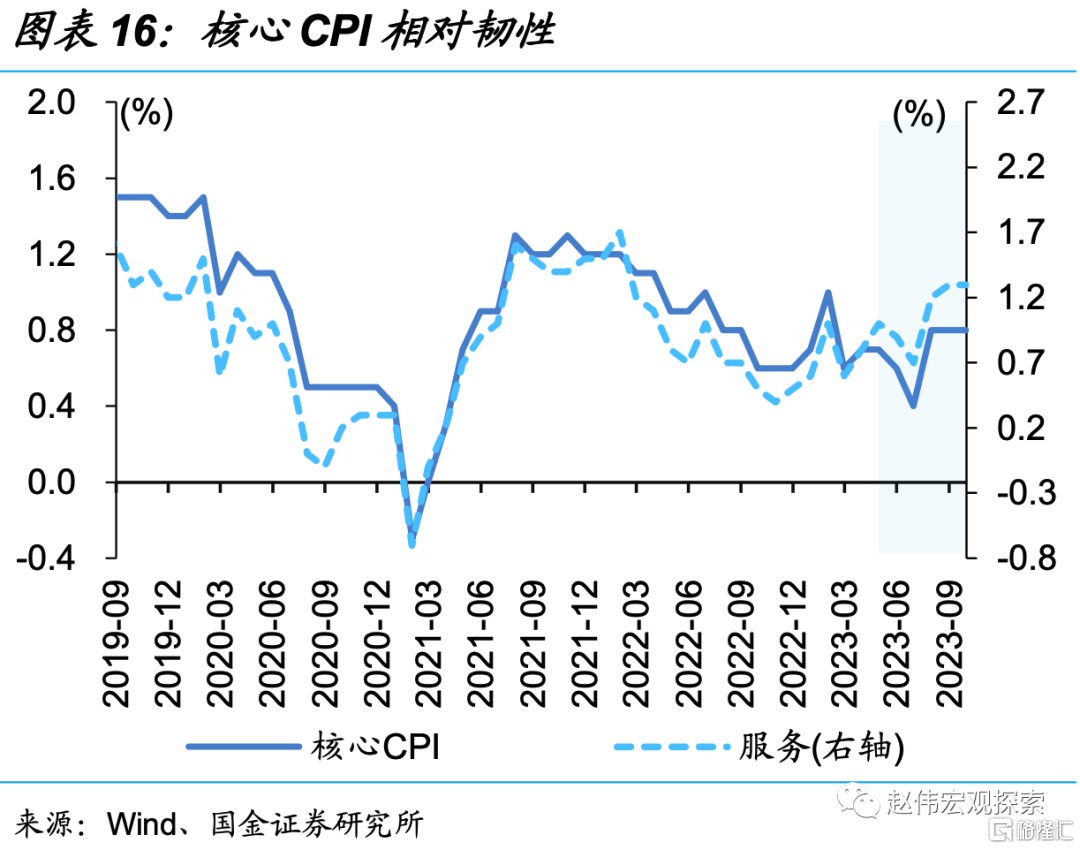

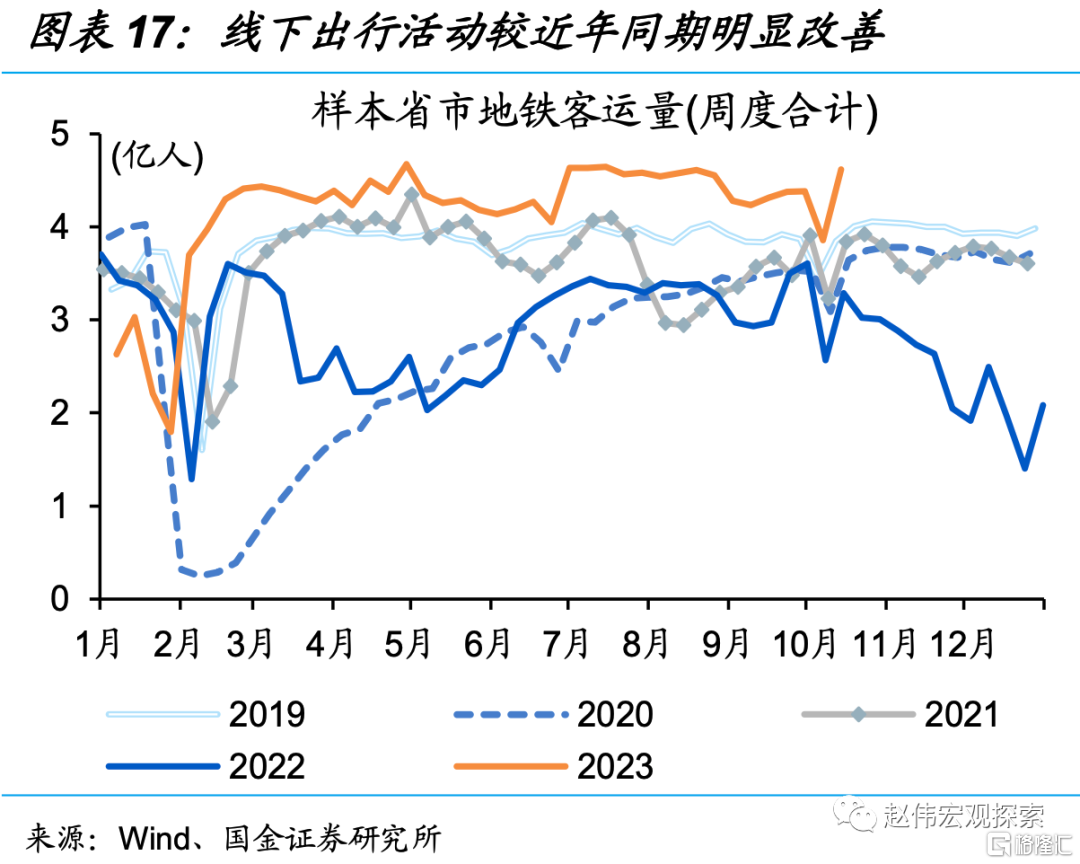

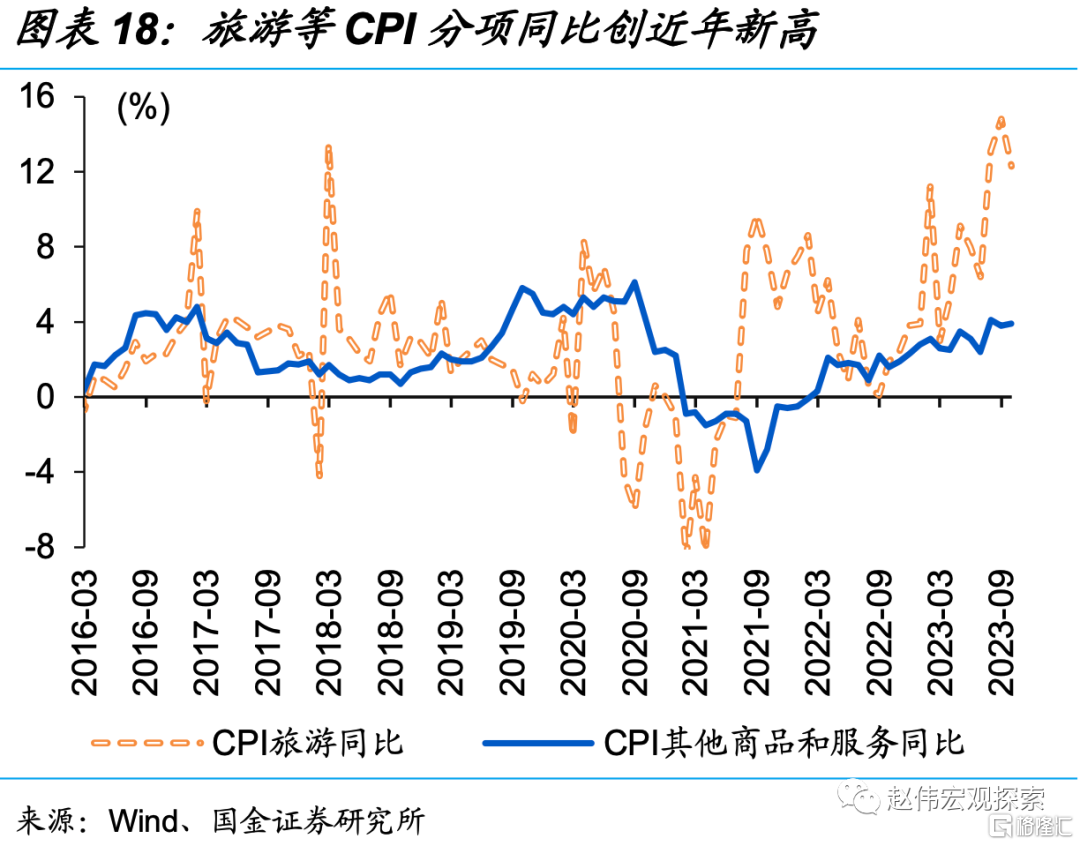

与终端需求相关的领域、部分线下服务价格等,持续处于上升通道。部分原材料价格拖累非食品弹性下,核心CPI的相对韧性,主要缘于线下活动修复带动部分服务业价格回升等。例如,CPI旅游同比增速自年初以来明显上涨、一度创新高至14.8%,与线下服务相关的其他商品服务分项同比也处于稳步修复通道、自年初以来上涨1个百分点至3.9%。

三问:往后来看,物价演绎路径?供给扰动减弱、需求边际回升,或支撑CPI向上温和修复

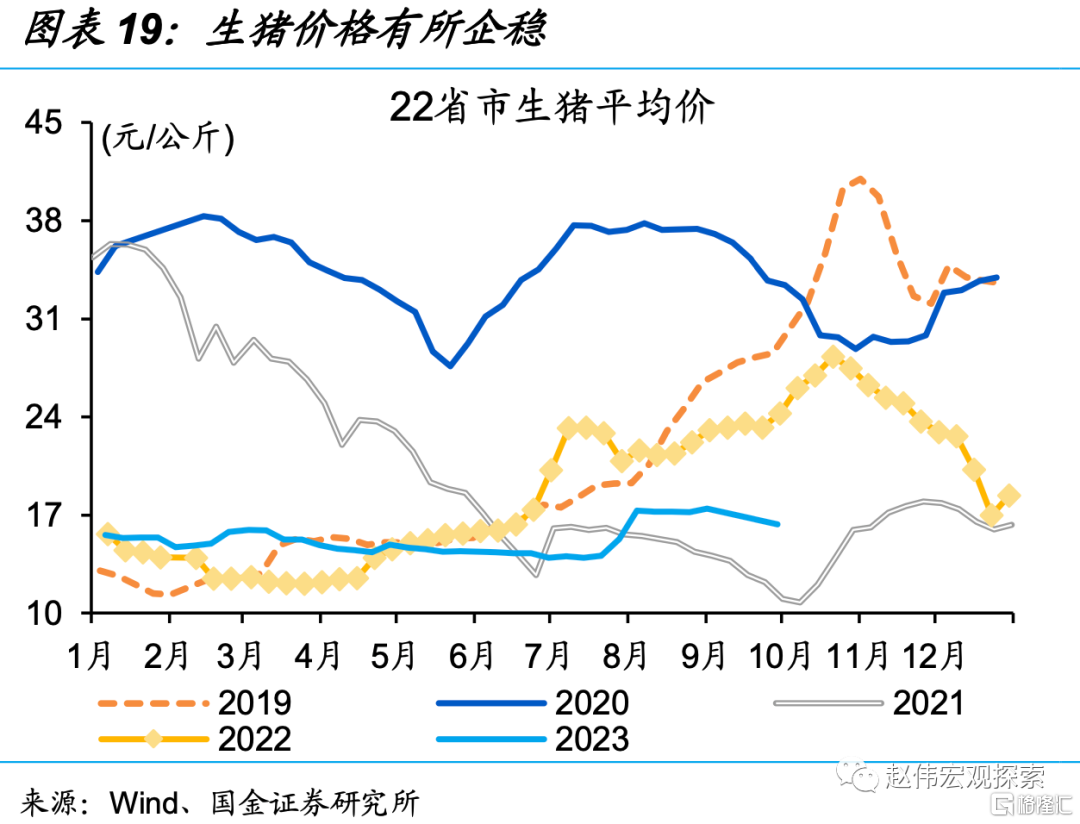

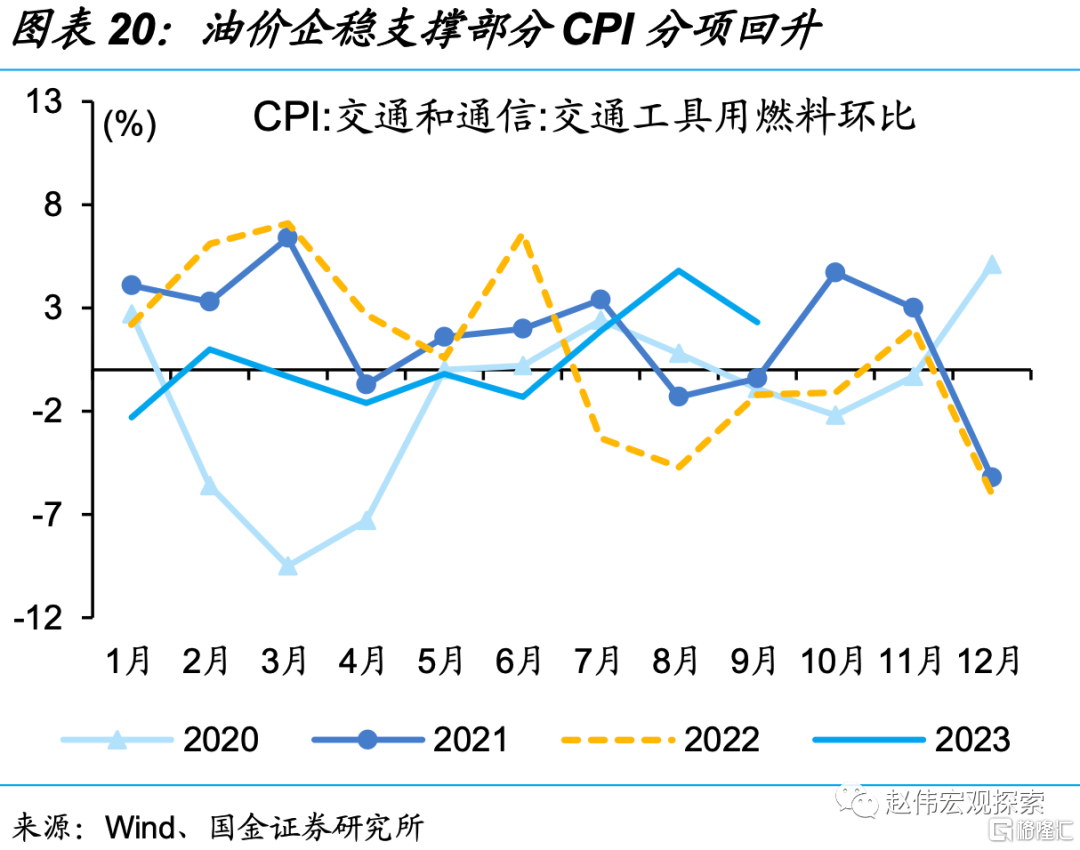

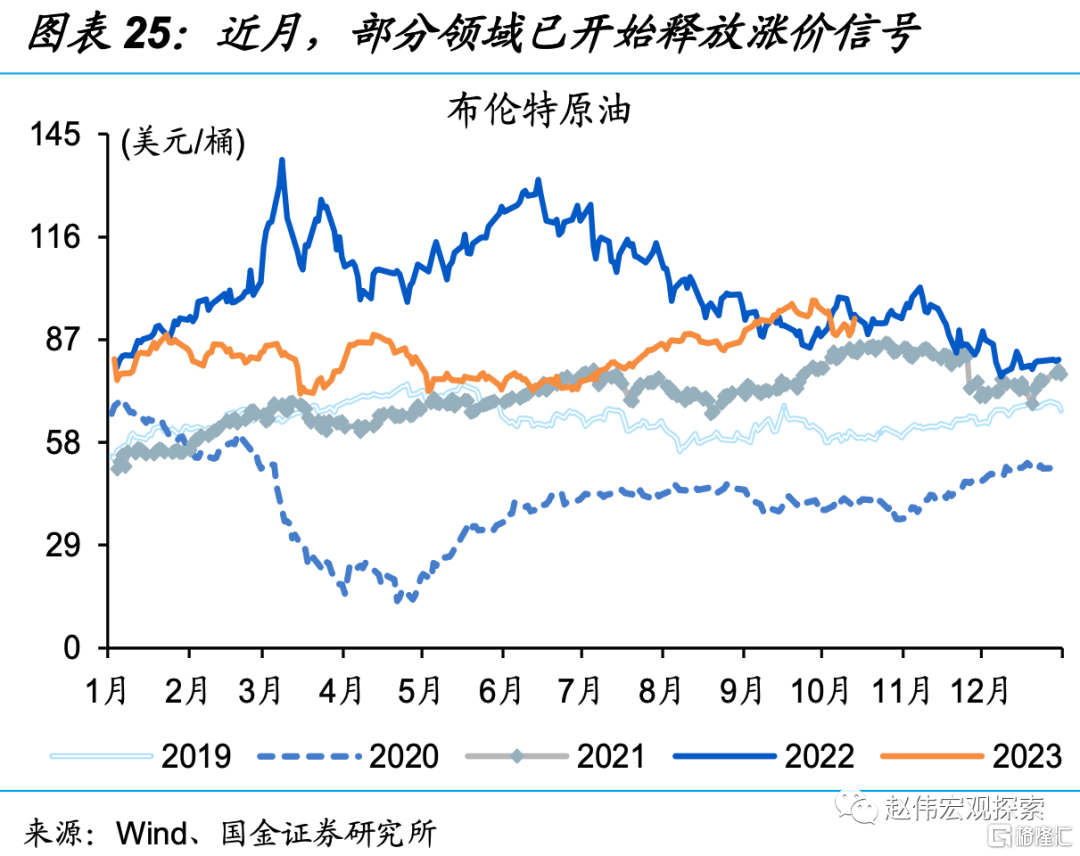

伴随部分供给扰动、基数拖累缓和等,部分领域的价格拖累或逐步减弱。此前对CPI拖累较大的商品,生猪、原油等,近月均释放涨价信号,例如,22省市生猪均价于7月底企稳,带动CPI生猪环比一度上涨至8月的11.4%;原油等大宗商品自8月来明显涨价、抬升相关燃料价格,使得CPI交通用具燃料8月环比增速、超季节性回升至4.8%。

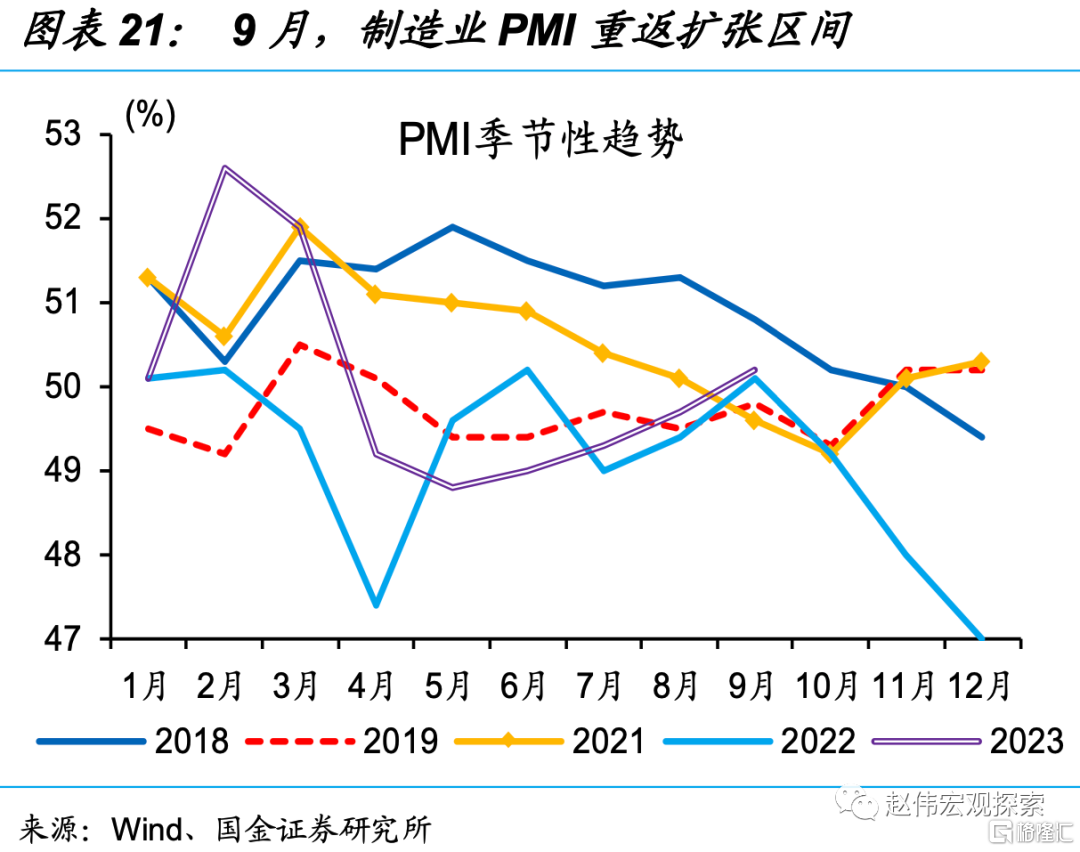

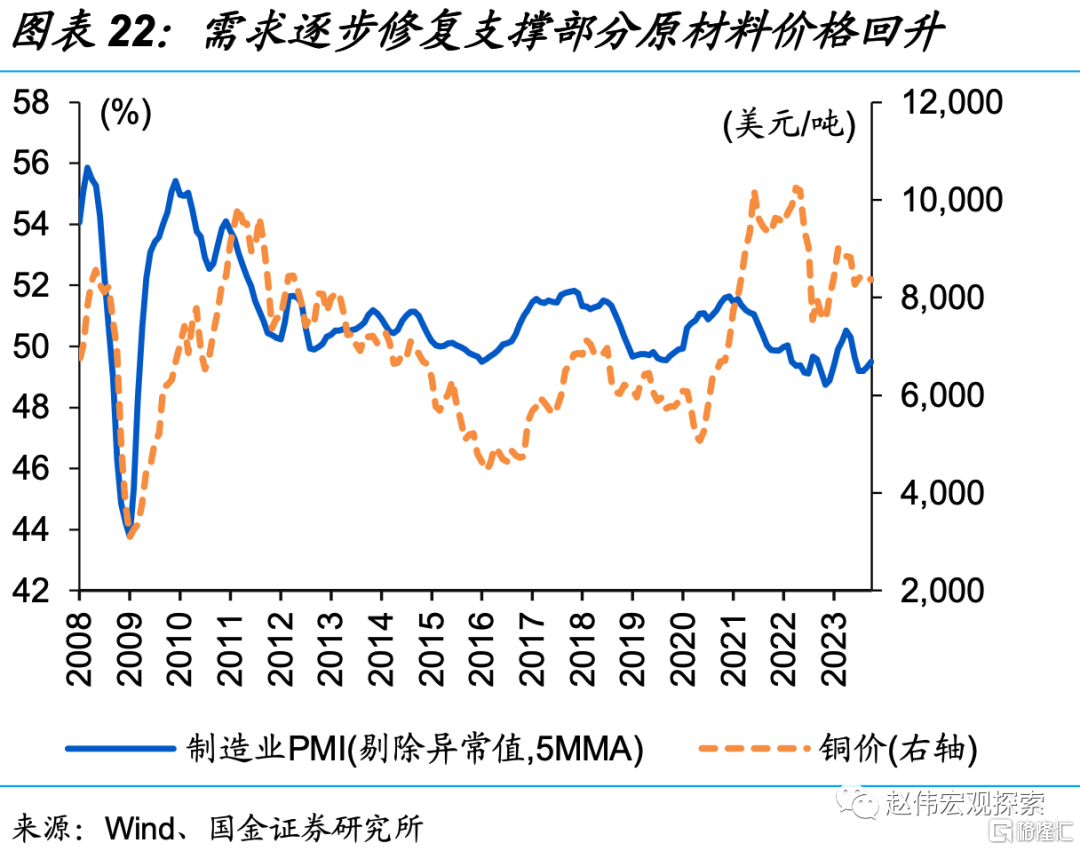

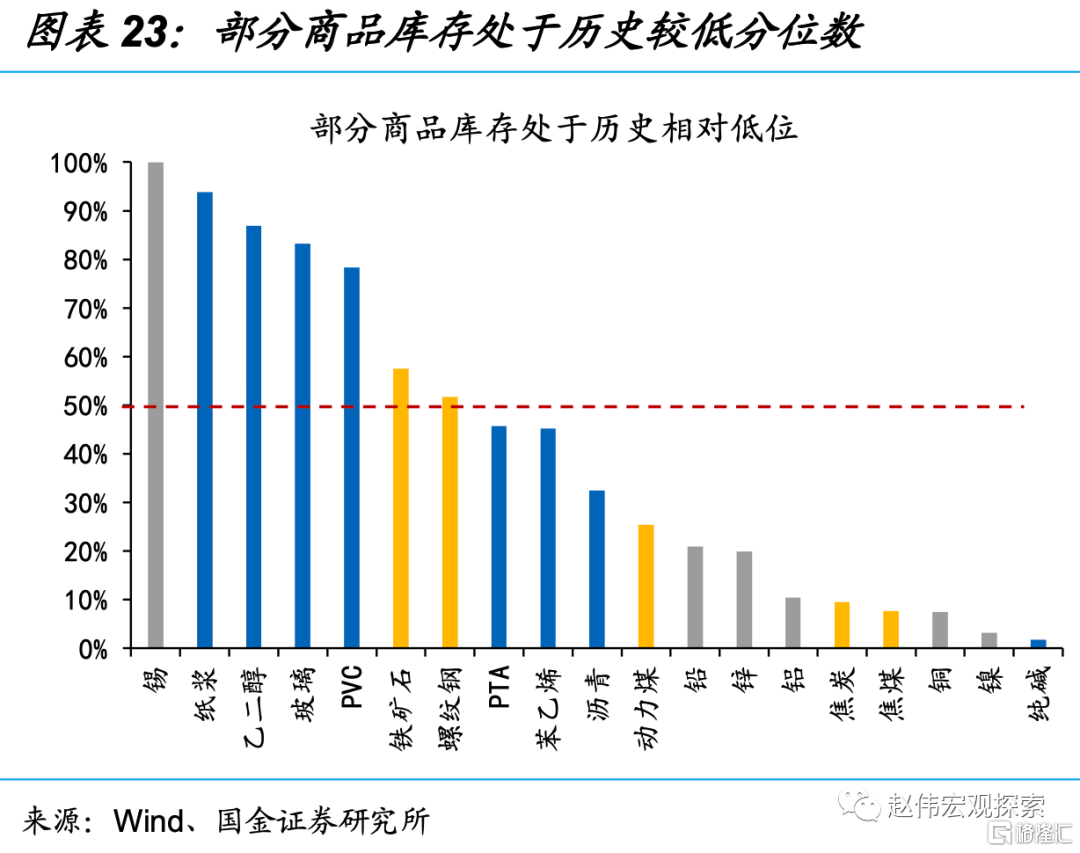

同时,终端需求的逐步修复,或支撑部分商品涨价、尤其是低库存领域等。9月,制造业PMI重返扩张区间,或已释放经济拐点信号。需求逐步回升,或支撑终端消费价格边际回升,带动非食品端的耐用消费品价格上涨,尤其是对需求变化较为敏感的低库存领域,例如,铜、焦煤、焦炭等库存均处于历史10%以下分位数。

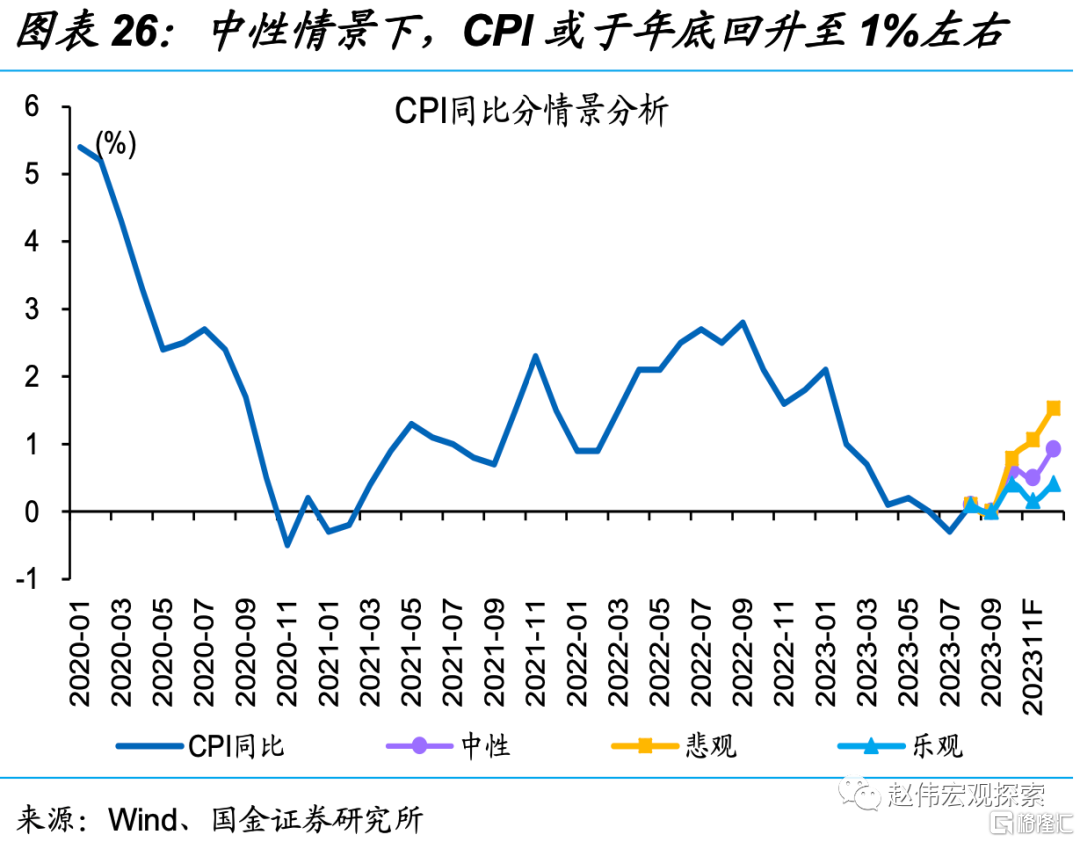

近月,部分领域已开始释放涨价信号,中性情景下,CPI或温和上升至年底的1%左右。综合来看,猪肉等前期对CPI拖累较大的分项已逐步转向正贡献,叠加需求边际修复带动部分商品涨价、尤其是低库存领域等,及基数拖累减弱等,中性情景下,CPI同比或延续上行、11月略有回落,年底回升至高点的1%左右。

风险提示

猪价大幅反弹,疫情反复。

正文

经济“透视”,来自物价的视角

一问:物价与经济周期的关系?

传统周期下,物价的周期性波动是经济周期性变化的滞后表现。过往经验显示,经济的周期性波动,主要由需求端驱动,物价作为经济的滞后指标,表现出明显的周期性波动。PPI、CPI等常用的物价指标,与经济走势大体类似,一半滞后经济表现1-2个季度左右。PPI增速略领先于CPI,与政策主导下,地产和基建等传统负债驱动的增长模式等有关。

经验显示,经济复苏初期,实体需求刚刚开始修复,对价格的提振尚不明显。经济复苏初期,以CPI为代表的物价指标往往处于低位徘徊区间,比较典型的阶段如,2015年和2017年。前者,PMI于2015年初站上荣枯线上方,但同期CPI增速掉至0.8%;相似地,2017年初,PMI由1月的51.3%上涨0.5个百分点至3月的51.8%,但同期CPI表现相对温和,2月、3月均在1%以下。

除需求端外,近年来物价表现,也阶段性受到供给端扰动等。有别于传统周期,近年物价变化受供给端影响较大,供给侧改革、非洲猪瘟阶段即为典型。例如,2016年下半年至2017年上半年,供给侧改革下,煤炭、钢铁等上游原材料价格大幅涨价带动PPI一度上涨至10.4%;2019年至2020年上半年,非洲猪瘟下猪肉供给大幅攀升,带动CPI同比快速突破3%、一度创近年新高至5.4%。

二问:当前物价特征与背后逻辑?

年初以来,以CPI为代表的物价明显回落、一度落入负值区间。2023年来,CPI同比自年初的2.1%持续回落至7月的-0.3%,8月转正至0.1%,9月再度回落至0%。拆分来看,非食品、影响CPI中枢,同比增速自年初的1.2%一度回落至年中的-0.6%,而后边际修复至0.7%左右;食品端、影响CPI波动,同比增速自年初的6.2%回落至9月的-3.2%。

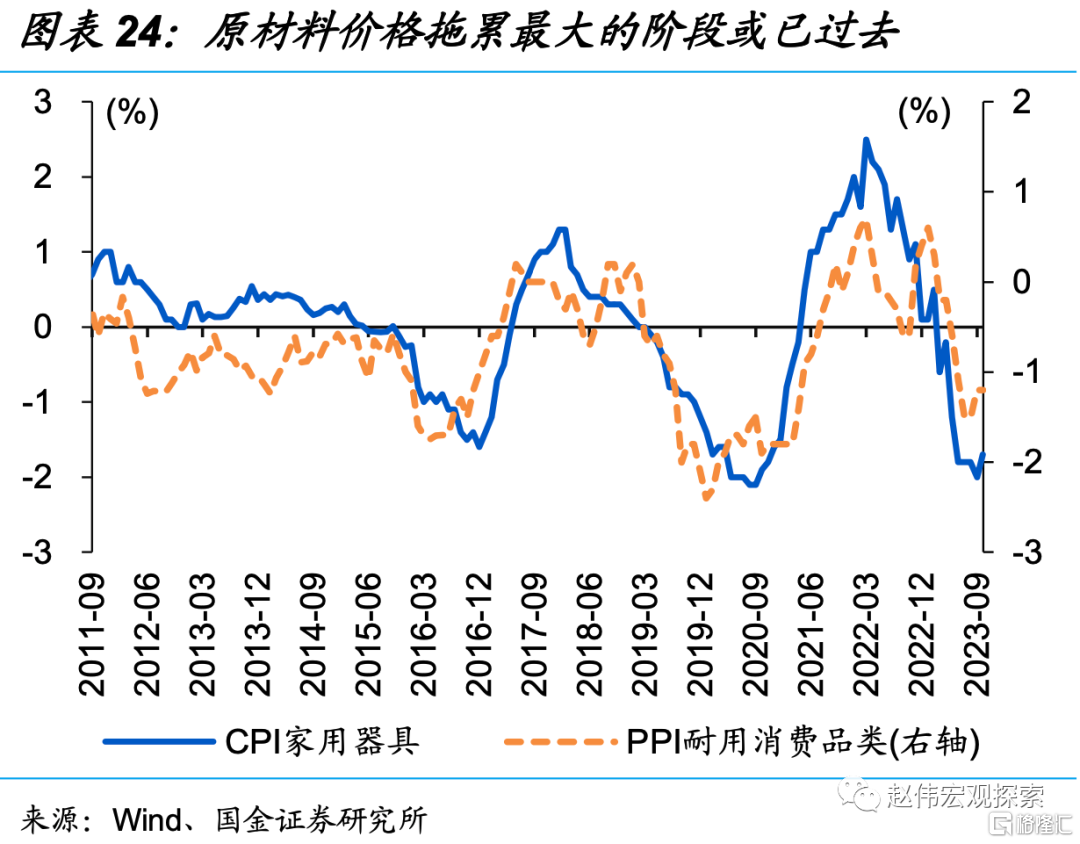

拆分来看,CPI阶段性回落与基数拖累、部分商品的供给端扰动等有关。CPI翘尾自年初的1.4个百分点持续回落至9月的-0.1个百分点,对CPI支撑边际减弱。除基数影响外,食品端、非食品端价格表现大多低于往年同期均值,与部分商品供给端阶段性扰动相关,较为典型的是,一季度生猪产能去化节奏相对较慢拖累猪价向上修复、二季度水果大量上市导致价格明显回落等,均阶段性拖累食品端的价格表现;原油等大宗商品价格上半年的低位徘徊、也阶段性压制非食品端的上涨弹性。

而与终端需求相关的领域、部分线下服务价格等,持续处于上升通道。相较于CPI,剔除食品和能源的核心CPI,前三季度呈浅“V”形、9月修复至0.8%。部分原材料价格拖累非食品弹性下,核心CPI的相对韧性,主要缘于线下活动修复带动部分服务业价格回升等。例如,CPI旅游同比增速自年初以来明显上涨、一度创新高至14.8%,与线下服务相关的其他商品服务分项同比也处于稳步修复通道、自年初以来上涨1个百分点至3.9%。

三问:往后来看,物价的演绎路径?

伴随部分供给扰动、基数拖累缓和等,部分领域的价格拖累或逐步减弱。此前对CPI拖累较大的商品,例如,生猪、原油等,较前期已有明显涨价,例如,22省市生猪价格于7月底企稳,均价由7月的14元/千克上涨至9月初的17元/千克左右,CPI生猪环比也由7月的持平一度上涨至8月的11.4%;原油等大宗商品自8月以来明显涨价、抬升相关燃料价格,使得CPI交通用具燃料8月环比增速、超季节性回升至4.8%。

同时,终端需求的逐步修复,或支撑部分商品涨价、尤其是低库存领域等。9月,制造业PMI重返扩张区间,或已释放经济拐点信号。需求逐步回升,或支撑终端消费价格边际回升,带动非食品端的耐用消费品价格上涨,尤其是对需求变化较为敏感的低库存领域,例如,铜、焦煤、焦炭等库存均处于历史10%以下分位数(详情参见《物价磨底,后续关注什么?》、《“低库存”下的投资机遇?》)。

近月,部分领域已开始释放涨价信号,中性情景下,CPI或温和上升至年底的1%左右。综合来看,猪肉等前期对CPI拖累较大的分项已逐步转向正贡献,叠加需求边际修复带动部分商品涨价、尤其是低库存领域等,叠加基数拖累减弱等,中性情景下,CPI同比或延续上行、11月略有回落,年底回升至高点、1%左右。

经过研究,我们发现:

1.传统周期下,物价的周期性波动是经济周期性变化的滞后表现。经验显示,经济复苏初期,实体需求刚刚开始修复,对价格的提振尚不明显。有别于传统周期,近年物价变化受供给端影响较大,供给侧改革、非洲猪瘟阶段即为典型。

2.年初以来,以CPI为代表的物价明显回落、一度落入负值区间。拆分来看,CPI阶段性回落与基数拖累、部分商品的供给端扰动等有关;与终端需求相关的领域、部分线下服务价格等,持续处于上升通道。

3.伴随部分供给扰动、基数拖累缓和等,部分领域的价格拖累或逐步减弱;同时,终端需求的逐步修复,或支撑部分商品涨价、尤其是低库存领域等。近月,部分领域已开始释放涨价信号,中性情景下,CPI或温和上升至年底的1%左右。

风险提示

1、 猪价大幅反弹。

2、 疫情反复。

注:本文来自国金证券2023年10月16日证券研究报告:《经济“透视”,来自物价的视角》;赵 伟(执业S1130521120002)、马洁莹 (执业S1130522080007),更多股票资讯,关注财经365!