近日,巴菲特(Warren Buffett)一直在与拜登政府高级官员讨论银行业危机,一些投资者开始大胆揣测,在硅谷银行倒闭后,巴菲特会考虑押注该行业。

众所周知,巴菲特擅长在市场困难的时期进行投资。他在金融危机期间购买了高盛的股票,几年后美银陷入困境时也出手买入。

伯克希尔于1989年开始投资富国银行,最终持有320亿美元的股份,但由于在当时该银行的一系列丑闻不断发酵,伯克希尔于2022年第一季度卖出了这些股票。

2008年9月,在雷曼兄弟控股公司倒闭,全球金融危机愈演愈烈之时,伯克希尔向高盛集团(Goldman Sachs Group Inc)注资50亿美元,为这家华尔街大行坚定地投下了信任票。

在这项投资中,伯克希尔获得了10%的优先股,以及50亿美元的认股权证,公司以每股115美元的价格购买4350万股高盛股票。

2011年8月,伯克希尔又向美国银行(BAC.N)投资了50亿美元,当时投资者担心该银行可能会因灾难性收购Countrywide Financial Corp.后的诉讼和抵押贷款业务而出现资金短缺。

这项投资为伯克希尔的优先股提供了6%的股息和认股权证,公司以50亿美元购买了7亿股美国银行股票。伯克希尔后来在2017年的投资中获得了115亿美元的利润,而这其中还不包括股息支出。

硅谷银行爆雷后,彭博援引匿名知情人士消息称,为平稳度过银行业危机,过去一周拜登政府曾多次与巴菲特展开沟通,讨论巴菲特是否能以某种方式投资美国地区银行业。据悉,这位亿万富翁在通话中针对当前危机给出了意见和指导。

《巴伦周刊》3月16日撰文称,“沃伦·巴菲特(Warren Buffett)为金融公司的首席执行官们提供了许多经验教训,其中之一就是,为了避免危机,他们需要成为所在金融机构的首席风险官。”

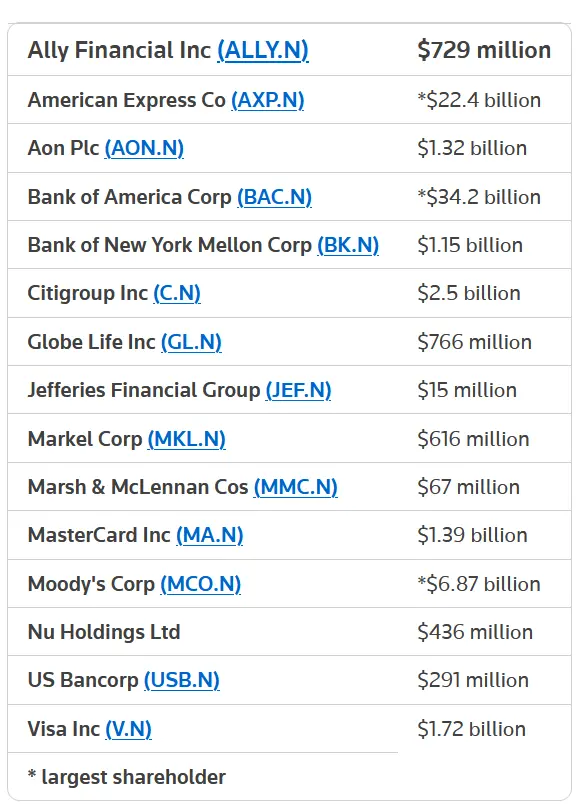

下表显示了截至2022年12月31日伯克希尔在美国上市银行和金融服务公司披露的持股情况:

伯克希尔拥有美国运通公司(AXP.N)约20%的股份。该公司与美联储达成协议,伯克希尔不会试图影响其运营方式,该协议可追溯到1995年。

此外,伯克希尔在其他国家也广泛参与金融服务投资。其中包括巴西数字银行Nubank的股份,以及五家日本贸易公司5%以上的股份。更多股票资讯,关注财经365!