展望全年,出口方面,预计消费品持续承压,中间品整体或有压力也有机会。

核心观点

2023年1-2月,我国出口略好于预期但进口远不及预期。基于产品结构、产品量价、以及对于经济的贡献三个维度分析,能够更好地辅助我们理解其中缘由和影响。展望全年,出口方面,预计消费品持续承压,中间品整体或有压力也有机会。总体来看,全年出口仍有较大概率录得同比负增长。进口方面,国内经济复苏的稳步推进或带动资源品的进口需求修复,但地缘政治对于我国集成电路等中间品进口的扰动仍然存在不确定性,同时高基数下进口单价或同比回落,因此进口或难实现大幅增长。

产品维度理解进出口。我国外贸产品结构中,中间品的出口和进口占比都较高,因此,中间品的需求景气度对于我国进出口的影响或相对较大。当前,尽管消费品出口整体承压,但我国主要出口贸易伙伴中,欧美等发达经济体的制造业承压,而部分发展中经济体制造业仍处扩张区间,导致我国中间品出口表现既有压力也有韧性,出口整体也因此表现为“同比继续下跌,但跌幅略好于市场预期”。进口方面,尽管PMI等高频数据显示年初内需修复明显,但主要体现在大宗商品这一资源类的中间品进口需求增长。对于机电产品、高新技术产品等相关中间品的进口需求,则在一定程度上受到了地缘政治因素的扰动。

量价维度理解进出口。基于“进出口金额=进出口数量*进出口单价”,我们可以分别从量和价的维度理解进出口表现,尤其是重点关注量价的同比变动。出口方面,外需回落导致出口数量承压,短期内重点出口商品的价格具有一定粘性,但向上的空间有限,因此来自出口价格的支撑或边际放缓。进口方面,随着国内产需的逐步修复,尽管进口数量有望回暖,但是进口价格的同比回落或对整体进口规模的回升形成抑制。

如何理解进出口对经济的贡献?2023年,生产性和消费性外需的趋势性回落,或将拖累我国出口陷入同比负增长,叠加跨境活动修复导致的服务逆差逐步走阔,货物与服务进出口对我国实际GDP的拉动作用料将走弱。存量维度,外贸盘的促稳提质对于经济的基础性支撑作用不容忽视。短期内,1-2月我国贸易顺差录得1168.9亿美元,同比上涨6.7%,在一定程度上助力同期的经济增长。长期来看,稳住外贸规模对于民营企业发展、就业、制造业投资等方面仍然具有重要意义。同时,持续推动外贸结构的优化升级也有助于增强我国外贸竞争力、发掘我国出口的新增长点。

总结:基于产品结构、产品量价、以及对于经济的贡献三个维度,能够更好地辅助我们理解当前外贸形势并对未来作出判断。展望全年,出口方面,海外经济衰退背景下,对于消费品需求的萎缩或使得我国相关商品出口持续承压。中间品出口中,尽管与美国的相关商品出口或仍有压力,但考虑包括东盟和欧元区在内的其他贸易伙伴需求或有所改善,我国中间品出口整体或仍是有压力也有机会。总体来看,全年出口仍有较大概率录得同比负增长,由于去年“前高后低”的基数效应,今年的出口趋势或体现为“前低后高”。进口方面,国内经济复苏的稳步推进或带动资源品的进口需求修复,但考虑地缘政治扰动和高基数下进口单价或同比回落,进口或难实现大幅增长。此外,理解进出口对于经济基本盘的贡献需要从贸易差额维度综合考虑,若贸易顺差在未来仍能维持在一定水平,则外贸对经济将继续形成基础性的支撑。

风险因素:海外货币政策超预期收紧;海外经济衰退程度存在不确定性;地缘政治风险或扰动我国进出口;内需修复不及预期。

正文

2023年1-2月,我国出口略好于预期但进口远不及预期。基于产品结构、产品量价、以及对于经济的贡献三个维度分析,能够更好地辅助我们理解其中缘由和影响。展望全年,出口方面,预计消费品持续承压,中间品整体或有压力也有机会。总体来看,全年出口仍有较大概率录得同比负增长。进口方面,国内经济复苏的稳步推进或带动资源品的进口需求修复,但地缘政治对于我国集成电路等中间品进口的扰动仍然存在不确定性,同时高基数下进口单价或同比回落,因此进口或难实现大幅增长。

产品维度理解进出口

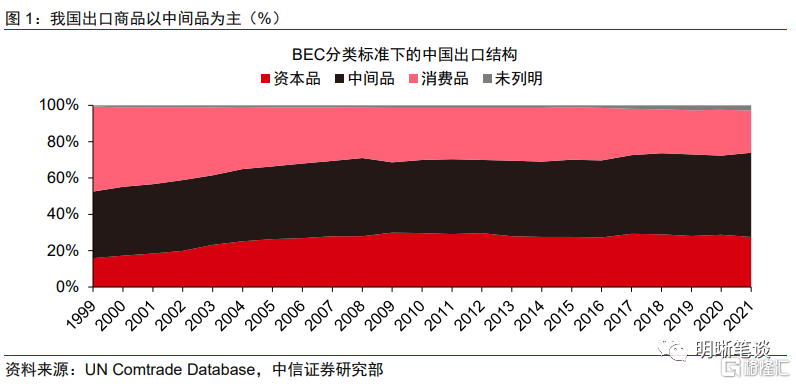

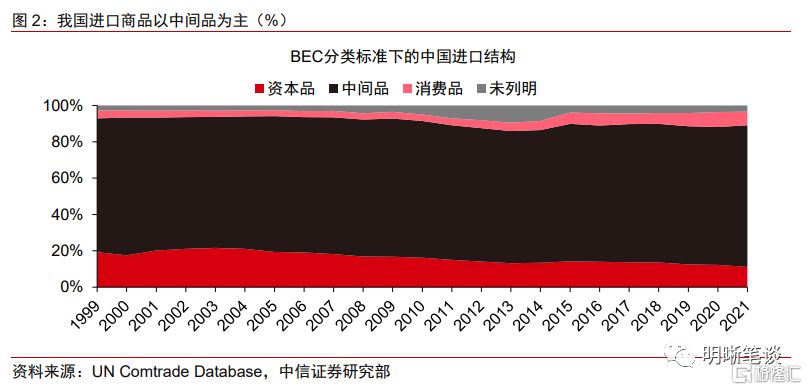

我国外贸产品结构中,中间品的出口和进口占比都较高,因此,中间品的需求景气度对于我国进出口的影响或相对较大。按照BEC(Broad Economic Categories)标准,将我国进出口拆分为资本品、中间品和消费品三项,其中资本品包括资本货物以及用于工业的运输设备;中间品包括用于工业的食品饮料、燃料和润滑剂、初级工业用品、加工工业用品、资本货物零配件等;消费品包括用于家庭消费的食品饮料、耐用品、非耐用品、半耐用品等。根据UN Comtrade Database的数据,在我国的外贸产品结构中,中间品的出口和进口占比都较高。2021年,我国出口的资本品、中间品、消费品占比分别为27.6%、46.3%和23.2%,进口的资本品、中间品、消费品占比分别为11.2%、78%和7.5%。因此,中间品的需求景气度对于我国进出口的影响或相对较大。

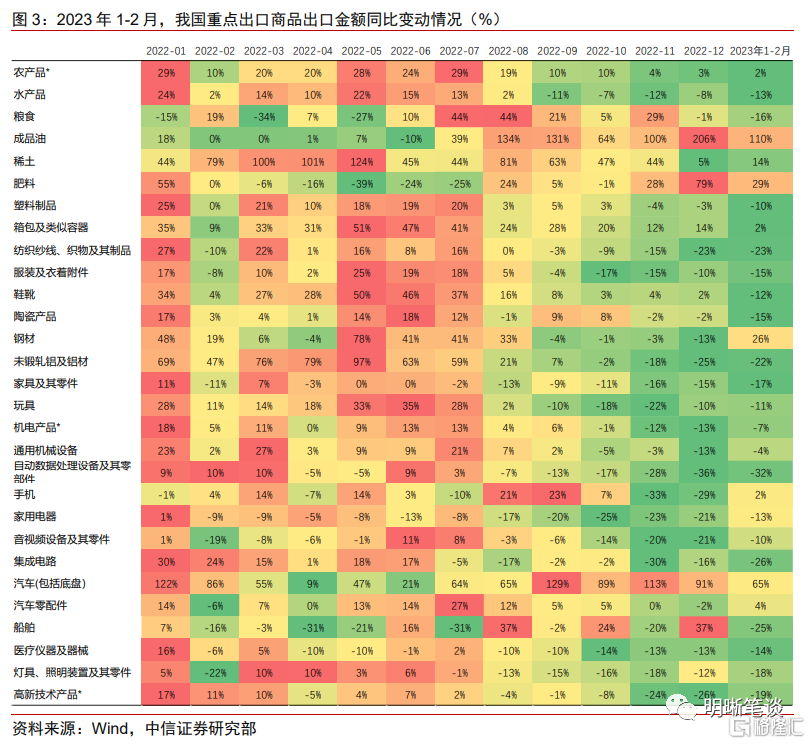

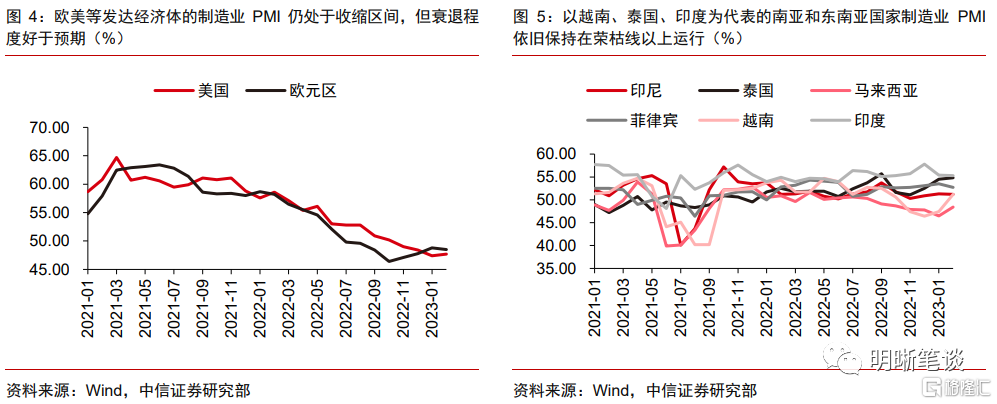

当前,我国主要出口贸易伙伴中,欧美等发达经济体的制造业承压,而部分发展中经济体制造业仍处扩张区间,导致我国中间品出口表现既有压力也有韧性,进而使得出口整体表现为“同比继续下跌,但跌幅略好于市场预期”。从海关总署最新发布的我国2023年1-2月出口情况来看,消费品整体承压,鞋靴、服装、陶瓷、家具、玩具等商品同比跌幅明显,这与美国批发商、零售商库存高位有关;资本品和中间品的细项表现则相对分化,成品油、肥料、钢材、通用机械设备、汽车零配件等表现相对较好,同时纺织纱线、集成电路、自动数据处理设备等出口同比仍下跌明显。究其原因,我们认为资本品和中间品出口表现的喜忧参半与海外主要经济体的制造业景气度相互印证。一方面,欧美等发达经济体的制造业PMI仍处于收缩区间,但衰退程度好于预期,其中欧元区的经济已出现边际修复趋势。另一方面,以越南、泰国、印度为代表的南亚和东南亚国家制造业PMI依旧保持在荣枯线以上运行。往后看,海外经济衰退背景下,对于消费品需求的萎缩或使得我国相关商品出口持续承压。中间品出口方面,尽管美国的制造业PMI尚未见显著改善,或在一定程度上影响我国对其的中间品出口。但考虑其他贸易伙伴中,包括东盟制造业的高景气和欧元区制造业的边际修复,我国中间品出口整体或仍是有压力也有机会。

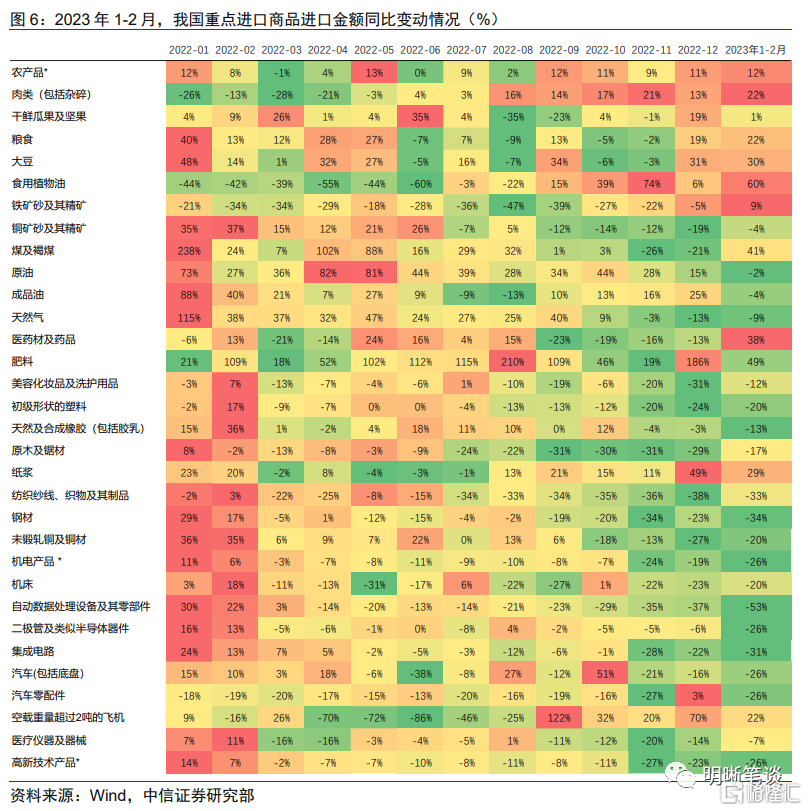

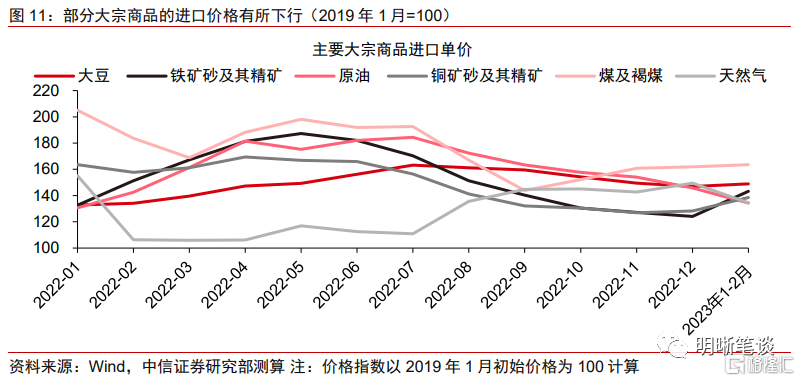

尽管PMI等高频数据显示年初内需修复明显,但主要体现在大宗商品这一资源类的中间品进口需求增长。对于机电产品、高新技术产品等相关中间品的进口需求,则在一定程度上受到了地缘政治因素的扰动。我国主要进口的中间品包括铁矿砂、原油、天然气、粮食等大宗商品、以及以集成电路为代表的机电产品。结合我国2023年1-2月的进口情况来看:内需改善下,部分大宗商品进口有所修复,例如大豆、铁矿砂、煤及褐煤1-2月进口实现同比正增长;但地缘政治因素扰动下,进口份额占比更高的机电产品与高新技术产品则大幅收缩,机电产品、集成电路、高新技术产品进口同比降幅分别为26%,31%,26%,压制了整体进口表现。随着国内经济复苏的稳步推进,年内资源品的进口需求或有所修复,但地缘政治对于我国集成电路等中间品进口的扰动仍然存在不确定性。

量价维度理解进出口

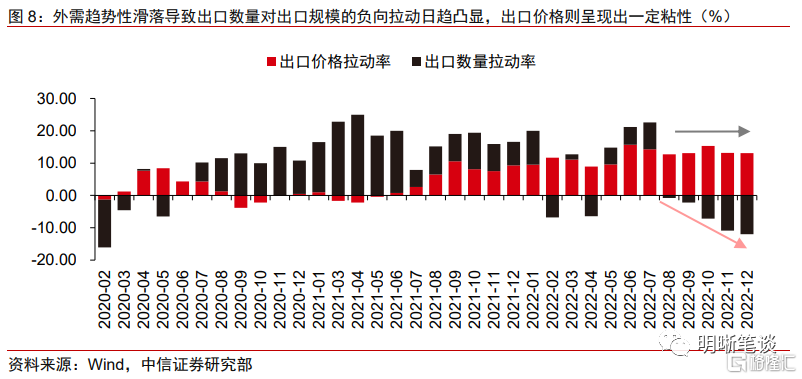

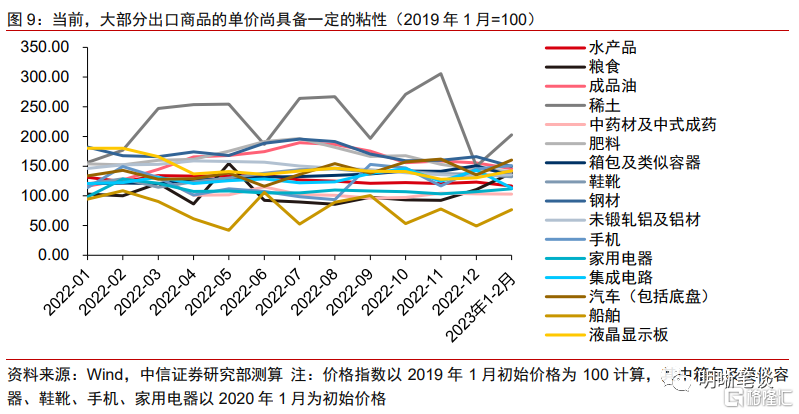

外需回落导致出口数量承压,短期内重点出口商品的价格具有一定粘性,但向上的空间有限,因此来自出口价格的支撑或边际放缓。基于“进出口金额=进出口数量*进出口单价”,我们可以分别从量和价的维度理解进出口表现,尤其是重点关注量价的同比变动。观察去年四季度以来的出口数据,外需趋势性滑落导致出口数量对出口规模的负向拉动日趋凸显。价格方面,出口价格对于出口规模的拉动率则相对平稳,表明大部分出口商品的单价尚具备一定的粘性,但向上的空间有限,这一结论与我们测算的2023年1-2月重点商品出口单价表现较为一致。

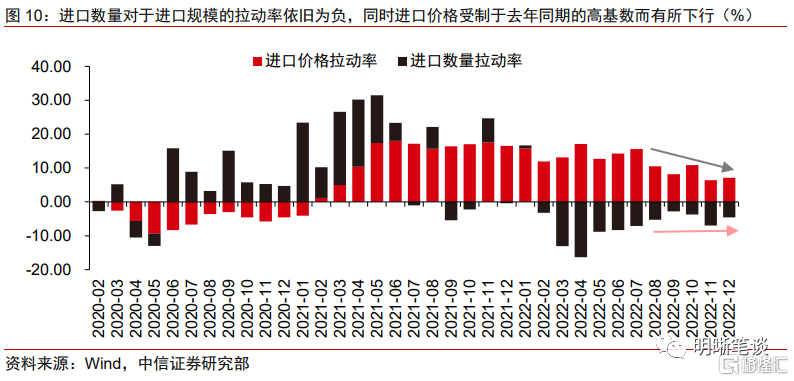

2021-2022年期间,我国进口的增长主要来自价格的正贡献。当前,随着国内产需的逐步修复,尽管进口数量有望回暖,但是进口价格的同比回落或对整体进口规模的回升形成抑制。与前文逻辑相似,我国的进口表现同样也可从量价两个维度观察。数量方面,截至2022年12月底,进口数量对于进口规模的拉动率依旧为负。同时,随着全球能源品价格整体有所回落,部分大宗商品的进口价格受制于高基数而有所下行。因此,即使考虑到当前国内生产生活活动的修复或带动进口数量逐步回升,但受制于价格因素,全年进口规模或也难以大幅增长。

如何理解进出口对经济的贡献?

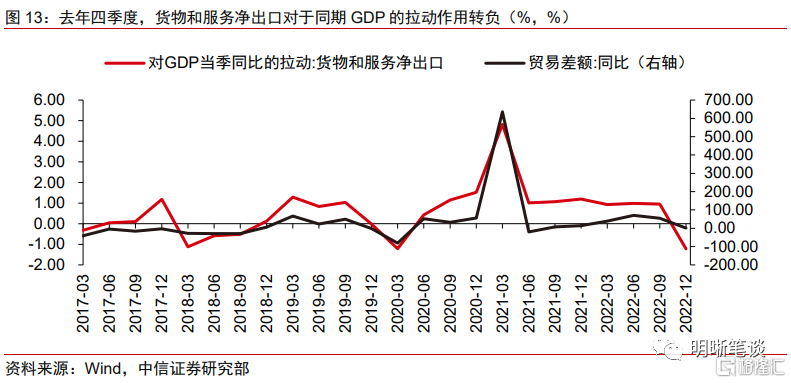

2023年,生产性和消费性外需的趋势性回落,或将拖累我国出口陷入同比负增长,叠加跨境活动修复导致的服务逆差逐步走阔,货物与服务进出口对我国实际GDP的拉动作用料将走弱。去年四季度,随着我国出口转为负增长,货物贸易顺差虽然在绝对规模上仍是历史高位,但同比出现回落,11月和12月的同比变动分别录得-3.1%和-16.3%。在此背景下,货物和服务净出口对于同期GDP的拉动作用转负。展望2023年,尽管短期内海外经济的衰退程度好于预期,但在高通胀粘性和美联储继续大幅加息的情况下,海外生产性和消费性外需的趋势性回落或难逆转,叠加高基数效应的影响,我国出口仍有大概率陷入同比负增长,带动贸易顺差的同比下行。此外,服务逆差规模或也随着跨境活动的修复而有所走阔,进而导致货物与服务净出口对我国实际GDP的拉动作用走弱。

存量维度,外贸盘的促稳提质对于经济的基础性支撑作用不容忽视。短期内,1-2月我国贸易顺差录得1168.9亿美元,同比上涨6.7%,在一定程度上助力同期的经济增长。长期来看,稳住外贸规模对于民营企业发展、就业、制造业投资等方面仍然具有重要意义。同时,持续推动外贸结构的优化升级也有助于增强我国外贸竞争力、发掘我国出口的新增长点。在外需承压的情况下,维护和拓展贸易伙伴关系,包括进一步稳固与RCEP等现存协定成员国之间的投资往来、继续推动高质量共建“一带一路”,加强与“一带一路”沿线国家的投资合作、推动我国加入CPTPP、DEPA等高标准经贸协议,或成为2023年外贸促稳提质、更大力度吸引和利用外资的重要手段。

总结

基于产品结构、产品量价、以及对于经济的贡献三个维度分析,能够更好地辅助我们理解2023年1-2月我国出口略好于预期但进口远不及预期的原因,并对未来的外贸形势作出判断。具体来看:(1)产品结构维度——中间品是我国进出口的重要组成部分,当前我国消费品出口整体疲软,但中间品出口表现既有压力也有韧性;中间品进口则有所分化,内需修复带动资源类中间品进口需求回暖,但地缘政治等因素扰动集成电路等中间品进口;(2)产品量价维度,大部分出口产品价格仍具韧性,一定程度上抵消了出口数量的负面影响。进口方面,进口价格的同比回落或对整体进口规模的回升形成抑制;(3)今年1-2月,我国贸易顺差同比上涨6.7%,在一定程度上助力同期的经济增长。

展望全年,出口方面,海外经济衰退背景下,对于消费品需求的萎缩或使得我国相关商品出口持续承压。中间品出口中,尽管与美国的相关商品出口或仍有压力,但考虑包括东盟和欧元区在内的其他贸易伙伴需求或有所改善,我国中间品出口整体或仍是有压力也有机会。总体来看,全年出口仍有较大概率录得同比负增长,由于去年“前高后低”的基数效应,今年的出口趋势或体现为“前低后高”。进口方面,国内经济复苏的稳步推进或带动资源品的进口需求修复,但地缘政治对于我国集成电路等中间品进口的扰动仍然存在不确定性,同时高基数下进口单价或同比回落,因此进口或难实现大幅增长。此外,理解进出口对于经济基本盘的贡献需要从贸易差额维度综合考虑,若贸易顺差在未来仍能维持在一定水平,则外贸对经济将继续形成基础性的支撑。

风险因素

海外货币政策超预期收紧;海外经济衰退程度存在不确定性;地缘政治风险或扰动我国进出口;内需修复不及预期。更多股票资讯,关注财经365!

注:本文节选自中信证券研究部已于2023年3月9日发布的《债市启明系列20230309-三个维度理解进出口》报告

报告分析师:明明 S1010517100001;周成华 S1010519100001;彭阳 S1010521070001