2022Q4固收+基金整体承压,但仍有亮点。

摘 要

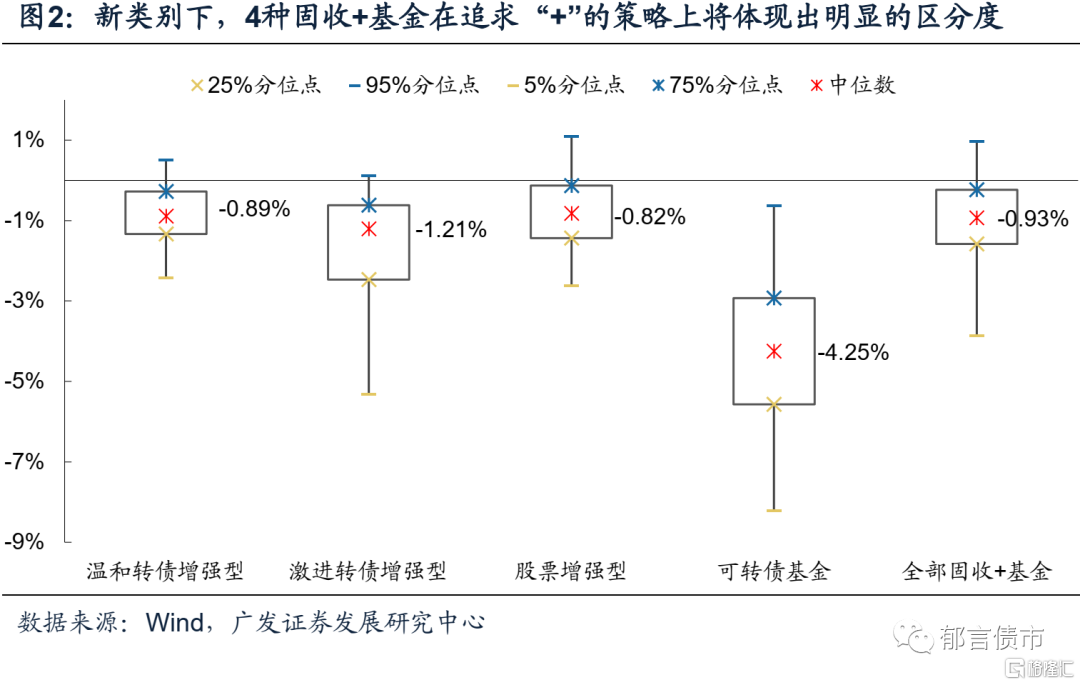

本篇报告中,我们依照持仓特征对现有的固收+基金分类标准进行了优化,归纳为温和转债增强型、激进转债增强型、股票增强型和可转债基金4个类别。

从季度收益来看,固收+基金2022Q4整体表现欠佳。存量品种收益率中位数为-0.93%,上四分位数收益率也仅有-0.24%,未能取得正向收益。各品类中,温和转债增强型和股票增强型基金回调相对温和,转债基金则出现了最大幅度的回撤。

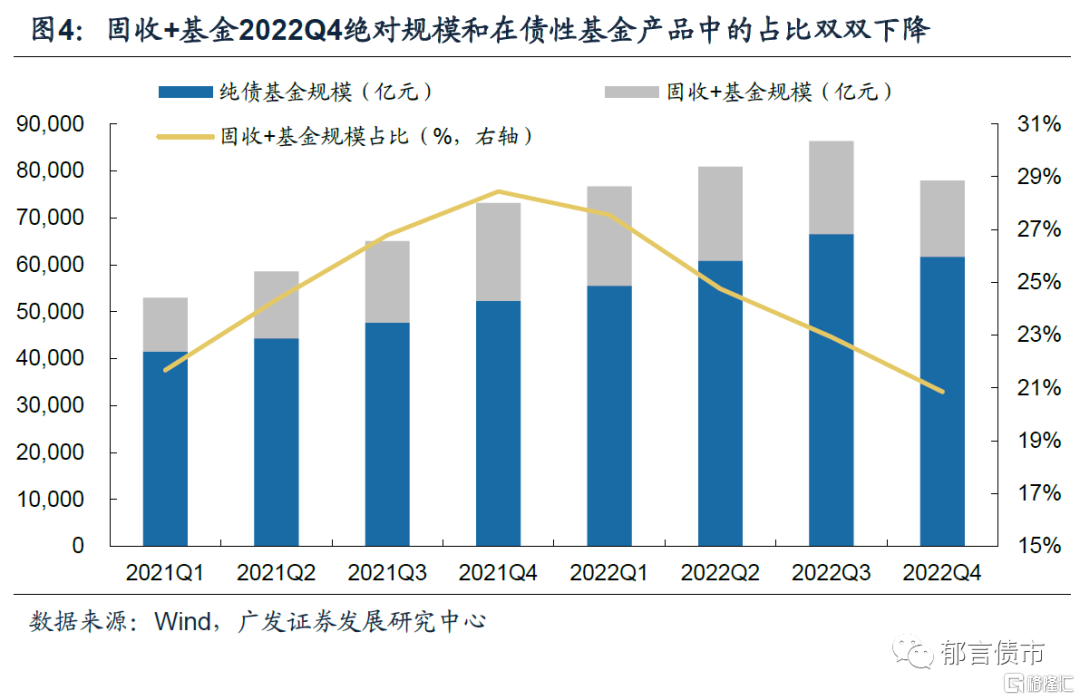

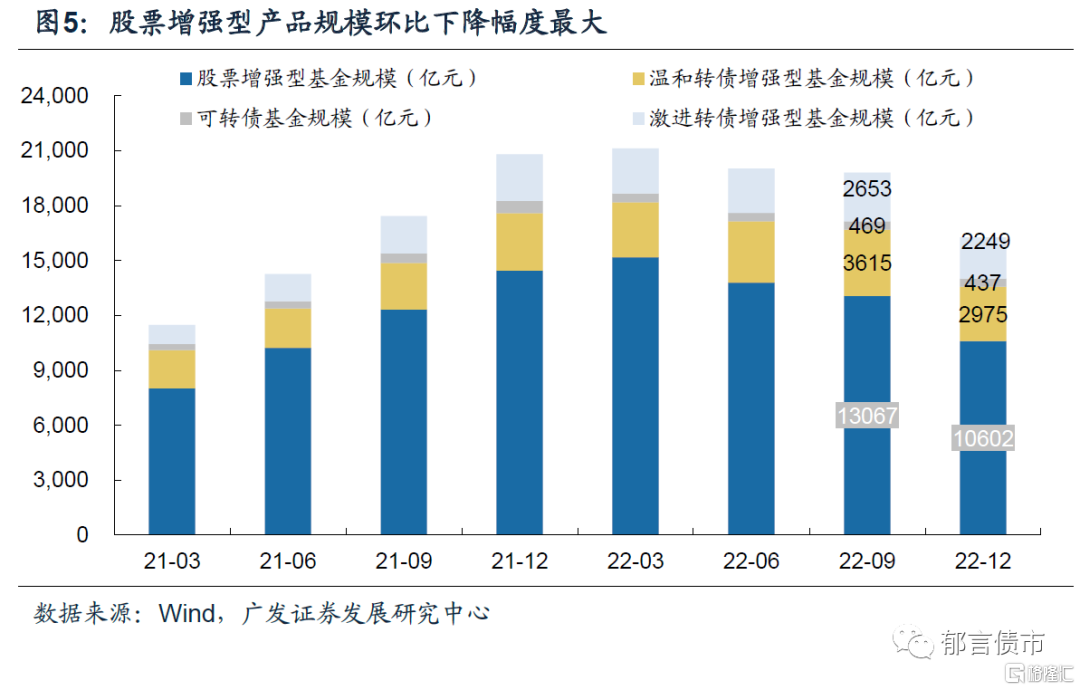

季度规模变化方面,固收+基金整体受影响明显,绝对规模和在债性基金产品中的占比双双下降。而从结构上看,股票增强型品种规模下滑最大,但仍是占比最高的固收+基金类别;转债增强类品种规模降幅相对温和;而转债基金虽然业绩承压,但规模下降幅度相对有限。

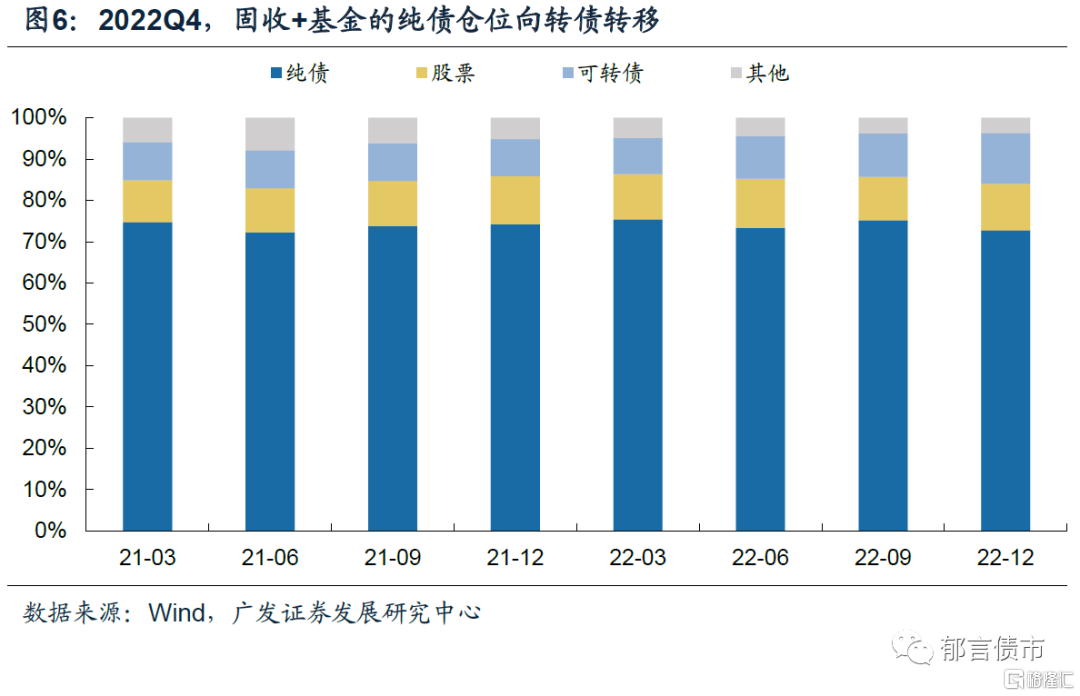

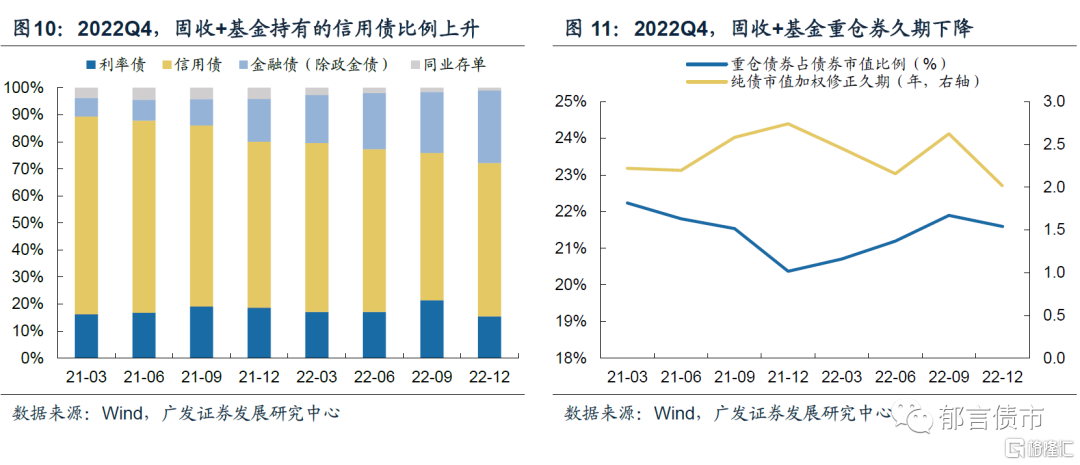

在资产配置方面,2022Q4固收+基金持有的纯债资产占比下降,而类权益品种占比提升。其中,可转债资产占比环比上升2个百分点至12%,达到近年来的高点,纯债仓位环比下降2个百分点至73%,股票仓位则基本持平。总体来看,固收+持有的纯债仓位逐步向转债资产转移,其背后反映了前期回调中转债产品整体性价比的回升。

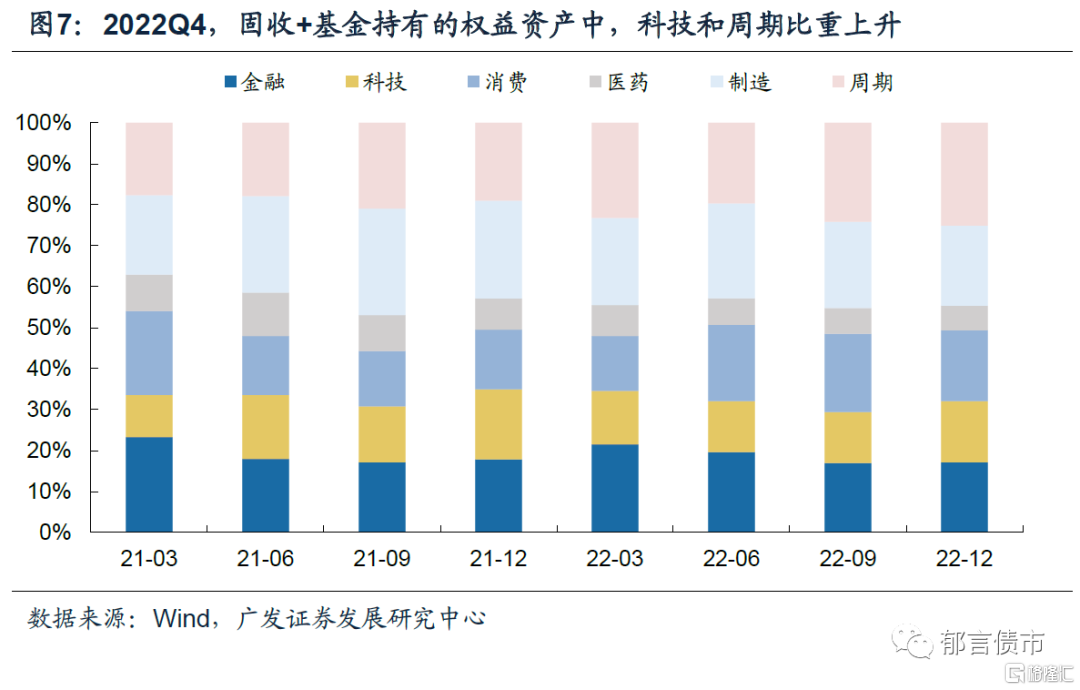

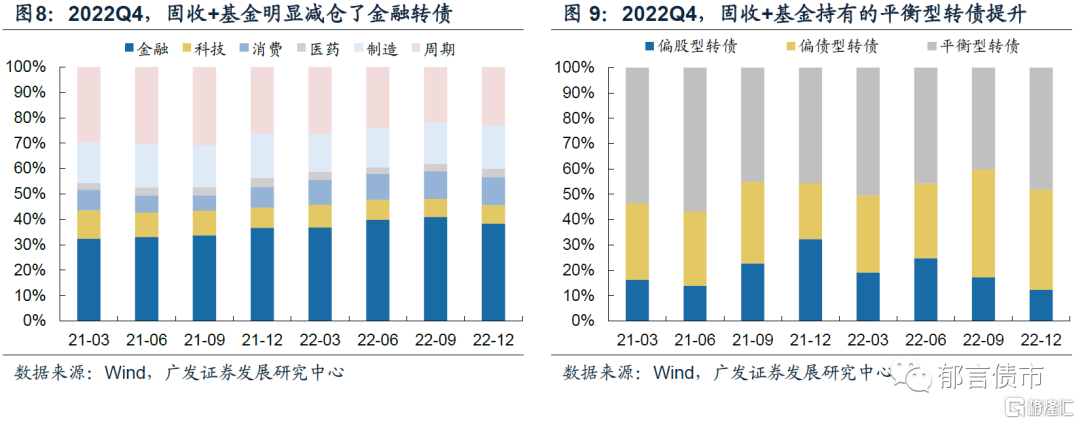

进一步观察固收+基金在各类资产中的选择特征,权益资产方面,固收+基金加大了对周期和科技品种的配置力度;转债方面,固收+基金持有的金融品种仓位下降,性价比回升的平衡型品种仓位提升;纯债方面,固收+基金选择降低利率债的仓位和久期,并增配了信用债品种。

从产品收益来看,我们对2022年内各类固收+品种的累计收益进行了排名,发现共有21.5%的股票增强型基金和12.4%的转债增强基金逆势取得正向收益。2022年以来排名前20的股票增强型基金平均收益率为1.88%,排名靠前的品种大多规模较小,而在规模超过百亿的品种中,工银瑞信双利收益相对较高,达到2.81%。

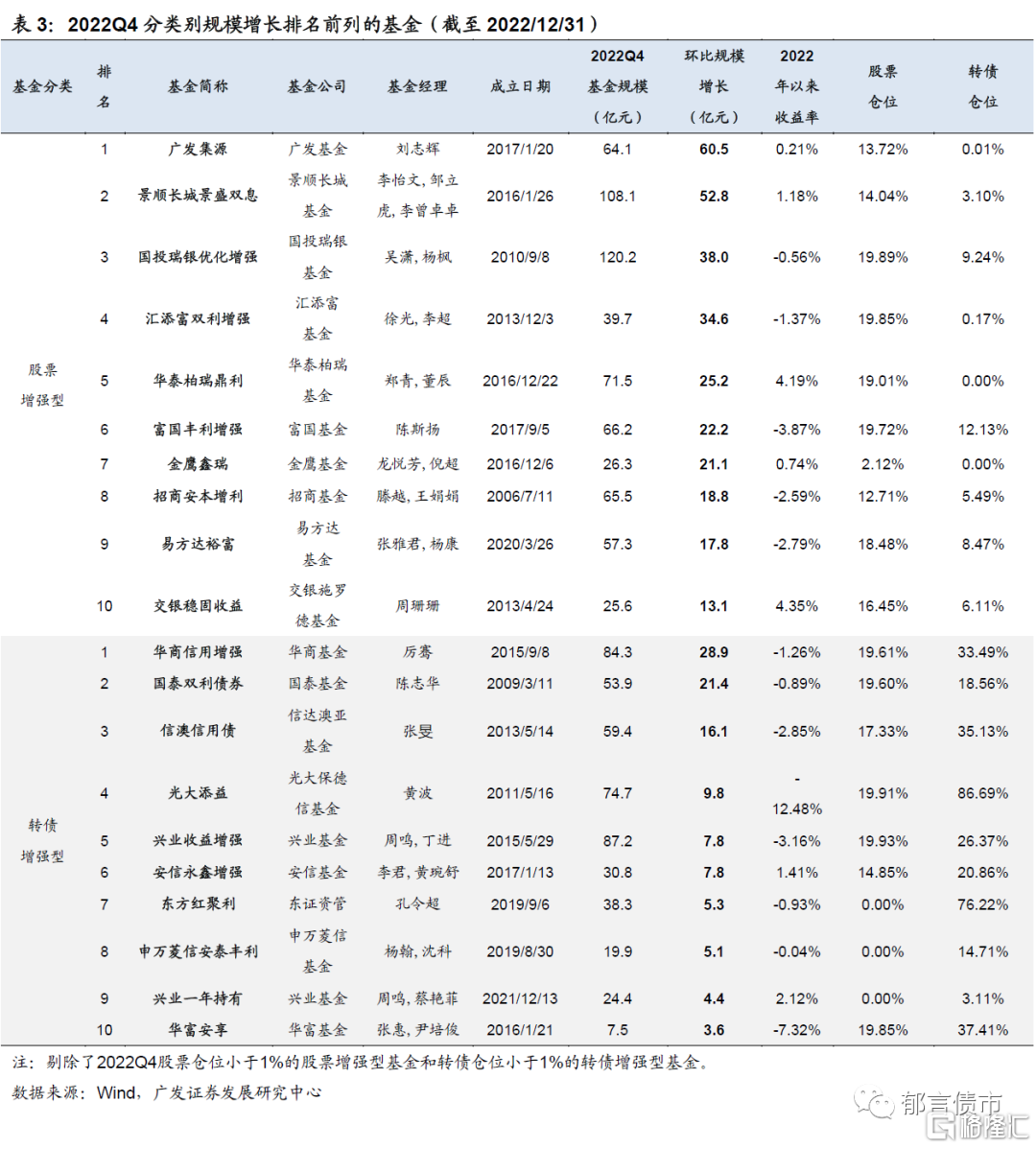

从产品规模的增长情况来看,虽然2022Q4固收+产品规模大幅下降,但仍有13.9%的股票增强型和18.2%的转债基金实现了规模净增长。其中在股票增强型方面,排名前列的广发集源和景顺长城景盛双息均取得了超过50亿元的增幅,而在转债增强型基金方面,华商信用增强和国泰双利债券两只产品规模增幅超过20亿元。

核心假设风险。基金过往业绩不代表未来收益;监管政策变化风险。

截至2023年1月末,各类固收+基金2022Q4季报已悉数披露。不过从市场常用的基金分类口径来看,主流的固收+基金类别,例如二级债基和一级债基等品种内部,在投资策略上其实仍有很大分化,追求“+”的方法和思路都不尽统一,因此直接在这样的分类下讨论机构行为的意义相对受限。

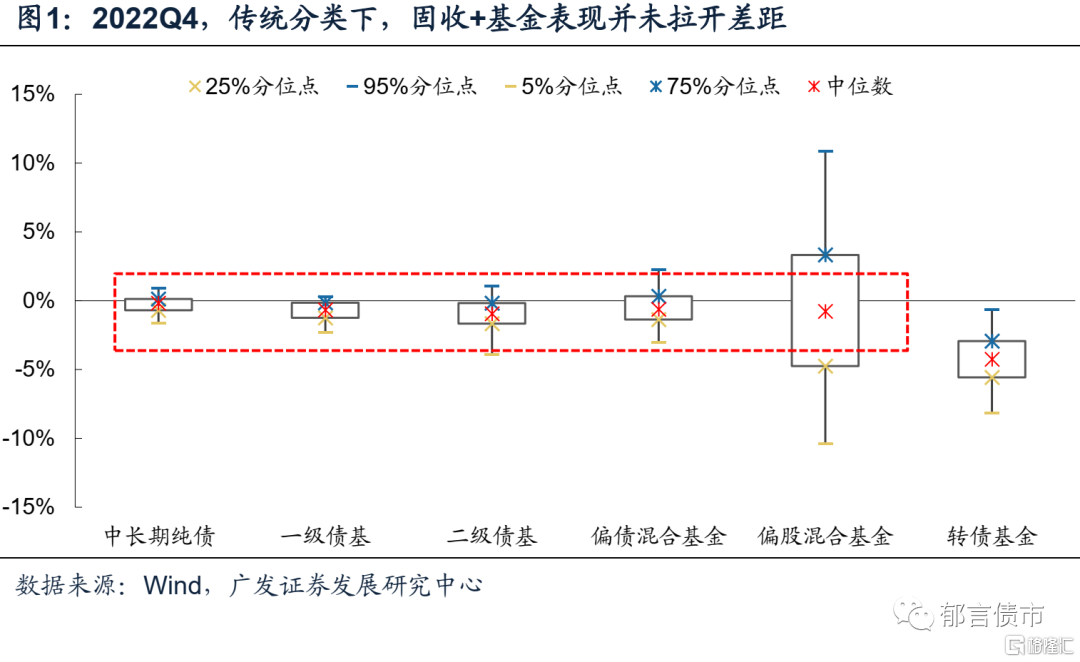

例如,从2022Q4的业绩比较来看,中长期纯债基金、一级债基、二级债基和偏债混合基金收益并未拉开明显差距,而这对于我们捕捉这些产品的差异性特征其实并不有利。

据此,我们在此前发布的报告《那些抗住了股债调整的固收+基金》中,依照各类产品的实际投资行为,对市场中固收+基金的类别进行了重新划分,将常见的固收+基金整合为温和转债增强型、激进转债增强型、股票增强型和可转债基金四类(详细划分准则,请参考报告附录部分)。

在新的类别划分下,4种固收+基金在追求“+”的策略上将体现出明显的区分度,这也能让我们在分析的过程中能够清晰的对比不同策略倾向的行为特征。总体来看,固收+基金2022Q4整体表现欠佳,存量品种收益率中位数为-0.93%,上四分位数收益率也仅有-0.24%,未能取得正向收益。各品类中,温和转债增强型和股票增强型基金回调相对温和,而由于2022Q4转债产品同时遭遇了正股回调和估值压缩的双重影响,转债基金在各品类中回撤幅度最大,单季度收益为-4.25%。

1总体收益和规模:业绩承压,规模下滑

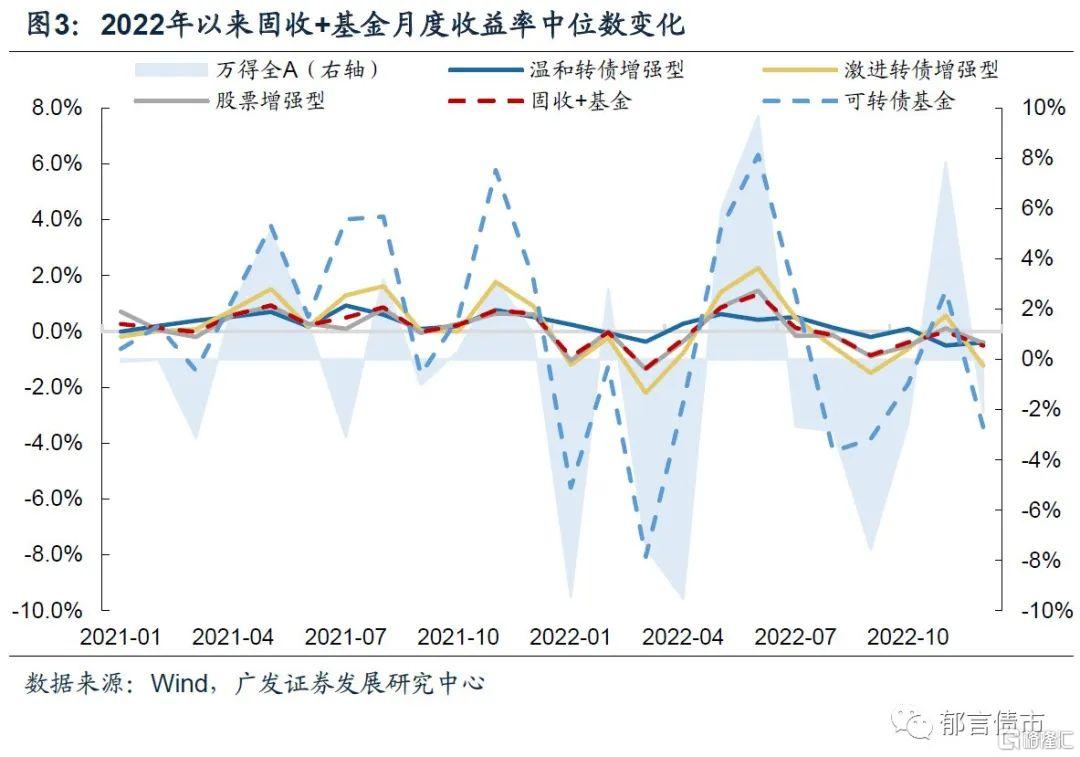

从月度收益率的变化来看,2022年10月,受权益市场回调以及债市利率波动的影响,各类固收+基金收益率中位数大多出现下行,仅温和转债增强基金收益基本持平,激进转债增强基金和可转债基金则在转债正股和估值的双重波动影响下出现较大跌幅。时至11月,随着正股市场反弹,固收+收益中枢整体回升,类权益品种仓位较高的转债基金也迎来1.45%的单月反弹。但在12月,随着权益市场的再度转弱,叠加利率波动对纯债和转债估值的影响,固收+产品收益再度受损,这也使得季度维度的固收+产品收益整体不佳。此外,从历史收益率数据的变化来看,转债基金的收益与权益市场的指数收益率往往会呈现出最强的相关性,激进转债增强型基金次之,而股票增强型基金则与固收+基金整体收益趋势非常类似,虽然收益波动同样受权益市场影响,但在仓位限制下幅度相对温和。

季度规模变化方面,固收+基金整体受收益拖累。从绝对水平来看,固收+基金的总规模由2022Q3末的19803.9亿元下降至16261.8亿元,规模压缩幅度超过3500亿元。从相对水平来看,固收+基金在广义债基中的占比也有所下降。如果我们将纯债基金和固收+基金整体定义为广义债基(不含货币基金),可以发现受2022年行情的持续拖累,固收+基金在广义债基中的占比已由2021Q4高点的28.4%下降至20.9%。

进一步观察固收+基金的结构分化,股票增强型产品规模环比下降幅度最大,由2022Q3的13067.1亿元下降至10601.5亿元,不过仍在各类固收+基金中占据最大比重。转债增强类基金虽然同样遭遇了规模回调,但总体降幅相对温和。而作为特殊类别的转债基金,虽然单季度业绩受转债行情拖累较大,但规模下降幅度却相对有限。

2资产配置:转债配置比例明显提升

在资产配置方面,2022Q4固收+基金持有的纯债资产占比下降,而类权益品种占比提升。其中,可转债资产占比环比上升2个百分点至12%,达到近两年来的高位,纯债资产占比环比上季度减少2个百分点至73%,而股票持仓比例与Q3基本持平。总体而言,在2022年末的赎回冲击中,固收+基金持有的纯债资产占比下降,而这部分仓位主要转移到了估值重回性价比区间的转债品种。值得注意的是,我们在此前发布的报告《基金转债仓位全面提升》中提到,虽然2022Q4固收+基金整体规模收缩,但主要的转债投资机构却在此期间选择大幅加仓转债。从前期转债的估值变化中,我们可以清晰的观测到2022年11月的赎回潮对机构转债持仓的冲击,但也正是在经历了这一轮转债估值回调后,产品性价比时隔近两年后再次回归。后续随着赎回压力的逐渐消散,以固收+产品为代表的机构投资者开始了对转债品种的重新增持。在这样的反复后,转债在固收+产品中的仓位逐渐提升至近期高点。

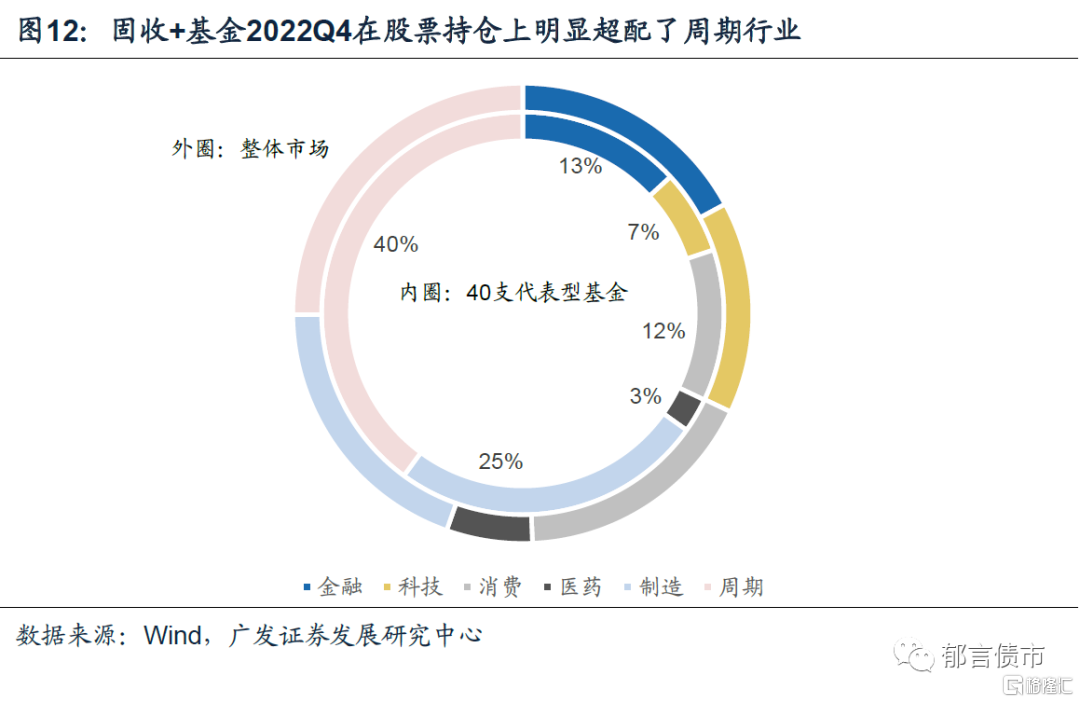

(一)权益持仓分布:周期和科技仓位明显提升进一步观察固收+基金在各类资产中的选择特征,权益资产方面,为了考察固收+基金持有的行业分布特征,我们在SW一级行业的基础对板块进行了重分类:金融(房地产、非银金融、银行)、科技(传媒、电子、计算机、通信)、消费(纺织服饰、家用电器、农林牧渔、轻工制造、商贸零售、食品饮料、社会服务、美容护理)、医药(医药生物)、制造(电力设备、机械设备、汽车、公用事业、环保、国防军工、综合)、周期(煤炭、石油石化、钢铁、基础化工、建筑材料、有色金属、建筑装饰、交通运输)。可转债的板块划分以其所对应的正股为准。具体来看,2022Q4固收+基金持有的周期股占比最大,达到25%,制造股次之,占比为20%。另外金融股和消费股各占比17%,而科技股和医药股的占比分别为15%和6%。从重仓股票的比例变化上看,相较于上季度,科技股、周期股占比分别上升3个百分点和1个百分点,而消费股、制造股占比分别下降2个百分点、1个百分点。总体来看,2022年末,固收+持有的周期和制造股继续维持高位,同时科技股持有比例重回2021年末以来的高位。

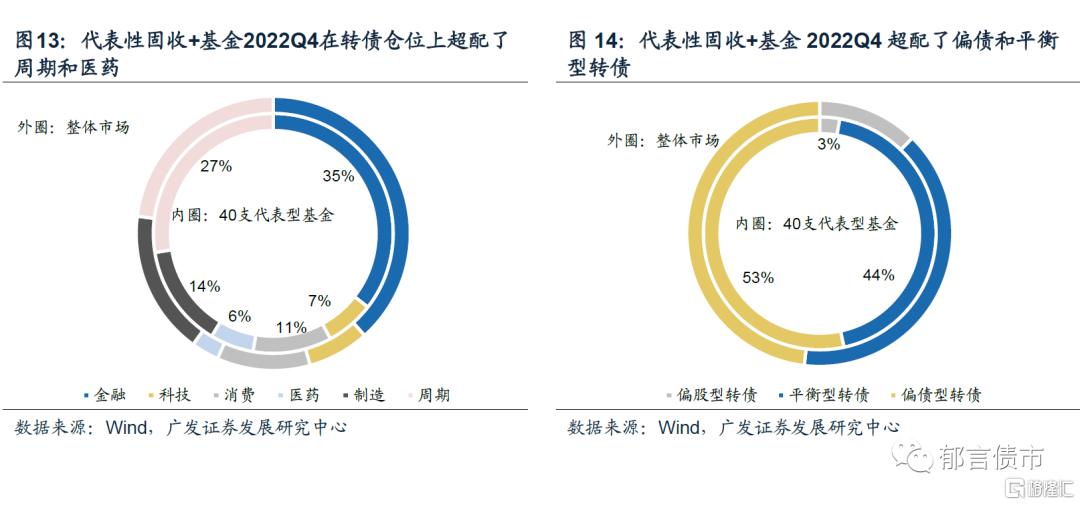

(二)转债持仓分布:赎回风波带来仓位转向而在转债持仓方面,按照同样的行业划分标准,2022Q4固收+基金持有的金融类转债仓位略有下降,但仍在各行业中排名第一,达到38%;周期、制造行业次之,占比分别为23%、17%。另外还有11%的消费行业转债、7%的科技行业转债以及3%的医药行业转债。自2021Q1以来,固收+基金持有的金融行业转债比例一直维持在30%以上,并且直至2022Q3一直维持着上升趋势,而Q4的仓位下降很可能与去年末的赎回冲击有关。周期行业的转债比例则呈现出逐步下降的趋势,由去年超过30%的高点逐渐下降至23%。对比固收+基金在正股和转债的持仓特征,可以发现二者存在明显分化,这一方面反映了固收+产品在转债的行业选择上明显更加保守,防御性金融品种占比明显更高,另一方面也反映了两个市场在标的分布上的差异,例如前期正股集中增配的地产转债,在转债市场中就并无存量券分布。分转债的股债性质来看,我们基于平底溢价率对转债股性和债性的相对强弱进行划分,我们将平底溢价率小于-20%的品种记为偏债型转债,将平底溢价率大于20%的品种记为偏股型转债,平底溢价率介于-20%~20%之间的品种则记为兼具股性和债性的平衡型转债。截至2022年末,平衡型转债持仓占比明显提升,而偏股和偏债型品种占比均有所下降。2022Q4,固收+基金持有平衡型转债占比48%,环比提升8个百分点;偏债型转债占比40%,环比下滑3个百分点;偏股型转债占比12%,环比减少5个百分点。这样的行为特征同样与前文所述的赎回冲击相关,在11月开始的交易摩擦中,流动性较强的底仓品种和偏股型品种被优先卖出,而在随后到来的增配窗口中,估值性价比重新凸显的平衡型品种再次受到市场青睐。

(三)纯债持仓分布:加仓信用债,压缩久期纯债券种分布方面,按照常用的经验标准,我们将国债、政金债和央行票据划分为利率债,将短期融资券、中期票据和企业债划分为信用债。2022Q4,固收+基金持有的信用债占比57%,环比增加3个百分点,这也是2022Q1以来的首次比例提升;利率债占比15%,环比下降6个百分点,减持较为明显;金融债(除政金债)比例延续增加趋势,22Q4持仓占比达到27%;同业存单的配置比例则持续下行,22Q4持仓占比仅为1%。而从前五大重仓债券推算的久期来看,2022Q4,重仓债券占整体持有债券市值比例为21.6%,剔除可转债后,市值加权久期为2.01年,环比下降0.61年。总结来看,年末的赎回冲击对交易摩擦相对较小的利率债品种影响更大,持仓占比明显下降,且重仓券久期也明显压缩。但与此同时,信用债品种的性价比也在逐渐回升,并在随后成为了冲击缓和后的重要增配方向。

3产品收益:哪些品种逆势突围?

(一)部分固收+产品艰难突围,收益率在4%以上的基金有6只

2022Q4对于固收+基金而言无疑是一段艰难的时期,但仍有部分产品逆势突围。我们对2022年内各类固收+品种的累计收益进行了排名,发现共有21.5%的股票增强型基金和12.4%的转债增强基金逆势取得正向收益。

股票增强型基金方面,排名前20的产品平均规模为44.4亿元,同时规模分化较大,其中有三只基金规模突破百亿元,工银瑞信双利的规模达到174.3亿元,富国稳健增强和景顺长城景盛双息的基金规模分别为163.6亿元、108.1亿元。

从收益率来看,2022年以来排名前20的股票增强型基金平均收益率为1.88%,嘉合磐通以4.98%排名第一。收益率在4%以上的基金有4只,除嘉合磐通之外还有交银稳固收益、华泰柏瑞新利、华泰柏瑞鼎利,分别为4.35%、4.24%和4.19%。值得注意的是,收益率排名前三的品种规模均未超过30亿元。而在规模超过百亿的品种中,工银瑞信双利收益相对较高,达到2.81%。

观察股票和转债持仓比例,收益率前20的股票增强型基金,股票仓位均值为13.7%,转债仓位均值为2.7%,其中股票仓位高于固收+基金整体中枢,而转债仓位明显更低。其中,仅广发恒享一年持有较为特殊,其股票仓位和转债仓位分别为20.9%、12.6%,类权益资产显著高于其他基金,而大多数品种在股票和转债上的仓位都相对温和。

转债增强型品种方面,2022年收益率排名前20的品种单只基金规模普遍不大,平均规模为28.6亿元。基金规模超过50亿元的有富国产业债、光大增利,分别为103.8亿元、67.9亿元。

从收益率来看,排名前20的转债增强型基金平均收益率为2.61%,财通资管鸿睿12个月、泓德裕泰收益率突破5%,分别为5.21%、5.07%。收益率在3%以上的基金还有长信稳裕三个月、长安鑫益增强,分别为3.45%、3.14%,另外还有9只基金的收益率超过了2%。

从股票和转债持仓比例来看,收益率前20的转债增强型基金转债仓位均值为12.1%,股票仓位除了安信新趋势达到15.0%、长安鑫益增强为0.7%以外,其他基金持股比例基本为0。转债仓位在20%以上的基金包括前海联合添泽、光大增利、工银瑞信信用添利、安信新趋势,其比例分别为35.3%、30.2%、29.8%、24.8%,另外有10只基金转债仓位在10%以下。

(二)在有限的类权益仓位下选择正确的行业配置方向

为进一步总结这些产品的特征,我们将上述40只收益率排名靠前的基金进行了持仓统计,梳理其在2022Q4的总体资产配置情况。从结果来看,2022Q4代表性基金的纯债仓位为84%,股票仓位为8%,转债仓位为5%。这意味着,与市场平均水平相比,这些代表性产品持有的类权益仓位明显更低,受权益和转债市场的回调拖累更小。但考虑到2022Q4中长期纯债基金的收益中枢同样为负,这些品种在有限的类权益仓位下,仍然成功博取了部分收益。

进一步看,权益持仓的行业分布方面,2022Q4代表性基金持有的重仓股中40%为周期股,25%为制造股,金融股和消费股分别占比13%、12%。此外,还有7%的科技股和3%的医药股。可以发现,代表性基金相较于全部固收+基金明显超配了周期行业,配置比例高出14.8个百分点。同时,代表性基金配置的制造股相较于全部固收+基金高出5.7个百分点,而科技股、消费股与金融股占比相较于全部固收+基金分别减少8.1个百分点、5.1个百分点与4个百分点。

持有转债行业分布方面,2022Q4代表性基金前三大持仓板块分别为金融、周期、制造,占比分别为35%、27%、14%。此外,还持有11%消费行业转债、7%的科技行业转债和6%的医药行业转债。与全部固收+基金的选择相比,代表性基金金融板块配置的持仓更低,而周期和医药品种仓位明显更高。

转债类型分布方面,有53%为偏债型转债,44%为平衡型转债,3%为偏股型转债。与全部固收+基金的选择相比,代表性基金配置的偏股型转债占比低出9.5个百分点,而配置的偏债型转债高出5.2个百分点,平衡型转债高出4.3个百分点,这样的仓位选择使得这些产品承受的偏股型品种大幅回调拖累明显更小。

4产品规模:小部分品种逆风扩张

从产品规模的增长情况来看,虽然2022Q4固收+基金整体遭遇了规模压缩,但仍有部分品种在规模上实现逆势扩张。从平均水平来看,虽然2022Q4固收+产品规模大幅下降,但仍有13.9%的股票增强型和18.2%的转债基金实现了规模净增长。其中在股票增强型方面,排名前列的广发集源和景顺长城景盛双息均取得了超过50亿元的增幅,而在转债基金方面,华商信用增强和国泰双利债券两只产品规模增幅超过20亿元。

值得注意的是,从前文的分析来看,虽然转债产品在2022Q4遭受的业绩拖累更大,但转债产品在这一过程中性价比也显著回升,支撑转债增强类品种的规模扩张比例比股票增强型品种更大,并且排名前10的产品中,有6个都在2022年整体的负收益下仍然实现规模扩张。

按发行公司来看,我们统计了2022Q4固收+产品规模增长排名前20的基金公司,建信基金成为了固收+基金整体规模增长最快的机构,增幅达到30.1亿元,其中来自股票增强型基金的增量为28亿元,系主要贡献力量。同时,万家基金、华泰柏瑞基金和信达澳亚基金的固收+产品增量同样超过20亿元。4家公司中,前三均是靠股票增强型品种贡献了主要增量,万家基金更是在转债增强型品种规模缩减11.9亿元的情况下,实现了接近30亿元的固收+品种的规模上升。而信达澳亚基金的固收+增量则主要来自转债增强型品种的贡献。

最后,在这些2022Q4固收+规模增长靠前的机构中,净增量在5亿元以上的机构其实只有7个,第8-20名的机构事实上仅维持了固收+产品规模相对平稳,就已经进入了市场存量机构的前列。这意味着,规模整体承压,仍是2022Q4固收+基金的主要变化基调,真正取得扩张存在很大难度。

在经历了上述的规模变化后,易方达基金、富国基金和招商基金位列现有固收+产品规模的前三位,其中易方达基金和招商基金在规模上以股票增强型产品为主,富国基金和招商基金则相对平衡。其他固收+产品规模在500亿元以上的公司还包括鹏华基金、天弘基金等5家机构。

风险提示:基金过往业绩不代表未来收益,基金的未来表现受宏观环境、市场波动、风格转换等多重因素影响,存在一定波动风险。本报告不涉及证券投资基金评价业务,不涉及对基金产品的推荐。需要关注后续监管政策变化带来的政策风险。更多股票资讯,关注财经365!