不如提前还房贷?

三年了,你还敢看自己的基金吗?

据中新经纬报道,某基金投资者吐槽道:“如果当时选择提前还房贷,还能节省将近20万元利息。但在铺天盖地‘买基金能赚钱’的宣传以及朋友的建议下,我心动了,将原计划提前还贷的50万元悉数投入(某医药指数基金)。没想到得不偿失,非但没有拿到预期收益,反而把本金套住了。”

持有期间,还陆陆续续地补仓、抄底。她持有的基金至今仍亏损二十多万。

很显然,这并不是个案。

持有2-3年,亏损30%、40%的基金非常多,尤其是那些年所谓顶流基金经理的产品。

是的,对于经验不足的小白投资者而言,买基金真的不如提前还房贷。

01

这波亏得惨的基民,基本都是2020下半年—2021年2月期间杀进去买的。当时买基金有多疯狂,现在就有多悲催。

2020年全年,中国新基金发行规模高达29913亿元,创下历史最高记录,较2019年同比暴增109%。

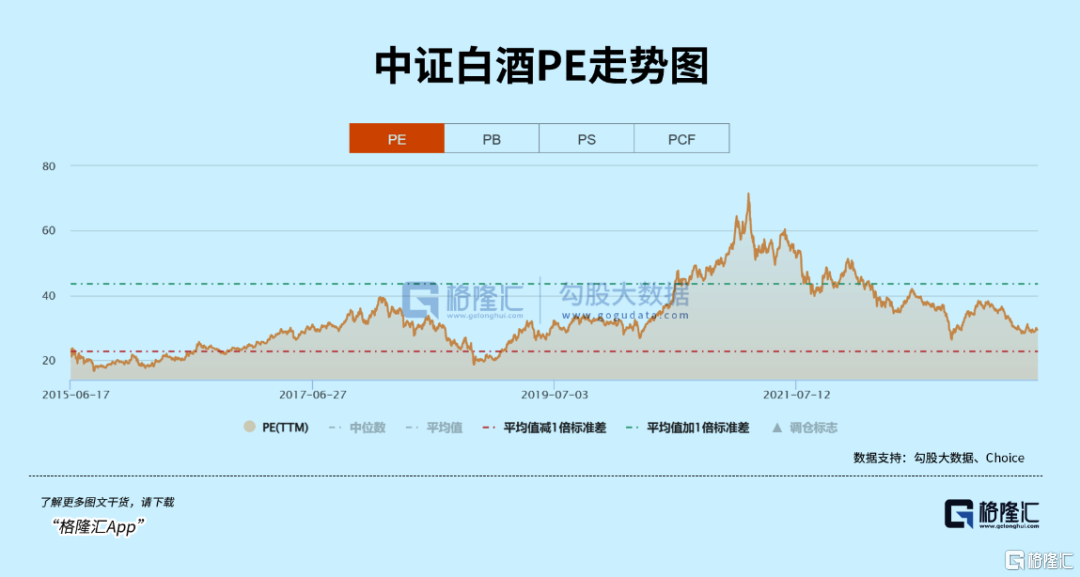

那一年是食品饮料(尤其是白酒)和新能源的超级牛市牛。其中,贵州茅台被炒到了70多倍,中小酒企大多是100倍以上,海天味业150倍……

当时,市场非常之疯狂——机构抱团龙头,龙头股价不断上涨,反而来基金涨幅显著,不断吸引着基民参与基金投资,机构融了基民的钱,再度加仓了原有核心龙头票,再度刺激股价不断上涨,再度刺激基金上涨,不断形成循环……

2021年1月18日,某明星基金产品一天认购了2374亿元,刷新了2020年7月某基金1357亿元的认购记录,创下中国公募基金首次认购规模超2000亿元的历史。

没过多久,官媒下场严厉批评这种乱象:基金长期、过度抱团爆炒龙头股,等于“偷懒赚快钱”。

此后,抱团行情还维持了1个月。2021年2月18日,沪深300盘中创下5930点,为历史最高,超越2007年和2015年的巅峰。那一天,央行开展MLF和逆回购操作,净回笼资金2600亿元,成为多数赛道龙头拐头崩盘的导火索。

一直到现在,沪深300累计下跌34%。对于一般基金而言,是跑不赢沪深300的。那么也意味着,当年2月前后,基民买入白酒等核心基金,亏损基本基本都有30%以上。

2021年2月18日之后,食品饮料彻底下去了,但医药坚挺到7月才见大顶,新能源车挺到11月见大顶。

这一年,不断有基民拿着钱往里冲,全年新基金发行规模突破3万亿元,再次刷新记录。

2022年,美联储疯狂加息,全球股市泥沙俱下,热门抱团赛道泡沫破裂。全年新基金发行规模已经腰斩,不足1.5万亿元,一把回到3年前。

2023年,A股仍在大的下跌趋势之中。上半年,新基金发行规模区区只有5000多亿元,同比大幅下滑33%。其中,债券类基金募集规模3238亿元,占新基金发行总规模的63%。

今年6月,基金发行份额为424亿,创下2018年以来最低水平,较2020年7月高峰的7909亿大幅骤降94.6%。

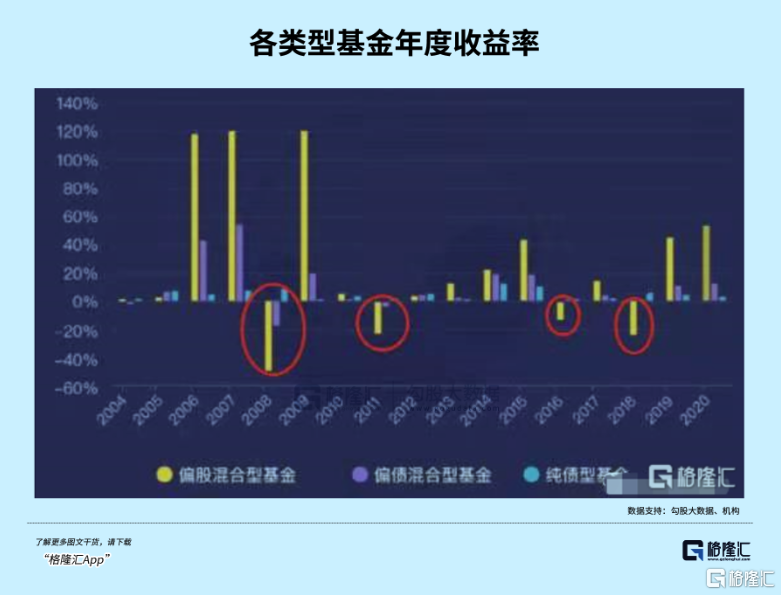

以史为鉴,在基金发行很火热的时候买入基金,亏损概率是很大的。比如2007年、2015年以及2020年。

为什么?

人性使然,当行情好的时候,大家蜂拥去买,往往行情到尾声了,要开始下跌了。

看过往20年历史,一般基金经过2-3年的大幅盈利之后,次年遭遇下杀的概率很大。2019-2020年,偏股混合型基金大幅盈利,2021年小赚(中位数1.29%),2022年迎来滑铁卢,盈利中位数为-18.5%。

2023年,偏股混合型基金继续亏损。

按照基金年份的规律以及目前主流股指的估值水平,2024年将有一定概率会是盈利大年。

基金发行大幅遇冷,也往往意味着市场情绪很悲观。现在买,或者下半年下注,未来盈利赚钱的可能性还是比较高的。

02

有人说,今年跟2018年的行情颇有一些相似之处。

尤其是大消费板块,当披露的业绩还不错,股价往往高开低走,很快回到追随大势的下跌趋势之中。而一旦传闻业绩不好,亦或是实质披露业绩不符合预期,那么股价下杀是相当残酷的。前有安井食品、绝味食品,后有千禾味业、顺鑫农业。

2018年,A股从年初跌到年尾。大跌表面原因是中美贸易摩擦。但最本质的原因还是要回归到宏观经济面和货币政策层面上来。

2018年,以“资管新规”为抓手,着实推进“去杠杆”,清理“影子银行”,以致于实体经济融资明显收紧。社融增速从年初的13.3%一路回落至年底的10.2%。

经济基本面也拾级而下。Q1-Q4,GDP增速分别为6.9%、6.9%、6.7%、6.5%。

再看货币流动性层面。中国央行实施多次降准等支持措施,金融体系内流动性宽松,但实体经济资金成本上行。而外围美联储,全年累计加息4次,幅度高达1%,客观上造成全球货币流动性趋紧。

以上核心因素,叠加中美贸易摩擦,A股迎来了一波非常流畅的下跌。

最为经典还是贵州茅台。10月28日,茅台公布前三季度业绩,营收同比增长23.56%,归母净利润为23.77%。细分看Q3,营收同比增3.81%,归母净利润同比增长2.7%。

在当时情绪极为悲观的大背景下,媒体大肆跟进报道,说茅台增长不行了,年轻人不喝白酒了。资本市场也极为恐慌,29日直接跌停,30日再度大跌4.5%。

茅台见底了,A股也基本见底了。

全球股市大方向,其实是由美联储货币政策来决定的。2018年四季度,因持续加息导致美元遭遇钱慌,美国最终选择终止了本轮加息周期,并扩表5000亿美元救市,成为货币政策的大拐点。

2019年,美联储降息3次。A股也因此受益,全年沪深300上涨36%,上证指数上涨22.3%。尽管那一年,经济同样拾级而下——Q1-Q4,GDP同比增速分别为6.3%、6%、5.9%、5.8%。

2020年,新冠疫情袭来,美联储开启史无前例的大放水。全球风险资产整齐划一大幅暴涨。A股同样开启大牛市行情,上证从当年最低的2646点飙升至年底的3473点,幅度高达30%。同期,沪深300大涨43%。

2021年,上证指数高位震荡,沪深300已经开始回撤了。2022年,全球股市市场泥沙俱下,不过多展开了。

2023年,A股与欧美股市劈叉。纳斯达克指数累计上涨37%,较历史最高点仅仅下跌10%。标普500上涨18.6%,较历史最高点仅下跌5%。而A股依旧维持疲软态势,上证指数累涨3.5%,沪深300下跌0.5%。

A股交易的大逻辑是节后经济复苏不及节前乐观预期,经济动能拾级而下。而美股交易的是经济基本面没有如年初预期那样进入衰退,货币政策渐进尾声,翘首以盼降息的到来。

当前,美股市场主流预期是通胀会继续下滑,经济基本面会进入不衰退的“软着陆”状态。从目前披露的数据看,无法证伪这种预期,股市也趋势性持续上涨。

不过,高利率维持到年底,美国经济仍存经济非线性衰退可能,以及金融系统也存爆发非线性风险的可能。

A股方面,当前市场对于经济预期仍然较为悲观。但在6月央行货币政策转向后,预期的经济基本面逆转大概率会在下半年或年底出现。一旦出现,A股将迎来反转行情。

当然,接下来的拦路虎或者说不确定性就是美国经济会不会陷入衰退(经济衰退期易发生违约潮,引发金融风险)。如果一旦发生,那么美股将迎来一波流畅大跌。A股也将大概率跟随,完成最后一跌。

但不论如何,美联储降息周期不会太远了。而美联储开启降息,将会是触发A股良好行情的“发动机”。

总结来看,2018年(美联储加息周期),A股暴跌——2019至2021年(美联储降息周期),A股大涨——2022-2023(美联储加息周期),A股暴跌——2024年(美联储降息周期),A股上涨?

现在,A股市场估值已经压的比较低了。沪深300最新估值仅有11.68倍,比去年10月底高一点点。具体到行业上,比如白酒,整体估值为29.3倍(五粮液23倍、泸州老窖29倍、山西汾酒28倍、洋河股份19.5倍),也回到了一个相对合理的水平上了。

从以上推演来看,明年出现好行情的概率较大,基金或将迎来盈利年。当然,也需要走一步看一步,适时评估经济基本面和货币政策。

03

三年了,基民亏麻了,我们感同身受。

站在当下,尤其是持有食品饮料的基民而言,不宜割肉出局。更为理性的是,耐心等待熬出头,还可以择机加大投资。但对于逻辑已经发生深刻变化的行业(比如房地产、医药细分),会不一样。虽然未来可能会有整个大盘β的带动,但不太可能持续大涨,更不要幻想回到历史高位了。

人弃我取,人取我与。下半年,又到了播种的季节了。更多股票资讯,关注财经365!