中特估逻辑年内持续发酵,大市值中字头股票频频“大象起舞”,其中,中船系概念板块年内累计最大涨幅56.26%,整体表现甚至不亚于人工智能板块。

中船系上市公司股价大涨的背后,市场普遍认为,除了较低的估值之外,更重要的原因是船舶业的困境反转、新周期里的异军突起,以及央企合并重组带来的资产整合预期。

分析人士指出,从供需维度看,目前供给扩张困难的情况下,叠加需求长期旺盛,船舶制造的上市公司有望迎来量价齐升的确定性增长。且船舶的实际年限通常在20~30年,是2~3个中周期,油轮短一点也至少有一个中周期,从时间维度而言,船舶更替周期具备相当的稀缺性。

再从中特估角度看,中船系是我国船舶制造的支柱,中船系暴涨是中特估与基本面的和谐共振。同时,船舶制造兼顾了民用和军工,大争之世下的军工逻辑过硬,也是中特估的核心方向之一。

▌造船业长景气周期复刻二十年前?A股龙头中国船舶2002-2008年期间股价累计暴涨60倍 本轮周期相对平缓但持续性更久

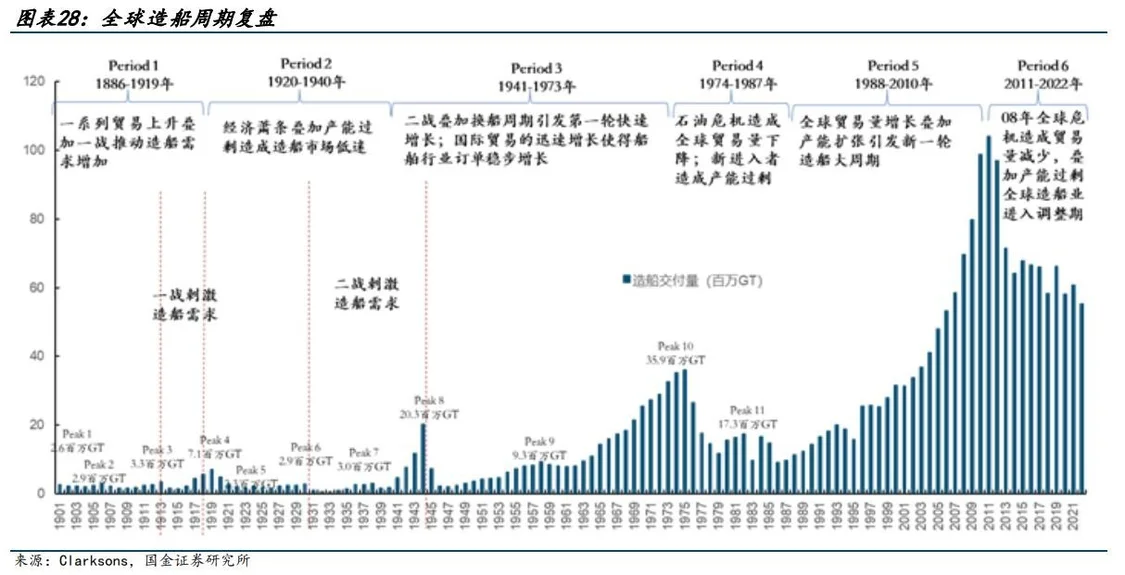

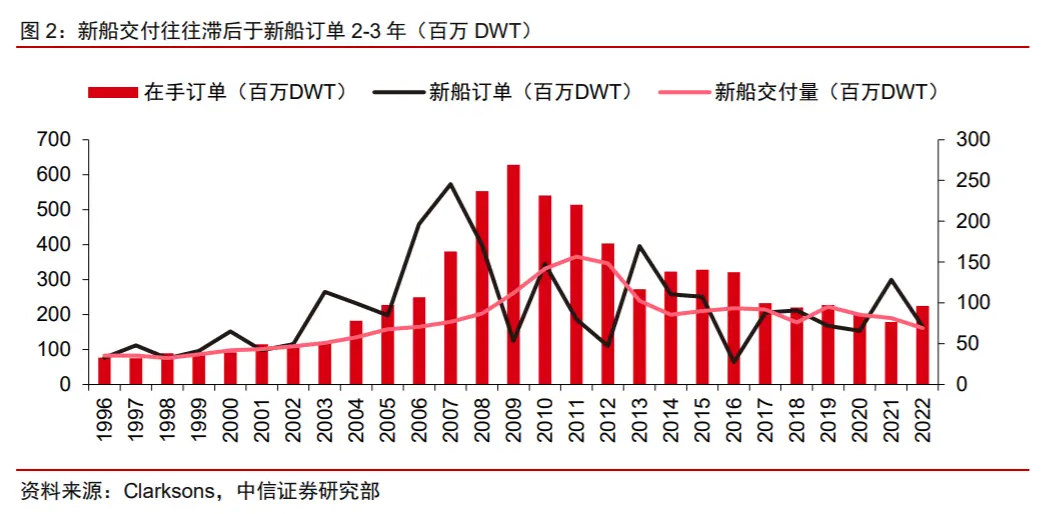

新一轮造船业周期启动已成为业内共识,不过相较于上一轮航运和造船超级周期(2002-2008年),中信证券刘海博等人5月7日在研报中指出,此轮航运和造船周期驱动因素更多出现在供给端,本轮周期中不同船型周期峰值相对错位,因此整体看本轮周期相对平缓,但持续性更久。

在上一轮周期中(2002年-2008年),A股千亿造船龙头中国船舶股价累计最大涨幅达到令人乍舌的60.3倍。

中信证券刘海博等人5月7日研报分析,需求的飙升(全球化及中国崛起)及供给的缺乏弹性(上世纪 80-90 年代海运长期萧条,过剩运力持续出清)导致供需严重错配,催生了2002-2008年海运及造船业超级周期。

如今的造船周期能否复刻20年前行情?股价层面,业内表示,经济尚未全面复苏的背景下,如此夸张的涨幅很难复制。不过行业层面,预期本轮造船强周期仍将持续。

从供给端看,上一轮船厂产能扩张导致的船队运力基本出清,未来船队规模有望开始增长。Clarksons数据显示,船厂在手订单占运力比重在2021年已下降至最低8.4%,2022年在手订单占运力比例有所回升,达10.3%。同时,船舶拆解周期性基本跨度20年左右,当前船队平均年龄持续提升,替换需求临近,数据显示,2013年后全球船龄开始持续提升,至2022年全球总吨规模大于100吨的船舶平均船龄已达21.7年。

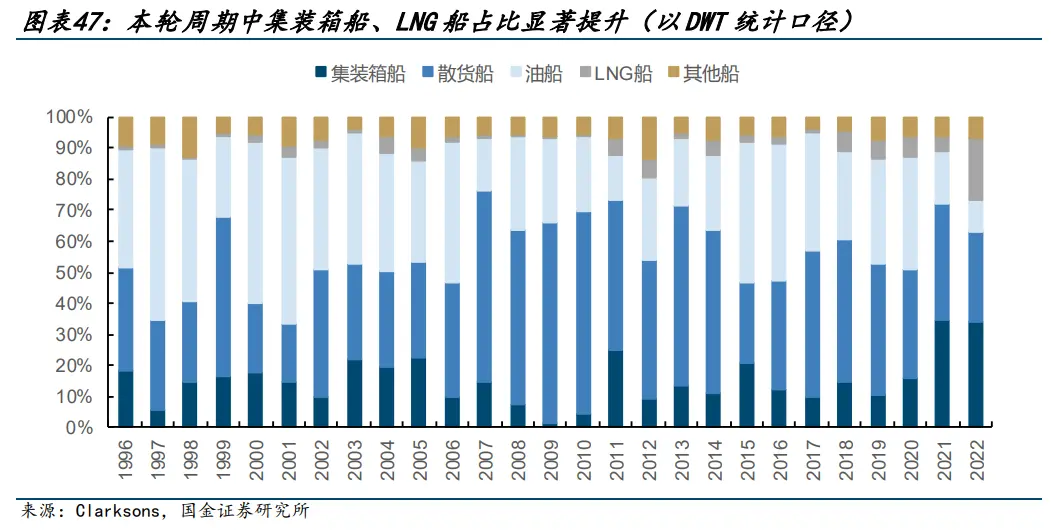

提及本轮周期中不同船型周期峰值相对错位,中信证券认为,本轮订单的增量主要为集装箱船和LNG船,2020-2022年疫情导致供应链紊乱叠加货币宽松政策导致欧美消费需求大幅增长促成了此轮集运超级周期。2021-2022年欧洲能源危机和俄乌冲突带来的LNG海运贸易需求的激增和现货市场运力紧张促成了此轮LNG海运超级周期。2022年至今俄乌冲突的持续发酵导致欧洲石油禁令和价格上限也以前所未有的规模重塑了全球石油贸易格局和航线,正推动油运进入强周期。

二级市场上,中国船舶6月21日股价已创七年新高,业内指出,造船业上市公司股价大涨期间往往是在交付大年,并非订单大年,而船舶订单交付周期在2年左右。整体来看,2021-2022年,全球新船订单总量分别为5330万(同比增长113.6%)、4278万CGT,全球新船订单总价值量分别为1173亿(同比增长129.6%)、1243亿美元,两年内接单总量和总价值量创上一轮超级周期(2002-2008年)以来新高。

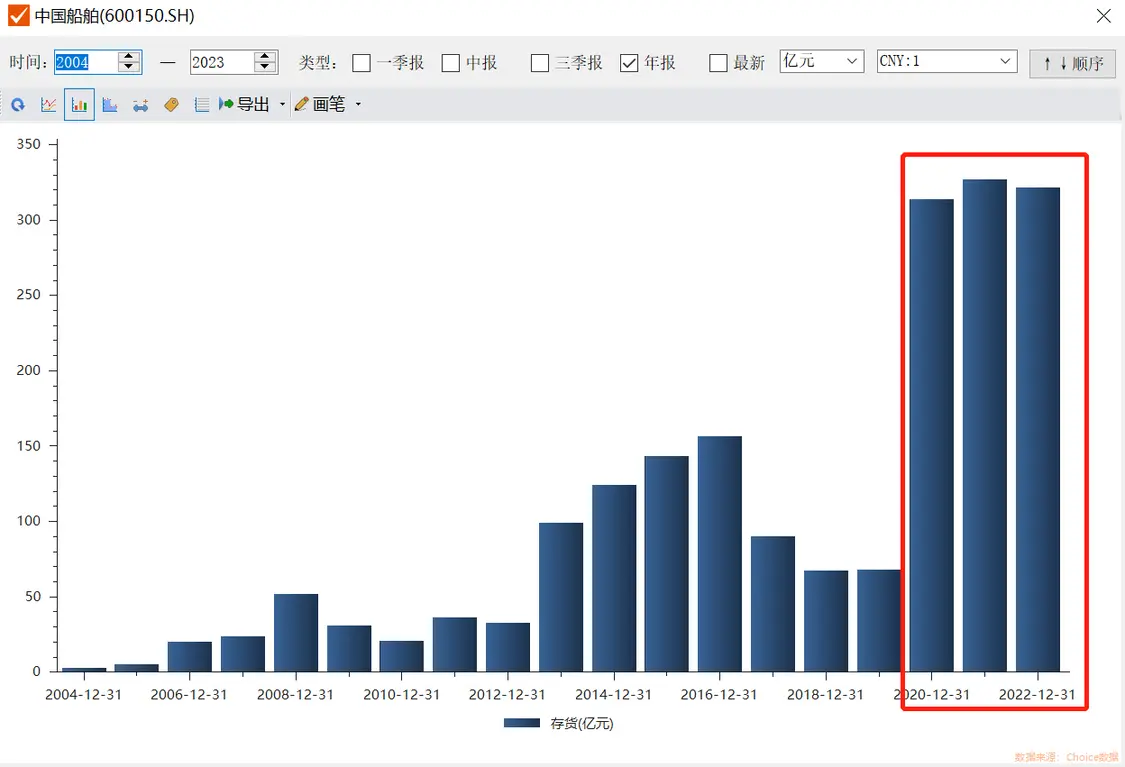

值得一提的是,行业资本支出的视角下,2021年开始船舶行业的资本开支明显加速,尤其是集装箱船和液态天然气船的投入大幅增加,油船仍在下跌,不过随着国际油价处于高位,油船运力吃紧,市场预计,油气周期将推动油船订单增加。这从中国船舶财报中也能看出一些端倪,2020年公司存货大增,或是为订单准备原材料,相应的公司的应收账款、合同负债、资本开支也都明显增加。

在20年周期迭代中,全球造船业格局亦发生重大变化。近年来世界船舶制造业以东亚为中心,并逐渐从中日韩“三足鼎立”的格局向中韩“两强争霸”态势演变,2022年中国在造船完工量、新接订单量和手持订单量三大指标均处于世界第一,世界占比份额约50%。(具体详见财联社此前深度报道:韩国造船三巨头“瑟瑟发抖”!两强争霸之际中国船舶强势突围,国产舰队佼佼者紧随其后)

与此同时,国内船舶加速向高端迈进,航空母舰、液化天然气船(LNG船)、大型豪华邮轮被誉为造船业皇冠上的“三颗明珠”,我国在全球LNG船的市占率已经从2021年的7.4%大幅上升到2022年的30%,创历史最高纪录。申万宏源证券研报显示,集中度上升,竞争格局改善,十年技术迭代,中国船舶竞争力今非昔比,碳中和措施保证长期订单持续性。

▌造船周期火爆之际中船系上市公司一季度业绩却分化严重 业内称利润或于下半年释放

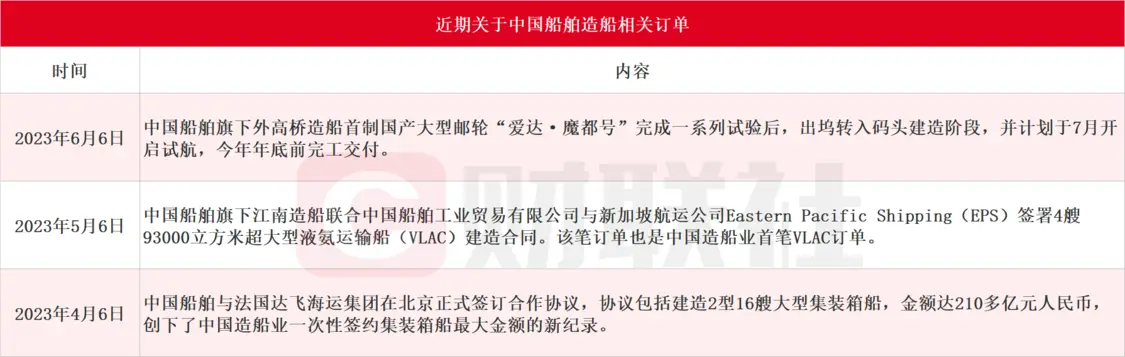

中国造船行业景气度持续提升,中国船舶集团江南造船副总经理林青山近日表示,到目前为止,民船订单已经承接了大概300亿元,2026年已经全部接满,2027年接了快一半,甚至有些生产线已经排到2028年,据财联社不完全统计,中国船舶近期相关订单如下:

订单接到手软的不止中国船舶一家,包括中船防务、中国重工目前手持造船订单排期均已至2027年。克拉克森近期发布的报告认为,未来十年间将有1.6万亿美元的新造船投资需求,平均每年新造船订单以数量计达2140艘。

据不完全统计,A股中船系上市公司有11家,分别为中国船舶、中船应急、中船汉光、中船科技、中船防务、久之洋、中国重工、中国动力、中国海防、中船特气和昆船智能。华西证券近日表示,中船系的大部分船厂产品包括军船和民船,军品本身应具备较高估值溢价,此外我国军舰建造具有较高水平,已出口至巴基斯坦、泰国等一带一路多个沿线国家,未来军贸空间广阔。此外,板块公司PB均处于较低水平,板块有望迎来业绩与估值共振。

复盘过去百年造船历程,有分析指出,由于造船交付周期较长,利润拐点通常比订单增长推迟2-3年,今年有望成为船舶订单交付后的利润兑现元年,预计2023年中国船舶新船交付将大幅上升,2023年下半年开始释放利润。

中国船舶工业行业协会统计,1~5月,74家重点监测船舶企业实现主营业务收入1376.4亿元,同比增长31.3%;利润总额46.4亿元,同比扭亏为盈。

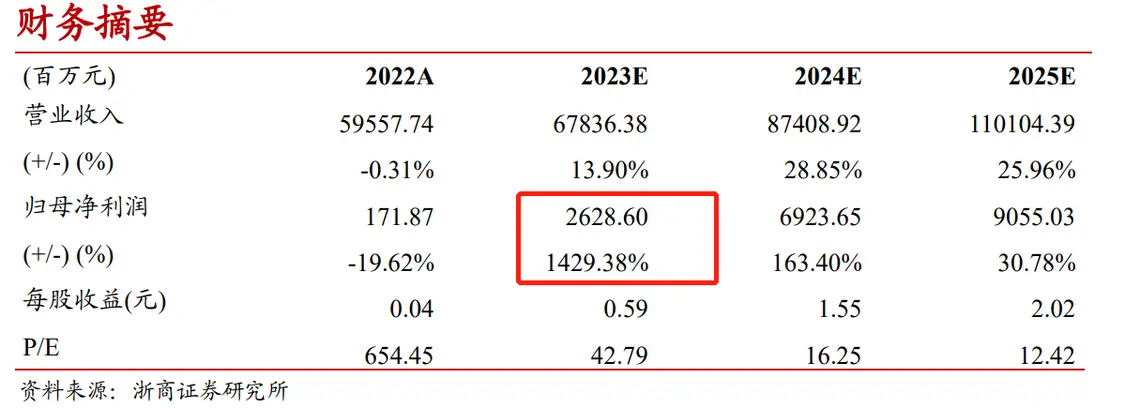

浙商证券王华君等人5月8日研报指出,行业处于周期景气上升期,后续油轮、干散、气体船等订单有望持续下达,中国船舶是全球造船龙头之一,在手订单饱满,业绩确定性强。预计公司2023-2025年归母净利润 26.3、69.2、90.6亿,同比增长1429%、163%、31%。

值得注意的是,中船系上市公司一季度业绩出现严重分化,除中船科技、中国重工、中国海防外,其余8股业绩均亏损或同比下滑。其中,中船科技的一季度净利润增速最高,报告期内,公司实现营收6.7亿元,同比增长42.26%,实现净利润1743万元,同比增长271.72%;中国重工、中国海防次之,这两家公司在一季度实现净利润6642万、1555万,分别同比增长15.96%、0.91%。中船防务净亏损同比扩大116%、昆船智能、中国动力、久之洋、中船汉光净利润同比下滑均超20%,分别下跌73.27%、54.24%、45.23%、20.51%。

此外,在谈到中船系是否有重组预期时,中国船舶近日表示,从2021年6月30日算起,承诺5年内解决同业竞争问题。有市场人士大胆猜测,这一表态给人无限遐想空间,南北船最重要的两大上市公司中国重工和中国船舶,或许在未来会像南北车一样,在资本市场实现合并重组,名字或许就叫“中国中船”。更多股票资讯,关注财经365!