积极因素不断集聚

核心结论

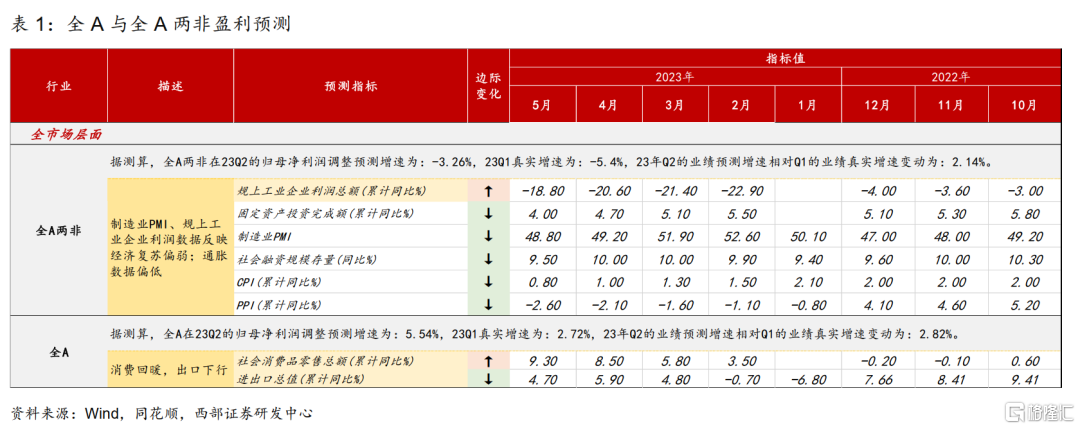

基于宏观与中观数据前瞻,A股业绩底渐行渐近。虽然二季度以来经济复苏斜率回落,从PMI、工业增加值、通胀等指标来看整体经济活动运行偏弱,但是与A股盈利高度相关的工业企业利润开始筑底回升。1-5月规上工业企业盈利延续负增,累计同比下降18.8%,较前一个月降幅收窄1.8个百分点,企业盈利筑底迹象逐步明晰。同时根据我们宏观与行业模型预测均呈现环比回升,预计全2023Q2A全/A两非归母净利润经调整预测增速为5.54%/-3.26%,相对Q1的业绩真实增速变动2.82%/2.14%。

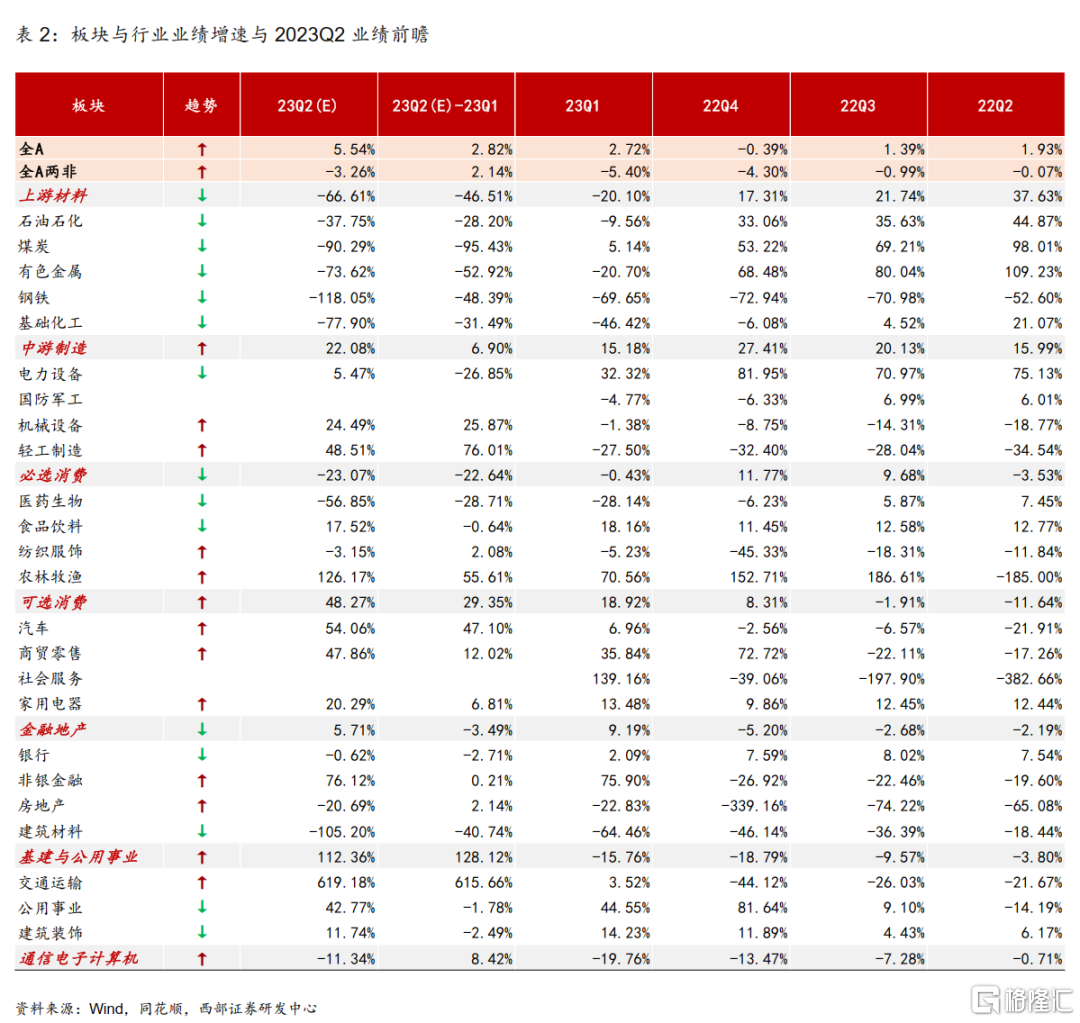

分板块来看,可选消费与出行链为业绩改善核心线索。我们统计了上游材料、中游制造、必选消费、可选消费、金融地产、基建与公用事业、TMT等板块2023年中报盈利预测。中游制造、可选消费、金融地产、基建与公用事业预测净利润同比实现正增长,基建与公用事业(112.4%,交运板块拉动),以及可选消费(48.3%,主要受汽车行业拉动)板块预测业绩增速更高,中游制造(22.1%)业绩前瞻较为稳健,机械设备与轻工业绩提速。金融地产(5.7%)前瞻业绩环比略有下行,但非银前瞻业绩明显改善。上游材料预测业绩增速显著下滑(-66.6%)。

积极因素不断集聚,业绩底渐行渐近。4月以来市场对于经济预期的下修已经较为充分的反映在各类资产价格中,随着国内货币政策窗口打开,稳增长政策逐步发力,经济内生动能修复,叠加下半年库存周期启动,顺周期行业有望迎来底部反转。

关注中报有望超预期的行业。前瞻业绩显示高景气的细分行业包括:交运(航空机场、铁路公路)、小金属、农林牧渔、非银(证券保险)、工程机械、中药、汽车、轻工、商贸零售、公用事业(电力)等。前瞻业绩显著改善的细分行业包括:航空机场、小金属、轻工、工程机械等。

风险提示:历史不代表将来,模型预测偏离实际业绩表现,产业发展不及预期。

01

中报业绩预测:全A业绩小幅环比改善

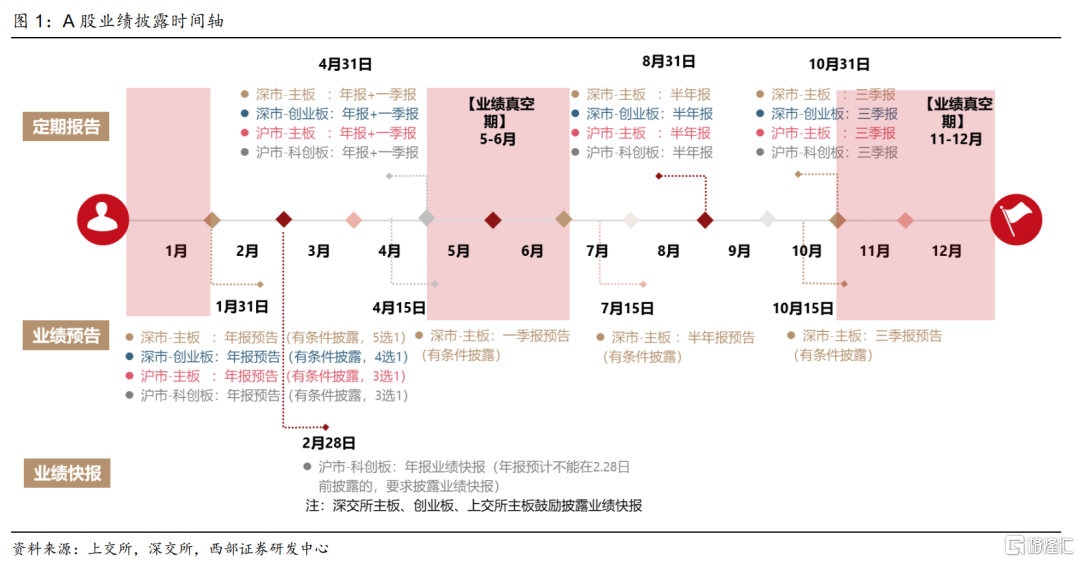

7-10月将进入中报与三季报的披露期。A股盈利情况与宏观经济有着比较强的相关性,这种相关性不仅体现在整体层面,在具体的板块层面也有着同样相对明显的关系。财报披露则相对滞后,年报与一季报的披露时点节点为4月底、中报为8月底、三季报为10月底。相比之下,宏观经济数据更为高频和及时,部分重要的宏观经济数据为月频,因此可以实现每个月对上市公司业绩进行跟踪分析。

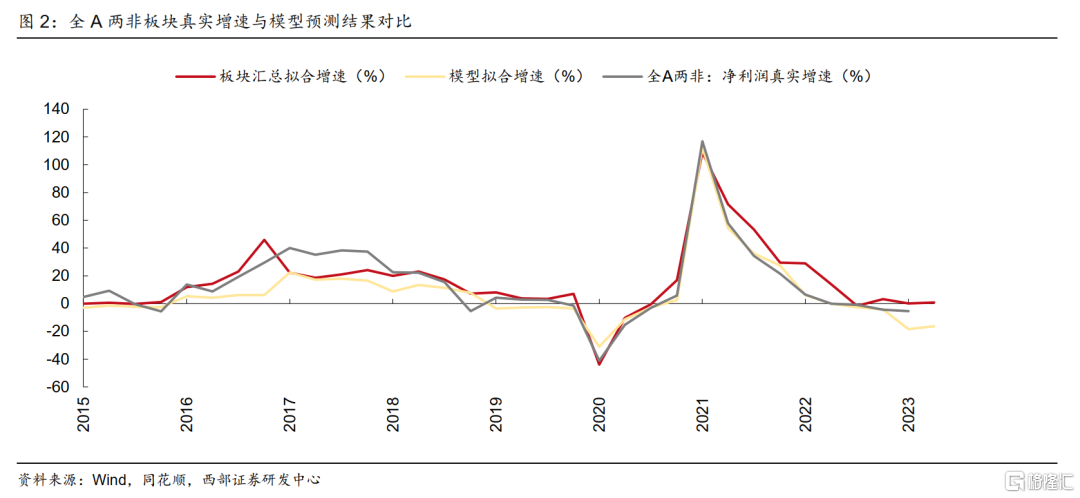

今年二季度经济复苏斜率下修,从PMI、通胀、工业企业数据等指标来看整体经济活动运行偏弱。2-5月PMI指数持续下降,6月制造业PMI为49.0%,比上月上升0.2个百分点,需求不足仍是制约复苏斜率的关键,5月固投(不含农户)增速为4.0%,环比下降0.7个百分点;社零总额累计同比增长9.3%,较前值修复;1-5月进出口总值同比增长4.7%,5月进出口下降6.2%。工业企业利润筑底修复,1-5月规上工业企业盈利延续负增,累计同比下降18.8%,较前一个月降幅收窄1.8个百分点,反映出经济与企业盈利复苏趋弱。

根据我们的模型结果来看,预计全2023Q2A全/全A两非归母净利润经调整预测增速为5.54%/-3.26%,相对Q1的业绩真实增速变动+2.82pcts/2.14 pcts。

02

大类板块:可选消费与出行复苏,中游制造业绩稳健

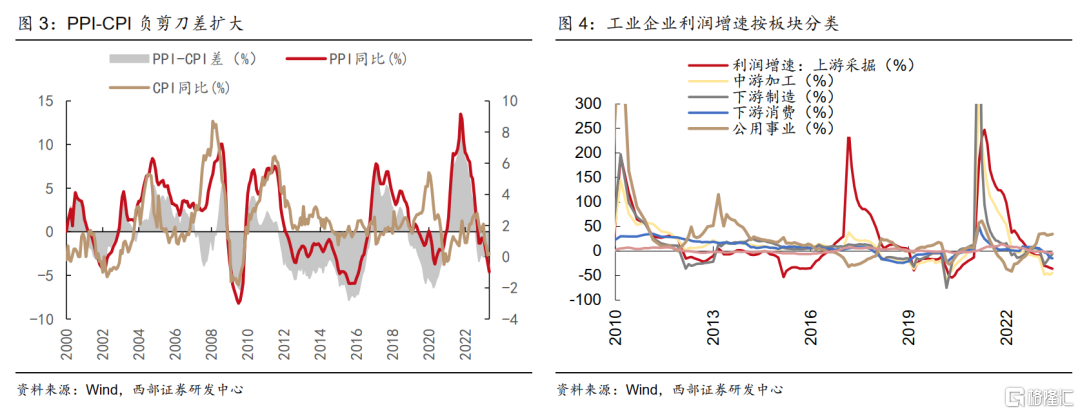

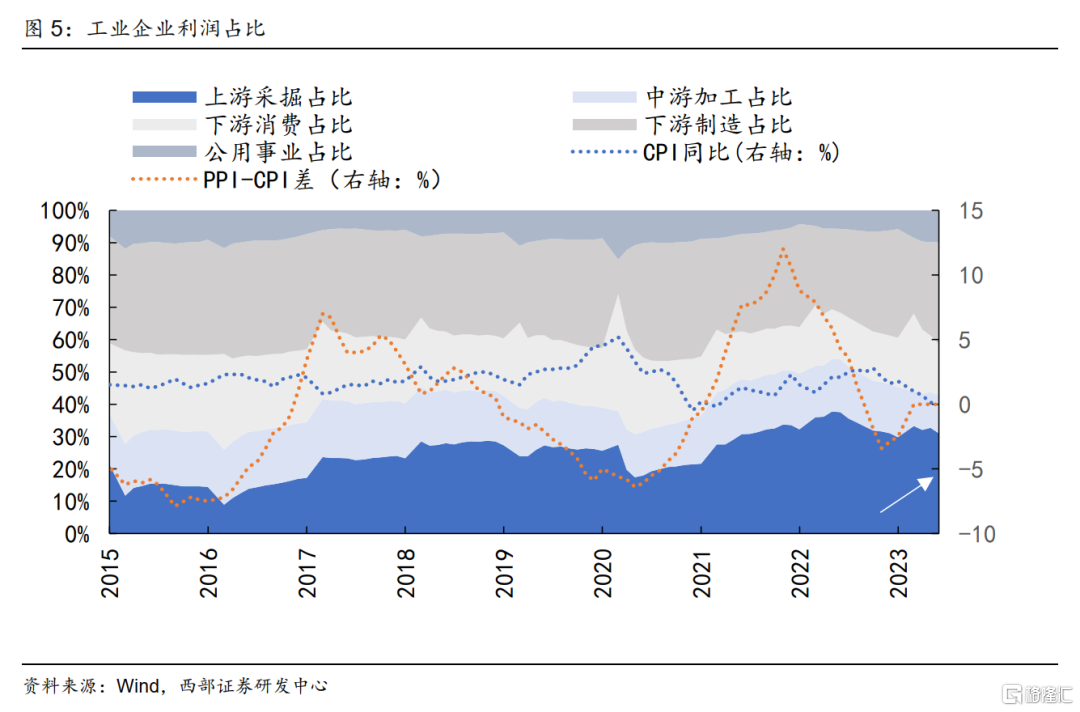

从工业企业利润结构上来看,利润分配结构从上游向公用事业转移。1-5月工业企业利润数据反映出,伴随PPI回落,上游采掘利润较去年同期缩水36%,拖累工业企业利润表现且利润占比回落6.4%。在经济链条上,原材料价格高企的现象缓解,中下游成本端压力得到一定程度改善,不过在消费需求较为低迷的背景下下游消费工业利润仍然缩水15%(不过占比较去年同期保持稳定)。相比之下,今年表现较好的方向包括下游制造与公用事业,其利润占比分别回升5.6%与4.3%,尤其是公用事业板块(电热燃水)的累计利润增幅高达35%。

从各板块中报业绩预测数据来看,基建与公用事业,以及可选消费板块预测业绩增速较快。我们统计了上游材料、中游制造、必选消费、可选消费、金融地产、基建与公用事业、TMT(通信、电子、计算机)等板块的2023年中报盈利预测。板块间比较来看,中游制造、可选消费、金融地产、基建与公用事业预测净利润同比实现正增长,基建与公用事业(112.4%),以及可选消费(48.3%)板块预测业绩增速更高,上游材料预测业绩增速显著下滑(-66.6%),与工业企业数据表现大体吻合。

基建与公用事业:疫情扰动消退,交运拉动板块前瞻业绩表现,预计Q2业绩增长112%(较Q1真实增速,环比变动+128pcts,下同),公用事业与建筑行业业绩前瞻环比变化较小。

可选消费:预计Q2业绩增长48%(环比变动+29pcts),主要是受汽车行业拉动,商贸零售与家电均迎来不同程度修复。

中游制造:关注量价与盈利能力,前瞻业绩相对稳健,预计Q2业绩增长22%(环比变动+7pcts),电力设备增幅收敛,机械与轻工业绩增速加快。

金融地产:受流动性与政策面影响,前瞻业绩回落,预计Q2业绩增长5.7%(环比变动-3.5pcts),非银前瞻业绩亮眼,地产与银行相对稳定,建材业绩前瞻恶化。

必选消费:医药拖累板块前瞻表现,预计Q2业绩增长-23%(环比变动-23pcts),食品饮料与纺服业绩前瞻持平。

TMT:业绩前瞻回暖,预计Q2业绩增长-11%(环比变动+8pcts)。

上游材料:受价格变动影响较大,景气趋势下行,预计Q2业绩下降67%(环比变动-47pcts)。

2.1 上游材料:前瞻业绩继续下降,小金属相对强势

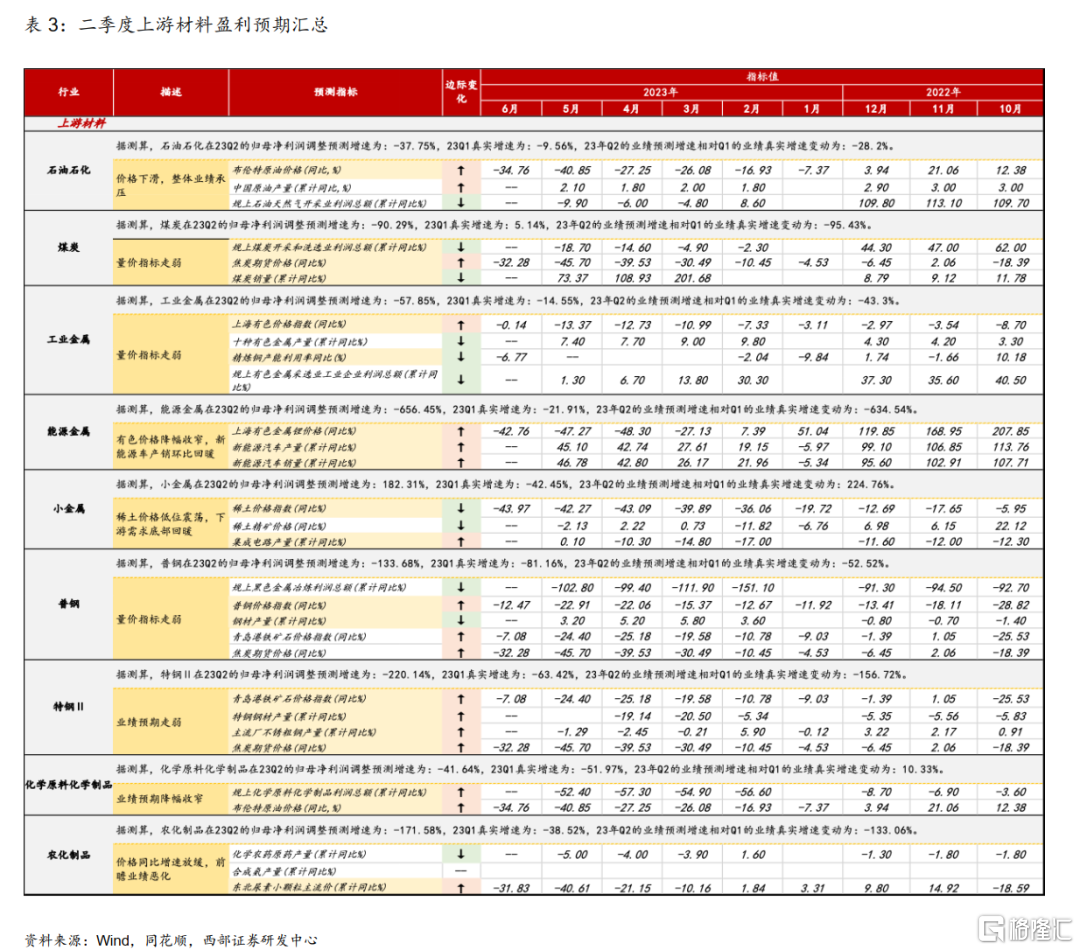

预计2023Q2上游材料业绩同比继续回落。在我们的测算中,上游材料板块包括石油石化、煤炭、有色金属、钢铁、基础化工等行业,其中石油石化利润占比较高达到41%。上游材料目前处于盈利水平持续回落的阶段,且降幅可能会进一步扩大。2023Q2上游材料板块预测调整后归母净利润累计增速为-66.61%,Q1真实增速为-20.10%。2023Q2预测增速相对Q1的业绩真实增速下滑46.51 pcts。

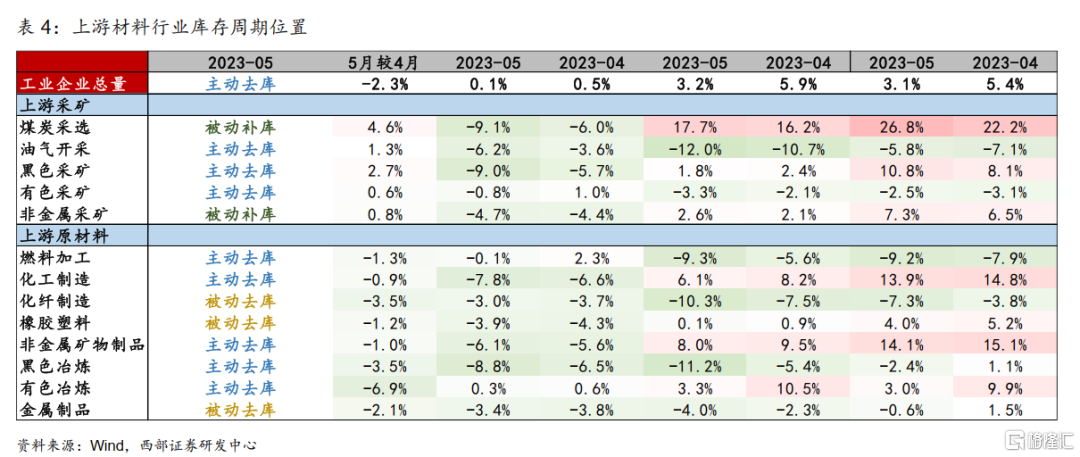

从细分行业来看,除小金属与化学原料化学制品,上游材料行业业绩增速前瞻均环比下降。结构上来看,大部分上游材料行业处于主动去库存阶段,化纤制造、橡胶塑料、金属制品进入到被动去库存阶段。根据业绩前瞻来看,上游材料中石油石化行业占比上升至41%,石油石化2023Q2预测盈利增速为-38%,较Q1真实增速环比下滑28 pcts;钢铁与煤炭业绩回落幅度更为明显,2023Q2预测盈利增速为-118%与-90%,较Q1真实增速环比分别下降48 pcts与95 pcts。受益于下游需求转暖,小金属前瞻业绩相对好转,2023Q2预测同比达182%,化学原料化学制品预期业绩降幅收窄。

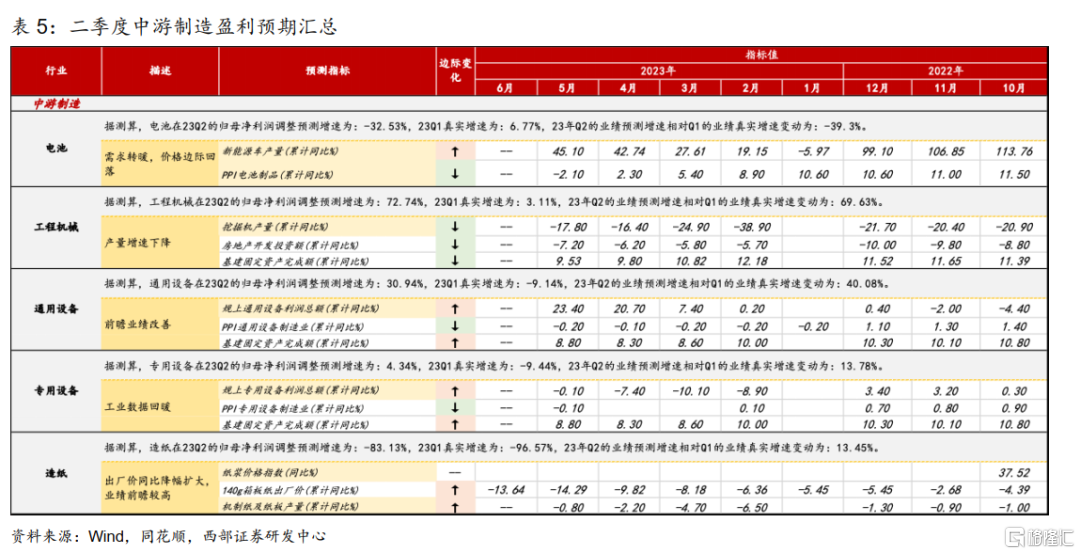

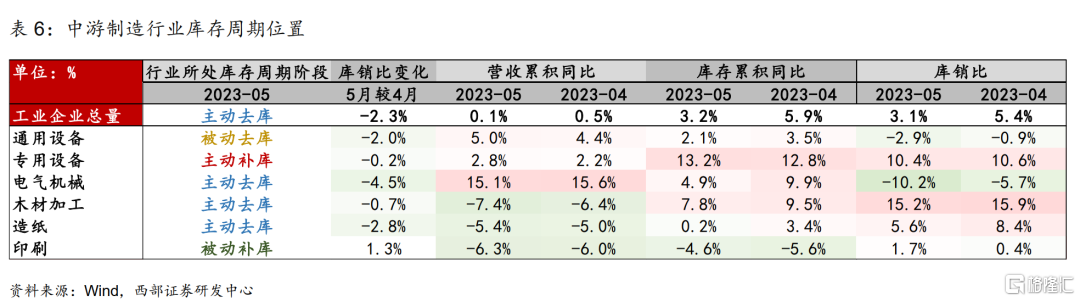

2.2 中游制造:整体有韧性,机械设备去化较顺利

预计2023Q2中游制造业绩稳健增长。在我们的测算中,中游制造包括电力设备、国防军工、机械设备、轻工制造等行业。2023Q2中游制造板块景气保持稳健,调整后归母净利润预测累计增速为22.08%,较2023Q1真实增速15.18%上升6.90 pcts。

从细分行业来看,电力设备前瞻业绩边际走弱,机械设备与轻工前瞻业绩由负转正。电力设备占中游制造利润比重达到64%,预计2023Q2盈利增幅为5%,较Q1真实增速环比下降27 pcts。机械设备2023Q2前瞻业绩增速为24%,较Q1真实增速环比上修26 pcts,通用设备处于被动去库存阶段,专用设备2月以来进入到主动补库存阶段,二者5月工业企业利润增速环比趋势上行,工程机械、通用设备与专用设备Q2前瞻业绩均改善。轻工制造2023Q2前瞻业绩增速为49%,环比上修76 pcts,造纸行业利润降幅预期收敛,造纸与木材加工行业仍处于主动去库存阶段。

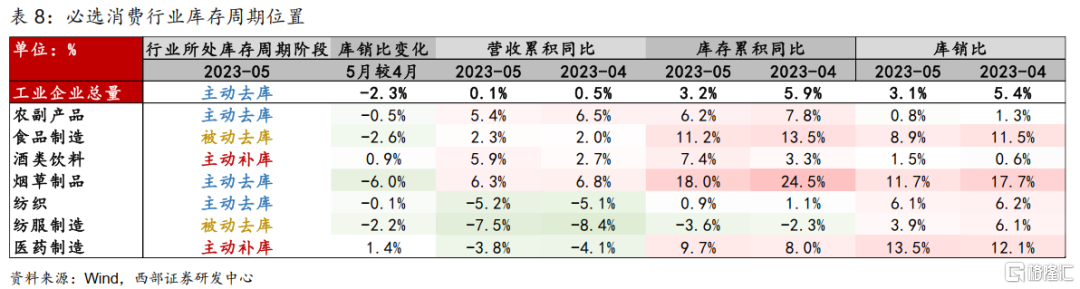

2.3 必选消费:前瞻业绩下滑,医药板块业绩承压

预计2023Q2必选消费业绩显著下滑。在我们的测算中,必选消费板块主要包括食品饮料、医药生物、纺织服装、农林牧渔等行业。2023Q2必选消费景气回落,调整后累计利润预测增速为-23.07%,较2023Q1真实增速-0.43%继续下降22.64 pcts。

从细分行业来看,医药板块业绩承压,食品饮料业绩平稳。必选消费主要由食品饮料与医药生物组成。医药制造业5月进入到主动补库存阶段,医药生物2023Q2累计利润预计下滑57%,环比下降29pcts;其中中药价格走高推动中药板块业绩前瞻改善,而医疗器械预计业绩降幅扩大。食品制造业处于被动去库存阶段,酒类饮料5月进入主动补库存阶段,食品饮料2023Q2预测业绩增速为18%,较Q1持平,白酒与饮料乳品前瞻业绩小幅改善。农林牧渔行业预计2023Q2业绩增速从Q1的56%提升到126%,但其中养殖业业绩前瞻下滑,主要是受猪价持续下跌的影响。

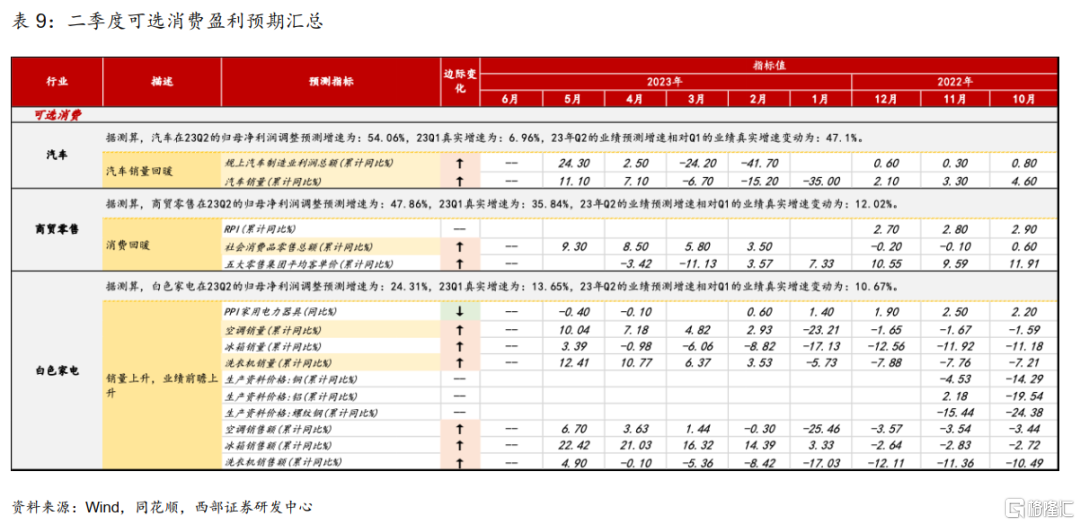

2.4 可选消费:摆脱疫情影响,业绩有望延续改善

预计2023Q2可选消费业绩继续回暖。在我们的测算中,可选消费板块中包括汽车、商贸零售、社会服务、家用电器等行业。2023Q1可选消费板块真实业绩增速为18.92%,2023Q2预测利润增速为48.27%,较Q1真实值上升29.35 pcts。

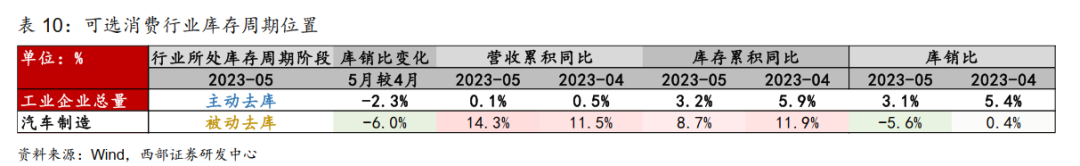

从细分行业来看,汽车、家电与商贸零售前瞻业绩均改善。必须消费中汽车与家电业绩占比较大。2022年国内受到疫情影响消费需求受到抑制,疫情放开叠加基数效应影响下可以看到多数可选消费景气指标出现回暖,5月汽车制造业处于被动去库存阶段,根据模型预测结果2023Q2汽车行业盈利预测值为54%,较一季度真实值上升47 pcts;家电预计业绩增速为20%,环比提高7 pcts;商贸零售预计业绩增速为48%,环比上升12 pcts。

2.5 基建与公用事业:疫后出行复苏,预计交运业绩困境反转

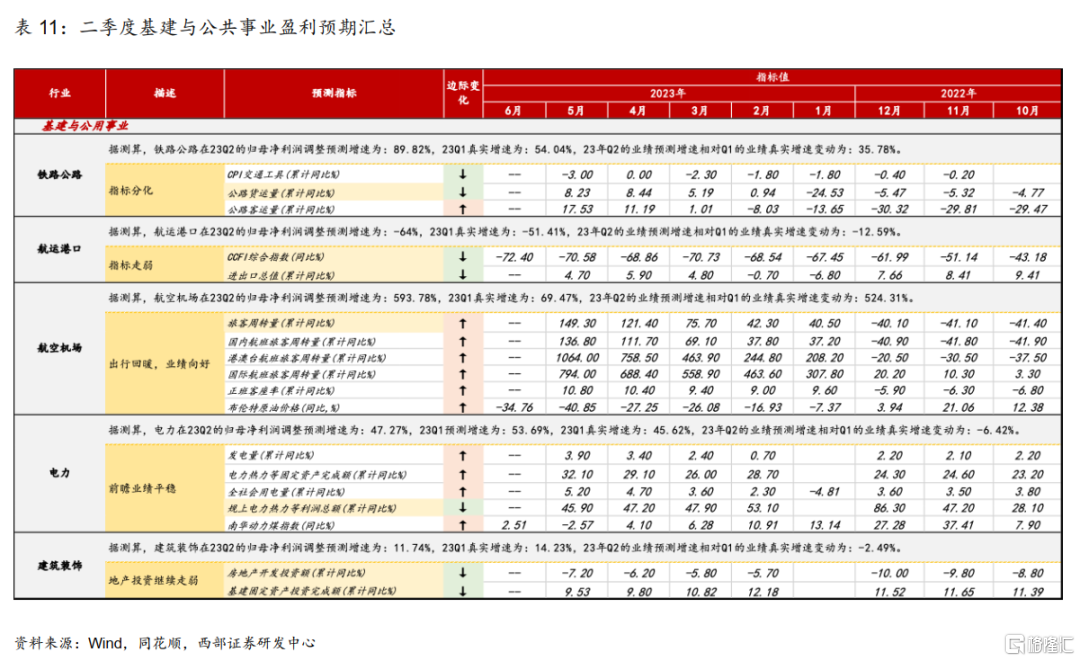

预计2023Q2基建与公用事业业绩实现反转。在我们的测算中,基建与公用事业板块中包括交通运输、公用事业、建筑装饰、环保等行业,且分布较为均衡。2023Q1基建与公共事业真实增速为-15.76%,预测2023Q2利润累计增速为112.36%,环比变动为128.12 pcts。

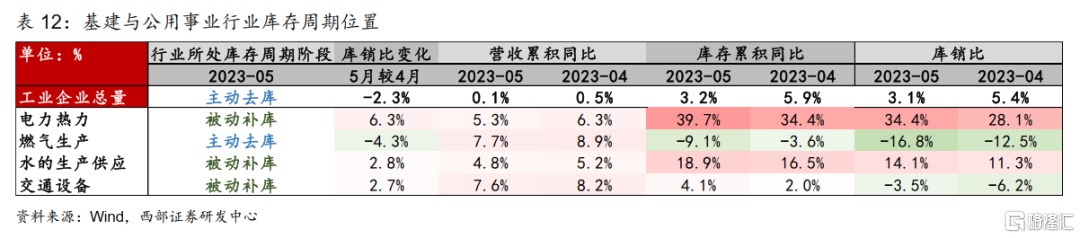

从细分行业来看,交运业绩预期有较为强势的反弹。交通运输业绩前瞻显著反弹,主要是受到疫情放开与出行消费修复的影响,2023Q2前瞻净利润增速达到了619%,较Q1真实值提升612 pcts;其中,航空机场Q2业绩增速预测值高达594%,铁路公路业绩增速预计达90%,均明显环比提升;受进出口景气下降影响,航运港口预计Q2业绩同比下降64%。公用事业行业主要处在被动补库存阶段,2023Q2预测业绩增速为43%,建筑装饰2023Q2预测业绩增速为12%,均环比下降2 pcts,显示业绩预计较为稳定。

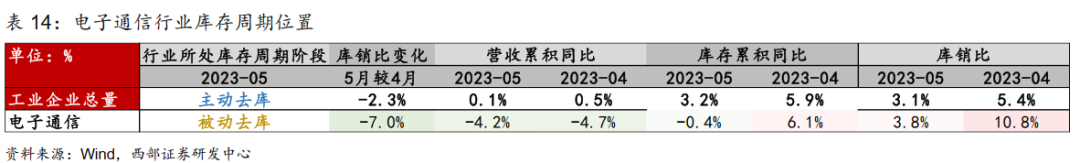

2.6 TMT:业绩前瞻显示下滑幅度趋缓

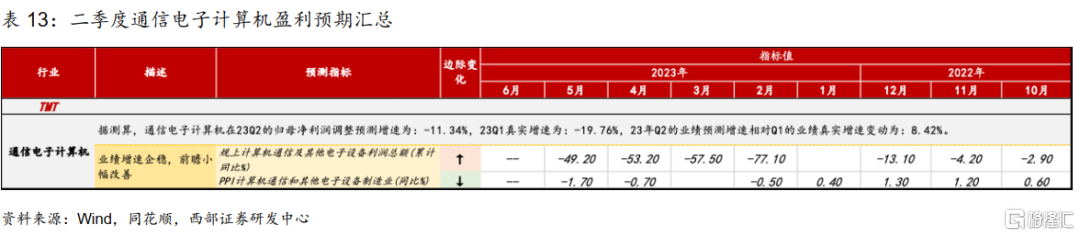

预计2023Q2 TMT板块业绩企稳。2023年4-5月规上计算机通信及其他电子设备利润总额同比增速分别下降-53%与-49%,下降幅度收敛,库存周期进入被动去库存阶段。2023Q1通信电子计算机真实增速为-19.76%,业绩预测模型显示虽然板块二季度业绩增速料将下滑但降幅将收窄,达到-11.34%,环比上升8.42 pcts。

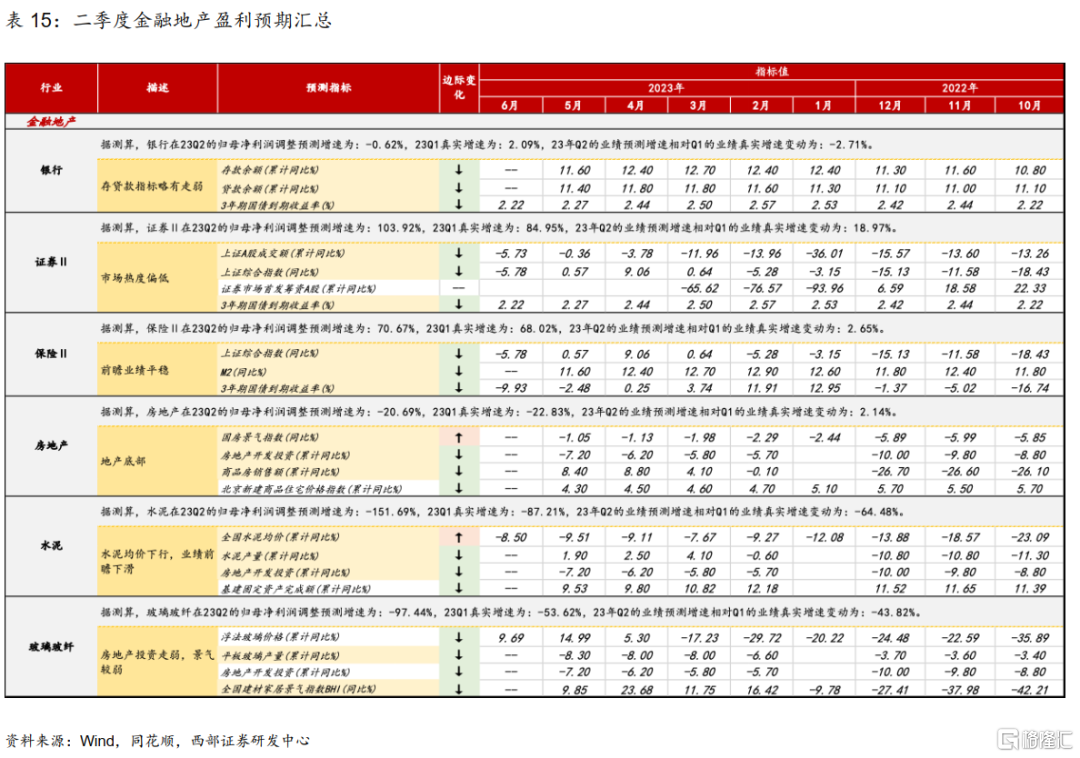

2.7 金融地产:业绩前瞻小幅下修,地产磨底

预计2023Q2金融地产板块业绩保持个位数增长。金融地产板块中包括银行、非银金融、房地产、建筑材料行业,其中银行利润占比达到79%。金融地产2023Q1真实增速为9.19%,前瞻业绩显示板块业绩小幅下修3.49%至5.71%。

从细分行业来看,非银前瞻业绩亮眼。银行收入主要受到净利息收入影响,考虑到存贷款余额变化以及利率下行走势,2023Q2业绩预测增速为-0.6%,较一季度真实值环比下降2.7 pcts。非银金融2023Q2业绩预测增速为76%,基本持平,其中证券业绩小幅改善,保险业绩稳定。地产链仍在周期底部,1-5月份全国房地产开发投资同比下降7.2%,预计房地产和建筑材料行业今年二季度业绩负增,2023 Q2预测业绩增速分别为-21%和-105%,环比分别上升2 pcts与下降41 pcts。

03

风险提示

历史不代表将来,模型预测偏离实际业绩表现,产业发展不及预期。

注:本文来自西部证券股份有限公司2023年07月08日发布的《是时候关注业绩底了》,报告分析师:易斌 S0800521120001,慈薇薇,更多股票资讯,关注财经365!