作者丨 曾嘉艺 林夏淅

编辑丨 廖影

在资本的追捧下,创新药已成为当下最火热的投资赛道之一。

2022年1月31日,专注手术期麻醉、镇痛及消炎新药的创新药公司加立生物递交了招股书。随后,公司仅有三款产品管线,核心专利靠花钱买,实控人林帝邦高中学历毫无医学背景等质疑声纷至踏来。

不过这些,或许在林帝邦的父亲看来都算不得风浪,作为华林证券的实控人,立业集团的创始人林立,早在30年前靠买卖“深圳老五股”赚得第一桶金,2007年又凭借中国平安股票一举成名,之后便开始了其神秘的炒股造富之路。

一手实业,一手金融,林立可以说是将资本玩得炉火纯青。除了买下上市公司华林证券,投资了中国平安、微众银行以及深创投之外,林立的“立业系”则涵盖实业的各个领域,包括有色、化工、地产、金融、能源、餐饮、医药等,湖北立业生物、立业京城房地产、新疆立业天富能源等均是“立业系”。

和大多数想要登上金字塔尖的资本大佬一样,在股海浮沉30年的林立,通过金融资本运作撬动了更多的财富。据2022年3月17日发布的《胡润全球富豪榜》,林立以总财富820亿元位列第168位。

有人说林帝邦有个好爹,那么林帝邦又能否有林立的“钞能力”,实现加立生物成功上市后财富的大幅飞跃?要知道,林立正是依靠在股市中几次“精准狙击”开启了传奇人生。

三十年前,在深圳这个遍地是机会的地方,从来不乏一夜暴富的人。林立便是一个。

(1996年,深圳,股票经纪人通过电脑、电话进行股市交易)

投资中国平安的人很多,但是真正做到首富位置的,却只有林立一人。

今年59岁的林立,广东省河源市紫金县人。发迹前,他的人生轨迹很清晰——毕业于湖北工学院会计专业(现湖北工业大学)后,他从一个银行的信贷员坐上了中国银行深圳滨河支行行长的位置,用了14年的时间。

成为银行的一把手,对林立而言并非事业高光,只是一个起点。 与广东籍的潮汕富豪大多靠房地产、实业等发家不同,林立走了一条完全不同于潮汕模式的路径——以炒股为开端,走上了股神的财富之路。

上世纪90年代,上海“老八股”和“深圳老五股”的诞生,催生了早期股票市场的“淘金热”,也缔造了太多一夜暴富的机会主义者。比如被称为“资本猎豹”的刘益谦,通过倒卖认购证积攒了自己的第一桶金。

林立曾在接受《证券时报》采访时说道:“我是深发展早期个人第一大股东,那时候的股票不叫股票,叫股权存单,还有利息。”据悉当时的林立从银行下班后,经常晚上骑着摩托车去红荔路园岭路边摊买股票。

也许是时间上的巧合,也许是身处银行系统多年练就的精准眼光,林立“赌对了”。 林立曾透露:“深圳老五股,其中深金田、万科、深原野跟深安达4只都是中国银行参与发行的,那时候我在中国银行担任会计科科长,当时会计核算都是我参与写的。”

公开资料显示,1990年5月25日到6月7日的20天内,深圳5只股票在柜台交易的价格增幅为:深发展100%,金田140%,原野210%,万科380%,安达380%。

毫无疑问,林立靠原始股掘得了“第一桶金”,据他自己透露靠买原始股赚了有几百万元。实现财富自由的林立,在1995年果断从银行辞职,转身便创立了深圳立业集团,并将炒股得来的钱投向了当时火爆的房地产、饭店酒楼等产业。

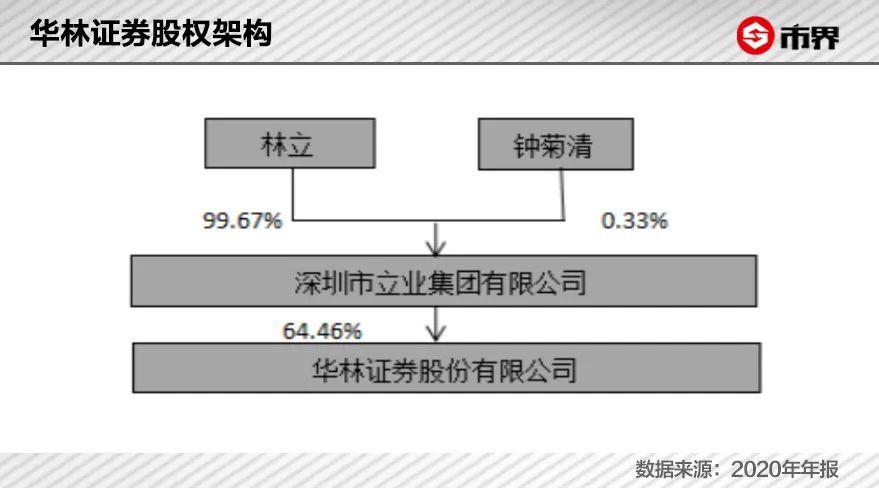

不过,从林立的投资造富的经历来看,赚钱还得靠炒股。十几年的银行经历,让林立更早懂得金融保险的魅力。 于是2000年,林立成为广东发展银行十大股东之一,2003年又成功入主江门证券(后改名为华林证券),成为实控人。

有了银行、证券,2003年林立又遇到了改变其命运的企业——保险业巨头中国平安。

和现在市值超过8600亿的中国平安相比,2001年-2003年是中国平安最困难的时候,当时出现的全国大规模退保事件,让持有中国平安16.09%的第一大股东深圳市投资管理公司,选择“落袋为安”,以挂牌拍卖的形式出售部分平安股权。

当时,8800万股平安股份,在深圳市产权交易所以每股不低于5.93元价格挂牌出售,约占当时平安总股本的3.6%。林立知道,机会来了。

最终,林立以5.2亿元的总价拍得这8800万股股份,之后在2003年中国平安按每10股转增10股的比例转增股本,立业集团持有平安保险的股份变更为1.76亿股。

2007年,中国平安成功登陆A股,以发行价33.8元/股计算,林立的持股市值直接高达60亿元,较当初5亿元的投资,直接翻了12倍。

正是这笔投资,直接将林立送上了深圳首富的宝座,2007年,41岁的林立以140亿元身家成为深圳首富,而马化腾仅排名第三。

会计出身的林立深谙金融业的杠杆魅力,但是其风控意识也是一流的。

生财有道

对商人来说,觅得商机就是找到财富;而对于林立来说,每次都能“精准狙击”让他的炒股之路更显神秘。

从资本运作来看,林立可以说是“巴菲特模式”的最佳实践者和最大受益者。通过控股保险公司以获得长期稳定的低成本资金来源,再将资金投向回报率更高的资产或企业,林立就这样一步步完成自己跨地域、跨行业的扩张。

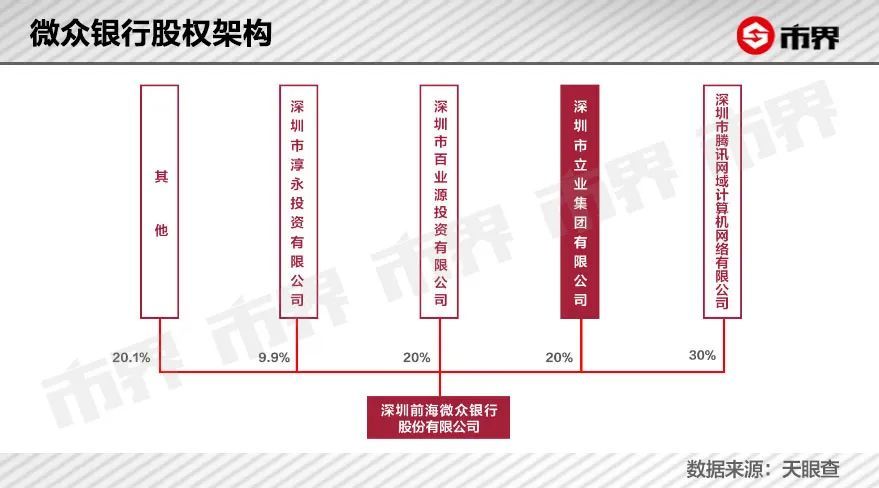

在靠投资中国平安和华林证券在金融保险业站稳脚跟后,林立的“神秘自选股”又加入了微众银行。

2014年双十二,由腾讯牵头发起成立的微众银行获批开业,成为我国第一家互联网银行,而另外两家主要发起人分别为朱保国的深圳百业源以及林立的深圳立业集团。截至目前,三家持股比例为30%、20%、20%。

值得一提的是,林立的股神之路除了有自身专业加持,其背后还有一众的大佬人脉。 比如其所在的圈子有比亚迪的王传福、顺丰控股的王卫、宝能集团的姚振华、佳兆业的郭英成等知名企业家。

虽然微众银行还未上市,但自成立以来发展迅猛,营收从2015年的2.26亿元,增长到2020年的198.8亿元,净利润则从亏损5.8亿元增长至2020年的49.57亿元。截至2020年末微众银行总资产为3464.30亿元。

债券报告显示,光是2019年,林立集团针对微众银行就确认了7.9亿元投资收益,年末微众银行长期股权投资余额达到13.9亿元。

微众银行不仅为林立集团带来了颇丰厚的收益,也推高了林立的身家。根据2018年阿里司法拍卖官网的一则股权拍卖来看,当时微众银行的一笔1260万股的股份,以起拍价4.41亿元,每股35元拍卖。以此推算,微众银行的估值为1470亿元。

按照4年前的估值计算,当时林立所持股份的市值近300亿元。

在炒股之外,林立也涉及了很多实业领域,比如新疆汇合银行、中能国际石油化工企业、北京四达时代软件、深圳厚德医院等都是立业系的资本版图。

实际上,立业集团“实业”版图的扩张,伴随的是林立对中国平安的减持。

2008年,立业集团开始减持中国平安的股票,同期中国平安股价大幅下跌——从2007年10月最高点56.9元/股跌至2008年10月末最低8.28元/股(前复权)。由于大部分减持发生在2008年第四季度及以后,林立还是没能“吃”到中国平安市值最巅峰的那波红利。

2011年末,立业集团消失在中国平安前十大股东之列,而最新的2020半年度债券报告显示,其至少仍持有中国平安2080万股股份(价值14.84亿元,且已作为10亿元债务的担保物)。

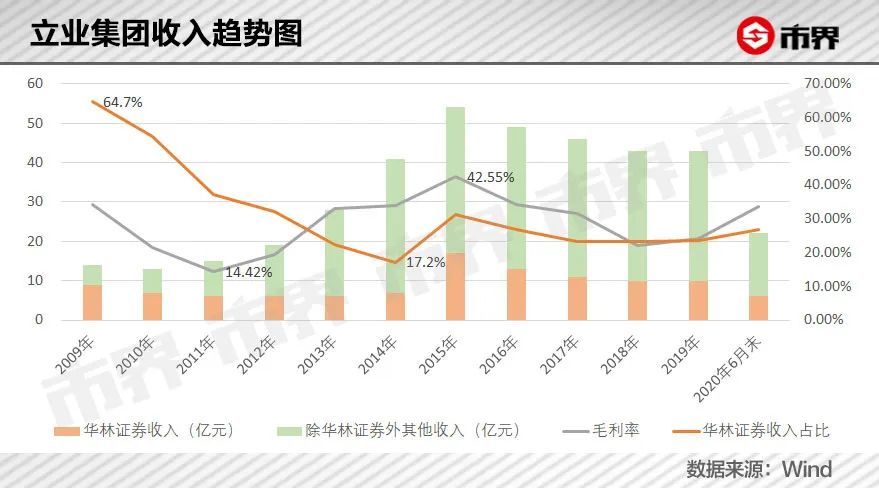

在此后陆续减持平安的过程中,立业集团的收入从2010年的12.71亿元增至2015年最高时的53.23亿元,年复合增长率达到33.17%。

与此同时,整个集团除华林证券之外的,以变压器设备和电池制造业为代表的实业板块,贡献的收入占比不断提高,整体毛利率也从2011年的14.42%提高至2015年的42.55%,呈现出“欣欣向荣”的趋势。

但2016年开始,不管是华林证券还是除此之外的实业板块,收入都出现了不同程度的下滑,整体毛利率也开始走低。

从立业集团的主要营收来看,其非常依赖股权投资带来的收益,这也意味着高收益背后蕴藏的高风险。

抓住医药投资风口?

2018年的一份债券说明书将立业集团来自不同的风险和压力一一道尽。

变压器业务方面,主要原材料采购价格波动较大,成本控制压力明显;锂电池制造业务易受行业竞争和环保政策影响;证券经纪业务受股市影响,盈利水平减弱且收入持续下降;制药业务以化学药品为主,产能利用率较低,并受GMP证书被召回的影响,未来盈利稳定性存疑。

就这样, 2020年中报显示,立业集团收入仍处于同比减少的趋势 。

截止2020年6月末,立业集团总资产527.12亿元。其中,华林证券总资产314.9亿元,占比59.74%,另外与各类投资相关的三个科目——交易性金融资产、可供出售金融资产和长期股权投资,余额分别为18.78亿元、62.74亿元和19.4亿元,合计占比接近八成。

与此同时,2020年6月末57.73亿元的其他应收款,占净资产比重达29.88%,意味着关联方与非关联方产生的资金占用还存在一定风险。

从账面资金来看,2020年6月末,合并报表层面货币资金88.7亿元,相比32.38亿元短期带息债务还是很宽裕的。但和许多控股实体一样,立业集团母公司层面的货币资金只有3.4亿元,短期借款却有29亿元。

纵观其实业板块的盈利能力,这部分借款后期也只能寄希望于对外投资获得收益予以偿还。

从收入构成来看,包括变压器设备、电池制造和金融在内的三大业务板块,是立业集团的主要营收来源,2019年分别带来收入16.16亿元、14.37亿元和9.3亿元,另有石油化工和生物制药,分别贡献1.94亿元和0.78亿元收入,合计77.94%的营收都来自生产制造业务。

但不管是在2009年-2015年收入上升期,还是2016年开始的业绩下滑阶段, 立业集团的投资收益始终与净利润水平相当,也意味着主营业务几乎不贡献净利润。12年间,有7个年份投资收益都超过了净利润。

正是在这样一个主营业务收入逐年下跌、主要靠对外投资的分红实现盈利的背景下,林立的儿子林帝邦实控的加立生物,递交了赴港上市的招股书。

招股书显示,加立生物产品主要侧重于非阿片类术后疼痛管理、麻醉及镇静产品,但仅有三款候选药物,其中两款还处于临床前研究阶段。

加立生物前身是加立美国,2016年9月,立业集团与Latitude共同创立加立美国,二者分别持股66%和34%,在上市前, 林帝邦以1美元的价格从立业集团手中获得了加立美国66%的股权 。Latitude由药学博士陈献于2003年创立。

根据加立生物与Latitude的协议,Latitude将其技术平台下的若干专利及专有技术,向加立生物授予全球、独家、免特许权使用费的许可。2021年5月,加立生物向Latitude一次性支付300万美元。

不难看出Latitude才是加立生物“自主创新”的源泉,但这一核心技术平台归属于Latitude的创始人陈献,其持有加立生物30.8%的股份。

也就是说,加立生物的这些药物的专利权限不仅是买来的,更重要的是药物研发的技术平台还不归属于加立生物。

此外,根据相关协议,加立生物每款新药的选择均须经Latitude批准;同时,每款新药的开发须由加立生物独自承担成本及费用;此外,每款新药的配方开发须分包予Latitude。重要的是,双方都有权终止协议。

因没有商业化的 产品,加立生物还未能产生任何营收。另外, 根据招股书,公司仅有24名员工,其中研发人员16人。

根据招股书,林帝邦2009年7月获得高中文凭。2013年起主要在父亲公司旗下工作,包括在湖北立业生物、立业京城房地产、湖南立业房地产、山西立业制药等公司,担任董事或执行董事。

截至2021年9月末,加立生物流动资产为4041.8万元,流动负债3762.6万元,流动性比率1.07,仍属于比较紧张的水平,但较2020年末的0.25有了大幅提高。

只有16名研发人员且暂未创造收入的加立生物,能否成功还有待验证。

过去30年,林立每一次在股市的狙击可以说都是大胜而归,并打造了一个庞大的立业系。在其“钞能力”影响下,子承父业的林帝邦能青出于蓝而胜于蓝吗?

(除单独标注来源外,以上图片来自视觉中国)更多股票资讯,关注财经365!