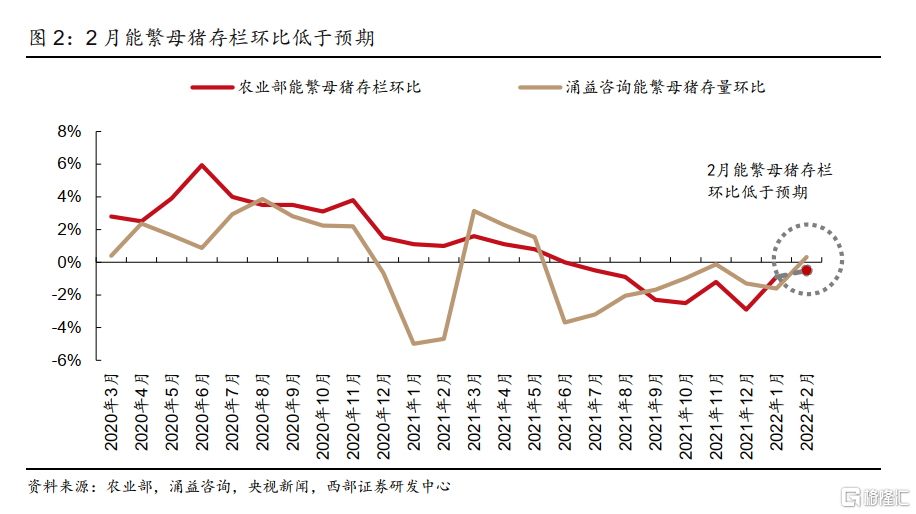

本轮生猪价格拐点大概率早于市场一致预期。当前猪价正处于2021年5月下跌以来的二次探底阶段,此前市场一致预期猪周期的拐点最早将于2022年6月到来。但根据央视财经公布的最新数据显示, 2月能繁母猪存栏环比变化-0.51%,低于此前预测值+0.32%,意味着产能去化速度较市场预期更快。同时,对比历次猪周期10个月的二次探底间隔,本轮自2021年9月猪价探底之后,4-5月大概率会迎来二次探底。整体而言,当前产能去化的节奏和速度均超市场预期,猪价拐点将早于市场预期。

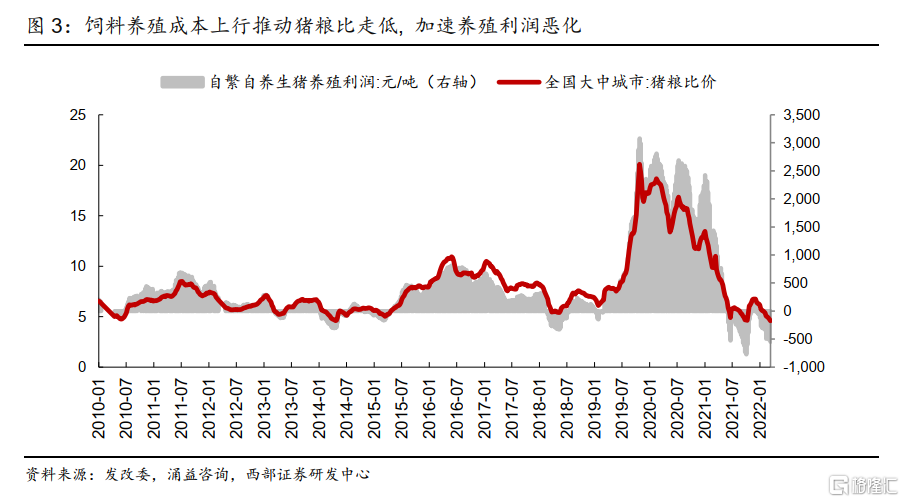

猪粮比持续下行带来产能去化加速,猪周期拐点提前预期强化。近期豆粕和玉米等饲料价格的快速上行,叠加春节旺季结束后的生猪价格快速下行,推动猪粮比自2月下旬以来已经持续低于5:1的农业农村部一级警戒水平,表明当前养殖利润持续恶化。从成本端看,饲料价格的上涨将会令下游养殖企业承接高价饲料,加剧现金流的恶化,并推动产能去化的加速。

行业比较看养殖业,当前投资价值凸显,这是与此前猪周期不同的市场环境。盈利维度,不同于2018-2020年的猪周期,价格大幅波动导致养殖户盈利有限;本轮猪周期价格中枢温和抬升,随着产能逐步释放,业绩释放也将更为充分。估值维度,上一轮猪周期市场整体都处于低位,板块间的估值差异并不显著,因此买猪并不是决定业绩的胜负手;但本轮经历了2020-2022年赛道板块的大涨之后,各行业间的估值方差已经拉大,生猪板块是最具性价比的板块。持仓维度,生猪板块在2021Q4的公募基金持仓集中度较低。

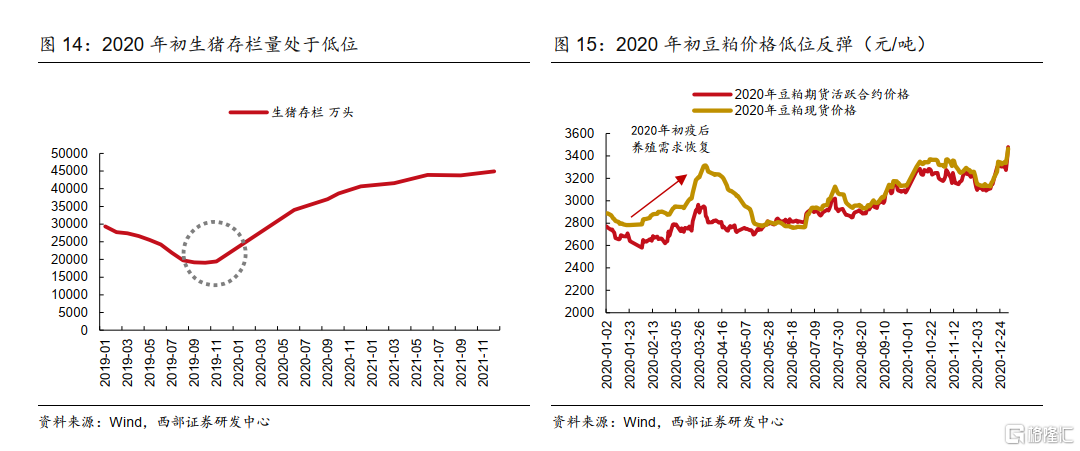

回顾历史,疫情后农产品需求恢复推动行业领涨反弹。在2020年2月3日开启的第一轮市场反弹中,农林牧渔是所有申万一级行业中表现最好的。尤其养殖板块的反弹,我们认为是由疫情修复后的供需错配导致。新冠疫情冲击始于2020年春节前夕的传统猪肉和餐饮消费旺季,而全国因疫情封锁导致生猪运输和需求渠道被阻塞,行业出现恐慌性抛售。之后随着疫情的修复,低存栏+需求恢复带动生猪价格迎来反季节上涨动力,带动养殖板块的反弹。

基于消费品价格上涨的通胀交易已经提前启动。受到俄乌地缘冲突担忧的影响,商品价格维持高位,推升农产品生产成本上升,加速新一轮猪周期的启动。与通胀关系更为密切的必需消费品,尤其是农业、食品、纺服等将成为今年市场交易的主线。本轮叠加疫情修复逻辑将催化猪周期启动。我们认为3月以来的疫情反扑对经济和市场的影响都会比2020年小,按照疫情修复的逻辑,有望催化农产品再度领先反弹,线下经济修复亦值得投资者关注。

风险提示

生猪产能去化力度不及预期,地缘冲突超预期,疫情变化超出预期等。

在去年11月28日发布的年度策略《变中求其一,动中求其定》中,我们明确指出“美国页岩油产能释放依然缓慢,油价中枢易上难下,国内猪周期下半年有望回升,通胀的影响将在年中逐步显现”,同时“不要忽视供应链紧张的中长期影响”,“未来供应链紧张向其他传统产业进一步传导的风险仍然存在”,在这样的背景下,“必需消费品价格传导将是最具确定性方向”。在2月13日报告《用通胀战胜通胀》中,我们指出“作为全年主线的通胀交易已经提前启动”。当前来看,基于消费品价格上涨的通胀交易已经提前启动。受到俄乌地缘冲突担忧的影响,商品价格维持高位,推升农产品生产成本上升,加速新一轮猪周期的启动,与通胀关系更为密切的必需消费品,尤其是农业、食品、纺服等将成为今年市场交易的主线。

01

本轮猪周期拐点有望提前

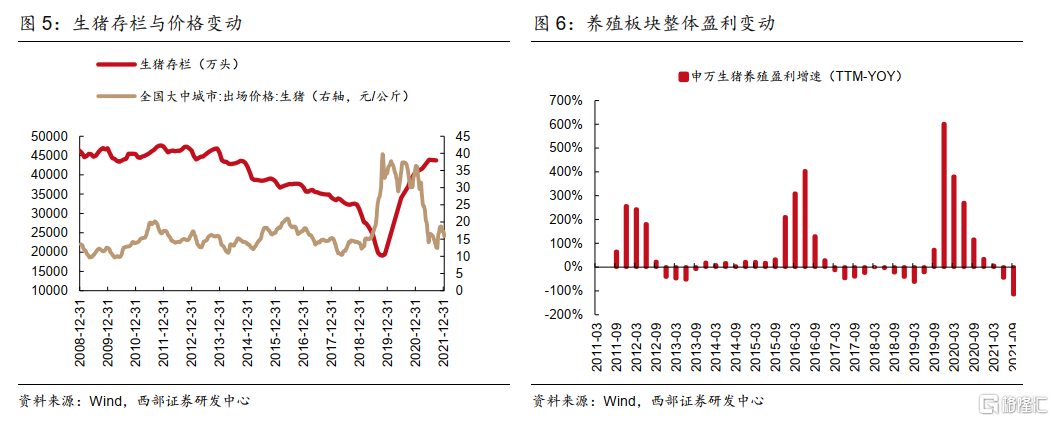

猪周期正在二次探底过程中。自2021年5月生猪价格快速下跌开始,猪价开启了周期下行之路,并在9月底深跌至历史底部区间,释放见底信号;随着12月再度开启的下跌,猪周期正在二次探底过程中。对比2006年以来的四轮猪周期,历次猪周期的长度较为确定,均在47个月到50个月不等。本轮猪周期的持续时间已经接近47个月,已经接近历次猪周期长度。

此前市场预计猪周期拐点最早将于2022年下半年到来。2021年下半年以来持续低迷的猪价已经令养殖端出现持续亏损,带来产能去化的加速。此时,市场普遍预期猪周期的拐点最早于今年下半年到来。一方面,从供给端作为前置指标的能繁母猪存栏量来看,一般领先生猪出栏量和价格10个月,随着去年下半年能繁母猪开始去化,因此之前预计2022年中生猪价格见底;另一方面,产能出清的必要条件是持续深度亏损,而此前预计产能的深度去化阶段最早在今年6月。

与此前市场一致预期的6月前后猪价见底不同,随着能繁母猪存栏环比低于预期,带来预期修复,猪肉价格低点有望提前于市场预期。对于当前生猪价格拐点判断,核心在于产能去化的程度。根据央视财经数据显示,2月能繁母猪存栏环比变化-0.51%,低于此前预测值+0.32%,因此意味着产能去化速度较市场预期更快。同时对比历次猪周期,二次探底间隔都在10个月左右,本轮自2021年9月猪价探底之后,4-5月大概率会迎来二次探底。整体而言,当前产能去化的节奏和速度均超市场预期,猪价拐点将早于市场预期。

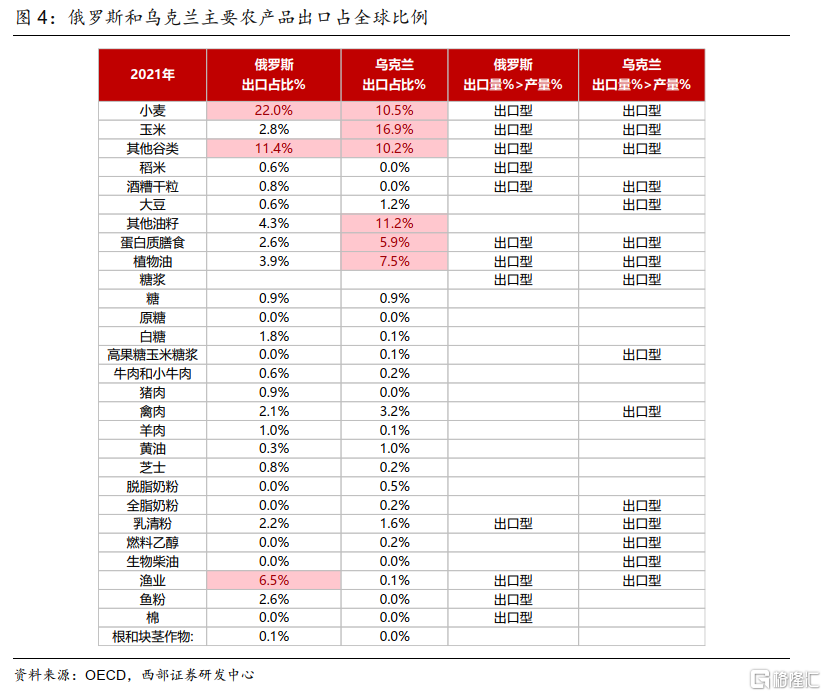

猪粮比持续下行,带来产能去化加速,猪周期拐点提前预期强化。猪粮比指标反映生猪养殖利润。根据发改委数据显示,猪粮比自2022年2月以来已经持续低于5:1的农业农村部一级警戒水平,最新3月9日的数据更是跌至4.75,表明当前养殖利润的持续恶化。近期猪粮比的持续下行,除了分子端生猪价格走低之外,分母端的饲料价格快速上涨是主要因素。尤其是2月份俄乌冲突以来,对饲料的供给和成本都形成了压力。从供给端来看,俄罗斯和乌克兰作为主要的粮食出口国,俄乌冲突将会引发当年全球粮食供给的担忧,同时也会影响下一年度的生产。从成本端来看,能源价格的持续上涨也会推动化肥价格同步上涨,进而驱动小麦、玉米等主粮价格的上涨。因此,随着饲料价格的上涨,下游养殖企业将会承接高价饲料,加剧现金流的恶化和生猪养殖的亏损,并推动产能去化的加速。

02

本轮猪周期和2018年有何不同

2.1

盈利维度:本轮猪周期价格波动更加平缓,业绩释放有望更充分

回顾2018-2020年猪周期,虽然价格呈现波动大的特点,但是养殖户盈利有限。受非洲猪瘟疫情影响,2018-2019年猪肉价格呈现快速上涨,但是由于生猪存栏的大幅下滑,导致上市公司盈利无法维持持续增长,短期内爆发性增长后盈利增速快速回落。

从本轮来看,成本推升猪肉价格中枢温和抬升,业绩释放或更充分。本轮猪周期在没有诸如疫病等外力的影响下,成本将是推升猪价上行的主要逻辑。因此,周期或将较传统的40个月周期延长。对于养殖企业而言,价格的温和抬升能带来产能逐步释放,业绩释放将较上一轮周期更加充分。从权益市场来看,本轮周期将比上一轮周期更加友好。

2.2

估值维度:对比主流赛道,本轮养殖板块处于性价比高位

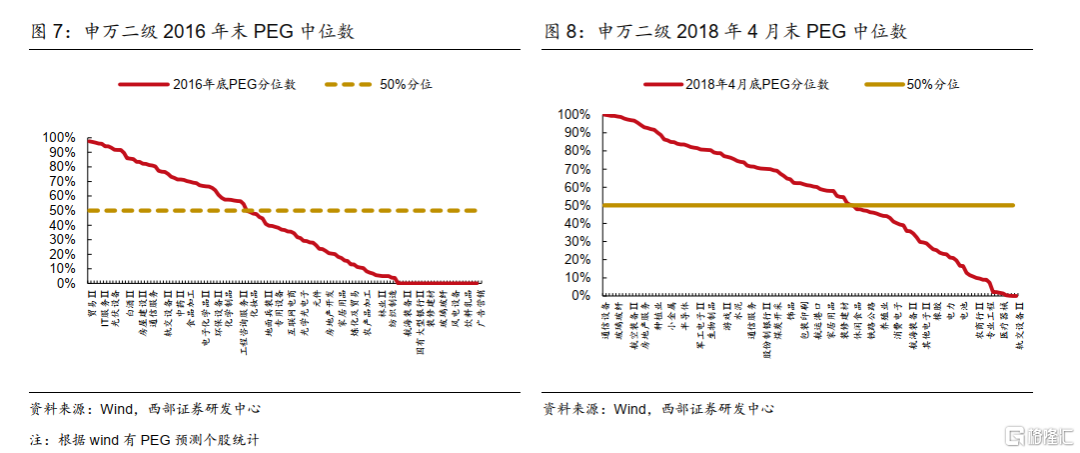

回顾上一轮猪周期,买猪不是决定业绩的胜负手。对比上一轮猪周期,不管是2016年末还是2018年4月,当时整体市场处于低位阶段,各行业估值分位数水平都比较低。我们以PEG指标来看各行业的估值性价比,一般来说PEG越低,那么越被认为低估。以2016年末为例,养殖业PEG分位数10%,但同期有近一半的行业PEG分位数集中在40%以下,整体估值分位数都偏低。2018年经历市场持续下跌之后,当年各行业估值分位数整体同样处于偏低水位,近4成行业分位数在50%以下,行业间的差距并不大。由此来看,当年猪周期,生猪养殖与其他赛道的差异并没有显著差异。

本轮猪周期开启阶段,对比各主流赛道,猪产业最具性价比。从当前的估值水平来看,随着2020-2022年赛道板块的大涨,当前各行业间的估值水平方差已经拉大。作为处于周期拐点的养殖板块,预测2022年的PEG处于0.3的较低水平,属于PEG小于0.5的区间,可以认为是被相对低估的板块。可以看到,从估值维度来看,猪产业当前是最具性价比的板块。

2.3

持仓维度:本轮养殖板块机构持仓度处于低位

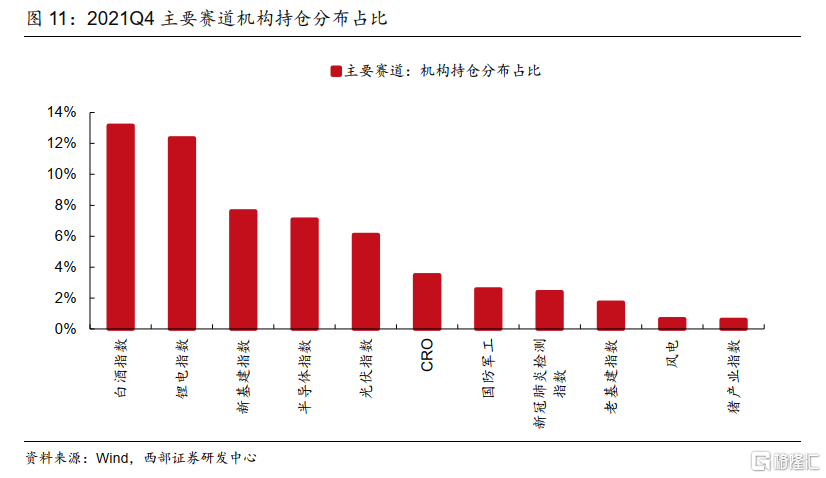

由机构持仓集中度看,猪产业的机构集中度不足1%。持仓维度来看,按照2021Q4的公募持仓数据进行计算,相比白酒、锂电、半导体、光伏等赛道板块的高集中度,生猪板块的机构持仓集中度仅为0.6%,处于极低水平,表明机构持仓相对分散。具体来看:

-

持仓集中度 > 10%: 白酒指数13%,锂电12%。

-

持仓集中度 5% - 10%: 新基建8%,半导体7%,光伏6%。

-

持仓集中度 1% - 5%: 国防军工2.6%,CRO为2%,新冠肺炎检测为2.4%,老基建1.7%。

-

持仓集中度 < 1%: 风电0.7%,猪产业指数0.6%。

03

通胀交易已经提前启动,疫情修复催化猪周期提前

基于消费品价格上涨的通胀交易已经提前启动。受到俄乌地缘冲突担忧的影响,当前商品价格维持高位,并通过成本和替代两条逻辑推升农产品生产成本的直线上升,并加速猪周期的启动。同时,与通胀关系更为密切的必需消费品,尤其是农业、食品、纺服等将成为今年市场交易的主线。

本轮叠加疫情修复逻辑,催化猪周期启动。3月以来上海、深圳等地疫情的扩散,是2020年新冠疫情以来,首次单日新增病例突破500例的一轮疫情反扑。但是结合此次病毒的特性、政府防疫政策的变化、疫情的发展,我们认为这轮反扑对经济和市场的影响都会比2020年小,线下餐饮等消费场景也将很快迎来恢复,带动生猪需求的改善。因此,按照疫情修复的逻辑,将有望催化农产品板块再度领先反弹。

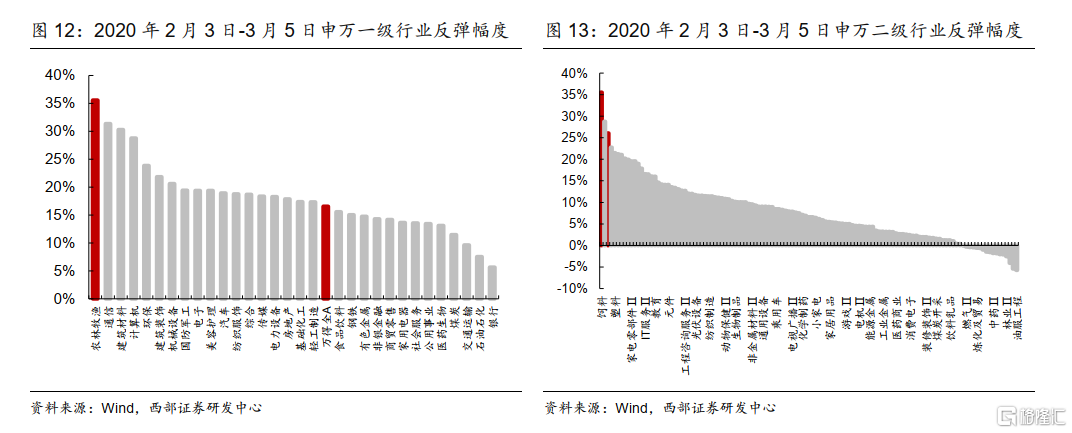

回顾2020年疫情的第一轮市场反弹,农产品需求恢复带动农林牧渔领涨。今年3月疫情对生猪需求的影响,可以类比2020年初的疫情阶段。在2020年2月3日开始第一轮市场反弹中,农林牧渔是唯一反弹超过疫情前水平的行业,且反弹幅度领涨所有行业。从细分行业来看,饲料、养殖业更是领涨所有行业,区间涨幅分别达到35.5%和26.1%,位列所有申万二级行业第一、第三位。

养殖板块的反弹,我们认为主要由疫情修复后的供需错配导致。一是新冠疫情冲击始于2020年春节前夕,也是传统猪肉和餐饮消费旺季,而全国因疫情的封锁影响物流交通,导致了生猪运输和需求的渠道被阻塞,大量原本应该在春节旺季期间投放市场的生猪供给只能在生产地就地消化,使得行业出现恐慌性抛售。之后随着疫情的修复,因2019年的非洲猪瘟疫情影响带来的低存栏和春节的生产中断,再叠加需求端的恢复,带动生猪价格迎来反季节上涨动力,进而带动养殖板块的反弹。

饲料板块的反弹,我们认为是随着疫后养殖恢复,进而拉动饲料需求改善。饲料方面,作为主要饲料的豆粕价格由2020年2月的低位反弹至2020年4月的高位。在疫情初期豆粕价格的下跌主要是由全球疫情引发对大宗商品需求的担忧;但随着国内疫情的控制,各行业开始复产复工,同时下游养殖需求开始恢复,进而拉动豆粕需求的改善,带动饲料板块的反弹。

风险提示

生猪产能去化力度不及预期,地缘冲突超预期,疫情变化超出预期等。更多股票资讯,关注财经365!