2022年2月21日起,俄乌冲突不断升级,已演变成局部战争。欧美对俄罗斯的制裁也不断加码。3月1日,欧盟各国代表同意将7家俄罗斯银行排除在SWIFT系统之外,并且很有可能进一步加大制裁范围。3月4日,美国商务部工业与安全局针对俄罗斯实施了两项新的制裁措施,对俄罗斯的炼油行业实施出口管制,并以“支持俄罗斯军事活动”为由将10个国家的91个实体列入商务部的出口管制实体清单中。作为全球能源和农产品出口大国,俄罗斯被制裁引发了全球原油和农产品价格飙升。

一、俄罗斯出口结构

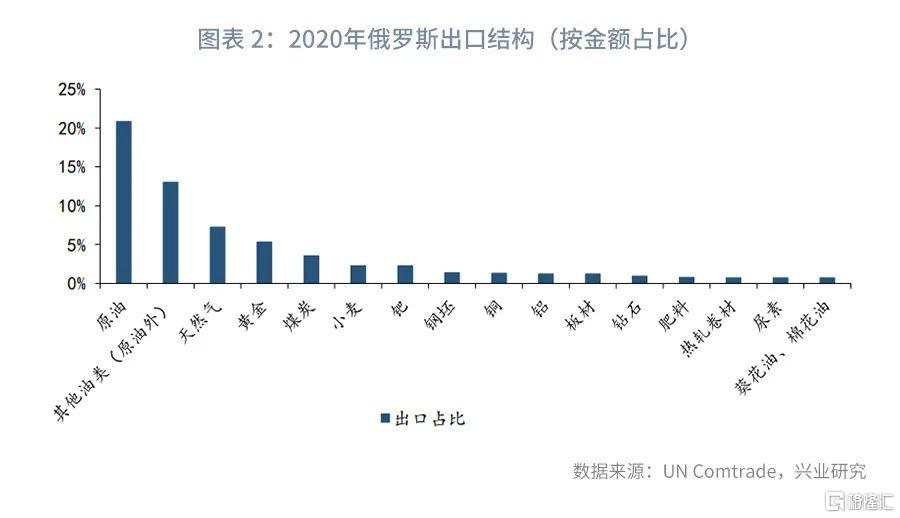

从俄罗斯自身出口结构看,能源产品占据其出口最大比重。原油、其他油种、天然气以及煤炭出口金额占其2020年所有产品出口金额比例分别为20.83%、13.02%、7.25%和3.56%,能源类品种出口占比合计达到44.66%。其余商品出口中,小麦出口金额占比2.27%、黄金5.32%、钯2.25%、铝1.21%、铜1.33%、镍0.87%。

3月1日,欧盟各国代表同意将7家俄罗斯银行排除在SWIFT系统之外,包括VTB Bank PJSC、Bank Rossiya、Bank Otkritie、Novikombank、Promsvyazbank PJSC、Sovcombank PJSC和VEB.RF,但其中没有该国最大银行联邦储蓄银行(Sberbank PJSC)和俄罗斯天然气工业银行(Gazprombank)。

VTB持有俄罗斯近20%的银行资产并且是该国商品贸易最大参与者。制裁影响下,俄罗斯的大宗商品贸易理论上可能迁移到其他不受SWIFT制裁的银行,但这需要时间。实际上,鉴于未来制裁措施和力度的不确定性,2月底开始很多公司已经因为这些不确定性而规避与俄罗斯开展业务,俄罗斯主要能源和农产品的出口多数陷于停滞状态。3月4日,美国商务部工业与安全局针对俄罗斯实施了两项新的制裁措施,对俄罗斯的炼油行业实施出口管制,并以“支持俄罗斯军事活动”为由将10个国家的91个实体列入商务部的出口管制实体清单中,这将进一步加剧俄罗斯商品出口的难度。

二、俄罗斯大宗商品出口占全球比重

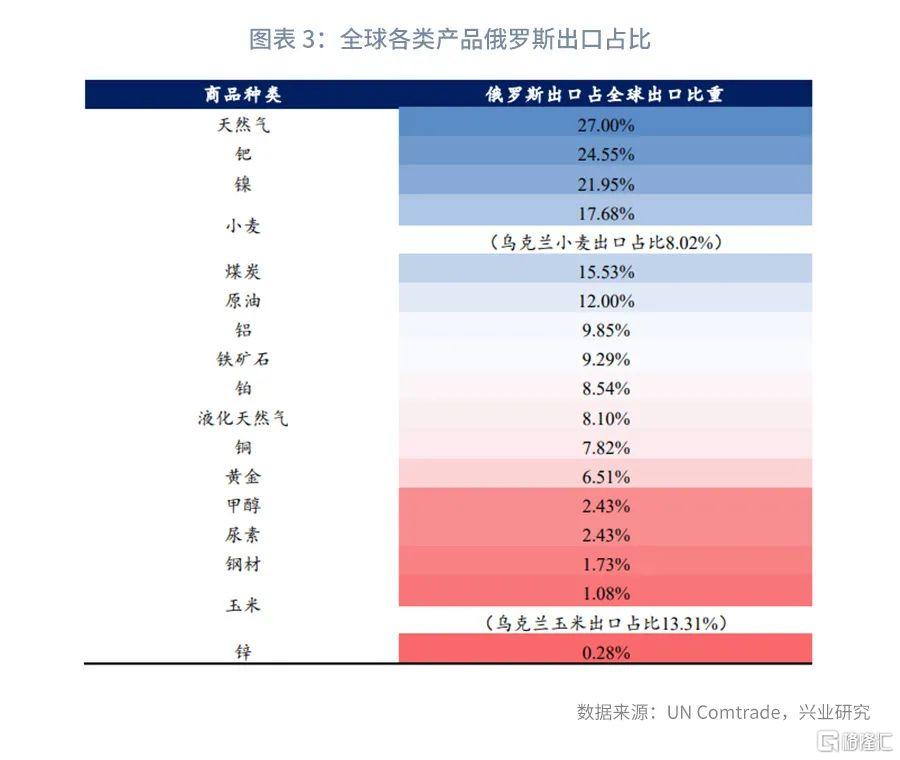

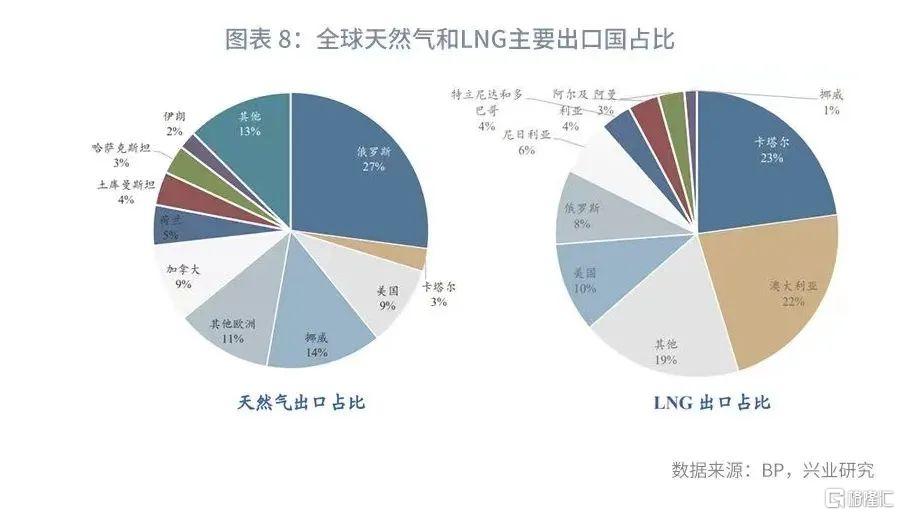

我们统计了俄罗斯能源、农产品和金属等共19种大宗商品出口金额占全球出口的比重。能源类商品中,天然气、液化天然气俄罗斯出口占全球出口比重分别达到27%和8.1%,原油出口占比12%,煤炭出口占比也超过了15%;金属中钯、镍和铝占比最高,分别达到24.55%、21.95%和9.85%;粮食中影响最大的是小麦和玉米(计入乌克兰的影响),俄乌合计出口比重达到了25.7%和14.39%。

2.1 能源

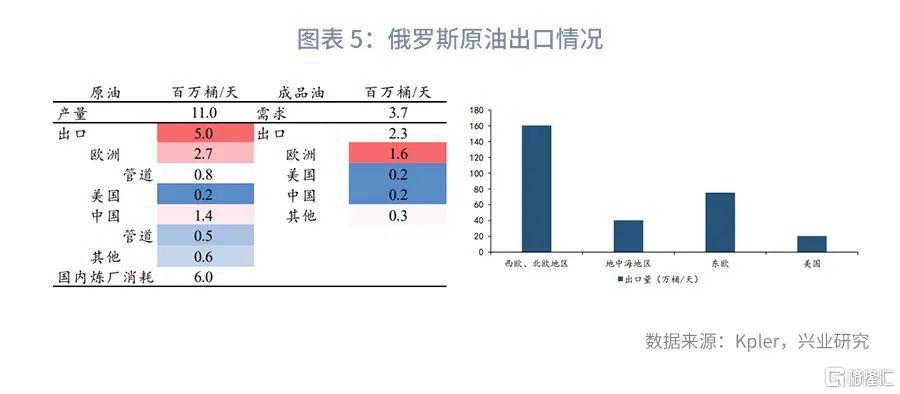

2.1.1 原油

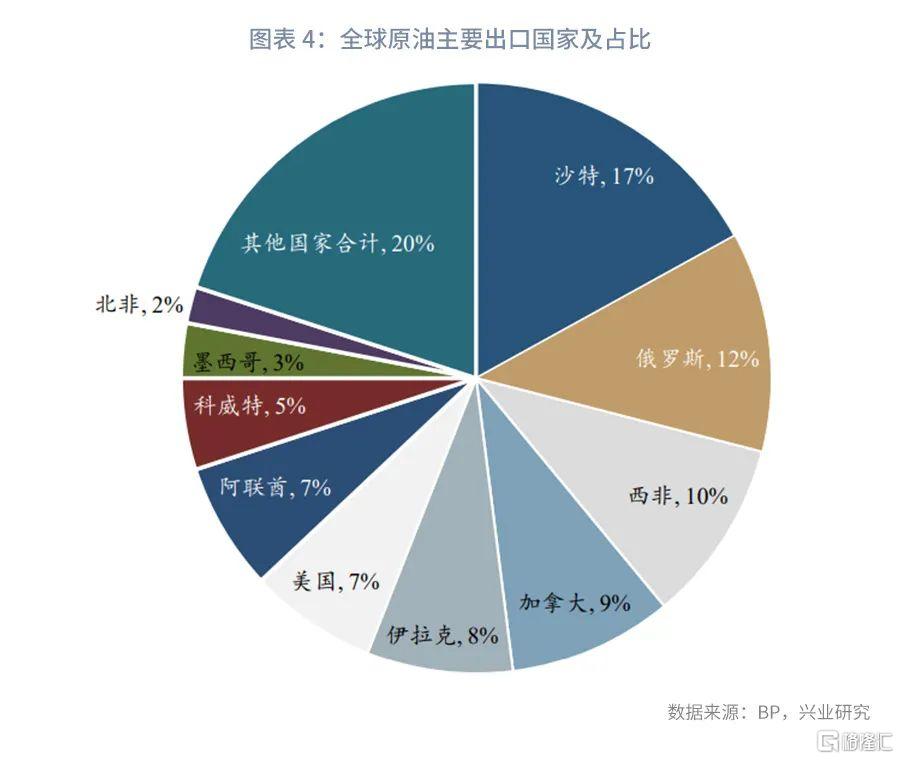

全球原油日产量超过1000万桶/天的国家仅有美国、沙特以及俄罗斯三个。2020年俄罗斯原油占比为12%,仅次于沙特的17%。

目前俄罗斯原油出口量平均为500万桶/天,这其中共向欧美出口290万桶/天。具体包括:西北欧地区160万桶/天、地中海地区40万桶/天、东欧地区75万桶/天以及美国20万桶/天。这些出口中大约有一半通过Druzhba管道运输,该管道北线运往白俄罗斯、波兰和德国,南线通过乌克兰运往捷克、斯洛伐克和匈牙利;另外一半将通过海路运往欧洲。俄罗斯在向东改道方面具有更大的灵活性。2021年,俄罗斯通过东西伯利亚太平洋(ESPO)管道系统和水路出口,向亚洲出口了约140万桶/天的石油。

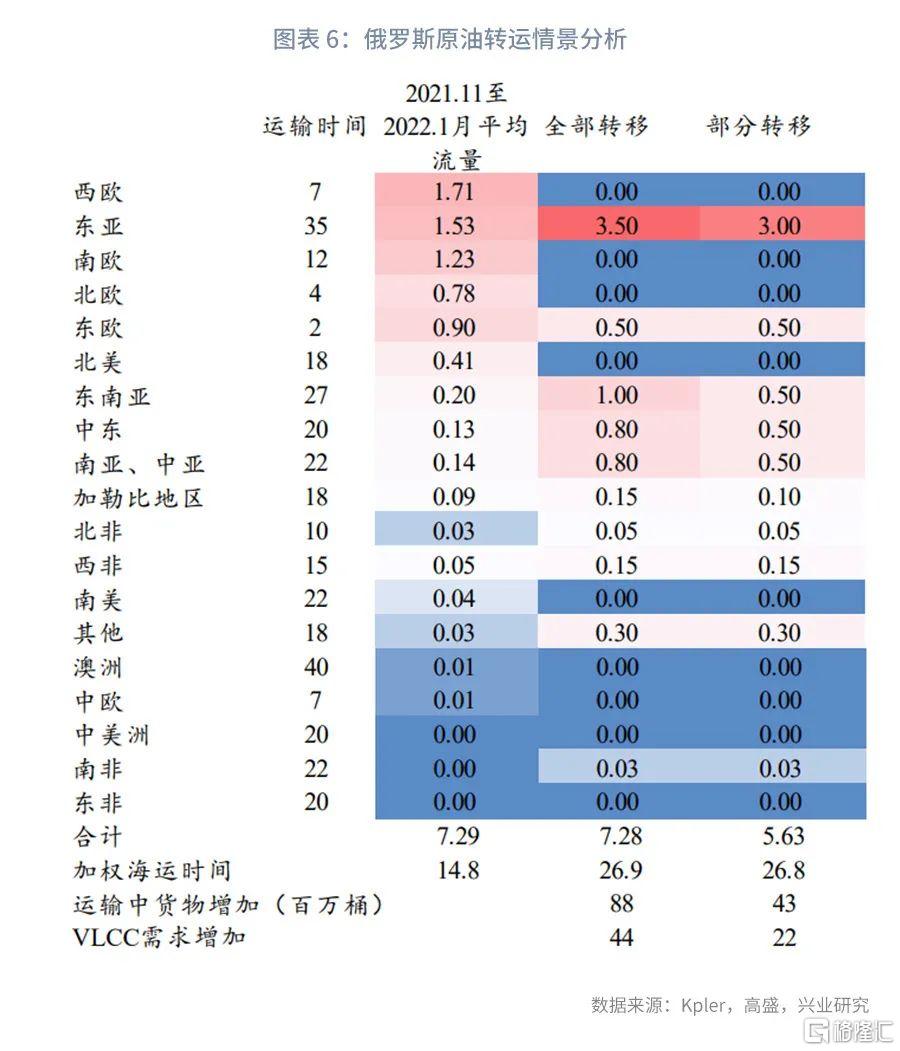

RBC评估,由于向东运输石油能力有限,在俄罗斯减少向欧洲供应石油的情况下,每天可以再从欧洲转移到中国100万桶左右。根据Kpler的船运数据,高盛进行了两种情形分析,一种是俄罗斯向欧美出口量后续能够完全向亚非中东转移,一种是俄罗斯向欧美出口量后续只能够部分向亚非中东转移。全部转移情况下,加权海运时间相较于不转运增加12.1天,这相当于减少了8800万桶的可用原油库存,同时对VLCC的需求增加也会加剧目前已经非常严重的运力不足问题。部分转移情况下,加权海运时间同样增加12天,减少4300可用原油库存。

两种情况下均显示因为转运时间的增加,即使在欧美制裁之下俄罗斯原油出口能够通过一定方式转运至其余地区,也会因为转运时间的增加而加剧原油市场的供给短缺以及运力紧张。目前国际买家对于俄罗斯能源出口全面规避,约有70%的俄罗斯原油出口找不到买家。

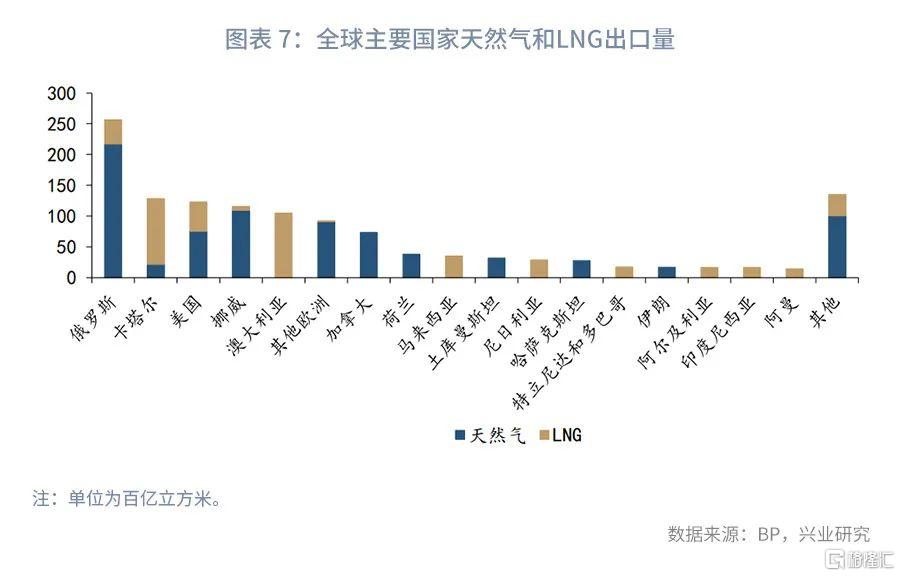

2.1.2 天然气

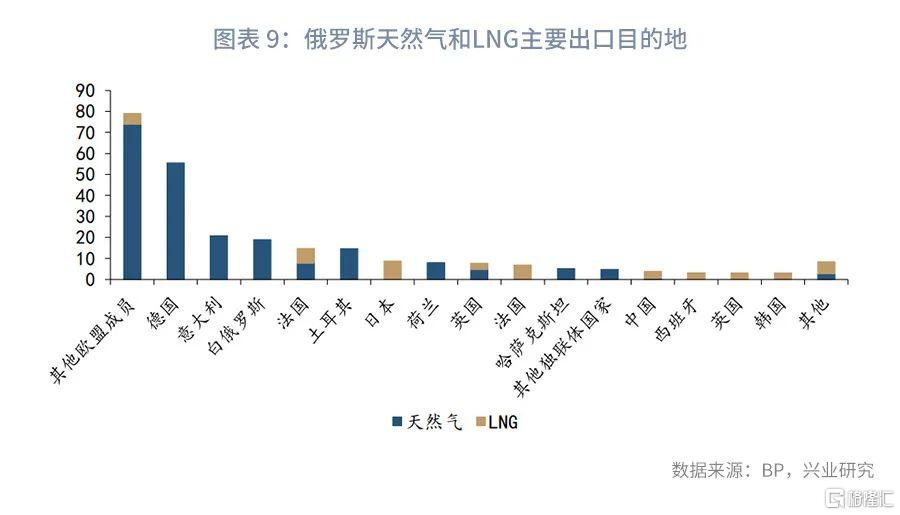

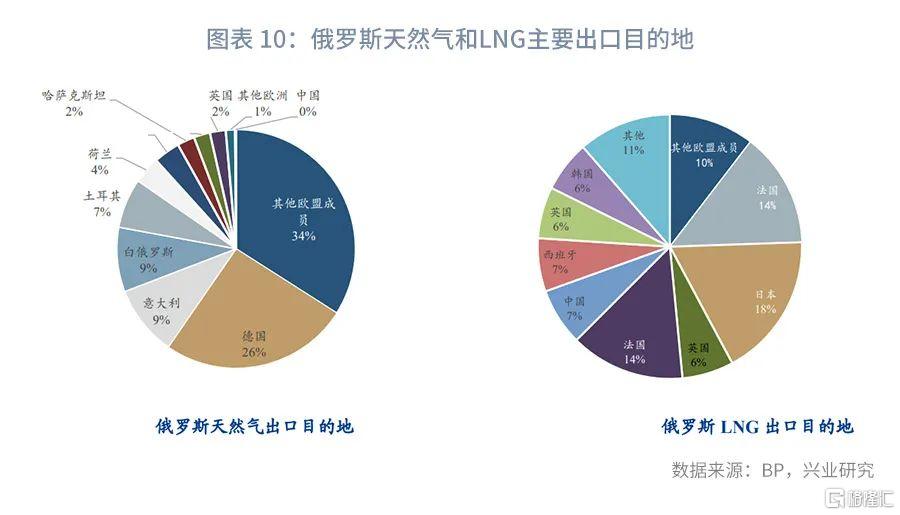

俄罗斯为全球第一大天然气出口国,2019年天然气出口量2172亿立方米,占全球天然气出口的27%。2019年俄罗斯出口液化天然气(LNG)394亿立方米,占全球液化天然气(LNG)出口量的8%,排名全球第四。

从出口区域来看,俄罗斯天然气出口地中,欧盟国家占比76.4%,年进口量1996亿立方米;其次为哈萨克斯坦和其余前独联体国家;2019年中国进口俄罗斯天然气3亿立方米。俄罗斯液化天然气(LNG)出口地中,欧盟国家占比51.9%,年进口量205亿立方米;其次为亚太地区,2019年中国进口俄罗斯液化天然气(LNG)34亿立方米。随着美国天然气产量的持续过剩,美俄在欧盟天然气市场的抢夺愈发紧张。

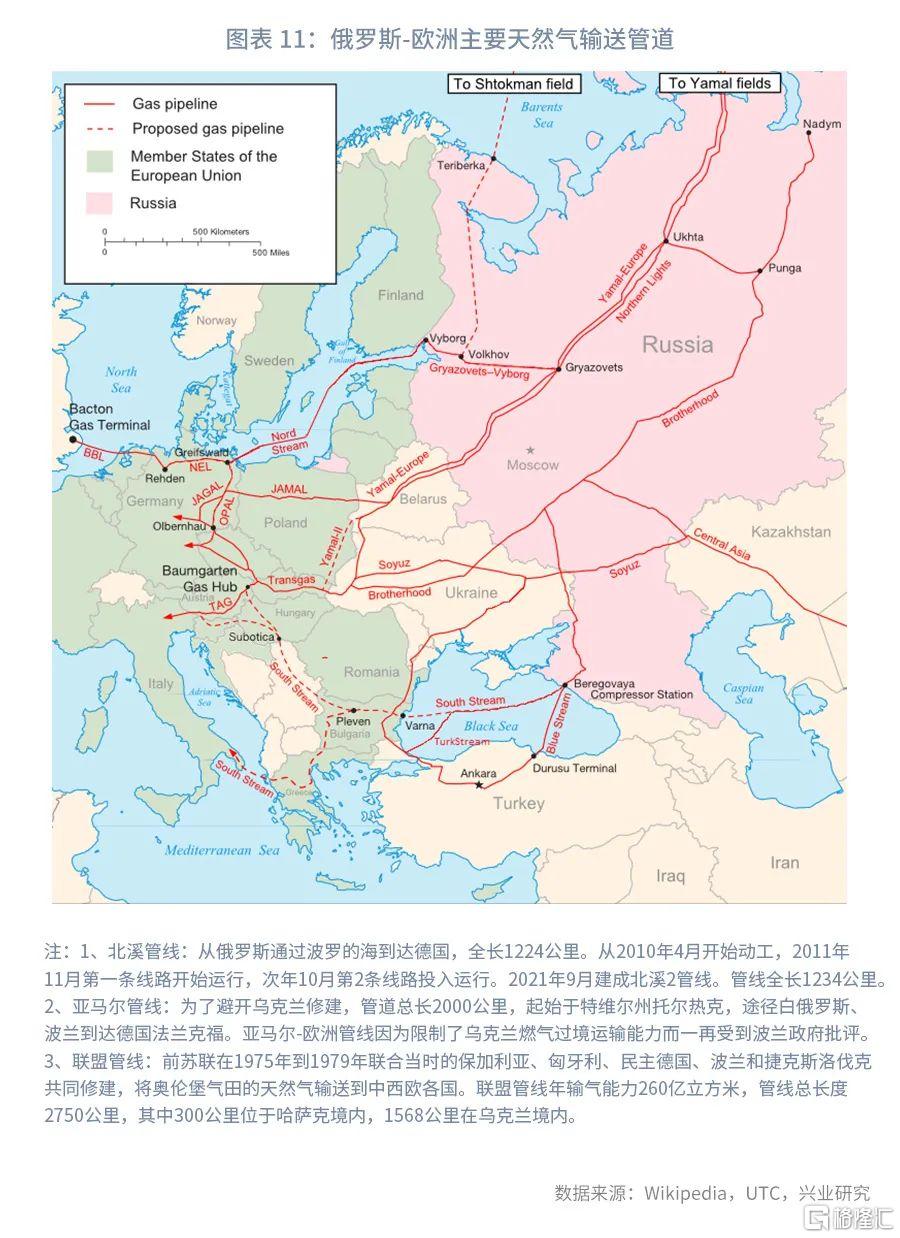

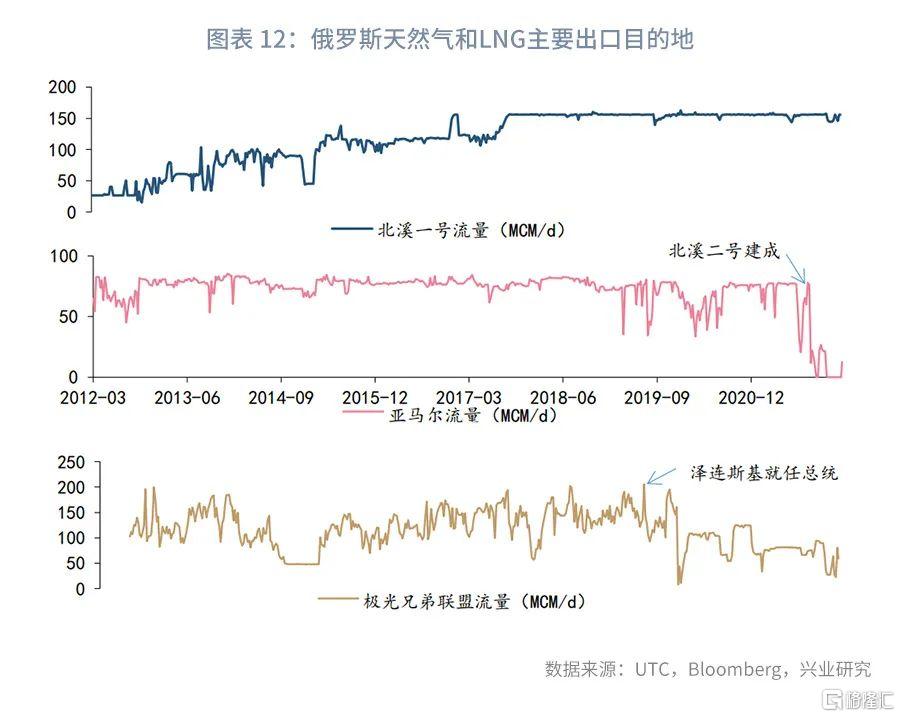

从俄罗斯欧盟几条主要管道输气量来看,北溪一号输送量2022年2月16日至22日短暂下降后,23日起恢复正常供气量。亚马尔管道流量在北溪二号建成后骤降,并于2021年12月21日至2022年2月24日期间停止供气,25日是中断3个月后首次恢复供气(德国于2月22日宣布停止北溪二号天然气管道的审批程序)。而联盟管线输送量2019下半年后中枢下降,2月25日开始有明显回升。这一时点凸显了俄罗斯谈判的诚意,不过随着战事演进3月3日开始这三条管道的输气量均有不同程度回落。

北溪二号的叫停极大破坏了欧洲本可以缓解的天然气紧缺问题。美国一直致力于阻止北溪二号的建设,但是在默克尔任总理期间顶住各方压力推近北溪二号。如果北溪二号投入运营,俄欧关系更加紧密,势必会降低美国在欧洲大陆的影响力,而这是美国所不愿意看到的。在北溪二号建成之前,在全力转型至新能源的客观条件并不具备的情况下,美国联合欧洲减碳式推近新能源从某种意义上而言可以说是美国的阳谋,目前就是为了降低欧洲对俄罗斯的依赖。在2021年9月北溪二号建成之后,美国更是不遗余力阻止该项目投入运营,而这其中在2014年颜色革命之后亲美的乌克兰就是一个很好的切入点,天然气的争夺可以说是美国挑动俄乌之乱的一个很重要原因。另外一个原因就是伴随2022开年之后欧洲利率转正,2014年之后从欧洲流向美国购买美股、美债催生科技股牛市的套息资金有回流迹象,而这是美国所不愿意看到的。在此情况下,只有欧洲乱了,资本才会再度回流美国,美国目前高企的债务问题才能得到解决。

如果未来俄欧关系进一步恶化,使得管道气输送也被迫停止,这对于俄欧都是很大的打击。因为天然气的出口需要管道设施的配套,即使俄罗斯的天然气能够转运至其他国家也需要漫长的管道建设过程(北溪一号和二号从评估到建成都耗费十年,其中北溪一号建设周期五年,二号扩建周期三年),而液化天然气的运输则需要更多LNG船以及LNG生产设施的建造,这两项的建设都耗资庞大,且建造周期长,目前俄罗斯只有三套设备在生产LNG。管道天然气的转运亦或是转变为LNG出口都不是一朝一夕可以做成的事情,天然气是美国选定的美俄在欧洲争夺的主要战场。

2.2 农产品

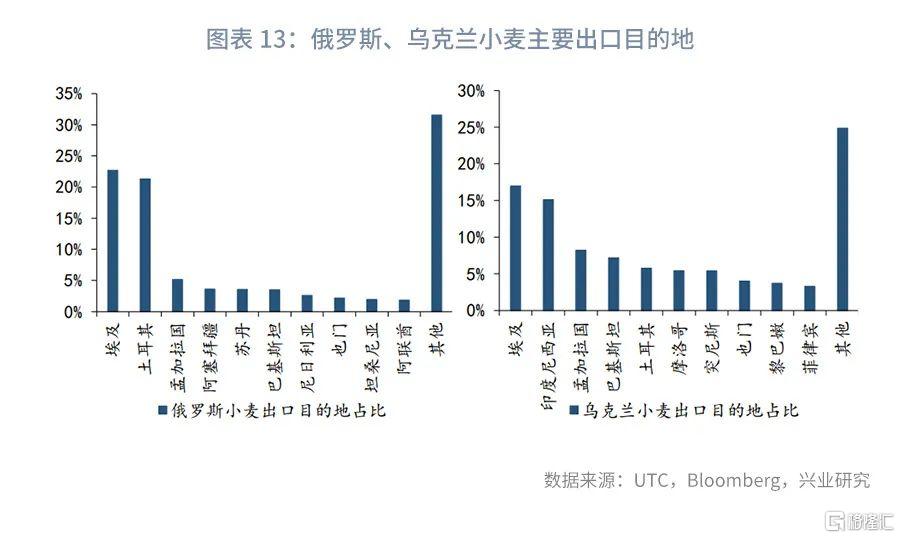

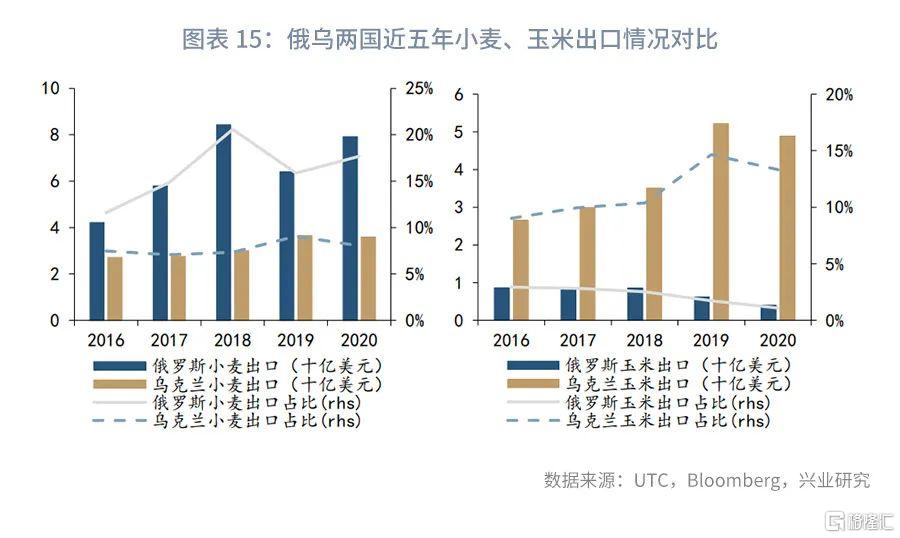

在农产品库存极为有限、疫情影响尚存的情况下,俄乌冲突加剧了农产品市场的看涨情绪。小麦出口方面,根据USDA数据,2020年俄罗斯和乌克兰分别出口小麦3449万公吨和2102万公吨,俄乌两国合计占到全球小麦总出口量的28.63%。出口地来看,俄罗斯小麦出口目的地前两位是埃及和土耳其,占比分别为22.69%和21.29%;乌克兰小麦出口目的地前两位是埃及和印度尼西亚,占比分别为16.98%和15.11%。总体来说,俄乌两国小麦出口至亚非等新兴经济体居多,较少出口至欧美国家。

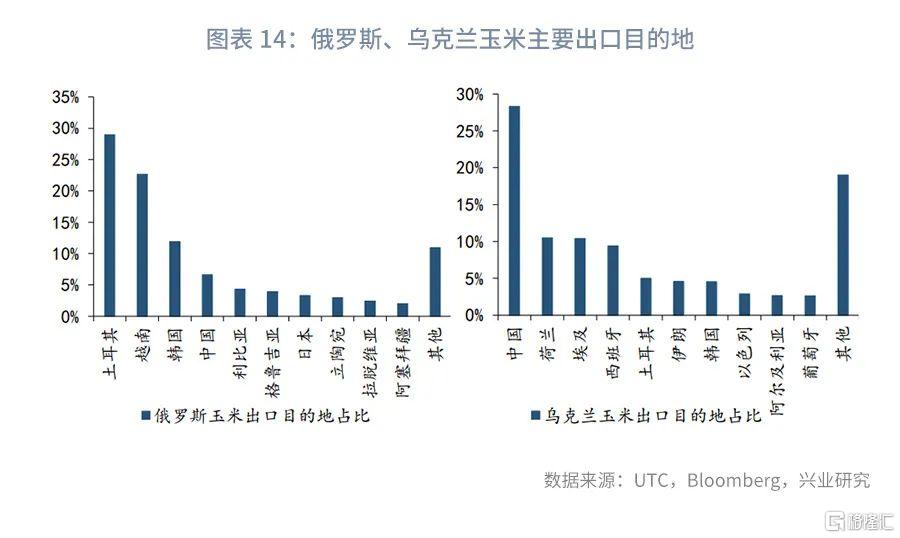

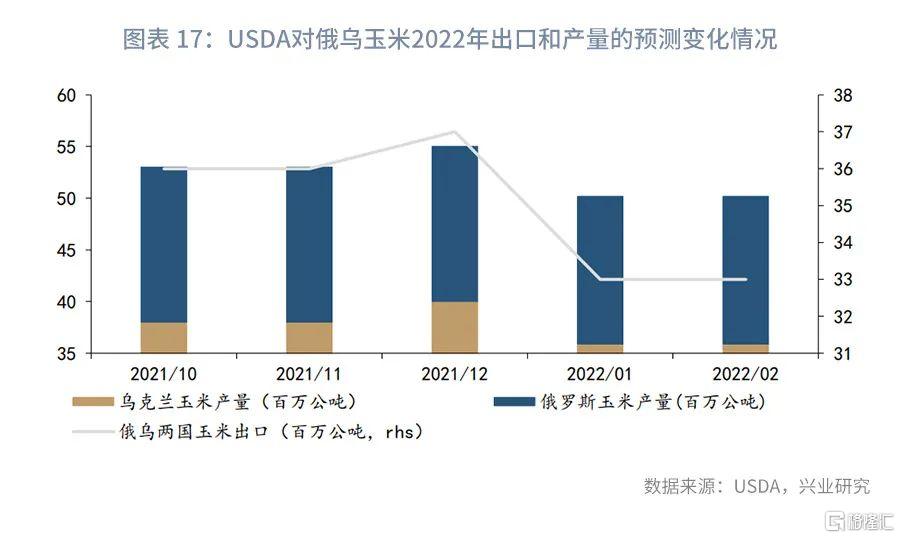

玉米出口方面,2020年俄罗斯和乌克兰分别出口玉米407万公吨和2893万公吨,俄乌两国合计占到全球总出口的19.16%。具体来看,俄罗斯玉米出口目的地前两位是土耳其和越南,占比分别为28.94%和22.67%;乌克兰玉米出口目的地前两位是中国和荷兰,占比分别为28.31%和10.49%。和小麦不同,俄乌玉米出口欧洲国家更多,荷兰、西班牙等国都多有出口。

俄乌战争可能会对俄乌两国的农业生产造成很大影响。

小麦方面,俄罗斯和乌克兰主要种植冬小麦,目前都处于生长期,长势良好,但是受制于氮肥和天然气成本高企,外加天气干燥,生产极大概率受到影响。此外,俄罗斯约有30%的作物是春季作物,这些作物主要集中在西伯利亚、乌拉尔和伏尔加地区,春小麦的播种一般集中在四五月份,但是由于俄罗斯众多银行被排除在SWIFT之外,金融制裁影响较大,农户的投入和融资能力或受限制,当前俄罗斯卢布汇率也已经跌至历史最低点,或将对俄罗斯春小麦种植造成极大的影响。

玉米方面,乌克兰拥有全球25%的黑土,出口玉米比重达到全球出口量的17%。乌克兰玉米种植主要集中在4月,由于化肥和燃料价格的飙涨,农户对2022年的玉米种植前景已非常担忧,而当下的战乱则为播种前景蒙上更大的阴影,如果战乱持续,乌克兰玉米的种植也必然将受到影响。另一方面,每年10月至次年5月是乌克兰玉米重要的出口档期,作为重要的运输枢纽,黑海港口一旦冲突升级,也有可能会对玉米出口造成严重的影响。

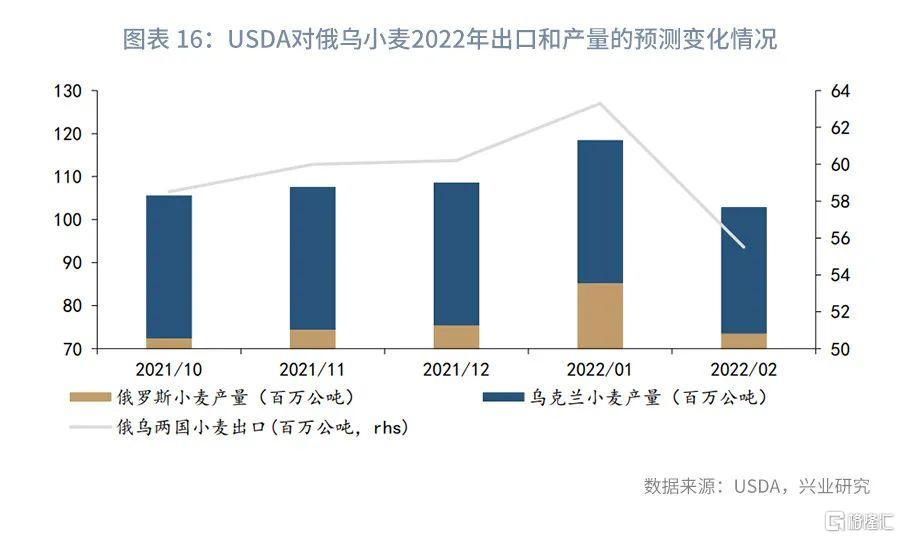

2022年1月和2月USDA对于2021/2022作物年度产量和出口量的月度预测中,乌克兰和俄罗斯的小麦、玉米出口量和产量均较2021年时的预期明显下调。而随着俄乌冲突在2月的升级,以及有进入持久战的迹象,俄乌小麦和玉米产量和出口量受到的影响或将更为严重。

2.3 金属

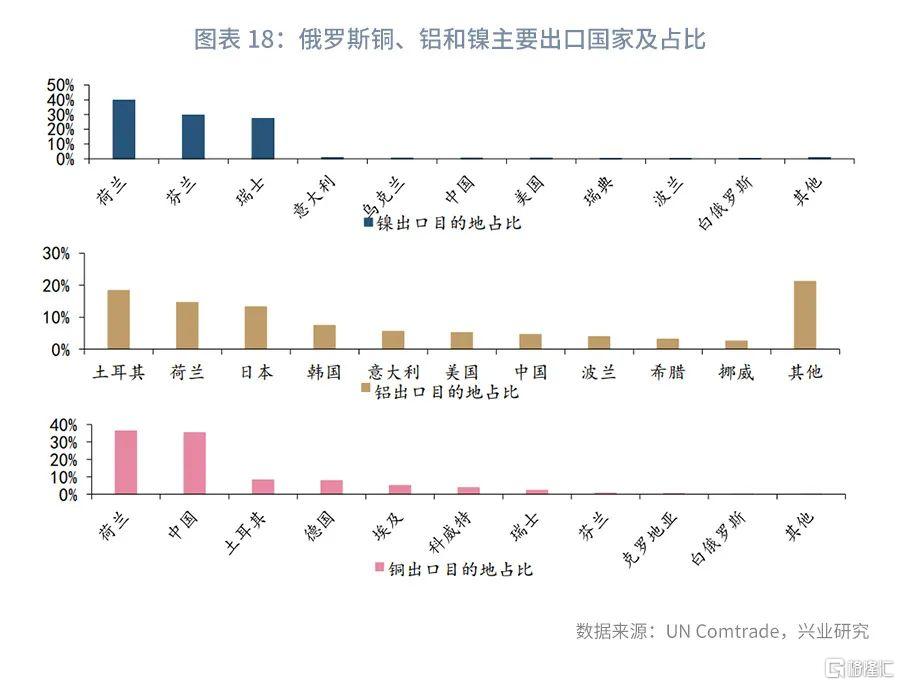

2020年俄罗斯镍出口占全球出口总金额的21.95%,主要运往欧洲和亚洲地区。具体来看,镍出口前两位是荷兰和芬兰,分别占到39.65%和29.59%。中国仅占0.3%。其他主要欧美国家中,包括德国、意大利以及美国等也都依赖于俄罗斯的镍出口。俄乌冲突以来,虽然生产镍的公司产量并未受很大影响,并表示会按照合同履行义务,但是一些托运人还是拒绝出口运输俄罗斯生产的镍。

2020年俄罗斯铝出口占全球出口总量的9.85%。和铜出口类似,俄罗斯的铝也主要运往欧洲和亚洲地区,其中出口欧洲占比接近50%。具体来看,铝出口前两位是土耳其和荷兰,分别占到18.39%和14.64%。欧洲其他主要国家,包括意大利、德国等也都依赖于俄罗斯的铝出口。随着俄乌冲突的愈演愈烈,俄罗斯对铝的出口可能会做进一步调整,向中国运送更多铝。目前中国依赖于俄罗斯的铝进口较低,进口量仅为俄罗斯出口量的4.61%,不过战争带来的物流问题以及中国对俄罗斯铝的接受程度都使铝的全球调度存在不确定性。俄乌冲突以来,铝产量受到很大威胁,中国以外最大的铝生产商俄罗斯的PJSC公司目前面临较大的生产压力,因为来自乌克兰的氧化铝生产商已经停止向其供应原料。

2020年,俄罗斯铜出口占全球出口总量的7.82%。主要运往欧洲和亚洲地区,其中出口欧洲占比超过60%。具体来看,俄罗斯铜出口前两位是荷兰和中国,分别占到36.43%和35.44%,出口德国的比例也达到8%。更多股票资讯,关注财经365!