上证指数再度失守3000点,北上资金净卖出179亿再创历史新高,接下来市场走势会如何?

Wind梳理过往数据发现,2021年以来,共有12天北上资金净卖出金额超过100亿元,从市场表现来看,卖出当天 上证指数 悉数下跌,但后1天和后5天 上证指数 上涨概率较大。

多家机构均认为,短期市场震荡并不影响A股长期走势。

天风证券表示,当前的格局已经接近历史相对底部区域,操作上建议可耐心等待在调整中增加配置。

国泰君安认为,从中长期的角度来看, 做多高确定性的内需板块,将会成为接下来的市场关注的焦点。

银华基金表示,短期虽然有一定波动,但从配置比例来看,与海外市场相比在中期仍有提升空间,不宜过度悲观。结构上,以稳为主。

// A股跌破10日均线 //

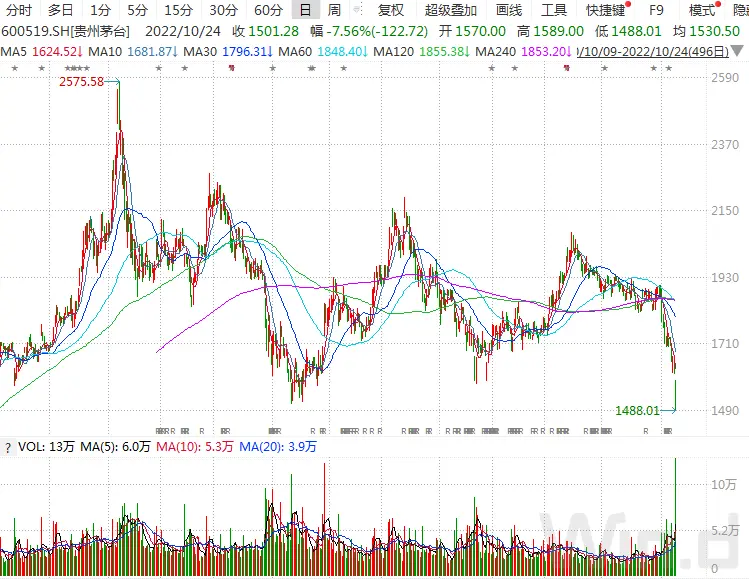

10月24日,A股放量下跌,板块方面全线收绿,白酒板块资金大幅出逃, 茅台 200亿成交跌逾7%, 五粮液 、 泸州老窖 等龙头亦大幅下跌。与此同时,北上资金卖出力度持续加大,单日净卖出179亿元,创沪深港通开通以来最大值。

截至10月24日收盘, 上证指数 跌2.02%报收于2977.56点; 深成指 跌2.05%报收于10694.61点; 创业板指 跌2.43%报收于2336.84点, 万得全A 总成交8816亿元。

10月24日, 万得全A 大幅下跌1.91%,成交额为8816亿元,创10月以来最大单日成交量。从技术图形上看,今日放量下跌,并跌破10日均线,本月以来形成的反弹趋势遭到破坏。

10月24日,A股大幅下跌,板块方面全线收绿,其中,食品饮料板块跌5.14%,位居首位;保险、消费者服务、家庭与个人用品、运输、媒体、房地产等板块亦跌幅居前。

从跌幅居首的食品饮料板块来看,大市值白酒公司全线杀跌, 茅台 、 五粮液 、 山西汾酒 、 泸州老窖 、 洋河股份 等个股跌幅均超过5%。

从板块龙头 贵州茅台 的股价走势来看,10月24日低开低走,盘中一度跌破1500元整数关口,收盘亦大幅下跌7.56%,报1501.28元,股价创2年多以来新低,成交额攀升至202.18亿元,亦创1年多以来新高。

// 大跌之后估值更具吸引力 //

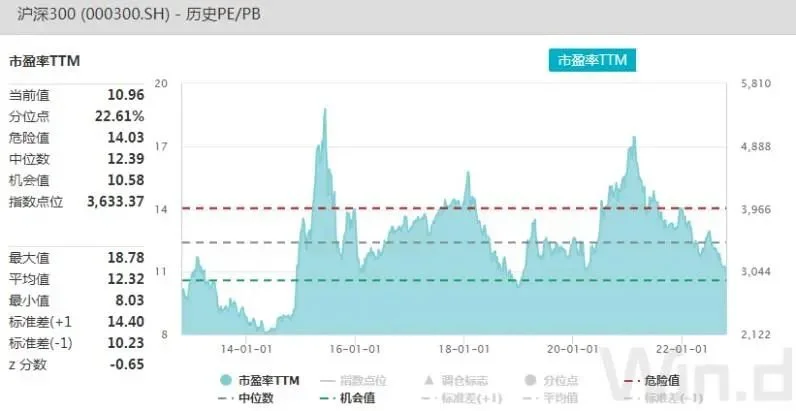

大幅下跌之后,A股市场估值优势更加明显。从近十年 沪深300 市盈率变动趋势来看,当前估值水平10倍左右,较前期峰值大幅回落,并快速逼近机会值。

而从中证500的估值水平看,当前市盈率在20倍左右,今年以来一直在机会值以下徘徊。

// 北上资金单日净卖出额超170亿 //

从10月24日行业 资金流向 来看,主力资金净流出300多亿元,行业板块全线净流出。其中,医疗保健板块净流出额超60亿元,位居首位;日常消费、信息技术、工业、可选消费等板块亦大幅净流出。

10月24日,北上资金大幅净卖出179.12亿元,连续6日净卖出,本月净卖出额上升至534.94亿元。从近期北上资金走势来看,卖出力度持续加大。

此外,从单日卖出额来看,10月24日单日净卖出额达179.12亿元,创沪深港通开通以来最大单日净卖出额。

当天,沪股通和深股通十大活跃股参见下图:

// 大跌后1天和后5天上涨概率较大 //

北上资金大额卖出后的市场走势,一直是投资者所关心的。

Wind统计显示,2021年以来,共有12天北上资金净卖出金额超过100亿元,从市场表现来看,卖出当天 上证指数 悉数下跌,但后1天和后5天 上证指数 上涨概率较大。

// 现在能抄底吗?看机构怎么说 //

尽管市场震荡起伏,多家买方和卖方机构机构均认为,国内经济正在持续修复中,继续看好A股的投资价值。

国泰君安认为,从中长期的角度来看,做多高确定性的内需板块,将会成为接下来的市场关注的焦点。

操作上该机构建议, 短期保持谨慎,规避外资重仓股。

中期关注“内需”中的确定性方向,关注:

1)实物资产通胀与大宗商品:煤炭/石油石化/农林牧渔;

2)自主可控与转型升级:通信/计算机(信创)/机械高端装备(光伏设备、风电设备等)/新材料(钢铁、有色、化工等)。

方正证券认为, 当前时点下A股行情底部反转机会已经出现。

第一,核心逻辑是PPI同比增速已降至0.9%。

第二,从统计规律看,A股历次熊转牛,第一波行情(2-3个月时间),指数上涨幅度大概有30%左右,全部发生在当年11月到次年4月前这个时间段(数据真空期)。

第三,第一波行情的结构性特征,一是创业板指、中证1000等成长风格表现更好,二是有明显的反转效应(前期跌幅越大的,第一波涨幅更大)。

天风证券研报认为,当前的格局已经接近历史相对底部区域,操作上建议可耐心等待在调整中增加配置。从反转预期角度看,养殖、地产和TMT以及医疗板块存在改善预期。因此展望四季度,养殖、地产以及信创元宇宙和医疗主题值得关注。

银华基金表示,近期市场较为担忧外资流出,但考虑到当前外资持股占A股自由流通市值仍不足9%,短期虽然有一定波动,但从配置比例来看,与海外市场相比在中期仍有提升空间, 不宜过度悲观。结构上,以稳为主,低估值或具备政策支持的偏低估值的板块有望获得相对收益,成长板块当前整体预期不算低,系统性机会可能仍需观察。

嘉实基金表示,短期市场震荡并不影响A股长期走势,从3季度GDP数据来看,3季度GDP当季同比增速从2季度的0.4%回升至3.9%,高于预期3.66%,经济持续处于复苏趋势中。基于稳增长政策落地和资金面的宽松,随着全市场优质企业估值优势逐步体现,仍维持后市结构性机会丰富的判断,相对看好稳增长(如基建、地产)、困境反转(如物流、农业、必选消费)、高景气延续(如半导体、军工、新能源)。更多股票资讯,关注财经365!