在市场调整之际,公募自购旗下产品的步伐仍在继续。

10月25日,富国基金宣布2亿元自购自家权益类基金,前海开源基金也公布了最新自购进展,回购金额达2.9亿元,相对10月18日公布的2.3亿元,增加了0.6亿元。据证券时报记者不完全统计,自10月17日以来,截至目前,共有30家资管机构宣布拟申购或已申购旗下基金产品。

基金自购往往出现在市场大幅波动之际,虽然不能每次精准“抄底”,但一个确定的信号是,市场估值已得到较好消化。富国基金表示,当前不仅仅是估值回落至低位,从股债性价比的角度看,也处于历史底部位置。

30家机构自购总金额超20亿元

为了向市场传递信心,不少资管机构陆续开启了自购行动。

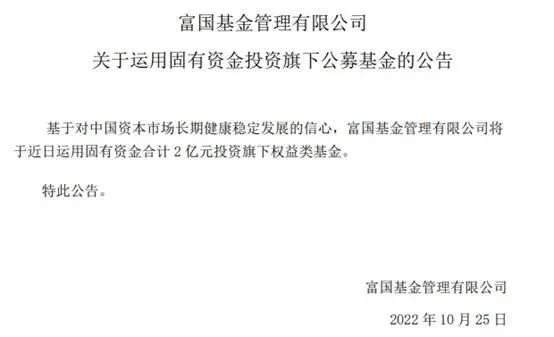

10月25日,富国基金宣布,基于对中国资本市场长期健康稳定发展的信心,公司将于近日运用固有资金合计2亿元投资旗下权益类基金。

而在同日,前海开源基金也表示,自2022年9月以来,已用公司固有资金2.9亿元申购旗下权益类基金。

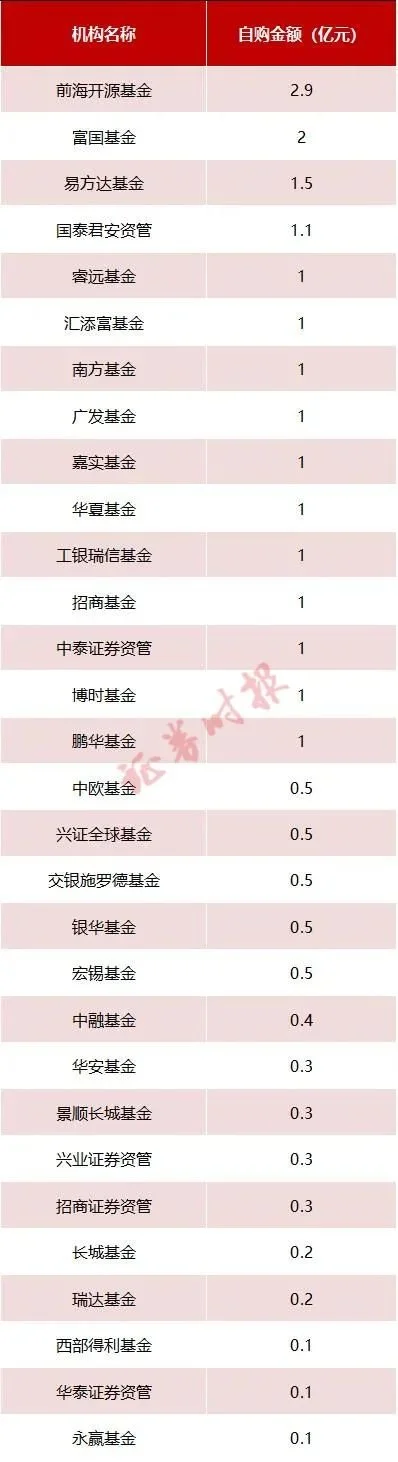

据证券时报记者不完全统计,包括前海开源基金在内,自10月17日以来,共有30家资管机构宣布或已回购自家基金产品,金额从1000万至2.9亿元不等。其中,29家机构宣布拟回购总金额达20.4亿元,前海开源基金已回购金额达2.9亿元。

在此轮资管机构“自购潮”中,公募机构仍是主力,富国基金宣布拟回购金额达2亿元,超过了此前的最高者——易方达基金1.5亿元。睿远基金、汇添富基金、南方基金、广发基金、嘉实基金、华夏基金、工银瑞信基金、博时基金等多家公募机构的自购金额不低于1亿元。

值得一提的是,不少公募基金公司在公告中承诺了持有期限。睿远基金承诺,申购后的持有时间将不少于5年。鹏华基金承诺,申购后至少持有1年。

不仅是公募机构,知名量化私募宏锡基金也加入了自购队伍。宏锡基金表示,坚定看好中国期货及衍生品市场的长远发展,对量化CTA策略(管理期货策略)长期充满信心。本次自购计划,宏锡基金创始人、投委会主席刘锡斌申购不低于1000万元,该公司自有资金及员工申购约4000万元,合计不低于5000万元。

此外,国泰君安资管、中泰证券资管、兴业证券资管、招商证券资管等券商资管也积极自购,其中,国泰君安资管、中泰证券资管宣布的自购金额不低于1亿元。

年内公募自购将超80亿元

年内市场波动相对较大,公募、私募等资管机构已多次回购。

据Wind数据显示,截至目前,年内已有125家基金公司管理人参与了自购,累计自购金额达65.62亿元,其中,混合型基金和股票型基金是公募的主要自购对象,自购金额分别为22.9亿元、13.19亿元,占比分别为34.89%、20.1%。

自10月17日以来,富国基金、易方达基金、睿远基金等多家公募机构宣布的回购总金额超16亿元,这也就意味着,年内公募基金自购金额将超80亿元。

今年1月底,随着市场下探,多家公募机构出手,用真金白银体现对未来市场的信心。当时,汇添富基金、睿远基金、易方达基金、工银瑞信等头部公募机构自购金额均不低于1亿元。与此同时,张坤、葛兰、朱少醒等明星基金经理也由被动防守转变为主动放开申购限额。在公募机构掀起自购潮后,A股市场很快企稳,春节长假后,A股市场自3400点附近接连反弹,最高点突破了3500点。

进入3月后,公募基金再次掀起自购潮。当时,易方达基金出手2亿元自购旗下权益类基金及基金中基金;中欧基金宣布自购1.5亿元;睿远基金拟申购金额合计不低于1.5亿元,并明确持有时间不少于5年。

对比来看,此次公募回购的量级也不差,属于历史上较为猛烈的“自购潮”。

据财信证券研究,基金自购往往有以下几个特点:1、基金公司自购产品多为旗下新发基金,存续基金自购少;2、市场行情与基金自购规模无直接关系,是否为自购品种与基金业绩表现亦无直接关系,基金自购对行情、基金业绩影响有限;3、自购产品结构有所改变,混合型主动品种的自购规模占比自2020年下半年以来显著提升并保持相对稳定,固收+类品种的自购规模占比提升;4、主动权益品种自购比例不一定提升,主要系主动权益新基金发行数量及募资规模整体提升,自购必要性降低。

市场分析人士指出,近年来公募基金发行有所放缓,在新基金发行不达预期时,基金公司和基金经理希望通过自购的方式来彰显对市场及自身投管能力的信心,以给投资者传达积极信号、提振市场情绪。自购基金的行为在很大程度上表达了基金管理人与投资者共担风险、共享利益的决心。自购潮也说明机构看好市场的长期配置价值,也传递看好优质资产的信号。

基金经理展望四季度行情

“今年除煤炭、油气等上游资源品表现较好外,剩余其他行业今年表现均较差。从行业景气度看,经济低迷使手机等电子类产品换机周期拉长;半导体行业受到需求减弱和美国打压的情绪影响;疫情反复导致旅游、酒店需求迟迟不能有效释放。”兴全基金经理谢治宇表示。

在谢治宇看来,A股估值已较低,今年传统能源走强,而新能源、半导体、医药等成长性行业估值接近历史底部位置。互联网监管政策边际再紧概率变小;能源危机对应的光伏行业仍有较大发展空间;疫情反复但我国疫苗接种比例较高,消费、酒店长周期受损但有修复需求;化工部分细分行业仍处创新周期;半导体虽受打压但必有应对举措,有希望突破核心技术瓶颈;VR、AR技术创新路径和消费者接受度还在观察;军工行业有持续增长预期。

广发基金经理刘格菘认为,从三季度市场的结构上看,除少数传统行业外,成长性行业普遍调整,可以说全球宏观环境的预期变化给市场定价的分母端带来了一定的冲击,市场整体估值水平进一步向历史低位靠近。从过去的经验看,分母端的冲击带来的资本市场调整,短期都会具有过度调整的特征,站在中长期看,当市场出现过度调整时,很多成长性行业的资产容易被错误定价,此时反而会带来更多确定性较高的投资机会。更多股票资讯,关注财经365!