市场不确定性仍存的环境下,各类资金行为如何演绎?

引言:今年上半年,市场资金面整体温和回暖,但仍然缺乏趋势性的增量资金,存量格局未明显打破。市场不确定性仍存的环境下,各类资金行为如何演绎?市场主导资金有何变化?后续怎么看?本报告回顾了上半年的A股资金面情况,并详细梳理了近期公募、私募、保险、北上、两融、产业资本、银行理财等10类资金的6月的流入流出情况,供投资者参考。

上半年A股资金面回顾:资金面温和回暖,但缺乏趋势性的增量资金

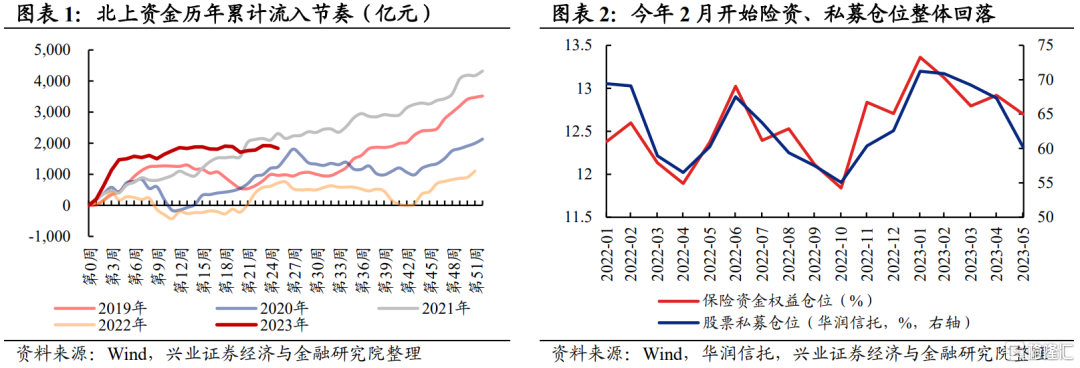

年初以来,A股市场资金面整体较去年温和回暖,但仍然缺乏趋势性的增量资金。今年1月,市场资金面整体延续去年11-12月的回暖态势,以保险资金、北上资金为代表的绝对收益资金入市步伐继续提速,其中北上资金更是创下1413亿的单月流入记录,资金入市提速也驱动市场系统性修复的β行情延续。但行至2月,投资者对于后续复苏节奏、政策力度及海外风险等扰动因素的预期分化加剧,资金增量入市的步伐迎来放缓。3、4月开始,国内复苏斜率放缓、政策不强刺激以及海外紧缩超预期等逐步落地,对资金的风险偏好产生一定压制,市场缺乏趋势性的增量资金,整体维持偏存量博弈的状态至今。

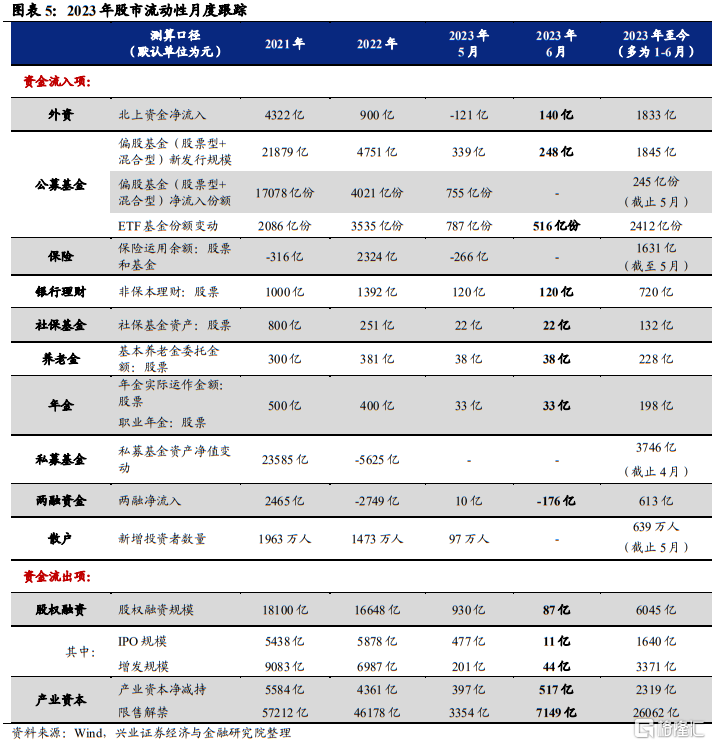

风险偏好承压下,资金更多流向货币基金、保险、存款等方向,增配A股资产的意愿整体有限。今年以来,受到国内经济修复不及预期、海外金融风险及超预期紧缩等内外因素扰动,各类资金风险偏好整体继续承压。低风险偏好下,资金更多流向地流向以货币基金、保险、存款为代表的低风险金融产品,而对于中高风险的权益类资产(如偏股基金、直接购买股票)增配意愿较为有限。

结构上来看,ETF、保险和外资是今年以来A股市场较为重要的增量来源。今年上半年,北上资金净流入近2000亿元,股票型ETF基金份额增加近2500亿份,同时保险资金权益规模也增加1600多亿份(1-5月),这三类绝对收益性质较强的资金成为A股市场较为重要的增量来源。不过,由于居民财富入市的节奏整体放缓,以公募基金、私募基金、两融资金和散户为代表的几类投资者今年以来流入持续偏缓。纵观2020年至2021年的增量市场,其中最重要的增量来源便是居民财富加速通过基金产品流入A股市场,而这一趋势2022年明显放缓,今年上半年也未能迎来明显提速,这也是今年上半年市场缺乏增量资金的重要原因。

展望下半年,机构仓位回补有望贡献重要增量,同时居民资金入市节奏可以期待。当前市场经历震荡调整后,风险溢价水平再度回升至较高水平,对于以保险、私募为代表的绝对收益资金吸引力或迎来抬升。同时在经历了仓位回落之后,这类资金当前仓位重新回落至偏低水平,后续仓位回补有望贡献重要增量。同时,一季度央行调查问卷中居民更多投资意愿边际回升。若后续居民资金入市意愿进一步增强,市场有望进一步摆脱“缺乏趋势性增量资金”的桎梏,迎接居民资产配置“活水”的灌溉。

几类核心机构资金上半年变化一览:

1、偏股基金上半年发行同比回落,不过整体增量逐月抬升。由于公募基金赚钱效应有限、部分银行销售端阶段性导向保险产品等因素压制,上半年偏股基金发行规模同比回落,且各月发行规模整体仍处于历史较低水平。不过,老基金赎回压力4月以来继续缓解,并于5月转为净申购,显示基金投资者低位增配权益类资产的意愿迎来增强,加总来看基金偏股基金增量逐月温和提速。

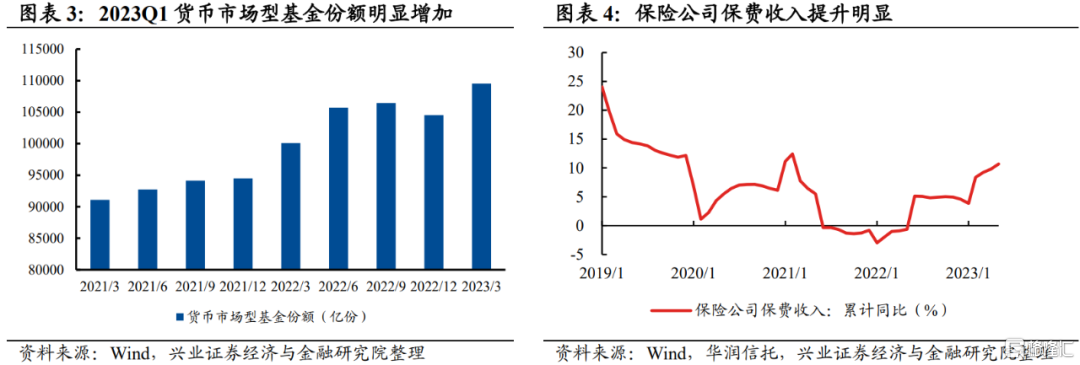

2、私募股票多头常态化补仓完成后,2月以来仓位逐级回落。在经历了2022年11月至2023年1月的大幅补仓后,私募常态化补仓基本完成,2月以来私募仓位逐级回落。整体来看,今年1-5月私募股票多头仓位小幅回落。

3、北上资金1月流入创单月新高,2月起流入节奏显著放缓。1月外资流入较去年年底进一步提速,单月大幅流入超1400亿,创下历史单月新高。但随着2月开始内外扰动再度加剧,海外紧缩及金融系统风险、人民币贬值压力持续等利空因素反复压制外资的风险偏好,外资流入明显放缓。

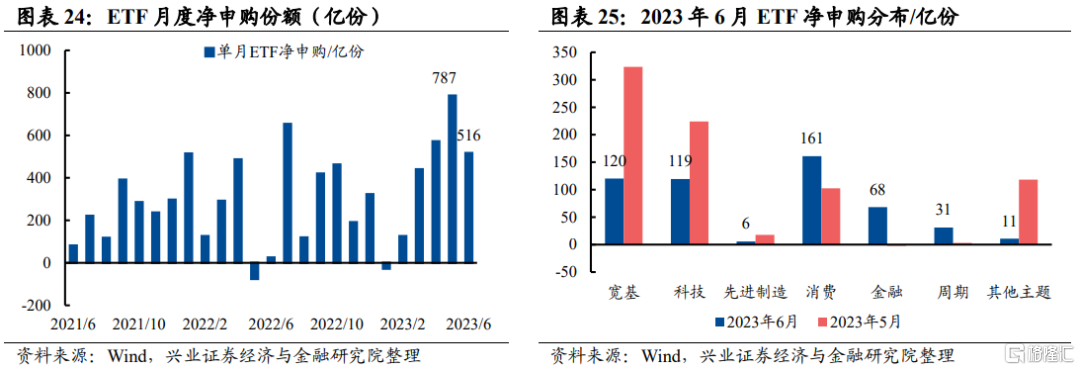

4、ETF净申购规模维持较高水平。作为逆势特征较为明显的一类资金,ETF在1月市场系统性修复时转为净赎回。而随着2月开始市场分化加剧、指数表现承压,资金逆势申购ETF的意愿持续提升。3-6月单月ETF净申购份额维持在400-800亿份的较高水平。结构上来看,消费ETF净申购居首,科技ETF、宽基ETF获净申购也较多。

5、保险资金仓位抬升有限,2月开始震荡回落。1月保险资金仓位延续去年年末的回升态势,但2月开始海内外不确定性增加,保险资金作为风险偏好较低的一类绝对受益资金,仓位整体震荡回落。整体来看,今年1-5月保险资金仓位基本持平,不过从权益规模变动来看,上半年保险仍是重要增量。

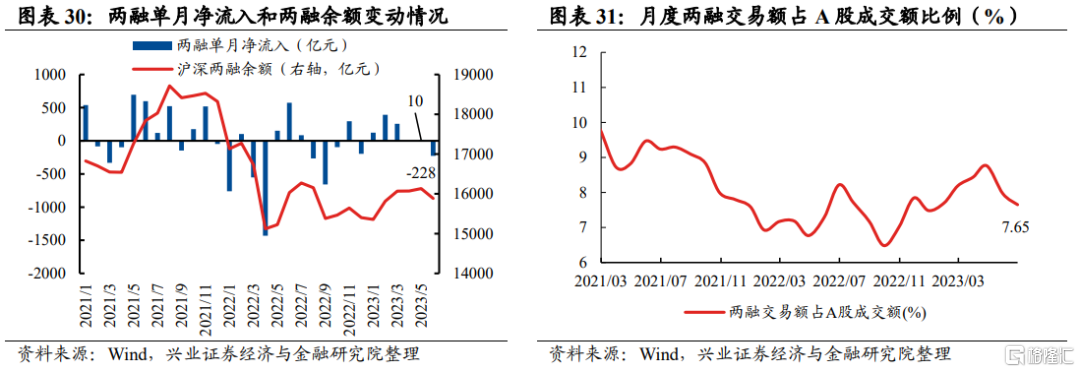

6、上半年两融资金转为流入,2-3月一度贡献重要增量。两融资金受市场风险偏好影响较大,今年市场风险偏好边际回暖,两融也转为净流入。节奏上,在2、3月市场主题投资火热的阶段,两融资金流入一度明显提速,两个月共流入超600亿元,贡献阶段性重要增量。同时,两融交易占比也与3月前后重回8%上方,处于2022年以来高位。不过,随着5月开始市场赚钱效应减弱,两融资金流入再度放缓。

一、公募基金:净增量温和抬升,但发行端尚未显著回暖

上半年偏股基金发行整体维持较低水平,月度发行规模整体处于200-500亿上下,整体发行份额较去年同期下滑19%。老基金赎回压力年初迎来集中释放,但2约开始呈现逐月缓解态势,并于5月转为净申购。整体来看,公募基金净增量逐月温和抬升,但由于赚钱效应有限,预计发行端显著回暖仍需时日。

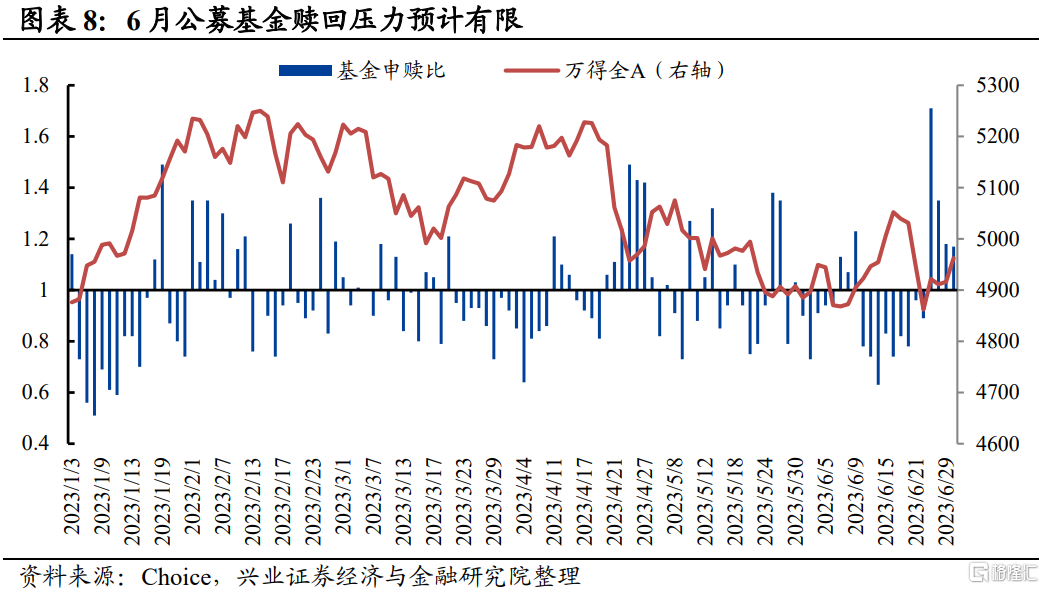

6月偏股基金发行规模环比小幅回落,老基金转为净申购。1)新基金发行方面:从偏股基金(股票型+混合型)的口径来看,6月新发偏股基金规模为248亿元,环比回落91亿。由于上半年公募基金赚钱效应有限、申购端风险偏好未明显回升,偏股基金发行规模持续处于历史较低水平。此外,保险公司定价利率3.5%的产品停售在即,部分银行销售端二季度持续导向保险产品,可能对公募基金发行产生一定挤占效应。2023年上半年偏股基金发行份额达到1845亿份,较去年同期下滑19%。2)老基金申赎方面:5月偏股老基金转为净申购416亿份,环比多申购433亿份,绝对数值上看申购意愿已经处于2019年以来88.4%分位。2月以来赎回压力持续缓解,投资者在市场低位申购老基金的意愿愈发显现。同时根据Choice大数据测算的基金申赎比来看,6月市场震荡期间,基金赎回意愿整体有限。6月中旬前后赎回压力阶段性增强,但下旬市场风险偏好回暖的背景下,申购意愿显著增强。整体来看,偏股基金发行规模仍处于低位区间,但老基金转为净申购,基金增量入场步伐整体提速。

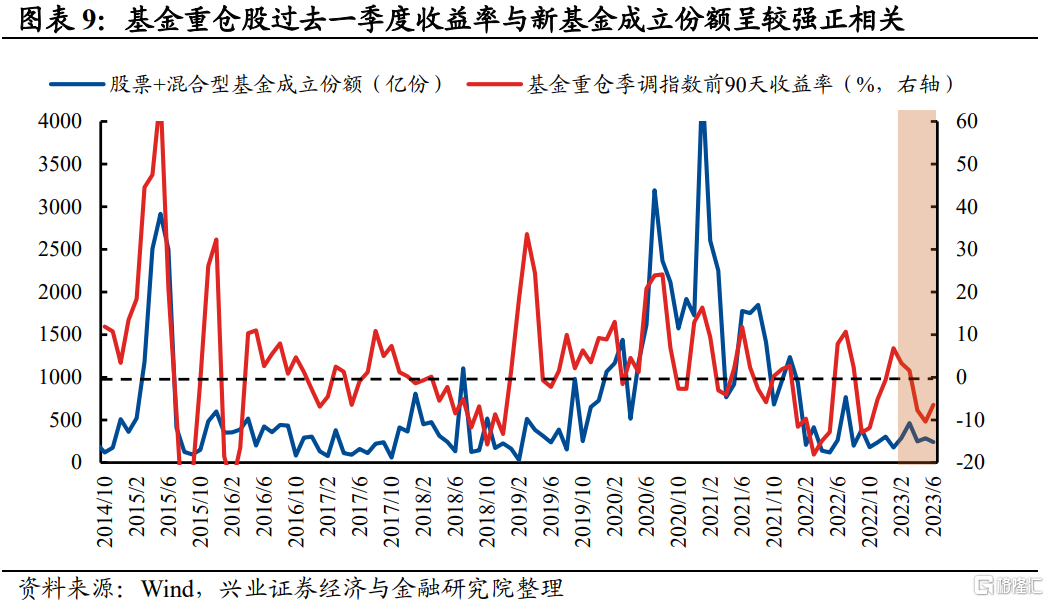

截至2023年6月30日,基金重仓(季调)指数过去一个季度涨幅较5月底回升3.96pct至-6.45%,不过仍处于负收益区间。

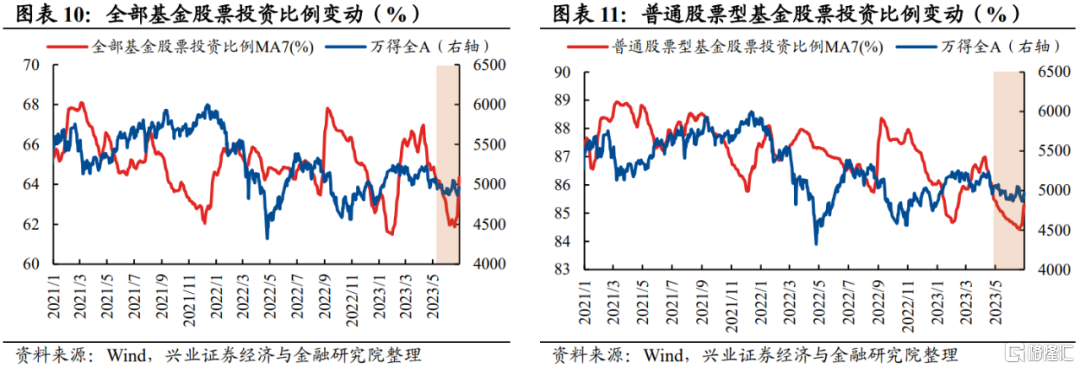

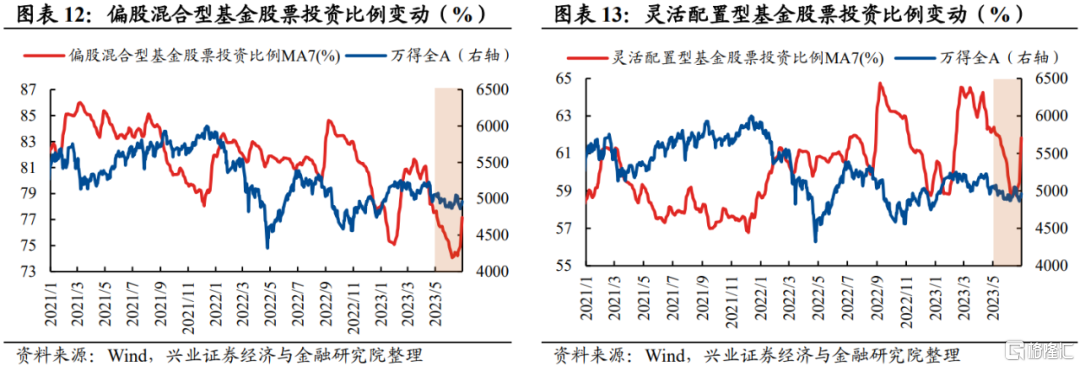

从存量基金仓位来看,6月开放式基金的股票仓位整体回升,偏股混合型、灵活配置型仓位回升幅度较大。根据Wind测算,6月全部开放式基金股票仓位环比回升2.54pct至65.06%,普通股票型、偏股混合型和灵活配置型基金的股票仓位分别环比变动+0.80pct、+3.24pct、+3.15pct至85.42%、77.94%、62.74%,其中偏股混合型和灵活配置型基金仓位回升的幅度相对较大。整体来看,随着A股性价比再度显现,基金仓位整体在降至2021年以来低位后迎来回升,当前全部开放式基金的股票仓位回升至2019年以来53.6%的中等分位,不过普通股票型、偏股混合型基金的股票仓位仍处于至2019年以来5.3%、9.5%的底部水平。

二、私募基金:仓位先升后降,5月重回较低水平

年初私募基金仓位一度大幅抬升,但2月开始私募仓位逐级回落,且绝对水平于5月重回较低水平,逼近去年4月底和10月底的低点,显示私募基金风险偏好上半年未明显回暖。

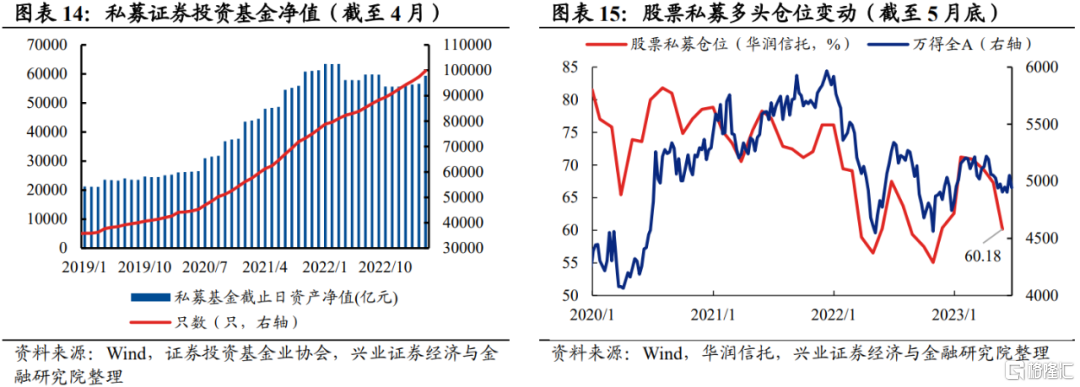

5月股票私募多头仓位回落。从股票私募多头仓位变动(华润信托测算口径)上看,截至5月底,股票私募多头的仓位比例较4月底大幅回落7.14pct至60.18%,已处于2019年以来13.4%的底部水平。2月以来私募仓位逐级回落,当前再度逼近去年4月底和10月底的低点,后续仓位降低空间预计较为有限。从协会公布的口径来看,截至4月底,私募证券投资基金资产净值达59369亿元, 基金只数提升至99775只。

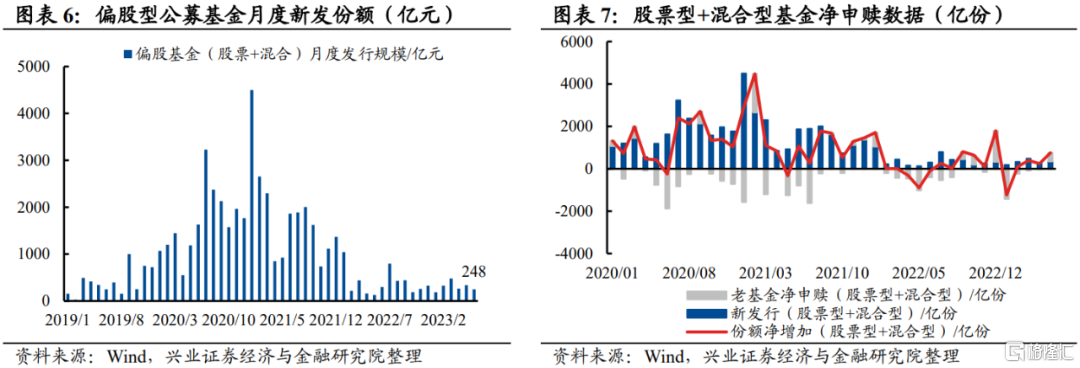

三、保险资金:继续贡献重要增量,但仓位抬升有限

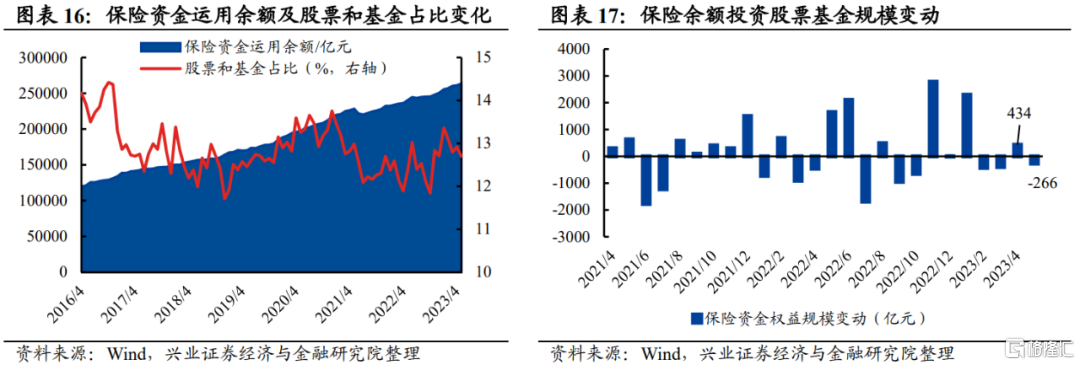

保险资金上半年仓位先升后降,整体基本持平。1月保险资金仓位显著抬升,但2月起风险偏好再度回落,仓位再度回落。规模上看,保险资金1-5月股票和基金规模提升1631亿元,为市场贡献重要增量。

今年5月保险资金股票和基金规模环比回落266亿元,股票和基金仓位水平处于历史中等偏低水位。截止2023年5月,险资运用余额达到26.35万亿,其中股票和基金投资规模为3.35万亿,占比为12.70%,较4月分别回落266亿元、回落0.22pct,当前仓位水平处于2016年以来38.60%的中等偏低水平。随着股权风险溢价再度回升至较高水平,保险资金增配股票资产的意愿后续有望抬升。

四、北上资金:年初流入一度创新高,但后续流入放缓

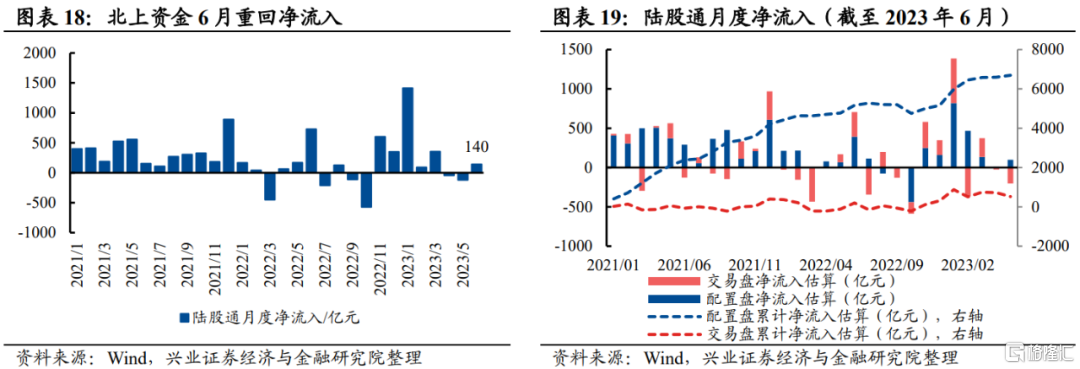

外资年初一度大幅流入,1月整月净流入超1400亿元,创下历史单月新高,但2月开始外部风险因素再度积聚,美联储紧缩超预期、海外银行风险暴露、人民币汇率再度走弱等因素持续压制外资风险偏好,外资流入显著放缓。规模上看,上半年北上资金净流入共1833亿元,同样为A股贡献重要增量。

今年6月北上资金转为净流入140亿元,主因配置盘流入提速。6月北上资金转为净流入140亿元,环比多流入262亿元,2023年上半年北上资金共计净流入1833亿元。拆分来看,6月配置盘净流入250亿元,交易盘净流出95亿元,配置盘流入明显提速,而交易盘流出加快,二者进一步加剧。

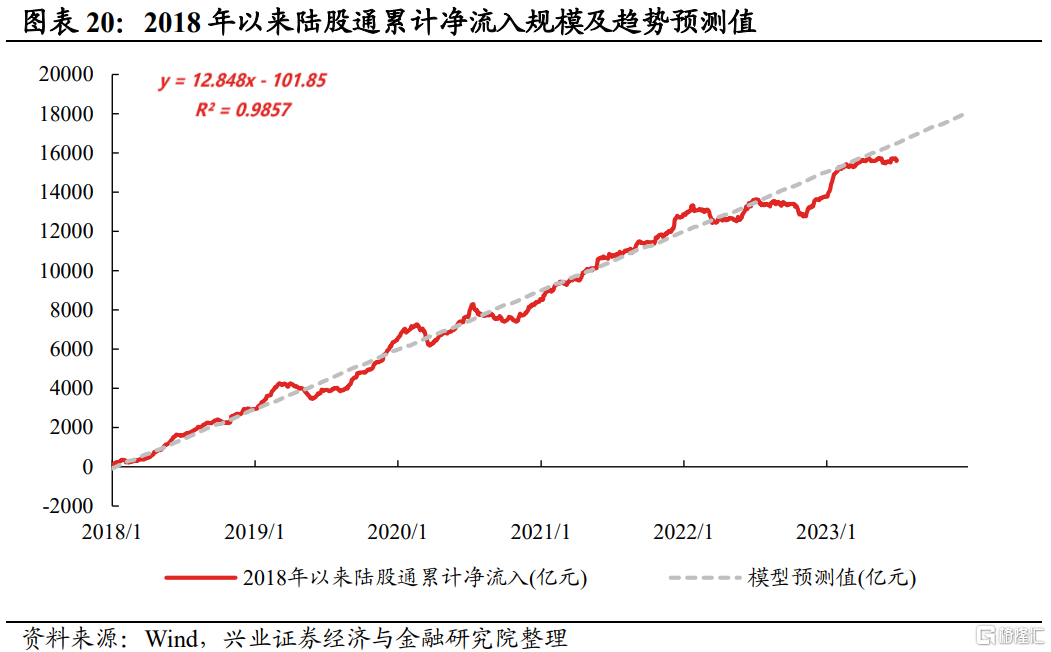

外资流入再度偏离趋势线,后续随着人民币贬值压力缓解,有望重新迎来系统性回补。自2018年后,外资开始趋势性流入A股,累计净流入呈现出明显的线性增长特征,而根据模型测算,外资基本保持每年净流入3000亿元左右的趋势。随着2月以来外资流入显著放缓,外资累计流入规模再度向下偏离趋势线。历史上看,历次外资流入趋势线后都能迎来趋势回归。后续随着人民币贬值压力缓解、美联储正式结束加息进程,外资流入有望重新迎来系统性回补。(具体模型测算方式详见1月18日的报告《外资流入空间还有多大?》)

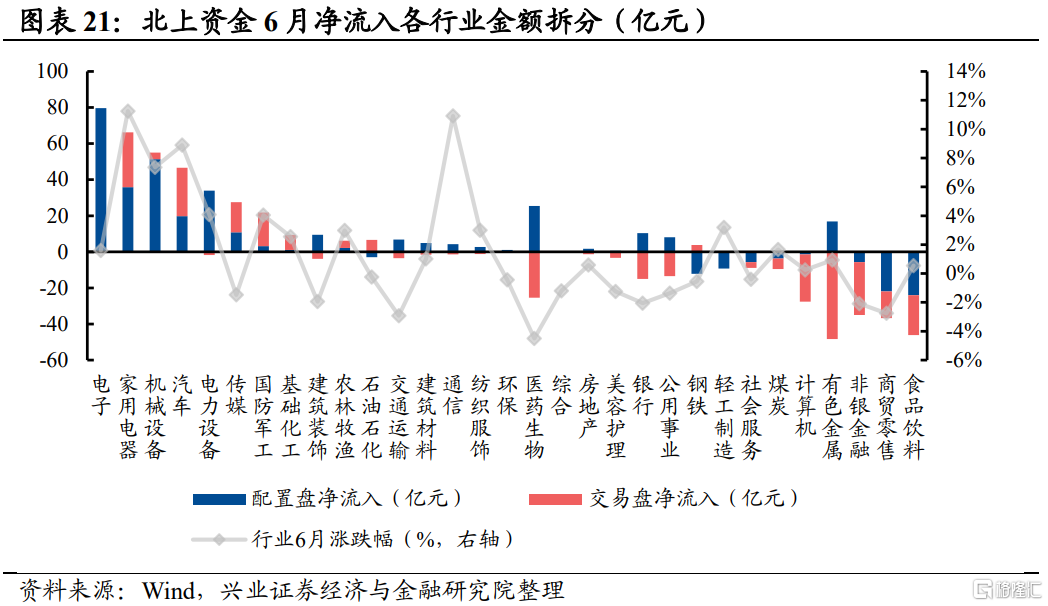

行业配置方面,北上资金6月净流入电子、家用电器、机械设备、汽车、电力设备行业较多,净流出食品饮料、商贸零售、非银金融、有色金属、计算机行业较多。

拆分来看:

配置盘:6月净流入电子、机械设备、家用电器、电力设备、医药生物行业居多,净流出食品饮料、商贸零售、钢铁、轻工制造、非银金融居多;

交易盘:6月净流入家用电器、汽车、国防军工、传媒、基础化工行业居多,净流出有色金属、非银金融、计算机、医药生物、食品饮料行业居多。

配置盘和交易盘同步加仓家用电器、汽车、传媒、国防军工等行业,减仓非银金融、商贸零售、食品饮料、煤炭、社会服务等行业,不过在医药生物、有色金属、银行、公用事业等行业上存在一定分歧。

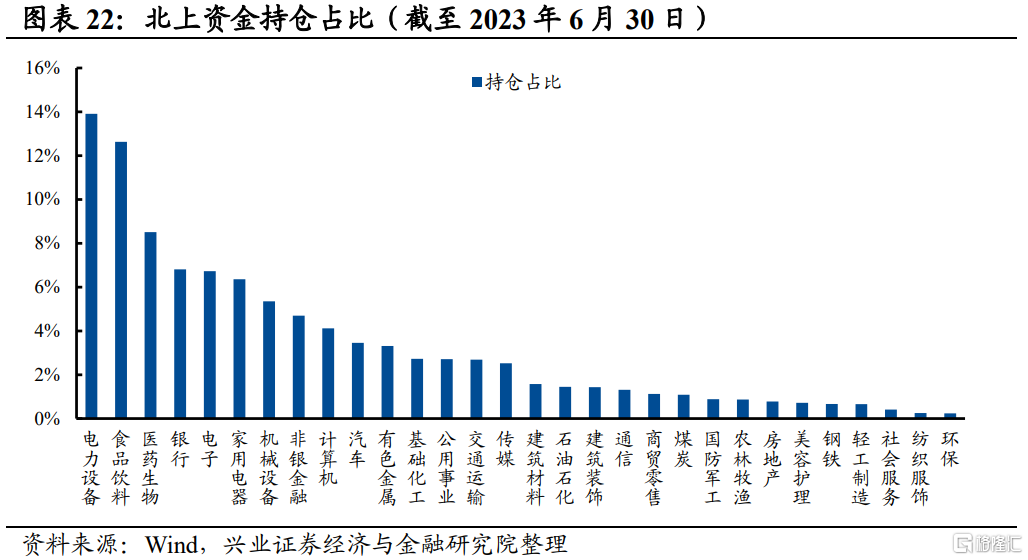

持仓结构方面,截至6月30日,北上资金的前五大重仓行业分别是电力设备(13.9%)、食品饮料(12.6%)、医药生物(8.5%)、银行(6.8%)、和电子(6.7%)。

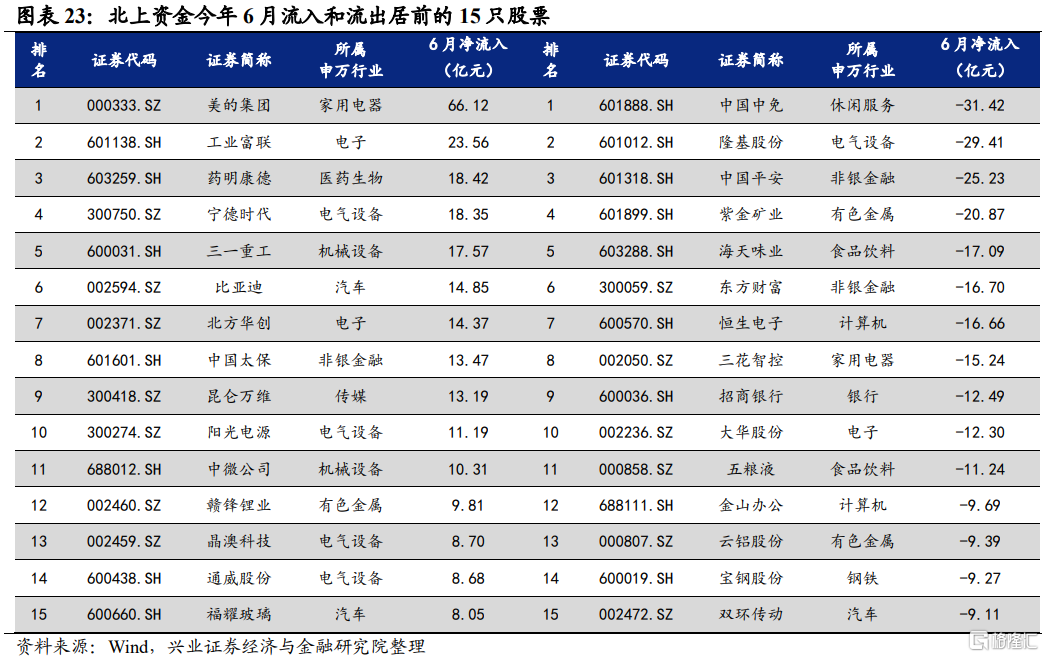

个股层面上,6月净流入居前的个股有美的集团、工业富联、药明康德、宁德时代、三一重工等,净流出居多的个股有中国中免、隆基股份、中国平安、紫金矿业、海天味业等。

五、ETF:申购持续火热,为上半年最重要增量之一

上半年ETF基金申购持续火热,为A股市场贡献重要增量资金。一方面,随着3月开始市场震荡分化加剧,资金通过ETF增配宽基指数或消费等低位板块的意愿再度显著抬升;另一方面,多款央企ETF密集发行,ETF产品线迎来进一步完善,对投资者的吸引力也迎来进一步提升。

6月ETF净申购516亿份,其中消费ETF净申购居首,先进制造ETF净申购较少。6月ETF净申购516亿份,申购规模环比减少271亿份,不过仍然维持较高水平,其中宽基(+120亿份)、科技(+119亿份)、先进制造(+6亿份)、消费(+161亿份)、金融(+68亿份)、周期(+31亿份)、其他主题(+11亿份),消费ETF净申购居首,先进制造ETF净申购较少。2023年上半年ETF净申购2412亿份,其中宽基(+439亿份)、科技(+580亿份)、先进制造(+237亿份)、消费(+802亿份)、金融(+50亿份)、周期(+118亿份)、其他主题(+187亿份),消费ETF净申购居首,科技ETF、宽基ETF获净申购也较多。3月以来市场波动整体有所加剧,资金逆势申购ETF的意愿持续提升。

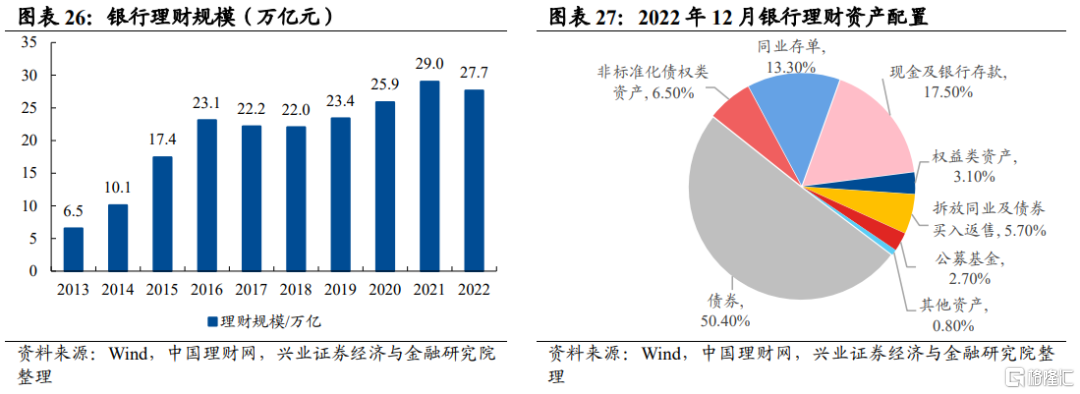

六、银行理财:上半年预计稳定贡献721亿增量资金

2022年底银行理财规模达27.7万亿,其中权益类资产预计达9678亿元。一方面,根据中国理财网公布的数据,截至2022年底,非保本理财达到27.7万亿元,较21年底回落4.66%。另一方面,2022年底银行理财权益类资产占比3.10%、公募基金占比2.7%,直接持股比例仅为2%至5%,权益类占比仍有非常大的提升空间,若按3.5%占比估计,2022底银行理财持有A股市场股票市值预计为9678亿元。预计随着市场整体回暖,银行理财增配权益资产的意愿有望得到提升。若2023年银行理财规模扩容5.8%(2019-2022年复合增速),同时银行理财权益资产配置比例达到3.8%,则全年有望贡献1442亿元的增量资金,上半年预计稳定贡献约721亿元增量资金。

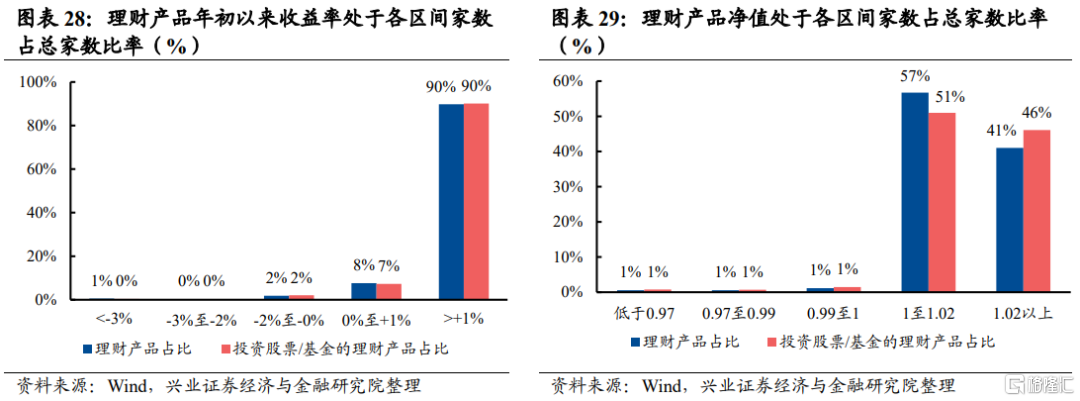

当前理财产品的赎回压力有限。在Wind记录的存续银行理财产品中,我们筛选出今年6月以来公布过最新净值、投资范围涵盖股票或基金的理财产品。据统计,今年以来成立的理财产品中,2.6%的理财产品年初以来收益率为负,仅有0.8%的产品年初以来亏损超过2%,0.1%的产品年初以来亏损超过3%。净值方面,当前仅有2.9%的理财产品净值低于1。由于银行理财产品多属于中低风险投资品种,因此当理财产品收益低于-2%或净值低于1时,产品可能面临赎回压力,目前此类产品仅占比约3.1%,赎回压力不大。

七、两融资金:上半年流入小幅提速,但增量整体有限

上半年两融资金流入小幅提速,但增量整体有限。2、3月市场轮动加剧、题材活跃的阶段,两融资金一度成为市场重要增量。但随着4月开始市场赚钱效应整体回落,两融风险偏好再度承压。

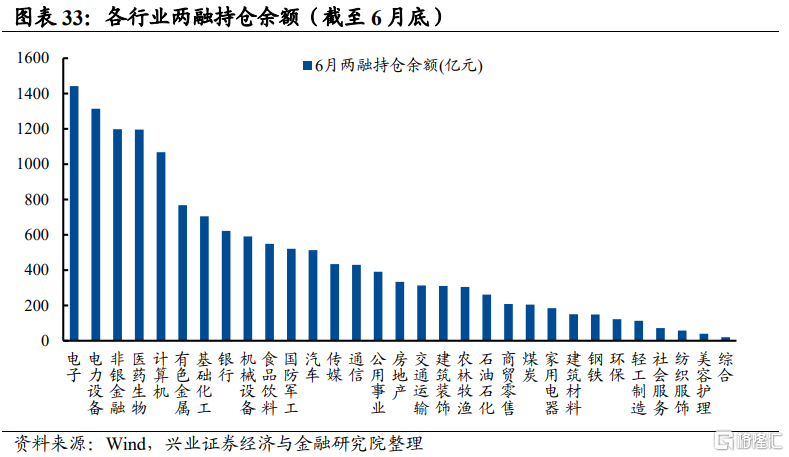

6月两融资金转为净流出228亿元,成交活跃度环比有所回落。从两融净流入规模来看,6月两融转为净流出228亿元,较上月多流出238亿元,2023年上半年累计净流入551亿元。从两融余额来看,6月底两融余额为15885亿,较6月底环比回落249亿元。从两融成交来看,6月成交占比为7.65%,较上月回落0.31 pct,处于至2016年以来的16.8%的低位。5月以来市场震荡加剧,数字经济、“中特估”两条主线赚钱效应整体有所回落,一定程度上压制了两融资金的参与意愿。

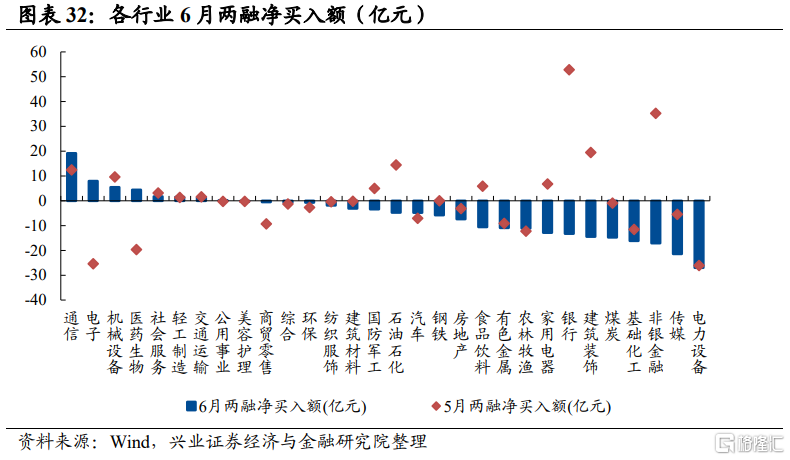

从行业结构来看,6月两融流入通信行业居首,流出电力设备行业居多。6月两融资金流入通信、电子、机械设备、医药生物、社会服务行业较多,流出电力设备、传媒、非银金融、基础化工、煤炭行业居多。当前两融余额较高的前五大行业分别是电子、电力设备、非银金融、医药生物和计算机。

八、养老体系:预计保持稳定流入态势

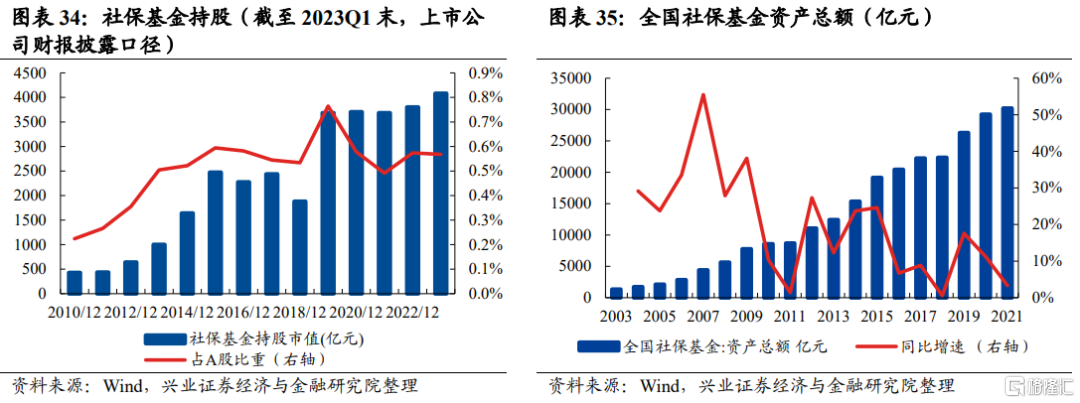

1、社保基金:第三季度增量预计65亿元

社保基金2023年第三季度增量预计65亿元。2021年社保基金资产总额3.02万亿元,同比增加3.3%。假设2022年、2023年社保基金扩容速度与2021年的3.3%持平,则2023年底社保基金资产总额有望达到3.22万亿元。同时假设社保基金的股票投资比例维持25%的水平,预计2023年社保基金流入A股的增量预计达259亿元左右,2023年第三季度流入增量预计达65亿元左右。

社保基金Q1重仓股市值占A股的比重小幅回落。从持股前十市值这一重仓口径上看,截至23Q1末,社保基金重仓持股市值达4081亿元,持仓市值环比抬升278亿元,重仓持股市值占A股比重相较22Q4环比小幅回落0.01pct。

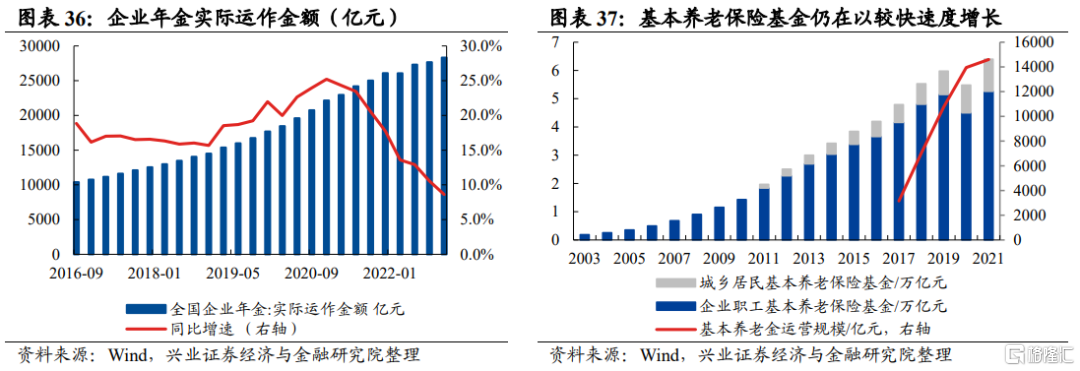

2、企业年金&职业年金:第三季度增量预计99亿元

年金2023年第三季度增量预计99亿元。截至2022年底,全国企业年金实际运作金额已达2.83万亿元,同比增速8.6%。若保持8.6%增速,2023年底有望达到3.08万亿元。近几年企业年金股票投资占比在7%左右,假设2022年维持不变,2023年增量预计171亿元。截至2022年底,全国职业年金基金投资运营规模超过2.11万亿元,较2021年底增加约3200亿元,假设后续每年增加3200亿元,参考年金股票投资比例约7%,2023全年增量有望达到224亿元。加总来看,年金2023年增量预计395亿元,第三季度增量预计达99亿元。

3、养老金:第三季度增量预计114亿元

基本养老金2023年第三季度增量预计114亿元。截至2022年12月,全国所有省份基本养老金运营规模达到1.62万亿元,同比增长11%。基本养老金也是由社保理事会管理,参考社保基金25%股票配置,假设基本养老金25%股票配置比例。假设2023年运作金额扩容维持11%的年增速,则预计2023年底基本养老金运营规模达到1.8万亿。同时假设25%股票投资比例不变,则2023年有望为A股市场贡献444亿元的增量资金。此外,多层次养老保险体系的“第三支柱”——个人养老金制度于2022年11月25日正式启动。在我们2022年4月23日发布的报告《个人养老金入市:发展、现状与未来》中,我们对第三支柱未来进入股市的规模以及节奏进行了详细测算。中性假设下,预计今年个人养老金入市规模达到11亿元,之后几年入市有望逐步提速。加总来看,预计2023养老金有望为A股市场贡献460亿元的增量资金,第三季度有望贡献114亿元的增量资金。

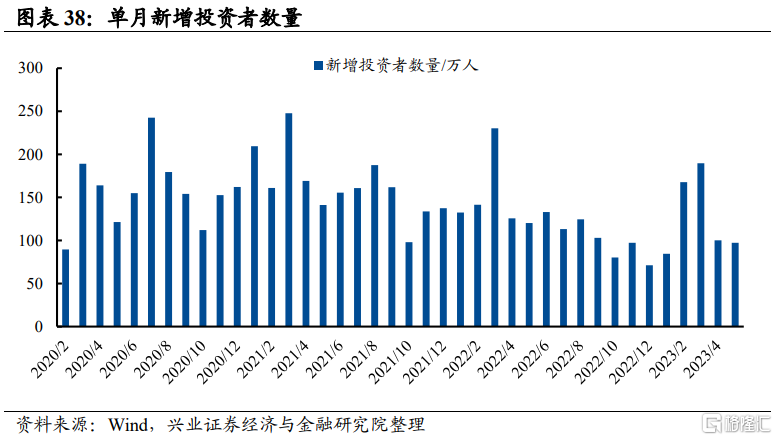

九、散户:开户仍处于较低水平,居民直接入市意愿有限

虽然2-3月散户开户数据一度回暖,但整体来看上半年散户开户仍处于较低水平,居民资金直接入市的意愿整体有限。

5月新增投资者数量97.26万人,环比回落2.9%,同比回落19.1%,绝对水平已经处于近三年低位。

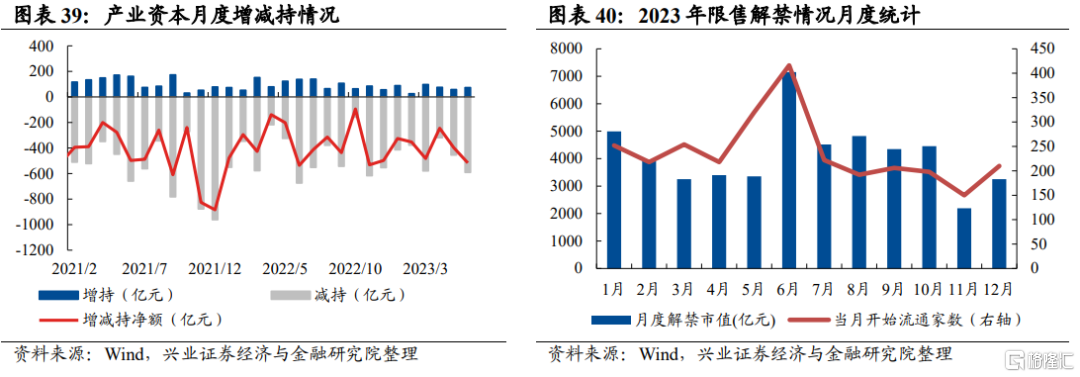

十、产业资本:解禁规模抬升下,减持压力同比提升

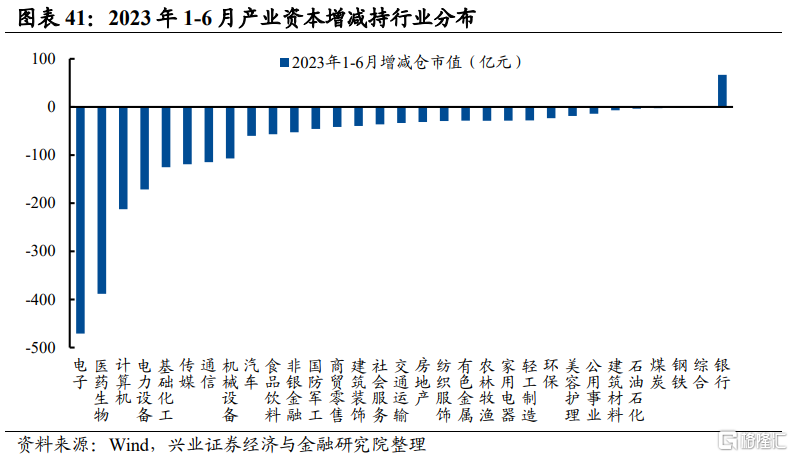

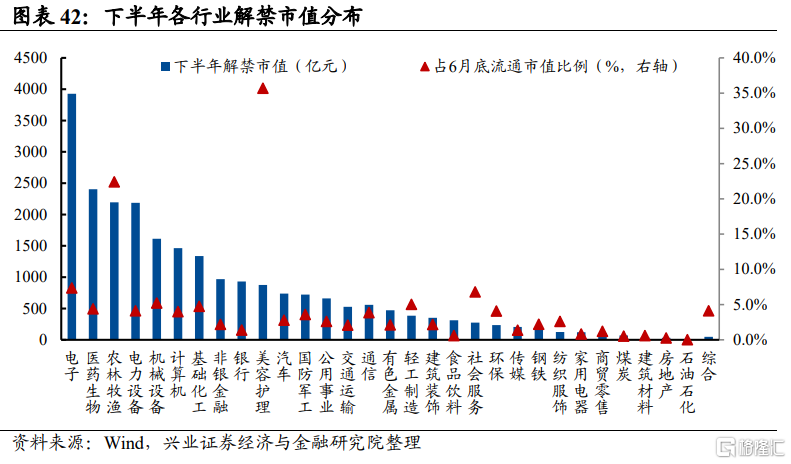

由于今年上半年解禁规模整体抬升,产业资本减持压力较去年同比有所提升。上半年产业资本净减持2319亿元,较去年同期的2075亿元提升11.8%。结构上看,电子、医药生物、计算机等行业上半年遭减持规模居前。

6月产业资本净减持规模环比继续回升,减持压力7月预计明显缓解。6月产业资本净减持517亿元,净减持规模环比增加120亿元,净减持绝对数值处于2020年以来70.8%的中等偏高分位。随着6月解禁规模较前期大幅抬升,产业资本减持压力也继续提升。后续来看, 7月开始解禁市值整体回落,不过7-10月绝对市值规模仍处于年内较高水平,预计市场仍面临一定减持压力。

从行业结构来看,电子、银行、环保等行业未来一个季度面临的资金流出压力相对较大。2023年前6个月,电子、医药生物、计算机、电力设备、基础化工等行业遭产业资本减仓的市值居前。解禁压力方面,今年下半年解禁市值居前的行业为电子、医药生物、农林牧渔、电力设备、机械设备。同时未来一个季度解禁市值占6月底流通市值比例最高的行业分别为美容护理(35.7%)、农林牧渔(22.4%)、电子(7.4%)、社会服务(6.8%)、和机械设备(5.2%),这些行业面临的资金流出压力预计相对较大。

风险提示

1、历史经验和指标可能存在失效风险;2、不同区间统计可能存在结论差异风险;3、因数据不完备导致计算结果与实际结果存在误差的风险。

注:文中报告节选自兴业证券经济与金融研究院2023年7月10日已公开发布研究报告《10类资金:上半年回顾及近期变化》本报告分析师 :

张启尧 SAC执业证书编号:S0190521080005

程鲁尧 SAC执业证书编号:S0190521120004

更多股票资讯,关注财经365!