FOF最新重仓基金名单出炉。

随着2022年基金四季报陆续披露,被称为“专业买手”的FOF最新重仓基金名单以及调仓换基情况也随之浮出水面。

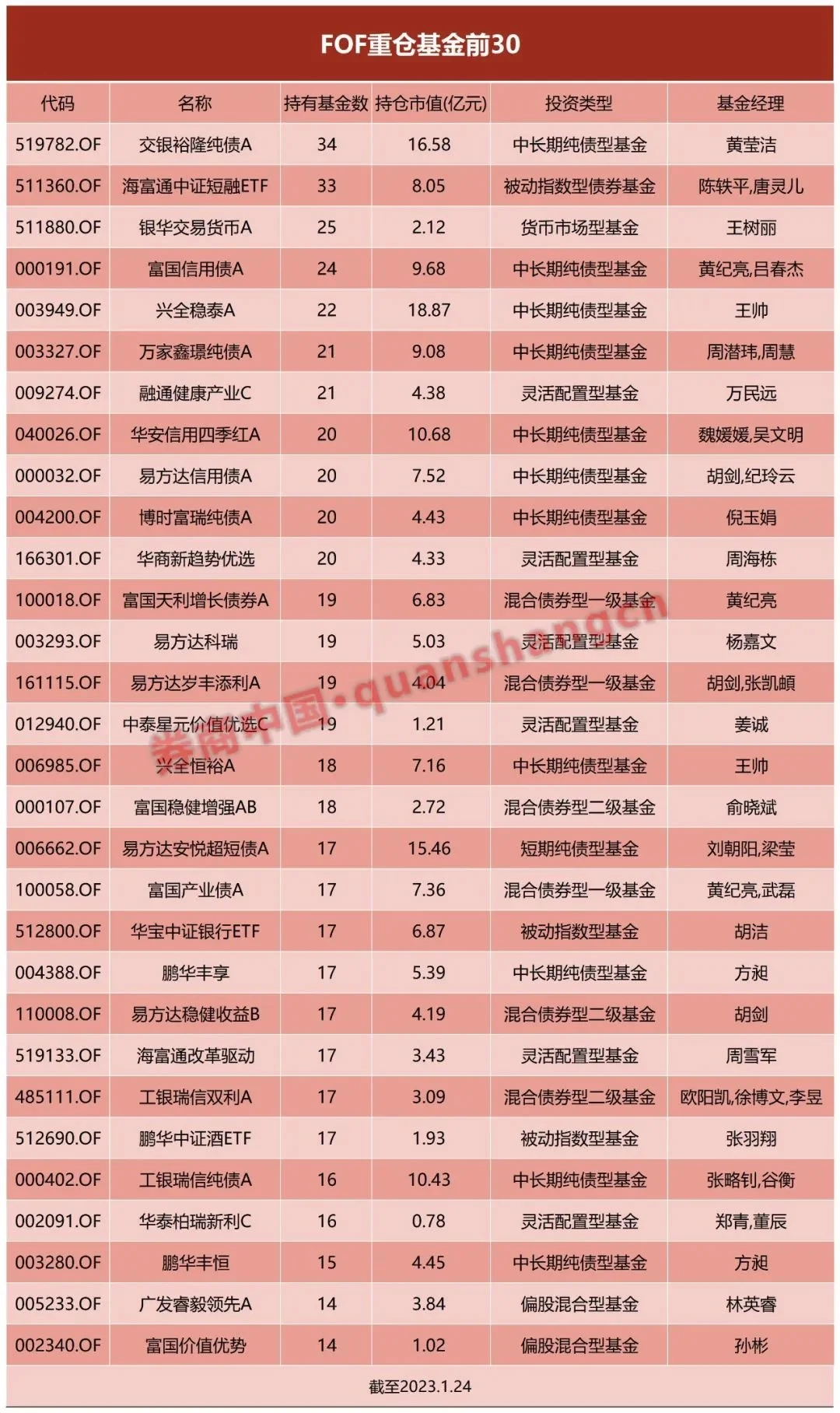

Wind数据显示,截至1月24日,300余只公募FOF产品已经披露了2022年四季报,进入FOF前十大重仓基金名单中最多的有交银裕隆纯债A、海富通中证短融ETF、银华交易货币A三只基金等,仍以债券型基金居多。不过,去年四季度债市出现调整以及权益市场见底反弹,FOF基金经理将更多目光转向了股票型基金,一批优秀的股票型基金经理受到青睐。

抛债投股,FOF扎堆持基名单出炉

整体来看,FOF重仓数量排名前30的基金中,纯债型基金有16只、货币型基金有1只、股票型ETF有2只、主动权益基金7只,以及“固收+”基金有4只。

2只股票型ETF分别是华宝中证银行ETF和鹏华中证酒ETF,各被17只FOF重仓持有。

富国稳健增强AB、易方达稳健收益B、工银瑞信双利A和华泰柏瑞新利C4只“固收+”基金分别被18只、17只、17只和16只FOF重仓持有。

数据显示,FOF重仓数量居前的基金有交银裕隆纯债A、海富通中证短融ETF、银华交易货币A,它们分别被34只、33只和25只公募FOF持有,其中银华交易货币A是被FOF扎堆持有的唯一一只货币型基金。

2022年权益市场表现不佳,债券型基金成为公募FOF青睐对象,而交银裕隆纯债A也自2022年二季度以来替代权益类基金,连续3个季度成为公募FOF重仓数量最多的基金。

展望2023年一季度,交银裕隆纯债A基金经理黄莹洁表示,中长端利率中枢高位震荡的逻辑仍在延续,流动性宽松为债券市场提供支撑,基本面强修复预期限制了长端利率的下行空间。

债券型基金是公募FOF业绩的“压舱石”。数据显示,FOF重仓数量排名前30的基金中有19只为债券型基金,仅1只基金2022年业绩出现亏损。

7只主动权益基金分别是融通健康产业C、华商新趋势优选、易方达科瑞、中泰星元价值优选C、海富通改革驱动、广发睿毅领先A和富国价值优势。

值得注意的是,2022年四季度期间,债券市场出现回调,权益市场开始回暖,FOF基金经理开始抛售稳健的债券型基金,同时增持股票型基金。

如交银安享稳健养老一年A基金经理蔡铮在基金四季报中透露,报告期内,权益市场在震荡中结构性行情加剧,债券市场大幅调整。基金持续跟踪市场基本面、流动性、波动率以及股债配置性价比等指标的变化,灵活调整固定收益和权益资产配置情况。固定收益资产方面,保持谨慎态度,并于十一月中旬本轮债市回撤伊始,考虑到可能会发生机构集中赎回,组合逐步赎回部分阶段波动较大的纯债基金,以防范风险为主。权益资产方面,保持相对积极的态度,报告期内小幅提升组合的权益仓位且对持仓结构进行了优化,配置思路还是紧密跟踪市场主流配置方向,整体持仓更偏均衡风格且更贴近偏股基金。

FOF最青睐的主动权益基金

整体来看,FOF业绩的主要波动性来源于主动权益基金的业绩表现。FOF基金经理选择主动权益基金 正是看中了基金经理的主动选择能力。去年四季度,“专业买手”又看中了哪些有潜力的主动权益基金?

Wind数据显示,合计有35只主动权益基金被6只以上FOF重仓持有。万民远的融通健康产业C、周海栋的华商新趋势优选、杨嘉文的易方达科瑞和姜诚的中泰星元价值优选C分别获得21只、20只、19只和19只FOF持有。

万民远的融通健康产业C和周海栋的华商新趋势优选在去年四季度受到FOF大幅加仓,两只基金截至2022年三季度末分别有5只、9只FOF重仓持有,而到了2022年底则有21只和20只FOF重仓持有,上述两只基金一举成为FOF扎堆数量排名第一、第二的主动权益基金。

基金经理万民远在基金四季报中表示,基金投资风格上坚持“守正出奇,逆向投资”,在好的贝塔里找阿尔法,用绝对收益的理念做相对收益。即注重个股的估值安全边际,通过集中个股、分散细分领域,同时放弃估值泡沫的收益来控制组合的回撤风险;个股选择坚持“逆向思维,人多的地方不去”原则,在企业经营阶段性低点布局,组合构建遵循产业趋势优先,成长与估值匹配,不追逐短期热点,提前预判,做孤独的“拐点型”价值发现者。

不难发现,近期业绩较好和控制回撤能力强的基金经理最被FOF基金经理青睐,如万民远、周海栋、林英睿、沈楠等管理的基金去年四季度以及全年业绩均大幅跑赢同类型基金,而姜诚、綦缚鹏、董辰等凭借较强的回撤控制能力逐渐受到FOF基金经理青睐。

最具典型代表的是董辰管理的华泰柏瑞富利C,2022年最大回撤仅16.73%,全年实现6.55%的正收益,在四季度获得FOF增持3303.31份。董辰在基金四季报中指出,华泰柏瑞富利基金将继续在公司质量、景气度和成长空间三个维度精选个股,尽力控制回撤,努力获取超额收益。展望后市,随着积极政策的落地,受益于场景恢复的消费和经济复苏的制造、周期类板块可能景气提升。自主可控和安全仍是下一阶段发展的重点之一。另一方面,海外衰退和美联储货币政策趋松仍可能为黄金板块提供有利环境。

在FOF基金经理的选择中,一些主题型基金从同类基金中脱颖而出,被FOF扎堆持有。如医药健康主题的融通健康产业C、港股主题的易方达港股通成长C等,其中易方达港股通成长C首次进入FOF的十大重仓基金名单中。陈皓的易方达港股通成长C2022年取得了较大的超额收益,其在基金四季报中表示,主要源于三季度末就形成了对港股中长期赔率、胜率愈发突出的总体判断,因此在10月市场极度悲观和恐慌时大幅加仓了互联网、创新药、大消费等优质公司,给净值带来了较大贡献。

FOF基金经理:将适度增加组合波动容忍度

2022年业已结束,FOF基金经理今年将如何在权益市场和债券市场中进行组合配置?

南方基金FOF基金经理李文良表示,在后续运作中,将适度增加组合波动的容忍度,在市场处于相对低位时积极在权益资产获取向上的收益弹性,积极把握A股结构性机会,应用灵活仓位在市场波动和板块轮动中动态调整,适度逆向操作,力求实现稳健收益。

易方达基金FOF基金经理张浩然表示,在卫星仓位中继续降低新能源行业的配置比例,同时也降低持续超配的煤炭行业的配置比例,而增配了消费行业、港股等资产的配置比例,力求能够在当前的市场环境中提升核心仓位的收益风险特征。

展望2023年一季度,蔡铮表示,A股当前进入了观望窗口期,前期演绎的“强预期,弱现实”逻辑已经开始转变,当前权益资产估值仍处于性价比较高的位置,下行空间较为有限,后续随着市场对主要城市疫情达峰的预期升温,市场可能会迎来修复行情,陆续发布的年报预告或将给市场主线提供一些线索。

展望后市,平安基金FOF基金经理高莺表示,随着美联储加息放缓、防疫策略实质转向、房地产托底三大政策出现明确共振信号,预计2023年市场震荡筑底后开启震荡上行周期,价值和成长均有投资机会,围绕政策和经济复苏双主线展开。更多股票资讯,关注财经365!