A 股的日历效应

核心结论

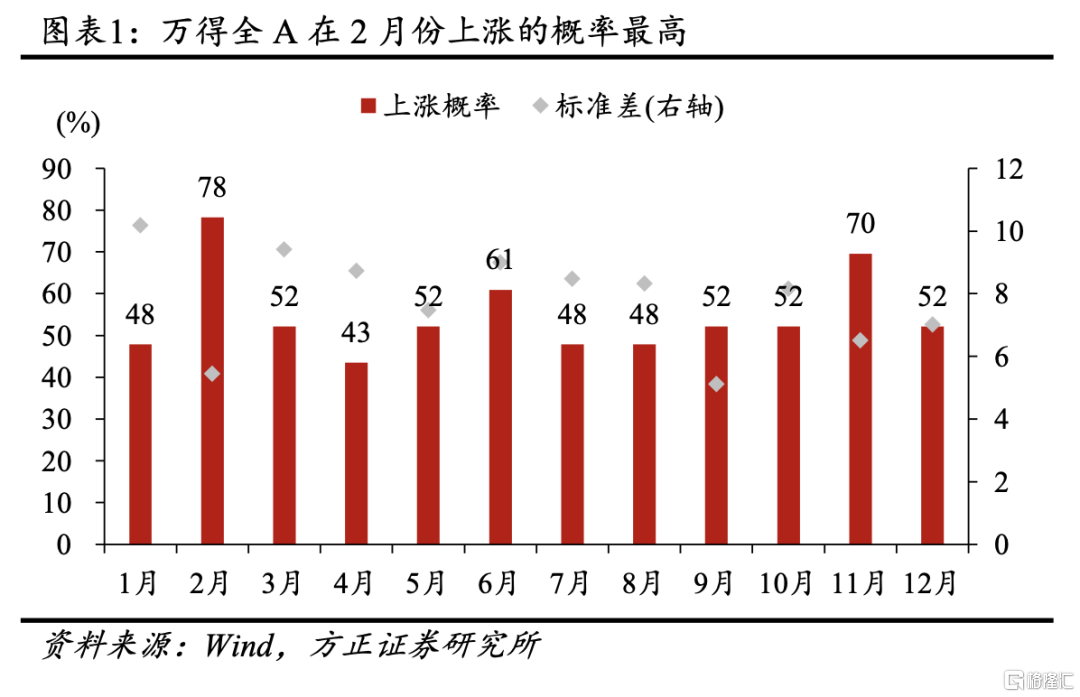

“春季躁动”指的是股票市场一般在 1 月至 2 月会有较大概率的阶段性上涨行情,本质上是日历效应的一种。A 股市场上的“春季躁动”行情主要体现在 2 月份上涨,2 月上涨概率是全年最高的。自 2000 年至 2022 年,万得全 A 指数 2 月份上涨概率达到78%,远高于其他月份,其次是 11 月,各年度二月份涨幅方差相比其他大多月份也较低。

从行情背后的逻辑来看,驱动春季躁动行情的原因,一是春节前后流动性环境比较宽松,同时 2 月和 11 月上涨概率较高背后存在着事件驱动的影响,每年 2 月份之后是 3 月份的两会,11月之后是每年的中央经济工作会议,都是对未来经济政策有方向性影响的重要会议,使得市场容易产生政策预期。

2023 年开年第一周,市场表现亮眼,港股更是录得超过 6%的涨幅。展望后市,我们对 A 股市场乐观看多。作为和企业盈利状况关联度最为密切的宏观经济指标,PPI 同比已于去年 10 月转负,当前已经进入到本轮盈利下行周期的中后期。随着短期负面因素的逐渐消退,我们认为去年 10 月底判断市场底部反转的逻辑依然成立。结构上看,一季度可以关注大盘价值的修复行情,二季度及以后市场风格或将重回中小盘成长风格。另一方面,从过去十年的经验来看,无论是牛熊转换还是风格切换,A 股在一月份(年初)变盘的概率极大。

风险提示:宏观经济不及预期、地缘政治风险、历史经验不代表未来、疫情扩散可能影响经济等。

报告正文

1、春季躁动:A 股的日历效应

股票市场的“日历效应”(Calendar Effect)是指股价变化与特定的日期发生了显著的相关关系,在特定的日期内出现了规律性或者较大概率的高回报或者低回报。最著名的“日历效应”是美国股市早期出现的“一月效应”,即美国股票市场在一月份的平均收益率比其他月份的平均收益率要高,且在统计上显著。“春季躁动”是另一种日历效应表现形式,指的是股票市场一般在 1 月至 2 月会有较大概率的阶段性上涨行情。

回顾历史经验,A 股市场上的“春季躁动”行情一般发生在 2 月,而且即使从全年来看,2 月的上涨概率也是最高的。自 2000 年至 2022年,万得全 A 指数 2 月份上涨概率达到 78%,远高于其他月份,各年度二月份涨幅方差相比其他大多月份也较低。上涨概率其次高的就是11 月,从 2000 年至 2022 年万得全 A 指数在 11 月上涨的概率有 70%。从行情背后的逻辑来看,2 月和 11 月上涨概率较高背后存在着事件驱动的影响,每年 2 月份之后是 3 月份的两会,11 月之后是每年的中央经济工作会议,都是对未来经济政策有方向性影响的重要会议,使得市场容易产生政策预期。

同时,春季行情在一定程度上也是全年行情的晴雨表,2 月如果下跌,全年下跌的概率也较大。如前所述 2 月份一般是全年上涨概率最大的月份,上涨的概率高达 7 成以上,如果连 2 月份都出现较大幅度的下跌,一般全年大概率都是下跌的。2000 年以来万得全 A 在 2 月份一共出现过三次较大幅度下跌(另外两次微幅收跌,环比基本持平),分别是:2001 年 2 月下跌 6.0%vs 全年下跌 24%、2016 年 2 月下跌2.7%vs 全年下跌 13%、2018 年 2 月下跌 4.9%vs 全年下跌 28%。

也就是说,春季躁动受到市场关注的原因,不仅是因为其上涨概率较大,更重要的是春季行情是全年行情的晴雨表,从统计规律的角度,对全年的股票走势给予了一定的判断参考。

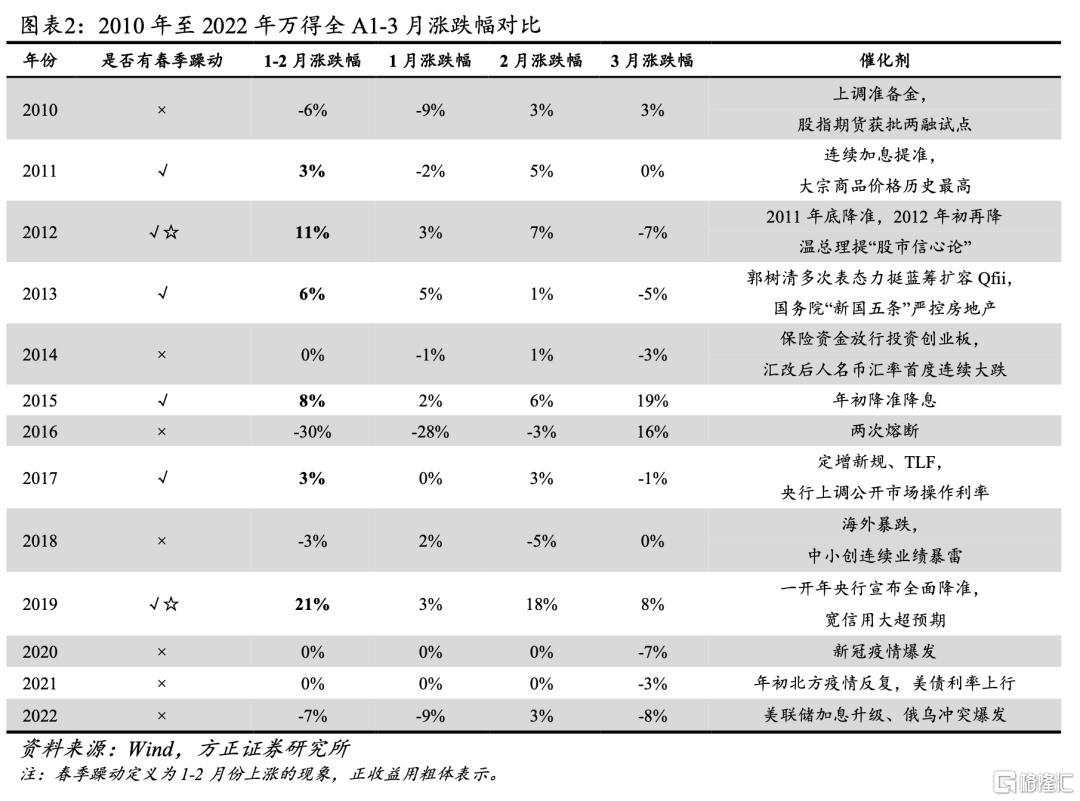

2、春季躁动行情特征概括

回顾 2010 年以来的春季行情,春季躁动现象出现的概率还是较大的。一般来讲一季度前三个月当中至少有一个单月是上涨的,而 2 月的上涨概率最大。具体以 1-2 月累计涨幅来看,近十年来 A 股春季行情表现大多较为温和,例如 2011 年、2013 年、2015 年和 2017 年年初万得全 A 指数累计涨幅均在 10%以内。不过部分年份如 2010 年、2016年以及 2022 年,万得全 A 指数累计出现了不小的跌幅,另外像 2012年、2019 年万得全 A 的累计涨幅均在 10%以上。

从春季行情的驱动逻辑来看,主要有以下几方面原因,一是春节前后流动性比较充裕;二是经济数据和企业盈利数据阶段性空白使得市场预期较为分散,盈利上行的逻辑尚未证伪;三是中央经济会议和两会的政策期待。其中尤其值得注意的是近十年来,春季行情出现大跌的年份往往存在系统性的利空因素,如 2016 年的两次熔断、2020 年的新冠疫情以及去年的俄乌冲突和美联储加息升级。而大涨年份如 2012年、2019 年均有降准降息等力度较大的宽松政策催化。

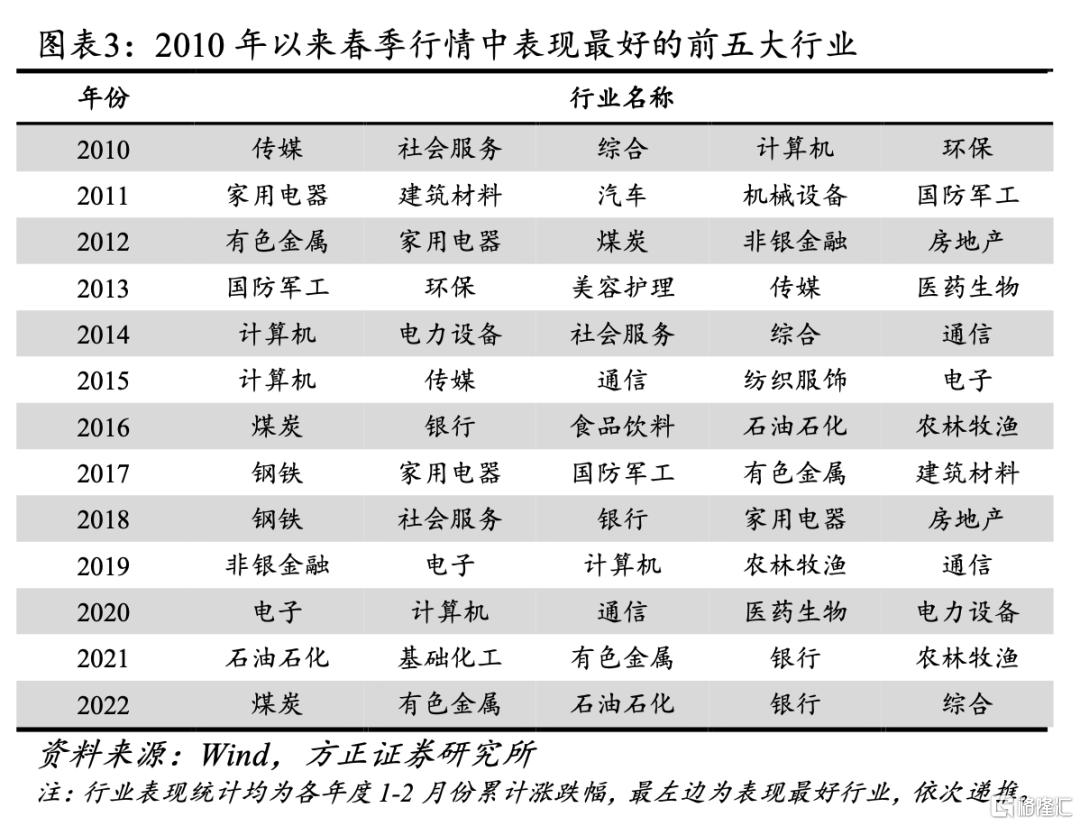

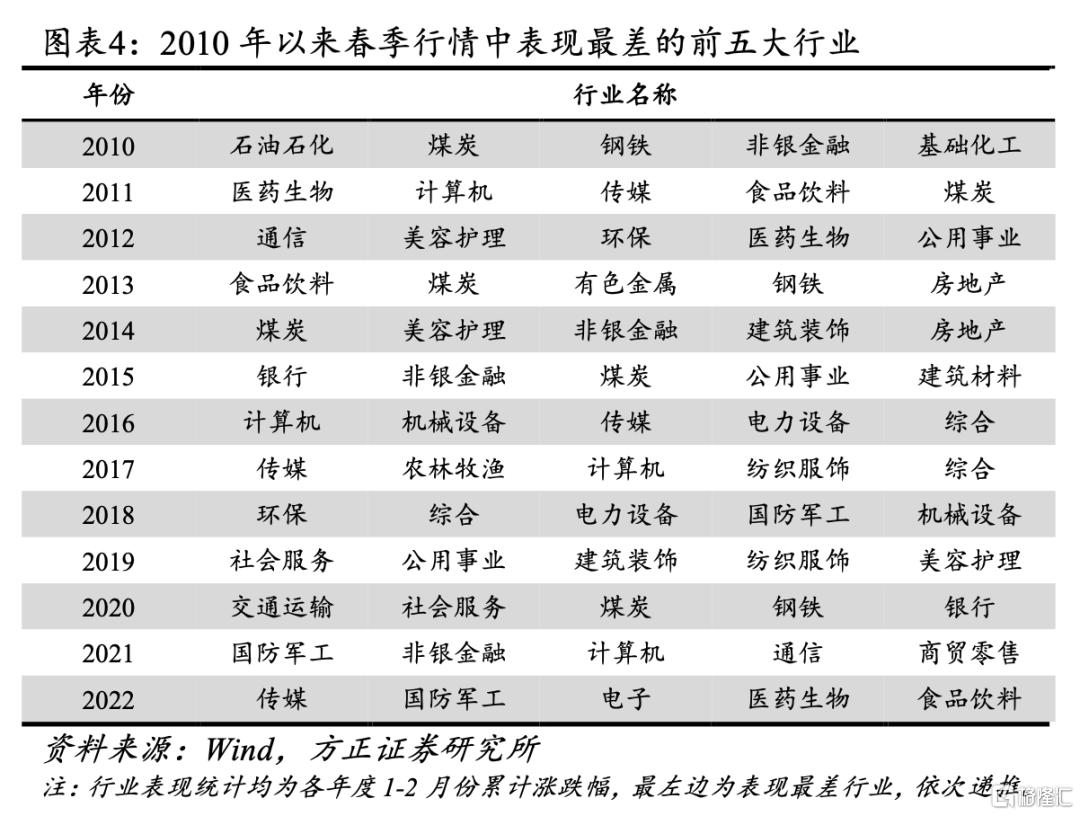

从春季躁动行情的板块结构性表现来看,图表 3 和图表 4 分别报告了2010 年以来春季行情中表现最好和最差的前五大行业。从 2010 年到2022 年一共 13 年的春季行情中(1-2 月份累计涨跌幅),计算机、钢铁、煤炭这几个行业进入涨幅榜前五次数较多。

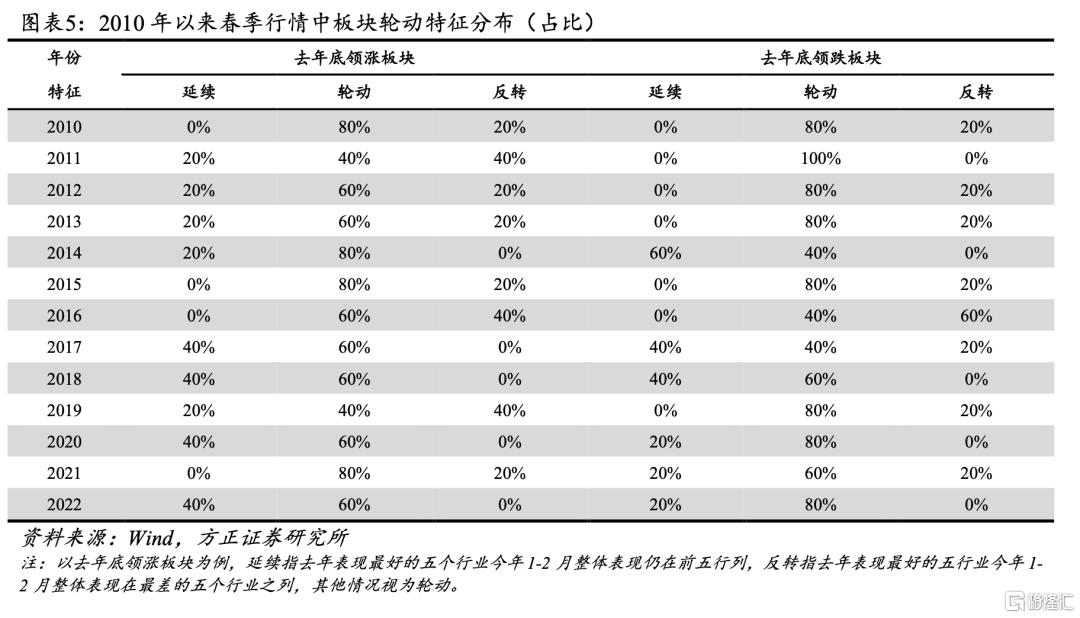

从近十年春季行情的板块轮动特征来看,一般板块表现发生轮动的概率较大,而出现延续以及反转的概率相对较小。对于延续、轮动、反转三个特征我们做如下定义,以去年底领涨板块为例,延续是指去年表现最好的五个行业今年 1-2 月整体表现仍在前五行列,反转是指去年表现最好的五行业今年 1-2 月整体表现在最差的五个行业之列,其他情况视为轮动。从近十年春季行情的板块轮动特征来看,一般板块表现发生轮动的概率较大,而出现延续以及反转的概率相对较小,换句话说,前一年底表现最好的板块在来年春季行情中表现继续居前或者表现出现大幅反转垫底的概率相对都不大,大概率上是会出现行情在别的板块轮动进行。

3、2023 年春季躁动行情值得期待

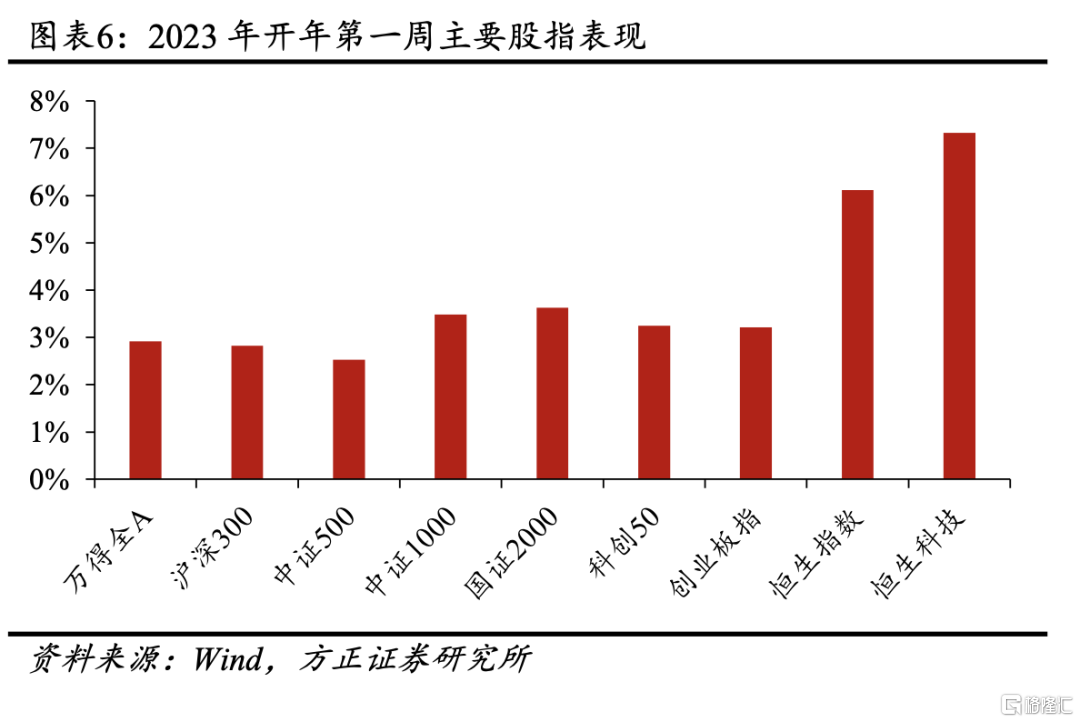

虽然去年 12 月中下旬以来,受疫情、债市流动性冲击、海外市场下跌等一些负面因素扰动,市场出现了一些调整,但开年第一周股市表现一扫阴霾,表现亮眼,港股更是录得 6%以上的涨幅。

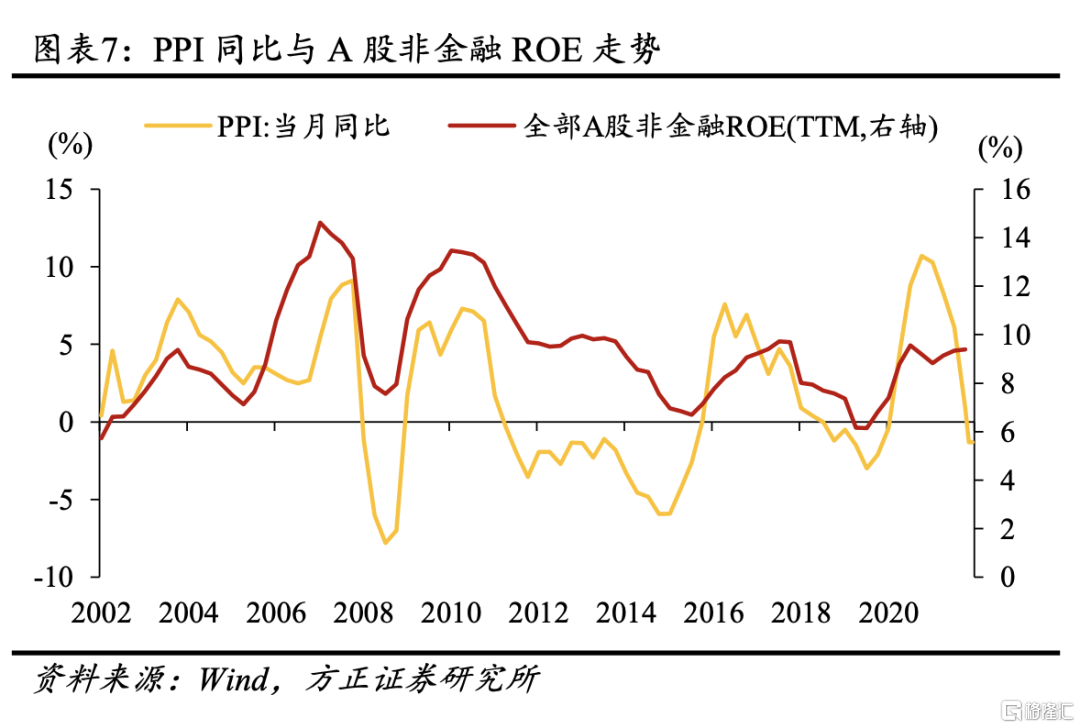

展望后市,我们对 A 股市场乐观看多。作为和企业盈利状况关联度最为密切的宏观经济指标,PPI 同比已于去年 10 月转负。从目前 PPI 的位置来看,当前已经进入到本轮盈利下行周期的中后期,后续无论是L 型还是 V 型复苏,左侧的基本面主跌浪目前都已经结束,我们认为去年 10 月底判断市场底部反转的逻辑依然成立。

结构上看,一季度可以关注大盘价值的修复行情。不过从中期来看,我们认为从 2021 年开始的风格切换是一个新的转折,中小盘成长占优可能是未来 3-5 年中期维度 A 股市场的风格特征,二季度及以后市场风格或将重回中小盘成长风格。另一方面,从过去十年的经验来看,无论是牛熊转换还是风格切换,A 股在一月份(年初)变盘的概率极大。更多股票资讯,关注财经365!