首选行业龙头

放眼A股大消费板块,医美是颇为重要的一个细分领域。

近年来,随着经济社会的不断发展与大众思想观念的转变,越来越多的人都开始崇尚高颜值,并愿意为了“变得更美”而付费,由此带动了医美行业的繁荣;再加上各类医美项目普遍具有极高的毛利率和复购率,且主要受众群体为女性,因此医美素来都被誉为“女人的茅台”。而行业的高景气度,又让很多投资者对于医美行业青睐有加。

在即将到来的2023年,医美赛道的行情要如何把握呢?

1

先来简单回顾一下2022年的行情。

今年以来,年初以来,受美联储加息、俄乌冲突、疫情频发等多重因素影响,A股整体表现颇为低迷,而国内消费市场的持续承压,又让大消费板块呈现出一波三折的走势,整体收益率相对惨淡。

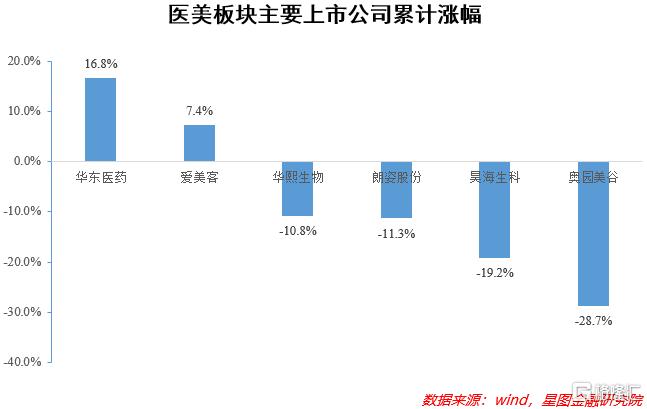

不过,医美赛道总体上还是展现出了较强的韧性。从指数上看,今年年初至12月27日,医美指数(8841418.WI)累计跌幅约为-11%,显著优于同期大消费指数(8841163.WI)的-20.5%,也跑赢了同期上证指数的-14.95%和沪深300的-21.3%;个股则是呈现出跌多涨少的分化趋势,其中华东医药从年初至12月27日累计涨幅为+16.8%,爱美客累计涨幅为+7.4%,华熙生物累计跌幅为-10.8%,朗姿股份累计跌幅为-11.3%,昊海生科累计跌幅-19.2%,奥园美谷累计跌幅为-28.7%,等等。

业绩方面,由于医美属于可选消费的范畴,而可选消费的增长情况又取决于人们的实际收入情况和对未来收入的预期,而在全年疫情反复、居民资产负债表普遍受损的背景下,不少人在可选消费品方面的支出都有所削减。而上半年国内多个一线、新一线城市疫情出现大面积反弹,在各地普遍加大管控力度的背景下,部分地区的医美终端机构陆续停业。这一系列因素都造成了医美上市公司业绩的波动。

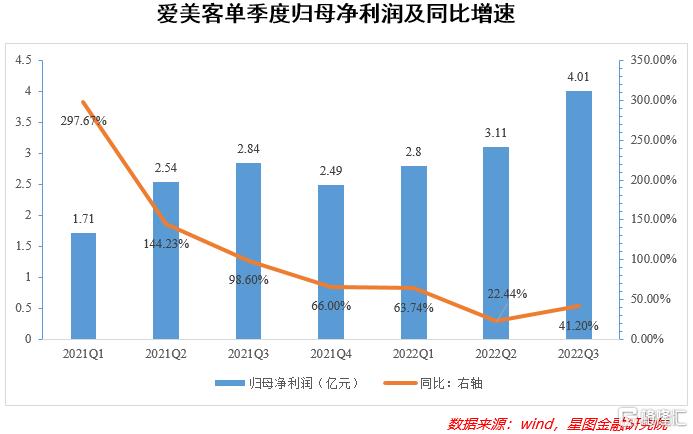

以爱美客为例,透过财报数据可以看到,近两年无论是单季度营收还是归母净利润,同比增速都在逐季下滑,而今年第二季度下滑尤为明显;其中,营收同比增速由2022Q1的66.41%降至2022Q2的21.39%,归母净利润则由2022Q1的63.74%降至2022Q2的22.44%。这与今年第二季度国内疫情形势的严峻以及消费市场的低迷呈明显的正相关性。

不过到了第三季度,随着疫情防控形势的阶段性稳定与消费市场的复苏,爱美客的业绩增长态势出现了边际改善,单季度营收和同比增速分别回升至54.87%和41.2%,同时其他主要的医美上市公司业绩也都在三季度实现了修复,彰显出医美消费较强的回补属性,以及医美行业扎实的基本面。

值得一提的是,随着11月份以来国内疫情防控方案的不断优化调整,市场对于后续消费市场预期有所改观,由此推动了大消费板块走出了一波较为强势的反弹行情,而医美指数也在此期间实现了超过20%的涨幅,部分个股的累计涨幅甚至达到了50%~60%。

2

展望2023年,医美板块还能延续近期的强势吗?

从基本面上看,在疫情防控逐渐放开的当下,曾经扰动各行各业运行的不利因素将日趋弱化,加上高层对于“做好经济工作”的多次表态,2023年国民经济复苏几乎是板上钉钉的事情。而在近期的中央经济工作会议上特别强调,“要把恢复和扩大消费摆在优先位置”,预计后续将会有一系列改善消费环境、促进居民消费的政策出台,这对于消费市场的提振而言,显然是积极因素。

这当中,可选消费的复苏必然值得关注。原因如前文所述,与必选消费品不同,可选消费需求不算稳定,对于经济周期的敏感度较高,2022年受疫情等因素影响较大的消费品类也是集中在可选消费领域;而相比于必选消费,可选消费又是极具弹性的品种,修复力度往往更大。故而随着后续国内疫情达峰后逐渐趋于稳定,可选消费的回暖更令人期待——而医美恰恰是最典型的可选消费品种,相关公司业绩在2023年得到进一步修复,理应是确定性事件。

不仅如此,医美又兼具医疗和消费的双重属性,其本质在于“医疗为基+需求引领”,即医疗属性为行业构建起较高的竞争壁垒,而消费属性则赋予了行业消费升级下的较高天花板,这些都是一般消费品以及医疗产品不具备的特质。

如果从商业层面来审视,医美还具有典型的“三高”特征,这便注定了行业的高成长性和高景气度。我们不妨以轻医美项目中最火的玻尿酸为例来加以分析:

其一,高毛利率。

贵州茅台之所以能成为国内第一股,超过90%的毛利率发挥了关键作用。相比于此,玻尿酸的暴利程度丝毫不逊色。数据显示,玻尿酸龙头爱美客的毛利率接近95%,华熙生物和昊海生科的毛利率也都在70%以上。而在实际情况中,一款玻尿酸产品随着产业链流入经销商、下游医院、医美机构等,层层流通中,免不了一再加价,可即便如此,市场需求依然旺盛,“女人的茅台”绝非浪得虚名。

其二,高复购率。

玻尿酸的效果通常只能维持半年至一年的时间,如果后面不重新注射,那么消费者的皮肤就会变得松弛、干燥且无光泽。很多消费者一旦体验到了皮肤的水润光泽有弹性,就很容易产生依赖甚至上瘾,而且也难以接受皮肤变差的样子,于是只能不断地反复购买。这对于商家来说当然是再好不过的事情,原本毛利率就足够高,再加上越来越多的客群源源不断地复购,丰厚的利润和稳定充足的现金流自然就有了坚实的保证,并且为公司竞争力的持续提升提供了动力。

其三,高准入门槛。

根据国家药监部门提示,用于医疗美容的玻尿酸注射剂在我国被认定为三类医疗器械——这是最高级别的医疗器械,具体指代那些植入人体、用于支持或维持生命的医疗器械。这类医疗器械对人体具有潜在危险,风险程度最高,监管也最为严格。无论是生产或是经营,都需要取得相关部门颁布的《医疗器械注册证》《医疗器械生产许可证》和《医疗器械经营许可证》,产品获批耗时长,费用大,准入门槛极高。据统计,目前我国只有不到20家从事玻尿酸业务的公司具有资质。如此一来,行业龙头企业的市场地位反倒因为较高的准入门槛而得到了巩固。

需要指出的是,长期以来我国医美市场一直都是由国际品牌主导,不过近几年本土品牌正日渐崛起,伴随着国产医美产品生产工艺与产品质量的不断优化,以及消费者对国产品牌认可度的持续提高,未来医美行业的国产替代进程还将进一步得到深化。这一趋势必然将会让国内的医美公司持续受益。

另外,我国拥有14亿人口和世界上最庞大的中等收入群体,消费能力的不断提高势必会导致医美需求潜力的进一步释放,这为医美行业发展提供了庞大的需求基数;与此同时,相比美国、日本、韩国等发达国家,我国医美渗透率依然显著偏低,人均诊疗次数仅有发达国家的1/6~1/4,这恰恰预示着未来我国医美市场仍有较大提升空间。

正因上述种种,医美绝对算得上是当之无愧的朝阳产业与黄金赛道,自然具备极大的投资价值,并可以在2023年持续关注。

3

那么,医美赛道应该怎么投呢?

在我看来,首选自然是行业龙头,以及那些拥有玻尿酸、肉毒素等轻医美项目的公司,这些项目毛利率及复购率奇高,可以对相关公司业绩的恢复起到有力支撑,估值亦是有望不断修复。

此外,还有如下细分领域值得关注:

一是上游耗材仪器商。

相比于中游和下游,上游药械类公司具备更高的壁垒,这是因为我国医疗器械审批严格、流程严谨复杂且耗时较长,从而赋予了那些拥有相关资质的公司更强的先发优势。另外,在消费者不断追求高品质医美项目、且需求日益个性化的背景下,上市公司在客观上也需要不断丰富产品管线,以便于更加契合市场差异化定位,并给出更加完备的解决方案。如此一来,上游耗材仪器商将有望在2023年迎来不错的业绩增长。

二是下游医美服务机构。

总体来看,我国医美机构集中度相对较低,竞争相对激烈。不过未来医美机构的连锁化、集团化、品牌化理应是大势所趋,特别是伴随着监管趋严,不合规机构的出清进程提速,后续医美服务机构将更加重视团队运营管理能力以及品牌的塑造能力,而连锁门店有望在规模达到一定水平后形成较高的壁垒。考虑到行业的地域属性以及管理层的管理半径,那些深耕当地的区域性强势龙头或许可以依托品牌与口碑的积累而在市场竞争中占有一席之地,其投资机会值得持续跟踪。更多股票资讯,关注财经365!