在国际金价高位波动的情况下,国内金价却一路狂飙,带动黄金ETF表现突出。数据显示,全市场多只黄金ETF近期价格创出年内新高,今年以来涨幅达14%左右;同时黄金ETF也得到投资者的积极买进,全市场最大的黄金ETF近一个月份额增长超4亿份;多家公募扎堆上报黄金主题ETF。

关于近期国际金价和国内金价走势出现背离的原因,多位受访基金经理分析,美国经济数据超预期强劲、美联储货币政策紧缩的预期,对国际金价形成压制;而国内旺盛的购金需求,人民币对美元汇率近期大幅波动,对国内金价形成较强的支撑。

展望后市,基金经理对金价比较乐观。拉长投资期限来看,随着美国利率水平终将从高位回落,叠加明年大选等不确定性因素增加,以及央行购金的长逻辑支撑,未来黄金价格有望迈入新一轮的上行周期。

在投资配置上,多位研究人士提醒,黄金价格波动较大,若出现回调可考虑逢低布局,应尽量选择流动性较强的投资品种。

受多因素影响

国际和国内金价走势背离

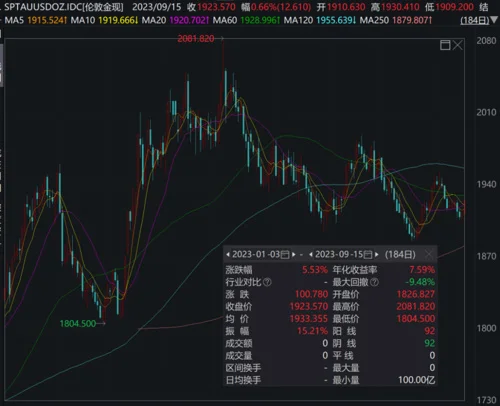

8月末以来,国际黄金现货价格出现回调,截至9月16日伦敦金现报收1923.57美元/盎司,较之前有所回暖。

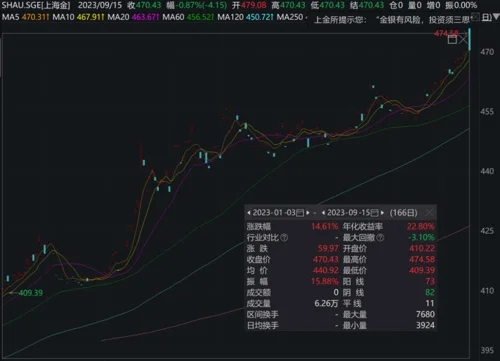

而国内金价却一路涨势如虹,截至9月15日上海金报收470.43人民币/克。另外,国内黄金首饰的价格也突破了600元/克。

诺安基金国际业务部总经理、基金经理宋青分析,国际金价走势总体围绕美国及全球宏观经济数据演绎,比如8月初市场主要关注惠誉下调美国主权信用评级和美国财政部超预期的融资规模,从而推高了美国长端利率水平,国际金价随之调整,最低跌至1884美元/盎司。但8月中旬随着PMI、通胀、就业等数据公布,美债利率回落,金价又再次上行,最高涨至1952美元/盎司左右水平。9月初公布的美国ISM服务业指数超预期,美联储9月和11月加息概率都有提升,叠加近期油价上涨市场担心通胀反复,金价回落至1910美元/盎司左右水平。

而国内金价走势除了受美国利率、通胀等全球宏观因素影响外,还受人民币汇率及国内购金需求影响。还有,黄金具有全球认可的货币属性且主要以美元计价,人民币与美元货币之间的汇率变动也会影响相对应的价格。

宋青进一步表示,最近境内外的黄金价差出现大幅的背离,达到国内金交所成立以来最大价差,可能有几个原因:一是央行不断增加黄金储备,截至8月末,中国人民银行黄金储备报6962万盎司,环比上升93万盎司(约29吨),为连续第10个月增加;二是民间黄金消费需求旺盛,多数黄金饰品公司的业绩有比较亮眼的增长,旺盛的国内购金需求使得国内黄金价格走势较国际金价坚挺,同时境内外的投资者对于后续汇率的预期出现大的偏差。

黄金基金ETF基金经理艾小军认为,国际金价走低主要跟美国经济数据超预期强劲密切相关,包括美国就业数据、失业率以及通胀数据均超出市场预期。一方面反映了美国经济复苏的韧性。另一方面受OPEC减产原油价格恢复上涨影响,美国通胀数据仍处高位,强劲的数据强化了美联储紧缩预期,目前11月加息概率上升至41%,首次降息预计延后到明年6月。“美联储货币政策紧缩的预期对国际金价形成压制。而国内方面,人民币对美元汇率近期大幅波动,从而对国内金价形成较强的支撑,目前国内外金价价差达到了近年来的高位,国内金价相比国际金价溢价超过100美元/盎司。”

基金经理对后市金价乐观

展望后市,基金经理对金价比较乐观。拉长投资期限来看,随着美国利率水平终将从高位回落,叠加明年大选等不确定性因素增加,以及央行购金的长逻辑支撑,未来黄金价格有望迈入新一轮的上行周期。

宋青表示,预计美联储加息周期或进入尾声,年内继续加息可能性非常有限。美国当前高利率影响或仍将逐步扩散,前期已经造成了多家银行破产等金融市场的扰动,制造业不断萎缩,后期对服务业以及劳动力市场压力也将逐步加大,美国经济增长仍有一轮下行压力。在美国目标利率发生实际变化前,黄金价格将主要受经济预期和长端利率、以及实际利率走势影响。期间关注美国名义利率与通胀预期变化的节奏,及对实际利率的影响。另外如果美联储领先其他主要央行结束加息,也需关注基准利率走势分化及经济增长预期分化下对汇率变化的影响。

“如果将投资期限拉长,未来在美国经济增长开始放缓或者金融系统风险再次发生的情况下,美国利率水平终将从高位回落,叠加明年美国总统大选等不确定性因素增加,以及央行购金的长逻辑支撑,未来黄金价格有望迈入新一轮的上行周期。”宋青说。

艾小军表示,宏观来看美联储加息见顶的趋势不改,通胀回落、加息见顶+经济下行的预期对国际金价构成利好;此外避险需求也为国际金价带来一定的中期支撑,全球央行的购金步伐仍在持续,国际黄金定价中枢有所上行。

长期看,全球经济衰退的总体趋势、全球央行加购黄金的需求上升,以及全球“去美元化”的趋势使得黄金有望成为新一轮定价锚,这三因素使得黄金具备上行动能,若出现回调可考虑逢低布局。国内金价方面,长期大幅溢价不可持续,一旦人民币对美元汇率贬值因素消除,将有效消化国内金价的大幅溢价。

博时黄金ETF基金经理王祥称,美国的经济表现虽然在表观上显得独树一帜,但也并不是全无隐忧,8月ISM服务业PMI上升至54.5,但同日公布的标普7月PMI则被下修至50.5,注意到今年美国公布的经济数据初值每次表现强劲,而之后季调后却频繁下修。今年1-7月的非农数据更是无一例外的下修,暗示市场对于美国的乐观情绪很可能已有所透支。如果9月美联储继续停止加息,则市场对于其加息周期已经结束的评估将重新点燃,若叠加欧洲或中国经济的企稳回升,美元指数大概率将跌落神坛,黄金可能迎来趋势性的机会。

净值、份额双增长

多家公募扎堆上报黄金主题ETF

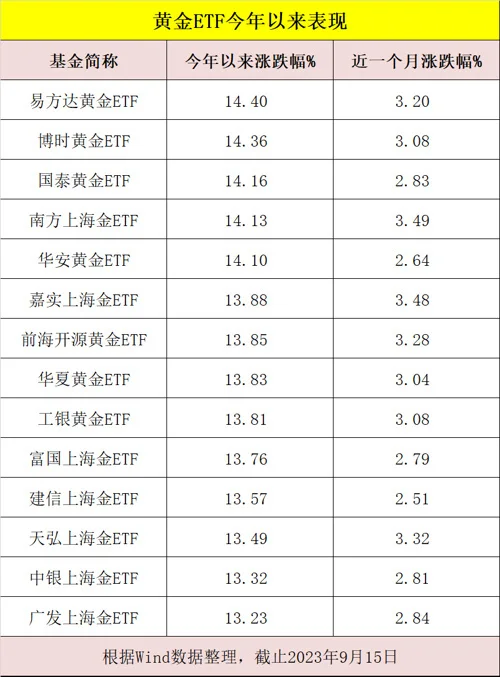

近一个月来,黄金类ETF涨幅较为明显。Wind数据显示,截至9月15日,近一个月,华安黄金ETF、国泰黄金ETF、易方达黄金ETF、博时黄金ETF等14只黄金类ETF涨幅超过2.75%;多只投资上海黄金交易所Au99.99的黄金ETF,今年以来收益率都达到13%、14%左右。

从基金份额角度看,多只黄金类ETF基金份额增长显著。Wind数据显示,截至9月15日,近一个月以来,规模最大的是华安黄金ETF达130亿,也是规模唯一超百亿的黄金ETF,近一个月该基金份额增长超过4亿份;其次是易方达黄金ETF和国泰黄金ETF,近一个月份额增长分别为7000万份和9000万份。

多家基金公司扎堆上报黄金主题股票ETF。证监会官网显示,9月以来,已有永赢、华夏、平安、工银瑞信、富国、国泰、华安等7家基金公司递交关于黄金产业主题ETF产品申请注册材料。

据业内人士透露,基金公司近期布局或是为补足ETF产品线。当前,市面的黄金主题ETF产品,主要以黄金现货合约作为投资标的,而上述申报产品的投资标的则是黄金板块的个股。

黄金价格波动较大

应根据自身需求配置黄金资产

国内金价上涨点燃消费者购买热情,作为避险品种,多位业内人士表示,黄金的中长期投资价值更加凸显,若出现回调可考虑逢低布局,同时提醒,黄金价格波动较大,应尽量选择流动性较强的投资品种。

宋青认为,尽管短期黄金仍受实际利率和美元指数压制,并预计2024年上半年美国经济放缓或衰退的迹象或更为明显,但高利率已使得美国企业破产数据大幅增加,金融市场波动性或较前期增加。建议投资者积极关注黄金价格走势,逐步增加黄金配置比例以把握黄金投资机遇。

在投资建议方面,上海证券分析师池云飞则提示,黄金是比较特殊的商品资产,长期看,具有抗通胀及避险属性,与债券及权益资产又有相对较低的相关性。因此,根据自身需求适当配置黄金资产,对投资者的长期投资具有积极的作用。

盈米基金啟明研究员冯梓轩谈到,黄金价格波动较大,投资黄金资产前应该谨慎评估个人的风险承受能力,并根据自身情况制定合理的投资策略,明确投资黄金的目的是保值、增值、规避风险还是进行投机,并谨慎选择投资时机,对于一般投资者来说,尽量选择流动性较强的投资品种。

艾小军表示,贵金属整体有望具备上行动能,在全球去美元化的背景下,黄金的中长期投资价值更加凸显,若出现回调可考虑逢低布局。黄金后续走势,可继续关注美联储货币政策走向及通胀情况,继续观察全球宏观经济走势、风险事件发展情况、地缘政治局势及全球央行购金情况。更多股票资讯,关注财经65!