财经365(www.caijing365.com)讯:公募基金2021年三季报进入披露高峰期,顶流基金经理三季度的调仓换股以及股票后市看法成为近期市场最热的话题之一。

今日(10月26日),睿远、广发、农银汇理、信达澳银等基金公司旗下基金三季报集体披露,基金君也在第一时间做了整理。

从近期公布的季报上看,尽管市场风云变化,明星基金经理们却表现出不一样的思路,睿远基金旗下包括傅鹏博、赵枫两位基金经理三季度依旧坚守其过往长期看好的品种,港股市场中的吉利汽车得到睿远两位基金经理共同加仓。

擅长新能源领域的基金经理也是三季度的焦点之一,这些重仓新能源的基金经理中,包括冯明远、施成在内的多位基金经理开始在高位减持新能源龙头股宁德时代,赵诣依旧将宁德时代作为自己的头号重仓股。

擅长“逆向投资”的广发基金明星基金经理林英睿在三季度继续不追热点,上半年让其名声大振的煤炭板块遭到其减持,银行及航空板块获得增持。

傅鹏博坚定持有立讯精密

大举加仓三安光电、吉利汽车、大族激光

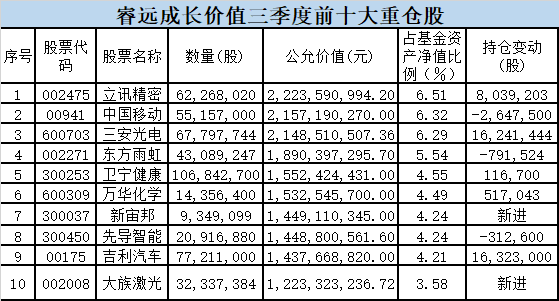

睿远基金明星基金经理傅鹏博、朱璘两人共同管理的睿远成长价值三季度末继续保持高仓位运作,截止三季度末,股票仓位达到93.05%,相比二季度末提升了3.24个百分点;三季度末港股仓位23.32%,相比二季度末提升1.75%,在港股资产上主要配置电信服务、非日常生活消费品两大板块。

睿远成长价值三季报中也称,三季度,本基金仓位和上半年的水平接近,重仓标的其净值占比有增有减,但品种保持稳定。

从前十大重仓股上看,尽管“果链龙头”立讯精密跌跌不休,三季度下跌了22.37%,傅鹏博依旧逆势加仓,三季度加仓立讯精密800多万股,加仓比例接近15%,立讯精密继续位居睿远成长价值头号重仓股。

一些三季度表现亮眼的品种也获得傅鹏博大举加仓,Mini LED板块中的三安光电就是傅鹏博三季度重点加仓的个股,三安光电在二季度新进睿远成长价值前十大重仓股,三季度继续获得傅鹏博增持,三季度加仓三安光电1624万股,加仓比例高达31.50%,是其前十大重仓股中加仓比例最多的个股。三安光电股价在7月下旬至8月初一度从30.18元冲高至44.92元,区间涨幅接近50%,而后股价震荡回落,目前在32元附近徘徊。

傅鹏博三季度也继续加仓港股板块中的吉利汽车,三季度加仓1632万股,相比二季度加仓比例达到26.81%,近日,吉利汽车公告拟向吉利集团收购 2.2 亿股极氪股份,占极氪已发行股份10%,若交易落实,公司在极氪持股比例将由约48%增加至约58%。吉利汽车五年规划纲要中,极氪汽车到 2025 年在高端电动汽车市场占有率居全球前三,销量达到65万辆。

除此之外,新宙邦及大族激光新进睿远成长价值前十大重仓股,新宙邦三季度股价大涨54.85%,傅鹏博在股价攀升的过程中小幅减持54.58万股,减持比例为5.52%,不过凭借着整体市值不断增加,新宙邦依旧挤进前十大重仓股。今日(10月26日)股价冲击涨停的大族激光,傅鹏博在三季度也加仓了600多万股,加仓比例接近25%。

相比二季度,国瓷材料、思摩尔国际退出三季度前十大重仓股,上述两只个股是跌出前十大还是遭到减持需等基金年报披露才能知晓。

睿远成长价值三季报中表示,今年7、8月份,在限电限产、区域电力供应紧张、高耗能行业减产停产的背景下,钢铁、有色金属,化工资源品等周期板块表现强势,相关产品价格快速上涨,但剔除以上行业后,其它板块的亮点有限。9月,消费和医药板块触底反弹,从市场表现看大盘优于中小盘,以上证50、沪深300为代表的大盘价值的板块涨幅居前,而科创50、中证1000等偏成长的板块出现了回调。

9月PMI数据在枯荣线之下,制造业景气水平有所回落。7月和8月消费表现低迷,最新的PMI来看,该数据触底有所反弹。政府采取了一系列措施以缓解煤炭等大宗商品上涨,但相关商品价格回落到“合意”区间仍需时日。展望四季度,货币政策或保持稳定宽松,未来总需求能否修复,供给能否重回增长,中游企业盈利能否修复,是需要密切关注的量。

市场调整过程中,该基金对基本面向好的公司加大了配置,基本面转弱的公司降低了持仓。从行业分布看,组合中重点配置了TMT、化工建材、新能源等板块,组合也包含了医药和消费标的。从个股来看,管理层是否锐意进取,所处行业是否符合国家支持的产业发展方向,是考量的核心因素。如果将投资时间维度延长,能源结构变化中相关的投资机会,先进制造业中“专精特新”公司的投资机会,都需要加强研究和聚焦。

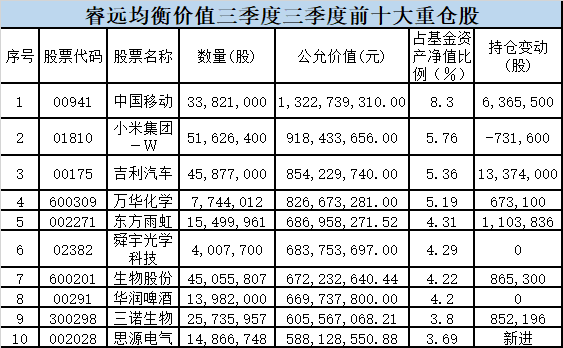

赵枫加仓吉利汽车、中国移动

睿远基金另一位明星基金经理赵枫管理的睿远均衡价值三季度前十大重仓品种也基本保持稳定,中国移动、吉利汽车在三季度增持比例较多。

三季报数据显示,中国移动取代小米集团,成为睿远均衡价值第一大重仓股,赵枫在三季度加仓中国移动600多万股,加仓比例超过23%,同时微幅减持小米集团1个多百分点,小米集团退居第二大重仓股。

与傅鹏博类似,赵枫在三季度也大举加仓吉利汽车,三季度加仓吉利汽车超过1300万股,加仓比例超过40%,吉利汽车也由二季度末的第10大重仓股晋升为第三大重仓股。

与此同时,赵枫减持了二季度股价大涨的思源电气,卖出360多万股,减持比例接近20%,不过随着市值上升,思源电气新进睿远均衡价值的前十大重仓股,威高股份退出前十大重仓股。

赵枫在三季报中称,在多重因素的影响下,三季度沪深300指数整体呈现振荡调整,香港市场则出现了一定幅度的下跌。面对能源价格的上涨、消费数据的疲软、房地产市场的下滑、疫情的反复等多重不确定因素,市场给予了确定性较高的溢价,同时投资者也面临着选择的困难:景气前景确定且业绩良好的企业估值持续高启,反之静态估值较低的企业则大都面临增长的风险。

市场的这种状态也给我们的投资选股带来相当的挑战。从社会发展历程看,技术的进步是在加速发生的,从而使得越来越多企业面临变革的挑战和被颠覆的风险,与此同时,也使得挑战者和颠覆者有可能获得巨大的回报。从长期的视角去看待,符合社会进步方向、长期创造价值的公司仍会持续带来回报,但高估值和长周期也会带来具体标的选择风险。此外,从市场整体看,回报越来越集中在少数存活下来的优秀企业上,这种情况有可能会在未来继续上演。社会和市场的这些演进,对我们的投研工作提出更高的要求和挑战。

展望未来,宏观经济仍然存在较大的不确定性,但伴随着资本市场广度和深度的提升,宏观因素对市场的影响在减弱。此外,伴随着资本市场日益成为居民财富的重要配置方向,业绩稳定、现金回报较高且符合社会变迁方向的优秀成长型企业,是未来投资研究的重点方向。

赵诣:更加关注有“增量”的方向

2020年由赵诣掌舵的农银汇理工业4.0以166.56%收益率夺得2020年权益类基金业绩冠军。同样由他管理的农银汇理新能源主题、农银汇理研究精选、农银汇理海棠三年定开等3只产品,收益率分别达到163.49%、154.88%、137.53%,分列2至4名。

这也意味着,赵诣管理的四只产品,包揽了基金收益率前四强,是基金行业而历史上较为罕见的现象。这也让赵诣一战成名,成为市场关注的顶流基金经理之一。

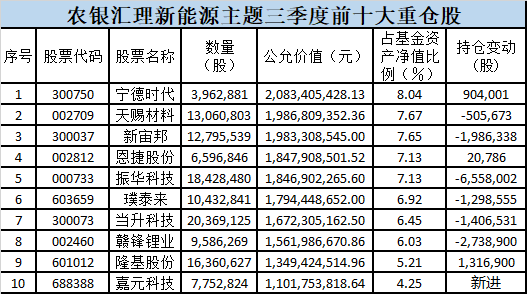

2021年赵诣所管理基金业绩也非常领先,较好的抓住了今年新能源等领域的投资机遇,他在三季度的投资也受到市场关注。从其管理的农银汇理新能源主题来看,三季度末仓位为86.62%,相比二季末的86.14%,差异非常小,依然维持在中高位水平。

从农银汇理新能源主题三季度前十大重仓股来看,赵诣在三季度加仓新能源龙头——宁德时代,宁德时代成为农银汇理新能源主题的第一大重仓股,占基金资产比例达到8.04%。此外,还持有天赐材料、新宙邦、恩捷股份等。

赵诣三季度对重仓股调整幅度不大,新进了嘉元科技,该股也成为农银汇理新能源主题的第十大重仓股,持有比例达到4.25%。而曾经重仓股的应流股份退出前十大重仓股。

赵诣也在季报中诚恳表示,从前三季度来看,在一季度表现较差的情况下,在二、三季度出现了明显的上涨。在操作上,整个前三季度保持在一个稳定的仓位水平,结构上利用一季度末市场大幅调整的机会,将仓位集中到竞争力强,估值已经回归合理的新能源、科技龙头上,并在三季度增加了因原材料上涨使得情绪受到压制,但基本面并未受影响的新能源车配套公司的持仓,使得组合在三季度仍保持了较好上涨。

本质而言,希望的是能选择到优秀的公司,并伴随其一起成长,因此会以更长远的眼光来看待组合里的公司,目前组合持仓主要集中在计算机、电子、机械、电力设备、军工、医药和新能源产业链上的精细化工等行业。

展望下个季度,随着即将进入年尾收官,需要更多的开始为明年进行布局,一方面随着上游价格上涨趋缓甚至部分品种已经开始出现拐头,中游制造业在成本端的压力开始逐步缓解,对于需求持续增长,产品结构调整的企业,业绩有望开始触底回升,另一方面,随着高景气行业股价整体表现较好,后续会出现分化,因此更多会选择性价比匹配,具有核心竞争力的好公司。

整体上没有特别大的变化,更加关注有“增量”的方向,一个是技术进步带来需求提升的方向,包括新能源和5G应用;另外一个是在“国内大循环为主体,国内国际双循环相互促进”定调下的国产替代、补短板的方向,尤其是以航空发动机、半导体为主的高端制造业。

冯明远:重仓璞泰来、比亚迪、宁德时代

因中长期业绩亮眼,冯明远是备受市场关注的顶流基金经理。

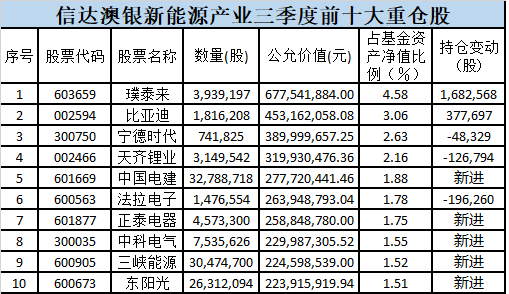

冯明远管理的明星基金——信达澳银新能源产业股票基金三季度仓位有所下滑,但维持中高仓位。数据显示,三季度末,信达澳银新能源产业基金股票仓位达到87.08%,较二季度末的92.57%下滑超过5个百分点,显然,冯明远在三季度通过调整部分仓位来应对震荡。

不仅在仓位上进行了调整,冯明远在三季度对重仓股的调整幅度也不小。从信达澳银新能源产业基金的前十大重仓股来看,重仓了璞泰来、比亚迪、宁德时代等个股。

冯明远的重仓股一直变化较快,三季报显示他重仓持股变化较大,其中有5只个股都是新进,包括中国电建、正泰电器、中科电气、三峡能源、东阳光,如中国电建、中科电气等不少个股都是今年股价翻倍的大牛股。

而富满电子、三利谱、石大胜华、士兰微、雅化集团退出前十大重仓股。

冯明远在三季报中也写道,三季度维持了在新兴产业的配置,重点配置了新能源车、新材料、光伏、风电、高端装备、半导体等领域。全球的能源产业正在发生深刻变化,新能源的使用比例不断增加,将在未来50年逐步替代传统化石能源的主流地位。我们相信这个变化过程中,中国将涌现出大量伟大的企业,我们希望与这些伟大的企业一起共同成长。

林英睿:积极布局低估值领域

因今年年初较好的表现,广发基金“85后”基金经理林英睿一度成为今年以来最红的基金经理之一。他也颇有话题,他第一次出现在媒体上是2004年,以云南高考文科第一的身份考入北京大学,是名副其实的学霸,并在北大取得经济学硕士学位,也激活了基民的关注度。

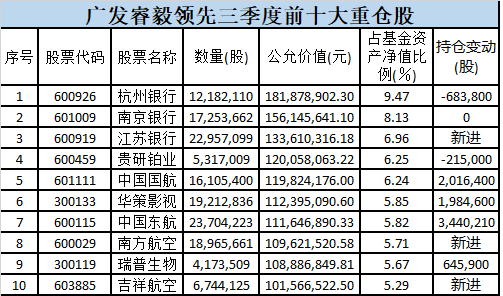

从林英睿管理的广发睿毅领先基金来看,仓位并不算太高,三季度末该基金仓位为78.45%,较二季末的61.3%增幅明显,增加超过17个百分点。

从该基金持仓组合来看,重仓股也有一些变化,前十大重仓股中有三只新进,分别为江苏银行、南方航空、吉祥航空;华夏航空、平煤股份、中煤能源退出前十大重仓股名单之列。

这位学霸基金经理在基金三季报中写道,展望未来一年,我们认为最确定的事情之一,是世界对于新冠疫情的认识会随着疫苗的全面接种和对应药物的研发上市逐渐变化,无论国内还是国际社会都会逐步恢复到疫情前状态。因此我们选择配置了因疫情受损的低估值领域,希望未来能有较好的收获。

从组合管理的角度看,我们希望组合的资产端和负债端能更加匹配。财富管理行业发展空间巨大,在权益市场有非常多长期表现好并且相关性不高的策略,条条大路通罗马。我们会坚持当前的策略,也希望投资者能够认知和理解我们的做法,从而做出选择。更多股票资讯,关注财经365!