截至目前,公募基金的Q2持仓报告已经披露完毕,从诸多大佬的持仓数据变化中,可以发现不少值得重视的新趋势。

二季度,公募基金对股票的仓位有所下降,尤其对传统重点基础行业减配较多,而债券市值环比大幅提升,反映对市场预期的信心依然不足,因而策略倾向更加保守。

但对一些热门的科技赛道,资金的关注却出现了不减反增,在其中,作为TMT集中度最高的科创板整体配置比例明显提升,甚至传出了历史最高水平。

基金集体偏爱TMT背后的逻辑是什么?投资机遇又在哪里?

01

持仓变化

总体来看,二季度公募基金的仓位配置操作可以用“软切硬”、“抓小放大”、“抛周期押成长”、“卖消费买TMT”等几个词来概括。

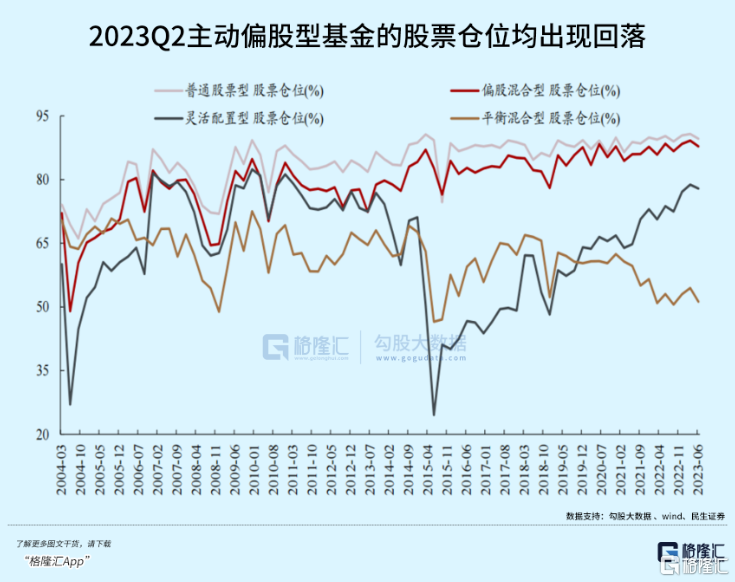

在总仓位方面,二季度,偏股型、普通股票型、偏股混合型、灵活配置型的仓位都出现了稍明显的环比下滑。

二季度,上证指数、沪深300、创业板指分别下跌2.16%、5.15%、7.69%,但主动偏股型的基金资产净值环比减少8.01%,同时持股市值减少9.41%,降幅均显著高于几大指数,确实基金的减配更多在于主动操作,而不是被动变化。

在风格上,二季度,主动偏股型基金更青睐中小盘,相关配置比例出现了小幅上升,尤其是区间平均市值小于800亿个股的数量环比大幅上升了10.1%,创出了历史最高水平。对大盘成长股的配置比例明显下降了3.8%(以减持市值在1000-3000亿元和10000亿元以上的个股为主),只有大盘价值股的配置比例上升了1.6%至6.3%(主要得益于中特估的配置增多)。

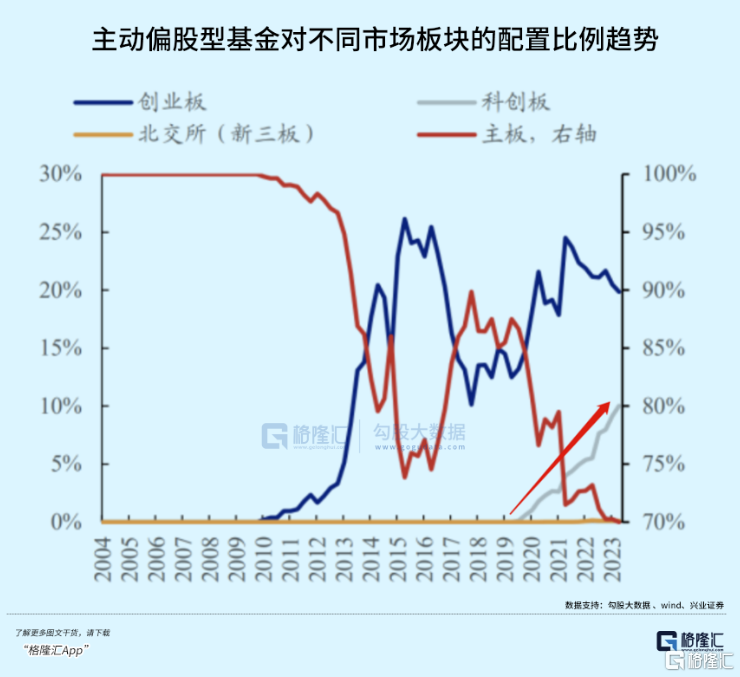

从市场板块配置的视角看,在主板、创业板、科创板当中,科创板是二季度唯一连续被增配的板块,目前整体配置比例达到了10%,且超配比例由1.61%扩大到了2.25%。

也就是可以理解为,二季度基金的增配操作,较大程度上是集中在了科创板的科技成长相关行业。

实际上,二季度不仅是公募基金加大配置科创板,北上资金也在今年连续2个季度出现大幅近流入科创板领域(二季度净流入165亿元,环比小幅上升),其加仓的重点标的也是集中在科技成长领域(科技+医药)。

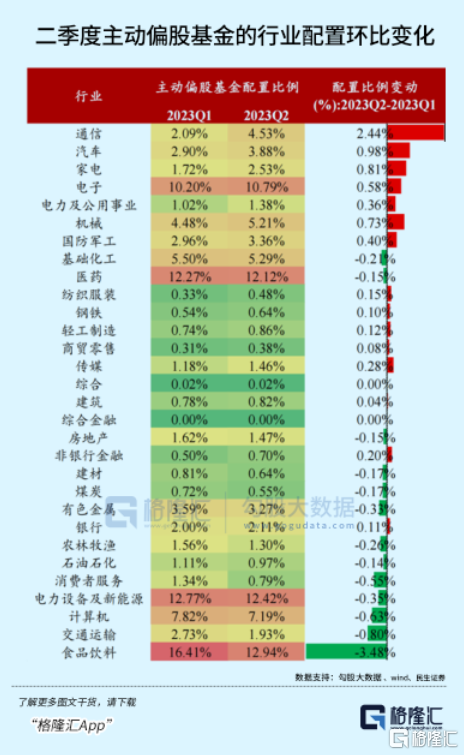

在行业上,二季度公募基金加仓最显著的行业依然是通信、电子、汽车、家用电器和机械设备,加仓比例分别为2.09%、1.51%、0.93%、0.86%、0.69%。减仓最多的是食品饮料、交通运输、电力设备,但整体减持幅度不算太大。

白酒板块在二季度被惨遭抛弃,累计大幅减配了3.1%至11.0%,是所有细分的大领域中减配幅度最大的。其中,作为十大重仓之首的茅台,二季度的持仓减少558.9万股,已经是连续多个继续出现基金减配,虽然幅度相对不大,但也能一定程度反映机构对茅台的态度。

同样的,泸州老窖、五粮液在二季度也分别被减仓了1602.7万股、2442.2万股,占总股本约分别为1.09%、0.63%,幅度相对茅台更明显。

除此之外,基金对医药(医疗服务)、商贸零售、社服、美容护理等仓位也在下降。它们共同反映了基金经理们对消费行业的景气复苏信心依然严重不足。

02

超配TMT

二季度主动型基金对科技成长的配置显著具有一致性,总配置比例达到了41.78%,环比增加3.55%,且超配比例高达13.2%,环比增长了2.8%。

其中,TMT板块在一季度的大幅加仓之后,二季度继续大笔加仓,配置比例环比提升了4%至24%。更细分的项目下,对半导体产业链(如光模块/服务器/半导体设备和封测、制造)都有不同程度的提升。

在主动偏股型基金的加仓前20个股中,除了恒瑞医药和格力电器,其余18只个股全部来自各科技赛道的龙头。

目前公募基金对AI产业链整体仓位达到了14.5%,超配了52.8%,达到了历史94%的分位数。

不过需要指出的是,二季度基金AI产业链的配置出现明显分化,更加关注“即期业绩的验证”,对于业绩能率先迎来兑现的上游算力,如光模块、服务器、存储芯片、游戏等环节加仓最多。

主要减仓的是计算机设备(安防)、软件开发、虚拟人、模拟芯片、营销等板块,原因可能在于一季度在AI产业热潮中这些板块的龙头涨幅相对过大,但实际短期内难以实现切实的业绩兑现,导致一些基金选择了高位减仓,落袋为安。

实际上,如果AI产业链的一些节点企业的业绩预期增长很强,资金是会愿意继续选择持有的。

比如中兴通讯,二季度主动偏股型基金累计加仓了近3亿股,占总股本比例高达6.2%,是一致加仓最多的科技股,主要原因就在于其在5G通信设备以及在AI产业中能提供算力的预期得到了巨大提升。

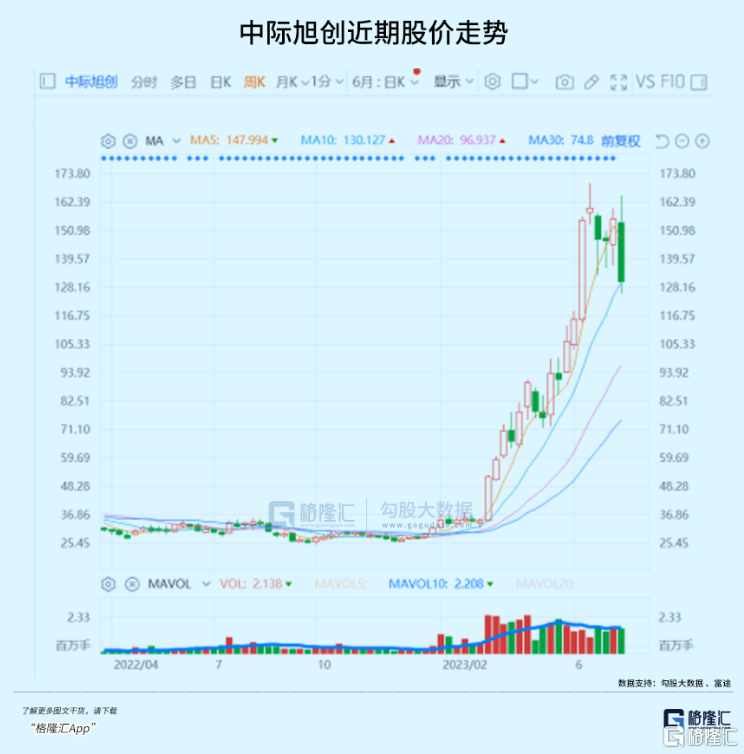

中际旭创历史首次成为前十大加仓股并一跃成为第二,核心也是在于其光模块业务在AI产业大爆发后迎来几次跨越式订单提升,业绩空间被大幅打开。所以即使是在上半年股价上涨了超过5倍后,依然获得众多机构的追捧。

不过,中际旭创的市值一度高达1360亿,短期积累浮盈盘太多,高位波动风险很大,将对公募在三季度的操作带来不小考验。

03

未来方向

首先,要明确一点,现在公募基金减配消费和其他传统大盘股的逻辑是更多出于择时策略,在于宏观经济和消费行业的持续承压对短期业绩带来不利影响,但不代表不再看好这些行业。机构对于这些板块的配置比例还是很重的。

只要等将来消费行业确定性修复窗口到来,他们必然会重新更大量配置回来,并且是从更低的位置重新加仓。这是所有基金都会选择的理性策略,所以才有了所谓的投资风口周期性切换。

而目前的投资风口显然在与TMT相关的大领域。

现在,公募基金、北上资金正在大规模流入,押注的正是半导体产业的新周期回归,以及由AI大模型掀起的新一轮科技革命和产业变革,进而带来的巨大的产业链新增量市场。

从市场方向看,尽管目前宏观经济形势依然承压,很多行业还需要更多的时间来实现复苏,导致市场的主线持续缺乏。但可以确定的是,随着各种大机构的持续加入,以科技成长为代表的TMT板块大概率依然会是未来一两年内最大的投资主线。

关键在于我们怎么去选择合适的操作策略来应对这些市场变局。

在笔者看来,当前的市场其实也并不需要太过于悲观,被持续抛售的消费也好,新能源也罢,它们的长期巨大刚需不会消失,现在的大跌反而会逐渐在未来形成更可观的反弹空间,它们差的其实只是时间。

而在大消费尚未复苏之前,未来成长性最确定的AI相关产业链会是不错的方向,尤其是围绕产业链上下游中最能尽早迎来预期业绩兑现的环节,只要目前还没有被大幅爆炒的环节,或许都会有不错的机会。

比如服务器、半导体、芯片、计算机设备、算法数据、封测制造、机器人以及下游的诸多AI+领域。

当然了,如果从更稳健的角度,那么选择这些产业的相关基金或者场内ETF会是不错的选择。

剩下的,就看你的眼光了。(全文完)更多股票资讯,关注财经365!