未来经济走势在整体向上中也存在一定不确定性

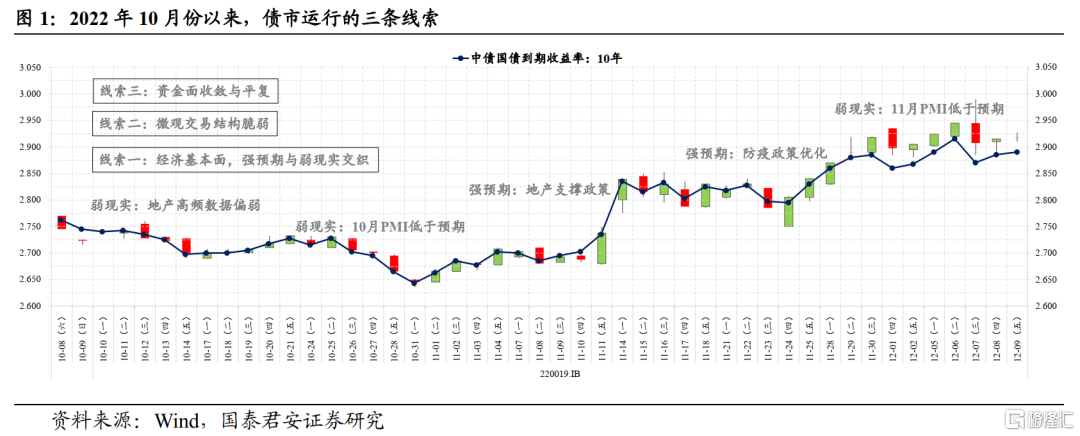

2022年10月以来,债市运行主要有三条线索,线索一:经济基本面,强预期与弱现实交织;线索二:微观交易结构脆弱;线索三:资金面的收敛与平复。

后续对债市展望,仍需从这三条线索出发:

线索一,经济短空长多的看法,构筑利率运行的区间。10月份以来,经济的强预期与弱现实交替影响债市:地产支持三支箭是强预期,拿地与销售领先指标同比下跌是弱现实;防疫政策优化是强预期,疫情扩散冲击线下商务活动是弱现实;2023年经济改善是强预期,2022年月度经济指标走低是弱现实。

就客观数据而言,10~11月主要宏观经济指标均不及预期,但高频数据上,我们能观测到一些变化。生产端,汽车制造业维持相对高景气度,汽车半钢胎、汽车全钢胎开工率12月份(截至12.13,下同)环比分别回升7.4%、18.4%。需求端,30大中城市商品房销售,继11月份录得环比正增长后,12月累计环比增长44.1%,同比增长9.6%。

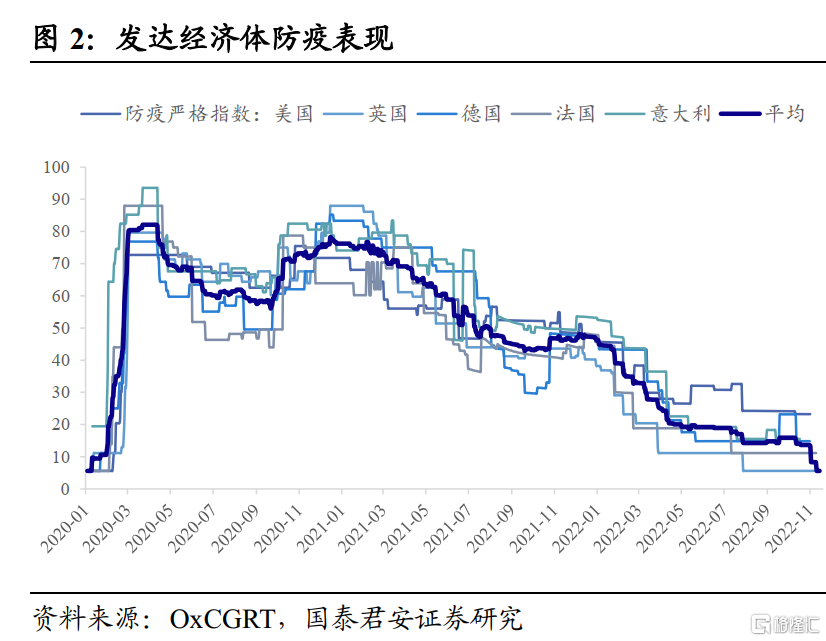

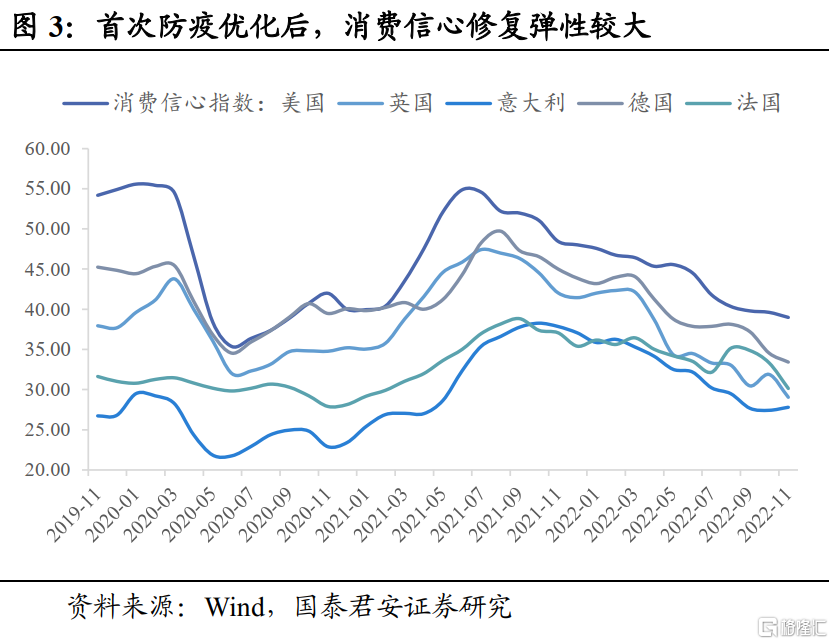

站在更长时间维度,对2023年经济做展望,消费修复的概率较大。参考海外经济体的表现,在首次防疫政策优化后,消费者信心出现明显反弹。但值得注意的是,当新增确诊病例数激增,以及通胀水平显著上行,消费信心会边际走弱。

综合来看,我们认为当下经济虽然表征不强但其中蕴含着正面因素,未来经济走势在整体向上中也存在一定不确定性。对于未来经济看法更加积极,决定利率波动的上限,而短期经济数据偏弱又限制了向上的空间。这就意味着,暂时来看,利率会维持在相对窄区间运行。

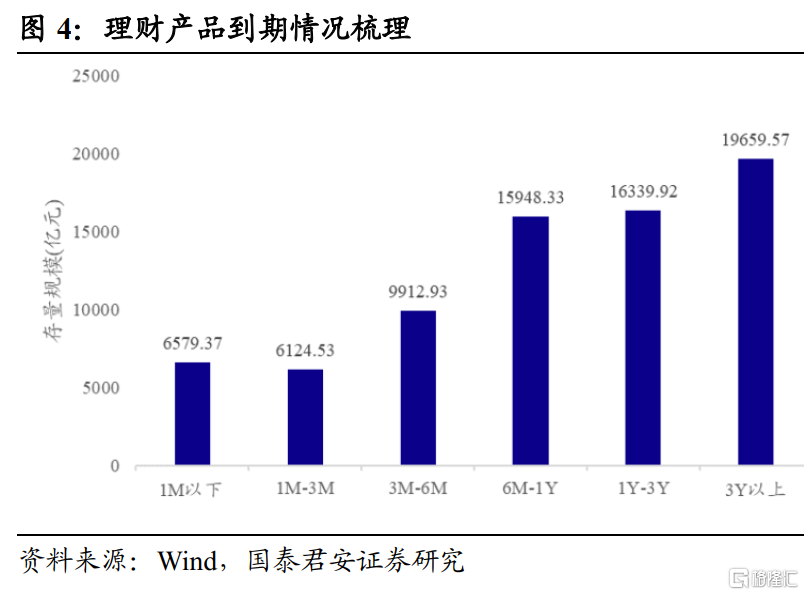

线索二,配置价值凸显,是微观交易结构内生性好转的内因。从理财赎回相关数据来看,现金管理类(可灵活申赎)赎回规模较大,但非现金管理类赎回压力相对较小。总体来看,3个月以内期限的产品占比不高。

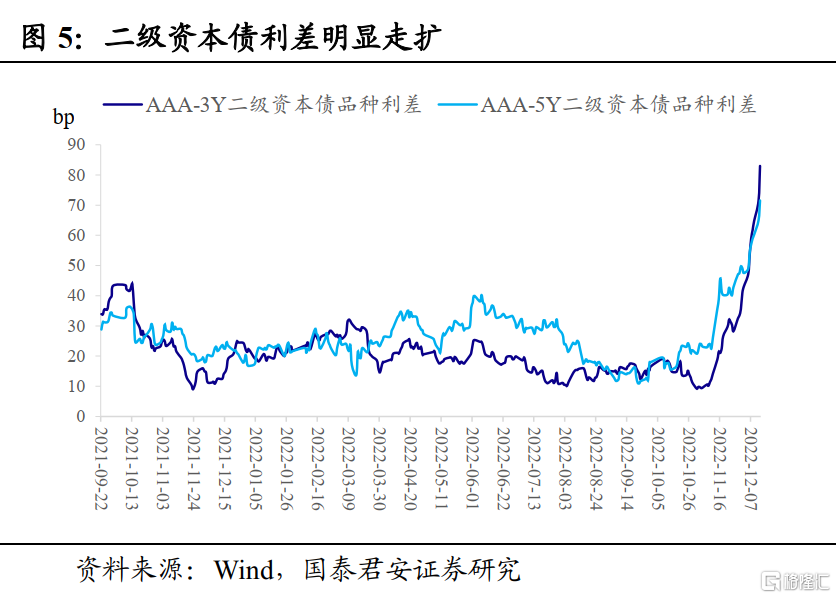

更重要的是,理财产品负债端有着“顺周期性”特征。本轮调整中,银行永续及二级资本债品种利差从低点走扩70bp左右,各等级、主要期限中票信用利差累计走扩40~80bp,AA+等级信用利差回到了2008年以来的历史分位数30%左右。随着信用债抛压逐渐释放,债市安全边际上升,理财产品资产端收益率企稳,其负债端也会随之企稳。

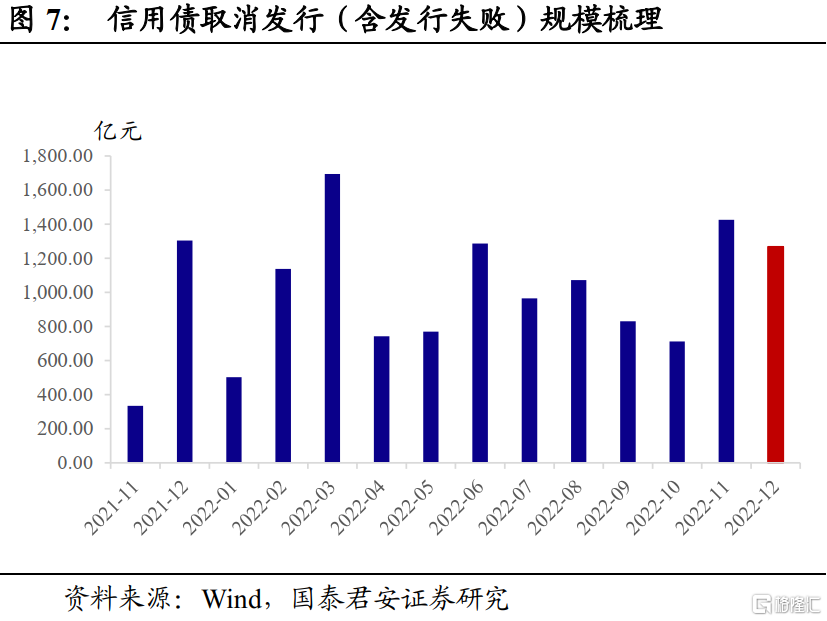

线索三,企业债融资缩量提升债券市场在货币政策中的决策权重。10月份以来债市的调整,最初的触发因素是资金面边际收敛。在11月份的加速调整中,央行增加了逆回购投放,国常会公告进行降准,资金面得到呵护,隔夜资金利率维持在1%的相对低位。

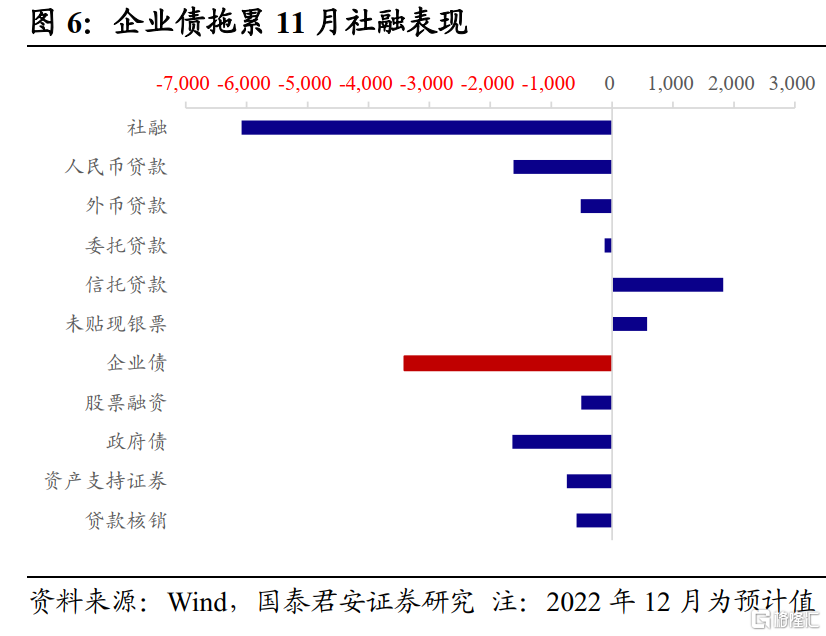

然而11月社融数据公布,显示债市一级融资受到负面冲击,后续政策进一步维稳的可能性或上升。11月份社融数据中,除了人民币贷款同比与环比均少增,企业债成为第二拖累,当月同比少增3410亿元,环比少增1729亿元。

在2020年11月永煤违约事件爆发后,二级市场估值压力导致一级市场融资功能受损。2020年1~10月,企业债单月平均新增约4300亿,永煤事件之后,11~12月,企业债单月平均新增仅638亿,缩减85%。为应对信用违约事件的不利影响,金融委定调“不恶意逃废债”,商业银行加大对河南政府债及国企债的支持力度。

总结来看,利率运行主要看区间和中枢,市场对于未来经济看法更加积极,决定利率波动的上限,而短期经济数据偏弱又限制了向上的空间。意味着暂时来看,利率会维持在相对窄区间运行。而债市调整出更高安全边际,是推动市场微观交易结构内生性好转的内因。外因来看,企业债融资缩量提升债券市场在货币政策中的决策权重。内外因共同推动利率中枢下移。

当然,不排除一种可能性,经济数据出现超预期好转,推动市场对经济短期与长期观点从分歧走向一致,或因临近年末,流动性时点性收敛,那么对债市会构成额外的压力。更多股票资讯,关注财经365!